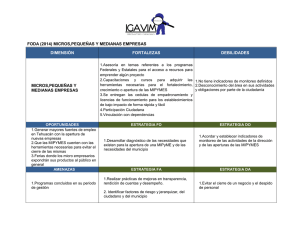

micro, pequeñas y medianas empresas y su relación con la

Anuncio