SOUTHERN COPPER CORPORATION

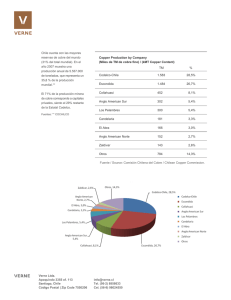

Anuncio