Informe Cuscatlan

Anuncio

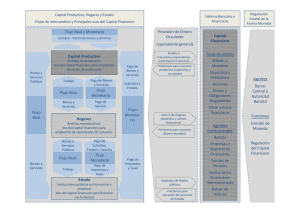

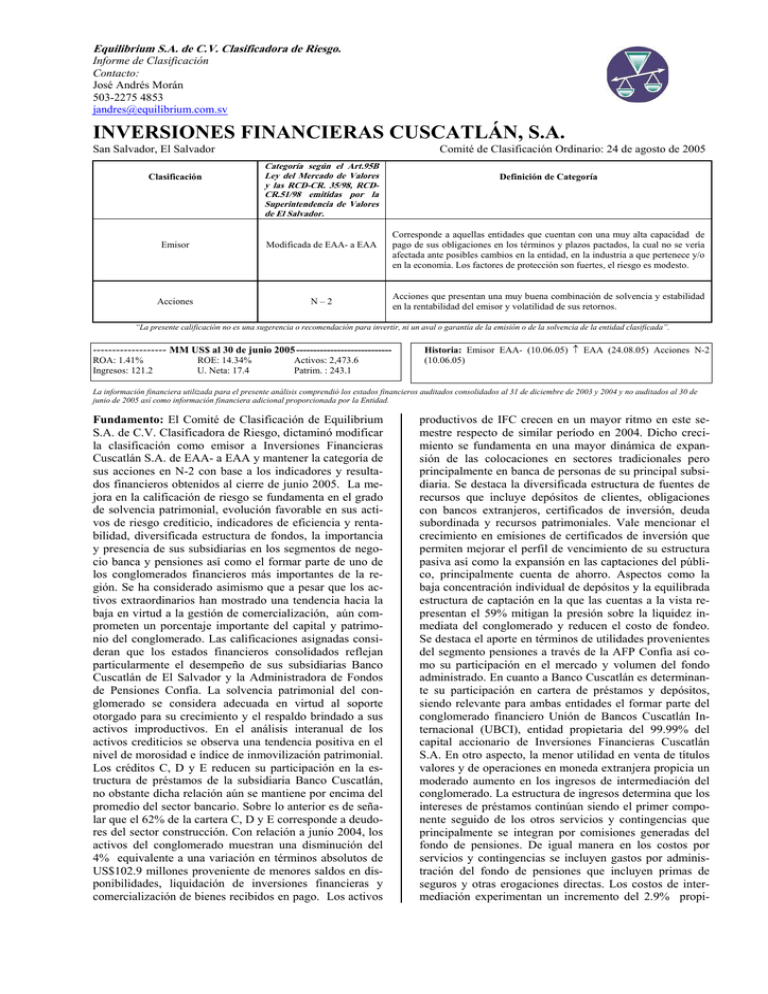

Equilibrium S.A. de C.V. Clasificadora de Riesgo. Informe de Clasificación Contacto: José Andrés Morán 503-2275 4853 [email protected] INVERSIONES FINANCIERAS CUSCATLÁN, S.A. San Salvador, El Salvador Clasificación Comité de Clasificación Ordinario: 24 de agosto de 2005 Categoría según el Art.95B Ley del Mercado de Valores y las RCD-CR. 35/98, RCDCR.51/98 emitidas por la Superintendencia de Valores de El Salvador. Emisor Modificada de EAA- a EAA Acciones N–2 Definición de Categoría Corresponde a aquellas entidades que cuentan con una muy alta capacidad de pago de sus obligaciones en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en la entidad, en la industria a que pertenece y/o en la economía. Los factores de protección son fuertes, el riesgo es modesto. Acciones que presentan una muy buena combinación de solvencia y estabilidad en la rentabilidad del emisor y volatilidad de sus retornos. “La presente calificación no es una sugerencia o recomendación para invertir, ni un aval o garantía de la emisión o de la solvencia de la entidad clasificada”. ------------------- MM US$ al 30 de junio 2005 ---------------------------ROA: 1.41% Ingresos: 121.2 ROE: 14.34% U. Neta: 17.4 Activos: 2,473.6 Patrim. : 243.1 Historia: Emisor EAA- (10.06.05) ↑ EAA (24.08.05) Acciones N-2 (10.06.05) La información financiera utilizada para el presente análisis comprendió los estados financieros auditados consolidados al 31 de diciembre de 2003 y 2004 y no auditados al 30 de junio de 2005 así como información financiera adicional proporcionada por la Entidad. Fundamento: El Comité de Clasificación de Equilibrium S.A. de C.V. Clasificadora de Riesgo, dictaminó modificar la clasificación como emisor a Inversiones Financieras Cuscatlán S.A. de EAA- a EAA y mantener la categoría de sus acciones en N-2 con base a los indicadores y resultados financieros obtenidos al cierre de junio 2005. La mejora en la calificación de riesgo se fundamenta en el grado de solvencia patrimonial, evolución favorable en sus activos de riesgo crediticio, indicadores de eficiencia y rentabilidad, diversificada estructura de fondos, la importancia y presencia de sus subsidiarias en los segmentos de negocio banca y pensiones así como el formar parte de uno de los conglomerados financieros más importantes de la región. Se ha considerado asimismo que a pesar que los activos extraordinarios han mostrado una tendencia hacia la baja en virtud a la gestión de comercialización, aún comprometen un porcentaje importante del capital y patrimonio del conglomerado. Las calificaciones asignadas consideran que los estados financieros consolidados reflejan particularmente el desempeño de sus subsidiarias Banco Cuscatlán de El Salvador y la Administradora de Fondos de Pensiones Confía. La solvencia patrimonial del conglomerado se considera adecuada en virtud al soporte otorgado para su crecimiento y el respaldo brindado a sus activos improductivos. En el análisis interanual de los activos crediticios se observa una tendencia positiva en el nivel de morosidad e índice de inmovilización patrimonial. Los créditos C, D y E reducen su participación en la estructura de préstamos de la subsidiaria Banco Cuscatlán, no obstante dicha relación aún se mantiene por encima del promedio del sector bancario. Sobre lo anterior es de señalar que el 62% de la cartera C, D y E corresponde a deudores del sector construcción. Con relación a junio 2004, los activos del conglomerado muestran una disminución del 4% equivalente a una variación en términos absolutos de US$102.9 millones proveniente de menores saldos en disponibilidades, liquidación de inversiones financieras y comercialización de bienes recibidos en pago. Los activos productivos de IFC crecen en un mayor ritmo en este semestre respecto de similar período en 2004. Dicho crecimiento se fundamenta en una mayor dinámica de expansión de las colocaciones en sectores tradicionales pero principalmente en banca de personas de su principal subsidiaria. Se destaca la diversificada estructura de fuentes de recursos que incluye depósitos de clientes, obligaciones con bancos extranjeros, certificados de inversión, deuda subordinada y recursos patrimoniales. Vale mencionar el crecimiento en emisiones de certificados de inversión que permiten mejorar el perfil de vencimiento de su estructura pasiva así como la expansión en las captaciones del público, principalmente cuenta de ahorro. Aspectos como la baja concentración individual de depósitos y la equilibrada estructura de captación en la que las cuentas a la vista representan el 59% mitigan la presión sobre la liquidez inmediata del conglomerado y reducen el costo de fondeo. Se destaca el aporte en términos de utilidades provenientes del segmento pensiones a través de la AFP Confía así como su participación en el mercado y volumen del fondo administrado. En cuanto a Banco Cuscatlán es determinante su participación en cartera de préstamos y depósitos, siendo relevante para ambas entidades el formar parte del conglomerado financiero Unión de Bancos Cuscatlán Internacional (UBCI), entidad propietaria del 99.99% del capital accionario de Inversiones Financieras Cuscatlán S.A. En otro aspecto, la menor utilidad en venta de títulos valores y de operaciones en moneda extranjera propicia un moderado aumento en los ingresos de intermediación del conglomerado. La estructura de ingresos determina que los intereses de préstamos continúan siendo el primer componente seguido de los otros servicios y contingencias que principalmente se integran por comisiones generadas del fondo de pensiones. De igual manera en los costos por servicios y contingencias se incluyen gastos por administración del fondo de pensiones que incluyen primas de seguros y otras erogaciones directas. Los costos de intermediación experimentan un incremento del 2.9% propi- ciado por el mayor costo de la deuda con entidades del exterior en la subsidiaria Banco Cuscatlán. La moderada generación de ingresos frente al aumento en los costos configura una utilidad financiera menor en US$75 mil respecto de la obtenida en junio 2004. Se destaca la disminución en gastos generales que favorecen la mejora en la eficiencia administrativa del conglomerado aun cuando el margen financiero presenta una leve tendencia a la baja. De igual manera, la contracción en el gasto por reservas de saneamiento propicia un mejor resultado operacional. Finalmente es de señalar el aporte en términos de utilidades por parte de la Administradora de Fondos de Pensiones Confía, condición que favorece la rentabilidad patrimonial de Inversiones Financieras Cuscatlán. Como hecho relevante es de mencionar que con fecha 15 de agosto de 2005, Corporación UBC Internacional a través de Inversiones Financieras Cuscatlán ha presentado a los accionista de la aseguradora SISA una oferta de compra por hasta el 81.99% de las acciones que conforman el capital social de SISA. Dado que UBCI ya es propietario del 18% de SISA, al realizar esta compra pasará a tener el 99.99% de su propiedad accionaria. Se valora positivamente la adquisición de Seguros e Inversiones (SISA) y que le permitirá al conglomerado incorporar un nuevo segmento de negocio. Fortalezas 1. Presencia e importancia de sus subsidiarias en los segmentos banca y pensiones. 2. Colocación de Títulos en Mercado de Capitales Internacionales. 3. Adecuado nivel de fondo patrimonial. 4. Parte de uno de los conglomerados financieros más importantes de la región Debilidades 1. Descalce de operaciones sistémico. 2. Volumen de activos extraordinarios en su principal subsidiaria. Oportunidades 1. Mejora del calce de plazos entre los activos y pasivos en función a la emisión de valores a largo plazo. Amenazas 1. Lento crecimiento de la economía. 2 ANTECEDENTES GENERALES de junio 2004 fundamentándose tal variación en menores fondos disponibles e inversiones financieras. Mientras que se aprecia un importante crecimiento en la cartera de préstamos, el cual se ha sustentado en recursos provenientes de emisiones y depósitos de clientes. En cuanto a la calidad de activos, es de señalar que la cartera vencida muestra una disminución interanual de US$10.5 millones de tal forma que el índice de morosidad evoluciona positivamente al pasar de 2.20% a 1.40% al cierre de junio 2005. Las provisiones actuales de riesgo por US$40.4 millones otorgan una cobertura de 190% (70.2% sobre vencidos y reestructurados). Sin embargo debe considerarse que en la reserva por incobrabilidad se incluye un monto por US$9.8 millones para la cartera cedida al Fideicomiso Ambiental para la Conservación del Bosque Cafetalero (FICAFE) que de reclasificarse propiciarían una menor cobertura, pero siempre superior al promedio de la industria bancaria. Se destaca el desplazamiento de la cartera de préstamos hacia categorías de menor riesgo en la subsidiaria Banco Cuscatlán, no obstante los créditos clasificados en C, D y E aun se comparan desfavorablemente con el promedio del sector bancario. A lo anterior debe agregarse la participación de los créditos construcción en las mencionadas categorías de riesgo y que más del 70% de los bienes recibidos en pago provienen de este sector. En otro aspecto, los activos extraordinarios experimentan una reducción interanual del 28.6% equivalente a US$14.5 millones proveniente de la gestión de comercialización llevada a cabo por la subsidiaria Banco Cuscatlán. La relación de inmovilización patrimonial evoluciona de 7.34% a 7.02%. Durante el primer semestre de 2005 se han recibido activos del orden de US$11.1 millones y se han efectuado retiros por US$9.3 millones. Si bien los activos extraordinarios muestran una tendencia hacia la baja, aún comprometen más del 20% del capital del conglomerado. Tal relación se hace más notable en su principal subsidiaria. Uno de los aspectos relevantes en la gestión de los bienes recibidos en pago se relaciona a la constitución de provisiones, condición que ha presionado los resultados de la entidad. Inversiones Financieras Cuscatlán S.A. es una sociedad anónima de capital fijo, domiciliada en El Salvador, la cual fue autorizada el 19 de diciembre de 2003 para fungir como sociedad controladora de finalidad exclusiva. Actualmente posee el 95.6% de las acciones de Banco Cuscatlán de El Salvador S.A. y Subsidiarias y el 75% del capital accionario de AFP Confía. A la vez, el 99.99% del capital accionario de Inversiones Financieras Cuscatlán pertenece a la holding Corporación UBC Internacional domiciliada en Panamá que controla las operaciones que utilizan la marca Cuscatlán en otros países de la región. La estructura corporativa de la entidad es la siguiente: Inversiones Financieras Cuscatlán, S.A. AFP Confía, S.A. 75% Banco Cuscatlán de El Salvador, S.A. 95.6% Tarjeta de Oro, S.A. de C.V. 99.9% Valores Cuscatlán, S.A. de C.V. 99.9% Factoraje Cuscatlán, S.A. de C.V. 99.9% Corfinge, S.A. de C.V. 99.9% Bancuscatlan, Inc. 100% Leasing Cuscatlán, S.A. de C.V. 99.9% Destaca que el 31 de marzo de 2004, Inversiones Financieras Cuscatlán llevó a cabo la compra de más del 50% de las acciones que conforman el capital social de AFP Confía. Con fecha 3 de mayo de 2004, UBCI a través de Inversiones Financieras Cuscatlán anunció al mercado la venta del 25% de las acciones que conforman el capital social de AFP Confía a la International Finance Corporation, brazo financiero del Banco Mundial para instituciones privadas. ANÁLISIS FINANCIERO Inversiones Financieras Cuscatlán S.A. se encuentra regulada por las disposiciones aplicables a las instituciones del sistema financiero y demás leyes de aplicación general, incluyendo lo relativo a los acuerdos e instructivos emitidos por el Banco Central de Reserva y la Superintendencia del Sistema Financiero. Inversiones Financieras Cuscatlán refleja el desempeño de sus subsidiarias Banco Cuscatlán de El Salvador y la Administradora de Fondos de Pensiones Confía. Banco Cuscatlán continúa manteniendo la segunda posición en cuanto a la cuota de mercado en activos y depósitos con una participación del 22.4% y del 21.6% respectivamente al 30 de junio 2005. Totaliza activos por US$2,441.7 millones, patrimonio por US$235.2 millones y utilidades del orden de US$15.9 millones. AFP Confía es una empresa privada, cuyos accionistas anteriores eran en un 100% empresas pertenecientes a Citigroup. Al 30 de junio de 2005 la AFP presenta activos por US$25.1 millones y US$3.6 millones de utilidades. Préstamos La cartera de préstamos bruta muestra un incremento interanual del 5% equivalente a una variación en términos absolutos de US$72.5 millones provenientes de la dinámica de expansión en el sector servicios, vivienda y consumo. A pesar que la demanda crediticia en el sector bancario ha sido menor respecto de similar período en 2004, Inversiones Financieras Cuscatlán a través de la subsidiaria Banco Cuscatlan crece a un mayor ritmo. Las perspectivas de una mayor demanda crediticia para el resto del año en el sector bancario podrían verse limitadas frente a un entorno económico de bajo crecimiento adicionándose el elevado nivel competitivo. La estructura de cartera por sector económico ha mostrado en los últimos años una considerable participación de créditos corporativos aunque vale mencionar el impulso dado al segmento banca de personas. Se destaca en su principal subsidiaria la baja concentración individual de deudores y grupos económicos, no obstante algunos de los mayores veinte clientes se clasifican en B y C, estos últimos créditos del sector construcción. Activos y Calidad de Activos Los activos de Inversiones Financieras Cuscatlán muestran una contracción del orden de US$102.9 millones respecto 3 importante a potenciales pérdidas derivadas de la cartera de préstamos. El patrimonio se considera adecuado en virtud al respaldo que brinda a los activos no productivos (activos extraordinarios y préstamos morosos) así como al soporte otorgado para el crecimiento de la entidad. Destaca que en Asamblea General Extraordinaria de Accionistas del 30 de marzo de 2004 se acordó incrementar el capital social en un monto de US$18.1 millones. El análisis de los fondos disponibles determina una disminución interanual del 8% equivalente a US$26.1 millones en virtud principalmente a la devolución de las reservas de liquidez creadas en exceso por la subsidiaria Banco Cuscatlán atendiendo las medidas contingenciales establecidas por la Superintendencia del Sistema Financiero. En ese sentido, los saldos en efectivo y bancos reducen su participación en la estructura de activos (13% versus 12% en junio 2005). Los saldos de efectivo proporcionan una cobertura a los depósitos a la vista del 33% y determinan que la entidad cuenta con la capacidad de responder a las obligaciones inmediatas o de corto plazo. Fondeo La estructura de fondos de la controladora de finalidad exclusiva se fundamenta en depósitos de clientes, obligaciones con bancos extranjeros, emisión de instrumentos financieros y recursos patrimoniales. La evolución reciente determina una menor utilización de los recursos contratados con bancos del exterior en virtud a los ajustes en las tasas internacionales de referencia. En ese sentido, los préstamos por pagar muestran una disminución interanual por US$187.5 millones equivalente a un 32.6%. Para el presente semestre se destaca la expansión en los depósitos de clientes, principalmente cuentas de ahorro a pesar que en el mercado de su principal subsidiaria, las tasas de interés en términos reales se mantienen negativas. En cuanto a los títulos de emisión propia es de señalar la colocación de aproximadamente US$70 millones en el mercado local y que en conjunto con el crecimiento en las captaciones han servido de base para la expansión en las colocaciones. E ST R U C T U R A D E FON D E O Subor di n P a t r i moni o 10% 1% Análisis de Resultados T ít ul os 8% En los resultados al 30 de junio de 2005 se valora el aporte en términos de utilidades por parte de la Administradora de Fondos de Pensiones Confía, condición que favorece la rentabilidad patrimonial vista desde la perspectiva individual de la operación Banco Cuscatlán. La estructura de ingresos determina que los intereses de préstamos continúan siendo el primer componente seguido de los otros servicios y contingencias que principalmente se integran por comisiones generadas por el negocio de pensiones. Respecto de junio 2004, los ingresos muestran un moderado aumento del 1% equivalente a US$1.2 millones representando el efecto neto de mayores intereses y comisiones de préstamos versus la disminución en la utilidad por venta de títulos valores y operaciones en moneda extranjera. Por otra parte, los costos de operación aumentan en US$1.3 millones en virtud principalmente a mayores intereses de obligaciones con entidades extranjeras y a raíz del ajuste en las tasas internacionales de referencia. Frente a la mayor proporción en que se incrementan los costos en relación a los ingresos, la utilidad financiera es menor en US$75 mil. El menor gasto por reservas de saneamiento acompañado de la disminución en los gastos generales, favorece la mejora en el resultado de operación del conglomerado y que a junio 2005 totaliza US$31.5 millones, mayor al presentado en similar período de 2004 (US$23.9 millones). La eficiencia mejora al pasar de 51.15% a 49.56% a pesar del la tendencia hacia la baja en el margen financiero antes de provisiones. La utilidad de operación absorbe US$7.4 millones de otros gastos relacionados principalmente a reservas por activos improductivos y US$5.1 millones de provisión por impuesto sobre la renta conllevando a una utilidad neta mayor en US$2.6 millones respecto de la obtenida en junio 2004. B . E x t r a nj . 16% D e pós i t os 64% BM I 1% Al igual que en el sistema financiero, la entidad presenta un descalce de sus operaciones en virtud a la brecha de vencimiento entre sus colocaciones y depósitos. No obstante el acceso a nuevas fuentes de recursos de largo plazo como la emisión de instrumentos financieros en el mercado local e internacional, han permitido mejorar el perfil de vencimiento de su estructura de pasivos. A esto debe agregarse la disponibilidad de recursos en efectivo y la liquidez de algunos instrumentos financieros. Aspectos como la baja concentración individual de depósitos y la participación de las cuentas a la vista en la estructura de captación, mitigan la presión sobre la liquidez inmediata del conglomerado. Solvencia y Liquidez Según la Ley de Bancos, el fondo patrimonial de la controladora de finalidad exclusiva se determina a partir del balance consolidado y esta medición no debe ser inferior a la suma de los requisitos de capital de cada una de las entidades que forman el conglomerado financiero. Al 30 de junio de 2005, Inversiones Financieras Cuscatlán ha dado cumplimiento al requerimiento establecido. Por otra parte, la relación de cobertura de patrimonio a préstamos vencidos muestra un resultado favorable proporcionando un respaldo 4 INVERSIONES FINANCIERAS CUSCATLAN S.A. BALANCES GENERALES CONSOLIDADOS (MILES DE DOLARES) ACTIVOS Caja Bancos Reportos y otras operaciones bursátiles Invers. Financieras Préstamos Brutos Vigentes Reestructurados Vencidos Menos: Reserva de saneamiento Préstamos Netos de reservas Bienes recibidos en pago, neto de provisión Inversiones Accionarias Activo fijo neto Otros activos Crédito Mercantil TOTAL ACTIVOS PASIVOS Depósitos Banco Multis. de Inversiones Bancos Extranjeros Titulos a la vista emisión propia Otros Pasivos de Intermediación Reportos y otras operaciones bursátiles Otros pasivos Deuda Subordinada TOTAL PASIVO Interes Minoritario PATRIMONIO NETO Capital Social Reservas y resultados acumulados TOTAL PATRIMONIO NETO TOTAL PASIVO Y PATRIMONIO DIC.03 % 345,934 5,729 538,908 1,427,462 1,332,351 60,361 34,750 14% 0% 22% 59% 55% 2% 1% 60,105 1,367,357 62,673 641 68,250 28,946 2,418,438 % DIC.04 % JUN.05 % 325,971 3,403 698,319 1,444,588 1,374,801 38,069 31,718 13% 0% 27% 56% 53% 1% 1% 273,804 11,293 555,777 1,412,811 1,358,136 27,815 26,860 12% 0% 23% 60% 57% 1% 1% 299,868 5,262 545,500 1,517,085 1,459,523 36,296 21,266 12% 0% 22% 61% 59% 1% 1% 2% 57% 3% 0% 3% 1% 0% 100% 67,628 1,376,960 50,746 881 75,969 44,220 2,576,469 3% 53% 2% 0% 3% 2% 0% 100% 42,702 1,370,109 42,942 996 74,163 37,674 2,366,758 2% 58% 2% 0% 3% 2% 0% 100% 40,412 1,476,673 36,213 999 71,812 37,284 2,473,611 2% 60% 1% 0% 3% 2% 0% 100% 1,507,039 16,685 499,546 94,945 16,267 31,771 23,884 25,194 2,215,331 9,204 62% 1% 21% 4% 1% 1% 1% 1% 92% 0% 1,521,112 21,659 574,808 114,942 16,477 36,652 51,594 25,195 2,362,439 11,978 59% 1% 22% 4% 1% 1% 2% 1% 92% 0% 1,470,462 20,284 432,668 120,964 15,478 32,775 25,234 2,117,865 12,183 62% 1% 18% 5% 1% 0% 1% 1% 89% 1% 1,526,209 18,843 387,318 193,034 13,934 54,408 25,272 2,219,018 11,502 62% 1% 16% 8% 1% 0% 2% 1% 90% 0% 157,557 36,346 193,903 2,418,438 0.0000 7% 2% 8% 100% 157,557 44,495 202,052 2,576,469 0.00 6% 2% 8% 100% 0.00 175,663 61,047 236,710 2,366,758 0.00 7% 3% 10% 100% 0.00 175,663 67,428 243,091 2,473,611 0.00 7% 3% 10% 100% 0.00 5 JUN.04 INVERSIONES FINANCIERAS CUSCATLAN S.A. ESTADOS CONSOLIDADOS DE RESULTADOS (MILES DE DOLARES) INGRESOS DE OPERACIÓN Intereses de préstamos Comisiones y otros ingresos de préstamos Intereses y otros ingresos de inversiones Reportos y operaciones bursátiles Intereses sobre depósitos Utilidad en venta de Títulos Valores Operaciones en M.E. Otros servicios y contingencias COSTOS DE OPERACIÓN Intereses y otros costos de depósitos Intereses sobre emisión de obligaciones Intereses sobre préstamos Pérdida por venta de Títulos Valores Operaciones en M.E. Otros servicios y contingencias UTILIDAD FINANCIERA GASTOS OPERATIVOS Personal Generales Depreciación y amortizacion Reservas de saneamiento UTILIDAD OPERATIVA Otros Ingresos y Gastos no operacionales (neto) Dividendos UTILIDAD(PERD.)ANTES IMP. Impuesto sobre la Renta Interés minoritario UTILIDAD NETA DIC.03 183,667 108,977 9,999 25,308 2,704 12,566 4,067 20,046 61,458 31,298 4,152 13,514 534 1,214 10,746 122,209 85,213 32,606 23,043 7,044 22,520 36,996 % 100% 59% 5% 14% 0% 1% 7% 2% 11% 33% 17% 2% 7% 0% 1% 6% 67% 46% 18% 13% 4% 12% 20% JUN.04 119,916 53,676 6,263 15,086 1,077 9,532 3,048 31,234 45,194 15,140 2,896 6,837 2,034 1,489 16,798 74,722 50,779 19,619 14,781 3,818 12,561 23,943 % 100% 45% 5% 13% 0% 1% 8% 3% 26% 38% 13% 2% 6% 2% 1% 14% 62% 42% 16% 12% 3% 10% 20% DIC.04 240,516 107,241 13,398 30,480 2,697 16,240 5,285 65,175 90,033 30,497 6,273 20,642 3,091 222 29,308 150,483 111,129 40,984 32,545 7,893 29,707 39,354 % 100% 45% 6% 13% 0% 1% 7% 2% 27% 37% 13% 3% 9% 1% 0% 12% 63% 46% 17% 14% 3% 12% 16% JUN.05 121,151 54,837 7,703 13,453 2,439 7,311 956 34,452 46,504 13,778 3,891 11,665 892 16,278 74,647 43,166 19,891 13,231 3,875 6,169 31,481 % 100% 45% 6% 11% 0% 2% 6% 1% 28% 38% 11% 3% 10% 1% 0% 13% 62% 36% 16% 11% 3% 5% 26% (14,009) -8% (4,670) -4% (3,400) -1% (7,377) -6% - 0% 240 0% 240 0% 9 0% 22,987 13% 19,513 16% 36,194 15% 24,113 20% 1,178 1% 3,052 3% 3,485 1% 5,121 4% 958 1% 1,602 1% 3,196 1% 1,567 1% 20,851 11% 14,859 12% 29,513 12% 17,425 14% 6 INDICADORES FINANCIEROS Capital Pasivo/patrimonio Pasivo / activo Patrimonio /Pmos brutos Patrimonio/Pmos.Vencidos Ptmos Vencidos/Patrimonio y Rva Saneam. Patrimonio/activos Activos fijos / Patrimonio DIC.03 12 11.42 0.92 13.6% 558% 13.68% 8.02% 35.20% JUN.04 6 11.69 0.92 14.0% 637% 11.76% 7.84% 37.60% DIC.04 12 8.95 0.89 16.8% 881% 9.61% 10.00% 31.33% JUN.05 6 9.13 0.90 16.0% 1143% 7.50% 9.83% 29.54% 1.08 0.59 0.37 90.7% 1.20 0.68 0.40 90.5% 1.01 0.57 0.36 93.2% 0.98 0.56 0.34 96.8% 10.75% 0.86% 66.54% 11.35% 2.59% -67.19% 14.71% 1.15% 62.31% 12.39% 2.97% -31.43% 12.47% 1.25% 62.57% 12.27% 3.44% -11.52% 14.34% 1.41% 61.61% 14.38% 2.99% -42.34% Rendimiento de Préstamos 7.63% 7.43% 7.59% 7.23% Costo de Depósitos 2.08% 1.99% 2.07% 1.81% Margen de Operaciones 5.56% 5.44% 5.52% 5.42% Liquidez Caja + val. Neg./ Dep. a la vista Caja + val. Neg./ Dep. totales Caja + val. Neg./ Activo total Pmos netos/ Dep. totales Rentabilidad ROE ROA Margen financiero neto Utilidad neta /ingresos financ. Gastos Operativos / Total Activos Componente extraordinario en Utilidades Eficiencia operativa 51.30% 51.15% 54.11% 49.56% Gastos Operativos / Ingresos de Intermediación 34.13% 31.87% 33.85% 30.54% 2.43% 172.96% 59.0% 19.25% 6.66% 2.20% 213.22% 56.1% 7.34% 4.83% 1.90% 158.98% 59.7% 11.45% 3.87% 1.40% 190.03% 61.3% 7.02% 3.79% 63.19% 96.91% 78.10% 70.21% Calidad de Activos Pmos vencidos /Préstamos brutos Reservas /Préstamos Vencidos Préstamos Brutos / Activos Activos inmovilizados Pmos vencidos + Reestructurados /Préstamos brutos Reservas /Préstamos Vencidos+Reestructurados Otros Indicadores Ingresos de Intermediación Costos de Intermediación 149,555 Utilidad actividades de Intermediación 100,057 79,371 49,498 26,907 52,464 7 156,658 60,503 96,155 78,040 30,226 47,814