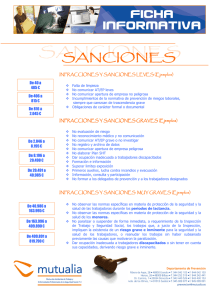

sobre principios de la potestad sancionadora en materia tributaria

Anuncio