Glosario - Milcambios

Anuncio

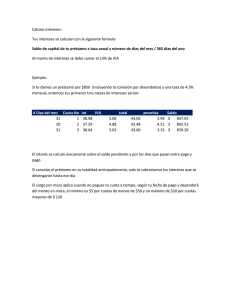

GLOSARIO DE CONCEPTOS A NIVEL FINANCIERO PARA CONOCIMIENTO GENERAL A Activos financieros: son aquellos cuyo precio depende de las rentas que se suponen generaran en el futuro. Activos reales: son aquellos cuyo valor viene dado por sus propias características, como equipos, terrenos o insumos para producir. Acto terrorista: cualquier acto destinado a causar muerte o daños corporales graves a un civil, o a cualquier otra persona que no participa activamente de las hostilidades en situación de conflicto armado, cuando, el propósito de tal acto, por su naturaleza o contexto, sea intimidar a la población u obligar a un Gobierno u organización internacional a realizar o abstenerse de realizar cualquier acto. Adelanto o descubierto en cuenta corriente: es un préstamo otorgado por una entidad financiera a muy corto plazo que se origina cuando el titular de la cuenta corriente utiliza más del dinero que tiene depositado en dicha cuenta. Autenticidad: Calidad y carácter de verdadero o autorizado B Banca electrónica: es un servicio ofrecido por los bancos que permite a sus clientes efectuar ciertas operaciones bancarias desde una computadora que cuente con acceso a internet. Banca móvil: es la tecnología que permite efectuar cierto tipo de operaciones bancarias desde el teléfono celular. Banco: es toda empresa que, autorizada de acuerdo a la ley del país donde se encuentre, se dedica a realizar en forma habitual la intermediación de recursos financieros. Es decir, por un lado capta o recibe dinero del público y por el otro presta esos fondos a empresas, familias, individuos y gobiernos. Los bancos pagan una compensación por los depósitos que reciben y obtienen un beneficio por los préstamos que otorgan. C Cajero automático: es una máquina empleada por los bancos que te permite acceder a tu cuenta bancaria en cualquier momento, utilizando la tarjeta que te suministró la entidad y tu clave personal. Casa de Cambio: es una organización o centro que permite a los clientes cambiar una divisa por otra. Cambio de Moneda: a cualquier operación por la que un billete, cheque, depósito, préstamo o cualquier otro producto, instrumento financiero o medio de pago pasa de ser expresado en una determinada divisa a estar en una divisa diferente. Cotización: aquel documento o información que el departamento de compras usa en una negociación. Es un documento informativo que no genera registro contable. Cotización son la acción y efecto de cotizar (poner precio a algo, estimar a alguien o algo en relación con un fin, pagar una cuota). Cheque: orden escrita enviada por el titular de una cuenta corriente al banco para que éste pague una determinada cantidad de dinero a la persona indicada en el cheque. Cliente bancario: es aquella persona que contrata un producto o servicio con una entidad financiera. Clonación de tarjetas: es una modalidad que permite extraer la información contenida en una tarjeta de débito o de crédito para luego copiar esos datos en una tarjeta gemela. D Débito en cuenta bancaria: Se refiere a los egresos de dinero habidos en una cuenta bancaria. Los débitos en tu cuenta disminuyen el saldo total. Depósito bancario: es la colocación de fondos en una cuenta, propia o de terceros, abierta en una entidad bancaria. Deudor: persona que tiene la obligación de pagar una deuda contraída con otra persona (acreedor). Dinero: es el medio de pago más común y de amplia aceptación que puede ser utilizado para la adquisición de bienes, servicios y/o la cancelación de todo tipo de obligaciones o deudas. Dividendos: utilidades que la empresa reparte a sus accionistas. Divisas: es un concepto de la ciencia económica que refiere a toda moneda extranjera, es decir, perteneciente a una soberanía monetaria distinta a la del país de origen. Dinero: es todo activo o bien generalmente aceptado como medio de pago por los agentes económicos para sus intercambios y que además cumple las funciones de ser unidad de cuenta y depósito de valor. E Endeudamiento responsable: implica alcanzar un nivel de endeudamiento que pueda ser afrontado adecuadamente por los ingresos disponibles. Efectivo: Es el dinero que se lleva encima, en la billetera o en el bolsillo del pantalón, y que, por lo tanto, no está en el banco. F Fondo Común de Inversión: es un conjunto de activos adquiridos con el aporte de diferentes inversores, los que serán administrados con determinados objetivos de rentabilidad y riesgo. Este grupo de activos constituye un patrimonio indivisible sobre el cual los inversores participan proporcionalmente, en función de su aporte, de las pérdidas y las ganancias. Falsificación: es un acto consistente en la creación o modificación de ciertos documentos, efectos, productos (bienes o servicios), con el fin de hacerlos parecer como verdaderos, o para alterar o simular la verdad. G Garantía o seguro de depósitos: es un respaldo / beneficio para el ahorrista establecido por una ley que le permite disponer de su dinero en caso que el banco no pueda devolverle los fondos. Dicha garantía o seguro de depósitos está limitada a un monto de dinero especificado en la ley de cada país. Garante: persona obligada a hacer efectiva la garantía. Gasto: es una erogación monetaria de la que no se espera un beneficio futuro. Grado de aversión al riesgo: es la predisposición de una persona a asumir determinados riesgos en la inversión que efectúa. H Horizonte de inversión: es el período de tiempo por el cual una persona planifica efectuar colocaciones de dinero en distintos tipos de activos con el objetivo de obtener una ganancia. I Interés: Es la remuneración requerida por prestar dinero o el costo asumido por tomar fondos en préstamo. La tasa de interés también es conocida como el precio del dinero. Ingresos: las cantidades que recibe una empresa por la venta de sus productos o servicios. Inversión financiera: una inversión se denomina financiera cuando el dinero se destina a adquirir activos cuyo precio depende de las rentas que se supone éstos generarán en el futuro, como por ejemplo acciones de una empresa, depósitos a plazo fijo o títulos de deuda emitidos por empresas o gobiernos. Inversión real: una inversión se denomina real cuando el dinero se destina a adquirir activos productivos o tangibles como equipos, propiedades y materias primas. Inversión: es el proceso de efectuar colocaciones de dinero con el objetivo de obtener un beneficio o ganancia. L Lavado de activos: es el proceso mediante el cual los activos de origen delictivo se integran al sistema económico legal con apariencia de haberse obtenido en forma lícita. Límite de crédito: es el monto máximo que se puede gastar con una tarjeta de crédito, el cual es autorizado por la entidad emisora y que permite al titular de la tarjeta disponer de dinero sin la necesidad de tener fondos en su cuenta corriente o caja de ahorro. M Medio de pago: es un bien o instrumento que puede ser utilizado para adquirir bienes, servicios y cancelar todo tipo de obligaciones. Mercado financiero: conjunto de instituciones dedicadas a la captación de fondos del público ahorrista para aplicarlos a operaciones de crédito, por ejemplo bancos. Moneda: es una pieza de un material resistente, de peso y composición uniforme, normalmente de metal acuñado en forma de disco y con los distintivos elegidos por la autoridad emisora, que se emplea como medida de cambio (dinero) por su valor legal o intrínseco y como unidad de cuenta. P Phising: modalidad en la que el usuario recibe correos electrónicos que parecen de fuentes confiables, pero no lo son, e intentan obtener claves bancarias y otros datos confidenciales. PIN (Personal Identification Number): Número de identificación personal. Planificación financiera: es un proceso que consiste en la elaboración de un plan general, metódicamente organizado y detallado, para alcanzar los objetivos financieros determinados por una persona como así también plazos, costos y recursos necesarios para lograrlos. Plazo fijo: es un producto bancario que permite depositar, por un tiempo determinado, una suma de dinero en una entidad financiera autorizada. En retribución, el depositante del dinero recibe una compensación económica, denominada interés. Préstamo: un préstamo es la entrega de una determinada cantidad de dinero a una persona, la cual asume el compromiso de devolverlo en un plazo de tiempo determinado más los intereses correspondientes. Préstamo personal: es aquel producto mediante el cual una entidad financiera le entrega una determinada cantidad de dinero a una persona física (individuo). La persona asume el compromiso de devolver el capital más los intereses correspondientes en un plazo de tiempo determinado. Este tipo de préstamos no cuentan generalmente con una garantía específica. Presupuesto financiero: es la cantidad de dinero calculado para hacer frente a los gastos generales de la vida cotidiana, de un viaje u otros. Es decir que es una estimación anticipada de ingresos y gastos que habrán de producirse en un período determinado. Protección al consumidor: es el conjunto de mecanismos dispuestos con el objetivo de evitar un daño o perjuicio a los usuarios de servicios bancarios y financieros. R Remesas: son envíos de dinero que realizan las personas que residen en un país a personas que residen en otro país. En algunos casos, las personas ahorran dinero con el objetivo de enviarlo a sus familiares que viven en el exterior. Las remesas constituyen un producto que permite llevar a cabo esa transacción. Riesgo: es la posibilidad de ocurrencia de un evento que modifica el resultado esperado. Riesgo de tasa de interés: es la posibilidad de sufrir pérdidas (o pagar de más) debido a cambios o variaciones en las tasas de interés de un cambio en las tasas de interés. Riesgo de tipo de cambio: es la posibilidad de sufrir pérdidas (o pagar de más) debido a cambios o variaciones en la tasa de cambio de la moneda a la cual está pactado el préstamo. Un aumento de la tasa de cambio resultará en un incremento del costo del préstamo, ya que será necesaria una suma mayor de la moneda local para poder pagar la cuota en moneda extranjera. Riesgo legal: es la posibilidad de sufrir pérdidas (o pagar de más) debido a cláusulas contractuales confusas, engañosas o fuera de las normas o leyes. El riesgo legal será mayor cuando exista una menor transparencia de información. Es conveniente obtener una copia de los contratos para poder leerlos detenidamente antes de ser firmados, efectuando los controles y/o reclamos necesarios, en caso de corresponder. Robo de identidad: es un delito que se produce cuando un delincuente obtiene datos confidenciales de una persona y los utiliza para conseguir préstamos o comprar bienes en nombre de esa persona. S Saldo adeudado: monto o cantidad pendiente de pagado. Saldo de cuenta: diferencia entre los depósitos y retiros de efectivo. Seguro: es una forma de protección ante la posibilidad de que se produzcan situaciones imprevistas. Seguro de depósito: es un mecanismo establecido por distintos países con el propósito de proteger los derechos de los depositantes/ahorristas garantizando la devolución parcial o total del dinero depositado. Sistema financiero: el sistema financiero cumple el importante rol de canalizar los fondos de unidades económicas superavitarias (es decir personas con ingresos superiores a sus gastos) hacia aquellos que necesitan el dinero porque gastan más de lo que ganan (unidades económicas deficitarias). Situación económica: se refiere al conjunto de bienes que integran su patrimonio (solvencia) de una persona. Situación financiera: hace referencia al efectivo que dispone en lo inmediato (liquidez) una persona. T Tarjeta de crédito: es un instrumento que permite adquirir bienes, servicios y efectuar retiros de dinero en el momento que el titular lo desee, hasta el margen o límite de crédito preacordado con la empresa emisora de la tarjeta. Tarjeta de débito: es un instrumento asociado a una cuenta bancaria (caja de ahorro o cuenta corriente) que permite adquirir bienes, servicios y efectuar retiros de dinero en el momento que el titular lo desee, teniendo como restricción el saldo disponible de la cuenta. Tasa activa: es la tasa de interés que cobran las entidades financieras a los tomadores de préstamos. Tasa de cambio: es el precio de una moneda expresado en otra moneda. Tasa de interés: es la remuneración requerida por prestar dinero o el costo asumido por tomar fondos en préstamo. La tasa de interés también es conocida como el precio del dinero. Titular de cuenta corriente o caja de ahorro: persona física o jurídica a nombre de la cual figura la cuenta en el banco. Propietario de los fondos depositados. Título de deuda: es un préstamo que le hace un inversor a una empresa o gobierno (emisor) , de acuerdo a un cronograma establecido en las condiciones de emisión. Transferencia bancaria: es una modalidad utilizada para trasladar dinero, no en forma física sino electrónica, entre dos cuentas bancarias. Transacción: es un acuerdo, comunicación o movimiento llevado a cabo entre un comprador y un vendedor en la que se intercambian un activo contra un pago. V Valor nominal: el valor nominal de un bono hace referencia al valor de la deuda emitida, es decir, es el valor del capital que el emisor está tomando en préstamo. Parte del 100% que disminuye con las amortizaciones a 0. Valor residual: es la porción de capital no amortizado a una fecha dada, es decir, es el saldo de deuda que resta pagar respecto del valor nominal del bono. Verificación: es la comprobación de algo. Este término se utiliza especialmente en las ciencias, ingeniería, derecho y computación. La verificación y reproducibilidad en un experimento o investigación científica es un paso necesario para probar una teoría. Pero, aunque resulte positiva, no nos asegura que el resultado verificado sea correcto.