Inversiones en Valores - Auditoría Superior de la Federación

Anuncio

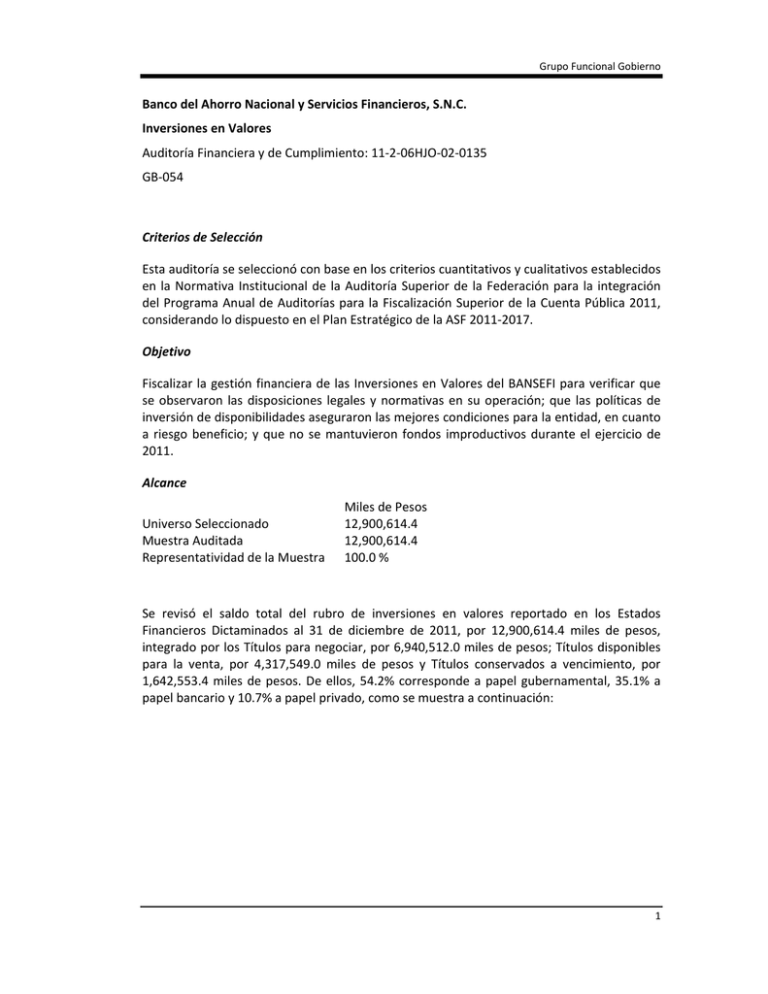

Grupo Funcional Gobierno Banco del Ahorro Nacional y Servicios Financieros, S.N.C. Inversiones en Valores Auditoría Financiera y de Cumplimiento: 11-2-06HJO-02-0135 GB-054 Criterios de Selección Esta auditoría se seleccionó con base en los criterios cuantitativos y cualitativos establecidos en la Normativa Institucional de la Auditoría Superior de la Federación para la integración del Programa Anual de Auditorías para la Fiscalización Superior de la Cuenta Pública 2011, considerando lo dispuesto en el Plan Estratégico de la ASF 2011-2017. Objetivo Fiscalizar la gestión financiera de las Inversiones en Valores del BANSEFI para verificar que se observaron las disposiciones legales y normativas en su operación; que las políticas de inversión de disponibilidades aseguraron las mejores condiciones para la entidad, en cuanto a riesgo beneficio; y que no se mantuvieron fondos improductivos durante el ejercicio de 2011. Alcance Universo Seleccionado Muestra Auditada Representatividad de la Muestra Miles de Pesos 12,900,614.4 12,900,614.4 100.0 % Se revisó el saldo total del rubro de inversiones en valores reportado en los Estados Financieros Dictaminados al 31 de diciembre de 2011, por 12,900,614.4 miles de pesos, integrado por los Títulos para negociar, por 6,940,512.0 miles de pesos; Títulos disponibles para la venta, por 4,317,549.0 miles de pesos y Títulos conservados a vencimiento, por 1,642,553.4 miles de pesos. De ellos, 54.2% corresponde a papel gubernamental, 35.1% a papel bancario y 10.7% a papel privado, como se muestra a continuación: 1 Informe del Resultado de la Fiscalización Superior de la Cuenta Pública 2011 INTEGRACIÓN DEL UNIVERSO (Miles de pesos) Títulos Tipo de papel Para negociar Disponibles Conservados para la venta al vencimiento Total % Gubernamental 4,817,612.7 1,087,844.4 1,078,828.4 6,984,285.5 54.2 Bancario 1,156,596.3 3,229,704.6 146,566.2 4,532,867.1 35.1 417,158.8 1,383,461.8 10.7 1,642,553.4 12,900,614.4 100.0 Privado Total 966,303.0 6,940,512.0 4,317,549.0 FUENTE: Posición de las Inversiones en Valores del BANSEFI al 31 de diciembre de 2011. Además, se revisó el total de los movimientos diarios de las operaciones de inversiones en valores del ejercicio de 2011, registradas en "Sistema de registro y operación de Mercado de Dinero" (IKOS), por 1,719 operaciones de la compra de 2,625 emisiones de deuda (inversión), por 705,671,183.9 miles de pesos y 6,955 operaciones de la venta de 9,336 emisiones (107 con intermediarios financieros y 9,229 con clientes), por 68,343,694.2 miles de pesos, así como su registro contable; se verificaron las conciliaciones mensuales entre las cifras presentadas por el Sistema de registro y operación de Mercado de Dinero, contra las reportadas por la empresa que prestó los servicios de guarda, administración, compensación, liquidación y transferencia de valores. Para la revisión de las valuaciones del mercado de dinero se seleccionaron aleatoriamente los meses de enero, febrero, marzo, junio, septiembre y diciembre de 2011; del soporte documental de las operaciones diarias por inversiones en valores, se seleccionaron aleatoriamente 308 operaciones con intermediarios financieros, de marzo, septiembre y diciembre de 2011; para la determinación de las disponibilidades financieras se revisaron los reportes diarios de flujo de efectivo y su documentación soporte generada durante el ejercicio, y a fin de verificar el cumplimiento de los límites establecidos para operar con cada intermediario financiero se eligieron aleatoriamente los meses de febrero, marzo, octubre, noviembre y diciembre. Antecedentes El Banco del Ahorro Nacional y Servicios Financieros, Sociedad Nacional de Crédito, Institución de Banca de Desarrollo, BANSEFI, tiene como antecedente al Patronato del Ahorro Nacional (PAHNAL), el cual fue creado mediante el Decreto Presidencial publicado el 31 de diciembre de 1949. Como resultado de la Política de Desarrollo del Sector de Ahorro y Crédito Popular, en abril de 2001 el Congreso de la Unión aprobó la Ley del Ahorro y Crédito Popular y la Ley Orgánica que, a partir del 1° de enero de 2002, transformó al Patronato del Ahorro Nacional en el Banco del Ahorro Nacional y Servicios Financieros, Sociedad Nacional de Crédito, 2 Grupo Funcional Gobierno Institución de Banca de Desarrollo (BANSEFI), con la misión de apoyar el desarrollo institucional del sector de ahorro y crédito popular y promover la cultura financiera y el ahorro entre sus integrantes, mediante la oferta de productos y servicios adecuados, una sólida infraestructura tecnológica, un equipo humano profesional y comprometido, así como la coordinación de apoyos del gobierno federal y de diversos organismos. Por su parte, el Plan Nacional de Desarrollo 2007 - 2012 incluye, entre sus objetivos estratégicos, promover el acceso al crédito, para lo cual la Banca de Desarrollo actuará como un instrumento del Gobierno Federal, al orientar sus esfuerzos a la entrada continua de nuevos oferentes de servicios, al desarrollo de una mayor diversidad de productos y la promoción de una mayor transparencia en el sector financiero, que garantice el acceso a servicios financieros a la población que tradicionalmente se ha mantenido excluida de ellos. En este contexto, BANSEFI se constituye actualmente en el único instrumento del Gobierno Federal y particularmente de la Banca de Desarrollo, destinado a promover el ahorro y el acceso a los servicios financieros a la población excluida de ellos. Resultados 1. Control interno Con la evaluación del control interno, se determinó que, en general, la Dirección de Tesorería, dependiente de la Dirección General Adjunta de Planeación y Finanzas del BANSEFI, mantiene un ambiente de control adecuado, ya que se establecieron los procedimientos y políticas de operación que orientan los procesos al logro de resultados; además, se cuenta con un sistema de información integral y automatizado que permite tomar decisiones para la inversión de sus disponibilidades. Asimismo, se observó que durante el proceso se tienen implementados mecanismos de supervisión y monitoreo de las operaciones de inversión; se cuenta con una adecuada segregación de funciones y niveles de autorización y las actividades de control se documentan debidamente en el procedimiento denominado "Proceso Operación/Tesorería", autorizado el 21 de octubre de 2010 y modificado el 1 de diciembre de 2011, vigente a partir del 12 de enero de 2012, en el cual se observó que las actividades se detallaron conforme a la operación; además, la institución financiera cuenta con un Subcomité de Inversiones, que define las políticas y estrategias de la estructura de los portafolios de inversión. Por otra parte, se identificó que la institución financiera cuenta con un Comité de Riesgos que se apoya en una Unidad para la Administración Integral de Riesgos (UAIR) y un Subcomité de Riesgos, así como con una Dirección para la Administración Integral de Riesgos, con la función de establecer la estructura para una administración integral que permita identificar, medir, vigilar, revelar y gestionar los riesgos a los que está expuesto en su operación. 3 Informe del Resultado de la Fiscalización Superior de la Cuenta Pública 2011 2. Sistematización de operaciones Para el registro y control de las operaciones relacionadas con la inversión de recursos en valores, BANSEFI utiliza el "Sistema de registro y operación de Mercado de Dinero" (IKOS), el cual, entre otras funciones permite dar de alta las características generales de los productos a operar, capturar las operaciones de compraventa, que incluye contraparte, emisión, número de títulos comprados o vendidos, precio por título, permite confirmar la asignación de títulos de cada operación una vez capturada, asimismo, genera diversos reportes como la posición global institucional y los títulos a vencer, de acuerdo a las pruebas realizadas se compró que funciona adecuadamente; sin embargo, se identificó que durante el primer semestre de 2011 se registraron manualmente operaciones en sociedades de inversión, por 1,222,302.9 miles de pesos en promedio mensual, ya que el sistema carecía de un módulo para las inversiones en sociedades, lo que hacía vulnerable el registro y control a errores u omisiones. Cabe señalar que para el segundo semestre de 2011, la entidad no operó en sociedades de inversión. Sin embargo, en 2012 continuó con este tipo de inversiones. Como resultado de la auditoría, mediante el pedido del 27 de septiembre de 2012, la institución financiera adquirió el módulo para Sociedades de Inversión. Asimismo, proporcionó la documentación soporte de la liberación y puesta en producción del módulo para soportar la operación y administración de acciones representativas del capital de Sociedades de Inversión en Instrumentos de deuda, con lo que quedó atendida la observación. 3. Portafolio de inversiones Durante el ejercicio de 2011, el BANSEFI invirtió en instrumentos financieros, como Certificados de la Tesorería de la Federación (CETES), Bonos de Desarrollo del Gobierno Federal (BONDES), Bonos de Protección al Ahorro Bancario (BPA's), Papel de Deuda de Banca de Desarrollo y Bonos gubernamentales, mediante la compraventa en directo (calculados con datos a vencimiento) y operaciones de reporto (adquisición de títulos en propiedad de otra persona a un plazo menor al vencimiento). El BANSEFI operó con dos portafolios de inversión: el Portafolio de Balance, que tiene por objeto asegurar el margen financiero de la institución (mediante inversiones a mediano y largo plazo, mayor de un año) y el Portafolio de Trading, que tiene por objeto mejorar el margen de intermediación (con inversiones a corto plazo, menor de un año). En cuanto a la intención de la Administración sobre su tenencia, la institución clasificó las inversiones en las categorías de "Títulos para negociar", "Títulos disponibles para la venta" y "Títulos conservados a vencimiento". En la categoría de Títulos para negociar se encuentran los portafolios de Balance-Volátil (operaciones provenientes de Programas Gubernamentales y componentes volátiles de productos de captación a la vista), TradingServicio a Clientes (para inversión de recursos captados de terceros) y Trading-Institucional (para inversión de capital propio destinado a la inversión). En las categorías de Títulos disponibles para la venta y los Títulos conservados a vencimiento, se encuentran el portafolio de Balance-Estable (relacionado con los recursos captados que presentan permanencia o estabilidad). 4 Grupo Funcional Gobierno Conforme a la clasificación anterior, al 31 de diciembre de 2011, los estados financieros de la institución presentaron en la cuenta 1020000000 de Inversiones en Valores un saldo por 12,900,614.4 miles de pesos, integrado por las subcuentas 1021000000 Títulos para negociar, 1022000000 de Títulos disponibles para la venta y 1023000000 Títulos conservados a vencimiento, por 6,940,512.0 miles de pesos (53.8%), 4,317,549.0 miles de pesos (33.5%) y 1,642,553.4 miles de pesos (12.7%). Al respecto, se comprobó que el BANSEFI clasificó las inversiones en valores conforme a las normas particulares relativas al reconocimiento, valuación, presentación y revelación en los estados financieros. 4. Resultado por intermediación Se determinó que en enero, febrero, marzo, junio, septiembre y diciembre de 2011 el resultado obtenido por la institución financiera por las valuaciones del mercado de dinero fue negativo, ya que presentaron minusvalías por la tenencia de Certificados Bursátiles (CEBUR's), principalmente de cinco emisoras (tres bancos y dos empresas privadas). Al respecto, se comprobó que el Comité de Riesgos dio seguimiento al desempeño de las emisiones antes señaladas, por lo que el 24 de febrero de 2011, el Subcomité de Inversiones aprobó la venta de los certificados de las tres primeras emisoras con el fin de limitar las pérdidas innecesarias, ya que a esa fecha habían presentado minusvalías cercanas a los 30,000.0 miles de pesos. Por la venta de las emisiones, la entidad fiscalizada registró pérdidas de dos emisoras, por 7,994.4 miles de pesos, y por la venta de la otra emisora, una utilidad por 2,914.8 miles de pesos. En el caso de los títulos de una empresa, el Comité de Riesgos sugirió mantener la posición. Cabe señalar que los efectos de la valuación se reconocen en los resultados del ejercicio y una vez que se realizan. 5. Registro contable Con el análisis del registro contable de las operaciones de inversiones en valores, se constató que la Dirección de Tesorería registra diariamente las operaciones en el sistema IKOS y una vez concluido el proceso, el Sistema People Soft – SARE extrae automáticamente la información para su registro contable en la cuenta 1020000000 de Inversiones en Valores, y subcuentas 1021000000 Títulos para negociar, 1022000000 Títulos disponibles para la venta y 1023000000 Títulos conservados a vencimiento, desagregados en cuentas de principal, intereses devengados no cobrados y valuación. Asimismo, se observó que al 31 de diciembre de 2011 las cifras de los registros contables, por 12,900,614.4 miles de pesos, coinciden con las reportadas en la balanza de comprobación y en los Estados Financieros, conforme al Catálogo de Cuentas y Guía Contable GC2.- Inversiones en Valores, así como con los reportes de la empresa que prestó los servicios de guarda, administración, compensación, liquidación y transferencia de valores. 5 Informe del Resultado de la Fiscalización Superior de la Cuenta Pública 2011 6. Soporte documental En 2011, la institución financiera realizó un total de 1,719 operaciones de compra de 2,625 emisiones de deuda (inversión), por 705,671,183.9 miles de pesos y 6,955 operaciones de venta de 9,336 emisiones (107 con intermediarios financieros y 9,229 con clientes), por 68,343,694.2 miles de pesos; para analizar la documentación comprobatoria, se seleccionaron aleatoriamente 307 operaciones de compra, por 104,551,844.1 miles de pesos, y una de venta a intermediarios financieros, por 277.8 miles de pesos, de marzo, septiembre y diciembre, en las que se identificó que siete formatos denominados "Muñeco Operativo" de diciembre, mediante los cuales se registran las operaciones realizadas, carecen de la firma del operador; seis correspondieron a compras, por 1,504,199.9 miles de pesos y uno a venta, por 277.8 miles de pesos. Como resultado de la auditoría, en la sesión número diecinueve, celebrada el 3 de octubre de 2012, el Subcomité de Normas Políticas y Procedimientos adoptó la resolución SNPP/19.O/05, en la que emitió una opinión favorable para la modificación del "Proceso de Operación de Tesorería", el cual, en los sucesivo, se denominará "Proceso de Operación de Tesorería y Merados Financieros". Asimismo, en la sesión 77, del 11 de octubre de 2012, el Comité de Operación aprobó su difusión y aplicación, mediante la resolución CO.O.77.4.2., que especifica que es necesaria la firma autógrafa en los denominados "Muñecos" o "Premuñecos" Operativos; además, se desarrolló un apartado para atender los casos de amortizaciones parciales o totales de los papeles y mediante la instrumentación de políticas en materia de Tesorería se fortaleció el tramo de control, para mantener una clara segregación de funciones entre las áreas de "Front", "Middle" y "Back Office". Dicho proceso se difundió el 16 de octubre de 2012, con la circular número 088/12/DCI/SCI del Subdirector de Control Interno. 7. Remanentes para inversión Con la revisión del procedimiento para determinar las disponibilidades financieras por invertir, se confirmó que la Gerencia de Tesorería genera un reporte de flujo de efectivo diario, en el que se incluyen los recursos disponibles en el Banco de México, cobros y pagos por vencimientos, ventas, compras, requerimientos diarios, recursos del Programa Oportunidades, entre otros, y se comprobó aleatoriamente que dichos reportes contaron con la documentación comprobatoria, como estados de cuenta única en el Banco de México y reportes de vencimientos del sistema IKOS. Asimismo, los recursos generados durante el día se ponen a disposición para invertir y en el caso de los recursos no invertidos, se colocan en call money (disponibles para operaciones interbancarias), de los cuales se obtuvieron intereses por 2,607.4 miles de pesos (0.4% de los intereses cobrados por inversiones), y en el caso del call money recibido se pagaron intereses por 27.9 miles de pesos, con lo cual la institución no realizó ventas forzosas de inversiones para cubrir sus pagos ni generó pérdidas por ello. 6 Grupo Funcional Gobierno 8. Límites de operación Se comprobó que las instituciones de crédito y casas de bolsa con las que operó el BANSEFI se encontraron autorizadas por la CNBV; asimismo, con la revisión aleatoria de las operaciones realizadas en febrero, marzo, octubre, noviembre y diciembre de 2011, se comprobó que la Subdirección de Mercado de Dinero no rebasó los límites establecidos para operar con cada intermediario financiero "Riesgo de crédito por contraparte". Cabe señalar que de enero a agosto de 2011, la Dirección de Tesorería realizó inversiones con límites de operación de manera informal, en virtud de que no se habían sometido a la consideración del Comité de Riesgos, por lo que de acuerdo con las facultades otorgadas por el Consejo Directivo, mediante la Resolución CR/103.O./10 del 30 de agosto de 2011, aprobó la implementación de los límites específicos de operación por su tipo (directo o reporto), operador, instrumento, emisor y contraparte, así como la formalización de lineamientos y políticas de operación para: i) la inversión y desinversión en títulos de deuda; ii) la administración de los recursos que se reciben por medio del "Bank Of America" (BOFA); iii) la operación de los sistemas de pagos de la tesorería; y iv) la banca electrónica general. 9. Régimen de inversión Durante el ejercicio de 2011, el BANSEFI operó con un régimen de inversión de al menos el 70.0% en inversiones en títulos de deuda, emitidos por el Gobierno Federal, por el Instituto para la Protección al Ahorro Bancario, por el Banco de México, por organismos descentralizados del Gobierno Federal y entidades Paraestatales, así como por instituciones de crédito de banca múltiple y de la banca de desarrollo del país, y hasta un 30.0% del valor del portafolio de inversiones en títulos de deuda emitidos por los gobiernos, estados y municipios del país, por corporativos y empresas mexicanas, por entidades financieras no bancarias, así como mediante el vehículo de fideicomisos. Al respecto, se observó que dicho régimen de inversión no fue autorizado por el Consejo Directivo del BANSEFI. A partir de la observación determinada por la Comisión Nacional Bancaria y de Valores, el BANSEFI obtuvo la aprobación del Consejo Directivo, la cual fue emitida el 1 de noviembre de 2011 mediante la resolución número C.D.67.5. de la sesión ordinaria número 67, consistente en un régimen de inversión, que permita establecer una diferenciación clara por calidad crediticia del emisor, así como el máximo del portafolio susceptible de inversión en el que se estableció una inversión de al menos 60.0% del porcentaje del portafolio en títulos del Gobierno Federal, hasta 40.0% en entidades paraestatales (Banca de Desarrollo y Organismos Descentralizados), hasta 30.0% en estados y municipios, hasta 30.0% en títulos bancarios (se consideran emisiones de la denominada banca múltiple), hasta 20.0% en entidades financieras no bancarias, hasta 20.0% en corporativos y empresas mexicanas, hasta 20.0% en valores extranjeros de deuda, hasta 100.0% de Portafolio Volátil en Sociedades de Inversión y hasta 15.0% del Capital Básico en divisas. 7 Informe del Resultado de la Fiscalización Superior de la Cuenta Pública 2011 10. Estrategia financiera Se observó que en 2011 BANSEFI no consideraba ninguna estrategia financiera. Por tal motivo, en ese ejercicio no se tenía establecida alguna meta de ingreso por este rubro, ni los instrumentos financieros y esquemas de inversión de capital disponible. El 1 de diciembre de 2011, en su sesión número 64, el Comité de Operación estableció y autorizó la estrategia financiera que sería utilizada en el ejercicio 2012 y años subsecuentes, en tanto no hubiese alguna modificación en lo aprobado; dicha estrategia tiene como finalidad incrementar la operación de compra venta de instrumentos financieros para fortalecer los ingresos de la institución debido al bajo rendimiento del Balance Institucional; en dicha estrategia se estableció como objetivo que el ingreso por intermediación financiera en 2012 ascendiera a 100,000.0 miles de pesos, con variaciones a la alta o a la baja de un 25.0% aproximadamente. Cabe señalar que el resultado por intermediación financiera, al 31 de diciembre de 2011, fue por 65,099.1 miles de pesos. 11. Inversiones de alto riesgo La política aprobada por el Comité de Riesgos para inversión en títulos de deuda, denominados en M. N. de emisiones corporativas, establece que su calificación mínima deberá ser de "AAA" para emisiones de largo plazo (grado más alto que otorga Standard & Poor’s, en su escala CaVal, que indica que la capacidad de pago, tanto de intereses como de principal, es sustancialmente fuerte) y "MxA1" para emisiones de corto plazo (que indica un fuerte grado de seguridad respecto del pago oportuno de intereses y principal, si se llega a determinar que posee características extraordinarias sobre el grado de seguridad de pago oportuno). Al respecto, se determinó que durante el ejercicio de 2011 no se realizaron inversiones en títulos de deuda fuera de la política aprobada por el Comité de Riesgos; sin embargo, a enero de 2011, se tenían inversiones provenientes de años anteriores con calificaciones por debajo de las autorizadas, por 79,015.0 miles de pesos, correspondientes a tres empresas. De los títulos de la primera empresa, se mantenían inversiones en 700,000 títulos, por 53,878.6 miles de pesos, al 31 de diciembre de 2011, de los cuales el Comité de Riesgos previó una mejoría en las calificaciones del papel y en el precio de mercado, por el prepago que realizarían las subsidiarias designadas por la empresa; el 16 de abril de 2012 realizó la amortización total anticipada de los certificados bursátiles de referencia. La inversión en 200,000 títulos, por 6,718.4 miles de pesos, de la segunda empresa, se adquirió inicialmente con calificación "mxAAA", (grado más alto que otorga Standard & Poor’s en su escala CaVal, e indica que la capacidad de pago, tanto de intereses como de principal, es sustancialmente fuerte), y a partir de los ejercicios de 2008 y 2009 se venían presentando minusvalías, por lo que se degradó su calificación a "mxBBB", y en 2010 y 2011 a "mxBB". Al respecto, en la minuta del 21 de enero de 2010, los integrantes del Subcomité de Riesgos decidieron vender el citado papel, a fin de generar la menor pérdida posible; sin 8 Grupo Funcional Gobierno embargo, no se logró su venta, por lo que en la sesión número 26 del 26 de octubre de 2010, se informó que la mejor alternativa era conservar la posición de los certificados, ya que una venta anticipada implicaría reconocer en los resultados por compra venta la minusvalía por valuación que dichos certificados han acumulado, por lo que mediante la Resolución SR/26-10-2010/02 el Subcomité de Riesgos acordó mantener la posición de los certificados bursátiles fiduciarios. Respecto de los títulos de la tercera empresa, al cierre del ejercicio se mantenían en posición 200,000 títulos, por 19,996.9 miles de pesos, lo que representó una minusvalía, por 361.3 miles de pesos; el 30 de marzo de 2009, en la sesión número 72, el Comité de Riesgos tomó conocimiento de la degradación de su calificación y de sus emisiones; sin embargo, dichos instrumentos se encuentran negociados como "conservados a vencimiento", por lo que no es conveniente su venta. 12. Intereses En 2011, los intereses y comisiones cobrados por las inversiones en valores clasificados en títulos para negociar, disponibles para la venta y conservados a vencimiento ascendieron a 607,687.7 miles de pesos, integrados por Títulos para negociar, por 398,028.0 miles de pesos; Títulos disponibles para la venta, por 91,996.9 miles de pesos y Títulos conservados a vencimiento, por 117,662.8 miles de pesos; para revisar del registro contable, se seleccionaron aleatoriamente los meses de marzo, septiembre y diciembre, y se comprobó que los intereses registrados contablemente se correspondieron con los realmente generados y de acuerdo con las tasas pactadas al momento de la inversión; asimismo, se reportaron ingresos por compra venta de valores, por 28,306.3 miles de pesos, y se confirmó que se depositaron en la cuenta de la entidad, contratada con el Banco de México. Resumen de Observaciones y Acciones Se determinó(aron) 2 observación(es) la(s) cual(es) fue(ron) solventada(s) por la entidad fiscalizada antes de la integración de este informe. Dictamen: limpio La auditoría se practicó sobre la información proporcionada por la entidad fiscalizada, de cuya veracidad es responsable; fue planeada y desarrollada de acuerdo con el objetivo y alcance establecidos, y se aplicaron los procedimientos de auditoría que se estimaron necesarios. En consecuencia, existe una base razonable para sustentar el presente dictamen, que se refiere sólo a las operaciones revisadas. La Auditoría Superior de la Federación considera que, en términos generales y respecto de la muestra auditada, el Banco del Ahorro Nacional y Servicios Financieros, S.N.C. I.B.D., cumplió con las disposiciones normativas aplicables, al presentar una gestión financiera razonable respecto de las Inversiones en Valores del BANSEFI. 9 Informe del Resultado de la Fiscalización Superior de la Cuenta Pública 2011 Apéndices Procedimientos de Auditoría Aplicados 1. Evaluar el control interno de la entidad fiscalizada. 2. Identificar las operaciones por inversiones en valores (títulos, valores y demás instrumentos financieros, y sus plazos de vencimiento), por portafolio de inversión. 3. Verificar que la entidad fiscalizada contabilizó la totalidad de las operaciones por las inversiones en valores, que contó con la documentación soporte y que la presentación en los estados financieros se realizó de acuerdo con la normativa. 4. Verificar aleatoriamente que el monto excedente de las disponibilidades financieras se dispuso para las inversiones y vigilar que el margen de seguridad cubrió las obligaciones de pago, con la finalidad de que no se mantuvieran recursos ociosos; asimismo, que los reportes de inversión diaria (flujo de efectivo) contaron con los documentos comprobatorios correspondientes. 5. Comprobar que las inversiones en valores se realizaron con las instituciones de crédito, casas de bolsa e intermediarios autorizados por la Comisión Nacional Bancaria y de Valores (CNBV); asimismo, verificar que dichas operaciones se autorizaron por los funcionarios facultados. 6. Verificar que las operaciones de inversiones en valores se realizaron de acuerdo con las políticas dictadas por el Subcomité de inversiones, y que aseguraron las mejores condiciones para la entidad, en cuanto a riesgo beneficio. 7. Comprobar que la entidad fiscalizada diseñó una estrategia financiera para la inversión de disponibilidades financieras y que fue aprobada por las instancias competentes. 8. Verificar que la entidad observó los límites, políticas y lineamientos de inversión para la calificación de los emisores, con el fin de evitar minusvalías, conforme a la normativa. 9. Identificar las inversiones en títulos de deuda de alto riesgo, con la finalidad de verificar que estuvieron justificadas. 10. Determinar el monto de pérdidas por inversiones en títulos de alto riesgo. 11. Verificar que los intereses obtenidos por las inversiones en valores se correspondieron con los establecidos en el momento de la inversión y que se depositaron íntegramente en las cuentas bancarias de la entidad, de conformidad con la normativa. 10 Grupo Funcional Gobierno Áreas Revisadas Las subdirecciones de Evaluación de Mercado, y de Mercado de Dinero y la Gerencia de Tesorería, dependientes de la Dirección de Tesorería; la Subdirección de Operación de Productos Bancarios; la Gerencia de Mercados Financieros y Crédito, de la Dirección de Operación Tradicional, así como la Subdirección de Contabilidad y Reportes Regulatorios, dependientes de la Dirección General Adjunta de Planeación y Finanzas. Comentarios de la Entidad Fiscalizada Es importante señalar que la documentación proporcionada por la entidad fiscalizada para aclarar o justificar los resultados y las observaciones presentadas en las reuniones fue analizada con el fin de determinar la procedencia de eliminar, rectificar o ratificar los resultados y las observaciones preliminares determinadas por la Auditoría Superior de la Federación, y que se presentó a esta entidad fiscalizadora para los efectos de la elaboración definitiva del Informe del Resultado. 11