Una mirada al crédito agropecuario

Anuncio

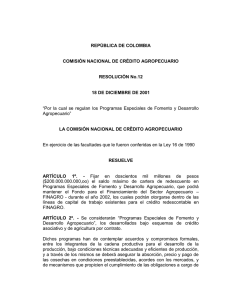

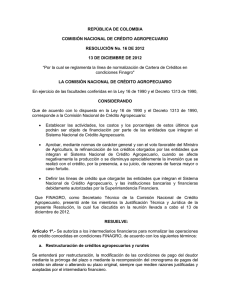

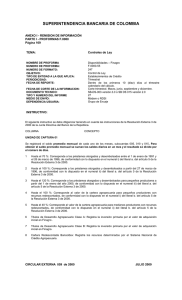

Edición 974 Una mirada al crédito agropecuario RESUMEN 18 de noviembre de 2014 La baja productividad del sector agropecuario es uno de los determinantes de los magros ingresos de la población rural. El rezago en dicha productividad se debe en buena parte a la adopción de medidas de protección y al atraso en la provisión de bienes públicos. Un suministro adecuado de crédito para financiar la inversión podría ayudar a incrementar la productividad y los ingresos de la población rural. Desafortunadamente, el diseño del actual sistema de financiación no lo facilita. La existencia de fallas de mercado en el otorgamiento de crédito al sector agropecuario, es el argumento por el cual el Estado mantiene la canalización forzosa de recursos de los establecimientos de crédito privados –con un alto costo de oportunidad- hacia Títulos de Desarrollo Agropecuario, TDA en Finagro. Esta entidad, como banca de segundo piso, canaliza esos fondos a través de líneas de redescuento, para otorgar créditos agrícolas a tasas de interés fijadas por las autoridades. Los establecimientos bancarios pueden reducir los requerimientos de inversión obligatoria en TDAs por medio de la validación de cartera sustitutiva ante Finagro. La cartera sustitutiva es otorgada por los bancos con sus propios recursos, aunque debe mantener las condiciones de tasa de interés y plazo establecidas por Finagro para el crédito redescontado. En el caso de la financiación de los pequeños productores, la tasa de interés fijada a la fecha (11%) no cubre los costos ni los riesgos asociados a los desembolsos. El tope de 14% para los créditos a los medianos y grandes productores, se ubica por encima de las tasas de interés vigentes en el mercado, lo que implica que en promedio no habría problema con el acceso al crédito para dichos segmentos. Sin embargo, productores con riesgo mayor quedan excluidos del acceso al crédito formal. María Mercedes Cuéllar Presidente Marta Lasprilla Vicepresidente de Ahorro y Vivienda A pesar de las distorsiones del esquema de crédito vigente, el crédito agropecuario ha aumentado considerablemente en la última década: la proporción de productores agropecuarios con crédito aumentó de 11% a 40% y la profundidad de la cartera de 10% al 32% del PIB del sector. La cartera total agropecuaria registrada en Finagro asciende en la actualidad a $13.5 billones. Si se le añade el crédito destinado a cubrir otras necesidades de las familias como la compra y el mejoramiento de la vivienda, muebles y electrodomésticos y educación, el dato total de crédito formal se estima en más de $21 billones, equivalentes al 53% del PIB sectorial, que está incluso por encima del promedio nacional, ya que el indicador de cartera total sobre el PIB del país asciende a 40%. No obstante, es preciso profundizar el financiamiento para lo cual se requiere superar las limitaciones para acceder a crédito formal. Por el lado de la demanda, dichas limitaciones se relacionan principalmente con las garantías (inexistencia o temor de perderlas) y requisitos y papeleos que se estiman elevados. Por el lado de la oferta, sería de la mayor conveniencia el diseño de una política que, al tiempo que desarrolle o rediseñe mecanismos eficientes (hoy existen varios, pero su uso es muy bajo) de reducción de riesgos, permita que el sector financiero cobre tasas de interés de mercado, así se establezcan por otro lado subsidios directos a las que se aplican para los pequeños productores, como se implementó con éxito para la vivienda. Semana Económica 2014 Para suscribirse a Semana Económica por favor envíe un correo electrónico a [email protected] o visítenos en http://www.asobancaria.com Visite nuestros portales: www.asobancaria.com www.cuadresubolsillo.com www.abcmicasa.com 1 Edición 974 Una mirada al crédito agropecuario Sobre el tema agropecuario es mucho lo que se ha escrito –incluso muchos estiman que este sector está sobre diagnosticado-, aunque se sabe poco sobre lo hecho en materia de su financiación. La recientemente creada Misión Rural, presidida por el ex ministro José Antonio Ocampo, introdujo de manera afortunada la problemática del crédito agropecuario dentro del portafolio de políticas públicas que está estructurando para el campo colombiano. Lo anterior en razón a que comparte la idea de que una de las herramientas fundamentales para mejorar la competitividad del sector es el acceso a financiación y a instrumentos financieros adecuados, en la medida que estos permiten mejorar las condiciones económicas de producción y en particular la productividad del sector. Algunos estudios sugieren que uno de los determinantes de los magros ingresos de la población rural es la baja productividad del sector agropecuario1. Esta productividad, medida como el valor agregado por trabajador, ascendió entre 2010 y 2013 a US$3.561 dólares en promedio en Colombia, cifra que se compara desfavorablemente con la de otras economías, respecto de las cuales no ha tenido un aumento significativo en los últimos 10 años. Por esta razón se considera que el sector agropecuario colombiano desaprovechó la expansión del comercio mundial de alimentos que tuvo lugar en este período2. Editores: Este rezago en la productividad del sector agropecuario se debe en buena parte a la adopción de medidas de protección, que lo aíslan de la competencia internacional, y al atraso en la provisión de bienes públicos, como son las vías de comunicación, los distritos de riego y drenaje, las cadenas de enfriamiento y almacenamiento, la conectividad, los servicios públicos y la inversión en capital humano. Marta Lasprilla María Constanza Eraso Miguel Medellín De esta manera se ha creado un círculo vicioso: el lento crecimiento y la baja productividad del sector agropecuario originan bajos salarios y exiguos retornos, que a su vez atraen poca inversión. Una provisión adecuada de crédito para financiar la inversión podría ayudar a incrementar la productividad y los ingresos de la población rural. Desafortunadamente, el diseño del actual sistema de financiación no lo facilita. Así las cosas, es pertinente formular algunas observaciones sobre el papel del sistema financiero como intermediario de recursos para el sector. La financiación al agro colombiano El esquema de financiación del sector agropecuario vigente en Colombia es un vestigio de la banca de fomento, que fue establecida en la década de 1950, con el fin de otorgar crédito subsidiado redescontable a los sectores cuyo desarrollo las autoridades consideraban prioritario, en una época en la cual el sistema financiero estaba poco desarrollado, existía la banca especializada y se prestaba a plazos largos solo por medio del redescuento. 1 Por ejemplo, Consejo Privado de Competitividad, Informe Nacional de Competitividad 2008-2009; Hernández y Becerra, Capital Básico para la Agricultura Colombiana, en Políticas para el desarrollo de la Agricultura en Colombia, Fedesarrollo y SAC, 2013. 2 Semana Económica, Edición 943, “Es urgente cambiar el modelo de desarrollo del agro y su financiación”, abril de 2014. Semana Económica 2014 1 Los fondos para ese propósito operaron en el Banco de la República y se alimentaron con recursos de emisión primaria e inversiones forzosas y crédito externo, hasta que fueron eliminados en 1991, cuando se estableció la independencia del Banco de la República y se reformó el sistema financiero en busca de la banca múltiple. A partir de entonces se prohibieron los créditos al sector privado por parte de la Banca Central, se permitió a los bancos comerciales prestar a plazos largos y se liberaron las tasas de interés. Gracias a ello se pudo pasar de una banca con establecimientos especializados en otorgar crédito de manera limitada para un determinado sector, a una industria en la cual los bancos pueden prestarle a todos los sectores. En la medida en que los créditos se han podido ofrecer en condiciones de mercado, la banca ha estado en capacidad de satisfacer mejor la demanda. De este esquema, el único sector que quedó excluido fue el agropecuario. En 1990 se creó el Sistema Nacional de Crédito Agropecuario (SNCA), con el objetivo de mantener una financiación preferencial. El SNCA estuvo compuesto originalmente por el Fondo para la Financiación del Sector Agropecuario (Finagro) –banca de redescuento-, la Caja Agraria y los bancos Cafetero y Ganadero, hasta que los dos últimos fueron vendidos por el Gobierno a la banca privada y, producto de la liquidación y reestructuración de la Caja Agraria, se creó el Banco Agrario en 1999. El argumento esgrimido para mantener este privilegio se ha centrado en la existencia de fallas de mercado en el otorgamiento de crédito al sector agropecuario. Por ende, la intervención del Estado preservó la canalización forzosa de recursos de los establecimientos de crédito hacia Títulos de Desarrollo Agropecuario, TDA, en Finagro, con una rentabilidad para el banco vinculada a la DTF, la cual por ser tan baja en la actualidad se aproxima a cero3. Hacia estos títulos se destina el 5.8% de los depósitos a la vista y el 4.3% de los depósitos a plazo (netos de encaje), según lo establecido en la Resolución Externa 2 de 2008 de la Junta Directiva del Banco de la República. Finagro, como banca de segundo piso, canaliza los recursos así captados hacia el sector agropecuario a través de líneas de redescuento otorgadas a bancos de primer piso. 3 Los TDAs están clasificados en clase A y clase B, diferenciados por la tasa de interés que pagan, así: DTF - 4%=0.23% para TDAs clase A (37% de la inversión forzosa) y DTF - 2%=2.23%, para TDAs clase B (63%), lo que equivale a que descontada la inflación tengan remuneraciones negativas (2,6% y -0,6% respectivamente). 4 Marulanda Consultores, USAID, Propuestas de reforma al sistema de financiamiento agropecuario, Junio de 2013. Semana Económica 2014 Estos recursos se han utilizado para otorgar créditos agrícolas a tasas de interés fijadas por las autoridades, independientemente de las condiciones, los riesgos y de los costos de originación de los créditos en la zona rural. Los bancos pueden reducir los requerimientos de inversión obligatoria en TDAs a través de la validación de cartera sustitutiva ante Finagro. Esta cartera está conformada por los créditos agropecuarios que los bancos otorgan con sus propios recursos, sin utilizar las líneas de redescuento ofrecidas por Finagro. Las condiciones de tasa de interés y plazo de estos desembolsos son las establecidas por dicha entidad para el crédito redescontado. Con el fin de evitar la acumulación de recursos no utilizados por Finagro en esa entidad, como ocurrió con frecuencia en el pasado, a partir de la Resolución Externa 3 de 2000 de la Junta Directiva del Banco de la República, se estableció que trimestralmente la Superintendencia Financiera informaría a los bancos el monto de recursos a ser invertidos en TDAs. Estas inversiones en TDAs tienen un alto costo de oportunidad para los establecimientos de crédito privados. Si se colocaran como crédito bancario los cerca de $8 billones que la banca privada invirtió en TDAs durante 2013, obligación de la cual está excluido el Banco Agrario, se produciría un retorno de $948 mil millones. Ese monto equivale al 43% de la inversión pública directa en el sector agropecuario en ese año, que fue de $2.2 billones. Así las cosas, las inversiones forzosas conducen a que el sector financiero asuma los costos de buena parte de los subsidios al crédito agrícola. Para la financiación de los pequeños productores, la tasa de interés fijada a la fecha asciende a 11%, lo cual implica un subsidio de cerca de 18 puntos porcentuales, de acuerdo con cálculos de Asobancaria basados en un estudio de costos realizado por Marulanda (2013)4, en razón a que las tasas no cubren los requerimientos de movilización de efectivo a zonas apartadas del país, ni el acompañamiento que debe realizar la entidad, ni los riesgos asociados a los desembolsos. También existe un tope de 14% para los créditos a los medianos y grandes productores, que se ubica por encima de las tasas de interés vigentes en el mercado, lo que implica que en promedio no habría problema con el acceso al crédito para dichos segmentos. Sin embargo, productores con riesgo mayor quedan excluidos del acceso al crédito formal. 2 El Banco Agrario se ha especializado en atender a los pequeños y medianos empresarios agrícolas, en particular con microcréditos que entrañan mayores riesgos y costos. El Banco “asume” la pérdida vinculada a estas operaciones, con cargo al producido de la captación de los depósitos judiciales y el ahorro de entidades territoriales, a las cuales les reconoce una baja remuneración. Dichos recursos se canalizan hacia inversiones, en particular títulos de deuda pública (TES), lo cual le genera importantes utilidades en la operación (Marulanda 2013), con riesgos reducidos. Gráfico 1. Participación productores por entidad Saldos. ($billones) a septiembre de 2014 6,2 billones 7,3 billones 100% 3,0% 80% 30,0% 13,5 billones 31,0% 63,0% Una nota al margen que no es marginal: a septiembre los depósitos judiciales en el Banco Agrario ascendían $4,1 billones con una remuneración de 0.97% e.a., según resolución 1185 de 2014 de la Superintendencia Financiera. Si se remuneraran a las tasas de interés de mercado para cuentas de ahorro (2.6%), el costo adicional para el Banco Agrario ascendería a $66 mil millones anuales. Esto equivale a una cuarta parte del presupuesto de inversión anual del aparato judicial. Es decir, que existe un subsidio implícito por cuenta de éste para el sector agropecuario. Por su parte, a los bancos privados no les resulta atractivo ni rentable acceder al redescuento. Pero, ya que tienen la posibilidad de sustituir lo que deben invertir en TDAs por crédito directo al sector, se han concentrado en los productores grandes y medianos, cuyo menor riesgo puede ser cubierto por las tasas de interés establecidas por las autoridades para estos segmentos. PEQUEÑO 60% MEDIANO 30,0% GRANDE 40% 67,0% 31,0% 20% 39,0% 6,0% 0% Banco Agrario Banca Privada Total Fuente: Finagro Gráfico 2. Fuentes de financiación por productor. Saldos a septiembre de 2014 Banco Agrario 100% Banca Privada 5% 90% Las distorsiones del esquema de crédito vigente, no han constituido una talanquera para que el crédito agropecuario haya aumentado considerablemente en la última década. En este período, según datos de Finagro, la proporción de productores agropecuarios con crédito aumentó de 11% a 40% y la profundidad de la cartera se incrementó de 10% al 32% del PIB del sector, así esta se ubique por debajo del promedio nacional (40% del PIB total). 80% 51% 70% 60% 50% 93% 95% 40% 30% 49% 20% 10% 7% 0% PEQUEÑO Finagro5, La cartera total agropecuaria registrada en asciende en la actualidad a $13.5 billones, de los cuales el 61% está colocado entre pequeños y medianos productores y el 39% entre los grandes6 (Gráficos 1 y 2). MEDIANO GRANDE Fuente: Finagro 5Crédito agropecuario rural: aquel que se otorga para ser utilizado en distintas fases del proceso de producción de bienes agropecuarios, acuícolas y pesqueros, su transformación primaria y/o comercialización, así como el que se otorga para minería, turismo rural y ecológico, artesanías, transformación de metales y piedras preciosas, incluyendo su mercadeo (Finagro). La cartera total agropecuaria registrada en Finagro solo incluye los créditos que se desembolsan bajo las condiciones de plazo y tasa de interés de Finagro (con acceso al FAG). No incluye créditos otorgados por los bancos para financiar proyectos productivos con recursos propios, pero que no son colocados en condiciones Finagro y por lo tanto no se registran en dicha entidad. Cálculos preliminares de Asobancaria arrojan que esta cartera asciende a cerca de $1 billón adicional. 6Pequeño productor agropecuario: aquel cuyos activos ascienden hasta $89 millones; mediano productor: con activos desde $89 millones hasta $3 mil millones y grande: aquel con activos superiores a $3 mil millones. Semana Económica 2014 3 De otra parte, cabe destacar que el crédito al sector rural no sólo se canaliza hacia y se requiere para las actividades productivas. De acuerdo con la Encuesta Longitudinal Colombiana de la Universidad de los Andes- ELCA7, este también se destina a cubrir diferentes necesidades de las familias. Según dicha encuesta, los créditos formales, si bien contribuyen en mayor medida a las inversiones productivas (cerca del 70% del crédito formal se destina a ellas), también han apoyado a los agricultores en sus necesidades de consumo, tales como compra y mejoramiento de la vivienda, muebles y electrodomésticos y educación (Gráfico 3). En efecto, estimaciones de Asobancaria indican que la banca amplió su participación en el crédito de consumo y vivienda en los municipios rurales8 de $2.8 billones en 2008, a $7.1 billones en 2014, cifra que representa el 7% del total del crédito de consumo y vivienda, otorgado en condiciones de mercado. Esto implica que esta cartera más que se duplicó en términos reales en los últimos cinco años. Así las cosas, la cifra total de crédito destinada al sector rural ascendería a más de $21 billones ($13.5 billones canalizados en condiciones de Finagro; $1 billón con recursos de los bancos, diferentes de Finagro, y $7.1 billones a consumo y vivienda). Gráfico 3. Formalidad de la fuente y destinos del crédito rural 2013 (porcentaje de los créditos) La evaluación de la información disponible no permite inferir que los recursos de crédito para el sector rural sean insuficientes. No obstante, es común oír quejas respecto de la falta de financiación para el sector. De ahí que se considere que un mayor acceso al crédito por parte de las pequeñas y medianas empresas agropecuarias y la atención de las necesidades de otro tipo de financiación por parte del sector financiero, constituye uno de los mayores retos en la ruta de impulso a su competitividad. De acuerdo con el Banco Mundial, a nivel global el reto en materia de inclusión financiera es enorme9. Esta organización advierte que así una buena parte de las personas y empresas no requieran servicios financieros (exclusión voluntaria), existen obstáculos de crucial importancia para la inclusión de los que sí los requieren, pero no los solicitan, como son el costo, la distancia y los requisitos en materia de documentación, entre otros (exclusión involuntaria). De la ELCA se desprende que la proporción de hogares rurales con crédito formal e informal, aumentó de 32% a 48% entre el 2010 y el 2013. De este 48%, 25 puntos porcentuales corresponden a los hogares que se financian únicamente con el mercado formal10, 16 puntos a los que lo hacen con el informal11 y 7 puntos a los que tienen créditos en ambos segmentos (Gráfico 4). Gráfico 4. Acceso al crédito – Porcentaje de hogares rurales 2010 2013 20,2 25,3 9,2 67,9 51,8 15,9 2,7 7 Fuente: Evolución de los Servicios Financieros en Colombia 2010-2013; análisis a partir de la Encuesta Longitudinal Colombiana de la Universidad de los Andes 7Evolución de los Servicios Financieros en Colombia 2010-2013, Análisis a partir de la Encuesta Longitudinal Colombiana de la Universidad de los Andes 8Se tomó como municipios rurales los de categoría 4, 5 y 6 (población inferior a 30 mil habitantes e ingresos municipales anuales inferiores a 30 mil SML) 9 Banco Mundial, Financial Development Report – Financial Inclusion 2014. 10Bancos o entidades financieras, almacenes de cadena, hipermercados o Codensa, fondos de empleados, cajas de compensación e Icetex. 11Familiares, amigos, prestamistas, tenderos, compras por catálogo, casas de empeño o casas comerciales y otros Semana Económica 2014 Crédito formal exclusivo Crédito informal exclusivo Crédito formal exclusivo Crédito informal exclusivo Ambos Sin crédito Ambos Sin crédito *Hogares sin crédito y con al menos un crédito Fuente: Datos del estudio Evolución de los Servicios Financieros en Colombia 2010-2013; análisis a partir de la Encuesta Longitudinal Colombiana de la Universidad de los Andes 4 En general, se puede decir que la mitad de los créditos se pactan exclusivamente con el sistema financiero y la otra mitad con el resto de intermediarios tanto formales como informales (Gráfico 5). Gráfico 5. Fuentes de financiación de los créditos rurales 2010-2013 (porcentaje de créditos) Formal Informal I- Gráfico 6. Razones para no adquirir crédito rural con el sistema financiero en el 2013 (Porcentaje de hogares rurales que tienen créditos pero no con el sistema financiero) F- FIII- *Otros incluye: empleador, bancos o entidades en el exterior, Icetex, tenderos, compras por catálogo y casas de empeño o casas comerciales. El aumento en 2013 en este rubro corresponde a que en la encuesta de 2013 se incluyó la opción “tenderos” que no aparecía en 2010. Posiblemente esto implica la caída de la opción “amigos”. F=Formales; I=Informales Fuente: Evolución de los Servicios Financieros en Colombia 2010-2013; análisis a partir de la Encuesta Longitudinal Colombiana de la Universidad de los Andes En esta encuesta se indaga a las personas que tomaron crédito con entidades diferentes a las del sistema financiero, por las razones por las cuales no solicitaron el crédito con este sector. Las principales son, en su orden de importancia, el temor de no poder pagar o perder la garantía y el no tener bienes para dar en garantía con un 32.9% (23% y 9.9%, respectivamente) y los requisitos y papeleos exigidos, los cuales se estiman elevados, (26.4%). Solo en tercer lugar aparece el costo del crédito, y solo en el puesto 13 aparece la distancia entre el lugar donde vive y donde puede acceder a crédito (Gráfico 6). Semana Económica 2014 Como se mencionó, la principal razón para no solicitar créditos formales está asociada a las garantías. El requisito de garantía como respaldo del crédito se ha ido obviando en buena parte en las ciudades para créditos de montos pequeños y medianos, en razón a que los bancos cuentan con suficiente información relativa a los hábitos de pago, ahorro y nivel de endeudamiento, por ejemplo, de sus clientes, lo que reduce el riesgo de no pago de los préstamos. Si los bancos contaran con mayor información sobre el comportamiento de los pagos y transacciones de los pequeños productores agropecuarios estarían en mayor capacidad de prescindir de esta exigencia para créditos de menor cuantía. Demasiado requisitos y papeleo Temor de no poder pagar o perder la garantía No tiene bienes para dar en garantía Tasa de interés demasiado alta Aunque lo solicitara no se lo aprobarían No sabe cómo hacerlo Ha solicitado pero no le han prestado Tiene acceso a créditos de otras fuentes No son flexibles a la hora de cobrar Está reportado en centrales de riesgo Mala experiencia en el sector financiero No le prestan la cantidad que necesita No existen bancos cerca donde vive Otra 26,4 23,0 9,9 9,3 5,9 4,2 3,8 2,1 1,6 1,5 0,9 0,5 0,5 10,5 0 5 10 15 20 25 30 Fuente: Evolución de los Servicios Financieros en Colombia 20102013; análisis a partir de la Encuesta Longitudinal Colombiana de la Universidad de los Andes 5 En cualquier caso, el sector agropecuario cuenta con un esquema de garantías administrado por Finagro (Fondo Agropecuario de Garantías - FAG) y su principal usuario es el Banco Agrario. En la actualidad, esta garantía solo aplica para créditos en condiciones Finagro (tasa y plazo), lo que limita la oferta. La reclamación de la garantía en caso de incumplimiento es engorrosa para la entidad financiera y no opera para todos los montos de crédito de manera automática como sucede por ejemplo con las garantías que otorga el Fondo Nacional de Garantías (FNG), cuyo pago se produce cuando se cumple la condición de siniestro, sin perjuicio de que la entidad financiera deba adelantar todas las labores de recuperación de cartera, sin importar el monto de la acreencia. La garantía del FNG ofrece una cobertura inferior pero con alta probabilidad de recobro. Finagro ha anunciado cambios en este sentido con el fin de establecer un esquema de garantía financieramente sostenible, operativamente menos complejo y más atractivo para los intermediarios financieros y los productores agropecuarios. Se espera que los cambios propuestos se materialicen pronto. En este aspecto, se resalta la expedición de la Ley 1676 de 2013 por la cual se reglamentó la recuperación de las garantías mobiliarias, normatividad con la que se espera que los niveles de crédito aumenten al ampliar los bienes susceptibles de ser utilizados como garantías, dadas las deficiencias en las garantías inmobiliarias por cuenta de la informalidad en la propiedad de la tierra y la inexistencia de un sistema idóneo de catastro y registro rural. La segunda percepción en importancia que recoge la encuesta entre quienes no tomaron crédito con el sector financiero, está asociada con los engorrosos procedimientos de solicitud del crédito formal. Probablemente esto ha llevado a que un importante porcentaje de hogares acuda a proveedores y agiotistas que están en capacidad de proveer financiación en condiciones menos exigentes de acceso que las de los bancos, aunque a un costo considerablemente superior para los usuarios, el cual les permite cubrir los riesgos sin exigir mayores requisitos. Este es un tema que precisa de mayor atención. 12 Marulanda Consultores, USAID, 2013; Fernández, D, Piñeros, J y Estrada, D, Financiamiento del sector agropecuario: situación y perspectivas, Temas de Estabilidad Financiera # 59, Banco de la República, Septiembre de 2011 Semana Económica 2014 La importancia asignada al costo de las tasas de interés por parte de quienes no se endeudaron con el sector financiero formal es tan solo del 9.3%. Es decir, las tasas de interés no son consideradas por la inmensa mayoría de la población rural como un obstáculo al acceso al crédito formal, lo cual concuerda con el hecho de que en la actualidad son subsidiadas y por lo tanto bajas. Aquellos que las consideran altas también pueden hacer referencia a las correspondientes al crédito informal –que pueden aproximarse al 300%- y a que la población en cuestión es precisamente la que accedió a ellas. Ahora bien, en contraste con los resultados de la ELCA, numerosos análisis12 han mostrado que el límite fijado para las tasas de interés por las autoridades, desincentiva el otorgamiento de crédito agropecuario por parte de las entidades financieras formales, lo que se convierte en una restricción en el acceso de productores y empresas agrícolas que, en condiciones de mercado, podrían ser atendidos por el sector bancario. Esta población al no ser atendida por la banca formal, se desplaza al mercado informal de proveedores y agiotistas, donde imperan tasas de interés, implícita o explícitamente, mayores (Gráfico 7). Gráfico 7. Tasas de interés (Septiembre de 2014) DTF Margen Tasa fijada por las autoridades Tasa de Mercado Tasa Crédito Informal PEQUEÑOS 4.23% 7% 11.2% 34.8% 275% MEDIANOS 4.23% 10% 14.2% 10.9% - GRANDES 4.23% 10% 14.2% 7.4% - Fuente: SFC – BR – Econometría (2007) Asobancaria ha manifestado reiteradamente la necesidad de eliminar los topes a las tasas de interés, pues de esta manera se lograría una mayor oferta de crédito con costos sustancialmente menores que los del mercado informal. Así lo evidencia lo ocurrido con el microcrédito: con la flexibilización de la tasa de interés se incrementó en los últimos cuatro años el número de microempresarios con crédito bancario en 600 mil, de manera que hoy en día 1.8 millones de pequeños empresarios tienen acceso a la banca formal, y contratan créditos a una tasa de 34%, tasa considerablemente inferior a la autorizada para usura de 52%. 6 No obstante, es preciso resaltar que muchos consideran que las fuerzas del mercado en el crédito productivo al sector agropecuario no parecen funcionar de manera eficiente, en particular por el enorme riesgo vinculado a la actividad agropecuaria y la práctica inexistencia de mecanismos de protección, por lo que se precisa de una intervención estatal para su canalización. En este caso, sería de la mayor conveniencia el diseño de una política que, al tiempo que desarrolle o rediseñe mecanismos eficientes (hoy existen varios, pero su uso es muy bajo) de reducción de riesgos, permita que el sector financiero cobre tasas de interés de mercado, así se establezcan por otro lado subsidios directos a dichas tasas de interés para pequeños productores, como se implementó con éxito para vivienda. Podría pensarse también en que los subsidios se destinen a ampliar el acceso al crédito, mediante apoyo a la originación de los mismos. Vale la pena resaltar que ya existen en el mercado algunos productos de seguros, con primas subsidiadas parcialmente por Finagro, que contribuyen a mitigar esos riesgos. No obstante, estas no han sido ampliamente demandadas, aunque su uso ha venido aumentando paulatinamente. Una explicación de este comportamiento, radica en que las autoridades gubernamentales, de tiempo atrás, han dirigido recursos de manera discrecional a aliviar la mala situación financiera de los productores agropecuarios, lo que ha desincentivado la utilización de los instrumentos provistos por los mercados, como son los seguros y las coberturas, para enfrentar los riesgos fitosanitarios, climáticos, de enfermedades y plagas, o inclusive las volatilidades de los precios, la tasa de cambio o las de interés. Desde el lado de la oferta se requieren sistemas de información que sean eficientes, para mejorar la administración de riesgos del sector agropecuario. Por último, así en Colombia no sea significativo, en encuestas realizadas en otros países, diferentes a la ELCA, el argumento de la distancia entre el lugar de residencia y la oficina bancaria, es una de principales razones argumentadas por las cuales las personas no tienen cuentas en el sistema financiero, en especial en el sector rural. Frente a este tipo de argumentos, la banca y el Gobierno Nacional, preocupados por promover el acceso a los servicios financieros y por acercarse más a sus clientes, crearon la posibilidad de prestar dichos servicios a través de corresponsales bancarios y banca móvil. Dentro de los servicios prestados por los corresponsales bancarios se destacan las consultas de saldos, pagos de servicios públicos, transferencias, retiros de efectivo. Semana Económica 2014 A través de banca móvil se pueden realizar los mismos servicios, incluidas las transferencias interbancarias. Para los retiros en efectivo el canal a través del cual se materializa esta operación es un cajero electrónico. Por medio de los corresponsales se ha logrado aumentar la cobertura y ofrecer a la población la posibilidad de realizar operaciones financieras en la farmacia más cercana o con el tendero de confianza, ahorrando tiempo y dinero en desplazamientos hasta una oficina bancaria. Las cifras actuales arrojan importantes resultados, a la fecha sólo falta un municipio, de los 1102, para lograr total presencia del sistema financiero a nivel nacional. Así mismo, cada vez es mayor el número de corresponsales: 70.582 a julio de este año. Por su parte, las entidades financieras cuentan con más de dos millones de clientes vinculados a través de productos de la banca móvil. Este es otro canal que ha venido tomando fuerza en la penetración de los servicios financieros en el sector rural y que a futuro se convertirá en una de las principales opciones para aumentarla. Es probable que estas sean las razones por las cuales la distancia no figure entre las causas argüidas para no demandar crédito formal ni sea significativa entre aquellas por las cuales no se ahorra en el sistema financiero, según datos de la ELCA. Ello no obsta para que, dada la importancia de los logros alcanzados y el potencial que tienen los corresponsales bancarios y la banca móvil, se deba seguir profundizando en su uso en el sector rural. Conclusión En suma, el punto de partida en términos de suministro de crédito y diseño de instrumentos financieros es mejor de lo que se piensa comúnmente. Sin embargo, es preciso profundizar el financiamiento para atender los requerimientos del sector en materia de desarrollo, máxime de cara al posconflicto. El gran reto es aproximar lo hoy existente a condiciones de mercado, eliminando las distorsiones e ineficiencias asociadas al marco regulatorio. Para ello, se requiere flexibilizar las tasas de interés, fortalecer los mecanismos de provisión de información y desarrollar un sistema de garantías, coberturas y seguros mucho más eficiente. Finalmente, es preciso recanalizar las ayudas del Estado con el propósito de maximizar su impacto, expandiendo las fronteras de mercado y buscando una mayor inclusión financiera de la población rural. 7 Colombia Principales Indicadores Macroeconómicos 2011 2012 T1 PIB Nominal (COP MM) PIB Nominal (USD B) 621,6 664,5 328 366 T2 2013 T3 T4 Total T1 T2 2014 T3 T4 Proy. 2015 Proy. 172 94 175 91 179 93 181 94 707 367 187 95 186 96 … … … … 2,9 4,6 5,8 5,3 4,7 6,4 4,3 … … 4,8 5,1 739,2 776,9 375,2 384,6 Crecimiento Real PIB real (% Var. Interanual) 6,6 4,0 Precios Inflación (IPC, % Var. Interanual) Inflación básica (% Var. Interanual) Tipo de cambio (COP/USD fin de periodo) Tipo de cambio (Var. % interanual) 3,7 2,4 3,9 3,2 1943 1768 1,5 -9,0 1,9 2,2 2,3 1,9 1,9 2,5 2,1 2,2 2,2 2,2 1832 1929 1915 1927 1927 2,2 8,1 6,3 9,0 9,0 2,5 2,8 2,5 2,5 2007 1954 4,9 -2,7 … … … … … … … … 3,7 3,0 2130 2,2 3,5 … 2100 2,5 -3,0 -3,3 -9,4 -12,1 6,2 5,2 56,9 60,1 51,6 56,1 -4,6 -5,5 -16,0 -15,9 4,9 4,6 13,4 15,8 -3,4 -3,2 0,7 14,4 13,7 -1,4 -3,6 1,0 3,7 -2,6 -2,2 1,4 15,5 14,1 -1,4 -3,4 1,2 4,0 -4,1 -3,7 0,1 14,7 14,6 -1,5 -3,5 1,2 4,8 -4,1 -3,9 -0,6 13,5 14,3 -1,4 -3,2 1,0 3,6 -4,4 -4,2 -0,5 14,5 15,1 -1,6 -3,4 1,0 4,9 … … … … … … … … … … … … … … … … … … … … -1,8 37,9 39,6 … … … … … … … … … … … … … Sector Externo Cuenta corriente (% del PIB) Cuenta corriente (USD mmM) Balanza comercial (USD mmM) Exportaciones F.O.B. (USD mmM) Importaciones F.O.B. (USD mmM) Servicios (neto) Renta de los factores Transferencias corrientes (neto) Inversión extranjera directa (USD mM) -3,6 -3,5 -3,3 -12,4 0,6 2,8 15,3 58,8 14,7 56,6 -1,4 -5,6 -3,6 -14,1 1,1 4,6 3,9 16,4 Sector Público (acumulado) Bal. primario del Gobierno Central (% del PIB) Bal. del Gobierno Central (% del PIB) Bal. primario del SPNF (% del PIB) Bal. del SPNF (% del PIB) -0,1 -2,8 0,1 -1,8 0,2 -2,3 1,8 0,4 0,8 0,4 1,9 1,5 2,4 1,3 3,6 2,5 2,4 0,7 4,0 2,1 0,3 -2,4 1,5 -0,9 0,1 -2,4 1,5 -0,9 0,5 0,1 … 0,6 … … … … … … … … … … … … 0,2 -2,3 … -1,0 … … … … 22,9 12,9 10,0 35,4 21,6 12,7 8,8 35,3 21,7 12,4 9,3 33,3 22,2 12,3 10,0 32,3 24,0 13,6 10,4 32,4 24,4 13,8 10,6 33,9 24,4 … 13,8 … 10,6 … 34,8 … 23,6 13,6 10,3 … 24,4 14,3 10,1 … … … … … … … … … 24,4 10,1 14,3 33,6 … … … … Indicadores de Deuda Deuda externa bruta (% del PIB) Pública (% del PIB) Privada (% del PIB) Deuda del Gobierno(% del PIB, Gob. Central) Fuente: PIB y Crecimiento Real – DANE y Banco de la República, proyecciones Asobancaria. Sector Externo – DANE y Banco de la República, proyecciones MHCP. Sector Público y respectivas proyecciones - MHCP. Indicadores de deuda – DANE, Banco de la República, Departamento Nacional de Planeación; proyecciones DNP y MHCP. Semana Económica 2014 6 Colombia. Estados financieros* sep-14 (a) ago-14 sep-13 (b) Var real anual entre (a) y (b) Activo 417.417 415.360 376.770 7,7% Disponible Inversiones Cartera Neta Consumo Bruta Comercial Bruta Vivienda Bruta Microcrédito Bruta Provisiones** Consumo Comercial Vivienda Microcrédito Otros Pasivo Depósitos y Exigibilidades Cuentas de Ahorro CDT Cuentas Corrientes Otros Otros pasivos Patrim onio Ganancia/Pérdida del ejercicio Ingresos por intereses Gastos por intereses Margen neto de Intereses Ingresos netos diferentes de Intereses Margen Financiero Bruto Costos Administrativos Provisiones Netas de Recuperación Margen Operacional Indicadores Indicador de calidad de cartera Consumo Comercial Vivienda Microcrédito Cubrimiento** Consumo Comercial Vivienda Microcrédito ROA ROE Solvencia 30.482 71.170 276.425 80.363 172.081 27.914 8.465 12.398 4.876 6.365 593 564 39.340 358.931 276.439 135.919 85.346 46.745 8.430 82.492 58.486 5.526 22.494 7.720 14.736 7.662 22.398 9.830 3.230 9.337 30.429 70.247 274.165 79.186 170.968 27.965 8.382 12.336 4.830 6.340 588 578 40.518 356.784 275.961 139.157 82.827 45.313 8.664 80.823 58.576 4.933 19.879 6.811 13.054 6.847 19.900 8.734 2.850 8.317 22.743 73.090 244.721 71.685 153.815 22.769 7.617 11.166 4.544 5.670 506 446 36.216 325.533 245.492 123.585 74.632 39.774 7.502 80.040 51.237 5.039 21.007 7.574 13.420 7.289 20.709 9.507 3.132 8.070 3,06 4,56 2,32 2,10 7,15 144,24 133,19 159,24 101,38 93,28 1,74% 12,46% 15,02% 3,09 4,63 2,35 2,04 7,19 143,52 131,87 158,03 102,90 95,93 1,76% 12,60% 15,02% 2,96 4,79 2,06 2,18 6,14 151,43 132,32 178,56 101,74 95,40 1,90% 13,97% 15,08% 30,3% -5,3% 9,8% 9,0% 8,8% 19,2% 8,0% 8,0% 4,3% 9,1% 14,0% 23,1% 5,6% 7,2% 9,5% 6,9% 11,2% 14,3% 9,2% 0,2% 11,0% 6,6% 4,1% -0,9% 6,8% 2,2% 5,2% 0,5% 0,3% 12,5% Variación (a) - (b) 0,10 -0,24 0,26 -0,09 1,01 -7,20 0,87 -19,32 -0,36 -2,12 -0,2% -1,5% -0,1% 1/ Calculado como la diferencia entre ingresos y gastos por intereses menos Prima amortizada de cartera - cuenta PUC 510406 2/ Indicador de calidad de cartera en mora = Cartera Vencida /Cartera Bruta. *Datos mensuales a septiembre de 2014 del sistema bancario. Cifras en miles de millones de pesos. Fuentes y cálculos Asobancaria. ** No se incluyen otras provisiones. El cálculo del cubrimiento tampoco contempla las otras provisiones. Semana Económica 2014 7