Ver la publicación

Anuncio

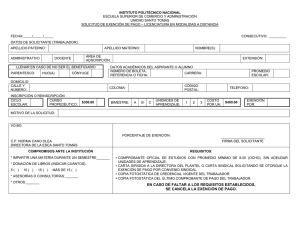

NOTA TÉCNICA Fiscal MEDIDAS FISCALES APROBADAS POR EL REAL DECRETO -LEY 13/2011, DE 16 DE SEPTIEMBRE SEPTIEMBRE 2011 El pasado 17 de septiembre se publicó en el Boletín Oficial del Estado el Real Decreto-Ley 13/2011, de 16 de septiembre, por el que se restablece el Impuesto sobre el Patrimonio, con carácter temporal. (Acceso al texto completo de la norma). Esta norma reintroduce, de forma transitoria, con el objeto de reforzar los ingresos públicos, el Impuesto sobre el Patrimonio para los años 2011 y 2012, introduciendo, además, determinadas modificaciones para excluir de gravamen a los contribuyentes con un patrimonio medio. No obstante, siguen siendo de aplicación todas las exenciones que previamente recogía la ley del impuesto, como es , en particular, la exención de las participaciones en sociedades distintas de las de mera tenencia de bienes (la denominada exención de la empresa familiar) o la exención de los bienes afectos a las actividades económicas de las personas físicas. Restablecimiento temporal del impuesto y la competencia normativa de las Comunidades Autónomas. El restablecimiento del Impuesto sobre el Patrimonio solamente tendrá efectos para los años 2011 y 2012, siendo el patrimonio a considerar para liquidar el impuesto el existente a 31 de diciembre de cada uno de esos dos años. Hay que tener en cuenta que el Impuesto sobre el Patrimonio continua siendo un impuesto cedido a las Comunidades Autónomas, las cuales poseen competencias normativas. Dichas competencias normativas incluyen, de acuerdo con el artículo 47 de la Ley 22/2009, de 18 de diciembre, la facultad de regular el mínimo exento, el tipo de gravamen, así como el establecimiento de deducciones y bonificaciones en la cuota. Las Comunidades Autónomas de Madrid y Navarra, en ejercicio de sus competencias normativas, poseen bonificaciones autonómicas propias del 100 % de la cuota del impuesto que hacen que, en la actualidad, la modificación introducida por el Real Decreto-Ley 13/2011 no tenga aplicación práctica en dichos territorios. Sin embargo, a la vista de los anuncios que han hecho en prensa los representantes de las distintas Comunidades Autónomas, parece que, a buen seguro, más de una Comunidad Autónoma hará ejercicio de sus competencias normativas introduciendo nuevas bonificaciones, suprimiendo las ya existentes (como pudiera suceder, por ejemplo, con la bonificación del 100 % de la cuota de las Comunidades Autónomas de Navarra y Madrid) o, simplemente, modificando el tipo de gravamen del impuesto. Por tanto, habrá que hacer un seguimiento especial de los posibles cambios normativos de aquí al final del año. Elevación del mínimo exento y del importe de la vivienda habitual que se encuentra exento. Con el objetivo de excluir de tributación a los patrimonios medios, el restablecimiento del Impuesto sobre el Patrimonio va acompañado de la elevación de dos límites de exención: 1º.- El mínimo exento, que queda fijado en 700.000 euros. Garrido Abogados y Asesores Fiscales, S.L. Almagro, 26. 28010 Madrid. Tel.: 91 319 60 62 1 NOTA TÉCNICA Fiscal SEPTIEMBRE 2011 FBSDDJJUJUUNIOJUNIO 2º.- La parte del valor de la vivienda habitual que se encuentra exento y que se duplica al pasar de 150.253,03 euros a 300.000 euros. La subsistencia de la exención de los bienes afectos a actividades económicas y de las participaciones de la empresa familiar. Entre las exenciones del impuesto, posee especial importancia la exención de los bienes afectos a actividades económicas y de las participaciones de la empresa familiar. Dicha exención continúa vigente y no ha sido modificada a raíz del restablecimiento del impuesto. Dada su importancia, repasaremos sus características fundamentales. A) Empresario individual (persona física): Respecto a la exención de los activos afectos a actividades económicas, los requisitos fundamentales son dos: 1º.- Que la actividad se ejerza de forma directa por el contribuyente y, además, de forma habitual. 2º.- Que dicha actividad constituya la principal fuente de renta del contribuyente, esto es, que suponga más del 50 % del total de la renta (incluyendo, en consecuencia, para este cálculo las ganancias de patrimonio y la renta del ahorro como, por ejemplo, los intereses y los dividendos percibidos por el contribuyente). B) Empresa familiar: Respecto a la exención de las participaciones de la empresa familiar, los requisitos fundamentales son los siguientes: 1º.- Que más del 50 % del activo de la sociedad no esté constituido por activos no afectos a actividades económicas, durante más de 90 días del ejercicio social. A estos efectos, no se consideran activos no afectos, entre otros: - Los que otorguen, al menos, el 5 % de los derechos de voto y se posean con la intención de dirigir y gestionar directamente la participación, contando con medios materiales y personales para ello. - Los adquiridos con cargo a los beneficios no distribuidos de la sociedad generados en los últimos 10 años que procedan de: La realización de actividades económicas. Dividendos de sociedades en las que se participe, la menos, un 5 %, que cumplan el requisito de composición de su activos para aplicar la exención y cuyos ingresos procedan, al menos, en un 90 % de la realización de actividades económicas. 2º.- Que el contribuyente participe directamente en el capital de la sociedad en un 5 % o, conjuntamente con sus familiares hasta segundo grado, en un 20 %. 3º.- Que el contribuyente o cualquiera de los socios que sean familiares a través de los cuales se posee conjuntamente el porcentaje del 20 %, ejerzan funciones de dirección en la sociedad Garrido Abogados y Asesores Fiscales, S.L. Almagro, 26. 28010 Madrid. Tel.: 91 319 60 62 2 NOTA TÉCNICA Fiscal SEPTIEMBRE 2011 FBSDDJJUJUUNIOJUNIO percibiendo por ello una remuneración que represente más del 50 % de la totalidad de los rendimientos empresariales, profesionales y de trabajo personal, (sin incluir para este cálculo, por tanto, las ganancias de patrimonio y la renta del ahorro como, por ejemplo, los intereses y los dividendos percibidos por el contribuyente), y excluyendo: - Los rendimientos procedentes de la actividad empresarial o profesional que realice el contribuyente y cuyos activos se encuentren exentos del impuesto según la ley. - Los rendimientos del trabajo obtenidos como consecuencia del ejercicio de funciones de dirección en sociedades que se encuentren exentas del impuesto para el contribuyente. Esta exención solamente es aplicable por la parte del activo de la sociedad afecto y necesario para el desempeño de las actividades económicas que realice la sociedad. En conclusión, salvo en lo referente a la elevación del mínimo exento y de la parte de la vivienda habitual que se encuentra exenta, la estructura y los elementos esenciales del impuesto restablecido es el mismo que dejó de aplicarse el 1 de enero de 2008 e incluye, pues, la exención del empresario individual y de la empresa familiar, la cual, por su regulación, constituye un importante beneficio fiscal que debe ser aprovechado por el contribuyente. Para el envío de esta comunicación hemos utilizado la dirección de correo electrónico que, usted como cliente, nos ha proporcionado. Si no desea seguir recibiendo electrónicamente este boletín informativo, por favor, envíe un email a [email protected] indicando en el asunto "BAJA" y en el cuerpo del email su nombre y apellido. © 2011 Garrido Abogados y Asesores Fiscales. Los contenidos de este boletín son el resultado de una selección de las novedades fiscales mensuales más relevantes. Dichos contenidos son de carácter general y meramente informativos, no constituyendo opinión profesional ni servicio de asesoramiento legal o fiscal. Quedan reservados todos los derechos. Se prohíbe la explotación, reproducción, distribución, comunicación pública y transformación, total y parcial, de esta obra, sin autorización escrita Garrido Abogados y Asesores Fiscales. Garrido Abogados y Asesores Fiscales, S.L. Almagro, 26. 28010 Madrid. Tel.: 91 319 60 62 3