Cambios más importantes

Anuncio

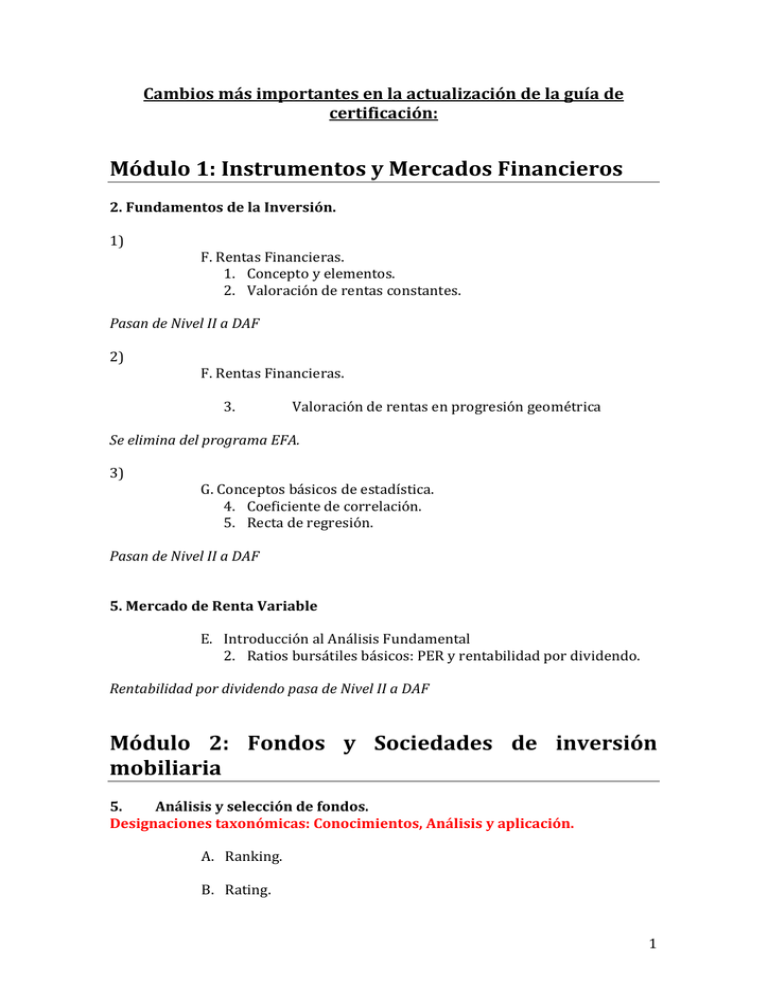

Cambios más importantes en la actualización de la guía de certificación: Módulo 1: Instrumentos y Mercados Financieros 2. Fundamentos de la Inversión. 1) F. Rentas Financieras. 1. Concepto y elementos. 2. Valoración de rentas constantes. Pasan de Nivel II a DAF 2) F. Rentas Financieras. 3. Valoración de rentas en progresión geométrica Se elimina del programa EFA. 3) G. Conceptos básicos de estadística. 4. Coeficiente de correlación. 5. Recta de regresión. Pasan de Nivel II a DAF 5. Mercado de Renta Variable E. Introducción al Análisis Fundamental 2. Ratios bursátiles básicos: PER y rentabilidad por dividendo. Rentabilidad por dividendo pasa de Nivel II a DAF Módulo 2: Fondos y Sociedades de inversión mobiliaria 5. Análisis y selección de fondos. Designaciones taxonómicas: Conocimientos, Análisis y aplicación. A. Ranking. B. Rating. 1 C. Medidas de rentabilidad ajustada al riesgo para la selección de fondos. Se crea este apartado, como aclaración dentro del módulo de fondos de inversión. Módulo 5: Pensiones y Planificación de jubilación 4. Opciones de reembolso y rescate Designaciones taxonómicas: Conocimientos, Análisis A. Supuestos de reembolso y rescate B. Supuestos de disposición anticipada C. Implicaciones de la jubilación anticipada D. Consideraciones fiscales 5. Aspectos claves para la definición de estrategias en la planificación de la jubilación Designaciones taxonómicas: Conocimientos, Análisis A. Aspectos críticos en la definición de estrategias para la jubilación B. Selección de productos. Incidencia de las variables financiero ‐ fiscales Los apartados 4 y 5, dejan de ser parte del temario EFA al ya estar incorporados con más detalle en la certificación EFP. Módulo 7: Crédito y Financiación Designaciones taxonómicas: Conocimientos, Análisis y Aplicación 1. Productos de crédito Designaciones taxonómicas: Conocimientos, Análisis A. Tipos de préstamos 1. Crédito al consumo 2. Crédito hipotecario 3. Leasing 2 4. Renting B. Análisis financiero del préstamo 1. Comisiones y otros costes 2. Tipo de interés fijo o variable 3. Métodos de amortización 4. Cláusulas de fijación del tipo máximo y mínimo. 2. Análisis del riesgo de particulares. Designaciones taxonómicas: Conocimientos, Análisis A. Riesgo de crédito B. Riesgo jurídico C. Riesgo operativo D. Factores de determinan el nivel de riesgo 3. Análisis de las garantías Designaciones taxonómicas: Conocimientos, Análisis A. Garantías reales B. Garantías personales 4. Apalancamiento Designaciones taxonómicas: Conocimientos, Análisis A. Ventajas e inconvenientes de comprar al contado Vs compra a crédito. B. Efecto del apalancamiento en una operación de crédito. 5. Reagrupación de deudas Designaciones taxonómicas: Conocimientos, Análisis A. Proceso y coste de la reagrupación de deudas. 6. Gestión de la insolvencia Designaciones taxonómicas: Conocimientos, Análisis A. Clasificación de las operaciones vencidas B. Negociación con la entidad. C. Proceso de impago Módulo 9: Cumplimiento normativo y regulador 2. Directivas de la UE 3 Designaciones taxonómicas: Conocimientos A. Directiva de Mercados e Instrumentos Financieros (MIFID) 1. Concepto y limitación del asesoramiento como un servicio de inversión. 2. Test de idoneidad. 3. Información y difusión de la información al inversor. B. Directivas de Abuso de Mercado (MAD). C. Otras Directivas comunitarias en el marco del Financial Services Action Plan (ESAP). D. Transposición nacional y regulación financiera española. El aparado A pasa al DAF, y el B, C y D se eliminan al ser redundantes por estar incluidos en el apartado A. Módulo 10: Financiera Asesoramiento y Planificación 3. Recopilación de los datos del cliente y determinación de los objetivos y expectativas Designaciones taxonómicas: Conocimientos, Análisis, Aplicación C. Conocer los valores, actitudes y expectativas del cliente. D. Determinar el nivel de tolerancia al riesgo del cliente. Pasan al DAF 4. Determinación del estado económico­financiero del cliente Designaciones taxonómicas: Conocimientos, Análisis A. General 1. Estado financiero actual 2. Actitudes y expectativas 3. Necesidades de capital actuales/esperadas 4. Tolerancia al riesgo 5. Exposición al riesgo 6. Gestión del riesgo B. Necesidades especiales 1. Planificación de una enfermedad terminal 4 2. Consideraciones del divorcio/segundas nupcias 3. Necesidades del adulto dependiente 4. Necesidades de niños discapacitados 5. Necesidades educativas y filantrópicas C. Gestión del riesgo 1. Necesidades de seguro de vida y cobertura actual 2. Necesidades de seguro de invalidez y cobertura actual 3. Necesidades de seguro de enfermedad y cobertura actual 4. Necesidades de seguro de asistencia a largo plazo y cobertura actual 5. Necesidades de seguro de propietarios y cobertura actual D. Fiscalidad 1. Declaración a Hacienda 2. Estrategias tributarias actuales 3. Estado de cumplimiento de los impuestos E. Inversiones 1 Inversiones actuales 2 Estrategias y políticas de inversión actuales F. Jubilación 1 Exposición fiscal del plan actual de jubilación 2 Planes de jubilación actuales 3 Beneficios sociales 4 Estrategias de jubilación G. Beneficios para el empleado 1 Beneficios disponibles para el empleado 2 Participación actual en los beneficios del empleado H. Planificación de la sucesión 1 Documentos característicos de la planificación sucesoria 2 Estrategias de planificación sucesoria 3 Exposición a impuestos de sucesión Los apartados B, G y H del numeral 4, dejan de ser parte del temario EFA al ya estar incorporados con más detalle en la certificación EFP. 5. Desarrollo y presentación de un plan de inversión Designaciones taxonómicas: Conocimientos C. Diferencias entre un plan de inversión y una planificación financiera. D. Ventajas e inconvenientes de la planificación financiera. 5 Se añaden los apartados C y D al numeral 5. 6. Aplicación del plan financiero Designaciones taxonómicas: Conocimientos A. Asesorar al cliente al aplicar las recomendaciones B. Coordinarse en caso necesario con otros profesionales, (por ej. contables, abogados, agentes inmobiliarios, asesores de inversiones, y agentes de seguros) 7. Control del plan financiero Designaciones taxonómicas: Conocimientos A. Controlar y evaluar la validez de las recomendaciones B. Revisar la progresión del plan con el cliente C. Discutir y evaluar los cambios de las circunstancias personales del cliente, (por ej. nacimiento/fallecimiento, edad, enfermedad, divorcio, jubilación D. Revisar y evaluar las leyes fiscales y las circunstancias económicas E. Hacer recomendaciones para adaptarse a las circunstancias nuevas o cambiantes F. Colaborar con el cliente para asegurarse de que el plan cumple los objetivos y metas: revisar todo lo necesario 8. Software de planificación financiera y servicios electrónicos Designaciones taxonómicas: Conocimientos Los apartados 6, 7 y 8, dejan de ser parte del temario EFA al ya estar incorporados con más detalle en la certificación EFP. 6