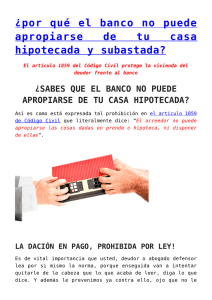

¿por qué el banco no puede apropiarse de tu casa hipotecada y

Anuncio

¿por qué el banco no puede apropiarse de tu casa hipotecada y subastada? El artículo 1859 del Código Civil protege la vivienda del deudor frente al banco ¿SABES QUE EL BANCO NO PUEDE APROPIARSE DE TU CASA HIPOTECADA? Así es como está expresada tal prohibición en el artículo 1859 de Código Civil que literalmente dice: “El acreedor no puede apropiarse las cosas dadas en prenda o hipoteca, ni disponer de ellas“. LA DACIÓN EN PAGO, PROHIBIDA POR LEY! Es de vital importancia que usted, deudor o abogado defensor lea por si mismo la norma, porque enseguida van a intentar quitarle de la cabeza que lo que acaba de leer, diga lo que dice. Y además le prevenimos ya contra ello, ojo que no le vendan la moto, guíese por su propia lectura de la norma ya que los supuestos expertos, abogados, jueces, notarios y registradores de la propiedad sostienen interesadamente que ese artículo sólo prohíbe el pacto comisorio. ¿Dónde se lee en ese artículo que solo se prohíba el pacto comisorio? En los países de influencia anglosajona la hipoteca se confunde con la prenda y el acreedor hipotecario primero, tiene la posesión del título de propiedad del inmueble hipotecado que hace suyo en caso de ejecución por falta de pago, a modo de comiso. Pero esta prohibida de modo expreso en el derecho español, estableciéndose un procedimiento de ejecución hipotecaria basado en subasta pública con libre concurrencia de compradores (artículos 1859 y 1884 del Código Civil). A pesar de la claridad de la literalidad de las normas de los artículos 1859 CC y 671 LEC reforzaremos su significado aún más con otros argumentos. El artículo 1872 CC matiza la tajante prohibición del artículo 1859 CC para el caso de la prenda, pues establece que tras tres subastas desiertas el acreedor si podrá adjudicarse el bien pignorado. No existe para la hipoteca ninguna norma equivalente a la del artículo 1872 CC, lo que corrobora que la prohibición del artículo 1859 CC para el caso de la hipoteca es total. En caso de ejercer el acreedor la residual opción que el artículo 1872 CC le concede de apropiarse el bien pignorado, le obliga a conceder carta de pago del total de la deuda con independencia que sea cubierta en su totalidad o no con el valor de la prenda. Sin embargo, el artículo 671 LEC de ningún modo asegura que el deudor vea extinguida la totalidad de la deuda, por tanto, eso corrobora que no es aplicable al caso de las hipotecas, porque de serlo el Legislador hubiera previsto la extinción total de la deuda con mayor razón que en el caso de la prenda trantándose de cantidades mucho mayores. Esta prohibición implica que está prohibida la dación en pago y la venda al banco o a la inmobiliaria del banco de la vivienda hipotecada. Así que ni se lo proponga al banco. Esta norma existe para proteger al deudor de los abusos de los acreedores, así que es absurdo que los deudores pretendan saltársela cuando les defiende su vivienda frente a los abusos del acreedor. El resultado final es que el deudor tiene una deuda con la entidad financiera que deberá ir pagando según su capacidad económica. Pero seguro que vivirá holgadamente aunque sin estridencias. Vaya a esta entrada para calcular deudas. También implica que el banco no puede adjudicarse la vivienda en una ejecución hipotecaria desierta. Las subastas de estos procesos tienen la finalidad que terceros ajenos a la hipoteca adquieran la vivienda para el pago de la deuda, no para que el banco con la complicidad de los jueces se salte la prohibición de apropiarse de la vivienda porque la subasta quedó desierta. Esto que sucede cotidianamente, al igual que las daciones en pago y las compraventas, debería ser denunciado públicamente para que todos conocieran el crimen que están perpetrando bancos, jueces, notarios y registradores de la propiedad del que son víctima los deudores. Que los bancos no puedan adjudicarse la vivienda en la ejecución hipotecaria es de una gran utilidad en la situación actual en la que no concurren pujadores a las subastas al no resultar atractivo dada la situación del mercado inmobiliario y las altas tasaciones para subasta. Al quedar estas desiertas, los deudores legalmente conservan la propiedad de la vivienda y por tanto pueden seguir haciendo uso de ella. Obviamente en la ejecución hipotecaria cuando ilegalmente se adjudica al banco la vivienda deberían presentarse los recursos correspondientes hasta llegar al Tribunal Europeo de Derechos Humanos ( TEDH). José Ángel Gallegos Gómez Abogado 2179 ICASF INFO relevante sobre el tema: Ni dación ni pago. LA GRAN ESTAFA DE LA DACIÓN EN PAGO cuatro pasos seguros para librarse de la hipoteca y ganar al banco Os presentamos 5 documentos que expresan todo el proceso de oposición a la adjudicación de la vivienda usando la via del artículo 1859CC. Documentación para usar: 2014-02-19 resolución procedimiento ejecución 2014-02-20 revisión ejecución 2014-03-31_revisión desestimada 2014-04-01 apelación <2015-01-16 desestimación apelación 2015-01-28 demanda TEDH Ni dación ni pago Ni dación ni pago Se ha convertido en antonomasia que la solución reivindicada por los deudores hipotecarios para su insolvencia, sea la dación en pago. Nada podría causar mayor perplejidad. Aún más si cabe teniendo en cuenta que ha surgido de una organización como la pah cuyo supuesto fin es la defensa del derecho a la vivienda. Porque, ¿en qué manera ayuda a la defensa del derecho a la vivienda, la dación en pago? ¿No se quedan sin vivienda, en calle podríamos decir, los que optan por ella? Se suele apuntar que al menos así se soluciona el problema de la deuda. Es decir, se sacrifica el derecho a la vivienda por dejar de ser un moroso. Si de eso es de lo que se trata, y no de defender el derecho a la vivienda, entonces lo que corresponde es un cálculo para comprobar si tal sacrificio vale la pena por lo que con él se consigue. El primer desalojo de un deudor hipotecario que la pah impidió fue el de Luís Martí Blanco, de La Bisbal del Penedès. Después de muchos intentos infructuosos de desalojo, Catalunya Caixa lo dejó por imposible. Hoy varios años después de aquello Lúis tiene asegurada de por vida la posesión de la vivienda, ya que de acuerdo con el artículo 439.1 LEC la acción para desalojarle ha prescrito, y también tiene asegurado recuperar la propiedad de la vivienda por el transcurso de los años poseyéndola. Respecto a su deuda quedó extinguida por el valor correspondiente a la adjudicación de su vivienda. El suyo es un verdadero éxito, es un caso de ni dación ni pago. Es decir, no entregó su vivienda que sigue poseyendo y puede poseer mientras quiera incluso hasta recuperar la propiedad ni pagó ni un céntimo la deuda reclamada y sin embargo, ha extinguido la que correspondia al valor de adjudicación de su vivienda, que ahora es propiedad del banco. Con semejante éxito, resulta extraño, que la pah no animará a todos los deudores hipotecarios a intentar repetirlo y en cambio les indujera a la triste, resignada y patética dación en pago. El caso de Luís es famoso porque además de ser el primer desalojo impedido se logró algo nunca más repetido, no llegar a ser desalojado en ningún momento, muchas veces se han impedido intentos de desalojo pero no el desalojo final, entre los desalojados ha habido quienes han vuelto a su casa y continúan viviendo en ella. Entre ellos, discretamente, sin saltar a la fama, hay que ya ha conseguido o va camino de conseguir lo mismo que Luís, asegurarse la posesión indefinida de la vivienda, la posibilidad de recuperar la propiedad y extinguir la deuda por el valor de adjudicación de la vivienda. Otros casos de éxito, otros casos en que ni se da la vivienda ni se paga la deuda, otros casos de éxito de ni dación ni pago. Es decir, la reivindicación, ni dación ni pago, es posible de lograr. Desconocemos si es generalizable, pero la razón de ello es porque no se intenta, no se va a por ella de una manera generalizada, ya que a los deudores hipotecarios se les oculta este objetivo, distrayéndoles con el vano objetivo de la dación en pago. De todos modos, teniendo un objetivo elevado es más probable aún no alcanzándolo obtener objetivos mejores que la dación en pago como por ejemplo las quitas. A quien realmente interesa la dación en pago es a los prestamistas, porque ellos pretenden quitarles las viviendas a los deudores hipotecarios y para ello tienen que emplear la larga y costosa ejecución hipotecaria, que con la dación en pago se ahorran. Se objetará con ella renuncia a la deuda no saldada con la adquisición de la vivienda y hipotecada, pero la realidad es que por lo general esta deuda no es reclamada dada la insolvencia del deudor. Pero el mayor el beneficio de la dación en pago para los bancos no es tan evidente. Al centrar la reivindicación en la dación en pago evitan el riesgo que al plantearse reivindicaciones de mayor alcance, como la de ni dación ni pago, en caso de éxito se les causara un auténtico quebranto. La dación en pago de bienes hipotecados está expresa y contundentemente prohibida por la norma del artículo 1859 CC. Deberíamos llamarnos que siendo así puedan a llevarse a cabo daciones en pago con total impunidad y complacencia de notarios, registradores de la propiedad y jueces como si fuera lo más normal del mundo e inducirnos a preguntarnos el por qué es así, la respuesta es sencilla, porque conviene a los poderosos. El motivo de la prohibición de la dación en pago es proteger al deudor de los abusos del prestamista, evitar que el prestamista se apropie de un bien de valor superior a lo adeudado. Siendo la prohibición de la dación en pago de bienes hipotecados una protección de los deudores hipotecarios, chirría mucho que una asociación defensora de los derechos de los deudores hipotecarios induzca a la saltarse a la torera esta norma protectora de los deudores pretenda su eliminación del ordenamiento jurídico. El único país conocido por permitir la dación en pago de bienes hipotecados es EUA y conociendo que es lugar donde más se practica el neoliberalismo, más desprotegida está la población por ser donde menos se aplican los derechos sociales y menor es el estado del bienestar, no resulta sorprendente. Pues no es contradictorio sino muy congruente, ya que la dación en pago es una medida que beneficia a los ricos en perjuicio de los pobres. Por ello es tan chocante que los pobres deudores hipotecarios españoles pretendan su importación a España e induce a la duda sobre la honradez de los dirigentes de la PAH. José Ángel Gallegos Gómez Abogado 2179 ICASF +++ INFO HPO-VPO contra el alquiler público asequible, esta es la cuestión! Altos precios por encima del mercado y falta de solvencia familiar, los principales problemas La Vivienda de Protección Oficial (VPOVPO) ha dejado de ser una opción asequible para las clases populares La vivienda protegida VPO-VPO ya no se vende porque las clases populares ya no tienen solvencia para recibir una hipoteca de las entidades financieras. Además, las subvenciones estatales para pagar la hipoteca han sido eliminadas para todos. Esto sin entrar en el agravio comparativo que supone subvencionar con dinero público una vivienda que será privada finalmente. Los criterios para poder acceder a la VPO-VPO, que intentaban evitar que avispados se lucraran revendiendo a los pocos años, ahora son un problema. Al mismo tiempo no hay dinero para subvencionar que promotores privados construyan sin las subvenciones que cobraban (hasta el 40% de la inversión !!). Ahora también hay viviendas mal ubicados en zonas sin demanda. Igualmente, los precios de venta se indexar en referencia a un supuesto mercado que nunca bajaba de precio: ahora la VPO está por encima del mercado libre. Piense que los fondos buitres (llamados SOCIMI) están comprando lotes de pisos con reducciones del 70-80-90%. La VPO ha sido la opción política pública de los partidos mayoritarios que, espoleados por el lobby financiero-inmobiliario gastaron miles de millones de gasto público, durante décadas, para permitir acceder a las clases populares en el sueño de la vivienda en propiedad. La VPO-VPO ha sido la cuna de la cultura patrimonialista de nuestro país. Ahora forma parte de la burbuja de la deuda que arrastraremos por muchos años. El quid de la deuda con garantía hipotecaria es que liga al deudor con el banco. Esto es muy importante porque forma parte de la cultura del fracaso en las ejecuciones hipotecarias . Es un mecanismo de subyugación al poder financiero de las clases populares . Las organizaciones que luchamos por el derecho a la vivienda siempre hemos denunciado este hecho. Aún así, sindicatos y organizaciones vecinales como la Federación Asociaciones de Vecinas de Barcelona(Favb) han usado la figura VPO. Aún se estan construyendo pisos VPO a BCN por una cooperativa ligada con este movimiento vecinal en el barrio del Turó de la Peira en el popular distrito de Nou Barris en Barcelona. Incluso, cuando desde 2008 la VPO ya hacía aguas, la clase política inventó otros sistemas de fomento de la vivienda barata que significara obligatoriamente pasar por caja de una entidad financiera . Un ejemplo de ello son las viviendas en derecho a superficie. En el caso del derecho a superficie aquellas personas que tienen derecho, no suelen tener ahorros para pagar el derecho por 75 años. Para ello deben recurrir a suscribir un crédito especial – prenegociado por la administración adecuada-, como si fuera con garantía hipotecaria, con una entidad financiera. El mea culpa dels polítics i gestors de l’habitatge Recientemente Carles SALA, secretario de vivienda de la Generalitat de Catalunya, se quejaba a la prensa que hay muchas viviendas VPO que no encuentran comprador. La Defensora del Pueblo, Soledad Becerril, por su parte, habla de 13.500 en todo el estado, más del doble del fondo de vivienda social que supuestamente han creado los bancos: 6000. Carles SALA, concretaba las dificultades para vender estas viviendas (1). También hacía un mea culpa colectivo que nadie podía prever lo que pasaría. Sabe perfectamente que sí. Sectores marginales, muchas veces acusados de antisistema, hablábamos, denunciábamos este problema desde 2004. CiU, PPSOE, PNV … aplicaron las políticas dictadas por el lobby financiero que inflaron la enorme burbuja de crédito en España. Formaba parte de la quinta-esencia de creación de dinero financiero con la titulización de los créditos con garantía hipotecaria. Carme Trilla, durante siete años (2004-2011) con responsabilidades en el área de Vivienda de la Generalitat catalana, también alaba en La Vanguardia el papel histórico de la VPO. Cuenta que fue un refugio ante las inclemencias del mercado y culpa de su hundimiento en la burbuja inmobiliaria. Como si ésta fuera resultado de la fatalidad! (1) Por qué razón no se transforman en alquiler público asequible estos 13500 pisos? Muy fácil porque detrás de cada vivienda espera escondida la subrogación de la hipoteca del constructor. Los ayuntamientos ofrecían el suelo, el promotor construía con salarios y calidades miserables, el banco ponía la hipoteca y el estado subvencionaba todo porque encarecía el precio y además hinchaba una economía recalentada. Y para acabar toda la picaresca para ganar dinero y estafar. La picaresca sobreviene porque los promotores pueden dar el piso a quien quieran, cobran un pequeño sobreprecio que el comprador que pueda pagar, lo hace, porque le resulta también rentable pagar ese sobreprecio porque aún es más barato que en el mercado libre. Igualmente hay multitud de viviendas de VPO que han sido alquiladas por sus propietarios después. No existe ningún control estatal sobre el tema. Hay autonomías, como Galicia, que es una verdadera desenfreno. subastas VPO – Rankia.com Parque Público de Alquiler Público o cooperativas de cesión de uso son nuestra alternativa. Desligar totalmente el derecho a la vivienda del mercado, del mercantilismo, de las finanzas, debería ser la prioridad de los ayuntamientos nacidos después de la pequeña primavera democrática que vivimos las últimas semanas después de las elecciones municipales. No podemos volver a caer en los viejos trampas. El suelo público sólo puede ser para vivienda pública asequible de alquiler y en cesión de uso. Hablamos por tanto de promoción pública, de recuperar la empresa pública, de financiación pública sin intervención de la Banca. Hablamos de impuestos para este destino. Hablamos de cooperativas públicoprivadas también en cesión de uso. Pensamos que por desgracia todavía hay que dar muchas vueltas en este asunto. No estamos seguros de que hayamos aprendido suficiente para no volver a caer con los mismos errores. Salva torres, activista de 500×20 (1) Temes de debat: La crisi en l’habitatge protegit, http://www.lavanguardia.com/subscriptores- luness 22 junio 2015