Tesis Concha y Toro - U

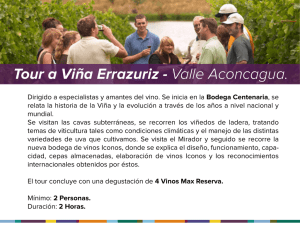

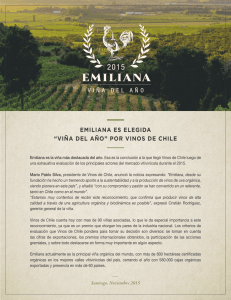

Anuncio