Garantía del interés fiscal. ¿cómo debo hacer el cálculo?

Anuncio

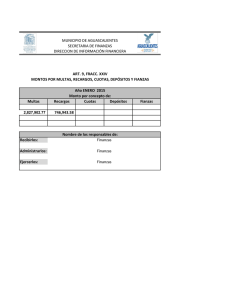

La Comunidad del Conocimiento Garantía del interés fiscal. ¿cómo debo hacer el cálculo? Autor Angie miércoles, 07 de julio de 2010 Modificado el jueves, 08 de julio de 2010 Por Rosendo Rosas Goiz / [email protected] Desde hace ya algunos años, desempeñándome en mi área de trabajo que es la contenciosa-fiscal, se hablaba de que los créditos fiscales se debían garantizar, hace algunos años esto era letra muerta, cuando se presentaba un recurso fiscal o una demanda de nulidad, no había necesariamente que garantizar el interés fiscal, usábamos una serie de acciones que impedían garantizar el interés fiscal, incluso el tribunal fiscal en su artículo 208-bis, permitía no garantizar el interés fiscal siempre formulando un buen agravio dentro de la demanda e incluso algunos buenos abogados hacían un capítulo especial para solicitar la suspensión al procedimiento administrativo de ejecución (PAE).Los tiempos cambian, las leyes también aunado a que cada vez la autoridad hace mejor sus procedimientos y exige dentro de los plazos legales el establecimiento de la garantía fiscal o el pago de la cantidad que se está impugnando.Es cierto que eso provoca conocer y aplicar correctamente las disposiciones fiscales aquí me surge la pregunta ¿quién esta obligado a asesorar al cliente para que pueda formalizar adecuadamente su garantía ante las autoridades fiscales y evitar el pago de la cantidad que se está promoviendo en un juicio? A título muy personal considero que quien debe formalizar la garantía es el profesionista que mediante su cobro de honorarios promueve el juicio fiscal, en otras palabras al abogado que contrataron para que les llevara el asunto.La verdad es que no resulta dificil poder determinar el monto del bien con el que se debe garantizar para posteriormente mandar a elaborar un avaluo con un perito (que las mismas instituciones les pueden recomendar) para que 12 meses no tengan que preocuparse por pagar la suerte principal, únicamente los gastos de ejecución.PROCEDIMIENTO.ACTUALIZACION DE LA SUERTE PRINCIPAL.Lo primero que se debe determinar es la actualización de la suerte principal, esto es a traer a valor presente la cantidad que la autoridad está determinando por el ejercicio de alguna de sus facultades de comprobación, en el entendido que los pesos de hace 10 o 5 años no son los mismos que los de hoy. Cabe mencionar que las multas no se actualizan, esas son sobre la suerte principal en la parte histórica. Para lograr esto se debe resolver la siguiente fórmula.Indice nacional de precios al consumidor de mes pasado. = Factor de actualización.Indice nacional de precios al consumidor del mes en elque se determinó la suerte principal.  Factor de actualización X la cantidad determinada por la = Cantidad actualizada. autoridad.  RECARGOS Y ACTUALIZACION QUE SE ADEUDEN Y DE LOS 12 MESES SIGUIENTES.Esta obligacíon por parte del código es en primer lugar por que si ya se venció el plazo para garantizar el interés fiscal, ya se adeudan actualizaciones y recargos por los meses que se hubieran vencido y el de actualizar los doce meses siguientes los accesorios (actualización y recargos), garantiza que de ganar la autoridad no perdería por el transcurso del tiempo el valor del dinero que en su momento determinó. Para lo cual no hay mas que multiplicar la tasa de recargos por 12 y buscar en la página del SAT la inflación calculada para los próximos 12 meses.BIEN OTORGADO EN GARANTIA.Cuando se aporta un bien en garantía el 75% de este bien debe equivaler a la suma de los siguientes conceptos: Suerte principal actualizada.+ Multas a valor histórico. Accesorios que ya se causaron por extemporaneidad. Accesorios que se causen los 12 meses siguientes.  75% del valor en bien que se otorga en garantía. Para lo cual conviene aplicar la siguiente fórmula:(monto a garantizar X 100)/75 = Valor que debe tener el bien que se aporte en garantía el   cual debe ir acompañado por un avaluo.  Una vez concluidos los cálculos debemos presentar el siguiente resumen.   Suerte principal actualizada.+Multas a valor histórico. Accesorios de las contribuciones por los doce meses siguientes.  75% del valor del bien que se debe aportar en garantía el cual  deberá ser acompañado por un avaluo elaborado por un perito.  Una vez que se tienen los elementos se debe elaborar un escrito y acompañar el cálculo y las pruebas, sin olvidar que deben acompañar una cláusula donde indiquen a la autoridad que de faltar algún elemento les concedan el plazo del reglamento del art. 99 del Código de la Federación, el cual les da 15 días para que subsanen cualquier omisión. Si gustan mándenme un correo y les envío el formato de escrito que yo ocupo. Hasta la próxima. Imagen: elblogsalmon.com http://www.comunidadconocimiento.com/versionanterior Potenciado por Joomla! Generado: 24 November, 2016, 20:10