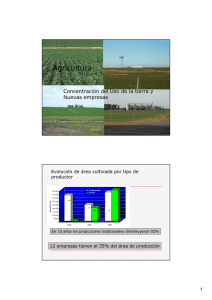

La molienda de canola en la Argentina

Anuncio