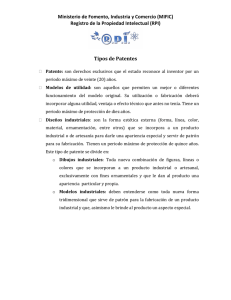

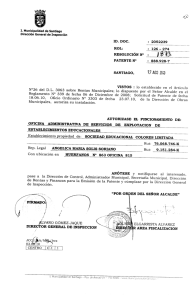

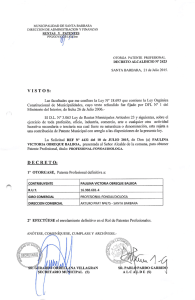

LA PATENTE DE INDUSTRIA Y COMERCIO EN VENEZUELA

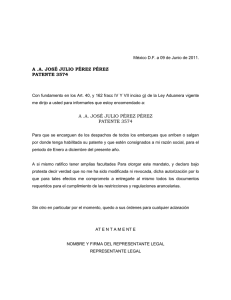

Anuncio