Contrato Futuro Mini de Ibovespa – Especificaciones –

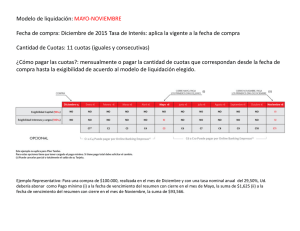

Anuncio

Contrato Futuro Mini de Ibovespa – Especificaciones – 1. Definiciones Contrato (especificaciones): Ibovespa: Precio de ajuste (PA): Ibovespa de liquidación (P): términos y reglas bajos los cuales las operaciones serán efectuados y liquidadas. índice de acciones de la Bolsa de Valores de São Paulo – Índice Bovespa. precio de cierre, expreso en puntos de índice, calculado y/o arbitrado diariamente por la BM&F, a su criterio, para cada uno de los vencimientos autorizados, para efecto de actualización del valor de las posiciones en abierto y de calculo del valor de ajustes diarios y de liquidación de las operaciones day trade. media del Ibovespa al contado, calculada según las reglas establecidas por la Bolsa de Valores de São Paulo (Bovespa), durante el período por ella especificado, y utilizada en la liquidación del Contrato Futuro de Ibovespa. día en que haya rueda bursátil en la BM&F. Día hábil: 2. Objeto de Negociación El Ibovespa. 3. Cotización Puntos de índice, siendo cada punto equivalente al valor en reais establecido por la BM&F. 4. Variación mínima de rueda bursátil 5 puntos de índice. 5. Oscilación máxima diaria Misma regla establecida para el Contrato Futuro de Ibovespa. Para el primer vencimiento, no habrá límite de oscilación en las tres últimas ruedas bursátiles anteriores al vencimiento. La Bolsa podrá alterar el límite de oscilación de precios de cualquier vencimiento a cualquier tiempo, hasta en el transcurso de la rueda bursátil, mediante comunicación al mercado con 30 minutos de antelación. 6. Unidad de negociación (tamaño del contrato) Ibovespa futuro multiplicado por el valor en reais de cada punto, establecido por la BM&F. 7. Meses de vencimiento Meses pares. La BM&F podrá, a su criterio, cuando las condiciones de mercado así lo exijan, autorizar la negociación de vencimientos en meses impares. 8. Número de vencimientos en abierto El mismo autorizado para el Contrato Futuro de Ibovespa. 9. Fecha de vencimiento y último día de negociación Miércoles más próximo del día 15 del mes de vencimiento. Caso ese día sea día festivo o no haya rueda bursátil en la BM&F, la fecha de vencimiento será el día hábil subsiguiente. 10. Day Trade Son admitidas operaciones day trade (compra y venta, el mismo día hábil, de la misma cantidad de contratos para el mismo vencimiento), que se liquidarán automáticamente, desde que efectuados en nombre del mismo cliente, por intermedio de la misma Corredora asociada y bajo la responsabilidad del mismo Miembro de Compensación o efectuadas por el mismo Operador Especial, bajo la responsabilidad del mismo Miembro de Compensación. La liquidación financiera de esas operaciones será efectuada el día subsiguiente, siendo los valores calculados de acuerdo con el ítem 11. (a). 11. Ajuste diario Las posiciones en abierto al final de cada rueda bursátil serán ajustadas con base en el precio de ajuste del día, determinado según las reglas establecidas por la Bolsa, con movimiento financiero el día subsiguiente. El ajuste diario será calculado hasta la fecha de vencimiento, inclusive, de acuerdo con las siguientes fórmulas: a) ajuste de las operaciones realizadas en el día ADt = (PAt – PO) x M x N b) ajuste de las posiciones en abierto el día anterior ADt = (PAt – PAt‐1) x M x N donde: ADt = Valor del ajuste diario, en reais, referente a la fecha “t”; PAt = precio de ajuste del contrato, en puntos, en la fecha “t”, calculado en el Contrato Futuro de Ibovespa de mismo vencimiento; PO = precio de la operación en puntos; M = valor en reais de cada punto de índice, establecido por la BM&F; N = número de contratos; PAt‐1 = precio de ajuste, en puntos, del día hábil anterior, calculado en el Contrato Futuro de Ibovespa de mismo vencimiento. El valor del ajuste diario (ADt), calculado conforme demostrado anteriormente, caso sea positivo, será acreditado al comprador y adeudado al vendedor. Caso el cálculo citado presente valor negativo, será adeudado al comprador y acreditado al vendedor. 12. Condiciones de liquidación en el vencimiento En la fecha de vencimiento, las posiciones en abierto, tras el último ajuste, serán liquidadas financieramente por la Bolsa, mediante el registro de operación de naturaleza inversa (compra o venta) a la de la posición, en la misma cantidad de contratos, por el valor del Ibovespa de liquidación, divulgado por la Bolsa de Valores de Sao Paulo. El valor de liquidación de cada contrato será calculado de acuerdo con la siguiente fórmula: VL = P x M donde: VL = valor de liquidación, en reais, por contrato; P = Ibovespa de liquidación, referente a la fecha de liquidación del contrato; M = valor en reais de cada punto de índice, establecido por la BM&F. Los resultados financieros de la liquidación tendrán su movimiento el día hábil subsiguiente a la fecha de vencimiento. ∙ Condiciones especiales Si, por cualquier motivo, la Bolsa de Valores de São Paulo se atrasase o no divulgase el valor del Ibovespa de liquidación, definido en el ítem 1, correspondiente a la fecha de vencimiento del contrato, la BM&F podrá, a su criterio: a) prorrogar la liquidación del contrato hasta la divulgación oficial por parte de Bovespa; o b) cerrar las posiciones en abierto por el último precio de ajuste; o c) utilizar, como valor de liquidación, un valor por ella arbitrado, caso entienda, que el último valor de ajuste, sea no‐representativo. En cualquier caso, la BM&F podrá aún corregir el valor de liquidación por un costo de oportunidad, por ella arbitrado, desde la fecha vencimiento hasta el día de la efectiva liquidación financiera. Independientemente de las situaciones arriba indicadas, la BM&F podrá, a su criterio, liquidar las posiciones en abierto, a cualquier tiempo, por un valor por ella calculado, caso ocurra cualquier evento que, a su juicio, perjudique la buena formación de precio y/o la continuidad del contrato. 13. Margen de garantía Será exigida margen de garantía de todos los comitentes con posición en abierto, cuyo valor será actualizado diariamente por la Bolsa, de acuerdo con criterios de cálculo de margen para contratos futuros. 14. Activos aceptados como margen Aquellos aceptados por la Cámara de Registro, Compensación y Liquidación de Operaciones de Derivativos BM&F. 15. Costos operacionales Valor fijo por contrato, establecido por la Bolsa. Los costos operacionales son debidos el día hábil siguiente al de la realización de la operación. Los Socios Efectivos pagarán como máximo 75% de los costos operacionales. 16. Normas complementares Hacen parte integrante de este contrato, en lo que quepa, la legislación en vigor y las normas y los procedimientos de la BM&F, definidos en sus Estatutos Sociales, Reglamentos de Operaciones y Oficios Circulares, observadas, adicionalmente, las reglas específicas de las autoridades gubernamentales que puedan afectar los términos en él contenidos. En la hipótesis de situaciones no previstas en este contrato, así como de medidas gubernamentales o de cualquier otro hecho, que impacten la formación, la manera de cálculo o la divulgación de su variable, o que impliquen, inclusive, su discontinuidad, la BM&F tomará las medidas que, a su criterio, juzgue necesarias, objetivando la liquidación del contrato o su continuidad en bases equivalentes. 17. Observaciones Considerándose que la cartera teórica del Ibovespa es actualizada cuatrimestralmente por la Bolsa de Valores de São Paulo, la BM&F resalta el hecho de que podrá ocurrir cambio en su composición durante el período de vigencia de un contrato futuro en ella basado. ÚLTIMAS ACTUALIZACIONES: OFICIO CIRCULAR 038/2006‐DG, DE 30/03/2006 Y 061/2007‐DG, DE 17/08/2007