Guía de donaciones - Junta de Andalucía

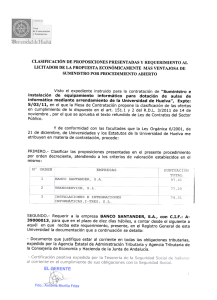

Anuncio

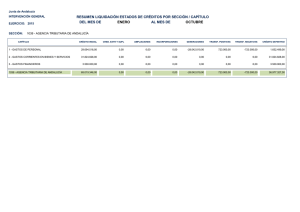

GUÍA IMPUESTO SOBRE DONACIONES Actualizada a 30/09/2013 www.juntadeandalucia.es/agenciatributariadeandalucia ÍNDICE I. NORMATIVA .............................................................1 II. HECHO IMPONIBLE Y SUJETO PASIVO .....................1 III. BASE IMPONIBLE .................................................1 IV. REDUCCIONES.......................................................... 2 A) REDUCCIÓN POR ADQUISICIÓN DE EMPRESA INDIVIDUAL, NEGOCIO PROFESIONAL O PARTICIPACIONES EN ENTIDADES ....................................... 2 B) REDUCCIÓN AUTONÓMICA POR LA DONACIÓN DE DINERO A DESCENDIENTES PARA LA ADQUISICIÓN DE LA PRIMERA VIVIENDA HABITUAL. 3 C) REDUCCIÓN POR ADQUISICIÓN DE BIENES INTEGRANTES DEL PATRIMONIO HISTÓRICO ............................................................................................... 3 D) REDUCCIÓN POR ADQUISICIÓN DE EXPLOTACIONES AGRARIAS ........... 4 E) REDUCCIÓN AUTONÓMICA POR DONACIÓN DE DINERO A PARIENTES PARA LA CONSTITUCIÓN O AMPLIACIÓN DE UNA EMPRESA INDIVIDUAL O NEGOCIO PROFESIONAL............................................................................................ 4 V. CUOTA TRIBUTARIA.................................................5 VI. PREGUNTAS FRECUENTES ........................................6 A) ¿DIRECCIONES Y TELÉFONOS DE LOS ÓRGANOS DE GESTIÓN DE LA AGENCIA TRIBUTARIA? ............................................................................... 6 B) ¿QUIÉN ESTÁ OBLIGADO A DECLARAR Y PLAZO PARA ELLO? .................... 6 C) LUGAR DE PRESENTACIÓN. MODELOS Y DOCUMENTACIÓN ...................... 7 D) ¿PUEDO CONFECCIONAR, PAGAR Y PRESENTAR TELEMÁTICAMENTE EL IMPUESTO? ............................................................................................... 7 E) ¿DÓNDE Y CÓMO SE PUEDE PAGAR EL IMPUESTO?................................. 8 F) ¿TRIBUTA LA CONSOLIDACIÓN DEL DOMINIO? ....................................... 8 G) CRITERIOS DE LA ADMINISTRACIÓN .................................................. 8 DONACIONES I. NORMATIVA El Impuesto sobre Sucesiones y Donaciones se regula en la Ley 29/1987, de 18 de diciembre. El Reglamento que lo desarrolla es el Real Decreto 1629/1991, de 8 de noviembre. En lo concerniente a las normas autonómicas vigentes en Andalucía, se regulan en los artículos 17 a 22 quáter del Decreto Legislativo 1/2009, de 1 de septiembre, por el que se aprueba el Texto Refundido de las disposiciones dictadas por la Comunidad Autónoma de Andalucía en materia de tributos cedidos (http://www.juntadeandalucia.es/haciendayadministracionpublica/tributos/normativa/5 _ DLeg1_2009_actualizado_a_enero_2013.pdf) (texto integrado, actualizado a enero de 2013). II. HECHO IMPONIBLE Y SUJETO PASIVO El impuesto grava las adquisiciones por parte de personas físicas derivadas de cualquier negocio jurídico realizado entre personas vivas a título gratuito. Junto con la donación, también quedan grabadas por el impuesto las operaciones siguientes: La condonación de deudas realizada con ánimo de liberalidad La renuncia a derechos a favor de una persona determinada. La asunción de deudas con liberación del anterior deudor. El desistimiento en juicio o arbitraje a favor de la otra parte realizado con ánimo de liberalidad. La prestación económica derivada de contratos de seguro sobre la vida, para caso de sobrevivencia del asegurado y el contrato individual de seguro para caso de fallecimiento del asegurado que sea persona distinta del contratante, cuando en uno y otro caso el beneficiario sea persona distinta del contratante. Importante: Cuando estas operaciones las realiza una persona jurídica (sociedad, fundación, etc.), tributan por el impuesto sobre sociedades. Son sujetos pasivos del impuesto y están obligados al pago las personas donatarias o aquéllas que han sido favorecidas por la operación. III. BASE IMPONIBLE Constituye la base imponible el valor neto de los bienes y derechos adquiridos, entendido como su valor real minorado por el importe de las cargas y deudas deducibles. Son deducibles las cargas establecidas directamente sobre los bienes y derechos adquiridos que disminuyan realmente su capital y valor, como en el caso de los censos y las pensiones. No son deducibles las que constituyan obligación personal de la persona adquirente o las que, como las hipotecas y las prendas, no disminuyan el valor real del bien o derecho en cuestión. En cuanto a las deudas deducibles, lo son aquéllas garantizadas con derecho real que recae sobre los mismos bienes y derechos adquiridos, siempre que la persona adquirente haya asumido de forma fehaciente la obligación de pagar la deuda con liberación de la anterior persona obligada al pago Agencia Tributaria de Andalucía Consejería de Hacienda y Administración Pública Junta de Andalucía 1 IV. REDUCCIONES En la base imponible del impuesto sobre sucesiones y donaciones se pueden aplicar determinadas reducciones en función del cumplimiento de las condiciones que la normativa prevé en cada caso. En el ámbito de nuestra Comunidad Autónoma debemos añadir a las reducciones generales, establecidas en el artículo 20 de la Ley del Impuesto y en la Ley 19/1995, de Modernización de Explotaciones Agrarias, para el ámbito estatal, las reducciones autonómicas y mejoras de las reducciones estatales contempladas en las distintas leyes autonómicas. A continuación se recogen las diferentes reducciones que se pueden aplicar en nuestra Comunidad Autónoma, partiendo de las mejoras establecidas mediante las siguientes equiparaciones: Equiparación de las parejas de hecho inscritas en el Registro de Uniones de Hecho de la Comunidad Autónoma a los matrimonios. Equiparación de las personas objeto de un acogimiento familiar permanente o preadoptivo a los adoptados. Equiparación de las personas que realicen un acogimiento familiar permanente o preadoptivo a los adoptantes. A) Reducción por adquisición de empresa individual, negocio profesional o participaciones en entidades Reducción de la base imponible del 95 % del valor de adquisición de empresa individual, negocio profesional o participaciones en entidades exentas conforme al art. 4.8 Ley 19/1991 del Impuesto sobre el Patrimonio, siempre que concurran las condiciones siguientes: a) Que el donante tuviese sesenta y cinco o más años o se encontrase en situación de incapacidad permanente, en grado de absoluta o gran invalidez. b) Que, si el donante viniere ejerciendo funciones de dirección, dejara de ejercer y de percibir remuneraciones por el ejercicio de dichas funciones desde el momento de la transmisión. A estos efectos, no se entenderá comprendida entre las funciones de dirección la mera pertenencia al Consejo de Administración de la sociedad. c) En cuanto al donatario, deberá mantener lo adquirido y tener derecho a la exención en el Impuesto sobre el Patrimonio durante los diez años siguientes a la fecha de la escritura pública de donación, salvo que falleciera dentro de este plazo. Como mejora autonómica se acorta el plazo de mantenimiento de la adquisición de 10 a 5 años, se amplía el ámbito subjetivo de beneficiarios (cónyuges, descendientes o adoptados, ascendientes o adoptantes y colaterales hasta el tercer grado por consanguinidad y por afinidad del donante), y se aumenta el porcentaje de reducción de la base imponible al 99% en el supuesto de empresas individuales, de negocios profesionales y de participaciones en entidades con domicilio fiscal, y en su caso social, en el territorio de la Comunidad Autónoma de Andalucía. El requisito relativo a la domiciliación en Andalucía deberá mantenerse durante los cinco años siguientes a la fecha de la donación. Importante: Podrán gozar de las reducciones establecidas en los dos apartados anteriores, siempre que cumplan los requisitos establecidos en los mismos, las personas Agencia Tributaria de Andalucía Consejería de Hacienda y Administración Pública Junta de Andalucía 2 que sin tener la relación de parentesco con el transmitente cumplan las siguientes condiciones: a) Tener un contrato laboral o de prestación de servicios dentro de la empresa o negocio profesional del transmitente que esté vigente a la fecha de la donación y acreditar una antigüedad mínima de 10 años en la empresa o negocio. b) Tener encomendadas tareas de responsabilidad en la gestión o dirección de la empresa o negocio a la fecha de la donación, y con una antigüedad mínima en el ejercicio de estas de 5 años. Se entenderá que tienen encomendadas estas tareas si acreditan la categoría laboral correspondiente a los grupos 1 y 2 de cotización del Régimen General de la Seguridad Social o si el transmitente les hubiera otorgado un apoderamiento especial para llevar a cabo las actuaciones habituales de gestión de la empresa. B) Reducción autonómica por la donación de dinero a descendientes para la adquisición de la primera vivienda habitual Los donatarios que perciban dinero de sus ascendientes o adoptantes, o de las personas equiparadas a éstas, para la adquisición de su primera vivienda habitual, podrán aplicar una reducción propia del 99% del importe de la base imponible del impuesto, siempre que concurran los siguientes requisitos: a) Que el donatario sea menor de 35 años o tenga la consideración legal de persona con discapacidad. b) Que el patrimonio preexistente del donatario esté comprendido en el primer tramo de la escala establecida por el artículo 22 de la Ley del Impuesto sobre Sucesiones y Donaciones. c) Que el importe íntegro de la donación se destine a la compra de la primera vivienda habitual d) La vivienda deberá estar situada en el territorio de la Comunidad Autónoma de Andalucía. e) La adquisición de la vivienda deberá efectuarse dentro del periodo de autoliquidación del impuesto correspondiente a la donación, debiendo aportar el documento en que se formalice la compraventa. En este documento deberá hacerse constar la donación recibida y su aplicación al pago del precio de la vivienda habitual. Importante: La base máxima de la reducción será 120.000 euros, con carácter general. No obstante, cuando el donatario tenga la consideración legal de persona con discapacidad, la base de la reducción no podrá exceder de 180.000 euros. En el caso de dos o más donaciones, provenientes del mismo o de diferentes ascendientes, adoptantes o personas equiparadas a éstas, la base de la reducción será el resultado de sumar el importe de todas ellas, sin que pueda exceder de los límites anteriormente señalados. C) Reducción por adquisición Patrimonio Histórico de bienes integrantes del Reducción del 95% por adquisición por donación de bienes integrantes del Patrimonio Histórico Español o del Patrimonio Histórico o Cultural de las Comunidades Autónomas, por cónyuge, descendientes o adoptados del fallecido, siempre que se cumplan los Agencia Tributaria de Andalucía Consejería de Hacienda y Administración Pública Junta de Andalucía 3 requisitos a) y c) señalados en la reducción por adquisición de empresa individual, negocio profesional o participaciones en entidades. D) Reducción por adquisición de explotaciones agrarias 90%. Transmisión íntegra de la explotación, realizada en favor o por el titular de otra Explotación Agraria Prioritaria (100% si el adquirente es el cónyuge viudo, un agricultor joven o un asalariado agrario). 75%. Transmisión parcial de explotaciones y fincas rústicas en favor de un titular de una Explotación Agraria Prioritaria (85% si el adquirente es un agricultor joven o un asalariado agrario). 50%. Transmisión de terrenos para completar bajo una sola linde el 50% o más de la superficie de una explotación. E) Reducción autonómica por donación de dinero a parientes para la constitución o ampliación de una empresa individual o negocio profesional Los donatarios que perciban dinero de sus ascendientes, adoptantes y de colaterales hasta el tercer grado por consanguinidad o afinidad, para la constitución o ampliación de una empresa individual o de un negocio profesional, se podrán aplicar una reducción del 99% del importe de la base imponible del impuesto, siempre que concurran los siguientes requisitos: a) Que el importe íntegro de la donación se destine a la constitución o ampliación de una empresa individual o de un negocio profesional. b) Que la empresa individual o el negocio profesional tengan su domicilio social o fiscal en el territorio de la Comunidad Autónoma de Andalucía. c) Que la constitución o ampliación de la empresa individual o del negocio profesional se produzca en el plazo máximo de seis meses desde la fecha de formalización de la donación. d) Que la donación se formalice en documento público y se haga constar de manera expresa que el dinero donado se destina por parte del donatario exclusivamente a la constitución o ampliación de una empresa individual o negocio profesional que cumpla los requisitos que se prevén en este artículo. e) Que la empresa individual o negocio profesional no tengan por actividad principal la gestión de un patrimonio mobiliario o inmobiliario, de acuerdo con lo establecido en el artículo 4.Ocho.Dos.a) de la Ley del Impuesto sobre el Patrimonio. f) Que la empresa individual o negocio profesional, constituidos o ampliados como consecuencia de la donación de dinero, se mantengan durante los cinco años siguientes a la fecha de la escritura pública de donación, salvo que el donatario falleciera dentro de este plazo. Importante: La base máxima de la reducción será de 120.000 euros, con carácter general. No obstante, cuando el donatario tenga la consideración legal de persona con discapacidad, la base máxima de la reducción no podrá exceder de 180.000 euros. En el caso de dos o más donaciones, provenientes del mismo o de diferentes donantes relacionados en el apartado 1 de este artículo, la base de la reducción será el resultado de sumar el importe de todas ellas, sin que pueda exceder de los límites anteriormente señalados. Agencia Tributaria de Andalucía Consejería de Hacienda y Administración Pública Junta de Andalucía 4 V. CUOTA TRIBUTARIA Sobre la base liquidable del impuesto - resultado de aplicar, en su caso, las reducciones señaladas anteriormente- se aplica la tarifa con el fin de obtener la cuota íntegra. Tarifa del impuesto. Devengos producidos entre 1 de enero de 2000 y 31 de diciembre 2011 Base liquidable hasta euros 0,00 7.993,46 15.980,91 23.968,36 31.955,81 39.943,26 47.930,72 55.918,17 63.905,62 71.893,07 79.880,52 119.757,67 159.634,83 239.389,13 398.777,54 797.555,08 Cuota íntegra euros 0,00 611,50 1.290,43 2.037,26 2.851,98 3.734,59 4.685,10 5.703,50 6.789,79 7.943,98 9.166,06 15.606,22 23.063,25 40.011,04 80.655,08 199.291,40 Resto base liquidable hasta euros 7.993,46 7.987,45 7.987,45 7.987,45 7.987,45 7.987,46 7.987,45 7.987,45 7.987,45 7.987,45 39.877,15 39.877,16 79.754,30 159.388,41 398.777,54 en adelante Tipo aplicable % 7,65 8,50 9,35 10,20 11,05 11,90 12,75 13,60 14,45 15,30 16,15 18,70 21,25 25,50 29,75 34,00 Tarifa del impuesto. Vigente desde 1 de enero de 2012 Base liquidable hasta euros 0,00 7.993,46 15.980,91 23.968,36 31.955,81 39.943,26 47.930,72 55.918,17 63.905,62 71.893,07 79.880,52 119.757,67 159.634,83 239.389,13 398.777,54 797.555,08 Cuota íntegra euros 0,00 611,50 1.290,43 2.037,26 2.851,98 3.734,59 4.685,10 5.703,50 6.789,79 7.943,98 9.166,06 15.606,22 23.063,25 40.011,04 80.655,08 207.266,95 Resto base liquidable hasta euros 7.993,46 7.987,45 7.987,45 7.987,45 7.987,45 7.987,46 7.987,45 7.987,45 7.987,45 7.987,45 39.877,15 39.877,16 79.754,30 159.388,41 398.777,54 en adelante Tipo aplicable % 7,65 8,50 9,35 10,20 11,05 11,90 12,75 13,60 14,45 15,30 16,15 18,70 21,25 25,50 31,75 36,50 Una vez determinada la cuota íntegra, hay que aplicar un coeficiente multiplicador que depende del grado de parentesco y del patrimonio preexistente del sujeto pasivo. El resultado de esta operación es la cuota tributaria del impuesto. Agencia Tributaria de Andalucía Consejería de Hacienda y Administración Pública Junta de Andalucía 5 Patrimonio preexistente, en euros De 0 a 402.678,11 De más de 402.678,11 a 2.007.380,43 De más de 2.007.380,43 a 4.020.770,98 De más de 4.020.770,98 Grupos del artículo 20 de la Ley I y II III IV 1,0000 1,5882 2,0000 1,0500 1,6676 2,1000 1,1000 1,7471 2,2000 1,2000 1,9059 2,4000 VI. PREGUNTAS FRECUENTES A) ¿Direcciones y teléfonos de los órganos de gestión de la Agencia Tributaria? La Agencia Tributaria de Andalucía tiene oficinas de atención al contribuyente en cada una de sus Gerencias Provinciales en las capitales de provincia y en la Unidad Tributaria de Jerez de la Frontera. Asimismo dispone de una red de oficinas liquidadoras situadas en todo el territorio de la Comunidad Autónoma de Andalucía. Relación de oficinas de atención al contribuyente: Servicios Centrales (http://www.juntadeandalucia.es/agenciatributariadeandalucia/info_institucional /serv_centrales.htm) Gerencias Provinciales y Unidad Tributaria de Jerez de la Frontera (http://www.juntadeandalucia.es/agenciatributariadeandalucia/info_institucional /coord_territ.htm) Oficinas Liquidadoras (https://www.juntadeandalucia.es/economiayhacienda/apl/surweb/consultas/ofic inasLiquidadoras/index.jsp) B) ¿Quién está obligado a declarar y plazo para ello? Están sujetas al impuesto las personas físicas que hayan adquirido bienes o derechos por donación o cualquier otro negocio jurídico gratuito e inter vivos. El plazo, para pagar y presentar, es de treinta días hábiles a contar desde el siguiente a aquel en que se realice el acto o contrato. La presentación fuera del plazo establecido, sin que haya mediado requerimiento previo de la Administración, comporta el abono de los siguientes recargos y, en su caso, intereses de demora: Agencia Tributaria de Andalucía Consejería de Hacienda y Administración Pública Junta de Andalucía 6 Retraso en presentación Hasta tres meses Entre tres y seis meses Entre seis y doce meses Más de doce meses Recargos 5% 10 % 15 % 20 % más intereses Recargos reducidos 3,75 % 7,50 % 11,25 % 15 % más intereses La ley 36/2006 introdujo una reducción del 25% en los recargos procedentes siempre que se ingresen en el resto del plazo a que se refiere el art. 62. 2 de la Ley General Tributaria abierto con la notificación de la liquidación o al efectuar la autoliquidación. El recargo y, en su caso, interés de demora se calcula, sobre la cuota declarada y se pueden consignar, respectivamente, en la casilla 150 y 151 del modelo 651. Cuando el ingreso se efectúa a requerimiento de la Administración habrán de abonarse las sanciones procedentes junto con los intereses de demora. C) Lugar de presentación. Modelos y documentación Los documentos y autoliquidaciones relativas a este Impuesto pueden presentarse en cualquiera de las Gerencias Provinciales, Unidad Tributaria de Jerez de la Frontera de la Agencia Tributaria de Andalucía u Oficinas Liquidadoras. El criterio para determinar la competencia territorial difiere en función de los bienes y derechos que se donen o adquieran a título gratuito inter vivos: a) si son inmuebles, donde esté situado el bien; b) en el supuesto de los demás bienes y derechos, donde el donatario tenga su residencia habitual a la fecha de formalización del acto o contrato. El régimen de autoliquidación tiene carácter obligatorio, debiéndose rellenar un modelo 651 y acompañar el documento en el que se formalice el acto o contrato. Tratándose de documento público, se deberá aportar 1ª copia y copia simple. En el supuesto de que sea un documento privado, el original y una copia. También se deberá aportar etiquetas identificativas del donante y donatario o, en caso de carecer de ellas, copia del DNI de los mismos. D) ¿Puedo confeccionar, pagar el impuesto? y presentar telemáticamente La Agencia Tributaria de Andalucía pone a disposición del interesado una utilidad vía internet (http://www.juntadeandalucia.es/agenciatributariadeandalucia/ov/modelos/confeccion/ 651.htm) para la confección e impresión de modelos tributarios y de recaudación. Con ello se automatiza su liquidación, al generar todos los cálculos necesarios, evitándose desplazamientos para la compra del formulario. Existen dos opciones: a) Pago y presentación telemática del modelo 651 (no obstante, el resto de documentación deberá presentarse físicamente en el plazo establecido). Agencia Tributaria de Andalucía Consejería de Hacienda y Administración Pública Junta de Andalucía 7 b) Imprimir en papel ordinario, ahorrándose igualmente el coste del impreso. Una vez impreso se podrá pagar y presentar físicamente en los lugares autorizados para ello (ver preguntas frecuentes C y E). E) ¿Dónde y cómo se puede pagar el impuesto? El pago de la deuda tributaria puede realizarse a través de: Las entidades de depósito que presten el servicio de caja en los propios locales de la Gerencia Provincial. (http://www.juntadeandalucia.es/agenciatributariadeandalucia/info_institucional/c oord_territ.htm). Las Entidades Colaboradoras de la recaudación. (http://www.juntadeandalucia.es/agenciatributariadeandalucia/info_contribuyente /entidades/entidades.htm). Importante: Los ingresos se realizarán en efectivo o mediante cheque nominativo a “Tesorería General de la Junta de Andalucía”. F) ¿Tributa la consolidación del dominio? La consolidación de dominio tributa por el mismo título o negocio jurídico por el que se produjo el desmembramiento del bien o derecho. En donaciones, tributa la persona que consolida el dominio desmembrado de acuerdo con el valor atribuido al usufructo en el momento de su constitución y con el mismo tipo medio de gravamen que se aplicó en la liquidación de la nuda propiedad. El plazo de presentación es de seis meses, contados desde el día del fallecimiento del causante o desde aquel en que adquiera firmeza la declaración de fallecimiento, en las adquisiciones del usufructo pendientes del fallecimiento del usufructuario, aunque la desmembración del dominio se hubiese realizado por acto inter vivos. G) Criterios de la Administración Valoración de bienes urbanos. (http://www.juntadeandalucia.es/agenciatributariadeandalucia/ov/marcos/consult a_valoracionUrbana.htm). Valoración de bienes rústicos. (http://www.juntadeandalucia.es/agenciatributariadeandalucia/ov/marcos/consult a_valoracionRustica.htm). Referencia catastral de inmuebles. Localización y utilización. (http://www.juntadeandalucia.es/agenciatributariadeandalucia/info_contribuyente /catastro/catastro.htm). Lista de criterios vinculantes de la Dirección General de Financiación, Tributos y Juego de la Consejería de Hacienda y Administración Pública sobre el Impuesto sobre Sucesiones y Donaciones. (http://www.juntadeandalucia.es/haciendayadministracionpublica/tributos/vincula ntes/criterios/indice-sucesiones.htm). Agencia Tributaria de Andalucía Consejería de Hacienda y Administración Pública Junta de Andalucía 8 Consultas de la Dirección General de Tributos del Ministerio de Hacienda y Administraciones Públicas (http://www.minhap.gob.es/es-ES/Normativa y doctrina/Doctrina/Paginas/ConsultasDGT.aspx). Agencia Tributaria de Andalucía Consejería de Hacienda y Administración Pública Junta de Andalucía 9