Falta de transparencia y arrepentimiento del consumidor

Anuncio

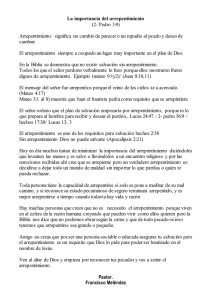

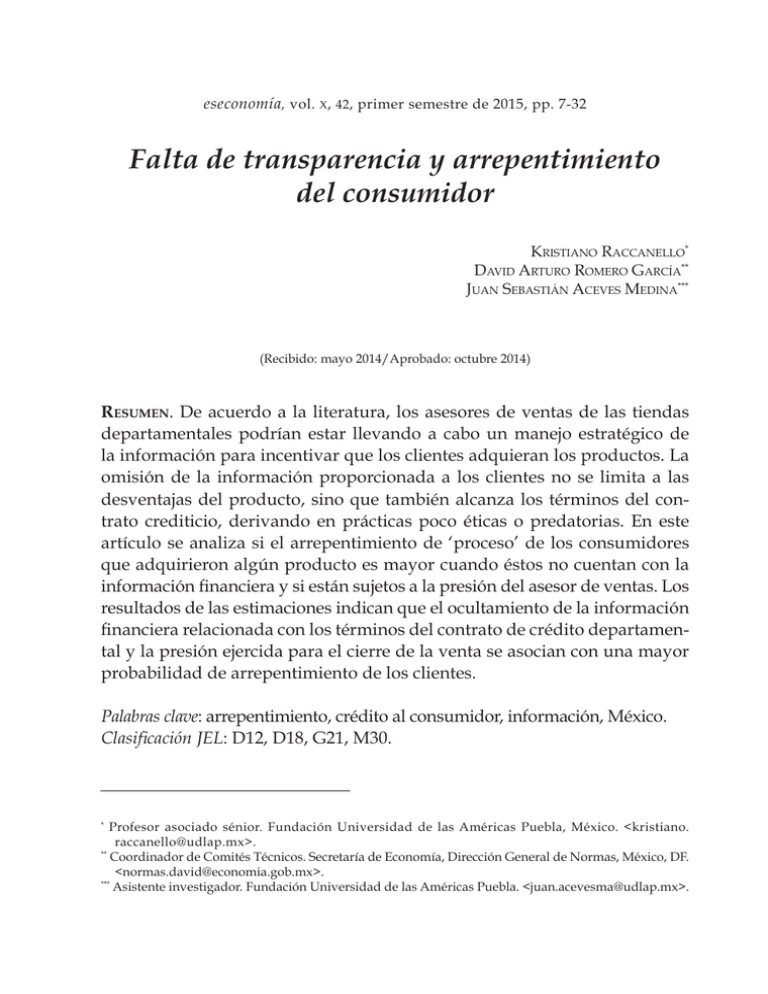

Falta de transparencia y arrepentimiento del consumidor 7 eseconomía , vol. x, 42, primer semestre de 2015, pp. 7-32 Falta de transparencia y arrepentimiento del consumidor Kristiano Raccanello* David Arturo Romero García** Juan Sebastián Aceves Medina*** (Recibido: mayo 2014/Aprobado: octubre 2014) Resumen. De acuerdo a la literatura, los asesores de ventas de las tiendas departamentales podrían estar llevando a cabo un manejo estratégico de la información para incentivar que los clientes adquieran los productos. La omisión de la información proporcionada a los clientes no se limita a las desventajas del producto, sino que también alcanza los términos del contrato crediticio, derivando en prácticas poco éticas o predatorias. En este artículo se analiza si el arrepentimiento de ‘proceso’ de los consumidores que adquirieron algún producto es mayor cuando éstos no cuentan con la información financiera y si están sujetos a la presión del asesor de ventas. Los resultados de las estimaciones indican que el ocultamiento de la información financiera relacionada con los términos del contrato de crédito departamental y la presión ejercida para el cierre de la venta se asocian con una mayor probabilidad de arrepentimiento de los clientes. Palabras clave: arrepentimiento, crédito al consumidor, información, México. Clasificación JEL: D12, D18, G21, M30. Profesor asociado sénior. Fundación Universidad de las Américas Puebla, México. <kristiano. [email protected]>. ** Coordinador de Comités Técnicos. Secretaría de Economía, Dirección General de Normas, México, DF. <[email protected]>. *** Asistente investigador. Fundación Universidad de las Américas Puebla. <[email protected]>. * 8 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves Abstract. According to literature, stores’ salesmen might be pursuing a strategic information management to encourage customers purchasing. As the omission of information about the weaknesses of the item reaches the terms of the credit contract too, unethical or predatory practices could be performed. In this paper we analyze whether the lesser the financial information and the greater the pressure enforced by salesmen in order to close the deal, the greater the regret associated with the customers´ decision making process. According to estimates, concealing the terms of the store’s credit contract, as well as forcing to close the deal, are associated with a greater likelihood of customers’ regret about the process they followed to make the decision. Keywords: consumer credit, information, regret, Mexico. JEL classification: D12, D18, G21, M30. 1. Introducción Los individuos necesitan información para poder tomar decisiones. A pesar de las limitaciones en cuanto a su análisis, la asimetría de información puede ocurrir cuando los asesores de ventas omiten proporcionar información en relación al objeto o a las cláusulas relacionadas con su financiamiento. Proveer información sesgada o incompleta se asocia con las prácticas de mercadotecnia y créditos predatorios criticados por parte de la literatura, pero útiles para los asesores quienes pueden alcanzar sus objetivos de venta a costa de los intereses de los consumidores y los de la empresa para la cual laboran. En este trabajo se analiza si las estrategias de venta y la falta de transparencia respecto a las cláusulas del contrato de crédito departamental se asocian con un mayor arrepentimiento relacionado con el proceso de compra por parte de los clientes. Después de la introducción se revisa el marco normativo para la toma de decisiones de los consumidores y el problema de asimetría de información, así como las consecuencias de un manejo estratégico de la misma por parte de los asesores de ventas. En la tercera sección se define la hipótesis y se presenta la estadística descriptiva de la información proporcionada a los clientes y de las prácticas de venta a las éstos han sido objeto, y si experimentaron arrepentimiento después de la compra. La discusión de los resultados se abordan en la cuarta sección. Finalmente, en la última sección se presentan las conclusiones de este trabajo. Falta de transparencia y arrepentimiento del consumidor 9 2. Toma de decisiones El modelo estándar de comportamiento del consumidor asume que los individuos tienen preferencias bien definidas, una correcta percepción de las opciones a su alcance y que recurren a la racionalización para tomar una decisión entre las distintas alternativas. Frente a la posibilidad de múltiples escenarios, la teoría de la utilidad esperada es aceptada como el modelo normativo de razonamiento del consumidor (Von Neumann y Morgenstern, 1944; Friedman y Savage, 1948). Este marco de referencia considera que una persona, al contar con toda la información disponible, tendrá la capacidad cognitiva de analizar todas las opciones, tomando la mejor decisión también desde un punto de vista intertemporal. No obstante, se ha observado que existen inconsistencias temporales (Simon, 1959) debido a que los individuos suelen elegir aquellas alternativas que proporcionan gratificación en el corto plazo (Rabin, 1998). Además, cuando existen muchas opciones, o cuando éstas son muy complejas, la decisión de un consumidor puede no ser racional (Custer, 2013) debido a la imposibilidad práctica, mas no lógica, de ejercer una perfecta racionalidad (Simon, 1955). Al reconocer estos aspectos, el modelo de racionalidad limitada (Simon, 1957) se basa en las restricciones que enfrentan los individuos debido a: i) la disponibilidad de información, ii) sus limitaciones cognitivas para el procesamiento de la misma, y iii) la limitada cantidad de tiempo para la toma de decisiones, por lo cual “(…) los individuos no cuentan con la habilidad ni con los recursos para alcanzar la solución óptima [ya que] (…) en su lugar aplican su racionalidad sólo después de haber simplificado mucho sus opciones disponibles. (…) [la] incertidumbre acerca del futuro y los costos de adquirir información (…) limitan la posibilidad (…) de tomar una decisión totalmente racional.” (Schilirò, 2012: 105). Asimismo, al haberse comprobado que las emociones pueden alterar las preferencias y el comportamiento, los individuos comparten rasgos racionales con otros de índole emocional (Kahneman, Wakker, y Sarin, 1997; Hsee y Kunreuther, 2000; Loewenstein, Weber, Hsee, y Welch, 2001). Es más, éstos pueden ser inconsistentes y tomar decisiones equivocadas debido al uso de heurísticas para simplificar la toma de decisiones (Tversky y Kahneman, 1974). 10 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves 2.1. Manejo estratégico de la información Para poder reducir el riesgo de equivocarse al realizar una compra, un consumidor busca y obtiene información a través de diversos medios (internet, publicidad) y/o personas (asesores de ventas, familiares) (Jarvis, 1998), formando un pequeño grupo de opciones entre el cual selecciona el objeto que será adquirido (Eliaz y Spiegler, 2011). Aunque la mercadotecnia busca informar en relación a las características de un producto o servicio, resaltando principalmente las positivas, la decisión podría no ser satisfactoria si hay asimetría de información. Este problema se debe a que el comprador desconoce información que el asesor de ventas sí posee. Aun cuando la compra de un objeto pueda ser comparada con una inversión, sólo recientemente se ha comenzado a analizar el rol de los asesores en las decisiones de los clientes considerando la información que les proporcionan, la capacidad de análisis y los sesgos psicológicos y conductuales de estos últimos (Tapia y Yermo, 2007; Inderst, 2011). Cuando las preferencias no son bien definidas o si los comportamientos de los consumidores se fundamentan en heurísticas, la decisión de compra puede ser influenciada por la información que proporcionan los asesores de ventas (Inderst, 2011; Raccanello y Romero, 2012). Las empresas han utilizado bonos y comisiones para motivar a la fuerza laboral en el área de ventas (Kishore, Rao, Narasimhan, y John, 2013). En los Estados Unidos se estima que en el 2010 el gasto en incentivos asociados a la productividad de los trabajadores de esta área rebasó los 200 billones de dólares (Zoltners, Sinha, y Lorimer, 2012); asimismo, se observa que la estructura salarial se asocia con la conducta de los empleados: un mayor porcentaje de salario fijo se relaciona con un comportamiento más ético (Zinkhan, Bisesi, y Saxton, 1989; Román y Munuera, 2005). Los asesores, para incentivar la compra de un producto, pueden ejercer un manejo estratégico de la información que proporcionan a los clientes, resaltando las ventajas y omitiendo las desventajas al recomendarlo o no aclarando las cláusulas del contrato de crédito departamental (Raccanello y Romero, 2012); situación que no excluye la posibilidad de que no se estén llevando a cabo, de forma intencional, prácticas poco éticas dirigidas a alterar el proceso de compra (Jeurissen y Van de Ven, 2006). Falta de transparencia y arrepentimiento del consumidor 11 El asesor de ventas puede lograr que el consumidor adquiera el producto pero, los clientes podrían posteriormente arrepentirse por haber tomado una decisión con información incompleta (Becher, 2008; Mesly, 2012). El arrepentimiento ha sido introducido en el análisis económico para complementar el análisis del comportamiento del consumidor en el marco de la teoría de la utilidad esperada (Bell, 1982), y ha sido aproximado a un costo psicológico derivado de la comparación entre el resultado de una decisión y el que se hubiera obtenido a través de otra decisión (Thaler, 1980; Landman, 1987). Más recientemente, se ha propuesto que el arrepentimiento poscompra pueda justificarse, además que a través de un contrafactual, también con base en el proceso de toma de decisiones realizado por el individuo (Zeelenberg y Pieters, 2006). En el primer caso la literatura se refiere a un arrepentimiento de “resultado” y en el segundo de “proceso”. El arrepentimiento de “proceso” puede deberse a la subconsideración que ocurre cuando “[Las personas] son escépticas del proceso heurístico que las llevó a la compra (...) y creen, en retrospectiva, que carecían de la calidad y/o cantidad deseada de información necesaria para tomar una buena decisión” (Lee y Cotte, 2009: 458). Asimismo, debido a que las acciones de los individuos son consistentes con el fin de evitar el arrepentimiento posterior a una decisión (Tsiros y Mittal, 2000), un consumidor tiene el incentivo de pedir y seguir los consejos del asesor para evitar el costo psicológico (responsabilidad y autoculpa) de haberse equivocado (Zeelenberg, van Dijk, y Manstead, 1998; Zeelenberg, van Dijk, Manstead, y vanr de Pligt, 2000). Entonces, aun cuando confiar en la opinión de terceros pueda ser un atajo o una heurística para escoger el objeto a comprar, a posteriori el cliente podría experimentar un arrepentimiento de ‘proceso’. Esto puede ocurrir cuando existe un conflicto de intereses por parte del asesor quien, por un lado, debe alcanzar sus metas de ventas y, por otro, sugerir la mejor opción. Aun cuando un comprador pudiera percatarse de las diferencias entre el objeto de su interés y la opción sugerida por el asesor, la predisposición hacia la validación social puede convencerlo en adquirir “el objeto más vendido” o el “de marca”, considerado como la opción de default (Simonson, 1992). 12 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves 2.2. Mercadotecnia y créditos predatorios Las prácticas de promoción y mercadeo que buscan influir en el proceso de evaluación y selección de las opciones de los consumidores pueden hacer uso de métodos y tecnologías en grado de alterar sus decisiones, a veces de forma inconsciente (Wilson, Gaines, y Hill, 2008). Bajo el término de mercadotecnia predatoria se reúnen todas aquellas estrategias que, a través del engaño u omisión de información, dañan o buscan dañar, a cualquier grupo de consumidores (Cui y Choudhury, 2003; Daugeliene y Liepinyte, 2012). Estas prácticas ocurren cuando se busca alterar el proceso de compra para que los clientes adquieran un producto o servicio. Las estrategias de marketing predatorio ponderan de manera exagerada las características del bien que se quiere promocionar o divulgan ofertas y rebajas que no son reales1 (García, 2007; Hillenbrand, y Cervantes, 2013). Con base en lo anterior, no sorprende que los consumidores se hayan vuelto escépticos frente a la mercadotecnia, lo cual, a su vez, ha impulsado que las empresas recurran a otros medios (covert marketing) para promocionar sus productos (Petty y Andrews, 2008). Kotler y Armstrong (2007) critican la mercadotecnia predatoria y las ventas bajo presión porque afectan las decisiones de consumo en perjuicio del bienestar de los consumidores. Aunque en el corto plazo pueda parecer atractivo implementar estas prácticas éticamente reprobables,2 en el mediano y largo plazo su uso se asocia con menores beneficios ya que los clientes desconfían y dejan de relacionarse con la empresa (Craig, Loureiro, Wood, y Vendemia, 2012). Adicionalmente, la falta de transparencia por parte de los asesores al ofrecer un contrato de crédito es razón suficiente para que estos préstamos En 2013, la Procuraduría Federal del Consumidor (PROFECO, 2013a, b) ha señalado que varias empresas, algunas de las cuales han sido consideradas en este trabajo, habían sido sancionadas por implementar estas prácticas. La guía de procedimientos ligada a la publicidad engañosa por parte de la PROFECO puede consultarse en: http://www.profeco.gob.mx/juridico/Documentos/SSC/Normatividad_TomoIV/Publicidad%20enga%F1osa.pdf. 2 La ética en la mercadotecnia se define como: “el estudio sistemático de cómo los estándares morales son aplicados a las decisiones, comportamientos e instituciones en la mercadotecnia” (Murphy, Laczniak, Bowie, y Klein, 2005: xvii). 1 Falta de transparencia y arrepentimiento del consumidor 13 sean definidos de naturaleza predatoria (Drury, 2009). La promoción de estos productos financieros, entre otros mercados, ha sido detectada en las ventas a crédito (US Department of Housing and Urban Development [US-HUD], 2001) y en México, la ausencia de una legislación en materia, puede facilitar su difusión a través de los contratos de adhesión (Raccanello, y Romero, 2011). Al reconocer que el ocultamiento de la información puede originar comportamientos predatorios, los consumidores deben desarrollar las habilidades necesarias para poder detectar estas prácticas (Rapp, Hill, Gaines, y Wilson, 2009) para evitar el arrepentimiento posterior a la compra (Tang, y Jia, 2008). Los clientes que presentan una pobre preparación en materia financiera, o que por sus características inherentes (género, edad, etc.) son vulnerables, son más propensos a contratar los créditos predatorios (Baker, Gentry, y Rittenburg, 2005; Murphy et al., 2005; Hill, y Kozup, 2007; Reiss, 2009). Una mayor educación financiera, al sensibilizar los individuos en torno a las consecuencias del sobreendeudamiento (Cohen y Sebstad, 2003), informándolos en torno a las opciones de financiamiento a su disposición (Maki, 2004), y al proporcionarles información relacionada con estas prácticas (Todd, 2002; Lucey, y Giannangelo, 2006), puede beneficiarlos en detectar estos contratos (Organización para la Cooperación y el Desarrollo Económico [OECD], 2005). Aun cuando haya transparencia en torno a la información, los individuos pueden carecer de las capacidades cognitivas necesarias o presentar sesgos para una acertada toma de decisiones (Strotz, 1955; Laibson, 1997; Stango, y Zinman, 2009; Campbell, Jackson, Madrian, y Tufano, 2011). La literatura ha evidenciado que estos errores son más comunes para aquellos que presentan un menor estatus socioeconómico y una menor experiencia con los productos financieros, características que corresponden al segmento de mercado que históricamente tiene preferencia para comprar a crédito (Caplovitz, 1967; Calvet, Campbell, y Sodini, 2009). En México, varios almacenes al menudeo (Chedraui, Coppel, Elektra, Famsa y Wal-Mart, entre otros) han abierto sus bancos conocidos 14 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves también como “bancos-tienda” (Banco Fácil, BanCoppel, Banco Azteca, Banco Ahorro Famsa y Banco Wal-Mart, respectivamente) que inicialmente financiaban las compras en estas mismas tiendas (Bruhn, y Love, 2009). Desde hace algunos años, entre otros servicios financieros, los bancostienda expiden tarjetas de créditos que los titulares pueden utilizar como un medio de pago al igual de una tarjeta de crédito de un banco comercial, aunque con mayores tasas de interés. A pesar de las altas tasas, el uso de estos productos financieros puede justificarse debido a que los consumidores pueden ahorrar los costos de transacción relativos a la obtención de un préstamo y/o los de mantener saldos en efectivo (Brito, y Hartley, 1995). También se ha demostrado que la posesión de una tarjeta de crédito estimula un mayor gasto y reduce el tiempo para tomar la decisión de realizar la compra (Feinberg, 1986). Frente a un menor análisis y reflexión respecto a la compra (Pieters, y Verplanken, 1995) el consumidor podría mostrar una mayor probabilidad de arrepentimiento cuando elige pagar con una tarjeta de crédito. Estos almacenes cuentan con asesores de ventas que aconsejan y orientan a los consumidores en relación a los productos, promociones y financiamiento por parte del banco-tienda. El esquema de contratación de los asesores prevé que éstos alcancen una meta de venta periódica (semanal o mensual) para poder obtener un bono de productividad que integra sus percepciones salariales. Debido a que el bono puede representar un importante porcentaje del salario, los asesores tienen incentivo en cumplir con la meta de venta establecida. 3. Hipótesis y metodología La hipótesis de este trabajo postula que los asesores de ventas, al implementar estrategias que buscan forzar la decisión de compra y al omitir información respecto al contrato de financiamiento, incrementan la probabilidad de que el consumidor experimente arrepentimiento de “proceso”. Los datos para este estudio se obtuvieron durante los meses de febrero y marzo del 2011 en la ciudad de Puebla, levantándose una muestra aleatoria de Falta de transparencia y arrepentimiento del consumidor 15 400 individuos mayores de 18 años que acuden a algún almacén asociado con un banco-tienda. Los detalles relativos al muestreo y a la estadística descriptiva se encuentran en Raccanello, y Romero (2012). La mayoría de los clientes encuestados (76%, 304 observaciones) compró al menos un producto en los últimos seis meses; de éstos el 23.03% (70 observaciones) se arrepintió de la última compra. Como medio de pago, el 43.4% de los encuestados reportó haber utilizado el crédito departamental proporcionado por el mismo almacén, como segunda y tercera opción el pago en efectivo o con tarjeta de débito (26.97%) y una combinación de distintas formas de pago (20.07%) respectivamente; sólo una pequeña minoría (9.5%) hizo uso de alguna tarjeta de crédito bancaria. El cuadro 1 proporciona una comparación de las estadísticas relativas a las estrategias de venta implementadas por parte de los asesores, las sugerencias sobre la forma de pago y la información proporcionada sobre el crédito según si los clientes experimentaron arrepentimiento. De acuerdo a los datos, los clientes arrepentidos recibieron en una menor proporción una atención amable por parte del asesor (48.57 vs. 96.15%) y obtuvieron menor información sobre las ventajas (81.43 vs. 99.57%) y desventajas (8.57 vs. 40.6%) del producto, lo cual ejemplifica la estrategia de mercadeo utilizada por parte de los asesores. Asimismo, nueve de cada 10 clientes arrepentidos percibieron la insistencia por parte del asesor en cerrar la venta (90 vs. 41.88%) al grado de llegar a sentirse incómodos por la presión generada (70 vs. 7.69%). En relación a las formas de pago sugeridas se aprecia que los clientes que experimentaron arrepentimiento fueron aquellos a los que se les recomendó utilizar una tarjeta de créditos bancaria. 63 6 49 fue insistente en querer vender el producto proporcionó información sobre las desventajas del producto fue insistente en querer vender el producto y el cliente se sintió incomodo 36 aconsejó efectuar el pago en efectivo/tarjeta de débito 35 16 6 1 indicó la tasa interés sobre la deuda informó la mensualidad a pagar (abono mensual) explicó las cláusulas del contrato de crédito departamental informó qué ocurre en caso de atrasarse con el pago Fuente: resultados de la encuesta. 35 informó el plazo del crédito Observaciones 55 aconsejó contratar/utilizar un crédito departamental (banco-tienda) crédito departamental proporcionado por el banco-tienda 62 aconsejó pagar con tarjeta de crédito Observaciones 34 formas de pago 57 proporcionó una atención amable 1.43 8.57 22.86 50.00 50.00 % 51.43 78.57 88.57 % 70.00 8.57 90.00 48.57 81.43 68 91 210 228 226 Observaciones 213 231 226 Observaciones 18 95 98 225 233 29.06 38.89 89.74 97.44 96.58 % 91.03 98.72 96.58 % 7.69 40.60 41.88 96.15 99.57 % Observaciones Observaciones % Clientes no arrepentidos (234) Clientes arrepentidos (70) proporcionó información sobre las ventajas del producto Producto y estrategia de venta Cuadro 1 Información proporcionada a los clientes 16 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves Falta de transparencia y arrepentimiento del consumidor 17 En cuanto concierne a la información sobre el crédito proporcionado por parte del banco-tienda, los clientes arrepentidos de la compra fueron menos informados sobre todos los aspectos contractuales (plazo, tasa de interés, monto, cláusulas y consecuencias de atrasos en los pagos) que los no arrepentidos. Aparentemente, considerando que la opción de pago más utilizada fue el crédito de la misma tienda, la opacidad en proporcionar la información relacionada con el financiamiento podría ser uno de los elementos que justificaría el arrepentimiento subsecuente a la compra. La mayoría de los 400 encuestados presentó escasos conocimientos financieros al no saber determinar, entre distintas opciones financieras, la más conveniente (78.5%); porcentaje que es aún mayor (88.57%) entre los que se arrepintieron de la compra. 3.1. Metodología La metodología para la comprobación de la hipótesis consiste en la estimación por máxima verosimilitud de dos modelos de respuesta dicotómica probit con errores estándar robustos (Huber-White) debido a la presencia de heteroscedasticidad; los coeficientes (dF/dx) indican el cambio marginal en la probabilidad de que la variable dependiente pase de 0 a 1 asociado con una variación en una variable independiente. En el primer modelo, independientemente de la forma de pago utilizada, la variable dependiente (arrepentido) toma valor de 1 si el cliente se arrepintió de su última compra, 0 en caso contrario. En el segundo modelo, se analiza el arrepentimiento por parte de aquellos clientes que pagaron a través de un crédito proporcionado por parte de la misma tienda departamental. En este caso, la variable dependiente (arrepentido_ crédito_dept) toma valor de 1 si el cliente utilizó el crédito departamental y se arrepintió de la compra, 0 si a pesar de haber utilizado esta forma de financiamiento, no se arrepintió. Las variables explicativas corresponden a aquellos factores que pueden estar asociados con el arrepentimiento del consumidor y que consisten en: aspectos socioeconómicos, la percepción de la estrategia de venta, transparencia de la información, y formas de pago. Debido a que las compras 18 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves pudieron haber sido realizadas hasta seis meses antes de la aplicación del cuestionario, en el instrumento no se hacía referencia al monto que pagó el consumidor. Por esta razón, esta variable no se consideró en los análisis econométricos. 3.2. Variables 3.2.1. Aspectos socioeconómicos El nivel escolar del cliente se incorpora al modelo a través de variables dicotómicas, si el entrevistado cuenta con estudios correspondientes a la primaria (o inferiores: primaria incompleta o sin educación formal), la variable hasta primaria toma valor de 1, 0 en cualquier otro caso; de forma similar se determinan secundaria (nivel de secundaria) y preparatoria (nivel de preparatoria), la categoría base corresponde a un nivel de estudios profesionales (licenciatura y posgrado). La edad del individuo, en años cumplidos, está representada por la variable edad. El nivel de ingreso mensual del hogar se incorpora al modelo a través de variables dicotómicas; ingreso 3 001-6 000 toma valor de 1 si el hogar percibe un ingreso que corresponde al rango 3 001-6 000 MXN; de forma similar se definieron ingreso 6 001-9 000, ingreso 9 001-15 000, ingreso 15 001-22 000 e ingreso mayor 22 000. Consecuentemente, la categoría de referencia consiste en los hogares cuyo ingreso es inferior a 3 001 MXN mensuales. En relación a la deuda de los hogares, la variable no deuda toma valor de 1 si el hogar no tiene ninguna deuda, y 0 en caso contrario. Deuda inferior a 3 000 toma valor de 1 si el hogar tiene una deuda total de hasta 3 000 MXN, deuda 3 000-6 000, deuda 6 001-15 000 se definen de forma similar. La categoría de referencia consiste en los hogares cuyo nivel de deuda es mayor a 15 000 MXN. Edufinanciera es una variable proxy de los conocimientos en materia financiera; toma valor de 1 cuando el individuo identificó el préstamo que involucra el menor costo financiero, 0 en caso contrario. Falta de transparencia y arrepentimiento del consumidor 19 3.2.2. Estrategias de venta y transparencia Con referencia a la información proporcionada al cliente por parte de la empresa durante su compra más reciente, la variable dicotómica info ventajas toma valor de 1 si el consumidor ha sido informado en relación a las ventajas del/los producto/s, 0 en caso contrario. De forma similar se definen: info desventajas (el cliente ha sido informado respecto a las desventajas del/los producto/s), info tasa interés (la tasa de interés relacionada con el crédito ha sido proporcionada al cliente), info cláusulas contrato (las cláusulas del contrato de crédito fueron explicadas al cliente), e info cantidad de pago (el cliente fue informado en relación al pago monetario a realizar). La variable insistente toma valor de 1 si el asesor insistió en realizar la venta, 0 en caso contrario; presión toma valor de 1 si el cliente se sintió presionado en adquirir el producto, 0 en caso contrario. Si el asesor aconsejó utilizar el crédito departamental, la variable sugiere pago crédito departamental toma valor de 1, 0 en caso contrario. De forma similar se definieron sugiere pago crédito bancario (pago con tarjeta de crédito bancaria) y sugiere pago efectivo (pago en efectivo o tarjeta de débito). La categoría de referencia consiste en haber sugerido realizar el pago con una combinación de distintos medios. 3.2.3. Formas de pago La variable preferencia deuda toma valor de 1 si el cliente manifestó preferir pagar los productos endeudándose, 0 si prefiere pagar en efectivo. Para considerar el uso de los instrumentos financieros por parte del hogar, las variables tarjetas crédito, tarjetas departamentales y tarjetas débito indican el número total de tarjetas de crédito bancarias, de crédito departamental y de débito respectivamente con las cuales cuenta el hogar. La forma de pago elegida por el cliente, se introduce en el modelo a través de variables dicotómicas; pago crédito departamental toma valor de 1 si el cliente pagó con tarjeta de crédito departamental, 0 en cualquier otro caso. De forma similar se definieron pago crédito bancario y pago mixto. La categoría de referencia consiste en el pago en efectivo o por tarjeta de débito. 20 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves 4. Resultados En el cuadro 2 se reportan las estimaciones de cuatro modelos que explican la probabilidad de arrepentimiento de los clientes. En estos modelos, manteniendo las variables relativas al nivel escolar, las que se asocian con la transparencia financiera y a la estrategia de venta, en los primeros dos se omitieron las de control (niveles de ingreso y de deuda), para poder apreciar eventuales cambios en los coeficientes al sugerir una forma de pago particular. Sucesivamente, en los modelos 3 y 4 se hace el mismo ejercicio pero incluyendo las variables de control. En todos los modelos se aprecia consistencia en cuanto a los signos de los coeficientes (con la excepción de la variable edad que nunca resultó significativa, modelos 1 y 3). De acuerdo a la prueba linktest todos los modelos resultaron bien especificados permitiendo clasificar correctamente entre el 93 y el 96% de las observaciones de la variable dependiente. La interpretación de los resultados se realiza con base en el modelo 4. El arrepentimiento de “proceso” es mayor para aquellos clientes que tienen un mayor nivel de instrucción, posiblemente porque expost podrían realizar un análisis más atento del proceso que siguieron para su toma de decisiones. Se observa que conforme se introducen los controles de ingreso y deuda, los cambios marginales en probabilidad (dF/dx) se tornan relativamente pequeños, pero se mantiene la significancia para aquellos clientes que cuentan con educación a nivel de secundaria. En la medida en la que aumenta el ingreso de los clientes, se observa una menor probabilidad de arrepentimiento, respecto a los que tienen ingresos inferiores a los 3 001 MXN. Esto sugiere que la falta de información puede ser un problema mayor para aquellos clientes que presentan bajos ingresos porque dada su menor disponibilidad económica el costo psicológico de un deficiente proceso de decisión puede ser también mayor. No obstante, los coeficientes son débilmente significativos (90%) e indican que los niveles de ingresos se asocian con cambios muy pequeños en la probabilidad de arrepentimiento (-0.3 y -0.4% para los rangos de ingresos 6 001-9 000 y 9 00115 000 MXN respectivamente). Si los clientes que presentan una mejor situación económica presentan un menor arrepentimiento, la falta de deuda se asocia en este mismo sentido (-0.1%), situación que se invierte cuando éstos tienen obligaciones entre los 3 000 y los 6 000 MXN (+1.9%). La congruencia de estos resultados indica que frente a una menor disponibilidad de recursos (menor ingreso o mayor deuda) se observa un mayor arrepentimiento. 0.012 -0.539 -0.008 -0.020 info desventajas edufinanciera -0.050 info cláusulas contrato info ventajas -0.110 0.013** 0.010 0.251*** 0.021*** 0.058*** 0.190*** -0.615 info tasa interés -0.887 -0.029 -0.006 -0.628 -0.045 -0.103 0.170*** 0.020*** 0.013 0.276*** 0.024*** 0.060*** -0.002 -0.002 -0.682 -0.009 -0.032 -0.735 0.307 info cantidad de pago 0.126*** 0.107*** 0.312 presión 0.324 0.001 0.007 deuda 3 000-6 000 -0.001 0.005 deuda inferior 3 000 0.019 -0.001 no deuda insistente -0.001 ingreso mayor 22 000 deuda 6 001-15 000 -0.001 0.018 0.001 1.69E-05 -0.002 0.018 0.014 4.99E-04 ingreso 15 001-22 000 0.016** 0.001 -3.17E-04 -0.003 -0.002 ingreso 9 001-15 000 4.13E-04 0.012 0.019* -0.001 edad -0.014 -0.022 ingreso 6 001-9 000 0.001 1.40E-04 preparatoria 0.016** 0.012** dF/dx -1.58E-04 -0.021 dF/dx Err. Est. Robustos Modelo 2 ingreso 3 001-6 000 -0.018 secundaria dF/dx Err. Est. Robustos Modelo 1 hasta primaria Niveles escolar y financiero 0.004** 0.004* 0.244*** 0.013*** 0.035*** 0.217*** 0.116*** 0.003 0.002 0.012* 0.010 0.002*** 0.001 0.003 0.005* 0.003 1.06E-03 5.13E-05 0.003 0.006*** 0.004*** Err. Est. Robustos Modelo 3 Cuadro 2 Estimaciones probit: arrepentido -0.004 -0.002 -0.712 -0.010 -0.035 -0.949 0.377 0.002 -0.001 0.019 0.020 -0.001 -0.001 -0.003 -0.004 -0.003 -3.09E-04 -1.85E-05 0.002 -0.004 -0.002 dF/dx 0.007** 0.005 0.217*** 0.013*** 0.038*** 0.105*** 0.134*** 0.004 0.002 0.026** 0.027* 0.003*** 0.003 0.006* 0.008* 0.006 1.95E-03 6.50E-05 0.005 0.008** 0.004 Err. Est. Robustos Modelo 4 Falta de transparencia y arrepentimiento del consumidor 21 4.94E-04 N = 304 Wald Chi2(19) = 97.81*** Pseudo R2 = 0.7530 Log pseudolikelihood = -40.5169 Clasificados correctamente = 92.76% -2.06E-04 Fuente: estimaciones propias. Hat_sq 5.60E-04 0.032*** Err. Est. 1.91E-02 0.012*** 0.043** 0.015 0.010 0.010** 0.012* 0.114* 0.013 0.017 Err. Est. Robustos Modelo 2 N = 304 Wald Chi2(22) = 79.31*** Pseudo R2 = 0.7714 Log pseudolikelihood = -37.4963 Clasificados correctamente = 93.75% -2.28E-04 0.006 dF/dx 0.025*** 0.005 Err. Est. dF/dx linktest 0.008 0.009 Hat 0.011 0.009 1.25E-03 0.005 tarjetas departamentales 0.014 0.014 sugiere pago crédito departamental 0.010 tarjetas débito 0.007* 0.008* 0.015 0.010 tarjetas crédito 0.100 -0.008 -0.051 0.012 preferencia deuda 0.069 0.012 -0.001 dF/dx sugiere pago crédito bancario 0.054 0.013 Err. Est. Robustos Modelo 1 sugiere pago efectivo -0.003 pago crédito bancario -0.002 dF/dx pago mixto pago crédito departamental Niveles escolar y financiero Cuadro 2: Conclusión. 2.12E-02 0.450*** Err. Est. 0.004** 0.003** 0.003** 0.002** 0.010 0.002 0.004 Err. Est. Robustos Modelo 3 N = 304 Wald Chi2(28) = 49.88*** Pseudo R2 = 0.7967 Log pseudolikelihood = -33.3547 Clasificados correctamente = 95.4% 1.64E-03 0.048 dF/dx 0.001 0.001 0.002 0.001 0.004 -0.001 -0.002 dF/dx 4.63E-05 0.013*** Err. Est. 2.10E-03 0.003*** 0.012* 0.007** 0.004* 0.007*** 0.004** 0.057** 0.004 0.005 Err. Est. Robustos Modelo 4 N = 304 Wald Chi2(31) = 63.73*** Pseudo R2 = 0.8127 Log pseudolikelihood = -30.7291 Clasificados correctamente = 96.05% -1.04E05 0.001 dF/dx 1.61E-04 0.002 -0.008 0.003 0.002 0.003 0.002 0.033 -0.002 -0.002 dF/dx 22 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves Falta de transparencia y arrepentimiento del consumidor 23 Respecto a las variables de interés de este estudio, las que representan las estrategias aplicadas por el asesor para convencer a los clientes, así como las relativas a la transparencia de la información financiera, resultaron significativas. En particular, los clientes no muestran un mayor arrepentimiento si el asesor ha sido insistente en cerrar la venta (+1.9%, pero significativo sólo en el modelo 1) sino cuando se han sentido incómodos debido a la presión generada. Este hallazgo debería ser tomado en cuenta por parte de los asesores, y también por las empresas para las cuales trabajan, al asociarse con un importante aumento del arrepentimiento de los consumidores (+37.7%). Estas estrategias de venta tienen el efecto deseado porque los consumidores adquieren el producto (Raccanello, y Romero, 2012) pero, sucesivamente, éstos se arrepienten; de esta forma, resulta evidente que las presiones del asesor, en última instancia, resultan perjudiciales para el cliente. En el cuadro 1 se observó que los asesores de ventas informan a los clientes principalmente de las ventajas mas no de las desventajas del producto. Las estimaciones revelan que proporcionar información en torno a las primeras mas no respecto a las segundas (-0.2%, débilmente significativo sólo en el modelo 3), se asocia con una importante caída de la probabilidad de arrepentimiento (-71.2%). Esto indica que el acceso a la información beneficia al consumidor quien, en un principio, puede tomar mejores decisiones. Aunque la disminución de la asimetría de información pudiera ser orientada de forma intencional únicamente hacia las ventajas del producto, el proporcionar información en torno a las desventajas también se asocia con un menor arrepentimiento. En cuanto a la transparencia financiera, informar en torno a la tasa de interés del crédito departamental es el aspecto que más se asocia con un menor arrepentimiento (-94.9%). Este resultado, controlado por las habilidades financieras y por el nivel de deuda, sugiere que el arrepentimiento no se debe a las repercusiones financieras de las obligaciones que han sido contraídas, sino a la omisión o a la falta de transparencia en cuanto al costo de las mismas. Informar en torno al monto del pago a realizar y a las otras cláusulas del contrato, aunque sean aspectos relevantes, presentan, en términos comparativos, una relación mucho más débil con el arrepentimiento por parte del cliente (-3.5 y -0.1% respectivamente). El hecho de haber detectado 24 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves una baja injerencia en la probabilidad de arrepentimiento no debe interpretarse como si estos elementos fueran marginalmente importantes. El asesor de ventas, por falta de tiempo o por desconocimiento, podría omitir los detalles que a posteriori resultan ser perjudiciales para el cliente. Es más, frente a las condiciones poco favorables del contrato de financiamiento, el asesor podría omitir intencionalmente esta información para no poner en riesgo la venta, que contribuye al logro de sus metas. Sin embargo, muchas veces la responsabilidad es compartida; la mayoría de los clientes no revisa ni pregunta por el contrato de adhesión, cuando es también su deber informarse al respecto, debido a las obligaciones que se derivan y que están estipuladas en el mismo. En el modelo se considera que el cliente pudiera haberse arrepentido dependiendo de la forma de pago utilizada para la compra. En general, este aspecto no resultó relevante, ya que sólo aquellos que habían pagado con tarjeta de crédito bancaria mostraron un mayor arrepentimiento (+3.3%) respecto a los que pagaron en efectivo o con tarjeta de débito (categoría base). Esta variable fue significativa sólo en los modelos 2 y 4, aunque se aprecia una relación positiva en todos los modelos. Además de la forma de pago, también unos escasos conocimientos financieros y las preferencias de los clientes para realizar pagos a crédito, respecto a los que optan por la compra en efectivo, muestran una mayor, aunque pequeña, propensión al arrepentimiento (+0.2%). Estos elementos sugieren que el arrepentimiento puede explicarse, no sólo por las estrategias de venta y por la omisión de información, sino también por las características de los clientes, modeladas a través de sus preferencias de pago y conocimientos financieros. De acuerdo a Feinberg (1986) las tarjetas de crédito facilitan la compra, por lo cual se espera una asociación positiva con la probabilidad de arrepentimiento. El modelo confirma este aspecto al estimarse un pequeño incremento de la probabilidad entre el 0.2 y el 0.3% de acuerdo al tipo y por cada tarjeta en el hogar. Es importante observar que todas las tarjetas (débito y crédito sea bancario que departamental) presentan una asociación positiva pero, cuando es significativa, el número de tarjetas de débito tiene una relación ligeramente más pequeña con el arrepentimiento respecto a las de crédito (bancarias y departamentales). Las tarjetas de Falta de transparencia y arrepentimiento del consumidor 25 débito son un sustituto muy cercano al efectivo (al realizar el pago la disponibilidad de fondos disminuye de forma inmediata), y esto puede hacer reflexionar a los clientes en torno a la compra, más que si utilizaran una tarjeta de crédito (cuyo pago ocurre hasta la fecha de corte). El arrepentimiento del consumidor se asocia también con la sugerencia del asesor en torno a la forma de pago. En particular, el sugerir pagar con tarjeta de crédito bancaria se asocia con un mayor arrepentimiento (+0.2%) mientas que sugerir efectuar el pago en efectivo presenta una relación negativa (-0.8%). Estos resultados son consistentes en cuanto a la relación con el arrepentimiento (modelos 2 y 4) y apoyan el argumento de Feinberg. En el cuadro 3 se analiza si los clientes que adquirieron un producto utilizando el crédito departamental se arrepintieron del proceso de compra considerando la estrategia de venta y la omisión de la información relacionada con el financiamiento. De los 304 clientes que adquirieron algún producto, 132 (43.42%) utilizaron el crédito departamental, y de éstos, el 22.73% (30 observaciones) afirmó haberse arrepentido. En este caso, se proporciona un modelo que no incluye la deuda del hogar debido a la falta de variabili dad de algunos de los niveles. A pesar de la omisión, el modelo es correctamente especificado (linktest) y permite clasificar correctamente a más del 92% de las observaciones. Aunque el nivel de ingreso de los consumidores no se asocia con el arrepentimiento, de acuerdo a las estimaciones, los clientes que compraron con crédito departamental muestran una mayor probabilidad de arrepentirse cuando han sido sujetos a la insistencia del asesor en cerrar la venta (+10.2%) o han percibido haber sido presionados (+38.6%). No obstante, el recibir información en torno al crédito departamental se asocia con un menor arrepentimiento, principalmente cuando ésta se refiere a la tasa de interés cobrada por parte del banco-tienda (-87.2%), pero en menor proporción en relación a la mensualidad (-10.8%) y sobre las cláusulas del contrato de crédito (-6.5%). Estos resultados refrendan la importancia de la transparencia a la información para los consumidores. También, se aprecia que la comprensión y el manejo de la información financiera contribuyen a un menor arrepentimiento (-4.6%), mientras que las preferencias en cuanto a los pagos a crédito lo incrementan (+3.4%). 26 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves Cuadro 3 Estimaciones probit: arrepentido_crédito_dept edad ingreso 3 001-6 000 ingreso 6 001-9 000 ingreso 9 001-15 000 ingreso 15 001-22 000 ingreso mayor 22 000 insistente presión info tasa interés info cantidad de pago info cláusulas contrato info desventajas edufinanciera preferencia deuda tarjetas crédito tarjetas débito tarjetas departamentales sugiere pago efectivo sugiere pago crédito bancario sugiere pago crédito departamental linktest hat hat_sq dF/dx -7.94E-04 0.067 0.017 -0.046 -0.019 -0.030 0.102 0.386 -0.872 -0.108 -0.065 -0.017 -0.046 0.034 0.038 -0.002 0.067 -0.044 0.032 -0.400 Err. Est. Robustos 1.15E-03 0.248 0.145 0.094 0.078 0.025 0.058*** 0.174*** 0.210*** 0.091** 0.037* 0.035 0.033** 0.025** 0.027* 0.019 0.058** 0.046 0.025 0.684 dF/dx Err. Est. 0.037 0.164*** -7.66E-04 3.89E-03 N = 132 wald Chi2(20) = 39.17*** pseudo R2 = 0.6257 log pseudolikelihood = -26.4774 clasificados correctamente = 92.42% ***p<0.01;**p<0.05;*p<0.1 Fuente: estimaciones propias. En la medida en la cual haya una mayor disponibilidad de medios de pago electrónicos, se aprecia un mayor arrepentimiento por cada tarjeta de crédito departamental y bancaria en el hogar (+6.7 y +3.8% respectivamente) lo cual está en línea con el argumento de Feinberg (1986) en Falta de transparencia y arrepentimiento del consumidor 27 torno al estímulo que éstas provocan sobre el comportamiento de gasto y reflexión sobre la compra por parte de los consumidores. En este mismo sentido, a pesar de que las variables no sean significativas, si el asesor sugiere realizar el pago en efectivo, así como el número de tarjetas de débito, se asocian con una menor probabilidad de arrepentimiento lo cual está en línea con los resultados del modelo anterior. 5. Conclusiones Los asesores de ventas, a través de las prácticas de promoción y mercadeo influyen en el proceso de evaluación y selección de opciones de los consumidores motivando la compra. De acuerdo a los resultados de este trabajo, los clientes que adquieren el producto en un entorno de presión y con poca transparencia relativa a los términos del contrato de financiamiento por parte de la tienda experimentan arrepentimiento de “proceso” por la falta de información durante el proceso de toma de decisiones. Estos hallazgos enfatizan el rol de los asesores de ventas quienes, en lugar de contribuir a solucionar el problema de asimetría de la información, son poco transparentes, presentan sesgo en proporcionar la información y, además, utilizan prácticas de ventas que a posteriori contribuyen al arrepentimiento de “proceso” de los clientes. Aunque se reconozca que la omisión de la información financiera pueda deberse a distintas causas (falta de tiempo y/o desconocimiento de la misma por parte de los asesores), no puede excluirse la intencionalidad de recurrir a éstas para no perder la venta. Independientemente de la razón, es importante que a los clientes se les proporcione el costo del crédito, ya que resultó ser la omisión que más repercute en el arrepentimiento del consumidor. Asimismo, muy probablemente los almacenes deberían revisar los incentivos para el personal, porque las estrategias de venta de los asesores podrían, en el mediano y largo plazo, desincentivar que los consumidores acudan a estos negocios con base en la experiencia previa. La implementación de un código de conducta y la capacitación oportuna para los asesores de venta, así como el establecimiento de incentivos alineados entre la empresa, sus empleados y los consumidores, puede ayudar a reducir la asimetría de información en beneficio de todos los involucrados. 28 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves Los clientes son vulnerables a la falta de información, y tienden a arrepentirse cuando ésta es incompleta; no obstante, hay también otros factores que intervienen en el arrepentimiento de “proceso”. Si bien el crédito permite que el consumidor tenga acceso al objeto de su interés, aunque no cuente de forma instantánea con los recursos necesarios, el consumidor debe estar también consciente del arrepentimiento al que puede enfrentarse por realizar una compra a la cual dedica menos tiempo. El mismo razonamiento puede aplicarse para aquellos clientes que se encuentran en una situación vulnerable, ya sea debido a su economía, por preferir las compras a crédito y por la falta de conocimientos en materia financiera. En todos estos casos, un comportamiento más cuidadoso al momento de tomar decisiones y evaluar la información proporcionada, no puede que ser benéfico. Para ello, una mayor educación financiera puede contribuir en una oportuna selección no sólo de las mejores opciones de financiamiento, sino también informar sobre los pros y contras del endeudamiento y su correcta administración. Con base en lo anterior, un consumidor tiene la responsabilidad de buscar y verificar la información para tomar una decisión, y como medida precautoria, reconocer que la fuente que la proporciona puede tener incentivos que no necesariamente están alineados con los del usuario. Un aspecto que no ha sido posible abordar en este trabajo se refiere a la intencionalidad en cuanto a la omisión de la información por parte de los asesores hacia los consumidores. Debido a que en este caso se estaría verificando una omisión con el fin de sesgar ipso facto la decisión del consumidor, que puede ser perseguida por parte de la PROFECO, es poco probable poder contar con los datos duros para probar este hecho a través de algún modelo econométrico. Es por esta razón que, para poder ahondar sobre este tema, se recomienda comenzar a abordarlo por medio de técnicas de investigación de corte cualitativo. Falta de transparencia y arrepentimiento del consumidor 29 Referencias Baker, S.M.; J.W. Gentry, y T.L. Rittenburg (2005). “Building Understanding of the Domain of Consumer Vulnerability”. Journal of Macromarketing, 25 (2), pp. 128-139. Becher, S.I. (2008). “Asymmetric Information in Consumer Contracts: The Challenge that Is Yet to Be Met”. American Business Law Journal, 45 (4), pp. 723-774. Bell, D.E. (1982). “Regret in Decision Making Under Uncertainty”. Operations research, 30 (5), pp. 961-981. Brito, D.L., y P.R. Hartley (1995). “Consumer Rationality and Credit Cards”. Journal of Political Economy, 103 (2), pp. 400-433. Bruhn, M., y I. Love (2009). “The Economic Impact of Banking the Unbanked. Evidence from Mexico”. (World Bank Policy Research Working Paper No. 4981). Washington, D.C.: The World Bank. Calvet, L.E., J.Y. Campbell, y P. Sodini (2009). “Measuring the Financial Sophistication of Households”. American Economic Review, 99 (2), pp. 393-98. Campbell, J.Y., H.E. Jackson, B.C. Madrian, y P. Tufano (2011). “Consumer Financial Protection”. Journal of Economic Perspectives, 25 (1), pp. 91-114. Caplovitz, D. (1967). The Poor Pay More. New York: The Free Press. Cohen. M., y J. Sebstad (2003). “Financial Education for the Poor”. (Working Paper No.1). Washington. D.C.: Microfinance Opportunities. Craig, A.W.; Y.K. Loureiro, S. Wood, y J.M. Vendemia (2012). “Suspicious Minds: Exploring Neural Processes During Exposure to Deceptive Advertising”. Journal of Marketing Research, 49 (3), pp. 361-372. Cui, G., y P. Choudhury (2003). “Consumer Interests and the Ethical Implications of Marketing: A Contingency Framework”. The Journal of Consumer Affairs, 37 (2), pp. 364-387. Custer, W.S. (2013). “Consumer Choice in Health Insurance”. Journal of Financial Service Professionals, 67 (4), pp. 25-27. Daugeliene, R., y M. Liepinyte (2012). “Interrelation of Misleading Advertising and Solutions of Consumers: Legal Regulation and Institutional Background in Lithuania”. European Integration Studies (6), pp. 192-201. Drury, L.L. III. (2009). “Predatory Lending and Its Impact on Consumer Credit”. Loyola Journal of Public Interest Law, 10 (2), pp. 137-148. Eliaz, K., y R. Spiegler (2011). “Consideration Sets and Competitive Marketing”. The Review of Economic Studies, 78 (1), pp. 235-262. Feinberg, R.A. (1986). “Credit Cards as Spending Facilitating Stimuli: A Conditioning Interpretation”. Journal of Consumer Research, 13 (3), pp. 348-356. Friedman, M., y L. Savage (1948). “Utility Analysis of Choices Involving Risk”. Journal of Political Economy, 56 (4), pp. 279-304. García-Sais, F. (2007). Derecho de los consumidores a la información. Una aproximación a la publicidad engañosa en México. México, DF., Editorial Porrúa. Hill, R.P., y J.C. Kozup (2007). “Consumer Experiences with Predatory Lending Practices”. The Journal of Consumer Affairs, 41 (1), pp. 29-46. 30 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves Hillenbrand, P., y J. Cervantes (2013). Neuromarketing: una nueva forma de entender la mente del consumidor. México, DF., Publicaciones Empresariales UNAM. Hsee, C.K., y H.C. Kunreuther (2000). “The Affection Effect in Insurance Decisions”. Journal of Risk and Uncertainty, 20 (2), pp. 141-159. Inderst, R. (2011). “Consumer Protection and the Role of Advice in the Market for Retail Financial Services”. Journal of Institutional and Theoretical Economics, 167 (1), pp. 4-21. Jarvis, C.B. (1998). “An Exploratory Investigation of Consumer’s Evaluations of External Information Sources in Prepurchase Search”. Advances in Consumer Research, 25 (1), pp. 446-452. Jeurissen, R., y van de Ven, B. (2006). “Developments in Marketing Ethics”. Business Ethics Quarterly, 16 (3), pp. 427-439. Kahneman, D.; P. P. Wakker, y R. Sarin (1997). “Back to Bentham? Explorations of Experienced Utility”. The Quarterly Journal of Economics, 112 (2), pp. 375-405. Kishore, S., R. S., Rao, O. Narasimhan, y G. John (2013). “Bonuses versus Commissions: A Field Study”. Journal of Marketing Research, 50 (3), pp. 317-333. Kotler, P., y Armstrong, G. (2007) Marketing - Versión para Latinoamérica. México, DF: Pearson-Prentice Hall. Laibson, D. (1997). “Golden Eggs and Hyperbolic Discounting”. The Quarterly Journal of Economics, 112 (2), pp. 443-478. Landman, J. (1987). “Regret and Elation Following Action and Inaction Affective Responses to Positive versus Negative Outcomes”. Personality and Social Psychology Bulletin, 13 (4), pp. 524-536. Lee, S.H., y J. Cotte (2009). “Post-Purchase Consumer Regret: Conceptualization and Development of the PPCR Scale”. Advances in Consumer Research, 36, pp. 456-462. Lowenstein, G.F.; E.U. Weber, C.K. Hsee, y N. Welch (2001). “Risk as Feelings”. Psychological Bulletin, 127 (2), pp. 267-286. Lucey, T.A., y D.M. Giannangelo (2006). “Short Changed: The Importance of Facilitating Equitable Financial Education in Urban Society”. Education and Urban Society, 38 (3), pp. 268-287. Maki, D. (2004). “Financial Education and Private Pensions”. Gale, W.; J. Shoven, y M. Warshowsky (Eds.). Private Pensions and Public Policies, pp.126-139. Washington, D.C.: Brookings Institution Press. Mesly, O. (2012). “The Dark Side of Organizations-The Story of Financial Predation and Inadequate Regulations”. Journal of Finance & Accountancy, 9, pp. 96-116. Murphy P.E.; G.R. Laczniak; N.E. Bowie y Klein T.A. (2005). Ethical Marketing. Upper Saddle River, NJ: Pearson-Prentice Hall. Organisation for Economic Cooperation and Development [OECD]. (2005). Improving Financial Literacy–Analysis of Issues and Policies. Paris: Organisation for Economic Cooperation and Development Publications. Petty, R.D., y Andrews, J.C. (2008). “Covert Marketing Unmasked: A Legal and Regulatory Guide for Practices that Mask Marketing Messages”. Journal of Public Policy & Marketing, 27 (1), pp. 7-18. Falta de transparencia y arrepentimiento del consumidor 31 Pieters, R., y Verplanken, B. (1995). “Intention-Behavior Consistency: Effects of Consideration Set Size, Involvement and Need for Cognition”. European Journal of Social Psychology, 25 (5), pp. 531-543. Procuraduría Federal del Consumidor [PROFECO]. (2013a). Comunicado núm.160 (30 de agosto). Consultado el 27 marzo 2014 en el sitio oficial de la PROFECO: http://www.profeco.gob.mx/prensa/prensa13/agosto13/bol160.asp. Procuraduría Federal del Consumidor [PROFECO]. (2013b). Comunicado núm.191 (19 de noviembre). Consultado el 27 marzo 2014 en el sitio oficial de la PROFECO: http://www.profeco.gob.mx/prensa/prensa13/noviembre13/bol191.asp. Rabin, M. (1998). “Psychology and economics”. Journal of Economic Literature, 36 (1), pp. 11-46. Raccanello, K., y A. Romero García (2011). “Predatory Credit and Credit Law in Mexico”. International Journal of Microfinance, 1 (1), pp. 48-56. ___ (2012). “Prácticas predatorias y crédito al consumidor”. Eseconomía, 7 (36), 7-43. Rapp, J.; R. P. Hill; J. Gaines y R.M. Wilson (2009). “Advertising and Consumer Privacy”. Journal of Advertising, 38 (4), pp. 51-61. Reiss, D.J. (2009). “Regulation of Subprime and Predatory Lending”. International Encyclopedia of Housing and Home, 2010; Brooklyn Law School, Legal Studies Paper No. 142. Consultado el 10 diciembre 2010 en SSRN: http://ssrn.com/abstract=1371728. Román, S., y J.L. Munuera (2005). “Determinants and Consequences of Ehical Behaviour: An Empirical Study of Salespeople”. European Journal of Marketing, 39 (5/6), pp. 473-495. Schilirò, D. (2012). “Bounded Rationality and Perfect Rationality: Psychology into Economics”. Theoretical and Practical Research in Economic Fields, 3 (2), pp. 99-108. Simon, H.A. (1955). “A Behavioral Model of Rational Choice”. The Quarterly Journal of Economics, 69 (1), pp. 99-118. ___ (1957). Models of Man, Social and Rational: Mathematical Essays on Rational Human Behavior in a Social Setting. New York: John Wiley and Sons. ___ (1959). “Theories of Decision-Making in Economics and Behavioral Science”. The American Economic Review, 49 (3), pp. 253-283. Simonson, I. (1992). “The Influence of Anticipating Regret and Responsibility on Purchase Decisions”. Journal of Consumer Research, 19, pp.105-117. Stango, V., y J. Zinman (2009). “Exponential Growth Bias and Household Finance”. The Journal of Finance, 64 (6), pp. 2807-2849. Strotz, R.H. (1955). “Myopia and Inconsistency in Dynamic Utility Maximization”. The Review of Economic Studies, 23 (3), pp. 165-180. Tang, F., y J. Jia (2008). “Would Perceived Unfairness Lead to Regret?”. Advances in Consumer Research, 35, pp. 750-751. Tapia, W., y J. Yermo (2007). “Implications of Behavioural Economics for Mandatory Individual Account Pension Systems”. OECD Working Papers on Insurance and Private Pensions, No. 11, OECD Publishing. Thaler, R. (1980). “Toward a Positive Theory of Consumer Choice”. Journal of Economic Behavior and Organization, 1 (1), pp. 39-60. 32 Kristiano Raccanello, Enrique Reig, David A. Romero, Juan S. Aceves Todd, R.M. (2002). “Financial Literacy Education: A Potential Tool for Reducing Predatory Lending?”. The Region, 16 (4), 6-9. pp. 34-36. Federal Reserve Bank of Minneapolis. Tsiros, M., y V. Mittal (2000). “Regret: A Model of Its Antecedents and Consequences in Consumer Decision Making”. Journal of Consumer Research, 26 (4), pp. 401-417. Tversky, A., y D. Kahneman (1974). “Judgment under Uncertainty: Heuristics and Biases”. Science, New Series, 185 (4157), pp. 1124-1131. U.S. Department of Housing and Urban Development [US-HUD]. (2001). Curbing Predatory Home Mortgage Lending. Washington, DC: HUD-Treasury Task Force on Predatory Lending. Von Neumann, J., y O. Morgenstern (1944). Theory of Games and Economic Behaviour, Princeton, NJ: Princeton University Press. Wilson, R., J.; Gaines, y R.P. Hill (2008). “Neuromarketing and Consumer Free Will”. Journal of Consumer Affairs, 42 (3), pp. 389-410. Zinkhan, G.M.; M. Bisesi, y M.J. Saxton (1989). “MBAs’ Changing Attitudes Toward Marketing Dilemmas: 1981–1987”. Journal of Business Ethics, 8 (12), pp. 963-974. Zeelenberg, M.; W.W. Van Dijk y A.S. Manstead (1998). “Reconsidering the Relation between Regret and Responsibility”. Organizational Behavior and Human Decision Processes, 74 (3), pp. 254-272. Zeelenberg, M.; W.W. Van Dijk, A.S. Manstead, y J. Vanr de Pligt (2000). “On Bad Decisions and Disconfirmed Expectancies: The Psychology of Regret and Disappointment”. Cognition & Emotion, 14 (4), pp. 521-541. Zeelenberg, M., y R. Pieters (2006). “Looking Backward With an Eye on the Future: Propositions toward a Theory of Regret Regulation”. L.J. Sanna y E.C. Chang (Eds.) Judgments over Time: The Interplay of Thoughts, Feelings, and Behaviors. pp. 210-229. New York: Oxford University Press. Zoltners, A.A.; P. Sinha y S.E. Lorimer (2012). “Breaking the Sales Force Incentive Addiction: A Balanced Approach to Sales Force Effectiveness”. Journal of Personal Selling and Sales Management, 32 (2), pp. 171-186.