El crecimiento de los depósitos se modera a medida que crece la

Anuncio

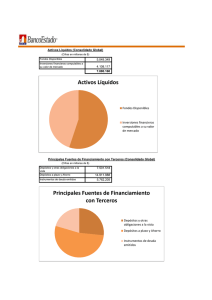

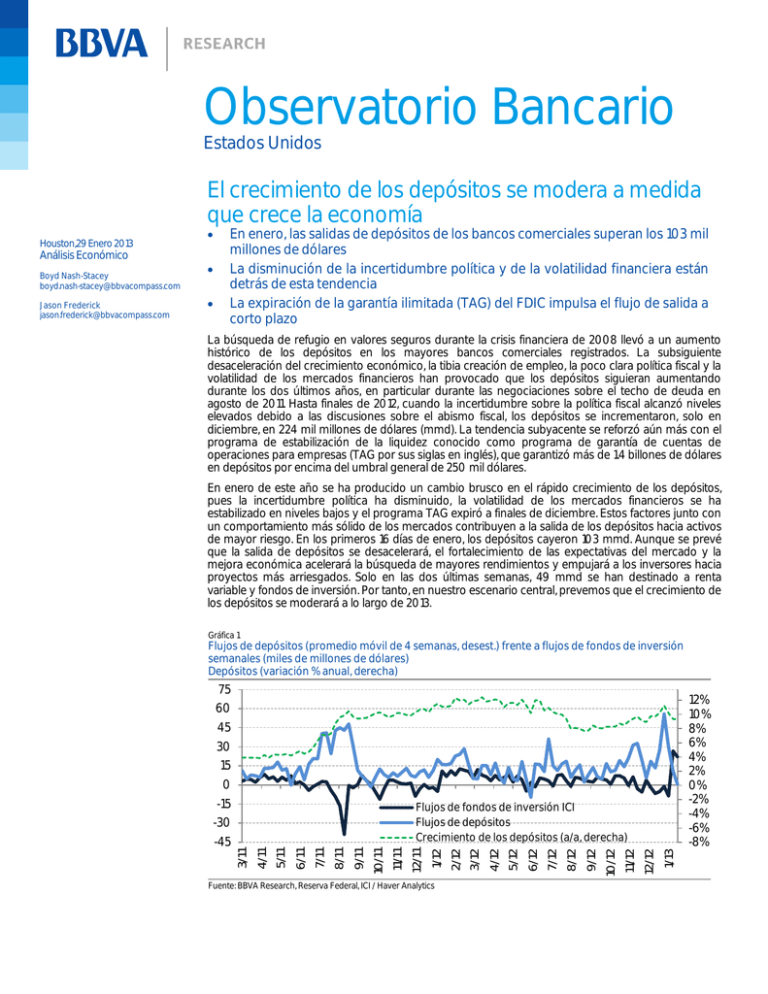

Observatorio Bancario Estados Unidos El crecimiento de los depósitos se modera a medida que crece la economía La búsqueda de refugio en valores seguros durante la crisis financiera de 2008 llevó a un aumento histórico de los depósitos en los mayores bancos comerciales registrados. La subsiguiente desaceleración del crecimiento económico, la tibia creación de empleo, la poco clara política fiscal y la volatilidad de los mercados financieros han provocado que los depósitos siguieran aumentando durante los dos últimos años, en particular durante las negociaciones sobre el techo de deuda en agosto de 2011. Hasta finales de 2012, cuando la incertidumbre sobre la política fiscal alcanzó niveles elevados debido a las discusiones sobre el abismo fiscal, los depósitos se incrementaron, solo en diciembre, en 224 mil millones de dólares (mmd). La tendencia subyacente se reforzó aún más con el programa de estabilización de la liquidez conocido como programa de garantía de cuentas de operaciones para empresas (TAG por sus siglas en inglés), que garantizó más de 1.4 billones de dólares en depósitos por encima del umbral general de 250 mil dólares. En enero de este año se ha producido un cambio brusco en el rápido crecimiento de los depósitos, pues la incertidumbre política ha disminuido, la volatilidad de los mercados financieros se ha estabilizado en niveles bajos y el programa TAG expiró a finales de diciembre. Estos factores junto con un comportamiento más sólido de los mercados contribuyen a la salida de los depósitos hacia activos de mayor riesgo. En los primeros 16 días de enero, los depósitos cayeron 103 mmd. Aunque se prevé que la salida de depósitos se desacelerará, el fortalecimiento de las expectativas del mercado y la mejora económica acelerará la búsqueda de mayores rendimientos y empujará a los inversores hacia proyectos más arriesgados. Solo en las dos últimas semanas, 49 mmd se han destinado a renta variable y fondos de inversión. Por tanto, en nuestro escenario central, prevemos que el crecimiento de los depósitos se moderará a lo largo de 2013. Gráfica 1 Flujos de depósitos (promedio móvil de 4 semanas, desest.) frente a flujos de fondos de inversión semanales (miles de millones de dólares) Depósitos (variación % anual, derecha) 75 12% 10% 8% 6% 4% 2% 0% -2% -4% -6% -8% 60 45 30 15 0 -15 Fuente: BBVA Research, Reserva Federal, ICI / Haver Analytics 1/13 12/12 11/12 10/12 9/12 8/12 7/12 6/12 5/12 4/12 2/12 3/12 1/12 11/11 10/11 9/11 8/11 7/11 -45 12/11 Flujos de fondos de inversión ICI Flujos de depósitos Crecimiento de los depósitos (a/a, derecha) -30 6/11 Jason Frederick [email protected] 5/11 Boyd Nash-Stacey [email protected] En enero, las salidas de depósitos de los bancos comerciales superan los 103 mil millones de dólares La disminución de la incertidumbre política y de la volatilidad financiera están detrás de esta tendencia La expiración de la garantía ilimitada (TAG) del FDIC impulsa el flujo de salida a corto plazo 4/11 Análisis Económico 3/11 Houston,29 Enero 2013 Observatorio Bancario 29 Enero 2013 La incertidumbre y la volatilidad impulsan los depósitos Desde el inicio de la recesión en enero de 2008, los depósitos de los bancos registrados en el país han aumentado 48%; en cambio, en toda la década que comenzó en 1990, los depósitos sólo crecieron 42% en total. En relación con el PIB, la proporción de los depósitos sobre el PIB ha alcanzado un máximo histórico. Por ejemplo, en 1995 el porcentaje medio de depósitos sobre el PIB ascendió a 33%, lo que indica que por cada 3 dólares de producción económica había un dólar en los depósitos bancarios. En el 4T12, esta relación subió al máximo histórico de 52% y se prevé que caerá en el 1T13. En nuestro escenario central de menor volatilidad e incertidumbre en los mercados financieros, esperamos que esta relación vuelva a su media histórica en los próximos años. Gráfica 2 Relación de depósitos sobre PIB, bancos comerciales registrados en el país y tasa de ahorro personal 55% Balances de productos de inversión sobre PIB 14% Tasa de ahorro (derecha) Depósitos/PIB 50% Gráfica 3 12% Fondos de inversión ETFs (derecha) 70% Mercado de dinero 2.5% 60% 2.0% 45% 10% 40% 8% 40% 1.5% 35% 6% 30% 1.0% 30% 4% 20% 25% 2% 10% 0% 0% 20% 50% 0.5% 0.0% 80 84 73 75 78 81 84 87 90 93 96 99 02 05 08 10 Fuente: Reserva Federal, BEA / Haver Analytics 88 92 96 00 04 08 12 Fuente: Flujo de fondos de la Reserva Federal, BEA / Haver Analytics Gráfica 4 Volatilidad de los mercados (VIX) y tasa de crecimiento de los depósitos, promedio de 6 meses anualizada 80 VIX 70 Crecimiento depósitos (der) 60 Gráfica 5 Depósitos sobre PIB por duración, bancos comerciales registrados en el país 60% 50% 50% 45% 40% 50 10% Otros Largo plazo (der) 9% 8% 7% 40% 30% 40 20% 30 6% 35% 20 10% 30% 10 0% 25% 05 06 07 08 09 10 11 Fuente: CBOE, Reserva Federal / Haver Analytics 12 13 5% 4% 3% 2% 80 84 88 92 96 00 04 08 12 Fuente: BBVA Research y Haver Analytics Los efectos heterogéneos de la crisis financiera, la recesión y la recuperación actual provocaron patrones de crecimiento dispares entre los productos financieros. A medida que aumentó la ansiedad, tanto los consumidores como las empresas se decantaron por mantener activos líquidos para amortiguar los choques y protegerse contra la incertidumbre. Este deseo de liquidez condujo a un crecimiento excepcional de los depósitos a la vista. Según nuestro análisis, en el crecimiento de los depósitos durante la pasada década han influido la volatilidad financiera y la incertidumbre política. Observatorio Bancario 29 Enero 2013 La correlación entre el índice de volatilidad VIX de la Bolsa de Opciones de Chicago (CBOE) y el crecimiento de los depósitos es asombrosa. Entre 1990 y enero de 2013 la correlación entre la tasa de crecimiento del promedio móvil de seis meses de los depósitos y el índice VIX es de 50% y se mantiene bastante estable durante distintos periodos de estimación. La correlación entre el crecimiento de los depósitos y el Índice de incertidumbre política de BBVA Research se incrementó de forma espectacular a finales de 2011 y continuó a lo largo de 2012. Desde 2004, esta correlación se mantenía en torno al 14%, luego subió hasta situarse en alrededor del 40% a partir de 2011 y se disparó por encima del 80% en 2012. Por consiguiente, la elevada incertidumbre política es responsable del rápido crecimiento de los depósitos durante el pasado año. Sin embargo, los depósitos a largo plazo han contribuido poco al crecimiento general de los depósitos durante el periodo de recuperación. De cara al futuro, en un entorno de bajas tasas de interés, la demanda de depósitos a largo plazo se mantendrá débil a medida que se fortalezcan las condiciones económicas y aumente el apetito de riesgo. Esta tendencia hará aumentar las salidas de capital de los depósitos a la vista. Gráfica 6 Gráfica 7 Índice de incertidumbre política de BBVA Research Crecimiento de los depósitos, %, promedio móvil de 24 semanas anualizada, Depositspercentiles 20-80 17.5 10 15.0 8 6 12.5 4 10.0 2 0 7.5 -2 5.0 -4 -6 04 05 06 Fuente: BBVA Research 07 08 09 10 11 12 2.5 2011 2012 2013 Fuente: BBVA Research y Haver Analytics Conclusión A medida que mejoran las perspectivas económicas, los dólares vuelven a los mercados de bonos y renta variable a expensas de los depósitos bancarios de baja rentabilidad. Exceptuando la paralización del gobierno a causa de los problemas fiscales pendientes, la menor incertidumbre política desacelerará el crecimiento de los depósitos en 2013. Además, la menor volatilidad de los mercados financieros contribuirá también a dicha desaceleración. Bajo estos supuestos, la relación de los depósitos sobre el PIB tenderá hacia su promedio a largo plazo y, por tanto, el crecimiento de los depósitos será forzosamente inferior al crecimiento del PIB. Además, unos datos del 4T12 mejor de lo esperado y unas mejoras visibles en el 1S13 podrían acelerar la salida de los depósitos de los bancos comerciales. AVISO LEGAL Este documento ha sido preparado por BBVA Research, el Servicio de Estudios Económicos del Banco Bilbao Vizcaya Argentaria (BBVA) en su propio nombre y en nombre de sus filiales (cada una de ellas una compañía del Grupo BBVA), y se facilita exclusivamente a efectos informativos. La información, opiniones, estimaciones y previsiones contenidas en este documento hacen referencia a su fecha específica y están sujetos a cambios que pueden producirse sin previo aviso en función de las fluctuaciones del mercado. La información, opiniones, estimaciones y previsiones contenidas en este documento han sido recopiladas u obtenidas de fuentes públicas que la Compañía estima exactas, completas y/o correctas. Este documento no constituye una oferta de venta ni una incitación a adquirir o disponer de interés alguno en valores.