Implicaciones fiscales de las stock options

Anuncio

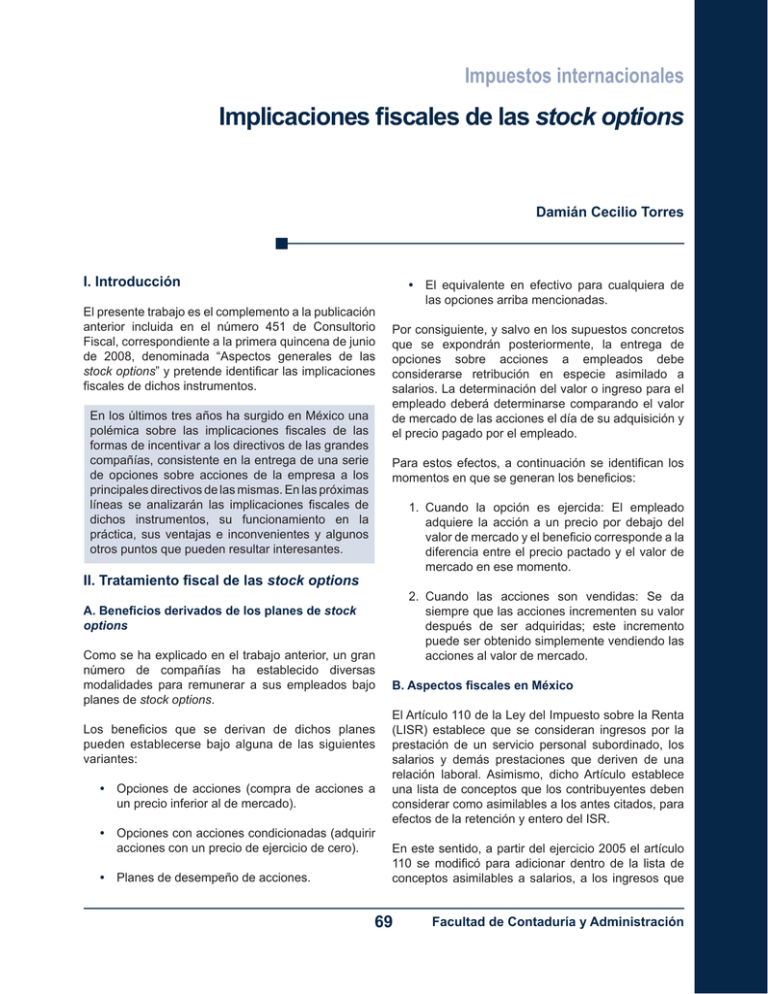

Impuestos internacionales Implicaciones fiscales de las stock options Damián Cecilio Torres I. Introducción El presente trabajo es el complemento a la publicación anterior incluida en el número 451 de Consultorio Fiscal, correspondiente a la primera quincena de junio de 2008, denominada “Aspectos generales de las stock options” y pretende identificar las implicaciones fiscales de dichos instrumentos. En los últimos tres años ha surgido en México una polémica sobre las implicaciones fiscales de las formas de incentivar a los directivos de las grandes compañías, consistente en la entrega de una serie de opciones sobre acciones de la empresa a los principales directivos de las mismas. En las próximas líneas se analizarán las implicaciones fiscales de dichos instrumentos, su funcionamiento en la práctica, sus ventajas e inconvenientes y algunos otros puntos que pueden resultar interesantes. • El equivalente en efectivo para cualquiera de las opciones arriba mencionadas. Por consiguiente, y salvo en los supuestos concretos que se expondrán posteriormente, la entrega de opciones sobre acciones a empleados debe considerarse retribución en especie asimilado a salarios. La determinación del valor o ingreso para el empleado deberá determinarse comparando el valor de mercado de las acciones el día de su adquisición y el precio pagado por el empleado. Para estos efectos, a continuación se identifican los momentos en que se generan los beneficios: 1. Cuando la opción es ejercida: El empleado adquiere la acción a un precio por debajo del valor de mercado y el beneficio corresponde a la diferencia entre el precio pactado y el valor de mercado en ese momento. II. Tratamiento fiscal de las stock options 2. Cuando las acciones son vendidas: Se da siempre que las acciones incrementen su valor después de ser adquiridas; este incremento puede ser obtenido simplemente vendiendo las acciones al valor de mercado. A. Beneficios derivados de los planes de stock options Como se ha explicado en el trabajo anterior, un gran número de compañías ha establecido diversas modalidades para remunerar a sus empleados bajo planes de stock options. Los beneficios que se derivan de dichos planes pueden establecerse bajo alguna de las siguientes variantes: • Opciones de acciones (compra de acciones a un precio inferior al de mercado). • Opciones con acciones condicionadas (adquirir acciones con un precio de ejercicio de cero). • Planes de desempeño de acciones. B. Aspectos fiscales en México El Artículo 110 de la Ley del Impuesto sobre la Renta (LISR) establece que se consideran ingresos por la prestación de un servicio personal subordinado, los salarios y demás prestaciones que deriven de una relación laboral. Asimismo, dicho Artículo establece una lista de conceptos que los contribuyentes deben considerar como asimilables a los antes citados, para efectos de la retención y entero del ISR. En este sentido, a partir del ejercicio 2005 el artículo 110 se modificó para adicionar dentro de la lista de conceptos asimilables a salarios, a los ingresos que 69 Facultad de Contaduría y Administración obtengan los empleados por el ejercicio de la opción de compra de acciones otorgadas por el empleador, o una parte relacionada de éste, como sigue: “110.... ...Para los efectos de este impuesto, se asimilan a estos ingresos los siguientes: I..... VII. Los ingresos obtenidos por las personas físicas por ejercer la opción otorgada por el empleador, o una parte relacionada del mismo, para adquirir, incluso mediante suscripción, acciones o títulos valor que representen bienes, sin costo alguno o a un precio menor o igual al de mercado que tengan dichas acciones o títulos valor al momento del ejercicio de la opción, independientemente de que las acciones o títulos valor sean emitidos por el empleador o la parte relacionada del mismo.” títulos valor, el valor de mercado que hubiesen tenido los mismos al momento de ejercer la opción, siempre y cuando dicho valor se hubiese utilizado en la determinación de su ingreso acumulable o gravable proveniente del ejercicio de la misma; es decir, existe un primer beneficio al ejercer las stock options y un segundo beneficio cuando las acciones se venden en una fecha futura como se ejemplifica a continuación: Implicaciones fiscales de las stock options a) Al momento de ejercer la opción Ejercicio Valor de mercado al momento de ejercer $32.00 la opción de compra Valor pactado de la acción al momento $19.00 del otorgamiento Beneficio: ingreso asimilable a salarios $13.00 b) Al momento de enajenar la acción Valor de mercado al momento de enajenar la acción Costo comprobado de adquisición de la acción actualizada ($32.00 del valor mercado al ejercicio más $1.00 de actualización) Ganancia en venta de acciones De acuerdo con lo anterior, los empleados deberán considerar como un ingreso asimilable a salarios el diferencial entre el valor de mercado de las acciones al momento de ejercer la opción de compra y el precio de adquisición, cuando este último sea menor o igual, o cuando la adquisición sea sin costo para los empleados. También, de la redacción anterior, se desprende que las reformas efectuadas se refieren únicamente al otorgamiento de la opción de compra de acciones del empleador o su parte relacionada y a los ingresos que los empleados obtenga como consecuencia de ello; pero no se refiere a los ingresos por la enajenación de las acciones adquiridas, ya que tales operaciones estarán reguladas conforme a otras disposiciones de la Ley del ISR o, incluso pueden estar exentas. La Ley del ISR no contempla considerar dentro del costo de las acciones de enajenaciones subsecuentes el costo comprobado de adquisición que pagaría el empleado al momento de ejercer su opción y comprar las acciones; sin embargo, el Artículo 138-B del Reglamento de la Ley en citada corrige esta situación. En atención a lo anterior, se permite a los contribuyentes considerar como costo comprobado de adquisición de las acciones, al momento de enajenar las acciones o Consultorio Fiscal No. 454 Venta $41.00 $33.00 $8.00 Del ejemplo anterior, resulta evidente que existen dos momentos importantes que tienen un impacto fiscal. El primero, al ejercer la opción se obtiene un beneficio, el cual se considera un ingreso asimilable a salarios; y, el segundo, al enajenar la acción se obtiene un ingreso por ganancia de capital, es decir, un ingreso por enajenación de acciones. Debido a que uno de los requisitos para gozar de los beneficios de las stock options es la permanencia del empleado con el empleador, pueden existir opciones que fueron otorgadas antes de la entrada en vigor de los artículos 110, fracción VII y 110-A de la LISR; por lo tanto, tal situación se regula en la fracción XXVI del Artículo tercero de las disposiciones transitorias para 2005, el cual contempla dos situaciones: 1. Opciones otorgadas a partir del 1 de enero de 2005 La entidad mexicana pagadora del beneficio realizará la retención de impuestos correspondiente de la 70 ganancia derivada del ejercicio de las stock options, la cual se obtiene de comparar el precio garantizado para la compra de acciones (“grant price”) y el valor de mercado al momento de ejercer las opciones o precio de ejercicio (“exercise price”). C. Aspectos fiscales en el ámbito internacional $40.50 En materia internacional, el hecho de que los beneficios que percibe un trabajador de las opciones sobre acciones sean gravados a diferentes tiempos y en diferentes países es materia de dificultades al momento de determinar el gravamen. En efecto, puede existir un desfasamiento al momento de gravar los beneficios, como se indica a continuación: $25.50 $15.00 2. Opciones otorgadas antes del 1 de enero del 2005 • Cuando la opción es otorgada por el empleador (grant date). El artículo transitorio establece que para determinar la ganancia al momento de ejercer la opción de compra de las acciones tendrá que compararse el precio acordado por ejercer la opción de compra contra el valor de mercado que tengan las acciones al 31 de diciembre de 2004; es decir, la Ley está determinando una ganancia fija que será objeto de ISR. Así las cosas, el empleado podría tener dos situaciones: a. Si el precio de ejercicio es mayor al valor de la acción al 31 de diciembre del 2004. Valor de mercado al momento de ejercicio Valor al 31 de diciembre de 2004 Ingreso asimilable a salarios $52.50 $34.50 $18.00 b. Si el precio de ejercicio es menor al valor del 31 de diciembre del 2004. Valor de mercado al momento de ejercicio Valor al 31 de diciembre de 2004 Ingreso asimilable a salarios $62.50 $50.00 ($12.50) Sería un caso muy extraño que, eventualmente, el punto 2 se presentara cuando las acciones de una compañía reducen su valor dramáticamente. Al generarse una situación de esta naturaleza, la pérdida no podrá amortizarse contra los salarios obtenidos por el empleado. Si bien la interpretación de la disposición transitoria pudiera parecer poco lógica, así está redactado el • Cuando la opción está en condiciones de ser ejercida (se han cumplido ciertas condiciones). • Cuando se ejerce; es decir, cuando se compra. • Cuando se enajenan las acciones. Debido a estos diferentes momentos en que se puede generar el ingreso en distintos países, existe la posibilidad de que dos países graven este beneficio en diferentes momentos. Un ejemplo sería cuando el país de residencia considera el ejercicio de las opciones como un salario y el país de la fuente grava la enajenación de acciones como una ganancia de capital. Claramente, cuando diferentes países gravan los beneficios de un plan de stock options en diferentes momentos surge un problema de doble tributación, ya que el país de residencia y el de la fuente no gravan el beneficio al mismo tiempo (estos problemas son parcialmente resueltos mediante el acreditamiento de los impuestos pagados en el extranjero). En algunos casos, el gravamen en diferentes momentos puede causar que un país niegue el acreditamiento de impuestos debido a que el ingreso se obtuvo en diversos momentos, lo cual llevaría inevitablemente a una doble tributación. Esta diferencia de tiempos puede también cuestionar soluciones para el ingreso; existiendo casos en los que se da un doble gravamen o una doble exención. Sobre esta situación la OCDE ha agregado comentarios al Artículo 15 de su modelo convenio a efecto de 71 Facultad de Contaduría y Administración Implicaciones fiscales de las stock options Valor de mercado al momento del ejercicio Precio de la acción al otorgamiento Beneficio por ejercer la opción asimilable a salarios artículo y el empleador deberá cumplir con dicha disposición y efectuar la retención correspondiente. Lo anterior no implica que el empleado, al resultar afectado, pueda interponer algún medio de defensa ante las autoridades fiscales. aclarar los posibles conflictos entre países miembros, en relación con los ingresos obtenidos como consecuencia de la aplicación de los planes de opciones. Dicho Artículo 15 permite al país de fuente gravar no sólo el ingreso por salarios pagado sino cualquier otro ingreso obtenido o realizado antes o después de la presencia de la persona física si es derivado de servicios desempeñados en el país de fuente. La condición en este artículo para gravar los ingresos en el país de fuente es que el ingreso correspondiente sea derivado del empleo en ese país, sin importar cuándo el ingreso fue pagado. Por lo tanto, México estaría en posibilidades de gravar un ingreso derivado de stock options cuando dicho ingreso se haya generado por realizar o desempeñar un empleo en México. En el caso particular de los no residentes, para determinar el monto de los ingresos sujetos a gravamen, se permite considerar únicamente los ingresos derivados de la relación laboral que sean atribuibles a la actividad desarrollada en México por el residente en el extranjero. Por otra parte, es importante mencionar que los planes de compensación pagados a empleados cuya percepción está condicionada a la obtención de resultados o utilidades de la compañía podrían considerarse como un gasto no deducible de conformidad a lo establecido en el Artículo 32 fracción XXV de la LISR. IV. Otras contribuciones y obligaciones En adición al ISR, el empleador en México deberá calcular y retener las cuotas de seguridad social por los beneficios derivados de las stock options y, además, deberá calcular el impuesto sobre nóminas aplicable. Asimismo, el empleador deberá retener y reportar el ingreso por salarios derivado del ejercicio de stock options, el día 17 del siguiente mes e incluir la información relativa a dichas operaciones en la declaración informativa de sueldos y salarios que deberá presentarse en febrero de cada año. IV. Conclusiones III. Deducibilidad del costo de las stock options Implicaciones fiscales de las stock options diferencias a efecto de considerar un ingreso adicional por salarios o un gasto no deducible. Si los costos son pagados por una entidad extranjera y ésta, a su vez, traslada dichos costos a una entidad mexicana, vía facturación o vía intercompañías, serán deducibles siempre que se cumpla con las disposiciones fiscales en materia de retención y entero de impuestos por salarios y demás disposiciones aplicables a sueldos y salarios. El cargo de la entidad extranjera deberá ser similar al monto pagado al empleado; si la base es distinta, deberá identificarse cuáles son las principales El ingreso obtenido por ejercer la opción de compra de acciones será gravable al momento del ejercicio. La base gravable será la diferencia existente entre el valor de compra de las acciones y el valor de mercado de la acción, al momento de ejercer la opción de compra de las acciones. El beneficio de las stock options pagado a los empleados será deducible siempre que se cumplan los requisitos aplicables al cálculo y retención de ISR y se paguen las contribuciones de seguridad social e impuesto sobre nóminas. L.C. y M.I. Damián Cecilio Torres L.C. por la UNAM y M.I. por la Universidad Panamericana Catedrático en diversas materias de Fiscal en la FCA, UNAM [email protected] Consultorio Fiscal No. 454 72