Boletin Retail No 41

Anuncio

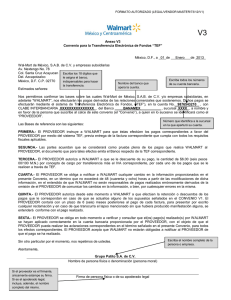

Nº 41 - Bogotá D.C., Octubre 24 de 2014 Por más consumo, Grupo Éxito, Cencosud y Olímpica refuerzan sus marcas propias Con la promesa de ser productos de buena calidad y a precios más bajos que los de las marcas tradicionales, los artículos de marca blanca comercializados por las cadenas de supermercados ganan terreno en la lista de compras del consumidor. Fuente: La Republica INDICE Flamingo planea cuatro aperturas en Bogotá durante los próximos cinco años Con la apertura de una tienda de 6.000 metros cuadrados en el centro comercial Centro Mayor de Bogotá, la tienda por departamentos Flamingo pone la primera piedra para edificar su plan de expansión en esta ciudad en la que espera tener tres almacenes más a 2020. La Republica. Junta Directiva 2:15 P.M. Noviembre 20 de 2014 CEC Moderno y Tradicional 3:00 P.M. Diciembre 2 de 2014 Posición de empresas chilenas en América Latina se ve amenazada por crecimiento de firmas colombianas Llega la hora del club de compras Chile - Un caso para “discusión”. Así fue PriceSmart en Bogotá catalogado Chile dentro del estudio elaborado Rafael España, director económico de Fenalco, explica que la evolución del gran comercio en el país ha tenido varias etapas y el aterrizaje de la marca en la capital, es una de ellas. Portafolio. por Deloitte: “América Latina sin fronteras, cómo las empresas latinoamericanas se convierten en líderes globales”. Y es que mientras nuestro país es sólo la quinta economía más grande de la región en términos de PIB (5%), tiene el tercer número más alto de empresas (14%) y una parte significativa de los ingresos de América Latina (10%). Diario Financiero. Walmart Argentina y MercadoLibre Alquería compra firman una alianza para el desarrollo de Freskaleche y una nueva modalidad de compra online consolida su plan de expansión Alquería compró el 100% de las acciones de la cooperativa Argentina - Walmart Argentina, filial de Walmart Stores Inc., y MercadoLibre (NASDAQ: MELI), anunciaron la firma de una alianza para el desarrollo de una tienda oficial Walmart en la santandereana, Freskaleche. Aunque ninguna de las dos compañías ha dado más detalles sobre la operación que reconfigura el negocio de la empresa presidida por Carlos Enrique Cavelier, se supo que el trámite estará iniciando en los próximos días una vez reciba el aval de la Superintendencia de Industria y Comercio. La Republica. Colombianos destinan menos tiempo a comprar Un estudio revela que el consumidor de altos ingresos es observador, el de menores recursos es decidido, en tanto que a la clase media le gusta observar, calcular y hasta experimentar. Portafolio. Hay 130 proyectos de centros comerciales Las regiones se han convertido en el principal atractivo, pues las grandes capitales ya están copadas. Al oído de las grandes marcas del país llegan por estos días propuestas de más de 130 proyectos de centros comerciales, la mayoría en sitios que hasta hace unos años eran impensables. Portafolio. reconocida plataforma regional de comercio electrónico. America Retail. Walmart y su plan de ahorro con logística inversa Mexico - Hace cuatro años, Walmart en México pagaba por la recolección del cartón y el playo. En 2013, en cambio, la cadena minorista consiguió ahorros por valor de 15,2 mdd gracias a la logística inversa y evitó que sus unidades de transporte recorrieran en vacío más de 33 millones de kilómetros. America Retail. Lutz Goyer Carlos Pinto Director Subdirector Ma Alejandra Hidalgo Asistente Este será el centro comercial más grande del país Como si se tratara de su obra prima en la construcción, Gabriel Mesa, gerente general de Construcciones Planificadas, compañía del grupo Luis Carlos Sarmiento Angulo, no quiso dejar ningún detalle al azar para presentar lo que será el centro comercial más grande de Colombia: El Edén, en el que invertirán un billón de pesos. El Espectador. 3 opciones para ser proveedor de Walmart Las compañías que quieran venderle a Walmart deben estar formalmente establecidas, contar con código de barras, tener un producto innovador, de calidad, un empaque atractivo y capacidad para surtir al menos una tienda, detalló el director de Desarrollo a Proveedores de Walmart México y Centro América, Mariano Acebal. Es que nadie dijo que sería fácil. CNN Expansión. 7 tendencias del comercio minorista en 2014 El uso del smartphone en el punto de venta, el auge del concepto drive o la desaparición del formato hard discount son algunas de las tendencias que marcarán el futuro del comercio minorista de alimentación en el mundo, según el análisis elaborado por el World Tour by Sial. America Retail. Por más consumo, Grupo Éxito, Cencosud y Olímpica refuerzan sus marcas propias La Republica Con la promesa de ser productos de buena calidad y a precios más bajos que los de las marcas tradicionales, los artículos de marca blanca comercializados por las cadenas de supermercados ganan terreno en la lista de compras del consumidor. Así lo demuestran las estrategias de Grupo Éxito, Cencosud y Olímpica, los tres retailers que mas venden en el país (según información de la Superintendencia de Sociedades) y que han desarrollado en total 48 referencias propias que se comercializan en sus diferentes plataformas. Según Andrea Castro, gerente de asuntos corporativos de Cencosud Colombia, después de un año de operación, tras la compra de Carrefour en 2012, “el consumo de estas marcas ha crecido porque la gente ya las conoce y de a poco viene a buscarlas. Aún teniendo pocas referencias, nuestra marca propia participa en 7% de nuestras ventas totales”. Ante esta tendencia, los retailers esperan mejorar la participación de estos productos en las categorías donde hoy tienen presencia: alimentos, entretenimiento, hogar y textiles. A la fecha, el Grupo Éxito, que tiene a su cargo los almacenes Éxito, Surtimax, Carulla y Superinter, cuenta con 28 marcas y un portafolio de productos con más de 90.000 referencias que van creciendo en el transcurso del año. Fabrice Soler, gerente corporativo de marcas propias de Grupo Éxito dijo que estas insignias son sinónimo de diferenciación y competitividad, puesto que con ellas se busca responder a las expectativas de los clientes. Motivo por el cual se han desarrollado marcas propias que son transversales a varios de los formatos de supermercados. Las lineas de artículos de esta compañía, que fue la más vendedora del sector el año pasado con $9,5 billones de ingresos operacionales, ganan terreno en el mercado: los textiles de marca Éxito representaron 41% de las ventas de su categoría, en alimentos tienen 15%; hogar, 31% y entretenimiento, 3%. Además, dentro del segmento de productos de gran consumo y alimentos, voceros de la firma aseguraron que el crecimiento de esta categoría es de 4,5%, cifra que refuerza la tendencia del consumidor a buscar estas marcas. Un estudio de la consultora británica Kantar Worldpanel arrojó como resultado que de cada 10 hogares, nueve consumen marcas propias, y que este tipo de productos tienen 96% de penetración en las compras. Esto explica cómo, tras un año de vida en el mercado local, los formatos Jumbo y Metro, pertenecientes a la holding Cencosud, ya cuentan con seis marcas propias, en las mismas categorías del Grupo Éxito. Hace unos días, el presidente de la holding chilena, Horst Paulmann, señaló que estaba contento por el éxito que tenía su división de alimentos perecederos en los supermercados colombianos, por lo que la cabeza de la compañía en el país, Eric Basset dijo que las marcas propias en este rubro iban a crecer. Según Soler, uno de los factores del crecimiento en las ventas de estos productos se debe a que las empresas encargadas de elaborar estos artículos no invierten en gastos comerciales y de mercadeo, por lo que esos ahorros favorecen a los consumidores, a quienes se les ofrecen productos con precios asequibles que les permiten ahorrar entre 15% y 40% en relación a las otras marcas. La compañía local Olímpica también participa en este negocio con un portafolio de más de 5.000 productos, pertenecientes a 14 marcas, que están presentes en las mismas cuatro categorías que sus competidoras. Además, cuenta con 20 referencias exclusivas importadas. Aumentar el portafolio El hecho de que estas marcas propias tengan un precio más competitivo, con relación a otros productos que no son de los retailers, no quiere decir que el portafolio de estos artículos se queda solo en los bienes más demandados o de consumo masivo. Poco a poco también están entrando al mercado propuestas de productos exclusivos. Por ejemplo, la marca Taeq (del Grupo Éxito) que ofrece un contenido saludable, tiene un portafolio de 140 productos y ha crecido con relación al año pasado 15%. Algo similar pasa con la comida marina que ofrece Jumbo la cual con artículos como pulpo compite en un mercado más selecto. Flamingo planea cuatro aperturas en Bogotá durante los próximos cinco años La republica Con la apertura de una tienda de 6.000 metros cuadrados en el centro comercial Centro Mayor de Bogotá, la tienda por departamentos Flamingo pone la primera piedra para edificar su plan de expansión en esta ciudad en la que espera tener tres almacenes más a 2020. José Alejandro Restrepo, gerente general de la corporación, hablo sobre la meta de crecimiento en la capital del país y confirmó que en 2016 tendrán un local en el municipio de Soacha. Tras una inversión de $4.700 millones en la apertura, Flamingo, que nació en Medellín hace 65 años, llega a un mercado que es liderado por competidores chilenos (Falabella y Ripley), a los que enfrentará con la estrategia de “fiarle” a la población de estratos bajos. ¿Hace cuánto estaban buscando entrar a Bogotá? En el plan de expansión que hicimos hace seis años la ciudad era uno de los focos más importantes, pero encontrar un buen lugar no ha sido fácil por lo que seguimos desarrollándonos en otras partes hasta que encontramos el punto que queríamos. El local que tomaron era de La Polar y tenía 8.000 metros cuadrados, ¿ustedes usarán todo ese espacio? Tomamos un área total de 6.000 metros cuadrados. Consideramos que ésta es el área suficiente para desarrollar nuestro negocio. Se ha hablado de la intención de estar en Soacha, ¿cuando estará listo el proyecto? Estar aquí es un logro y la ciudad podría tener más almacenes. Además, tenemos bastante adelantada la conversación con Conconcreto para estar a mediados de 2016 en el Centro Comercial San Mateo, ubicado en Soacha. Y antes de esa apertura, ¿habrá otros Flamingo en Bogotá? No. La próxima apertura en la ciudad será en 2016. En Bogotá buscamos tiendas entre 5.000 y 6.000 metros cuadrados y esos espacios son difíciles de conseguir. ¿Entonces la forma de crecer será con nuevos proyectos comerciales? Dentro de los próximos cinco años en Bogotá se desarrollarán varios proyectos, y hay algunos que estarán en zonas socioeconómicas de estratos dos y tres que se ajustan a nuestro modelo. Aún hay negocios que están por cerrar, pero puedo adelantar que las aperturas serán en complejos nuevos. De aquí a cinco años, ¿cuántos locales quiere tener la cadena? Creo que debemos estar al rededor de 20 a 22 tiendas, y de esas, Bogotá tendrá cuatro. ¿En qué se invirtió el monto de $4.700 millones? Ese dinero equivale a la inversión inicial requerida para el funcionamiento. Todo lo que tiene que ver con adecuación. ¿Cuántas personas trabajan en el almacén de Centro Mayor? Entre directos e indirectos, vamos a crear 500 empleos. El fuerte de Flamingo es que fían, ¿cómo es ese sistema de créditos?, ¿qué ente presta el dinero? Flamingo S.A es la que da la financiación, no se hace a través de ninguna entidad financiera. Es un negocio que hemos ido llevando desde el comienzo de la firma y que ofrece posibilidades a la gente de estratos medios y bajos. ¿Cómo controlan el tema de la cartera? Miramos las centrales de riesgo de las personas y tenemos un control de la cartera, que requiere un ejercicio de cobranza intenso, pero que tiene buenos resultados porque controlamos el cupo y la capacidad de pago. ¿Cuánto esperan que crezcan las ventas con la nueva tienda? Somos conservadores porque solo quedan dos meses del año, pero lo que esperamos es que en 2015 aporte cerca de 10% de las ventas totales de la compañía. ¿En cuánto van a crecer los ingresos operacionales de 2014? Queremos estar por encima de $400.000 millones al cerrar 2014. ¿Les interesan otros locales de La Polar? No, ninguno de ellos. Llega la hora del club de compras PriceSmart en Bogotá Portafolio Rafael España, director económico de Fenalco, explica que la evolución del gran comercio en el país ha tenido varias etapas y el aterrizaje de la marca en la capital, es una de ellas. Si bien muchas marcas fijan su mirada a las ciudades intermedias, Bogotá sigue siendo un mercado apetecido. Así lo demuestra el club de compras por membresía PriceSmart que en dos semanas abrirá al público, en la esquina de la Avenida Eldorado con Boyacá. El jueves de la semana entrante será la ‘presentación en sociedad’ de la marca en la capital, a cargo de Manrique Ugalde, gerente de la cadena para Latinoamérica. La apertura al público será el 29 de octubre. Con una inversión de 20 millones de dólares este es el cuarto punto de la cadena que entró al país en el 2011 por Barranquilla. También tiene dos locales en Cali. Como novedad, los clientes pagan una afiliación para poder comprar,sistema que surgió hace casi cuatro décadas en San Diego (California). Con los 33 clubes que tiene en 13 países y un territorio norteamericano suma dos millones de clientes activos. Desde agosto, la marca empezó el proceso de preventa de la membresía y hasta el momento dice que la respuesta ha sido positiva. La afiliación tiene vigencia anual y maneja dos categorías. Una, es la Membresía Diamond para personas naturales con un costo de 65.000 pesos e incluye hasta dos tarjetas. También, está la Membresía Business, para uso empresarial por 55.000 pesos. Ampara dos tarjetas y puede agregar hasta 3 adicionales más con un costo de 20.000 pesos cada una. PriceSmart dice que traslada sus ahorros a sus socios con precios favorables. Su oferta se concentra en una selección de 2.500 referencias de marcas importadas, propias y nacionales en diferentes categorías. PriceSmart también tiene el sistema de compras virtuales y el acceso a los productos exclusivos incluidos en su catálogo internacional. La compañía explica que, en beneficio del cliente, este formato opera con los márgenes más bajos posibles, gracias a factores como el rápido movimiento de inventario, un surtido de referencias limitado, volúmenes de ventas altos y costos operativos reducidos. Rafael España, director económico de Federación Nacional de Comerciantes, Fenalco, explica que la evolución del gran comercio en el país ha tenido varias oleadas y, sin duda, el aterrizaje de la marca de compras por afiliación en la capital se constituye en una de ellas. “El comercio colombiano, poco a poco, se ha venido convirtiendo en el sector que impulsa y jalona la innovación y la tecnología en Colombia. Dicha innovación no proviene de las chimeneas de las industrias. En Colombia la innovación en el retail con todos sus beneficios para numerosos sectores de la economía, parece provenir por oleadas”, señaló el experto. La evolución del gran comercio en el país, con la llega de PriceSmart, será analizado la próxima semana en Cartagena en el marco de Góndola, el evento especializado del sector organizado por Fenalco. En 1989, con la llegada de Éxito y de SAO a Bogotá se produjo un remezón porque significó el nacimiento del modelo tipo hipermercado en Colombia. La segunda oleada, la protagonizó la entrada de Makro en 1995 a Colombia y la apertura de Carrefour en 1998. Como se recordará, los franceses llegaron de la mano del Grupo Santodomingo. En una cuarta etapa, se produjo la consolidación del Grupo Éxito, tras adquisiciones trascendentales como las de Cadenalco, Carulla-Vivero, Surtimax, Cafam. Más recientemente, se hizo a la cadena regional Superinter. Otra innovación, según el análisis del experto, fue el posicionamiento de las tiendas por departamento como Falabella. “Y ahora, la llegada a la capital de PriceSmart la catalogo como una nueva revolución”, concluye España. SIGUEN OTRAS CIUDADES Como otras marcas que proyectan la expansión en el país, en sus reportes a nivel global, la compañía reconoce que su intención de expansión no es fácil dada la dificultad de conseguir terrenos, por disponibilidad y altos costos. De todas maneras, antes de que termine el año, espera abrir en otras dos ciudades, aparte de la capital del país. Confirmó que el 13 de noviembre inaugurará el club de Pereira y el 26 del mismo mes entrará la ciudad de Medellín. De esta manera completará seis puntos en el país y duplicará su presencia en Colombia frente a los puntos que operó al cierre del 2013. Actualmente, la compañía opera 33 clubes de compras en 13 países y un territorio norteamericano. Tiene seis clubes en Costa Rica, cuatro en Panamá y Trinidad y Tobago; tres en Guatemala, Colombia y República Dominicana, dos en El Salvador y Honduras; y uno en Aruba, Barbados, Jamaica, Nicaragua e Islas Vírgenes Americanas. PriceSmart es fruto de la idea de Sol Price y su hijo Robert Price, quienes abrieron el primer Price Club en San Diego, California, en 1976. Alquería compra Freskaleche y consolida su plan de expansión La Republica Con el objetivo de seguir expandiéndose por las regiones del país, Alquería compró el 100% de las acciones de la cooperativa santandereana, Freskaleche. Aunque ninguna de las dos compañías ha dado más detalles sobre la operación que reconfigura el negocio de la empresa presidida por Carlos Enrique Cavelier, se supo que el trámite estará iniciando en los próximos días una vez reciba el aval de la Superintendencia de Industria y Comercio. La movida hace parte de la estrategia de capitalización que viene ejecutando Alquería en los últimos años. “Desde que realizamos la emisión hasta hoy, doblamos las capacidades de producción de 200 millones a 400 millones de litros, logramos aumentar los ingresos de $335.000 millones a $710.000 millones con los que esperamos cerrar este año, y hemos podido traer socios estratégicos”, dijo Carlos Enrique Cavelier, cuando anunció el pago de los bonos de la compañía tras siete años de haber realizado su emisión a través de la Bolsa de Valores de Colombia, BVC, por un monto de $35.200 millones. Además de la adquisición de Freskaleche, Alqueria este año se asoció con Dadone, compañía con la que lanzó una línea de yogures. Para este año la compañía lechera espera cerrar con ventas por más de $90.000 millones. (USD$ 45 millones). Colombianos destinan menos tiempo a comprar Portafolio Un estudio revela que el consumidor de altos ingresos es observador, el de menores recursos es decidido, en tanto que a la clase media le gusta observar, calcular y hasta experimentar. Varios mitos sobre el comportamiento de los compradores colombianos han comenzado a quedar atrás. Es falso que los ciudadanos de menores ingresos hayan incrementando las compras de los productos premium, y tampoco es cierto que los hogares de mayores ingresos son los que más compran productos en promoción. Las mujeres siguen siendo las que deciden las compras del hogar, pero ha disminuido su influencia. El 47 por ciento de los colombianos encuestados por la firma Kantar Worldpanel adquiere sus productos de manera rápida, el 26 por ciento lo hace con el fin de abastecer su despensa, el 18 por ciento compra en los sitios más próximos a su residencia y el 9 por ciento porque necesita hacer una reposición. Y ¿qué adquieren las personas en los diferentes canales o sitios de venta? En los minimercados, compran principalmente bebidas, alimentos y productos de aseo personal y del hogar. En las grandes cadenas, artículos de aseo personal y del hogar, en los sitios tradicionales (tiendas) bebidas y alimentos, y por catálogo se abastece de artículos de cuidado personal. Esas son algunas de las conclusiones sobre el perfil del comprador colombiano, presentadas por David Fiss, director comercial de la firma investigadora de mercados Kantar Worldpanel, quien además afirma que hábitos como el del paseo familiar en los supermercados han disminuido en Colombia, debido a que las familias tienen cada vez menos tiempo. El estudio señala además, que las bebidas, los alimentos y los productos de aseo del hogar, fueron las estrellas de la demanda en el segundo trimestre de este año. De la misma manera, los independientes han incrementado la frecuencia de sus compras, en tanto que los minimercados de barrio se han convertido en la gran oportunidad para que las empresas comercialicen sus productos. El experto sostiene que los hogares colombianos de mayores ingresos son optimistas, pero no aumentan sus gastos, como sí lo hacen estratos bajos. Según el estudio, este sector de la población es que más está aportando a la recuperación de las ventas al por menor. Y ¿cómo identificar las tendencias del mercado? Existen diversas formas. La firma Kantar Worldpanel lanza por estos días al mercado colombiano dos herramientas de investigación de consumo denominadas CatMan y LinkQ que cumplen esta función. El seguimiento hecho por esa compañía al mercado colombiano muestra por ejemplo, que lo que más les preocupa a los colombianos es la salud, con lo cual se evidencia el interés de las personas por consumir productos sanos. El 55 por ciento de los encuestados dijo que lo que más les interesa es la salud y su estado físico, el 48 por ciento el calentamiento global y el 44 por ciento la inseguridad y la violencia. En el último lugar de las preocupaciones están los precios de los productos. INVERTIR EN EDUCACIÓN La investigación de Kanta Worldpanel incluyó la s pregunta: ¿En qué invertiría su dinero si aumentaran sus ingresos? La respuesta fue contundente: el 31 por ciento dijo que lo haría en educación, el 16 por ciento en un negocio, el 15 por ciento reformaría su vivienda, el 14 por ciento ahorraría y el 9 por ciento gastaría el dinero en viajes y/o vacaciones. El estudio revela además que en todos los sitios en los que los hogares colombianos hacen sus compras (grandes cadenas, hiperbodegas, independientes o tiendas, minimercados y ventas por catálogo) se evidencia una reducción de la frecuencia de compras, confirmando que cada vez las personas tienen menos tiempo para realizar sus compras. Mientras en la primera encuesta del 2012 fue reportado un promedio de 244 visitas al año, en la del 2014 disminuyó a 225. La investigación de mercados confirma que los compradores son cada vez más fieles a las marcas. El 54 por ciento ganaron lealtad en el último año. En este aspecto también juega un rol importante la decisión de gasto de los hogares de menores ingresos. El 53 por ciento de los encuestados en los estratos bajos asegura que siempre compra la misma marca. En los altos, solo el 39 por ciento es fiel a su producto y fabricante. Las marcas propias ya tienen una penetración del 96 por ciento en el mercado colombiano. De acuerdo con el informe, las expectativas del consumidor están basadas principalmente en el lanzamiento de productos innovadores. HERRAMIENTAS DE INVESTIGACIÓN DE MERCADOS Kantar Worldpanel, firma investigadora de mercados lanza en Colombia dos herramientas tecnológicas para realizar estudios sobre el consumidor. Se trata de soluciones que permitirán conocer a profundidad el comportamiento del comprador colombiano y ver cómo funcionan los puntos de venta en la actualidad. El modelo incluye información de valor a las empresas para mejorar sus estrategias de mercadeo y ventas. Los productos CatMan y LinkQ, son las soluciones que la firma investigadora de mercados Kantar Worldpanel incorpora a su portafolio en Colombia. Hay 130 proyectos de centros comerciales Portafolio Las regiones se han convertido en el principal atractivo, pues las grandes capitales ya están copadas. Al oído de las grandes marcas del país llegan por estos días propuestas de más de 130 proyectos de centros comerciales, la mayoría en sitios que hasta hace unos años eran impensables. Riohacha, Popayán, Villavicencio, Neiva, Valledupar, Fusagasugá, La Ceja (Antioquia), son algunos de los puntos en la mira de desarrolladores, constructoras y comerciantes. Eso, sin contar con proyectos que están por consolidarse en Bogotá, Barranquilla, Cartagena y Cúcuta, por ejemplo. En Popayán, la firma Procal considera la apertura de un centro comercial con el nombre Terra Plaza, una marca pensada para extender en varias ciudades intermedias del país. Igualmente, se anuncian Delacuesta Centro Comercial en Bucaramanga, Mayales Plaza Comercial y Guatapurí Plaza Comercial en Valledupar y Santalucía Plaza en Neiva. También están en lista Primavera Urbana en Villavicencio y Tennis Park Plaza en Cúcuta. Y Ospinas prepara para finales de este mes Bocagrande Plaza. La firma Pedro Gómez sigue extendiendo sus formatos Micentro y Unicentro, al tiempo que el Grupo Éxito hace una apuesta grande con su marca Viva. En Cali, también hay proyectos en marcha. Hace una semana se anunció Paraíso Centro Comercial que irá vinculado a un proyecto de modernización urbana en la ciudad. Igualmente, se proyecta Villa Nueva Plaza que quiere aportar a mejorar la calidad de vida de los pobladores de la deprimida zona de Aguablanca. Representantes de marcas comerciales de renombre reconocen que la oferta de centros comerciales ya les ha obligado a ser mucho más selectivos a la hora de elegir a dónde abrir locales. “Algunas ciudades, en nuestro concepto tienen una saturación. Existe una sobre oferta de centros comerciales y eso respondería más al interés de los inversionistas que al interés de los comerciantes”, anotó un ejecutivo cercano a grandes marcas, al admitir que no todos los proyectos que les plantean son ganadores y entran a revisión. Lo que se hace evidente es la regionalización y la mayor dinámica en ciudades pequeñas, gracias a que ha mejorado la capacidad adquisitiva de los consumidores. En el devenir del negocio, los expertos también han detectado que a nivel nacional muchas constructoras se han enfocado en los mismos mercados sin tener en cuenta la real necesidad del comercio local, haciendo que muchos proyectos se ofrezcan al mismo tiempo, en una clara muestra de sobreoferta de estos complejos. Para los desarrolladores, la tarea de sacar adelante proyectos no es fácil porque tienen que ser cada vez más creativos para conquistar a los comerciantes e inversionistas. El empresario Juan Manuel Canales, cabeza de Canales Desarrolladores explica que “tenemos que hacer que esos comerciantes lleguen a comprar tanto como sea necesario para desarrollar el proyecto”. Y añade que hay que ser creativos cuando se propone un centro comercial entre tantos para establecer la diferencia. Canales cree que, ahora, Paraíso Centro Comercial es atractivo en la medida en que hace parte de un proyecto de renovación urbana del centro de la capital del Valle. PERCEPCIÓN DE LOS COMERCIANTES SOBRE EL AUGE DE LOS PROYECTOS Mery Valencia, gerente de expansión de la firma Pat Primo destaca que lo más importante es ver que el país está en franco crecimiento y todos están mirando hacia él. “El comercio y las marcas tenemos que llegar a las ciudades intermedias y llevarle ese servicio a muchas personas que por su trabajo diario no puede ir a una ciudad capital o a una ciudad cabecera. Lo más importante es que de la mano de los desarrolladores y con los constructores hagamos del lugar, el centro comercial de la ciudad”. Pat Primo está en la mayoría del país con Facol, Pat Primo y Seven Seven. A su turno, Guillermo Barreto, gerente general en Colombia de Payless ShoeSource dice que la llega de la marca a las regiones es una oportunidad. “Sobre todo porque hablando de precios, en Bogotá el tema está realmente por las nubes, con valores por metro cuadrado por encima de los promedios internacionales”, explica. Cree que las regiones generan menores costos, clientes que buscan mejores oportunidades y personal más comprometido con las empresas. La clase media en Colombia ha evolucionado, el poder adquisitivo ha subido y eso ha permitido que esas personas ya tengan acceso a estos productos a muy buenos precios también, comenta Barreto. Este será el centro comercial más grande del país El Espectador Como si se tratara de su obra prima en la construcción, Gabriel Mesa, gerente general de Construcciones Planificadas, compañía del grupo Luis Carlos Sarmiento Angulo, no quiso dejar ningún detalle al azar para presentar lo que será el centro comercial más grande de Colombia: El Edén, en el que invertirán un billón de pesos. Y es que superar a Centro Mayor, obra que construyeron hace varios años de la mano de Ospinas, no es una tarea fácil, si se tiene en cuenta que el modelo de este negocio evoluciona tan rápidamente que obliga a los diseñadores a ser realmente innovadores. Y es que los dos lotes, ubicados en la Boyacá con Calle 13, donde se desarrollará el centro comercial, de 80 mil metros cuadrados, están separados por el río Fucha, lo que obligó a la compañía a tramitar un Plan de Implantación, el cual fue aprobado por la Secretaría Distrital de Planeación. El Edén tendrá una área construida de 320 mil metros cuadrados, de los cuales 134 mil corresponderán al área comercial, donde estarán ubicados los 357 locales comerciales, que incluyen ocho locales ancla y siete semiancla. Se destinarán 30.000 metros cuadrados a las plazoletas de comidas, zona de restaurantes de mantel, 16 salas de cine y 4.000 lugares de parqueo y a plazas y espacios abiertos para el entretenimiento familiar. Salas explicó que luego del éxito de Centro Mayor, hoy el más grande del país, decidieron afrontar este proyecto solos. Sin embargo, para el desarrollo del concepto arquitectónico se apoyaron en Chapman Taylor —una de las empresas más reconocidas en esta materia a nivel mundial—. El interior del centro comercial se destaca por su riqueza espacial y la conjugación en el uso de los espacios de negocio con los de entretenimiento. “Tiene un recorrido lineal único que conecta las plazas y permite a los visitantes tener una orientación fácil con total visibilidad de los locales comerciales, a través de una plataforma de integración comercial que facilita el desplazamiento con pasillos móviles sobre el canal del río Fucha”, explicó. Para Andrés Arango, presidente de Ospinas y especialista en la construcción de centros comerciales, se está dando una leve transición del modelo vigente de venta al de la renta. Arango explicó que hay una gran oferta de centros comerciales en el país y que si bien Bogotá ha estado frenado un poco, por temas normativos, cuenta con un buen número de metros y de diseños. “Lo importante en la decisión de construir un inmueble de este tipo es tener una buena combinación entre un buen lugar, un buen diseño, una buena renta y un buen mercadeo”, explicó. Por ahora el inicio de las obras, para que El Edén este en Bogotá en el segundo semestre del 2017, será en el primer trimestre del próximo año. Posición de empresas chilenas en América Latina se ve amenazada por crecimiento de firmas colombianas Diario Financiero Chile - Un caso para “discusión”. Así fue catalogado Chile dentro del estudio elaborado por Deloitte: “América Latina sin fronteras, cómo las empresas latinoamericanas se convierten en líderes globales”. Y es que mientras nuestro país es sólo la quinta economía más grande de la región en términos de PIB (5%), tiene el tercer número más alto de empresas (14%) y una parte significativa de los ingresos de América Latina (10%). Según Omar Aguilar, socio de Deloitte y autor del informe, lo interesante y provocativo que se puede desprender del estudio es que aunque Chile demuestra una gran fortaleza de sus empresas en el contexto latinoamericano, “tenemos un gigante que es Colombia que ya superó a Argentina como la tercera economía de la región y que podría tomar el lugar que le corresponde en relación al número de empresas líderes, porque estadísticamente debieran están en el tercer lugar y tomar el puesto de Chile”. De ahí, que el experto recomienda que para que las firmas nacionales mantengan su posición -porque es muy difícil que desplacen a México y Brasil, uno de los mayores desafíos tiene relación con superar sus limitaciones para globalizar sus empresas, donde hoy Chile no tiene ningún jugador que lo represente, según indica el informe. De hecho, de las siete compañías incluidas en el estudio, seis están en la categoría de Multilatinas, entre ellas Falabella, Cencosud, Grupo CGE, SK, Sonda y Latam Airlines y una firma local que se perfila como un actor con importante potencial dentro de la región, como es Entel. Respecto de la firma de telecomunicaciones, Deloitte destaca su capacidad para seguir avanzando a convertirse en una Multilatina, con operaciones en más países de la región. En tanto, Latam y Falabella, son las únicas que hoy se perfilan como un actor global. Mientras, aunque Colombia sólo destaca con dos compañías dentro del informe, ambas (Nutresa y Grupo Arcos) se ubican entre las denominadas “Latinas Globales”. Lo que les falta El estudio de Deloitte identifica las áreas que cada empresa necesita fortalecer para avanzar. Entel: Aunque la firma cumple todos los requisitos de tener un equipo capacitado para encabezar una expansión internacional y además lidera el mercado en que se encuentra, le falta mejorar su presencia en los mercados financieros internacionales, su gobierno corporativo integrando mejores prácticas y crecer de forma inorgánica para expandirse en la región. Falabella: La compañía de retail, en tanto, destaca en la capacidad de sus ejecutivos y su acceso a financiamiento internacional; mientras que aún le queda camino por recorrer en mejorar su gobierno corporativo y capacidad para crecer brownfield o inorgánicamente. Latam: El grupo aéreo es el que mejor evaluación obtiene en su equipo ejecutivo, acceso a mercado de capitales y market share en Chile. No obstante, le queda espacio de mejora en su habilidad de expansión orgánica e inorgánica y en implementar mejores prácticas a su gobierno corporativo. Análisis Según el autor del informe, el tipo de industria es un factor que puede limitar las opciones para convertirse en firmas globales. “En ese sentido vemos que el país tiene compañías muy buenas en consumo y retail, pero es mucho más difícil globalizarlas”, y agrega que en la región las tres principales industrias latinas globales corresponden a petróleo y gas (32%), alimentos (19%) y Tecnologías de la Información (14%). Por su parte, Pablo Tipic, socio consulting de Deloitte menciona que pese a las limitaciones, es el minuto para que Chile tome ventaja de ese tercer lugar y ver en qué sectores puede crecer más. “Hay que aprovechar que tenemos industrias que ya tienen imagen país y que tienen una demanda global, como por ejemplo el vino y también los salmones”. Por otra parte, ambos ejecutivos destacan que hay que potenciar las fortalezas que tiene el país como ambiente de negocios y también la madurez de las empresas que lideran el crecimiento, las que cuentan en gran medida con cualidades para convertirse en una latina global, como es la disponibilidad y retención de altos ejecutivos, el acceso a mercados de capitales y financiamiento, posición de liderazgo en el mercado local, la capacidad para ejecutar adquisiciones internacionales y joint ventures, además de buenas prácticas de gobierno corporativo. Walmart Argentina y MercadoLibre firman una alianza para el desarrollo de una nueva modalidad de compra online America Retail Argentina - Walmart Argentina, filial de Walmart Stores Inc., y MercadoLibre (NASDAQ: MELI), anunciaron la firma de una alianza para el desarrollo de una tienda oficial Walmart en la reconocida plataforma regional de comercio electrónico. El acuerdo implica la publicación y venta, a todo el país, de una serie de productos preseleccionados de categorías como electro, deportes, marroquinería y ferretería, posibilitando una amplia cobertura geográfica y una mayor comodidad para los clientes, así como al acceso a muy buenas condiciones de financiación. “Se trata, en suma, de una experiencia piloto en la región, la cual se inscribe dentro de una estrategia global de la compañía de desarrollo y crecimiento del eCommerce en tanto que solución integral y omnicanal que articula online, mobile y la plataforma de MercadoLibre”, comentó Agustín Beccar Varela, Director de Marketing, Estrategia Corporativa e eCommerce de Walmart Argentina. Por su parte, Federico Cofman, Gerente Comercial de MercadoLibre, comentó que “el potencial comercial con Walmart es enorme. El acuerdo apalanca al líder en e-commerce y al retailer número uno en el mundo. Las posibilidades son infinitas y esta integración significa para MercadoLibre un paso más en el fortalecimiento del formato de Tiendas Oficiales”. Walmart cuenta con una experiencia exitosa en materia de desarrollo del comercio electrónico en el país, con un crecimiento superior al 150% en el último año. “Una experiencia que confirma nuestro perfil innovador y nos posiciona como un jugador fuerte del mercado online”, agregó Beccar Varela. Sólo en su primera semana de funcionamiento, la tienda registró un volumen creciente de operaciones, con el 64% de las operaciones efectuadas verificadas en los rubros de electro y tecnología. Walmart y su plan de ahorro con logística inversa Diario Financiero Hace cuatro años, Walmart en México pagaba por la recolección del cartón y el playo. En 2013, en cambio, la cadena minorista consiguió ahorros por valor de 15,2 mdd gracias a la logística inversa y evitó que sus unidades de transporte recorrieran en vacío más de 33 millones de kilómetros. “Uno de los daños más graves que tenemos es la generación de CO2, se puede evitar que ese CO2 sea inútil y que el camión se mueva vacío mandando a las unidades a las tiendas para recolectar mercancía, playo y cartón”, advirtió Fernando Savater, gerente divisional de Logística Inversa de Walmart México y Centroamérica en su participación en el programa de Radio Logística. A pesar de estos ahorros, Savater reconoce que la profesionalización de la logística inversa aún es un tema incipiente en el país, puesto que aún se observa como un gasto mientras que en Estados Unidos o en Europa se integra dentro de la cadena de valor como un beneficio. De acuerdo a los datos del estudio “Consumer Returns” realizado anualmente por Worldwide Business Research’s (WBR) Consumer Returns a las principales cadenas de autoservicio y punto de venta, 70 por ciento de las empresas cuentan con una estrategia corporativa de devoluciones y 13 por ciento está en su proceso de creación. En el 25 por ciento de los casos, las devoluciones las lleva a cargo el departamento de operaciones, 17 por ciento el de calidad y 13 por ciento está bajo supervisión del área de cadena de suministro. Solo ocho por ciento de las empresas encuestadas disponen de departamento especializado en logística inversa. 3 opciones para ser proveedor de Walmart CNNExpansión Las compañías que quieran venderle a Walmart deben estar formalmente establecidas, contar con código de barras, tener un producto innovador, de calidad, un empaque atractivo y capacidad para surtir al menos una tienda, detalló el director de Desarrollo a Proveedores de Walmart México y Centro América, Mariano Acebal. Es que nadie dijo que sería fácil. “Cada mes Walmart de México y Centroamérica analiza entre 50 y 60 pymes que buscan ser proveedores, pero un porcentaje alto no cumplen los primeros requisitos; son productos caseros que carecen de información nutrimental o código de barras”, apuntó. El corporativo cuenta con más de 246 tiendas en el país y nueve mil proveedores, 67% de ellos son pymes que compiten con sus productos en un inventario de 106 mil artículos por tienda. Caso de éxito La directora general de Dasavena, Denisse Álvarez comenzó elaborando granola de manera casera en su casa en Guadalajara en el 2010. Después de presentar su producto al gerente de un Superama local logró incursionar en el mundo del retail. “El primer día vendí seis cajas con doce bolsas de 340 gramos cada una, hoy produzco 70 cajas diarias, doy empleo a 22 personas y surto a 38 Superama y 11 Walmart de Jalisco y el DF”, comentó la emprendedora. Pero no todas las empresas que logran ser socios comerciales de Walmart y colocar sus productos en sus anaqueles. René Carlos es un productor de cebollas y chile morrón del estado de Puebla, que en el 2006 hizo su primer intento para acercarse a Walmart. Durante seis meses se preparó con cada uno de los requisitos. Cuando llegó el momento de hablar de producción le pedían surtir a 200 tiendas, lo que superaba su capacidad de producción. Al final declinó la oportunidad. Hoy se prepara para hacer frente al reto y duplicar en el corto plazo su producción de 40 toneladas. Tres maneras de convertirse en proveedor de Walmart: Existen tres vías para tocar la puerta del corporativo y poder llegar hasta el piso de venta: 1. Pedir el nombre del encargado del programa de Compras de Walmart México y Centroamérica en el teléfono del corporativo y agendar una cita para presentar su producto. 2. Ir a la tienda de preferencia de la cadena, pedir una cita con el gerente y presentarle el producto. Él tendrá la oportunidad de evaluarlo y ponerlo a prueba en el piso de venta de una a tres semanas. Si funciona, el siguiente paso será canalizarlo con el área de compras del corporativo. 3. A través del correo [email protected] los proveedores de servicios o de productos que quieran surtirle a Walmart serán analizados. 7 tendencias del comercio minorista en 2014 America Retail El uso del smartphone en el punto de venta, el auge del concepto drive o la desaparición del formato hard discount son algunas de las tendencias que marcarán el futuro del comercio minorista de alimentación en el mundo, según el análisis elaborado por el World Tour by Sial. Tendencias del comercio minorista mundialLa gran distribución no deja de evolucionar en cuestión de formatos, estrategias de venta y conceptos de tienda en su lucha por aumentar su volumen de negocio y atraer al consumidor a sus establecimientos. Estos cambios que se producen a escala mundial son claves para entender cómo es y en qué se está transformando el comercio minorista de alimentación mundial. 28 periodistas de todo el mundo, coordinados por el equipo de Sial, han detectado 7 grandes tendencias que marcarán la evolución del comercio minorista internacional y que se pueden conocer en el espacio World Tour, ubicado en el marco de la feria Sial Paris 2014. El concepto “drive” se extiende por todo el mundo. Este sistema de compra por Internet y recogida del pedido en el centro comercial mediante el vehículo particular del comprador está en pleno desarrollo. Sus principales ventajas para el cliente son, fundamentalmente, el ahorro de tiempo, así como su practicidad. El primer drive vio la luz en Francia, en el año 2004, país que en estos momentos cuenta con más de 3.000 drives que movieron 1.500 millones de euros de volumen de negocio en 2013, lo que supone un 3,5% del gasto en alimentación de los franceses. La guerra de precios se mantiene. Con la reducción del consumo, la lucha por atraer a un cliente cada vez más sensible a los precios se recrudece y, en consecuencia, incrementa el nivel de competencia en el comercio minorista. El precio se ha convertido en el arma más importante para ganar esta batalla, así supermercados como Tesco, en Inglaterra, ofrecen a sus clientes el reembolso automático de la diferencia de precio con respecto a otras cadenas. En países como Canadá o Estados Unidos, la comparación de precios en las tiendas es una fórmula habitual de exponer los productos. Se buscan formas de atraer al cliente a la tienda. El auge del comercio electrónico y los formatos nuevos como el drive han reducido el número de personas que se desplaza a los supermercados e hipermercados a hacer sus compras. Por ello, las empresas de distribución buscan fórmulas que mejoren la experiencia de compra en la tienda, con el fin de motivar al consumidor para que se acerque al establecimiento. Muchos retailers han optado por mejorar la presencia y oferta de productos frescos, así como renovar la estética de las tiendas y ofrecer asistencia personalizada. Se observa, por tanto, el renacer de las zonas de mercado donde las secciones de frutas, verduras, panadería, charcutería, pescadería y carnicería vuelven a recobrar su importancia. También se recobra el concepto “hecho en casa” y un gran número de tiendas vuelve a elaborar productos de panadería o comidas preparadas en el propio establecimiento, para ofrecer a sus clientes la máxima garantía de frescura. Ejemplos de ello son Eataly en Milán o Whole Foods en Brooklyn, Nueva York (ver imagen), dos tiendas que cuentan incluso con invernaderos propios instalados bajo el mismo techo o cocina, para preparar in situ las recetas que ofrecen en sus establecimientos. La integración del smartphone en el acto de compra. El teléfono móvil inteligente o smartphone es uno de los dispositivos móviles que acompaña al consumidor allá donde va, por ello las empresas de distribución y gran consumo están empezando a aprovechar las posibilidades que ofrecen este tipo de terminales para mejorar la experiencia de compra del cliente. Así, por ejemplo, el teléfono móvil puede ser una herramienta útil para ampliar información sobre los productos, anunciar promociones, interactuar con las marcas o escanear códigos de barras o códigos QR. El concepto hard discount se suaviza. Se percibe cierta decadencia del modelo de descuento en países como Francia, donde suma cuatro años de caída. Cadenas como Lidl o Aldi están evolucionando hacia un hard discount muy suavizado, donde se pueden encontrar productos nacionales, bodega de vinos, mayor surtido de marcas, etc. La internacionalización del comercio minorista. Las grandes marcas de la distribución alimentaria abren tiendas en varios continentes. Para compañías como Walmart, Tesco o Carrefour su volumen de negocio fuera del mercado doméstico es cada vez más importante, especialmente en América, Europa y Asia. África empieza a posicionarse como destino de interés para algunas cadenas como Walmart, que posee en Sudáfrica uno de sus principales mercados. Los gigantes del ecommerce entran en la distribución alimentaria. Amazon se introduce en el comercio electrónico de alimentación con Amazon Fresh, un proyecto que aún está en fase de pruebas en las ciudades de Seattle, San Francisco y Los Ángeles, pero que podría convertirse en un nuevo gigante del comercio alimentario global en el futuro.