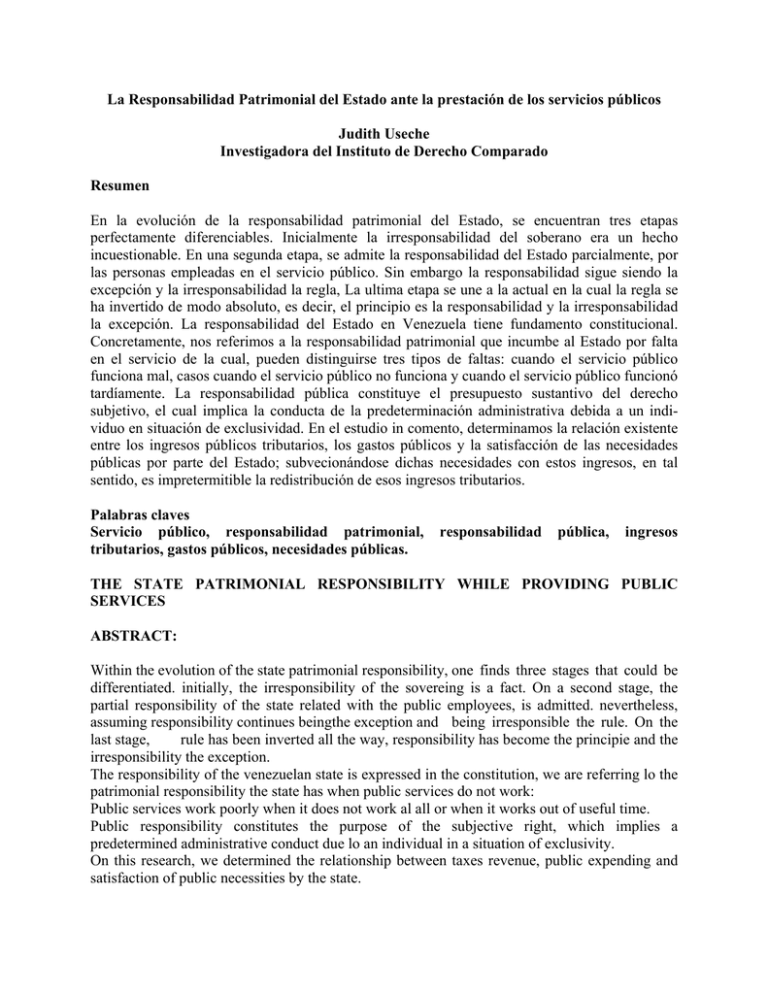

La Responsabilidad Patrimonial del Estado ante la prestación de

Anuncio