Euro Area: Lentamente sale del estancamiento

Anuncio

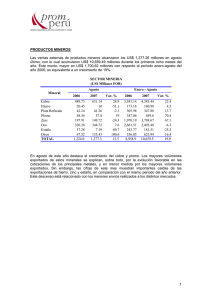

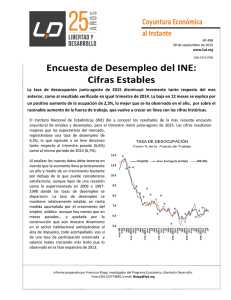

www.lyd.org ISSN: 0717-2605 COYUNTURA ECONÓMICA Informe de Noviembre 2004 Euro Area: Lentamente sale del estancamiento En la actualidad 25 países componen la Unión Europea, de ellos 10 ingresaron en mayo pasado y hay cuatro países más en la lista de espera: Bulgaria, Croacia, Rumania y Turquía. Esta gran zona económica avanza lentamente hacia una mayor integración y consistencia de sus políticas económicas. El crecimiento económico ha sido moderado y ha promediado un 2% en los últimos años. Ahora bien, el 2003 no fue un muy buen año para la UE ya que Alemania sufrió una leve contracción, -0,1%, mientras que Francia crecía en 0,5% e Italia en 0,4%. Para el presente año se espera un crecimiento en torno a 1,8% que fue ajustado a la baja debido al impacto de los altos precios del petróleo. Asimismo, la apreciación que ha tenido el Euro en relación al dólar americano ha afectado su comercio exterior y el costo de la vida. Para el 2005, por su parte, se espera que el crecimiento sea cercano a un 2%. En este contexto de bajo crecimiento la presión inflacionaria subyacente es también bastante baja y por tanto se espera que el Banco Central Europeo eleve la tasa de interés en marzo próximo a 2,25% desde el 2% que rige desde el 5 de junio del 2003. Sin duda, el escalamiento de la tasa de interés será más moderado que en el caso americano y es probable que debamos esperar hasta diciembre del 2005 para que la tasa europea llegue a 3%, lo que en el caso americano ocurrirá antes del fin del primer semestre del próximo año. La falta de cumplimiento de las reglas fiscales del acuerdo de Maastricht es uno de los problemas importantes, ya que al hecho de que Francia y Alemania no hayan cumplido con los límites se agrega la información falsa reportada por otros países. En la medida que no se cumple la regla y no haya sanciones o medidas concretas por parte de la Unión se genera un incentivo natural a que los desequilibrios fiscales sean mayores y con ello se pierda competitividad en relación a Estados Unidos. Para Chile sigue siendo fundamental acrecentar la relación económica con la Unión Europea y aunque aún es muy pronto para realizar una evaluación de la marcha del acuerdo de libre comercio no debe moderarse la presión en cada una de las comisiones del acuerdo para lograr ventajas adicionales ya que el tamaño del mercado es significativo al mismo tiempo que aprendemos de los artífices lo que se debe hacer cuando un país toma el liderazgo de la región y debe influir en su evolución, como es el futuro de Chile en América Latina. Fecha de cierre: Noviembre 15 de 2004. Nº 116 Editor Responsable: Tomás Flores Jaña, Director Programa Económico, Libertad y Desarrollo. Fono 562 377 4817, e-mail: [email protected] Base de datos: [email protected] 1 www.lyd.org ISSN 0717-2605 Chile: El escenario del 2005 La reciente evolución de los indicadores de actividad interna y de comercio exterior han llevado a reproyectar los pronósticos económicos para éste y el próximo año. Así es como el PIB podría crecer durante el presente año en torno a un 5,5%, lo que se ubica en el techo de las proyecciones que se realizaban algunos meses atrás. Asimismo, la estimación para el próximo año se eleva a 5% dada la prolongación de los buenos términos de intercambio por un período mayor al que se había previsto, especialmente en el precio del cobre. Una de las variables de la demanda interna que ha mostrado un mejor desempeño es la formación bruta de capital fijo (FBKF) que en el primer semestre creció en un 6,9% que se descompone en una variación de 11,7% en maquinarias y equipos 3,5% en construcción y otras obras. Para el segundo semestre esperamos que la FBKF crezca en 12,7% gracias al impulso adicional que está mostrando la construcción, que aumentaría en 6,2% mientras que las compras de maquinarías lo harían en 21,9%. Esto llevaría a que el desempeño anual de la FBKF fuese de un aumento de 9,8%, siendo la variable de mayor impulso dentro de la demanda agregada. En el 2005 se prevé un escenario en el cual, Estados Unidos y China, moderan sus tasas de crecimiento para hacer frente a los desequilibrio internos, lo cual reducirá la presión sobre los mercados de commodities con el consiguiente cambio en la trayectoria de los precios como ya sucedió con los granos y parece estar ocurriendo con la celulosa. En el cobre, en cambio, los mercados futuros muestran que hasta fines del próximo año podríamos esperar precios superiores a 110 centavos por libra, lo que implica que el déficit de producción mundial que existe hoy no desaparecerá rápidamente, entregándole a Chile algunos años con buenos precios para compensar los bajos niveles observados por seis años consecutivos, esto es desde 1998 hasta el 2003. Ahora bien, durante el próximo año se producirá un aumento importante del consumo de gobierno que registra cuentas nacionales, esto es, las remuneraciones y los bienes y servicios utilizados por los funcionarios públicos. Este componente del gasto fiscal crecerá en 11,4% durante el próximo año, lo que se descompone en un 7,3% de aumento en remuneraciones y 16,3% en bienes y servicios. Parte sustancial de este incremento se explica por la reforma procesal penal y su fase en la Región Metropolitana, mayor gasto en los servicios de salud y en seguridad pública. Para que esto sea consistente con la regla de superávit estructural, la inversión crece moderadamente ya que entra en su etapa final la expansión de la jornada escolar completa y la reforma procesal. En resumen, éste y el próximo año serán mejores en relación al crecimiento económico en comparación con el bajo desempeño de los últimos años, persistiendo el desequilibrio en el mercado del trabajo y con la sensación algo incómoda de que en este buen escenario internacional Chile podría haber crecido cerca de 10% por año, en lugar del 5% que efectivamente tendrá. 2 IV Región Entre 1996 y 2003, la cuarta región acumula una expansión total de 70%, lo que la coloca en el primer lugar en el ranking regional de crecimiento. Esta región tuvo una expansión de 60% durante el año 2000 gracias a la puesta en marcha de un proyecto de la gran minería. El 21,1% del PIB regional lo genera la minería (Base 1996), lo que en la actualidad debe ser muy superior dado que la matriz productiva es de 1996. El segundo sector en importancia es el comercio con 11,6%. El empleo, por su parte, se distribuye en un 27% en la agricultura, un 22% en los servicios personales y un 19% en el comercio. La tasa de desocupación, en los últimos años, ha sido más baja que el promedio nacional pero a partir del segundo trimestre se empinó por sobre el 10%. La ciudad con mayor tasa de desocupación es La Serena y probablemente la que registra la más baja Ovalle. INDICADORES DE CORTO PLAZO Var.% Trim. Año anterior PIB Demanda Agregada FBKF Resto Exportaciones Importaciones Inflación (Var.% mes) Inflación (Var.% 12 meses) Tipo de cambio ($/US$) Imacec (Var. % 12 meses) 1ª trim. 04 2ª trim. 4ª trim. 1ª trim. 05 4.8 5.3 5.7 5.1 9.9 12.0 5.1 5.7 8.0 4.9 9.0 11.0 6.5 9.5 16.2 7.5 13.7 17.5 5.5 5.2 9.3 4.0 12.3 11.7 4.2 5.0 6.5 4.5 7.0 10.5 Ago-04 Sep-04 Oct-04 Nov-04 Dic-04 0.4 1.6 636 4.5 0.1 1.5 616 7.4 0.3 1.9 607 5.4 0.2 2.4 605 5.7 0.1 2.9 600 5.5 Jul.-Sept Ago-Oct Sept-Nov 9.7% 9.4% 8.7% May. - Julio Jun.-Ago Tasa de desocupación 3ª trim. 9.7% 9.9% 3 El crecimiento de la Unión Europea será de 1,8% durante el presente año, El monetario, junto con la expansión del comercio exterior, han situado la proyección de crecimiento del presente año en 1,8%, lo que es algo menor a lo que se proyectaba unos meses atrás y que debió moderarse debido al alto precio del petróleo. Unión Europea: PIB Var. % 3.0 PIB oya 2,0 2.5 2,1 PIB qq 2,0 2.0 1.5 Entre 1996 y 2005 el PIB en la Unión Europea habrá crecido en un promedio anual de 2%. Durante el 2003, el PIB de esa zona creció en sólo 0,5%, lo que se explica por la leve recesión de Alemania y el bajo desempeño de Francia. En el primer y segundo trimestre del presente año se estima que la UE habría crecido alrededor de 1,4% y 2% respectivamente en comparación con iguales períodos del 2003. Para el 2004 se proyecta un crecimiento total de 1,8% mientras que para el 2005 podría alcanzar a 2,1%. Proy. 1,8 1.0 0.5 0.0 -0.5 III* IV* II I 04 IV II III I 03 IV III II I 02 -1.0 Unión Europea: Inflación Var.% 12 meses 3.0 IPC Subyacente 2.5 2.0 1.5 4 S J M M E 04 N S J M M E 03 1.0 Entre 1996 y 2005, la inflación promedio será de 1,9%, mientras que el año pasado alcanzó a 2% y se proyecta para el presente año un aumento de 2,3% aproximadamente. El Banco Central Europeo ha mantenido la tasa de interés en 2% desde el 5 de junio del 2003 y se espera que la eleve a 2,25% en marzo del próximo año. La trayectoria de incremento será más lenta que la de Estados Unidos dada la menor presión inflacionaria y el bajo crecimiento económico. ... mientras que el desempleo sigue siendo alto El bajo crecimiento económico y las rígidas regulaciones laborales han mantenido alto el desempleo en la Unión Europea y dado que en la actualidad muchas inversiones se realizan en China, menos empleos hay en Europa. Unión Europea: Tasa de Desocupación Como % de la Fuerza de Trabajo Proy. 10.0 8.0 6.0 4.0 2.0 2005 2004 2003 2002 2001 2000 1999 1998 1997 1996 1995 1994 1993 1992 1991 0.0 Unión Europea : Saldo Balanza Comercial € Millones, Acumulado 12 meses M E 04 S M E 03 S M 120,0 100,0 80,0 60,0 40,0 20,0 0,0 E 02 La Unión Europea (12) tuvo un superávit comercial de € 72,3 miles de millones el 2003, con un total exportado de € 1.055 miles de millones e importaciones por € 983 miles de millones. Durante el presente año el saldo en la balanza comercial ha comenzado nuevamente a crecer impulsado por exportaciones que se incrementan cerca de 11% en el último trimestre móvil. Este aumento se produce a pesar de la apreciación del euro y básicamente responde a la reactivación del comercio mundial. 12.0 1990 En los últimos años la tasa de desocupación de la Unión Europea ha promediado un 9,3%, siendo a mediados de los noventa cuando se superó el 10%. Hasta el momento las tasas más altas se registran en España, siendo el registro del año pasado igual a 11,3%, mientras que en Alemania se ubico en 9,6% y en Francia en 9,4%. No se esperan avances muy sustanciales en está área debido a la rígida regulación vigente que ha llevado a que muchas inversiones se hagan en otras partes del mundo. 5 www.lyd.org ISSN 0717-2605 El PIB chileno crecería 5,5% en el cuarto trimestre A partir del Imacec de septiembre se tiene un aumento del PIB en el tercer trimestre de 6,5%, mientras que para el último cuarto del año se espera un incremento de 5,5% aproximadamente, con lo cual Chile habría crecido en 5,5% en el 2004. IMACEC Var. % Proy. 8.0 7.0 Prom . Anual Sept.6,5 6.0 Prom .Trim . Sept.4,9 5.0 4.0 3.0 2.0 1.0 M E 05 S M E 04 S M E 03 S M E02 0.0 Índice de Producción Minera Var. % Acumulada en 12 meses No Métalica 20.0 Métalica 15.0 10.0 6,6 5.0 0.0 -5.0 J M M E 04 N S J M M E 03 6 S -3,8 -10.0 El IMACEC de septiembre mostró un incremento de 7,7% en 12 meses, lo que implicó un aumento en el trimestre móvil julio-septiembre de 6,5% y un ritmo anualizado de 4,9%. Para octubre del presente año se espera un aumento en torno a 5,4%, con una proyección para el cuarto trimestre de un aumento de 5,5%, con lo cual el crecimiento del 2004 sería de 5,5%, es decir en el techo de las proyecciones originales. En septiembre pasado, la producción minera creció en 11,8% en comparación con igual mes del 2003. El incremento de la minería metálica en 12 meses, fue de 13,8%, mientras que en la no metálica hubo una caída de 17,2%. Este negativo resultado redujo nuevamente la tasa de crecimiento anualizada a –3,8%. La minería metálica, por su parte, está creciendo a un ritmo anualizado de 6,6% pudiendo terminar el año con un aumento cercano al 8%. La industria mantiene su recuperación El presente año ha sido bueno para la industria ya que la mayoría de los subsectores han ido de menos a más, pudiendo expandirse la producción cerca de 8% durante el presente año. Producción y Ventas Industriales SOFOFA, Var. % Prom. Trim. Móvil Producción 10 8,3 Ventas 8 6 7,0 4 2 0 -2 S J A 04 E O J A 03 E O J A -4 02 E En septiembre pasado, la producción industrial aumentó en 12,4%, mientras que las ventas totales lo hicieron en un 7,5% y las internas en 7,3%. Con esto, la producción industrial tuvo una expansión de 8,3% en el trimestre julio-septiembre, en tanto que las ventas lo hicieron en 7%. El mayor crecimiento, en 12 meses, en la producción se observó en Conservas de carne, pescado, fruta y legumbres con un incremento de 24,8%. En el otro extremo, la mayor caída se registró en la fabricación de muebles (-21,1%) debido al mismo fenómeno registrado el mes anterior. Ventas Comercio Minorista (Var.% 12 meses) 10.0 8.0 6.0 3,9 4.0 2.0 0.0 -2.0 -4.0 -6.0 -8.0 S J A E 04 O J A E 03 O J A -10.0 E 02 Durante septiembre pasado, las ventas del comercio minorista aumentaron en 3,9%, mientras que el promedio enero-septiembre muestra igual variación. En septiembre el rubro más expansivo fue muebles con un 10,6%, seguido por artefactos eléctricos con un 6,9%. Bastante más bajo es el incremento de vestuario con 1,9%, siendo nulo el incremento en calzado y negativo en 5,9% el de ventas correspondientes a la línea hogar. 7 www.lyd.org ISSN 0717-2605 La inflación subyacente sigue muy acotada, La nula variación del IPC subyacente en octubre pasado ha entregado un horizonte bastante despejado al Banco Central, quien sin perjuicio de lo anterior decidió subir una vez más la tasa de interés. Inflación Var. % 12 meses 5.0 Durante octubre pasado hubo una variación de precios del consumidor de 0,3%, explicada principalmente por el incremento en el subconjunto transporte que aportó 0,262 décimas a la cifra total, mientras que el resto de los subsectores varió muy poco y en forma compensada. Por su parte, la variación del IPC subyacente fue nula, lo que se traduce en una variación anualizada de 0,9%, mientras que la del IPC total en 12 meses es de 1,9%. Para noviembre se espera un aumento de 0,2% que elevará la variación anualizada a 2,4% pudiendo llegar a 2,9% en diciembre próximo. Subyacente 4.0 3.0 1,9 2.0 1.0 IPC 0,9 0.0 O J A E 04 O J A E 03 O J A 02E -1.0 Remuneraciones Nominales por Hora Var. % 12 Meses 5.5 5.0 4.5 3,7 4.0 3.5 2,9 3.0 2.5 2.0 1.5 8 S J A E 04 O J A E03 O J A E 02 1.0 El incremento nominal de las remuneraciones durante septiembre pasado fue de 2,9%, cifra levemente superior a la del mes anterior. La remuneración real creció en 1,4% con respecto a septiembre del año 2003 mostrando un incremento algo mayor al registrado en agosto pasado y que fue de sólo 1%. La remuneración media de septiembre alcanzó a $275.829.- ... mientras que el tipo de cambio real sigue bajando La caída del tipo de cambio nominal le entrega una holgura adicional a la evolución de los precios de los transables mientras que el índice real sigue bajando. Inflación Transable y No Transable Var. % 12 Meses IPC 6 Transable 5 No Transable 4 2,1 3 2 1,9 1 1,7 0 -1 O J A 04E O J A 03E O J Tipo de Cambio Real Observado Base : Promedio 1986=100 120 Indice Total 110 100,21 100 90 80 91,69 Indice sin A. Latina 70 60 J s A 04E O J A 03E O J A 50 02E En septiembre el índice del tipo de cambio real cayó en 2% con respecto a igual fecha del 2003 y en 2,3% con respecto al mes anterior. Parte sustancial de este retroceso se explica por la baja del tipo de cambio nominal a un promedio de $616 después de haberse cotizado a $635 el mes previo. Para los siguientes meses se esperan reducciones adicionales que podrían llevar a este índice a cerrar el año con un caída de 5,3% con respecto al promedio del 2003. A -2 02E El índice de precios de bienes transables tuvo un incremento de 0,4% en octubre pasado lo que implica un incremento de 1,7% en 12 meses. Los no transables, por su parte, tuvieron un aumento mensual de 0,2% y en 12 meses de 2,1%. El alza de 4,3% de la gasolina sin plomo es el principal factor que explica tanto el alza del índice general como el de los bienes transables. 9 www.lyd.org ISSN 0717-2605 El Banco Central subió la tasa de interés En la reunión de noviembre, el Banco Central elevó la tasa de política monetaria (TPM) a 2,25% y podría volver a hacerlo en febrero del próximo año. Tasa de Política Monetaria Bancos Central % En la reunión del 11 de noviembre pasado, el Consejo del Banco Central elevó, por unanimidad, la tasa de política monetaria a 2,25% anual. A pesar de que las presiones inflacionarias se mantienen bastante acotadas, el Consejo consideró que los buenos resultados económicos y la reducción de las holguras de capacidad posibilitan el incremento de la tasa de interés. En esta decisión habría, por tanto, una acción preventiva en relación a la futura evolución de la inflación. 7,00 6,00 5,00 Proyección 4,00 3,00 2,00 1,00 S M E 05 S M E 04 S M E 03 S M E 02 0,00 Agregados Monetarios Var. % Real Prom. Trim. 28.0 M1A 24.0 M7 20.0 M2 26,0 4,9 16.0 12.0 8.0 15,6 4.0 0.0 10 O J A E04 O J A E03 O J A 02E -4.0 El dinero M1A real creció en un 28% en octubre pasado, medido en 12 meses, con lo cual el incremento del promedio móvil agosto-octubre alcanzó a 26%. La variación anualizada alcanza a 18,4%, cifra que es prácticamente la mayor expansión de los últimos 10 años. Los demás agregados también muestran una aceleración sustancial sin que hasta el momento manifiesten un punto de quiebre en la tendencia. El peso chileno sigue fortaleciéndose La mejoría internacional sigue fortaleciendo el peso chileno, llevando el tipo de cambio observado a un valor bajo $600, esperándose que se estabilice en torno a esa cifra en las próximas semanas. Dólar vs. Peso Chileno $/1 US$ 800 El tipo de cambio nominal ha mantenido una tendencia descendente desde mediados de año y se espera que el promedio del mes de noviembre sea de $605, mientras que en diciembre podría llegar a cerca de $600. El fuerte mejoramiento de los términos de intercambio es el principal responsable de esta evolución, mientras que la paulatina expansión del gasto agregado por sobre el PIB también comenzará a influir en la tendencia de mediano plazo. 750 700 607,30 650 600 O J A 04 E O J A 03 E O J A 02 E 550 Paridades Promedio mensual YEN/US$ EURO/US$ 1.20 O J 0.20 A 40 04 E 0.40 O 60 J 0.60 A 80 03 E 0.80 O 100 J 1.00 A 120 02 E YEN/US$ 140 EURO/US$ La expectativa de una reversión en el debilitamiento del dólar para ser cada vez más lejana, inlcuso podríamos ver al dólar más debil todavia. Esto no parece incomodar a Estados Unidos en la medida que le ayuda a ajustar su desequilibrio en la balanza comercial y que la devaluación no se ha traducido en un aumento muy significativo en los precios de los transables. 11 www.lyd.org ISSN 0717-2605 La tasa de desempleo será de 9,4% en octubre Luego de la reducción en la tasa de desocupación de septiembre pasado, se espera que el INE reporte una nueva reducción en su siguiente encuesta. Tasa de Desocupación Nacional % de la Fuerza de Trabajo. 12 11 9,7 10 9,4 9 8 7 6 5 4 S M E 04 S M E 03 S M E02 S M E01 3 Fuerza de Trabajo y Ocupación Var. % 12 meses Fuerza de trabajo 2,4 5% Ocupación 2,0 4% 3% 2% 1% 12 S J A E 04 O J A E 03 O J A E 02 0% La tasa nacional de desocupación en el trimestre móvil julio-septiembre del presente año alcanzó a 9,7%, lo que representa un incremento de 0,3 puntos en relación a lo observado un año atrás. Este resultado fue levemente inferior al proyectado y para la encuesta de agostooctubre se espera que llegue a una cifra en torno a 9,4%. De aquí en adelante la estacionalidad de la primavera y el verano reducirán esta tasa hasta fines de año, pudiendo cerrar en diciembre próximo en torno a 7,8%, con lo cual la desocupación promedio del 2004 alcanzaría a 8,8%. En 12 meses la fuerza de trabajo creció en 2,4%, lo que implica un incremento de 4,7% en 24 meses, cifra similar a la de la encuesta previa. Por su parte, el número de ocupados, creció en 2%, lo que implica un incremento en 4,7% en 24 meses. El aumento de la ocupación fue superior al esperado y debe haber sido muy significativo en el mes de septiembre para que el trimestre móvil haya recogido dicho incremento. No está disponible aún cuántos de estos empleos fueron generados gracias a gasto público. El empleo en la agricultura comienza a recuperarse. En varias encuestas consecutivas, el empleo en la agricultura comenzó a caer, pero en el último reporte ello parece que llegaría a su fin y de aquí en adelante volverían los buenos resultados. Empleo: Sectores Transables Var. % meses Minas y Canteras 12,7 Industria manufacturera 20% 0,1 11% 2% -7% J S A E04 O J A E03 O J A -16% E02 El empleo total del sector transables aumentó en 1%, lo que se explica principalmente por la expansión de 1% en la agricultura, cifra que podría dejar atrás los malos resultados previos. El sector industrial tuvo un aumento de 0,1%, mientras que en el minero hubo un aumento de 12,7%, lo que más compensa la caída de 3,6% de un año atrás y debe reflejar la reactivación de la pequeña y mediana minería ante los buenos precios del cobre y otros metales. Agricultura, Caza y Pesca 1,0 Empleo: Sectores No Transables Var. % 12 meses 5,3 Construcción 0,3 Comercio Transporte y Comunicaciones -6,0 10% 6% 2% -2% -6% S J A E04 O J A E03 O J A -10% E02 El empleo generado por el sector no transables se incrementó en un 2,3% respecto a un año atrás. El sector construcción mostró un fuerte y sorpresivo aumento de 5,3%, en tanto que el sector comercio registra un leve incremento de 0,3%. En transportes se observa nuevamente una contracción de 6%, mientras que en los servicios personales, comunales y sociales la tasa de expansión fue de 4,2%, lo que es bastante alto en comparación con los meses anteriores y dada la alta base de comparación. 13 www.lyd.org ISSN 0717-2605 Las exportaciones de cobre no dejan de crecer.... Mientras que las otras exportaciones principales ya comenzarán a cambiar de tendencia, el cobre sigue con precios superiores a los proyectados y niveles de resistencia para varios meses más. Valor Export.: Productos Principales Var. % acum.12 meses Cobre 75,2 HP 6,0 Cel 28,2 90 70 50 30 10 -10 -30 S J A 04 E O J A 03 E O J A 02 E -50 La variación anualizada al mes de septiembre del presente año alcanza a 75,2% para el cobre, lo que seguirá aumentando hasta enero próximo para, a partir de allí, comenzar a moderar la expansión. En el caso de la celulosa, la variación anualizada ha subido otra vez hasta 28% debido incremento en la cantidad física. Por su parte, las exportaciones de harina de pescado muestran un aumento de sólo 6% lo cual es similar al registro del mes anterior. Precios Export.: Productos Principales Var.% acum.12 meses 80.0 Cobre 60.0 HP 57,7 Cel 40.0 17,3 20.0 0.0 6,6 -20.0 -40.0 14 S J A 04 E O J A 03 E O J A 02 E -60.0 El promedio anualizado del cobre, al mes de octubre pasado, alcanza a 127,6 centavos por libra, pudiendo cerrar el año en 128,8 centavos por libra dadas las estimaciones para noviembre y diciembre. Los precios de la harina de pescado y celulosa mantienen aún una aceleración en la variación acumulada, sin perjuicio de que ambos comenzaron a bajar a partir de septiembre y seguirán haciéndolo en los próximos meses. ...........y las mineras no cobre también. Con un impulso que no parece tomar descanso, las exportaciones mineras no cobre siguen la tendencia de su hermano mayor y seguirán expandiéndose por varios meses más. Volumen de Export.:Productos Principales Var.% . Acum. 12 Meses 40 9,3(Celulosa) 11,1(Cobre) -0,6(H.Pescado) 30 20 10 0 -10 -20 Cobre H. de Pescado -30 -40 Celulosa S J A 04 E O J A 03 E O J A -50 02E Las exportaciones físicas de cobre tuvieron un aumento anualizado de 11,1% al mes de septiembre, lo que ya es un buen proxy del cierre del año. En harina de pescado se observa una leve caída de 0,6% con lo que se revierten totalmente los buenos registros de principios de año. Por último, la celulosa muestra un incremento de 9,3% y puede seguir aumentando. Valor Export.: Categorías Seleccionadas Var.% . Acum. 12 Meses 100 Miner. ex Cobre 89,37 80 60 Agropec. 16,8 40 20 0 -20 -40 Ind ex HP y Cel 22,36 S J A 04 E O J A E03 O J A -60 02E Las exportaciones mineras, excluyendo cobre, siguen acelerándose y a septiembre pasado mostraron un aumento de 89%. En las exportaciones agropecuarias e industriales, excluyendo celulosa y harina de pescado, la situación sigue estable con una expansión anualizada de 22%, mientras que en productos agrícolas la variación sigue bastante estable en torno a 17% 15 www.lyd.org ISSN 0717-2605 En el cuarto trimestre las exportaciones crecerán en 45%... Los buenos resultados recientes han llevado a reproyectar las exportaciones para el último cuarto del año, elevándose una vez más la estimación para el año. Valor Comercio Exterior Var. % trim. Móvil con Equiv. año ant. 65 55 45 35 25 15 5 -5 -15 -25 -35 56,3 Exportaciones Importaciones O J A E04 O J A E03 O J A 02E 36,3 En el trimestre agosto-octubre del presente año se observa un incremento de 56,3% en las exportaciones totales con respecto a un año atrás, proyectándose un aumento de 48% para el 2004. Por su parte, las importaciones tuvieron una expansión de un 36,3%, medidas de igual forma, proyectándose un incremento de 27% para el año completo. Esta última cifra fue corregida al alza dado el alto incremento de los últimos meses. Importaciones Var. % trim. Móvil Consumo 31,0 Capital 39,8 Intermedio 41,7 40.0 30.0 20.0 10.0 0.0 -10.0 -20.0 16 O J A E 04 O J A E 03 O J A 02 E -30.0 El promedio de las importaciones de bienes de consumo del trimestre móvil agosto-octubre, muestra una expansión de 31%, levemente más bajo que la cifra anterior ya que el incremento de octubre fue más moderado. En cambio, los bienes intermedios siguen acelerándose y a octubre pasado muestran un crecimiento trimestral de 41,7%. Los bienes de capital, por último, tuvieron un incremento de 39,8%, lo que ha permitido elevar rápidamente la variación anualizada. ... mientras que la balanza comercial se acerca a su máximo. Es probable que en el primer trimestre del próximo año se logre el máximo resultado de la balanza comercial para estar estabilizado durante algunos meses. Saldo Balanza Comercial US$ Mill. acum. 12 meses Proy. 9,000 8,000 Octubre = 7.919 7,000 6,000 5,000 4,000 3,000 2,000 E 05 M S M E 04 S M E 03 S M 1,000 E02 La balanza comercial acumulada en doce meses, a octubre pasado, registró un superávit de US$ 7.918,9 millones, con un mejoramiento de US$ 364,2 millones más que aquella verificada en forma equivalente el mes previo, que tuvo un superávit de US$ 7.554,8. Este mejoramiento se explica por el incremento de US$ 930,9 millones en las exportaciones acumuladas en doce meses. En tanto las importaciones, medidas de igual manera, mostraron un aumento de US$ 566,7 millones. Para noviembre se proyecta un nuevo mejoramiento de la balanza comercial, que elevará el superávit anualizado a cerca de US$ 8,1 miles de millones. Exportaciones e Importaciones US$ Mill. acum.12 meses 38,000 Proy. Exportaciones Oct. = 29.590 33,000 Importaciones Oct. = 21.671 28,000 23,000 18,000 M E 05 S M E 04 S M E 03 S M 13,000 E02 Las exportaciones anualizadas alcanzaron a US$ 29.589,9 millones a octubre pasado, y se proyecta que cierren el presente año en torno a US$ 31.101 millones, con un aumento total de 48%. Las importaciones, por su parte, alcanzaron en octubre pasado a US$ 21.670,9 millones y se estima que a diciembre próximo llegarán a US$ 22.850 millones, con un incremento de 27% con respecto al total del 2003. 17 www.lyd.org ISSN 0717-2605 IV Región: La importancia de la inversión La inversión minera elevó sustancialmente el PIB regional, observándose una alto crecimiento en la actualidad gracias a ese y tros sectores. Evolución del PIB (Base 100=1985) 400.0 IV Región 350.0 Resto Si se considera la base del año 1985, la cuarta región creció en un 7,3% promedio hasta el 2003, mientras que el resto de Chile lo habría hecho en 5,9%. Entre 1985 y 1999, la IV Región creció a un ritmo similar o algo inferior al del resto de Chile, pero el 2000 tuvo una expansión de 60,3% gracias a un proyecto minero que inicio su explotación. Los dos últimos años han sido recesivos, en particular el 2002 con una caída del PIB regional de 6,5%. 300.0 250.0 200.0 150.0 100.0 2003 2001 1999 1997 1995 1993 1991 1989 1987 1985 50.0 Índice de Actividad Económica Var. % 12 meses 80.0 IV Región 60.0 Nacional 40.0 13,6 20.0 0.0 II III I 03 III I 02 III I 01 III I 00 III I 99 18 I 04 4,7 -20.0 Durante el 2002, el PIB de la IV Región cayó en 6,5% mientras que Chile crecía en 2,2%. En el 2003, el PIB regional cae nuevamente en 0,8% mientras que Chile creció en 3,3%. En el primer trimestre del 2004, la actividad de la región aumentó en 4,7%. Durante el segundo trimestre, la economía regional aumentó en 13,6%, debido a la expansión de los sectores relacionados con la construcción, servicios financieros, agricultura, industria, minería y transporte. La desocupación superó la tasa nacional Habitualmente la Cuarta Región tuvo una tasa de desocupación inferior a la del resto de Chile, pero durante el presente año eso cambió y actualmente dicha tasa supera al 10% en algunas ciudades importantes. Tasa de Desocupación Como % de la Fuerza de Trabajo Nacional 9,7 12.0 IV Región 10,1 11.0 10.0 9.0 8.0 7.0 6.0 AS M E 04 S M E 03 S M 5.0 E 02 La tasa de desocupación ha sido inferior a la media nacional, aunque desde mediados de año la situación se ha revertido y el desempleo se ha empinado por sobre el 10%. En el trimestre julio-septiembre pasado, en la IV región reporta una tasa de desempleo de 10,1% que se descompone en: Coquimbo 10,7%, La Serena 12,2%, Ovalle 7,9%, y el resto de la región 9%. Las tres ciudades señaladas agrupan el 58% de la población regional. Empleo IV Región Var.% 12 meses 10.00 8.00 6.00 4.00 2.00 0.00 -2.00 III I 04 III I 03 III I 02 III I 01 III -4.00 I 00 En la última encuesta de empleo se registraron 198,7 mil ocupados en la IV región. Cerca del 27% de ellos está en el sector agrícola. Un 21,8% en el área de servicios personales, comunales y sociales, en donde se incluyen habitualmente a los funcionarios públicos. Un 19% se dedica al comercio, un 7% a transporte y a la industria manufacturera. Desde el tercer trimestre del 2002 se observa una alta variación positiva en la creación de empleos que es más alto que el promedio nacional. 19 www.lyd.org ISSN 0717-2605 Gobierno Central Como % PIB, en pesos corrientes 2001 2002 2003 2004 2005 21.4 20.7 22.0 22.9 22.4 Impuestos 16,6 16,6 17,2 16,7 17,4 Cobre 0,2 0,1 0,6 2,7 1,7 Otros 4,6 4,0 4,2 3,5 3,3 Gtos. Corrientes (2) 17,9 17,9 18,5 17,2 17,3 Ahorro de Gob. Central (3) = 1- 2 3,5 2,8 3,5 5,7 5,0 Gtos. de Capital (4) 3,4 3,5 3,5 3,5 3,4 Déf.Extrapresupuestario (5) -0,7 -0,6 -0,5 -0,2 -0,3 Sup. o Déf. Global ( 6 = 3 - 4 + 5) -0,6 -1,3 -0,5 2,0 1,3 Uso o Financiamiento ( = - 6) 0,6 1,3 0,5 -2,0 -1,3 Fondo del Cobre 0,6 0,6 0,2 -1,3 -0,6 Endeudamiento 0,6 0,7 0,2 n.d. n.d. Bonos de Reconocimiento -1,1 -1,1 -1,2 -1,2 -1,3 Resto 0,5 1,1 1,3 n.d. n.d. Ing. Corrientes (1) 20 Ahorro - Inversión Como % del PIB en pesos corrientes 2001 2002 2003 2004p 2005p 22,0 22,0 21,8 22,8 23,2 Ahorro Nacional 20,5 20,6 21,0 24,7 23,5 Ahorro Externo 1,5 1,4 0,8 -1,9 -0,3 F. Bruta de Capital Fijo 21,6 21,2 21,2 22,0 22,4 Ahorro Geográfico Bruto 23,5 24,3 24,9 24,0 23,9 Form.Bruta de Capital Crecimiento Económico Socios Comerciales Part. % Exp. 2003 2002 Estados Unidos 17,7% 1,9 3,0 4,4 3,5 Japón 10,9% -0,3 2,5 4,2 2,1 China 8,9% 8,3 9,3 8,8 7,9 Corea 4,9% 7,0 3,1 4,8 4,0 México 4,4% 0,7 1,3 4,5 4,0 Italia 4,4% 0,4 0,4 1,2 1,7 Brasil 4,0% 1,9 -0,2 4,5 3,5 Francia 3,5% 1,1 0,5 2,4 2,3 Reino Unido 3,4% 1,8 2,2 3,1 2,4 Alemania 2,9% 0,1 -0,1 1,4 2,1 65,0% 1,6 1,9 2,9 Total de los 10 países Var.% del PIB 2004p 2003 2005p 2,4 21 www.lyd.org ISSN 0717-2605 Economía Chilena Sector Real PIB Demanda Interna Consumo de Familias Consumo de Gobierno FBKF Exportaciones Importaciones PIB (en m.mills US$) 2001 2002 2003 (Var.% ) 3,3 3,5 3,7 2,1 4,8 7,8 8,8 3,4 2,3 2,8 2,9 3,6 7,5 4,1 2,2 2,5 1,9 2,7 1,4 1,5 2,4 68.418 67.409 72.056 2004p 2005p 5,5 6,4 5,3 3,6 9,8 11,2 14,2 5,0 6,2 5,0 11,4 7,0 6,5 10,0 90.141 95.190 Cuentas Externas (Mills.US$) Cuenta Corriente -1.100 -885 -594 Balanza Comercial 1.844 2.256 3.015 1.750 8.250 5.287 Exportaciones 18.272 18.177 21.046 31.101 30.482 Cobre 6.537 6.282 7.503 13.341 12.775 Resto 11.735 11.895 13.543 17.760 17.707 16.428 15.921 18.031 22.850 25.195 Cuenta Corriente (% PIB) -1,5 -1,4 -0,8 1,9 -0,3 Precio Cobre 71,6 70,6 80,7 128,8 115,0 Precio Petroleo 24,2 25,2 27,0 38,0 40,0 Tipo de Cambio Nominal 635 689 691 612 630 TC Real(1986=100) 96 97 105 98,4 99,7 2,6 3,6 2,8 2,5 (Var.% ) 1,1 2,8 2,9 1,1 3,0 3,0 Importaciones Precios IPC Dic IPC promedio año Mercado del Trabajo Fuerza de Trabajo Ocupados Desocupados Tasa de Des. prom. año Tasa de Des. Oct.-Dic. 22 -313 (En miles de personas) 5.861 5.914 6.065 6.173 6.284 5.326 5.385 5.550 5.630 5.756 535 529 515 543 528 9,1% 7,9% 8,9% 7,8% 8,5% 7,4% 8,8% 7,8% 8,4% 7,3%