Ficha Producto - Destino

Anuncio

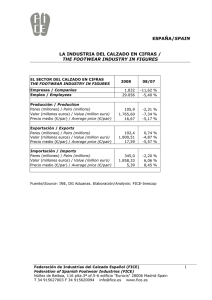

Ficha Producto - Destino Calzado de Cuero Junio 2015 Contenido Contenido ...................................................................................................................................... 1 Generalidades del producto .......................................................................................................... 2 Emiratos Árabes Unidos ................................................................................................................ 2 Perfil del país ............................................................................................................................. 2 Actualidad del sector................................................................................................................. 2 Intercambio comercial del producto......................................................................................... 5 Principales Ferias ....................................................................................................................... 8 Aranceles ................................................................................................................................... 9 Estados Unidos ............................................................................................................................ 10 Actualidad del sector............................................................................................................... 10 Elementos a tener en cuenta para negociar ........................................................................... 11 Intercambio comercial del producto....................................................................................... 11 Intercambio comercial con Uruguay. ...................................................................................... 14 Exportaciones uruguayas de los productos analizados. ...................................................... 14 Importaciones uruguayas de los productos analizados. ..................................................... 14 Principales Ferias ..................................................................................................................... 15 Aranceles ................................................................................................................................. 16 Federación Rusa .......................................................................................................................... 17 Actualidad del sector............................................................................................................... 17 Elementos a tener en cuenta para negociar ........................................................................... 18 Intercambio comercial del producto....................................................................................... 18 Principales Ferias ..................................................................................................................... 20 Aranceles ................................................................................................................................. 21 Japón ........................................................................................................................................... 23 Actualidad del sector............................................................................................................... 23 Elementos a tener en cuenta para negociar ........................................................................... 24 Intercambio comercial del producto....................................................................................... 25 Principales Ferias ..................................................................................................................... 27 Aranceles ................................................................................................................................. 28 ANEXO I ....................................................................................................................................... 29 Ficha producto – Calzado de Cuero Generalidades del producto Partidas arancelarias del producto a exportar 64.03 Calzado con suela de caucho, plástico, cuero natural o regenerado y parte superior de cuero natural. 64.04 Calzado con suela de caucho, plástico, cuero natural o regenerado y parte superior de materia textil Emiratos Árabes Unidos Perfil del país Población: 5.628.805 hab. (Naciones Unidas estima que un 80% de la población es inmigrante) 0-14 años: 20.7% 15-24 años: 13.7% 25-54 años: 61.5% 55-64 años: 3.1% 65 años y más: 1% Edad promedio total: 30.3 años. PBI - per cápita (PPP): US$ 65,000 - Consumo de los hogares: 52.4% del PBI Actualidad del sector Los emiratíes son una población joven, con un nivel de vida elevado. Son curiosos con los nuevos productos y les gusta mucho el prestigio de las marcas en todo lo que es moda y productos de lujo. El precio es determinante para los consumidores, aunque se fijan cada vez más en elementos como la calidad, la existencia de un servicio post venta o el grado de innovación del producto. El comportamiento del comprador depende del nivel de ingresos; hay una gran desigualdad entre los ingresos bajos y altos. También son sensibles al respeto de sus costumbres y tradiciones, y por esto se aconseja el etiquetado en árabe. Este idioma y el inglés son los que tienen mayor aceptación dentro del país.1 El consumo de productos de calzado en EAU mantiene una tendencia creciente; siendo el crecimiento registrado entre 2013 y 2014 de 11%. Debido a la variedad cultural, existen 1 Fuente: Santander Trade 2 Ficha producto – Calzado de Cuero influencias de estilos de todas partes del mundo, y a su vez, el clima incide también en los en lo que se puede encontrar en las tiendas. Durante el invierno, las vidrieras se llenan con vestimenta y accesorios de lana y pieles, y en verano, las prendas más ligeras son la norma. El país tiene un buen nivel de moda, por la mezcla de ingreso disponible, y conciencia del mundo de la moda, con lo que quiere acercarse a mecas como Londres, Nueva York o París, para lo que también se proyecta un distrito de diseño en Dubai. La mayoría de las marcas de lujo están representadas en los Emiratos, aunque sin embargo, las quejas de los residentes se centran en la falta de tiendas pequeñas e independientes, cuya escasez se debe tanto a las leyes de licencias como a los costos de alquilar en Shoppings. Es por esto que los eventos de artesanos locales en los Zocos2 (mercados tradicionales) son tan populares. Pequeñas marcas y vendedores independientes que empiezan a instalarse en los emiratos tienden a estar lejos de los shoppings y como consecuencia, no tienen la concurrencia de los mismos. Zoco de Bur – Dubai (www.disfrutadubai.com) Según Gulf Business, en 2013, Emiratos Árabes Unidos aparece en el puesto Nº 11 como importador de ropa en el mundo. La mayoría de las marcas trabajan en una estructura de franquicia o joint venture, con una contraparte local, aunque sin embargo, empresas independientes están emergiendo y compitiendo con sus pares internacionales, esto se vuelve importante, teniendo en cuenta que los emiratíes tienen, en gran medida, la sensación de que los grandes centros comerciales son iguales entre sí, y sienten la necesidad de encontrar productos únicos y a precios accesibles. Si una empresa piensa desembarcar en otro mercado, debe tener en cuenta que los precios unitarios pueden variar, principalmente por cuestiones relacionadas a aranceles, tasas o precios de alquiler en los locales de venta. También puede depender de la percepción de la marca en el lugar.3 Un referente importante en la zona es el diseñador de zapatos sirio Saif Ahmad, quien con su marca ‘Golden Shoes’ (vende zapatos estiletes, plataformas, botas o chatitas), está impulsando las marcas de diseño. Con precios a partir de USD 123, el diseñador está contento por poder satisfacer todas las demandas de sus clientes. En cuanto a eventos, ’Fashion Forward’ apunta a ser el más grande e importante en Oriente Medio. El evento es único en la región ya que no solo ofrece lo último de la moda en un solo lugar, sino que provee asimismo oportunidades de networking para diseñadores emergentes, y 2 Los zocos son los mercados tradicionales de los países árabes, al aire libre, que se fijan normalmente en un determinado día de la semana o época del año. El término original árabe suq, significa mercado. El zoco generalmente se ubica en una plaza en el centro de la ciudad, ya que en torno a él giran muchas otras actividades, siendo también espacios centrales de la vida social. 3 Fuente: “¿Por qué un vestido de Zara cuesta más en Nueva York que en Madrid?” – Iñaki Laguardia – El País 3 Ficha producto – Calzado de Cuero funciona como vidriera para que sean descubiertos, no solo en Medio Oriente, sino a nivel mundial. El evento reunió, entre otros, a más de 20 diseñadores, y 15 mil visitantes entre el 10 y el 13 de Abril en el Arena Madinat de Dubai.4 Hussein Bazaza, Shekha Madiyah Al Sharqi, Furne One, Dima Ayad, fueron algunos de los expositores. Loriblu, empresa italiana que se autodefine como una de las principales marcas dentro del negocio de los zapatos de lujo, abrió en Abril de 2010 una tienda propia dentro del Mall of the Emirates, como parte de la tendencia generada por la demanda de empresas Zapatos de Loriblu - (www.loriblu.com) reconocidas a nivel mundial. Loriblu utiliza como estrategia apuntar al mercado de ramadán de alta gama, con calzado tachonado con joyas. El Ramadán, uno de los 5 pilares del Islam, dura aproximadamente un mes, al final del cual es costumbre el intercambio de regalos con amigos y familia. Además, durante dicho período, el comercio llega a su pico, y los centros comerciales se mantienen abiertos hasta altas horas. Para la promoción del producto, son eficaces las acciones llevadas a cabo a través de: Televisión: Es costosa pero eficaz. Es recomendable pagar por un espacio de publicidad en los canales de cable o satelitales con gran audiencia; especialmente durante el Ramadán, ya que se puede llegar a todas las personas gracias al horario en que se ven novelas. Los principales Dubai TV, Sharja TV, MBC 1,2,3,4, Orbit. canales televisivos son: Medios de transporte: La publicidad en taxis y buses es una idea creativa y muy eficaz, dado que permite atraer la atención del consumidor en los atascamientos largos, característicos de los Emiratos. Nuevas tecnologías: La publicidad a través de e-marketing o sms es cada vez más común, aprovechando que los emiratíes son sensibles al comercio electrónico. Los locales adecuados para la comercialización, varían de acuerdo al tipo de producto comercializado, y van desde tiendas tradicionales, que se centra en productos de rango medio a bajo, a grandes centro comerciales como Abu Dhabi Mall (‘The heart of the city’ incluye tiendas como Carolina Herrera, Desigual, Claire's) Mall of the Emirates (con numerosas tiendas dedicadas al rubro calzado). Otra opción son las tiendas multimarcas, dentro de las cuales se destacan Salam5, y Jashanmal Group6. Las normas regulatorias del establecimiento y funcionamiento de los negocios se manejan en dos niveles: federal y de emiratos. La inversión extranjera se regula por Ley Empresarial Federal, la Ley Industrial Federal y la Ley de Agencia Comercial. Solo los nacionales y los residentes pueden tener cuentas corrientes; los no residentes sólo pueden tener cuentas de ahorro. Las sociedades extranjeras deben tener como mínimo un 51% de capital nacional, con excepción de la que funcionen en las “Zonas Libres” (Francas). Se favorece al empresario local 4 Fuente: Euromonitor y hauteliving.com. Este multimarcas tiene tiendas en Qatar, Omán y Jordania, además de Emiratos Árabes, y que concentra principalmente a las marcas más reconocidas a nivel mundial como Armani, Versace o Ralph Lauren 6 Empresa familiar con casi 100 años de experiencia. Además de trabajar en la venta minorista, se encarga también de la distribución. Asimismo, la empresa funciona en varias joint ventures a nivel regional y busca activamente socios que quieran entrar en el mercado. Tiene oficinas en Dubai, Abu Dhabi, Kuwait, Bahrain, Oman, Qatar e India. 5 4 Ficha producto – Calzado de Cuero frente al extranjero, no hay tratamiento nacional y la propiedad extranjera de tierras y acciones está restringida.7 Los emiratos son los mayores exportadores regionales en materia de confección. Existen alrededor de 180 fábricas de confección y cuatro fábricas de hilados y tejidos, entre otras. Las licencias de importación se conceden de manera automática a los importadores que las solicitan al Ministerio de Comercio Exterior contra la presentación de la licencia de actividad y el número de registro de la Cámara de Industria y Comercio y una remesa documentaria básica. Las aduanas pasaron por un proceso de agilización mediante trámites automáticos (ecustoms). Además, se lleva a cabo un proceso de unificación de criterio en las Aduanas Federales, en cuanto a las prácticas aduaneras de los distintos emiratos están para armonizarlas y evitar desajustes. Las materias primas y la maquinaria importada por entidades fabricantes con una Licencia Industrial emitida por el Ministerio de Industria y Finanzas están eximidas de impuestos. La principal característica es la necesidad de contar con un socio local en exclusiva para operar en este mercado. La ley emiratí no hace distinción entre las figuras del agente comercial y el distribuidor.8 Intercambio comercial del producto9 Las importaciones totales de los productos analizados provienen principalmente desde China, principal exportador mundial de ambos ítems arancelarios, con US$ 12.584 millones y US$ 11.937 millones exportados en 2014, respectivamente. Las exportaciones en tanto, tienen un carácter regional para cada país analizado: sus exportaciones se dirigen a socios comerciales con cercanía geográfica y consecuentemente, por lo general, comercial. 7 Guía de Mercado – Emiratos Árabes Unidos - PromPerú Ídem referencia anterior 9 Fuente: Elaborado por Uruguay XXI en base a datos de TradeMap. 8 5 Ficha producto – Calzado de Cuero Exportaciones de Emiratos Árabes Unidos - NCM 6403 10 Años 2007 y 2008 - Datos en USD miles Importadores 2007 2008 Participación 2008 Iraq 11.589 5.907 13% Irán (República Islámica del) 9.738 5.283 11% Kenya 3.889 4.953 11% Libia 3.105 4.771 10% Djibouti 1.328 3.356 7% Tanzanía, República Unida de 3.060 2.345 5% Arabia Saudita 2.320 2.169 5% Kuwait 2.473 1.828 4% Sudán (Norte + Sur) 2.614 1.412 3% 515 1.368 3% 15.677 13.736 29% 56.304 47.127 100% Bahrein Otros Mundo Las exportaciones de los Emiratos Árabes Unidos tuvieron un monto total de US$ 47 millones para el producto 6403 en 2008. El principal comprador fue Irak, con un 13%, mientras que otros compradores importantes fueron Irán, Kenia y Libia. Exportaciones de Emiratos Árabes Unidos - NCM 6404 Años 2007 y 2008 - Datos en USD miles Importadores 2007 2008 Participación 2008 Omá n 9.395 13.340 15% Irá n (Repúbl i ca Is l á mi ca del ) 5.412 10.868 12% Ta nza nía , Repúbl i ca Uni da de 11.989 10.670 12% Ira q 19.717 10.255 11% Sudá n (Norte + Sur) 7.999 5.848 6% 146 4.057 4% Chi na Zona Nep 170 3.624 4% Ba hrei n 1.712 2.977 3% Kenya 2.559 2.954 3% Congo 1.967 2.652 3% Otros Mundo 22.119 24.043 26% 83.185 91.287 100% Las exportaciones del producto 6404 fueron superiores al otro ítem analizado, alcanzando los US$ 91 millones. Dentro de los principales destinos se ubicaron Omán, Irán, Tanzania e Irak, con participaciones entre 15% y 11% del total. 10 Últimos datos disponibles 6 Ficha producto – Calzado de Cuero Importaciones de Emiratos Árabes Unidos - NCM 6403 11 Años 2007 y 2008 - Datos en USD miles 2007 2008 Participación 2008 China 84.630 111.271 35% Italia 62.479 71.309 22% India 16.686 21.530 7% Tailandia 16.387 16.946 5% Viet Nam 17.053 15.457 5% Brasil 12.364 14.129 4% España 11.802 12.780 4% Indonesia Estados Unidos de América 7.552 7.035 2% 6.288 6.856 2% Suiza 2.600 6.055 2% Exportadores Otros Mundo 34.174 37.504 12% 272.014 320.871 100% En cuanto a las importaciones, Emiratos Árabes Unidos presentaba en 2008 importaciones del NCM 6403 por US$ 320 millones, monto muy superior al de las exportaciones. Las importaciones provenían primordialmente desde China, que participaba con un 35% del total, e Italia, con un 22%. Analizando los orígenes de importación podemos deducir que existe un interés en el precio, pero también en la calidad en cuanto a las compras en este país. Importaciones de Emiratos Árabes Unidos - NCM 6404 12 Años 2007 y 2008 - Datos en USD miles 2007 2008 Participación 2008 China 43.431 55.807 49% Viet Nam 9.085 20.177 18% Italia 5.450 10.189 9% Indonesia 3.175 7.146 6% Tailandia 4.649 4.898 4% India 3.128 3.653 3% Brasil 1.594 1.995 2% 859 1.135 1% España 6.196 879 1% Malasia 728 793 1% Exportadores Estados Unidos de América Otros Mundo 6.963 7.714 7% 85.259 114.390 100% Para el ítem arancelario 6404, las importaciones fueron en 2008 sensiblemente menores a los del ítem 6403, ya que fueron, en total, de US$ 114 millones. Dentro de éstos, el principal origen de importación fue China nuevamente, con casi un 50% de participación; en tanto, 11 12 Últimos datos disponibles Últimos datos disponibles 7 Ficha producto – Calzado de Cuero Vietnam surge como origen de importación, con un 18% del total importado. Las importaciones desde Italia alcanzaron un 9%. Principales Ferias Nombre Página web Fecha Lugar Descripción Nombre Página web Fecha Lugar Descripción Footwear expo Dubai http://www.dubaifootwearexpo.com/ 9-11 Noviembre 2015 Dubai Expo de calzado y cuero, dedicada a clientes comerciales y empresas de ingreso medio – alto. Busca marcar las tendencias y proyectar el estilo del futuro. Fashion Forward http://www.fashionforward.ae/ Abril Dubai Busca ser la plataforma definitiva de moda de Medio Oriente, incluye desfiles, charlas, paneles de discusión y entretenimiento. La última edición reunió a más de 20 diseñadores y 15 mil visitantes. 8 Ficha producto – Calzado de Cuero Aranceles13 Tabla Nº5 – Aranceles aplicados por Emiratos Árabes Unidos a Uruguay – Datos de 2012 (vigentes) NCM Arancel 640312 5,00% 640319 5,00% 640320 5,00% 640340 5,00% 640351 5,00% 640359 5,00% 640391 5,00% 640399 5,00% 640411 5,00% 640419 5,00% No se registran medidas no arancelarias aplicadas por Emiratos Árabes Unidos a Uruguay para los productos seleccionados. 13 Fuente: MacMAp 9 Ficha producto – Calzado de Cuero Estados Unidos Población: 318.892.103 hab. 0-14 años: 19.4% 15-24 años: 13.7% 25-54 años: 39.9% 55-64 años: 12.6% 65 años y más: 14.5% Edad promedio total: 37.6 años. PBI - per cápita (PPP): US$ 54,800 - Consumo de los hogares: 68.7% del PBI Actualidad del sector El caso de Estados Unidos, China se presenta como mayor origen de las importaciones, dato importante teniendo en cuenta que un 90% de los productos del mercado son importados. Dentro de la producción del rubro calzado, un 20% del mercado fue generado por el calzado de cuero en 2012, mientras que los sintéticos ocuparon un 73%, y el calzado de deporte un 7%. Los productores estadounidenses del sector calzado tienden a especializarse en la producción a base de cuero, aunque los consumidores tienden a buscar productos sintéticos, que obtienen a través de la importación. La producción de calzado de cuero generó alrededor del 55% de los ingresos de los actores locales. Sin embargo, se estima que la tendencia a la relocalización de la producción generará una pérdida cercana al 6% del nivel de producción de calzado de cuero para 2018. En cuanto a la compra del calzado, un 16,09% corresponde a grandes tiendas (ej: Walmart), y un 11,53% a grandes almacenes (ej: Macy’s, Saks). Conviene saber, que la presencia en estos establecimientos exige el cumplimiento de ciertas condiciones y resulta costoso, debido a los altos márgenes y los múltiples gastos en publicidad. Las cadenas de tiendas nacionales representan el 8,20% de las ventas. Algunas de estas cadenas son exclusivas de calzado (ej: Famous Footwear, Payless) y otras venden una selección. Dentro de estas, existen tiendas que venden marca propia (ej: Aldo) y otras que son multimarca (ej: DSW, Shoe Carnival). El resto del calzado (64,19% de las ventas) se vende en otro tipo de establecimientos: Tiendas que venden marca propia (ej: Reformation, NYC; Pretty Ballerinas, NYC…), Tiendas multimarca especializadas en calzado (ej: Tip Top Shoes, NYC; Michele Olivieri, NYC…), Tiendas multimarca de confección y calzado o lifestyle (ej: Intermix, NYC; Scoop, NYC; Sarca, Chicago…), Tiendas que venden tanto su propia marca como otras (ej: Coclico, NYC; Creatures of Comfort, NYC & LA…). Otro tipo de comercialización son las ventas por internet, que dentro del mercado estadounidense aumentaron 105% entre 2005 y 2011, alcanzando 193.739 millones de dólares. La categoría de donde se incluye el calzado es la segunda en importancia, por detrás de “ordenadores y electrónica”. El volumen de ventas fue de 34.200 millones de dólares en 2011. Los estadounidenses están acostumbrados a un servicio rápido y eficaz de compras por internet, que se facilitan por los envíos y devoluciones poco costosas o gratuitas. Este sistema 10 Ficha producto – Calzado de Cuero ha facilitado que el calzado se convirtiese en una categoría estrella de las ventas online, teniendo en cuenta también que la compra de calzado es cada vez más impulsiva y la proliferación de ofertas por Internet, cada vez más común. En el caso del calzado femenino, el sector es maduro y se encuentra saturado. EEUU se encuentra entre los mayores importadores de calzado del mundo. Hay muchos fabricantes de gran tamaño, que compiten tanto en el mercado doméstico como en el extranjero. La mayor parte de la producción de empresas estadounidenses se da fuera del país, y se prevé que esta tendencia se intensifique en los próximos años. De igual manera, se espera una intensificación en el uso del canal online para las ventas. En cuanto a la demanda, se estima que la moda femenina siga creciendo en los segmentos de botas no atléticas y botines, así como calzado para el entorno laboral. A estas preferencias les acompaña un gusto creciente por los modelos con más componente de moda y tendencia.14 Elementos a tener en cuenta para negociar15 Estados Unidos es la principal economía mundial: dobla a Japón, su principal competidor. Es también un país muy etnocéntrico: su conocimiento de otros países y cultura es limitado. Por esto, es el extranjero el que tendrá que hacer el esfuerzo de adaptarse a su forma de negociar. Dentro del país existe una gran diversidad de culturas, razas, etnias, que pueden aparecer en las relaciones comerciales. Pero, por encima de tales diferencias existe un fuerte sentimiento patriótico. Puede pensarse que los negociadores norteamericanos son prepotentes, poco sofisticados y muy directos en sus planteamientos. Su estilo de negociación quizá no guste, pero no por ello debe subestimarse. Las empresas norteamericanas son bastante accesibles. Incluso el contacto en frío puede funcionar. Antes de concertar la entrevista es habitual proporcionar catálogos e información sobre la empresa. La personalidad es la característica más valorada. Los puestos de ventas son los que tienen más prestigio, y se los valora por los resultados conseguidos en los últimos meses. El lenguaje debe ser directo y claro, ya que se sienten cómodos en una situación de confrontación y pueden utilizar tácticas de presión (‘take it or leave it’). Las negociaciones se centran en la rentabilidad: una propuesta es buena si genera beneficios para la empresa, y mejor todavía, si éstos se consiguen a corto plazo. Intercambio comercial del producto16 Las importaciones de los productos analizados provienen principalmente desde China, principal exportador mundial de ambos ítems arancelarios, con US$ 12.584 millones y US$ 11.937 millones exportados en 2014, respectivamente. 14 Fuente: ICEX Fuente: “Cómo negociar con éxito en 50 países.” – Olegario Llamazares García-Lomas. 16 Fuente: Elaborado por Uruguay XXI en base a datos de TradeMap. 15 11 Ficha producto – Calzado de Cuero Las exportaciones en tanto, tienen un carácter regional para cada país analizado: sus exportaciones se dirigen a socios comerciales con cercanía geográfica y consecuentemente, por lo general, comercial. Exportaciones de Estados Unidos - NCM 6403 Años 2012 al 2014 - Datos en USD miles Destino exportación Canadá 2012 2013 Participación % Variación % 2014 2014/2013 2014 222.449 253.236 269.883 43% 7% Japón Corea, República de 61.017 58.200 52.194 8% -10% 34.742 27.269 28.703 5% 5% México Emiratos Árabes Unidos Países Bajos (Holanda) Hong Kong (China) 14.521 23.210 26.661 4% 15% 24.879 17.237 21.732 3% 26% 9.722 13.060 16.223 3% 24% 14.485 10.520 16.168 3% 54% China 21% 11.414 12.373 14.987 2% Bélgica 6.826 10.707 11.050 2% 3% Australia 8.358 8.414 9.974 2% 19% Otros 151.553 156.383 156.327 25% 0% Mundo 559.972 590.602 623.903 100% 6% Las exportaciones estadounidenses del NCM 6403 Calzado con suela de caucho, plástico, cuero natural o regenerado y parte superior de cuero natura, alcanzaron en 2014 los US$ 623 millones, debido principalmente a las ventas a Canadá, que acapararon el 43% de las exportaciones totales. El comercio de este producto con Canadá muestra un crecimiento sostenido en los años analizados. Exportaciones de Estados Unidos - NCM 6404 Años 2012 al 2014 - Datos en USD miles Destino exportación Participación % Variación % 2014 2014/2013 2012 2013 2014 43.981 55.154 62.233 36% 13% 7.315 15.425 12.002 7% -22% 11.459 8.370 8.245 5% -1% Australia 2.265 2.955 7.244 4% 145% Japón Emiratos Árabes Unidos 5.242 6.486 7.231 4% 11% 3.589 4.809 7.057 4% 47% Bélgica 1.403 3.431 6.155 4% 79% Panamá 3.124 3.856 5.253 3% 36% Chile 2.552 2.521 4.693 3% 86% Reino Unido 2.946 8.397 4.259 2% -49% 50.579 52.386 49.226 28% -6% 100% 6% Canadá México Corea, República de Otros Mundo 134.455 163.793 173.593 12 Ficha producto – Calzado de Cuero Las exportaciones estadounidenses del NCM 6404, Calzado con suela de caucho, plástico, cuero natural o regenerado y parte superior de materia textil, tuvieron montos sensiblemente menores a las del NCM 6403, alcanzando durante 2014 los US$ 173 millones. El crecimiento de 6% de las exportaciones se explica en parte por el crecimiento de Canadá, de 13%, lo que le significó una participación de 36% en el total exportado. Su segundo socio comercial es México, marcando claramente junto a Canadá un activo intercambio comercial regional. Las exportaciones a México superaron los US$ 12 millones, aunque experimentaron una caída de 22% respecto al año anterior. Importaciones de Estados Unidos - NCM 6403 Años 2012 al 2014 - Datos en USD miles Origen importación Participación % Variación % 2014 2014/2013 2012 2013 2014 China 7.731.450 7.625.760 7.574.882 57% -1% Viet Nam 1.179.784 1.433.297 1.764.906 13% 23% Italia 1.030.348 1.157.121 1.242.890 9% 7% Indonesia 588.097 663.148 670.094 5% 1% México 366.092 421.243 381.775 3% -9% India República Dominicana 258.236 283.286 333.145 3% 18% 198.422 224.246 239.064 2% 7% España 137.937 160.450 185.666 1% 16% Brasil 168.541 167.422 169.207 1% 1% Portugal 59.556 76.914 99.009 1% 29% 501.783 524.847 617.887 5% 18% 100% 4% Otros Mundo 12.220.254 12.737.736 13.278.524 Estados Unidos se posiciona mundialmente como el primer importador mundial de este producto, superando en 2014 los US$ 13.278 millones, aproximadamente un 25% de las importaciones mundiales. Su principal origen para este producto es China, principal exportador de este producto durante 2014. China proveyó un 57% de todo lo comprado por Estados Unidos. Canadá es el único país con el que Estados Unidos mantiene un saldo comercial favorable en este producto. Importaciones de Estados Unidos - NCM 6404 Años 2012 al 2014 - Datos en USD miles Origen importación China 2012 2013 2014 3.172.485 3.389.651 3.723.614 Participación % Variación % 2014 2014/2013 71,9% 10% 17,7% 30% 253.452 4,9% 58% 111.279 2,1% 20% Viet Nam 482.473 706.184 Indonesia 124.106 160.094 Italia 93.355 92.458 España 20.577 22.213 23.483 0,5% 6% Tailandia 19.714 19.532 22.981 0,4% 18% México 17.342 17.695 21.241 0,4% 20% Camboya 3.003 3.914 20.216 0,4% 417% India República Dominicana 8.694 13.648 17.649 0,3% 29% 10.863 11.567 15.233 0,3% 32% 46.912 44.987 55.040 1,1% 22% 100,0% 16% Otros Mundo 917.352 3.999.526 4.481.948 5.181.539 13 Ficha producto – Calzado de Cuero Las importaciones estadounidenses del NCM 6404 también lo convierten en el principal importador mundial de este producto, superando en 2014 los US$ 5.181 millones, de los cuales un 71,9% es importado desde China. La participación en las importaciones mundiales es del 20%. El crecimiento de las importaciones de este producto durante 2014 es de 16% respecto al año anterior. Intercambio comercial con Uruguay. Exportaciones uruguayas de los productos analizados.18 NCM Estados Unidos de América 2013 2014 201517 Descripción Los demás - Los demás calzados - Calzado con suela de caucho, plástico, cuero natural Los demás - Los demás calzados, con suela de cuero 640359 natural 640351 Que cubran el tobillo 640391 Que cubran el tobillo Total general 640399 43.514 154.434 104.183 105.188 34.334 60 12.710 160.467 259.622 34.334 En el período 2013 – 2015, y dentro de los destinos analizados, solo se registraron exportaciones con destino a Estados Unidos. Dentro de éstas, las exportaciones en 2014 alcanzaron los mayores montos, superando los USD 259 mil. Sin embargo, las exportaciones de 2013 tuvieron una mayor diversificación, habiéndose exportado cuatro de los seis productos analizados. En lo que va de 2015, se exportó solamente el NCM 6403.59, por USD 34 mil. 19 Importaciones uruguayas de los productos analizados. NCM Descripción 640419 Los demás - Calzado con suela de caucho o plástico 640391 Que cubran el tobillo 640399 Los demás - Los demás calzados - Calzado con suela de caucho, plástico, cuero natural Los demás - Los demás calzados, con suela de cuero 640359 natural 640351 Que cubran el tobillo Total general Estados Unidos de América 2013 2014 201520 55.078 36.976 10.361 42.335 9.471 6.829 21.568 6.549 1.738 548 323 311 121.043 53.855 257 6.500 23.947 Las importaciones tuvieron también como único origen Estados Unidos, teniendo una mayor diversificación en cuanto a la cantidad de productos comercializados, pero en cifras, los montos han sido menores a las exportaciones en el período analizado. En los primeros cuatro 17 Nota: Datos hasta Abril 2015. Fuente: Elaborado por Uruguay XXI en base a datos de DNA. 19 Fuente: Elaborado por Uruguay XXI en base a datos de DNA. 20 Ídem referencia 4. 18 14 Ficha producto – Calzado de Cuero meses de 2015, se importaron cuatro de los seis productos analizados, destacando el NCM 6404.19, participando con 43% del total importado. Principales Ferias Nombre Página web Fecha Frecuencia Lugar Descripción Nombre Página web Fecha Lugar Descripción Nombre Página web Fecha Lugar Descripción FFANY – New York Shoe Expo http://www.ffany.org/index.php/upcoming-shows 2-4 de Junio / 4-6 de Agosto 2015 4 veces por año (Febrero, Junio, Agosto y Diciembre). New York Hilton Midtown La Fashion Footwear Association de Nueva York se encarga de conectar a los actores de la industria del calzado 4 veces por año en una de las capitales mundiales de la moda. SOLE Commerce http://www.enkshows.com/sole/ 19-21 Septiembre Javits Center – Nueva York Feria dedicada exclusivamente al calzado y carteras con los mejores vendedores domésticos e internacionales. MAGIC http://www.magiconline.com/magic 17-19 Agosto Las Vegas Magic es la feria más grande del mundo de la moda, donde se exponen las últimas tendencias en vestimenta, calzado, y accesorios. 15 Ficha producto – Calzado de Cuero Aranceles Tabla Nº4 – Aranceles aplicados por Estados Unidos a Uruguay – Datos de 2014 (vigentes) Código del producto Arancel aplicado (convertido) 64032000 0% Arancel equivalente ad valorem total 0% Código del producto Arancel aplicado (convertido) 64041920 37.50% Arancel equivalente ad valorem total 37.50% 64035111 0% 0% 64041925 7.50% 7.50% 64035130 64035160 5.00% 5.00% 64041930 12.50% 12.50% 8.50% 8.50% 64041936 7.50% 7.50% 64035190 10.00% 10.00% 64041937 12.50% 12.50% 64035910 0% 0% 64041939 37.50% 37.50% 64035915 2.50% 2.50% 64041942 7.50% 7.50% 64035930 5.00% 5.00% 64041947 12.50% 12.50% 64035960 8.50% 8.50% 64041949 37.50% 37.50% 64035990 10.00% 10.00% 64041952 7.50% 7.50% 64039111 0% 0% 64041957 12.50% 12.50% 64039130 5.00% 5.00% 64041959 48.00% 48.00% 64039160 8.50% 8.50% 64041961 12.50% 12.50% 64039190 10.00% 10.00% 64041969 37.50% 37.50% 64039910 0% 0% 64041972 7.50% 7.50% 64039920 8.00% 8.00% 64041977 12.50% 64039940 5.00% 5.00% 64041979 64039960 8.50% 8.50% 64041982 12.50% 37,50% + 0,90 $/Pares 7.50% 64039975 7.00% 7.00% 64041987 12.50% 64039990 10.00% 10.00% 64041989 64041915 10.50% 10.50% 64041990 12.50% 20,00% + 0,90 $/Pares 9.00% 52.26% 7.50% 29.14% 9.00% No se registran medidas no arancelarias aplicadas por Estados Unidos a Uruguay para los productos seleccionados. 16 Ficha producto – Calzado de Cuero Federación Rusa Poblacion: 142.470.272 hab. 0-14 años: 16.4% 15-24 años: 10.7% 25-54 años: 45.8% 55-64 años: 13.8% 65 años y más: 13.3% (est. 2014) Edad promedio total: 38.9 años. PBI - per cápita (PPP): US$24,800 – Consumo de los hogares: 51.4% del PBI Actualidad del sector En Rusia, los precios competitivos de China dentro de la industria del calzado, generan para los productores locales un panorama desfavorable, que dificulta la competencia tanto en los productos de bajo, como los de alto precio. Sumado a esto, el equipamiento de la industria local es obsoleto, falta mano de obra a nivel operativo, producto de los bajos salarios, por lo que la eficiencia es baja, y los precios de producción son relativamente altos. Sumado a esto, otro importante problema para la industria rusa son las importaciones ilegales, que representan un porcentaje importante en el total de importaciones, vulnerando significativamente el desarrollo de la industria doméstica. Los volúmenes de producción local alcanzaron en 2011 los 100 millones de pares, de los cuales un 75% fue producido por las 50 empresas más importantes. De acuerdo a datos oficiales, muchas de esas empresas trabajan en coordinación con socios chinos, teniendo en cuenta que la producción en China es entre 20 y 30% más barata que en Rusia. Otra tendencia de las empresas locales es la diversificación de sus productos, pasando de ofrecer calzado, a incluir también accesorios como carteras, cinturones o paraguas. Los productos de alta gama y de marca, por lo general, tienen una aceptación mayor en la capital que en otras zonas del país, y el precio es un factor importante a la hora de comprar. La franja etárea con mayor ingreso disponible son los consumidores entre 30 y 34 años, que se caracterizan además por una fuerte influencia capitalista, el manejo de idiomas y tecnologías de la información.21 La economía rusa ha tenido importantes cambios en relativamente poco tiempo, siendo actualmente un territorio de oportunidades. Para aprovecharlas plenamente, las empresas deben situarse en el segmento medio-alto del mercado, en donde se encontrará con sus competidores habituales de otros mercados internacionales. Los espacios de venta multimarca son una opción viable de ingreso de marcas uruguayas. En Rusia, locales como Cara & Co., Bad Design, BOSCO Scarpa (centrado en zapatos) o Aizel son opciones interesantes, para lograr el ingreso en el mercado.22 21 22 Guía de Mercado - Industria de la moda y decoración - Federación Rusa - PromPerú Más opciones de tiendas multimarcas en Fashion Traveler y Modemonline 17 Ficha producto – Calzado de Cuero Elementos a tener en cuenta para negociar23 La ayuda de un contacto local es imprescindible como guía en cuanto al funcionamiento de la administración y el sector empresarial. La primera reunión suele ser únicamente para conocerse y valorar la credibilidad de la otra parte, es normal que se muestren reservados acerca de las posibilidades de hacer negocios. También es conveniente la utilización de un intérprete, ya que el conocimiento de idiomas extranjeros es bajo. Las negociaciones suelen ser duras por el tipo de negociación al que optan, por eso conviene partir con un amplio margen de maniobra. No es extraña la dilatación de las negociaciones. Por lo general, el problema crítico para cerrar las negociaciones es la forma de pago, existen dificultades para obtener el pago en divisas como dólares o euros. Por lo general se saluda con un apretón de manos. Es importante entregarles la tarjeta profesional para que ellos faciliten la suya. El almuerzo es la comida de negocios más habitual. Intercambio comercial del producto24 Exportaciones de Federación Rusa – NCM 6403 Años 2012 al 2014 – Datos en USD miles Destino exportación Kazajstán Belarús Italia Ucrania 2012 2013 2014 21.844 29.957 41.911 6.304 11.785 25.445 Participación % Variación % 2014 2014/2013 50% 40% 30% 116% 820 2.260 4.207 5% 86% 3.025 4.355 3.171 4% -27% Polonia 1 333 1.855 2% 457% Francia 687 1.606 1.680 2% 5% España 79 158 1.201 1% 660% 0 0 787 1% 100% Mongolia 879 599 410 0% -32% Azerbaiyán 288 220 345 0% 57% 2.865 5.232 2.434 3% -53% 100% 48% Taipei Chino Otros Mundo 36.797 56.505 83.446 Las exportaciones rusas del NCM 6403, correspondiente a Calzado con suela de caucho, plástico, cuero natural o regenerado y parte superior de cuero natural crecieron fuertemente en 2014, totalizando US$ 83 millones. Kazajstán ha sido tradicionalmente su principal comprador, teniendo en 2014 el 50% de participación. Belarús fue el segundo destino de exportación, pese a que el saldo comercial de Rusia en este producto, es negativo en USD 85 millones. 23 24 Fuente: “Cómo negociar con éxito en 50 países.” – Olegario Llamazares García-Lomas. Fuente: Elaborado por Uruguay XXI en base a datos de TradeMap. 18 Ficha producto – Calzado de Cuero Exportaciones de Federación Rusa – NCM 6404 Años 2012 al 2014 – Datos en USD miles Destino exportación 2012 2013 2014 Participación % Variación % 2014 2014/2013 Kazajstán 6.991 11.285 12.999 36% 15% Belarús 4.617 5.593 12.611 35% 125% Ucrania 3.673 5.681 4.825 14% -15% Estados Unidos de América 1.698 1.131 804 2% -29% Polonia 23 675 656 2% -3% Georgia 703 651 625 2% -4% España 37 89 447 1% 402% Emiratos Árabes Unidos 292 435 370 1% -15% Azerbaiyán 199 294 338 1% 15% Francia 166 286 270 1% -6% Otros 3.381 4.174 1.705 5% -59% Mundo 21.780 30.294 35.652 100% 18% En el caso del NCM 6404, Calzado con suela de caucho, plástico, cuero natural o regenerado y parte superior de materia textil, las exportaciones tuvieron montos menores al ítem anterior, aunque crecieron un 18%, superando los US$ 35 millones. Socios regionales como Kazajstán, Belarús y Ucrania se destacan como destinos de exportación. También se destacan como socios Estados Unidos y Alemania, primer y segundo exportador mundial del producto, ocupando la cuarta y quinta posición como destinos de las exportaciones rusas. Importaciones de Federación Rusa - NCM 6403 Años 2012 al 2014 – Datos en USD miles Origen importación Participación % Variación % 2014 2014/2013 2012 2013 2014 China 916.262 829.068 642.933 35% -22% Italia 296.997 328.205 340.326 18% 4% Viet Nam 124.639 154.435 145.151 8% -6% Indonesia 90.282 104.379 87.391 5% -16% Belarús 112.074 96.856 78.984 4% -18% Turquía 75.786 83.889 71.552 4% -15% Portugal 50.288 71.777 67.362 4% -6% Eslovaquia 58.758 57.880 44.538 2% -23% Rumania 32.961 36.497 36.948 2% 1% India 34.327 39.279 33.667 2% -14% 289.375 353.307 297.515 16% -16% 100% -14% Otros Mundo 2.081.752 2.155.570 1.846.368 Las importaciones del NCM 6403 presentan montos muy superiores a las exportaciones, totalizando durante 2014 US$ 1.846 millones, pese a una caída del 14% respecto al año anterior. China e Italia destacan como orígenes de esas importaciones, participando en un 35% y 18% respectivamente. En cantidades, las importaciones rusas con origen chino son casi 10 19 Ficha producto – Calzado de Cuero veces superiores a las de origen italiano, pero el precio unitario es un diferencial a favor de los productos italianos, siendo el más caro de todos los orígenes de importación rusos. Importaciones de Federación Rusa - NCM 6404 Años 2012 al 2014 - Datos en USD miles Origen importación 2012 2013 2014 Participación % Variación % 2014 2014/2013 China 403.617 468.553 354.882 67% -24% Viet Nam 39.982 65.891 74.211 14% 13% Indonesia 25.118 30.184 25.762 5% -15% Italia 12.571 14.693 17.405 3% 18% Finlandia 11.440 12.387 10.710 2% -14% Ucrania 10.798 11.213 7.541 1% -33% Rumania 3.740 3.133 5.871 1% 87% Polonia 4.402 4.360 4.505 1% 3% España 2.442 2.640 4.032 1% 53% Tailandia 1.446 3.104 3.737 1% 20% Otros 40.292 33.079 24.043 5% -27% Mundo 555.844 649.236 532.699 100% -18% Para el NCM 6404, las importaciones bajaron durante 2014 con respecto a 2013, en un 18%. China y Vietnam son los principales orígenes de importación, destacando el crecimiento que tuvo este último, de 13%, durante 2014 con respecto a 2013; respondiendo asimismo al crecimiento que experimentaron sus exportaciones a Rusia entre 2009 y 2013, de 37%. Principales Ferias Nombre Página web Fecha Lugar CPM Moscú http://www.cpm-moscow.com/index-e.php 2-5 de Septiembre 2015 EXPOCENTRE Fairgrounds, Krasnopresenskaya, Moscú Descripción Evento que se centra en cuatro segmentos: Accesorios, Niños, Premium, y Lencería. Participan expositores de 31 países 20 Ficha producto – Calzado de Cuero OBUV.MIR KOZHI 2015 Nombre Página web Fecha Lugar http://www.obuv-expo.ru/en/ 29 Septiembre – 2 octubre 2015 Expocentre Fairgrounds, Moscú Exhibición internacional de zapatos y productos de cuero. Llevada a cabo por primera vez en 1969, la feria atrae visitantes principalmente de Rusia, Belarús, Ucrania y Kazajistán y cuenta con la participación regular de marcas reconocidas mundialmente. Descripción LeShow Moscú Nombre Página web Fecha Lugar http://www.leshow.ru/english/index.html# Mayo (Anual) Expocentre Fairgrounds, Moscú La feria tuvo en su edición 2014, 185 expositores de 7 países, 8.500 visitantes comerciales; e incluye entre otros productos de moda, los de cuero (Zapatos, carteras, Shoes, cinturones, etc.) Descripción Aranceles Tabla Nº1 – Aranceles aplicados por Rusia a Uruguay – Datos de 2015 NCM Arancel aplicado (convertido) 640320 2,03 $/Par 640351 2,03 $/Par 640359 2,03 $/Par 640391 2,03 $/Par 640399 2,03 $/Par 640419 5,20% or 0,83 $/Par. Se aplica el que sea mayor Arancel equivalente ad valorem total 3.17% Entre 2.37% y 3.79% dependiendo del producto Entre 2.82% y 8.19% dependiendo del producto Entre 3.90% y 6.45% dependiendo del producto Entre 5.06% y 7.73% dependiendo del producto 5.54% o 16.05% dependiendo del producto 21 Ficha producto – Calzado de Cuero Tabla Nº2 – Medidas no arancelarias aplicadas por Rusia a productos uruguayos – Datos 2009 (vigentes) NCM 6403 y 6404 Título y resúmen de la legislación (inglés) Decreto del gobierno - Reglamento técnico para la seguridad en productos para niños y adolescentes , 7 Abril 2009, N 307 Decreto del gobierno referido a los costos de aduana en productos con formalidades especiales, 28 Deciembre 2004, N 863 Comunicado del servicio federal de aduanas referido a la lista de productos sujetos a certificación obligatoria para la importación. 19 Diciembre 2006, N 06-73/44906 Autoridad implementadora Ministerio de Industria y Comercio Comité oficial de Aduanas Gosstandart Capítulo de MNA Barreras técnicas al comercio Medidas paraarancelarias Barreras técnicas al comercio 22 Ficha producto – Calzado de Cuero Japón Población: 127.103.388 hab. 0-14 años: 13.2% 15-24 años: 9.7% 25-54 años: 38.1% 55-64 años: 13.2% 65 años y más: 25.8% Edad promedio total: 46.1 años. PBI - per cápita (PPP): US$ 37,800 - Consumo de los hogares: 60.8% del PBI Actualidad del sector La perseverancia y un estudio profundo del mercado y las costumbres locales son indispensables para aquellos que quieran introducirse en el mercado japonés, al igual que la calidad. En Japón, un 8% de los consumidores ha gastando más que años anteriores en ropa y calzado, lo que representa un porcentaje relativamente bajo. Sin embargo, si se filtran los datos para jóvenes entre 15 y 29 años, ese porcentaje aumenta hasta alcanzar un 18%. Pese a esto, una encuesta publicada por Euromonitor afirma que el aumento del impuesto a las ventas de 5% a 8% de abril del año pasado, produjo una reducción del consumo en un 59,8% de los encuestados. La misma encuesta entre los rubros más afectados se encuentra el calzado. Japón es una potencia regional en cuanto a moda y belleza, con mucha influencia occidental, especialmente de Estados Unidos, Europa, y últimamente marcas tradicionales británicas en particular. Pese a la influencia occidental, es normal poder apreciar estilos propios del país, lo que muestra el dinamismo en las tendencias. Dentro del calzado, la moda actual incluye el uso de pieles sintéticas. A su vez, en los últimos años estuvo presenta la tendencia retro, a través de ropas de gran tamaño, con colores brillantes, al igual que los accesorios. Los hombres elegían ropa formal, mientras que las mujeres optaban por el uso de leggins, chaquetas, accesorios de gran tamaño, y zapatos planos. El mercado de la moda está polarizando entre la ultra-lujo y la moda rápida de los minoristas, como Forever 21 y Uniqlo. El gasto per cápita en bienes de lujo es uno de los más altos del mundo.25 El procedimiento aduanero es especialmente estricto a la hora de valorar contenidos o cantidades mínimas certificadas por las autoridades del país proveedor. En Japón no existe un porcentaje de tolerancia ante cualquier anomalía o disparidad en los documentos. Es por esto que se recomienda mantener una comunicación activa con el importador para evitar problemas y ser meticuloso cuando se completen todo tipo de formularios. Los comercios multimarca como Mahna Mahna, Strasburgo, Restir o United Arrows son muy aceptados por los compradores japoneses.26 Asimismo, el comercio minorista en línea está muy desarrollado. Las empresas minoristas comienzan a aprovechar las oportunidades que ofrece este tipo de comercio, explotándolo especialmente en cuanto al marketing y las ventas. 25 26 Guía de Mercado - Industria de la moda y decoración - Japón - PromPerú Más opciones de tiendas multimarcas en Fashion Traveler 23 Ficha producto – Calzado de Cuero Las por internet de ropa y accesorios en Japón se dan, además de localmente, provenientes de países como Corea del Sur, Taiwan, Hong Kong y China. Artículos de moda como el calzado (espadrilles y colecciones de verano, por ejemplo) o los bolsos de diseño presentan unas buenas perspectivas de negocio.27 Una herramienta valiosa a la hora de conocer las tendencias de la moda en tiempo real es el sitio Style Arena, en el que se publican fotos de personas, detallando cada prenda, y dónde fue comprada, teniendo acceso así, además de a los modelos, a las empresas que los diseñan, pudiendo reconocer un perfil al cual apuntar. Elementos a tener en cuenta para negociar28 La sociedad japonesa está muy orientada al consumo. El mercado se divide entre bienes de alta calidad y elevado precio, y bienes de calidad media y precio moderado. El comprador japonés es muy nacionalista, y por otra parte, en Japón se encuentran todos los productos y marcas de prestigio mundial. Para tener éxito es necesario ofrecer un producto con algún valor añadido, preferentemente algo novedoso y que esté adaptado a los gustos locales. El uso del tiempo es absolutamente rígido. Las reuniones empiezan y terminan exactamente a la hora prevista. También se discuten únicamente los temas acordados con anterioridad. Generalmente acuden varias personas a las reuniones. Si se presenta material escrito debe tener una presencia impecable y estar traducido al japonés o al inglés. Valoran mucho la información: en las presentaciones debe abundarse en detalles, cifras, datos técnicos, etc. La fiabilidad de los proveedores se mide por su capacidad para resolver problemas. 27 28 Japón, entre dos puntos – ICEX – 13/01/2015 Fuente: “Cómo negociar con éxito en 50 países.” – Olegario Llamazares García-Lomas. 24 Ficha producto – Calzado de Cuero Intercambio comercial del producto29 Exportaciones de Japón - NCM 6403 Años 2012 al 2014 - Datos en USD miles Participación % Variación % 2014 2014/2013 Destino exportación 2012 2013 2014 Hong Kong (China) 3.936 3.720 3.346 24% -10% China 2.221 2.617 3.174 23% 21% Taipei Chino 2.543 2.593 2.129 15% -18% Corea, República de 1.952 1.599 2.037 15% 27% Singapur Estados Unidos de América 1.033 595 581 4% -2% 477 661 483 3% -27% Tailandia 173 283 458 3% 62% Francia 308 270 324 2% 20% Canadá 35 117 220 2% 88% Bélgica 185 286 207 1% -28% Otros 2.089 1.820 899 6% -51% Mundo 14.950 14.561 13.859 100% -5% Las exportaciones japonesas del NCM 6403, Calzado con suela de caucho, plástico, cuero natural o regenerado y parte superior de cuero natural, cayeron durante 2014 en un 5% respecto al año anterior, totalizando en el último año US$ 13,8 millones. Esta caída puede deberse al decrecimiento de las exportaciones con destino a Hong Kong, (10%) el principal destino, y de Taipei con 18%. Dicha caída cobra especial relevancia teniendo en cuenta que Hong Kong participa en un cuarto de las exportaciones japonesas de este producto. Exportaciones de Japón - NCM 6404 Años 2012 al 2014 - Datos en USD miles Destino exportación Hong Kong (China) 2012 2013 2014 Participación % Variación % 2014 2014/2013 38% 5% Corea, República de 795 1.193 1.013 16% -15% Taipei Chino 823 1.222 915 14% -25% China 355 334 544 9% 63% Estados Unidos de América 503 533 531 8% 0% Tailandia 137 139 193 3% 39% Singapur 132 91 148 2% 63% Filipinas 306 92 126 2% 37% Francia 120 88 82 1% -7% Reino Unido 34 40 81 1% 103% Otros 376 466 308 5% -34% 100% -2% Mundo 3.654 2.346 2.453 7.238 6.542 6.393 Las exportaciones del ítem 6404 también sufrieron una leve caída respecto al año pasado. Las exportaciones fueron aproximadamente la mitad de las del NCM 6403, alcanzando en 2014 los 29 Fuente: Elaborado por Uruguay XXI en base a datos de TradeMap. 25 Ficha producto – Calzado de Cuero US$ 6 millones. Las exportaciones de Japón representaron en 2013 el 0,03% de las exportaciones mundiales para este producto. Importaciones de Japón - NCM 6403 Años 2012 al 2014 - Datos en USD miles Origen importación Participación % Variación % 2014 2014/2013 2012 2013 2014 Italia 302.172 312.462 307.502 22% China 316.066 293.738 269.212 19% -8% Viet Nam 154.130 147.673 185.504 13% 26% Camboya 166.130 177.794 150.163 11% -16% Bangladesh Myanmar (Birmania) 85.527 121.416 94.723 7% -22% 99.625 107.576 86.139 6% -20% Indonesia 33.873 36.477 43.888 3% 20% España Estados Unidos de América 40.571 44.123 41.834 3% -5% 51.805 39.170 39.364 3% 0% -2% Portugal 28.145 32.248 30.196 2% -6% Otros 190.638 180.130 178.395 13% -1% 100% -4% Mundo 1.468.682 1.492.809 1.426.922 Japón importó durante 2014, más de US$ 1.426 millones del NCM 6403, volviendo a niveles similares a los importados en 2012. El principal origen de la importación fue Italia, lo que sugiere que el comprador japonés busca calidad. La posición relativa de Japón en las importaciones mundiales de este producto es 9º, pese a que su participación en dichas importaciones es de 2,77%. Importaciones de Japón - NCM 6404 Años 2012 al 2014 - Datos en USD miles Origen importación China 2012 2013 2014 1.084.577 1.221.633 1.272.806 Participación % Variación % 2014 2014/2013 73,5% 4,2% Viet Nam 104.060 139.988 200.744 11,6% 43,4% Indonesia 84.853 110.101 108.253 6,2% -1,7% Italia 22.910 24.144 29.386 1,7% 21,7% Camboya 8.848 20.250 26.726 1,5% 32,0% España 14.396 19.095 25.597 1,5% 34,1% Bangladesh Myanmar (Birmania) 5.756 5.922 10.967 0,6% 85,2% 2.953 2.558 10.562 0,6% 312,9% 7.161 9.159 7.546 0,4% -17,6% Filipinas Tailandia 4.857 5.623 6.557 0,4% 16,6% Otros 29.396 33.094 33.070 1,9% -0,1% 100% 9% Mundo 1.369.771 1.591.564 1.732.214 Las importaciones japonesas del NCM 6404 superaron levemente las del NCM 6403, producto de un crecimiento de 9% respecto al año anterior. Japón ocupa el 3º puesto mundial como 26 Ficha producto – Calzado de Cuero importador de este producto. Dentro de los 10 principales orígenes de importación, destacan los socios regionales, con las excepciones de Italia y España. Principales Ferias Nombre Página web Fecha Frecuencia Lugar Fashion World Tokyo http://www.apparel-expo-autumn.jp/en 1-3 de abril de 2015 (primavera) 30 de septiembre a 2 de octubre (otoño) Bianual Tokyo Big Sight Japan http://www.bigsight.jp/english/ Descripción Feria compuesta de cinco sub-ferias del sector moda (Tokyo Fashion Wear Expo/ Tokyo Shoes Expo/ Tokyo Bag Expo/ Tokyo Fashion Jewellery Expo/ Tokyo Men’s Fashion Expo) Ticket de invitación https://contact.reedexpo.co.jp/expo/GFTX/?lg=en&tp=inv&ec=FAEX http://www.ctcr.es/es/icex/publicaciones-icex/file/609-principales-ferias-de-moda-japon-2014-icex Nombre Página web Fecha Frecuencia Lugar JFW International Fashion Fair http://www.senken-ex.com/iff/en/index.html 21-23 de enero de 2015 Bianual Tokyo Big Sight Japan http://www.bigsight.jp/englis Descripción Principal feria de moda en Japón. Se celebra dentro del marco de la Japan Fashion Week. http://www.ctcr.es/es/icex/publicaciones-icex/file/609-principales-ferias-de-moda-japon-2014-icex Nombre Página web Fecha PR01 Trade Show http://www.pr01tradeshow.com/tokyo_en/index.html Tercera y cuarta semana de marzo 27 Ficha producto – Calzado de Cuero Frecuencia Lugar Descripción Bianual EBiS303 https://www.ebis303.com/ Anteriormente denominada Roomslink, esta feria se encuentra dividida en showrooms, que acogen a aproximadamente 60 marcas de Japón e internacionales. http://www.ctcr.es/es/icex/publicaciones-icex/file/609-principales-ferias-de-moda-japon-2014-icex Aranceles Tabla Nº3 – Aranceles aplicados por Japón a Uruguay – Datos de 2009 (vigentes) NCM Arancel aplicado (convertido) Arancel equivalente ad valorem total OQTR: 30,00% or 41,98 $/Pairs 640320012 whichever is the greater / IQTR : OQTR: 185.83% / IQTR : 24.00% 24.00% OQTR: 30,00% or 41,98 $/Par, se 640320022 aplica el que sea mayor / IQTR : OQTR: 185.83% / IQTR : 21.60% 21.60% OQTR: 30,00% or 41,98 $/Par, se 640351012 aplica el que sea mayor / IQTR : OQTR: 56.20% / IQTR : 24.00% 24.00% 640351021 27.00% OQTR: 30,00% or 41,98 $/Par, se 640351029 aplica el que sea mayor / IQTR : 21.60% 640359011 30.00% 640359020 27.00% NCM Arancel aplicado (convertido) Arancel equivalente ad valorem total 640391021 30.00% 30.00% 640391029 OQTR: 30,00% or 41,98 $/Par, se aplica el que sea mayor / IQTR : 24.00% OQTR: 115.21% / IQTR : 24.00% 640399011 27.00% 27.00% 27.00% 640399015 OQTR: 56.20% / IQTR : 21.60% 640399016 30.00% 640399021 27.00% 640399029 OQTR: 30,00% or 41,98 $/Par, se 640359019 aplica el que sea mayor / IQTR : OQTR: 70.35% / IQTR : 24.00% 24.00% OQTR: 60,00% or 46,86 $/Par, se 640359104 aplica el que sea mayor / IQTR : OQTR: 78.53% / IQTR : 21.60% 21.60% OQTR: 60,00% or 46,86 $/Par, se 640359105 aplica el que sea mayor / IQTR : OQTR: 78.53% / IQTR : 21.60% 21.60% OQTR: 30,00% or 41,98 $/Par, se 640359111 aplica el que sea mayor / IQTR : OQTR: 70.35% / IQTR : 21.60% 21.60% OQTR: 30,00% or 23,43 $/Par, se 640359119 aplica el que sea mayor / IQTR : OQTR: 39.27% / IQTR : 21.60% 21.60% 640391011 27.00% 27.00% OQTR: 30,00% or 41,98 $/Par, se 640391019 aplica el que sea mayor / IQTR : OQTR: 115.21% / IQTR : 21.60% 21.60% Notas: OQTR - Outside Quota Tariff Rate 640399031 640399039 640419119 OQTR: 60,00% or 46,86 $/Par, se aplica el que sea mayor / IQTR : 21.60% OQTR: 60,00% or 46,86 $/Par, se aplica el que sea mayor / IQTR : 21.60% 30.00% OQTR: 30,00% or 41,98 $/Par, se aplica el que sea mayor / IQTR : 24.00% OQTR: 30,00% or 41,98 $/Par, se aplica el que sea mayor / IQTR : 21.60% OQTR: 30,00% or 23,43 $/Par, se aplica el que sea mayor / IQTR : 21.60% OQTR: 30,00% or 41,98 $/Par, se aplica el que sea mayor / IQTR : 24.00% OQTR: 193.81% / IQTR : 21.60% OQTR: 193.81% / IQTR : 21.60% 30.00% OQTR: 173.62% / IQTR : 24.00% OQTR: 173.62% / IQTR : 21.60% OQTR: 96.91% / IQTR : 21.60% OQTR: 351.98% / IQTR : 24.00% 640419190 30.00% 30.00% 640419210 6.70% 6.70% 640419220 6.70% 6.70% 640419290 8.00% 8.00% IQTR - Inside Quota Tariff Rate No se registran medidas no arancelarias aplicadas por Japón a Uruguay para los productos seleccionados. 28 Ficha producto – Calzado de Cuero ANEXO I NCM y Descripción de los productos analizados – Emiratos Árabes Unidos NCM Descripción 640312 Ski-boots, cross-country ski footwear and snowboard boots, with outer soles of rubber, plastics, leather or composition leather and uppers of leather 640319 Sports footwear,o/t ski,outr sole of rbr/plas/leather&upper of leather 640320 Footwear,outr sole/uppr of leathr,strap across the instep/arnd big toe 640340 Footwear,outr sole of rber/plas/leathr,uppers of leathr w/met toe-cap 640351 Footwear, outer soles and uppers of leather, covering the ankle, nes 640359 Footwear, outer soles and uppers of leather, nes 640391 Footwear,outer soles of rubber/plast uppers of leather covg ankle nes 640399 640411 640419 Footwear, outer soles of rubber/plastics uppers of leather, nes Sports footwear, incl. tennis shoes, basketball shoes, gym shoes, training shoes and the like, with outer soles of rubber or plastics and uppers of textile materials Footwear with outer soles of rubber or plastics and uppers of textile materials (excl. sports footwear, incl. tennis shoes, basketball shoes, gym shoes, training shoes and the like, and toy footwear) 29 Ficha producto – Calzado de Cuero NCM y Descripción de los productos analizados – Estados Unidos Código del producto Descripción del producto Código del producto 64032000 Footwear w/outer soles leather and uppers consist. of leather straps across the instep and around the big toe 64041920 64035111 Footwear w/outer soles of leather & uppers of leather, covering ankle, made on a base or platform of wood, w/o insole or metal toe-cap 64041925 64035130 Footwear w/outer soles and uppers of leather, nesoi, covering the ankle, welt 64041930 64035160 Footwear w/outer soles and uppers of leather, nesoi, covering the ankle, n/welt, for men, youths and boys 64041936 64035190 64035910 Footwear w/outer soles and uppers of leather, nesoi, covering the ankle, n/welt, for persons other than men, youths and boys Footwear w/outer soles of leather & uppers of leather, not covering ankle, made on a base or platform of wood, w/o insole or metal toe-cap 64041937 64041939 64035915 Turn or turned footwear w/outer soles and uppers of leather, not covering the ankle 64041942 64035930 Footwear w/outer soles and uppers of leather, not covering the ankle, welt, nesoi 64041947 64035960 Footwear w/outer soles and uppers of leather, not cov. ankle, n/welt, for men, youths and boys 64041949 64035990 64039111 64039130 64039160 64039190 64039910 Footwear w/outer soles and uppers of leather, not cov. ankle, n/welt, for persons other than men, youths and boys Footwear w/outer soles of rubber, plastics & uppers of leather, covering ankle, made on a base or platform of wood, w/o insole or metal toe Footwear w/outer soles of rubber/plastics/composition leather & uppers of leather, covering the ankle, welt Footwear w/outer soles of rubber/plastics/composition leather & uppers of leather, covering the ankle, n/welt, for men,youths and boys Footwear w/outer soles of rubber/plastics/comp. leather & uppers of leather, cov. ankle, n/welt, for persons other than men/youths/boys Footwear w/outer soles of rubber, plastics & uppers of leather, not covering ankle, made on a base or platform of wood, w/o insole or metal 64041952 64041957 64041959 64041961 64041969 64041972 64039920 Footwear w/outer soles of rubber/plastics/comp. leather & uppers of leather, n/cov. ankle, made on a base wood 64041977 64039940 Footwear w/outer soles of rubber/plastics/comp. leather & uppers of leather, n/cov. ankle, welt, nesoi 64041979 64039960 64039975 64039990 64041915 Footwear w/outer soles of rubber/plastics/comp. leather & uppers of leather, n/cov. ankle, n/welt, for men, youths and boys, nesoi Footwear w/outer soles of rubber/plastics/comp. leather & uppers of leather, n/cov. ankle, for women/child./infants, val.n/o $2.50/pr Footwear w/outer soles of rubber/plastics/comp. leather & uppers of leather, n/cov. ankle, for women/child./infants, val. over $2.50/pair Footwear w/outer soles of rubber/plastics & uppers of textile, nesoi, w/ext. surf. of uppers over 50% leather 64041982 64041987 64041989 64041990 Descripción del producto Footwear w/outer soles of rubber/plastics & uppers of textile, nesoi, designed as a protection against liquids, chemicals & weather Footwear w/outer soles of rub./plast. & upp. of veg. fibers, nesoi, w/open toes/heels or slip-on type, less than 10% rubber/plastics by wt. Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, w/open toes/heels or slip-on type, less than 10% rubber/plastics by wt. Footwear w/outer soles of rub./plast. & upp. of veg fiber, nesoi, w/open toes/heels or slip-on type, 10% or more by wt. of rubb./plastic, su Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, w/open toes/heels or slip-on type, 10% or more by wt. of rubb./plastic, subj Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, w/open toes/heels or slip-on type, 10% or more by wt. of rubb./plastic not s Footwear w/outer soles of rub./plast. & upp. of veg fiber, nesoi, val. n/o $3/pr, w/soles affixed to upp. w/adhesives & w/o foxing, not subj Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, val. n/o $3/pr, w/soles affixed to upp. w/adhesives & w/o foxing, not subj C Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, val. n/o $3/pr, w/soles affixed to upp. w/adhesives & w/o foxing subj C64, n Footwear w/outer soles of rub./plast. & upp. of veg fiber, nesoi, val. n/o $3/pr, nesoi, not subj C64, note 5 Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, val. n/o $3/pr, nesoi, not subj C64, note 5 Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, val. n/o $3/pr, nesoi, not subj C64, note 5 Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, val. o/$3 but n/o $6.50/pr, w/soles affixed to upp. w/adhesives, not subj C6 Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, val. o/$3 but n/o $6.50/pr, w/soles affixed to upp. w/adhesives, subj C64 no Footwear w/outer soles of rub./plast. & upp. of veg fiber, nesoi, val. o/$3 but n/o $6.50/pr, nesoi, not subj C64, note 5 Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, val. o/$3 but n/o $6.50/pr, nesoi, not subj C64, note 5 Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, val. o/$3 but n/o $6.50/pr, nesoi, subj C64, note 5 Footwear w/outer soles of rub./plast. & upp. of veg fiber, nesoi, val. o/$6.50 but n/o $12/pr, not subj C64, note 5 Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, val. o/$6.50 but n/o $12/pr, not subj C64, note 5 Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, val. o/$6.50 but n/o $12/pr, subj C64, note 5 Footwear w/outer soles of rub./plast. & upp. of textile, nesoi, val. o/$12/pr 30 Ficha producto – Calzado de Cuero NCM y Descripción de los productos analizados – Federación Rusa NCM 640320 640351 640359 640391 640399 640419 Descripción Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Footwear with outer soles of leather, and uppers which consist of leather straps across the instep and around the big toe Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather: Covering the ankle, Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather: Other Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear: Covering the ankle Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear: Other Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of textile materials: Footwear with outer soles of rubber or plastics: Other 31 Ficha producto – Calzado de Cuero NCM y Descripción de los productos analizados – Japón NCM 640320012 640320022 640351012 640351021 640351029 640359011 640359019 640359020 640359104 640359105 640359111 640359119 640391011 640391019 640391021 640391029 640399011 640399015 640399016 640399021 640399029 Descripción Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Note: The annual tariff quota shall be calculated on the basis of 12,019,000 pairs and in consideration of imported quantity in the preceding fiscal year (April-March), international market situations and other relevant conditions and include the following items: (1) Footwear (excluding footwear for gymnastics, athletics or similar activities and slippers) of subheadings 6403.20 to 6403.99; (2) Footwear (excluding slippers) of subheading 6404.19, with uppers containing furskin and leather in part; (3) Footwear (excluding sports footwear, footwear for gymnastics, athletics or similar activities and slippers) of subheading 6404.20, with uppers containing furskin and leather in part or with outer soles of leather and uppers of leather in part; (4) Footwear (excluding sports footwear, footwear for gymnastics, athletics or similar activities and slippers) of subheading 6405.10 or 6405.90, with uppers of leather in part and outer soles of leather; (5) Footwear (excluding sports footwear, foo: Footwear with outer soles of leather, and uppers which consist of leather straps across the instep and around the big toe: House footwear: Other Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Note: The annual tariff quota shall be calculated on the basis of 12,019,000 pairs and in consideration of imported quantity in the preceding fiscal year (April-March), international market situations and other relevant conditions and include the following items: (1) Footwear (excluding footwear for gymnastics, athletics or similar activities and slippers) of subheadings 6403.20 to 6403.99; (2) Footwear (excluding slippers) of subheading 6404.19, with uppers containing furskin and leather in part; (3) Footwear (excluding sports footwear, footwear for gymnastics, athletics or similar activities and slippers) of subheading 6404.20, with uppers containing furskin and leather in part or with outer soles of leather and uppers of leather in part; (4) Footwear (excluding sports footwear, footwear for gymnastics, athletics or similar activities and slippers) of subheading 6405.10 or 6405.90, with uppers of leather in part and outer soles of leather; (5) Footwear (excluding sports footwear, foo: Footwear with outer soles of leather, and uppers which consist of leather straps across the instep and around the big toe: Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather : Covering the ankle: House footwear: Other Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather : Covering the ankle: Other: Footwear for gymnastics, athletics or similar activities Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather : Covering the ankle: Other: Other: Other Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather : Other: Slippers or other house footwear: Slippers Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather : Other: Slippers or other house footwear: Other: Other Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather : Other: Other: Footwear for gymnastics, athletics or similar activities Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather : Other: Other: Other: Other: With an insole over 19cm: For men Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather : Other: Other: Other: Other: With an insole over 19cm: For women Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather : Other: Other: Other: Other: Other: Footwear made on a base or platform of wood, not having an inner sole or a protective metal toe-cap Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear with outer soles of leather : Other: Other: Other: Other: Other: Other Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear : Covering the ankle: Footwear with outer soles of rubber or composition leather (excluding house footwear): Footwear for gymnastics, athletics or similar activities Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear : Covering the ankle: Footwear with outer soles of rubber or composition leather (excluding house footwear): Other: Other Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear : Covering the ankle: Other: Footwear for gymnastics, athletics or similar activities Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear : Covering the ankle: Other: Other: Other Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear : Other: Footwear with outer soles of rubber or composition leather (excluding Slippers and other house footwear): Footwear for gymnastics, athletics or similar activities Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear : Other: Footwear with outer soles of rubber or composition leather (excluding Slippers and other house footwear): Other: Other: With an insole over 19cm: For men Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear : Other: Footwear with outer soles of rubber or composition leather (excluding Slippers and other house footwear): Other: Other: With an insole over 19cm: For women Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear : Other: Other: Slippers; Footwear for gymnastics, athletics or similar activities Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear : Other: Other: Other: Other Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear : Other: 640399031 Footwear with outer soles of rubber or composition leather (excluding Slippers and other house footwear): Other: Other: Other: Footwear made on a base or platform of wood, not having an inner sole or a protective metal toe-cap Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of leather: Other footwear : Other: 640399039 Footwear with outer soles of rubber or composition leather (excluding Slippers and other house footwear): Other: Other: Other: Other Footwear with outer soles of rubber, plastics, leather or composition leather and uppers of textile materials: Footwear with 640419119 outer soles of rubber or plastics : Other: With uppers containing furskin: With the uppers of leather in part (excluding slippers): Other 32