EL ELEVADO GASTO PÚBLICO: El Talón De Aquiles Del Gobierno

Anuncio

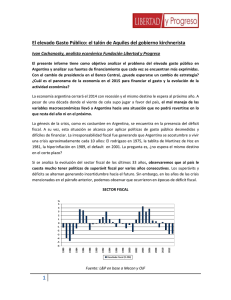

EL ELEVADO GASTO PÚBLICO: El Talón De Aquiles Del Gobierno Kirchnerista Iván Cachanosky, analista económico de la Fundación Libertad y Progreso El presente informe tiene como objetivo analizar el problema del elevado gasto público en Argentina y analizar sus fuentes de financiamiento que cada vez se encuentran más exprimidas. Con el cambio de presidencia en el Banco Central, ¿puede esperarse un cambio de estrategia? ¿Cuál es el panorama de la economía en el 2015 para financiar el gasto y la evolución de la actividad económica? La economía argentina cerrará el 2014 con recesión y el mismo destino le espera al próximo año. A pesar de una década donde el viento de cola supo jugar a favor del país, el mal manejo de las variables macroeconómicas llevó a Argentina hacia una situación que no podrá revertirse en lo que resta del año ni en el próximo. La génesis de la crisis, como es costumbre en Argentina, se encuentra en la presencia del déficit fiscal. A su vez, esta situación se alcanza por aplicar políticas de gasto público desmedidas y difíciles de financiar. La irresponsabilidad fiscal fue generando que Argentina se acostumbre a vivir una crisis aproximadamente cada 10 años: El rodrigazo en 1975, la tablita de Martínez de Hoz en 1981, la hiperinflación en 1989, el default en 2001. La pregunta es, ¿nos espera el mismo destino en el corto plazo? Si se analiza la evolución del sector fiscal de los últimos 33 años, observaremos que al país le cuesta mucho tener políticas de superávit fiscal por varios años consecutivos. Los superávits y déficits se alternan generando incertidumbre hacia el futuro. Sin embargo, en los años de las crisis mencionados en el párrafo anterior, podemos observar que ocurrieron en épocas de déficit fiscal. SECTOR FISCAL % 5 4 3 2 1 0 -1 -2 -3 -4 -5 Resultado Fiscal (% PBI) Fuente: L&P en base a MECON y OJF 1 2012 2010 2008 2006 2004 2002 2000 1998 1996 1994 1992 1990 1988 1986 1984 1982 1980 -6 Los déficit fiscales observados vienen a cuenta de excesivos gasto público. Particularmente, el gobierno kirchnerista logró comenzar su gestión con superávit fiscal pero no pudo sostenerlo a lo largo del tiempo. Por otro lado, el superávit observado en los primeros años de mandato fue impulsado por el alza en el precio de los commodities que generó un ingreso considerable e imprevisto en las cajas del Estado. Sin embargo, en los últimos años, la decisión económica y política keynesiana del gobierno kirchnerista se centró en incrementar las erogaciones del Estado hasta niveles no observados en el pasado. De esta manera, el gasto público consolidado creció desde un 28% del PBI en 2003 hasta un 47% del PBI en el 2013. El incremento de las erogaciones fue destinado principalmente a generar más empleo público, pago a jubilados, subsidios directos a familias y subsidios al sector energético, transporte y empresas públicas. Lo cierto es que el crecimiento del gasto público fue demasiado elevado en la última década. 2005 2006 2007 2008 2009 2010 45,2% 2004 39,7% 29,6% 2003 34,3% 29,0% 30% 28,8% 35% 28,3% 40% 33,1% 45% 39,0% 50% 41,2% GASTO PÚBLICO 47,0% 2012 2013 25% 20% 15% 10% 5% 0% 2011 Gasto Total % PBI (Indec) Fuente: L&P en base a MECON y Tesorería de la Nación Dejando de lado la discusión acerca del destino del gasto público, lo cierto es que de alguna manera hay que financiar las erogaciones por parte del gobierno. Por lo general, existen cuatro fuentes de financiamiento para hacer frente al gasto público: 1. 2. 3. 4. Recaudación Tributaria Emisión Monetaria Endeudamiento Privatizaciones/Estatizaciones 2 Exprimiendo fuentes de financiamiento La gestión del último gobierno se caracterizó por exprimir las fuentes de financiamiento al máximo, llevándonos hoy en día a un problema difícil de solucionar. En primer lugar, la recaudación tributaria alcanzó máximos históricos. En el año 2000, la presión tributaria era del 22,4% del PBI y se estima que para finales de este año alcanzará el 45,5% del PBI. Los datos no son menores, ya que si se analiza la historia de Argentina, nunca antes se había registrado una presión tributaria que supere el 30% del PBI. Este gobierno lo superó por primera vez en el 2008 y continuó incrementándolo año a año. De esta manera, está claro que intentar obtener financiamiento por esta vía se vuelve impracticable, ya que tan sólo implicaría una mayor evasión y en el fondo, menor recaudación en términos de pesos. RECAUDACIÓN TRIBUTARIA % de PBI 45,5% 50% 1,75% 45% 1,50% 40% 35% 1,78% 1,50% 1,30% 1,40% 1,30% 1,30% 20% 3,82% 3,64% 5,01% 1,40% 4,80% 1,30% 25% 5,60% 5,55% 5,33% 1,40% 22,4% 1,65% 5,39% 1,40% 30% 4,34% 1,00% 4,05% 4,12% 4,10% 4,17% 3,82% 3,41% 15% 10% 1,70% 35,3% 17,28% 16,90% 16,15% 2000 2001 2002 19,21% 22,42% 22,92% 23,89% 25,73% 21,96% 2004 2005 2006 2007 2008 27,64% 29,89% 32,01% 34,18% 35,43% 2012 2013 38,33% 5% 0% 2003 Nación Provincias 2009 2010 2011 2014 Municipios Fuente: L&P en base a INDEC, MECON, OJF y Economía y Regiones Al no poder contar con un incremento en el sector tributario para incrementar la financiación, la estrategia del gobierno fue comenzar a financiarse con emisión monetaria, especialmente en el lapso 2008-2012. Luego, como los efectos de la emisión comenzaron a impactar en la inflación, se decidió sacar el pie del acelerador y reducir la emisión monetaria por parte del Banco Central. Sin embargo, a finales del 2012 y principios del 2013, la emisión monetaria alcanzo variaciones récords de casi 40% ia bajo el mandato de Mercedes Marcó del Pont. De haberse continuado con ritmos de emisión tan elevados, la inflación hubiera sido mucho mayor. Para evitar esa trágica consecuencia, durante 2013 y a lo largo del 2014 la emisión monetaria fue reduciéndose hacia un ritmo del 18% ia. 3 EMISIÓN MONETARIA Var. % ia. 45% 40% 35% 30% 25% 20% 15% 10% 5% mar-06 may-06 jul-06 sep-06 nov-06 ene-07 mar-07 may-07 jul-07 sep-07 nov-07 ene-08 mar-08 may-08 jul-08 sep-08 nov-08 ene-09 mar-09 may-09 jul-09 sep-09 nov-09 ene-10 mar-10 may-10 jul-10 sep-10 nov-10 ene-11 mar-11 may-11 jul-11 sep-11 nov-11 ene-12 mar-12 may-12 jul-12 sep-12 nov-12 ene-13 mar-13 may-13 jul-13 sep-13 nov-13 ene-14 mar-14 may-14 jul-14 sep-14 0% Fuente: L&P en base a BCRA El efecto de la emisión en el índice de precios fue innegable, ya que éste, desde mediados del 2013 comenzó a acelerarse fuertemente hasta alcanzar hoy en día aproximadamente un 40% interanual. Esta notica no es buena, sólo Venezuela y Argentina plantean problemas inflacionarios en la región ya que el resto de los países tienen la inflación bajo control (en mayor o menor medida). Fue la última escalada observada en la evolución de la inflación lo que encendió las luces de alarma en el gobierno para que decidan reducir la emisión monetaria. ÍNDICE DE PRECIOS AL CONSUMIDOR Var. % ia. 45% 40,38% 40% 35% 30% 25% 20% 15% Estimaciones propias Fuente: L&P en base a Estimaciones Propias 4 jul-14 abr-14 ene-14 jul-13 oct-13 abr-13 ene-13 jul-12 oct-12 abr-12 ene-12 jul-11 oct-11 abr-11 ene-11 jul-10 oct-10 abr-10 ene-10 jul-09 oct-09 10% Puede observarse que la inflación es una de las principales consecuencias del elevado gasto público que adoptó este gobierno. Las políticas populistas tienen su precio, que se observan en la evolución de la inflación. Como el nivel de precios comenzó a ser un problema, tuvo que reducirse la emisión monetaria ante la reducción de la demanda real de pesos. Sin embargo, debido a que el gasto nunca disminuyó, las necesidades de financiamiento continúan presentes. De esta manera, ya bajo la gestión del reciente renunciado Juan Carlos Fábrega en el Banco Central, el financiamiento vino por el lado de la deuda remunerada; es decir, letras del tesoro (LEBACS, NOBACS). Ésta fuente de financiamiento tuvo una agresiva evolución este año, con el objetivo de sustituir la falta de financiamiento de emisión monetaria, con títulos públicos. DEUDA REMUNERADA $ Mill. 240.000 220.000 200.000 180.000 160.000 140.000 120.000 100.000 80.000 60.000 jul-14 ene-14 jul-13 ene-13 jul-12 ene-12 jul-11 ene-11 jul-10 ene-10 jul-09 ene-09 jul-08 ene-08 jul-07 ene-07 40.000 Nobac + Lebac + Pases pasivos Fuente: L&P en base a BCRA Este financiamiento trae un problema, y es que los títulos tienen vencimientos de entre 90 y 360 días. Es decir, no pueden durar más de un año. Esto quiere decir que esta deuda interna en algún momento debe ser saldada y la única manera de hacerlo es mediante la emisión monetaria, lo que volvería a llevarnos al problema de la inflación galopante. La alternativa es renovar los títulos públicos, pero para poder llevarla a cabo es necesario incrementar las tasas de interés. De suceder esto, el consumo y la inversión se verían aún más comprometidos profundizando la recesión que el país deberá atravesar. Por otro lado, este tipo de financiamiento tampoco puede perpetuarse indefinidamente. Es importante tener en cuenta que en enero, el monto la deuda remunerada era de $120.212 millones, lo que equivalía al 57% de las reservas. Hacia agosto, dicho monto se incrementó a $222.035 millones, alcanzando el 92% de las reservas. Este tipo de financiamiento de continuar, pondría en riesgo la solvencia del Banco Central. 5 En pocas palabras, el famoso dilema de “frazada corta” acecha al gobierno. Si la financiación vuelve por el lado de la emisión, la inflación continuará su escalada. En cambio, si la apuesta es por el lado de deuda remunerada, se deberán incrementar las tasas de interés golpeando el consumo y la inversión. Además, comprometería cada vez más la solvencia del Banco Central. Fue este dilema lo que llevó al gobierno a evaluar la alternativa de regularizar deuda con organismos internacionales para conseguir nuevos créditos. Por esa razón se le pagó al Club de París y a Repsol. A pesar de que, previamente, se habían realizado declaraciones sosteniendo firmemente que no se pagaría, la situación económica obligó a buscar financiamiento, ya que, desde el punto de vista interno mucho “aire” no queda. Además, con la debilidad institucional del país, las inversiones extranjeras no se animan a arribar. Sin embargo, la confrontación con los holdouts oscureció el panorama de financiamiento externo. El gobierno, al no acatar la sentencia del juez Griesa, ingresó en un nuevo default generando el aislamiento internacional nuevamente. Este acto de no mostrar voluntad de pago generó además, que el país haya sido declarado en desacato complicando aún más las expectativas de una solución para el 2015, una vez vencida la cláusula Rights Upon Future Offers (RUFO). De esta manera, esta tercera fuente de financiamiento queda debilitada mientras el gasto público continúa su crecimiento. La cuarta fuente de financiamiento (privatizaciones/estatizaciones) también se encuentra complicada. En primer lugar, el sistema de privatizaciones contradice los principios políticos de este gobierno con lo cual no representa una fuente viable. En cuanto a las estatizaciones, ya se realizaron la mayoría de los avances. Sí es curioso notar, como cuando las cuentas del gobierno comenzaron a complicarse, las decisiones confiscatorias comenzaron a aparecer. RESULTADO FINANCIERO Y CONFISCACIONES En millones de $ 20.000 11.616 10.000 14.655 9.248 Apropiación reservas BCRA 3.035 0 -10.000 -7.139 Apropiación ahorro previsional -20.000 -30.000 -30.670 -40.000 Reforma Carta Orgánica -50.000 -60.000 -55.563 Apropiación de YPF -64.493 -70.000 2006 6 2007 2008 2009 2010 2011 2012 2013 Fuente: L&P en base a MECON El duro sendero al 2016 Como pudo observarse, el crecimiento del gasto público pareciera ser más alto del que se podría soportar y peor aún, continúa creciendo. Por otro lado, las fuentes de financiamiento ya se encuentran exprimidas. Como si esto fuera poco, la industria continúa debilitándose. El Estimador Mensual Industrial (EMI) llevado a cabo por el INDEC, ya acumula 13 meses consecutivos con variaciones negativas. Además, los principales sectores de la economía se encuentran en crisis: automotriz, construcción, inmobiliario. Incluso el sector agropecuario comienza a debilitarse por la caída de los precios futuros y menores expectativas de cosecha. Sin la capacidad de lograr un financiamiento a nivel interno ni externo y con una industria debilitada, Argentina comenzará a atravesar un período de recesión. En primera instancia, sería recomendable, una vez vencida la cláusula RUFO, acordar con los holdouts y amigarse con el mercado internacional. Sin embargo, aunque esto suceda, Argentina tan solo podrá atenuar la recesión, pero no evitarla. Sin embargo, el principal problema a corto plazo se relaciona con la confiabilidad en la moneda. Argentina, por su historia, es un país propenso a huir de su moneda para refugiarse en una más sana (por ejemplo el dólar). En otras palabras, la demanda de pesos tiende a debilitarse fuertemente cuando se comienza a observar un proceso inflacionario. Debido a la menor demanda de dinero, la gente comienza a desprenderse del mismo acelerando la velocidad de circulación de dinero. De ocurrir esto, terminaría impactando en la inflación y el proceso tiende a espiralizarse. Si a este problema se le suma la necesidad de emisión que posee este gobierno para financiar el gasto público, la deuda remunerada y qué, el nuevo presidente del Banco Central se encuentra alineado con el ministro Kicillof y su política emisionista, es de esperar un aceleramiento en la ya elevada inflación de Argentina de aquí en adelante. En pocas palabras, el escenario se acerca más al de Venezuela que al del resto de los países de la región donde la inflación no es un problema principal ya que en promedio ronda alrededor del 3-4% anual. En lo que respecta a la actividad, para poder recuperarse en el futuro, es necesario tomar medidas más profundas que resuelvan los problemas de fondo. El debilitamiento institucional debe revertirse para atraer nuevas inversiones al país y comenzar a generar actividad nuevamente. Pero para que esto suceda, es preciso respetar los contratos y la propiedad privada, ya que nadie está interesado en invertir en un país donde las empresas pueden ser expropiadas. En segunda instancia, si bien lo ideal es reducir el elevado gasto público, por lo menos se debería ponerle un techo a su crecimiento. De esta manera, si las reformas institucionales se realizan y se atraen nuevas inversiones, el país retornará al crecimiento e incrementará nuevamente su PBI, haciendo que el gasto público, como porcentaje del PBI, vuelva a reducirse debido al crecimiento del segundo factor (PBI) y no del primero (Gasto Público). Por Iván Cachanosky, analista económico de la Fundación Libertad y Progreso. 7