Lic. Daniela Torrente Stiglitz, Akerlof y Spence centraron el debate

Anuncio

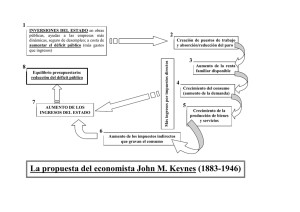

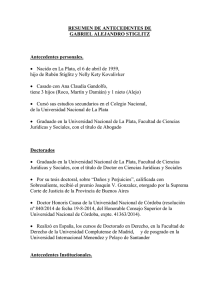

LOS NOBEL DE ECONOMÍA Lic. Daniela Torrente1 Stiglitz, Akerlof y Spence centraron el debate teórico en la información como instrumento fundamental en la decisión económica. Josephs Stiglitz, George Akerlof y Michael Spence son los tres premiados por la academia sueca por sus estudios sobre como funcionan los mercados cuando unas personas saben más que otras; colocaron la cuestión de la información con que cuentan los agentes en el centro de su análisis y estudiaron las características de los mercados que operan con información incompleta. Josephs Stiglitz tiene 58 años y es profesor de la Universidad de Columbia. Se desempeñó entre 1996 y noviembre de 1999 como economista jefe del Banco Mundial; participó en intervenciones de ese organismo en países como Rusia, Indonesia y Brasil. También trabajó como consejero de la Casa Blanca durante la administración de Bill Clinton. Sus análisis se centraron en demostrar que la asimetría de la información es crucial para comprender numerosos fenómenos del mercado sobre todo el desempleo y el racionamiento del crédito. La teoría clásica sostiene que los mercados logran el equilibrio a través del mecanismo de precios y que el desempleo es solo temporal. Estos modelos parten del supuesto de que la información con que se manejan compradores (demandantes) y vendedores (oferentes) es perfecta, supuesto que en la realidad nunca se cumple. El mercado de trabajo, para los clásicos está siempre en equilibrio porque, el salario, que es el precio del trabajo, será quien permita el ajuste. ¿Cómo? Al haber mucha gente que quiere trabajar y poca gente que necesita contratarlos los salarios caen , al caer el precio hay más demanda y menos oferta de trabajo y eso permite que se logre el ajuste, volviéndose al equilibrio, y el equilibrio significa pleno empleo. La mejor refutación de este principio la da el persistente desempleo que afecta o afectó a muchísimos países durante los últimos años , entre ellos Argentina. El supuesto de información perfecta, que está detrás de los modelos clásicos, justificó la apertura indiscriminada y la reducción del Estado que conforman dos de los principales lineamientos del pensamiento liberal imperante en el mundo. Keynes ya observó en la década del ´30, como consecuencia de la Gran Depresión, que el desempleo no era temporal y voluntario; según este autor, el mercado cuando actúa libremente tiene imperfecciones que no se solucionan por el mecanismo de precios y es allí donde el Estado debe intervenir para solucionar el problema. Esta identificación de Stiglits con el pensamiento de Keynes ha hecho que se lo considere un“neokeynesiano”, un “abanderado de la heterodoxia”. George Akerlof es profesor de la Universidad de Berkeley; realizó investigaciones para explicar como la información desigual de la que disponían los 1 Daniela Torrente es Docente del Departamento de Economía de la FCE-UNNE. oferentes de crédito y sus beneficiarios disparó las tasas de interés en los mercados de crédito. Además se preocupó por explicar como cuando los oferentes manejan más y mejor información que los demandantes se puede llegar a una selección adversa. Su aporte consistió en demostrar que cuando los vendedores tienen mejor información que los compradores puede ocurrir que solo los bienes de poca calidad lleguen al mercado. Para comprender mejor esta teoría pensemos en el modelo de los autos usados, presente en los textos de microeconomía: ¿qué tipo de automóvil esperaría una persona conseguir cuando compra un coche usado? Para responder, pregúntese ¿quién tiene más incentivo para vender su automóvil, aquel que tiene uno bueno o aquel que tiene uno malo? Evidentemente quien tiene uno malo. Enterado de este hecho, el demandante espera que la calidad promedio de un auto usado sea baja y por ello su disposición a pagar por el, también es baja. Esto lleva a que quien tiene un buen auto no desee venderlo por ese precio y a que la parte no informada, o sea el comprador, negocie exactamente con la gente que no debe. En situaciones como esta se dice que la parte no informada obtiene una selección adversa de las partes informadas. Michael Spence se desempeña como profesor de la Universidad de Stanford, California. Se ocupó en demostrar que los agentes mejor informados utilizan señales, para que los peor informados detecten sus características ocultas. Para que las señales sean creíbles es necesario que sean costosas. Las señales se usan en muchos mercados, donde una persona, empresa o gobierno, quiere ofrecer información de modo indirecto, acerca de sus intenciones o puntos fuertes. Por ejemplo, una empresa que toma un crédito envía la señal de que confía en sus utilidades futuras a sus accionistas; el individuo que busca educarse, a pesar de que no tiene una retribución inmediata, lo hace porque sabe que de ese modo envía una señal sobre sus capacidades al segmento del mercado laboral en el cual busca insertarse. Stiglilts es el más conocido de los tres. Todos investigaron las relaciones entre el mercado y la información asimétrica; además vieron como ese fenómeno delinea en gran medida la marcha de los propios mercados. La idea no es nueva en economía pero los laureados la estudiaron a fondo; mostraron su poder para explicar numerosos fenómenos de la realidad y pusieron en tela de juicio la capacidad predictiva de modelos que trabajan con el supuesto de información completa y perfecta. La desigual distribución de la información también tiene, según Stiglitz, una gran influencia sobre el comportamiento de los mercados financieros. Esta afirmación también lo llevó a oponerse al FMI. Algunos lineamientos que hacen al pensamiento económico de Stiglitz : Respecto del papel que debe jugar el Estado en la economía opina que en los últimos 25 años ha prevalecido en todo el mundo la idea que el Estado debe retraerse de manera radical de la actividad económica para que esta pueda florecer con plenitud. La principal contribución de los tres laureados, según él, ha sido demostrar que los presupuestos teóricos sobre los que descansa esta concepción de la economía de mercado son inexactos. En toda Economía, y muy especialmente en la de los países en desarrollo, el Estado tiene una función de gran relevancia. Por cierto esto se aplica también a la Argentina. Respecto del rol que asumieron los organismos multilaterales de crédito en el actual diseño del sistema financiero internacional opina que hay que diferenciar el Fondo Monetario Internacional del Banco Mundial. El Banco ha sido en general más permeable a las críticas y está llevando a cabo un esfuerzo importante para redefinir su rol en el nuevo escenario global. El FMI, en cambio, ha sido mucho más lento para reconocer sus limitaciones. Esta falta de capacidad de reacción tuvo un efecto importante en sus desmanejos de las crisis del sudeste asiático y Rusia Stiglitz acusa al FMI de haber forzado a determinados países, como Argentina, a establecer su liberalización en la década del ´90. En su opinión el Consenso de Washington no tuvo un fundamento intelectual sólido, ya que focalizó en los problemas del mercado monetario y de capitales, dejando de lado la economía real y el desempleo. Recientemente, en su visita a Buenos Aires el 8 de noviembre, Stiglitz opinó al referirse a Argentina que una reestructuración de la deuda podría no ser suficiente para evitar lo que sería la mayor cesación de pagos de la historia, y el país podría verse forzado a devaluar. El ex economista jefe del Banco Mundial, dijo que el debilitado gobierno argentino necesita concentrarse más en generar crecimiento que en equilibrar su déficit fiscal y que aún son necesarias más medidas para estimular la economía. “Uno de los objetivos más importantes de reestructurar la deuda es dar liquidez, cosa que se puede lograr. Pero la pregunta más difícil es ¿eso será suficiente?”, “si la reestructuración por sí sola puede solucionar las cosas, entonces hay elementos para evitar una devaluación”, dijo Stiglitz en una entrevista con Reuters. El canje es necesario para que Argentina, tercer economía latinoamericana, logre salir de la crisis y se recupere después de más de tres años de estancamiento. Sostiene además que, un tipo de cambio fijo atado al dólar, que es una moneda fuerte, es incompatible con una intercambio comercial con países que tienen monedas que se mueven con respecto al dólar con mucha diferencia. En su opinión las dificultades de este sistema han sido superiores a las que enfrentaron otros países. Romper con la convertibilidad no es una solución en sí misma, lo que hay que hacer es tener en cuenta el impacto sobre el balance presupuestario y asegurarse que el sistema financiero no colapse. Ve a la devaluación como parte de un cambio más amplio en el régimen. Respecto de la dolarización el economista opina que el dólar como moneda corriente no soluciona el problema de la competitividad de Argentina, que mantiene sus exportaciones en un nivel inferior al 10% de su Producto Bruto Interno. Dolarizar un país como Argentina que comercia con muchas naciones que no están pegadas al dólar sería un problema muy grande. La Argentina está en una situación muy difícil. Si todos creen que el país puede tener éxito, las tasas de interés caerán y la economía se estabilizará, aunque aun así tendrá problemas para exportar. Las expectativas son difíciles de cambiar. Respecto del déficit fiscal dijo: “se tiene que hacer más hincapié en como reactivar el crecimiento. La cuestión de eliminar el déficit es solo una cara de la moneda.” En Argentina las cuestionadas recetas del Fondo, han promovido duras políticas fiscales generadoras de una mayor recesión, según su opinión, en lugar de promover un apoyo financiero para enfrentar problemas como el desempleo.