Bonos INTI IV - bolsa boliviana de valores sa

Anuncio

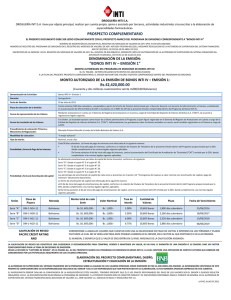

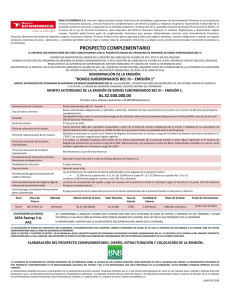

DROGUERÍA INTI S.A. La Sociedad tiene por objeto principal realizar actividades industriales circunscritas a la elaboración de “especialidades farmacéuticas”, importación de drogas y productos químicos. NÚMERO DE INSCRIPCIÓN DEL EMISOR EN EL REGISTRO DEL MERCADO DE VALORES: SPVS-IV-EM-DIN-038/2000. RESOLUCIÓN DE LA AUTORIDAD DE SUPERVISIÓN DEL SISTEMA FINANCIERO QUE INSCRIBE EL PROGRAMA DE EMISIONES EN EL REGISTRO DEL MERCADO DE VALORES DE ASFI: ASFI Nº 302/2015 DE FECHA 29 DE ABRIL DE 2015 INSCRIPCION DE LA EMISION 1 EN EL REGISTRO DEL MERCADO DE VALORES DE ASFI: No. ASFI/DSVSC-ED-DIN-0038/2015, MEDIANTE CARTA DE AUTORIZACIÓN DE LA AUTORIDAD DE SUPERVISIÓN DEL SISTEMA FINANCIERO No. ASFI/DSVSC/R-208851/2015, DE FECHA 15 DE DICIEMBRE DE 2015 PROSPECTO COMPLEMENTARIO EL PRESENTE DOCUMENTO DEBE SER LEÍDO CONJUNTAMENTE CON EL PROSPECTO MARCO DEL PROGRAMA DE EMISIONES CORRESPONDIENTE A “BONOS INTI V” DENOMINACIÓN DE LA EMISIÓN: ”BONOS INTI V – EMISIÓN 1” MONTO AUTORIZADO DEL PROGRAMA DE EMISIONES DE BONOS INTI V: USD.10.000.000.- (DIEZ MILLONES 00/100 DÓLARES DE LOS ESTADOS UNIDOS DE AMÉRICA) A LA FECHA DEL PRESENTE PROSPECTO COMPLEMENTARIO, EL EMISOR NO MANTIENE VALORES VIGENTES COMPRENDIDOS DENTRO DEL PROGRAMA DE EMISIONES MONTO AUTORIZADO DE LA EMISIÓN DE BONOS INTI V – EMISIÓN 1: Bs 69.600.000.(SESENTA Y NUEVE MILLONES SEISCIENTOS MIL 00/100 BOLIVIANOS) Denominación de la Emisión: Bonos INTI V– Emisión 1 Garantía: Quirografaria Fecha de Emisión: 18 de diciembre de 2015 Plazo de colocación de la Emisión: Ciento ochenta (180) días calendario, computables a partir de la fecha de Emisión. Forma de representación de los Valores: Mediante anotaciones en cuenta en el Sistema de Registro de Anotaciones en Cuenta a cargo de la Entidad de Depósito de Valores de Bolivia S.A. (“EDV”), de acuerdo a regulaciones legales vigentes. Forma de circulación de los Valores: A la Orden. La Sociedad reputará como titular de un Bono perteneciente a la presente Emisión, a quien figure registrado en el Sistema del Registro de Anotaciones en Cuenta a cargo de la EDV. Adicionalmente, los gravámenes sobre los Bonos anotados en cuenta, serán también registrados en el Sistema a cargo de la EDV. Procedimiento de colocación Primaria y Mecanismo de Negociación: Mercado Primario Bursátil a través de la Bolsa Boliviana de Valores S.A. Modalidad de colocación: “A mejor esfuerzo” Tipo de interés: Nominal, anual y fijo Cada 180 días calendario. La forma de pago de intereses será efectuada de la siguiente manera: Periodicidad y Forma de Pago de los intereses: • • El día de inicio del pago de intereses, conforme a la relación de titulares de Tenedores de la presente Emisión dentro del Programa proporcionada por la EDV, dando cumplimiento a las normas legales vigentes aplicables. De forma posterior al día de inicio del pago de intereses, contra la presentación del Certificado de Acreditación de Titularidad (“CAT”) emitido por la EDV, dando cumplimiento a las normas legales vigentes aplicables. Se efectuarán amortizaciones parciales de capital cada 180 días calendario, conforme a lo siguiente: Serie “A”: Desde el cupón N° 1 al cupón N° 12. Serie “B”: Desde el cupón N° 1 al cupón N° 14. Periodicidad y Forma de Amortización del capital: Serie “C”: Desde el cupón N° 1 al cupón N° 16. Serie “D”: Desde el cupón N° 1 al cupón N° 18. Serie “E”: Desde el cupón N° 1 al cupón N° 20. Los porcentajes de amortización de capital de cada serie se presentan en el punto 2.2.16 de “Cronograma de Cupones a valor nominal con amortización de capital y pago de intereses” del presente documento. La forma de amortización de capital se detalla en el punto 2.2.15 del presente prospecto complementario. Series Clave de Pizarra Moneda Monto total de cada Serie Serie “A” Serie “B” Serie “C” Serie “D” Serie “E” DIN-2-N1A-15 DIN-2-N1B-15 DIN-2-N1C-15 DIN-2-N1D-15 DIN-2-N1E-15 Bolivianos Bolivianos Bolivianos Bolivianos Bolivianos Bs. 13,920,000.Bs. 13,920,000.Bs. 13,920,000.Bs. 13,920,000.Bs. 13,920,000.- CALIFICACIÓN DE RIESGO PACIFIC CREDIT RATING AA2 Valor Nominal Tasa de interés Cantidad de Valores Plazo Fecha de Vencimiento Bs. 1,000.Bs. 1,000.Bs. 1,000.Bs. 1,000.Bs. 1,000.- 4.75% 5.00% 5.25% 5.50% 5.75% 13,920 Bonos 13,920 Bonos 13,920 Bonos 13,920 Bonos 13,920 Bonos 2,160 días calendario 2,520 días calendario 2,880 días calendario 3,240 días calendario 3,600 días calendario 16/11/2021 11/11/2022 06/11/2023 31/10/2024 26/10/2025 CORRESPONDE A AQUELLOS VALORES QUE CUENTAN CON UNA ALTACAPACIDAD DE PAGO DE CAPITAL E INTERESES EN LOS TÉRMINOS Y PLAZOS PACTADOS LA CUAL NO SE VERÍA AFECTADA ANTE POSIBLES CAMBIOS EN EL EMISOR, EN EL SECTOR AL QUE PERTENECE O EN LA ECONOMÍA. EL NUMERAL 2 SIGNIFICA QUE EL VALOR SE ENCUENTRA EN EL NIVEL MEDIO DE LA CALIFICACIÓN ASIGNADA. LA CALIFICACIÓN DE RIESGO NO CONSTITUYE UNA SUGERENCIA O RECOMENDACIÓN PARA COMPRAR, VENDER O MANTENER UN VALOR, NI UN AVAL O GARANTÍA DE UNA EMISIÓN O SU EMISOR; SINO UN FACTOR COMPLEMENTARIO PARA LA TOMA DE DECISIONES DE INVERSIÓN. VÉASE LA SECCIÓN 4 “FACTORES DE RIESGO” COMUNES A TODAS LAS EMISIONES DEL PROGRAMA EN LA PÁGINA No. 44 DEL PROSPECTO MARCO Y EN LA PÁGINA No. 39 DEL PRESENTE PROSPECTO COMPLEMENTARIO, LA CUAL CONTIENE UNA EXPOSICIÓN DE CIERTOS FACTORES QUE DEBERÍÁN SER CONSIDERADOS POR LOS POTENCIALES ADQUIRIENTES DE LOS VALORES OFRECIDOS. DISEÑO Y ESTRUCTURACIÓN DE LA EMISIÓN, ELABORACIÓN DEL PROSPECTO COMPLEMENTARIO Y COLOCACIÓN DE LA EMISIÓN COMPRENDIDAS DENTRO DEL PROGRAMA DE EMISIONES: LA AUTORIDAD DE SUPERVISIÓN DEL SISTEMA FINANCIERO NO SE PRONUNCIA SOBRE LA CALIDAD DE LOS VALORES OFRECIDOS COMO INVERSIÓN NI POR LA SOLVENCIA DEL EMISOR. LA INFORMACIÓN CONTENIDA EN ESTE PROSPECTO COMPLEMENTARIO ES DE RESPONSABILIDAD EXCLUSIVA DEL EMISOR Y DEL O LOS RESPONSABLES QUE HAN PARTICIPADO EN SU ELABORACIÓN, CUYOS NOMBRES APARECEN IMPRESOS EN LA PÁGINA N°6 DEL PRESENTE PROSPECTO COMPLEMENTARIO. EL INVERSIONISTA DEBERÁ EVALUAR LA CONVENIENCIA DE LA ADQUISICIÓN DE ESTOS VALORES, TENIENDO PRESENTE QUE ÉL O LOS ÚNICOS RESPONSABLES DEL PAGO DE LOS VALORES SON EL EMISOR Y QUIENES RESULTEN OBLIGADOS A ELLO. LA DOCUMENTACIÓN RELACIONADA AL PROGRAMA Y A LA PRESENTE EMISIÓN ES DE CARÁCTER PÚBLICO Y SE ENCUENTRA DISPONIBLE PARA EL PÚBLICO EN GENERAL EN LA AUTORIDAD DE SUPERVISIÓN DEL SISTEMA FINANCIERO, BOLSA BOLIVIANA DE VALORES S.A., BNB VALORES S.A. AGENCIA DE BOLSA Y DROGUERÍA INTI S.A. DICIEMBRE DE 2015