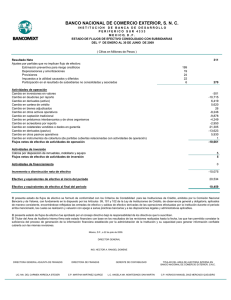

Notas a los Estados Financieros

Anuncio