almacenadora banorte, sa de cv, organizacion auxiliar del credito

Anuncio

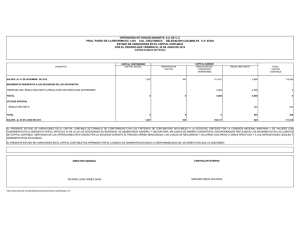

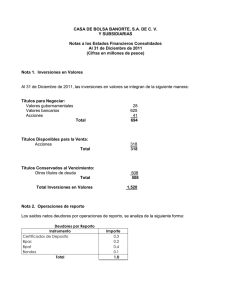

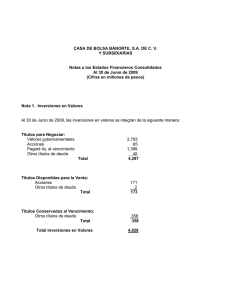

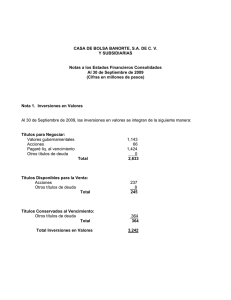

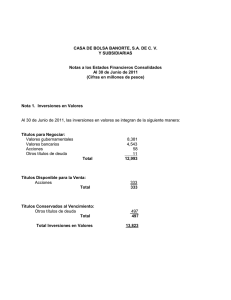

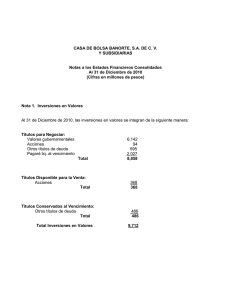

ALMACENADORA BANORTE, S. A. DE C. V., ORGANIZACION AUXILIAR DEL CREDITO, GRUPO FINANCIERO BANORTE ESTADOS FINANCIEROS DICTAMINADOS AL 31 DE DICIEMBRE DE 2004 Y 2003 ALMACENADORA BANORTE, S. A. DE C. V., ORGANIZACION AUXILIAR DEL CREDITO, GRUPO FINANCIERO BANORTE ESTADOS FINANCIEROS DICTAMINADOS AL 31 DE DICIEMBRE DE 2004 Y 2003 INDICE Contenido Dictamen de los auditores independientes Estados financieros: Balances generales Estados de resultados Estados de variaciones en el capital contable Estados de cambios en la situación financiera Notas a los estados financieros Página 1y2 3 4 5 6 7 a 21 DICTAMEN DE LOS AUDITORES INDEPENDIENTES A los Asamblea de Accionistas de Almacenadora Banorte, S. A. de C. V., Organización Auxiliar del Crédito, Grupo Financiero Banorte: Monterrey, N. L., 11 de marzo de 2005 Hemos examinado los balances generales de Almacenadora Banorte, S. A. de C. V., Organización Auxiliar del Crédito, Grupo Financiero Banorte, al 31 de diciembre de 2004 y 2003, y los estados de resultados, de variaciones en el capital contable y de cambios en la situación financiera, que les son relativos, por los años que terminaron en esas fechas. Dichos estados financieros son responsabilidad de la administración de la Compañía. Nuestra responsabilidad consiste en expresar una opinión sobre los mismos con base en nuestras auditorías. Nuestros exámenes fueron realizados de acuerdo con las normas de auditoría generalmente aceptadas, las cuales requieren que la auditoría sea planeada y realizada de tal manera que permita obtener una seguridad razonable de que los estados financieros no contienen errores importantes, y de que están preparados de acuerdo con las bases contables aplicables a los almacenes generales de depósito. La auditoría consiste en el examen, con base en pruebas selectivas, de la evidencia que soporta las cifras y revelaciones de los estados financieros; asimismo, incluye la evaluación de los criterios contables utilizados, de las estimaciones significativas efectuadas por la administración y de la presentación de los estados financieros tomados en su conjunto. Consideramos que nuestros exámenes proporcionan una base razonable para sustentar nuestra opinión. Como se menciona en la Nota 3 a los estados financieros, la Compañía está obligada a preparar y presentar sus estados financieros con base en los criterios contables establecidos por la Comisión Nacional Bancaria y de Valores (la Comisión) aplicables a los almacenes generales de depósito, los cuales no coinciden con los principios de contabilidad generalmente aceptados en los casos que se indican en dicha Nota. En nuestra opinión, los estados financieros antes mencionados presentan razonablemente, en todos los aspectos importantes, la situación financiera de Almacenadora Banorte, S. A. de C. V., Organización Auxiliar del Crédito, Grupo Financiero Banorte, al 31 de diciembre de 2004 y 2003, y los resultados de sus operaciones, las variaciones en el capital contable y los cambios en la situación financiera por los años que terminaron en esas fechas, de conformidad con los criterios contables establecidos por la Comisión. PricewaterhouseCoopers C.P.C. José Antonio Quesada Palacios (2) ALMACENADORA BANORTE, S. A. DE C. V., ORGANIZACION AUXILIAR DEL CREDITO, GRUPO FINANCIERO BANORTE BALANCES GENERALES AL 31 DE DICIEMBRE DE 2004 Y 2003 (Miles de pesos de poder adquisitivo del 31 de diciembre de 2004) (Notas 1, 2, 3 y 4) 2004 2003 ACTIVO 2004 2003 $ 111,495 $ 201,482 211 11,851 2 10,741 12,062 10,743 PASIVO Y CAPITAL DISPONIBILIDADES $ 69,293 INVERSIONES EN VALORES Títulos recibidos en reporto OTRAS CUENTAS POR COBRAR, NETO (Nota 5) $ 55,030 - - 6,920 3,789 PRESTAMOS BANCARIOS Y DE OTROS ORGANISMOS: De corto plazo (Nota 10) OTRAS CUENTAS POR PAGAR (Nota 11): ISR y PTU por pagar Acreedores diversos y otras cuentas por pagar IMPUESTOS DIFERIDOS, NETO (Nota 16) TOTAL PASIVO INMUEBLES, MOBILIARIO Y EQUIPO, NETO (Nota 8) 49,456 25,554 25,554 149,111 237,779 78,411 64,046 8,395 40,790 (2,547) (50,635) 16,751 6,280 36,122 (2,547) (45,736) 21,148 12,754 15,267 51,073 CONTINGENCIA (Nota 13) INVERSIONES PERMANENTES EN ACCIONES (Nota 6) OTROS ACTIVOS (Nota 9): Otros activos, cargos diferidos e intangibles 1,041 1,118 113,566 206,082 CAPITAL CONTABLE (Nota 14) CAPITAL CONTRIBUIDO: Capital social CAPITAL GANADO: Reservas de capital Resultados de ejercicios anteriores Exceso o insuficiencia en la actualización del capital Resultado por tenencia de activos no monetarios Resultado neto TOTAL CAPITAL CONTABLE TOTAL ACTIVO $ 240,276 $ 317,092 TOTAL PASIVO Y CAPITAL CONTABLE 2004 91,165 79,313 $ 240,276 $ 317,092 2003 CUENTAS DE ORDEN DEPOSITOS DE BIENES: Certificados de depósitos en circulación OTRAS CUENTAS DE REGISTRO $ 643,846 $ 720,945 1,992,505 113,048 Las notas que se acompañan son parte integrante de estos estados financieros. Los presentes balances generales se formularon de conformidad con los criterios de contabilidad para almacenes generales de depósito, emitidos por la Comisión Nacional Bancaria y de Valores con fundamento en lo dispuesto por los artículos 52, 53 y 84, fracción VI, de la Ley General de Organizaciones y Actividades Auxiliares del Crédito, de observancia general y obligatoria, aplicados de manera consistente, encontrándose reflejadas las operaciones efectuadas por la Sociedad hasta las fechas arriba mencionadas, las cuales se realizaron y valuaron con apego a sanas prácticas y a las disposiciones legales y administrativas aplicables. Al 31 de diciembre de 2004 y 2003, el importe histórico del capital social es de $30,629. Los presentes balances generales fueron aprobados por el Consejo de Administración bajo la responsabilidad de los funcionarios que los suscriben. (3) C.P. Angel Rebolledo Peredo Director General C.P. Angel Mario Jiménez de León Subdirector de Administración y Finanzas C.P. Nora Elia Cantú Suárez Director de Contabilidad C.P. Isaías Velázquez González Director Ejecutivo de Auditoría ALMACENADORA BANORTE, S. A. DE C. V., ORGANIZACION AUXILIAR DEL CREDITO, GRUPO FINANCIERO BANORTE ESTADOS DE RESULTADOS POR LOS AÑOS TERMINADOS EL 31 DE DICIEMBRE DE 2004 Y 2003 (Miles de pesos de poder adquisitivo del 31 de diciembre de 2004) (Notas 1, 2, 3 y 4) 2004 Ingresos por servicios Ingresos por intereses Gastos por intereses (Nota 12) Resultado por posición monetaria, neto (margen financiero) $ MARGEN FINANCIERO 21,612 4,926 (2,658) 7,942 2003 $ 31,822 Comisiones pagadas 31,319 (74) (84) INGRESOS (EGRESOS) TOTALES DE LA OPERACION Gastos de administración RESULTADO DE LA OPERACION Otros productos (Nota 15) Otros gastos (Nota 15) 20,493 2,822 (2,411) 10,415 31,738 31,245 (15,254) (14,920) 16,484 16,325 1,432,445 (1,424,724) 2,133,803 (2,119,744) 7,721 14,059 RESULTADO ANTES DE ISR y PTU 24,205 30,384 ISR y PTU (Nota 15) (7,372) (9,193) 16,833 21,191 PARTICIPACION EN EL RESULTADO DE SUBSIDIARIAS Y ASOCIADAS (Nota 6) RESULTADO NETO (Notas 14 y 16) $ (82) (43) (82) (43) 16,751 $ 21,148 Las notas que se acompañan son parte integrante de estos estados financieros. Los presentes estados de resultados se formularon de conformidad con los criterios de contabilidad para almacenes generales de depósito, emitidos por la Comisión Nacional Bancaria y de Valores con fundamento en lo dispuesto por los artículos 52, 53 y 84, fracción VI, de la Ley General de Organizaciones y Actividades Auxiliares del Crédito, de observancia general y obligatoria, aplicados de manera consistente, encontrándose reflejados todos los ingresos y egresos derivados de las operaciones efectuadas por la Sociedad hasta las fechas arriba mencionadas, las cuales se realizaron y valuaron con apego a sanas prácticas y a las disposiciones legales y administrativas aplicables. Los presentes estados de resultados fueron aprobados por el Consejo de Administración bajo la responsabilidad de los funcionarios que los suscriben. C.P. Angel Rebolledo Peredo Director General C.P. Angel Mario Jiménez de León C.P. Nora Elia Cantú Suárez Subdirector de Administración y Finanzas Director de Contabilidad C.P. Isaías Velázquez González Director Ejecutivo de Auditoría (4) ALMACENADORA BANORTE, S. A. DE C. V., ORGANIZACION AUXILIAR DEL CREDITO, GRUPO FINANCIERO BANORTE ESTADOS DE VARIACIONES EN EL CAPITAL CONTABLE POR LOS AÑOS TERMINADOS EL 31 DE DICIEMBRE DE 2004 Y 2003 (Miles de pesos de poder adquisitivo del 31 de diciembre de 2004) (Notas 1, 2 y 3) Capital contribuido Saldos al 31 de diciembre de 2002 Capital ganado Capital social Reservas de capital Resultados de ejercicios anteriores $ 64,046 $ 4,736 $ 22,229 1,544 13,893 Movimientos inherentes a las decisiones de los accionistas: Aplicación de la utilidad neta del año anteriorConstitución de reservas Insuficiencia en la actualización del capital Resultado por tenencia de activos no monetarios Resultado neto del año Total capital contable ($ 2,547) ($ 39,093) $ 15,437 $ 64,808 ( 15,437) Movimientos inherentes a la operación: Resultado neto Resultado por tenencia de activos no monetarios 21,148 Utilidad integral - - - ( 2,547) Saldos al 31 de diciembre de 2003 64,046 6,280 36,122 Movimientos inherentes a las decisiones de los accionistas: Aplicación de la utilidad neta del año anteriorAumento de capital y constitución de reservas 14,365 2,115 4,668 6,643) ( 6,643) 21,148 14,505 ( 45,736) 21,148 79,313 ( 21,148) Movimientos inherentes a la operación: Resultado neto Resultado por tenencia de activos no monetarios 16,751 Utilidad integral Saldos al 31 de diciembre de 2004 ( 21,148 6,643) ( - - - - $ 78,411 $ 8,395 $ 40,790 ($ 2,547) ( 16,751 4,899) ( 4,899) ( 4,899) 16,751 11,852 ($ 50,635) $ 16,751 $ 91,165 Las notas que se acompañan son parte integrante de estos estados financieros. Los presentes estados de variaciones en el capital contable se formularon de conformidad con los criterios de contabilidad para almacenes generales de depósito, emitidos por la Comisión Nacional Bancaria y de Valores con fundamento en lo dispuesto por los Artículos 52, 53 y 84, fracción VI, de la Ley General de Organizaciones y Actividades Auxiliares del Crédito, de observancia general y obligatoria aplicados de manera consistente, encontrándose reflejados todos los movimientos en las cuentas de capital contable derivados de las operaciones efectuadas por la Sociedad hasta las fechas arriba mencionadas, las cuales se realizaron y valuaron con apego a sanas prácticas y a las disposiciones legales y administrativas aplicables Los presentes estados de variaciones en el capital contable fueron aprobados por el Consejo de Administración bajo la responsabilidad de los funcionarios que los suscriben. (5) C.P. Angel Rebolledo Peredo Director General C.P. Angel Mario Jiménez de León Subdirector de Administración y Finanzas C.P. Nora Elia Cantú Suárez Director de Contabilidad C.P. Isaías Velázquez González Director Ejecutivo de Auditoría ALMACENADORA BANORTE, S. A. DE C. V., ORGANIZACION AUXILIAR DEL CREDITO, GRUPO FINANCIERO BANORTE ESTADOS DE CAMBIOS EN LA SITUACION FINANCIERA POR LOS AÑOS TERMINADOS EL 31 DE DICIEMBRE DE 2004 Y 2003 (Miles de pesos de poder adquisitivo del 31 de diciembre de 2004) (Notas 1, 2, 3 y 4) 2004 2003 $ 16,751 $ 21,148 2,477 82 2,768 2,552 43 3,071 22,078 26,814 (3,131) 92,516 (89,987) (6,057) 34,536 6,249 101,326 (104,223) (10,403) 15,419 54,299 Inversión de acciones en subsidiarias Adquisición y ventas de inmuebles, mobiliario y equipo (5) (1,151) (1,161) (2,212) Recursos netos utilizados en actividades de inversión (1,156) (3,373) Aumento en disponibilidades 14,263 50,926 Disponibilidades al principio del año 55,030 4,104 $ 69,293 $ 55,030 ACTIVIDADES DE OPERACION: Resultado neto Partidas aplicadas a resultados que no generaron o requirieron la utilización de recursos: Impuestos diferidos Participación en subsidiarias Depreciación Aumento o disminución de partidas relacionadas con la operación: Disminución en inversiones en valores (Aumento) disminución en otras cuentas por cobrar Disminución en otros activos (Disminución) en prestamos bancarios y de otros organismos (Disminución) en otras cuentas por pagar Recursos netos generados en la operación ACTIVIDADES DE INVERSION: Disponibilidades al final del año Las notas que se acompañan son parte integrante de estos estados financiero Los presentes estados de cambios en la situación financiera, se formularon de conformidad con los criterios de contabilidad para almacenes generales de depósito, emitidos por la Comisión Nacional Bancaria y de Valores con fundamento en lo dispuesto por los artículos 52, 53 y 84, fracción VI, de la Ley General de Organizaciones y Actividades Auxiliares del Crédito, de observancia general y obligatoria, aplicados de manera consistente, encontrándose reflejados todos los orígenes y aplicaciones de efectivo derivados de las operaciones efectuadas por la Sociedad hasta las fechas arriba mencionadas, las cuales se realizaron y valuaron con apego a sanas prácticas y a las disposiciones legales y administrativas aplicables. Los presentes estados de cambios en la situación financiera fueron aprobados por el Consejo de Administración bajo la responsabilidad de los funcionarios que los suscriben. C.P. Angel Rebolledo Peredo C.P. Angel Mario Jiménez de León C.P. Nora Elia Cantú Suárez Director General Subdirector de Administración y Finanzas Director de Contabilidad C.P. Isaías Velázquez González Director Ejecutivo de Auditoría (6) ALMACENADORA BANORTE, S. A. DE C. V., ORGANIZACION AUXILIAR DEL CREDITO, GRUPO FINANCIERO BANORTE NOTAS A LOS ESTADOS FINANCIEROS AL 31 DE DICIEMBRE DE 2004 Y 2003 (Importes en miles de pesos de poder adquisitivo del 31 de diciembre de 2004, excepto número de acciones y que se indique otra denominación) NOTA 1 - ACTIVIDAD DE LA COMPAÑIA Almacenadora Banorte, S. A. de C. V., Organización Auxiliar del Crédito, Grupo Financiero Banorte (“la Compañía” o “la Almacenadora”) es una subsidiaria de Grupo Financiero Banorte, S. A. de C. V., cuyas actividades principales son las de otorgar servicios de almacenamiento, guarda y conservación de bienes o mercancías y la expedición de certificados de depósitos y bonos de prenda. A partir de septiembre de 2000, la Compañía lleva a cabo operaciones de comercialización de mercancías amparadas por certificados de depósito, básicamente con dos de sus clientes, las que depositan en bodegas habilitadas de dichos clientes. La Compañía cuenta con bodegas propias, así como patios de almacenaje espuela de ferrocarril y áreas de maniobras y estacionamiento con una superficie de 38,133 metros cuadrados. En adición la Compañía cuenta con bodegas y patios habilitados con una superficie de 917,811 metros cuadrados. Las operaciones de la Compañía están reguladas por la Ley General de Organizaciones y Actividades Auxiliares del Crédito y las reglas generales de la Comisión Nacional Bancaria y de Valores (la Comisión). NOTA 2 - RESUMEN DE POLITICAS CONTABLES SIGNIFICATIVAS Los estados financieros que se acompañan han sido preparados de conformidad con los criterios contables emitidos por la Comisión aplicables a los almacenes generales de depósito. A falta de un criterio contable específico de la Comisión, deberán aplicarse en forma supletoria, en dicho orden, los Principios de Contabilidad Generalmente Aceptados (PCGA) emitidos por el Instituto Mexicano de Contadores Públicos (IMCP), las Normas Internacionales de Contabilidad emitidas por el International Accounting Standards Commitee (IASC) y los Principios de Contabilidad Generalmente Aceptados en Norteamérica emitidos por el Financial Accounting Standards Board (Boletines FASB). Asimismo, y tomando en consideración que los almacenes generales de deposito realizan operaciones especializadas, la Comisión en el ejercicio de sus facultades; cuando así lo juzgue conveniente, podrá emitir criterios contables de aplicación particular. (7) Los estados financieros al 31 de diciembre de 2004, y por el año terminado en esa fecha, se encuentran sujetos a la revisión y aprobación de la Comisión, quien de acuerdo con sus facultades puede disponer eventualmente su modificación. Las principales políticas contables utilizadas en la preparación de estos estados financieros, las cuales están de acuerdo con los criterios contables establecidos por la Comisión para almacenes generales de depósito, son como sigue: a. Reconocimiento de los efectos de la inflación Los estados financieros han sido actualizados para reconocer los efectos de la inflación y están expresados en miles de pesos de poder adquisitivo del 31 de diciembre de 2004, determinados como sigue: - Para propósito de comparabilidad, el balance general al 31 de diciembre de 2003 ha sido actualizado utilizando el factor derivado del incremento en el valor de las unidades de inversión (UDIs). - Los estados de resultados y de variaciones en el capital contable han sido actualizados utilizando las UDIs aplicables al período en el cual ocurrieron las operaciones. - Los estados de cambios en la situación financiera identifican, en pesos constantes, la generación y aplicación de recursos en la operación y en las actividades de financiamiento e inversión. - Las UDIs utilizadas para la actualización de los estados financieros fueron 5.45% y 3.91% para los años 2004 y 2003, respectivamente. Las cifras de los estados financieros han sido actualizadas como sigue: Actualización de activos no monetarios. Los inventarios, que se incluyen en el rubro de otros activos, se actualizan a su costo de reposición o mercado el que sea menor. Inmuebles, mobiliario y equipo, neto, se actualizaron utilizando las UDIs. Actualización del capital social, reservas de capital y resultados de ejercicios anteriores. El capital social, las reservas de capital y los resultados de ejercicios anteriores representan el valor de dichos conceptos en términos de poder adquisitivo al fin del último ejercicio, y se determinan aplicando a los importes históricos factores derivados de las UDIs. (8) Insuficiencia en la actualización del capital contable. La insuficiencia en la actualización del capital contable esta representada por el resultado acumulado por posición monetaria inicial, expresado en pesos de poder adquisitivo al fin del último ejercicio a través de las UDIs. Resultado por tenencia de activos no monetarios. Representa la diferencia en la actualización de los inventarios a través de costos de reposición y la aplicación de las UDIs. Resultado por posición monetaria. El resultado por posición monetaria en el estado de resultados representa el efecto de la inflación, sobre el neto de los activos y pasivos monetarios y se calcula sobre saldos promedios diarios. b. Inversiones en acciones de compañías subsidiarias La inversión en acciones de compañías subsidiarias y asociadas se valúa por el método de participación. Conforme este método, el costo de adquisición de las acciones se modifica por la parte proporcional de los cambios en las cuentas del capital contable de las compañías subsidiarias y asociadas, posteriores a la fecha de la compra. La participación de la Compañía en el resultado neto de la subsidiaria se presenta por separado en el estado de resultados, y la modificación del capital social, excepto el resultado neto, se registra en la cuenta de corrección por reexpresión. c. Inventarios y costo de ventas Los inventarios de mercancías a ser comercializadas son registrados a su costo identificado de compra. Mediante el mismo sistema se hacen los cargos al costo de ventas. d. Inmuebles, mobiliario y equipo, neto Los inmuebles, mobiliario y equipo se presentan a su valor neto actualizado a través de las UDIs. La depreciación de inmuebles, mobiliario y equipo se calcula sobre el valor actualizado en base al método de línea recta y las vidas útiles estimadas de los activos. (Véase Nota 8). e. Deterioro en el valor de los activos de larga duración y su disposición A partir del 1 de enero de 2004 entraron en vigor las disposiciones del Boletín C-15 “Deterioro en el Valor de los Activos de Larga Duración y su Disposición”, emitido por el IMCP, el cual establece, entre otras cosas, criterios para la identificación y, en su caso, registro de las pérdidas por deterioro o baja de valor en los activos de larga duración, tangibles e intangibles, incluyendo (9) el crédito mercantil, así mismo precisa conceptos como precio neto de venta y valor de uso, para la valuación de los activos de larga duración. La Administración de la Almacenadora no cuenta con un estudio formal para determinar el valor de uso de los activos de larga duración, ya que considera que por la naturaleza de sus activos, los cuales en su mayoría son de naturaleza financiera no existen indicios de deterioro y en los activos no financieros se estima su efecto poco significativo. f. Impuesto sobre la Renta (ISR) Para el reconocimiento del ISR se utiliza el método de activos y pasivos con enfoque integral, el cual consiste en reconocer un impuesto diferido para todas las diferencias temporales entre los valores contables y fiscales de los activos y pasivos a la fecha de los estados financieros. (Véase Nota 13). g. Pasivos, provisiones, activos y pasivos contingentes y compromisos Al 31 de diciembre de 2004, derivado de la adopción de los lineamientos del Boletín C-9 “Pasivos, provisiones, activos y pasivos contingentes y compromisos”, emitido por el IMCP, el cual establece reglas generales de valuación, presentación y revelación de pasivos, provisiones y activos y pasivos contingentes, así como reglas generales para la revelación de los compromisos contraídos por la Almacenadora como parte de sus operaciones cotidianas, no generó efectos importantes en la situación financiera de la Compañía. h. Reserva de contingencia La reserva de contingencia exigida por la Comisión, tiene como propósito cubrir faltantes de mercancías imputables a la Almacenadora. El importe inicial de la reserva ascendió al 5% del capital social pagado y se incrementa trimestralmente en base al promedio de los saldos diarios de certificación de mercancías recibidas en almacenamiento. Esta reserva se mantiene en inversiones representadas por instrumentos bancarios de renta fija, valuados a su valor de mercado (costo más rendimiento acumulado). De acuerdo a la interpretación de las reglas vigentes, el saldo de la reserva se presenta neto de las inversiones efectuadas. (Véase Nota 7). i. Reconocimiento de ingresos Los ingresos por servicios de almacenaje se reconocen conforme se devengan o se prestan los servicios. Los ingresos por la comercialización de mercancías se reconocen conforme se dispone de las mismas. j. Costo de fondeo Los intereses por pagar por financiamientos obtenidos para la compra de inventarios a ser comercializados, se reconocen como parte del costo de los mismos. (10) k. Operaciones en monedas extranjeras Las transacciones en moneda extranjera, se registran al tipo de cambio vigente en la fecha de su operación. Los activos y pasivos denominados en moneda extranjera se presentan en moneda nacional al tipo de cambio vigente a la fecha del balance general. Las diferencias motivadas por fluctuaciones en el tipo de cambio entre las fechas de las transacciones y la de su liquidación o valuación al cierre del ejercicio se reconocen en resultados. (Véase Nota 4.) l. Utilidad integral La utilidad integral está representada por el resultado neto, más los efectos del resultado por tenencia de activos no monetarios, así como por aquellas partidas que por disposición específica se reflejan en el capital contable y no constituyen aportaciones, reducciones y distribuciones de capital, y se actualiza aplicando las UDIs. m. Cuentas de orden Certificados de depósito en circulación representan el valor de las mercancías depositadas en la bodega de la Almacenadora y las bodegas habilitadas de clientes. Las mercancías depositadas en bodegas habilitadas de clientes son verificadas periódicamente por el departamento de inspecciones; la Compañía no incurre en responsabilidad alguna por los daños que dicha mercancía pueda tener. Otras cuentas de registro incluyen los seguros contratados sobre las mercancías almacenadas. n. Uso de estimaciones La preparación de los estados financieros, de conformidad con los criterios contables establecidos por la Comisión, requieren que la administración de la Compañía haga estimaciones que afectan el importe de ciertos activos y pasivos y de ciertos ingresos, costos y gastos a las fechas y años que se informan; asimismo, pueden afectar la revelación de activos y pasivos contingentes. Los resultados reales pueden diferir de las estimaciones efectuadas. NOTA 3 - PRINCIPALES DIFERENCIAS CON PRINCIPIOS DE CONTABILIDAD GENERALMENTE ACEPTADOS Los estados financieros se han preparado de acuerdo con los criterios contables establecidos por la Comisión, las cuales, en los siguientes casos, difieren de los PCGA: a. Reconocimiento de los efectos de la inflación Las principales diferencias en el cálculo de los efectos de la inflación son: (11) − La Compañía utiliza las UDIS para calcular los factores con los que reexpresa sus estados financieros. Los PCGA requieren que se reconozcan los efectos de la inflación a través del método de ajuste por cambios en el nivel general de precios, siendo la práctica contable utilizar los factores derivados del Indice Nacional de Precios al Consumidor (INPC). − El resultado por posición monetaria, es determinado por la Compañía en base al promedio diario de las partidas monetarias para cada uno de los meses del año. Los PCGA requieren que se calcule con los saldos iniciales de cada mes. b. Clasificación de los activos y pasivos a corto y largo plazo En el balance general los activos y pasivos a corto y largo plazo no se presentan por separado, como lo requieren los PCGA. c. Reserva de contingencia La reserva de contingencia constituida para cubrir faltantes de mercancías imputables a la Compañía se presenta deducida de un monto igual a su saldo que es mantenido en inversiones temporales para cubrir esta contingencia. d. Presentación y rubros de los estados financieros Algunos rubros utilizados en los estados financieros y su presentación difieren de los PCGA. NOTA 4 - POSICION EN MONEDA EXTRANJERA Los saldos en moneda extranjera se integran como sigue: Miles de dólares americanos 2004 2003 Activos Pasivos $ 11,799 10,057 $ 17,597 ( 17,006) Posición larga $ $ 1,742 591 Para valuar en pesos los saldos en dólares americanos al 31 de diciembre de 2004 y 2003, se utilizaron los tipos de cambio de $11.1495 y $11.2372 pesos por dólar, respectivamente. Al 11 de marzo de 2005, fecha de la emisión de estos estados financieros, la posición en dólares no ha cambiado significativamente y el tipo de cambio es de $11.0324 pesos por dólar. (12) NOTA 5 - OTRAS CUENTAS POR COBRAR, NETO Al 31 de diciembre de 2004 y 2003, este rubro se integra como sigue: Clientes Otros adeudos Impuesto sobre la renta a favor 2004 2003 $ 4,498 1,715 707 $ 3,031 448 310 $ 6,920 $ 3,789 NOTA 6 - INVERSIONES EN ACCIONES DE SUBSIDIARIAS: La inversión en acciones de compañías subsidiarias al 31 de diciembre de 2004 y 2003 se integra como se muestra a continuación: Compañías subsidiarias Porcentaje de participación Valor de la inversión 2004 Almanorte,S. A de C. V. (antes Poliservicio Profesional y Técnico, S. A. de C. V.) 99.92% $ 1,041 Participación del año utilidad (pérdida) 2003 2004 2003 $ 1,118 ($ 82) ($ 43) NOTA 7 - RESERVA DE CONTINGENCIA El análisis de movimiento de la reserva de contingencia se resume como sigue: 2004 2003 Saldo al inicio del año Intereses ganados Efectos de actualización a pesos constante del 31 de diciembre de 2004 $ 3,230 195 $ 3,012 106 ( ( Saldo al final del año $ 3,256 169) 58) $ 3,060 (13) NOTA 8 - INMUEBLES, MOBILIARIO Y EQUIPO, NETO Inmuebles, mobiliario y equipo, neto se integra como sigue: 2004 2003 Construcciones (1) Terrenos (1) Mobiliario y equipo Equipo de bodega y plantas Equipo de transporte (1) $ 55,810 18,224 394 1,802 240 $ 55,227 18,224 1,891 3,614 149 Depreciación acumulada ( 76,470 27,014) $ 49,456 79,105 ( 28,032) $ 51,073 (1) Incluyen $10,523 ($9,980 a valor nominal) adquiridos a través de arrendamiento financiero. La depreciación cargada a resultados por los años terminados el 31 de diciembre de 2004 y 2003, ascendió a $2,768 y $3,071, respectivamente. NOTA 9 - OTROS ACTIVOS Otros activos, neto se integra como sigue: Inventarios (Ver Nota 15) Intereses pagados por anticipado 2004 2003 $ 111,541 2,025 $ 113,566 $ 206,083 $ 206,083 NOTA 10 - PRESTAMOS BANCARIOS Y DE OTROS ORGANISMOS Al 31 de diciembre de 2004 y 2003, se cuenta con un crédito en cuenta corriente con Banco Mercantil del Norte, S. A., Institución de Banca Múltiple, Grupo Financiero Banorte hasta por la cantidad de US$75,000,000 , para destinarlo a capital de trabajo, que devenga intereses ordinarios sobre saldos insolutos pagaderos al vencimiento. Se puede disponer del crédito en uno o varios actos mediante la suscripción de pagarés y el pago del crédito concedido será efectuado conforme a la fecha de vencimiento y cantidad que se establezcan en cada uno de los pagarés. (14) La deuda se integraba por los siguientes pagarés: 2004 Fecha de inicio Fecha de vencimiento Tasa 14-10-2004 21-10-2004 25-10-2004 21-10-2004 02-11-2004 10-11-2004 15-11-2004 22-11-2004 08-04-2005 18-04-2005 21-04-2005 21-04-2005 28-04-2005 04-05-2005 12-05-2005 16-05-2005 4.2000% 4.2200% 4.2250% 4.2550% 4.3400% 4.4725% 4.4919% 4.5400% Importe (US) Importe M. N. $ 230,615 1,382,150 912,450 2,067,450 808,500 1,151,150 1,848,000 1,599,675 $ 2,571 15,410 10,173 23,052 9,014 12,835 20,604 17,836 $ 9,999,990 $ 111,495 2003 Fecha de inicio Fecha de vencimiento Tasa Importe (US) Importe M. N. 29-12-2003 29-12-2003 28-01-2004 28-01-2004 4.9821% 10.95% $ 8,800,000 8,200,000 $ 104,290 97,192 $ 17,000,000 $ 201,482 NOTA 11 - ACREEDORES DIVERSOS Y OTRAS CUENTAS POR PAGAR Al 31 de diciembre de 2004 y 2003, acreedores diversos y otras cuentas por pagar se integran como sigue: 2004 Impuestos por pagar Acreedores por contratos de arrendamiento (1) Provisiones para obligaciones diversas Otros acreedores $ 3,623 7,794 2 643 $ 12,062 2003 $ 723 8,766 1,168 86 $ 10,743 (1) Saldo por pagar a Arrendadora Banorte, S. A. de C. V., Organización Auxiliar del Crédito que se deriva de contratos de arrendamiento financiero para la adquisición de inmuebles y equipo de transporte a una tasa de interés del 20%, con vencimientos mensuales que terminan en enero de 2011. Al 31 de diciembre de 2004, los pagos a realizarse en los siguientes años al amparo de estos contratos, son como sigue: (15) 2005 2006 en adelante $ 820 6,974 NOTA 12 - SALDOS Y OPERACIONES CON COMPAÑIAS AFILIADAS El saldo de disponibilidades y de préstamos bancarios y de otros organismos está representado por depósitos de exigibilidad inmediata y un crédito en cuenta corriente con Banco Mercantil del Norte, S. A., Institución de Banca Múltiple, Grupo Financiero Banorte; adicionalmente, los prestamos bancarios y de otros organismos incluyen contratos de arrendamiento financiero celebrados con Arrendadora Banorte, S. A. de C. V. (Véase Notas 10 y 11). Las principales operaciones celebradas con compañías afiliadas se resumen como sigue: Banco Mercantil del Norte, S. A.: Intereses ganados Comisiones pagadas Gastos Administrativos Intereses pagados Arrendadora Banorte, S. A. de C. V.: Rentas pagadas Intereses pagados Almanorte Servicios, S. A. de C. V.: Compra de inventario 2004 2003 $ 2,489 ( 84) ( 7,670) ( 432) $ 2,509 ( 73) ( 6,467) ( 5,716) ($ 5,692) ($ 9,747) $ $ 128 1,690 166 1,836 $ 1,818 $ 2,002 $111,541 $ - NOTA 13 - CONTINGENCIA Por diferencias en impuestos que pudieran derivarse de la eventual revisión de las declaraciones de impuestos presentadas ante las autoridades fiscales y de diferentes criterios en la interpretación de las disposiciones legales entre la Compañía y las autoridades fiscales. (16) NOTA 14 - CAPITAL CONTABLE a. Capital social La Asamblea General Extraordinaria de Accionistas del 23 de febrero de 2004, acordó incrementar el capital social en su parte fija y variable en $14,365 ($13,623 a valor nominal), para llegar a un total de $30,629, mediante la emisión de 13,623,000 nuevas acciones de la Serie “A” y “B” con valor nominal de un peso cada una, mediante la capitalización de la cuenta de resultados de ejercicios anteriores a diciembre de 2002. Después del cambio anterior, el capital social está representado por acciones ordinarias, nominativas, con valor nominal de un peso cada una, integrado como sigue: Acciones en circulación Capital social fijo Serie “A” Capital social variable Serie “B” Capital social variable no exhibido Actualización a pesos constantes del 31 de diciembre de 2004 Importe 30,629,000 30,629,000 $ 30,629 30,629 61,258,000 ( 30,629,000) 61,258 ( 30,629) 30,629,000 30,629 47,782 $ 78,411 El capital social variable, de suscripción libre, no podrá exceder el monto del capital social fijo. En adición, de acuerdo con los estatutos de la Compañía, la mayoría del capital social deberá ser suscrito por personas físicas y morales mexicanas, quienes deberán mantener el manejo y control efectivo de la misma. Al 31 de diciembre de 2004, la Compañía tiene el capital mínimo requerido para operar de acuerdo a las regulaciones vigentes. b. Utilidades retenidas y del año La utilidad del ejercicio está sujeta a la disposición legal que requiere que, cuando menos, un 10% de la utilidad de cada ejercicio sea destinada a incrementar la reserva legal hasta alcanzar una suma igual al importe del capital social pagado. (17) Los dividendos que se paguen estarán libres del ISR si provienen de la Cuenta de Utilidad Fiscal Neta (CUFIN). Los dividendos que excedan de dicha CUFIN causarán un impuesto equivalente al 42.85%, 40.84% ó 38.91% según se paguen en 2005, 2006 ó 2007, respectivamente. El impuesto causado será a cargo de la Compañía y podrá acreditarse contra el ISR del ejercicio o el de los dos ejercicios inmediatos siguientes. Los dividendos pagados que provengan de utilidades previamente gravadas por el ISR no estarán sujetos a ninguna retención o pago adicional de impuestos. c. Efectos de la inflación Al 31 de diciembre de 2004 y 2003, el capital contable está integrado como sigue: 2004 Histórico Capital social Reservas de capital Utilidades retenidas Insuficiencia en la actualización del capital Resultado por tenencia de activos no monetarios Utilidad neta del año $ 30,629 6,533 33,377 9,034 $ 79,573 2003 Valor Actualización actualizado $ 47,782 1,862 7,413 $ 78,411 8,395 40,790 Total $ 64,046 6,280 36,122 (2,547) (2,547) (2,547) (50,635) 7,717 (50,635) 16,751 (45,736) 21,148 $ 11,592 $ 91,165 $ 79,313 En caso de reducción del capital, a cualquier excedente del capital contable sobre los saldos de las cuentas del capital contribuido, se le dará el mismo tratamiento fiscal que el de dividendo, conforme a los procedimientos establecidos por la Ley del Impuesto sobre la Renta. NOTA 15 - OPERACIONES DE COMERCIALIZACION DE MERCANCIAS Como se menciona en la Nota 1, la Compañía lleva a cabo operaciones de comercialización de mercancías, básicamente maíz, trigo, pellet de mineral de hierro, lamina en rollo, varilla, alambrón, tubería y camarón, con tres clientes principales con quienes ha celebrado contratos de suministro de inventarios. Las mercancías que se adquieren se depositan en bodegas habilitadas por la Almacenadora y posteriormente se enajenan a los clientes mencionados. De acuerdo a los contratos celebrados, la Compañía transfiere a los clientes el costo financiero de los créditos que sea necesario obtener para fondear las compras de los inventarios. En adición, los clientes están obligados a adquirir al vencimiento de los mencionados contratos, la totalidad de las existencias que se tuvieran. (18) Al 31 de diciembre de 2004 y 2003, y por los años terminados en esas fechas, las cifras más importantes resultantes de estas operaciones se resumen como sigue: 2004 2003 Inventarios (Ver Nota 9) $ 111,541 $ 206,082 Prestamos bancarios y de otros organismos (Ver Nota 10) $ 111,495 $ 201,482 Ventas (incluidas en otros productos) $ 1,429,355 $ 2,127,543 Costo de ventas (incluido en el rubro de otros gastos) $ 1,422,280 $ 2,106,114 Costo integral de financiamiento $ $ Balance general: Estado de resultados: 2,444 13,631 NOTA 16 - IMPUESTO SOBRE LA RENTA (ISR) IMPUESTO AL ACTIVO (IMPAC) Y PARTICIPACION DE LOS TRABAJADORES EN LA UTILIDAD (PTU) En 2004 y 2003, la Compañía determinó una utilidad fiscal de $100,595 y $112,865, respectivamente, los cuales fueron amortizados en su totalidad contra pérdidas fiscales de ejercicios anteriores generando un beneficio por reducción de ISR en 2004 por $33,196 ($38,374 en 2003). El resultado fiscal difiere del resultado contable debido a las diferencias de carácter temporal y permanente, éstas últimas originadas básicamente por el reconocimiento de los efectos de la inflación sobre diferentes bases y a los gastos no deducibles. Como resultado de las modificaciones a la Ley del ISR, aprobadas el 13 de noviembre de 2004, la tasa del ISR será del 30%, 29% y 28%, en 2005, 2006 y 2007, respectivamente. Por los años terminados el 31 de diciembre de 2004 y 2003, la provisión para ISR se integra como sigue: 2004 2003 Causado Diferido $ 7,372 $ 9,193 Total provisión para ISR $ 7,372 $ 9,193 Al 31 de diciembre de 2004 y 2003, las principales diferencias temporales sujetas a ISR diferido se analizan como sigue: (19) Deducción de inventarios (1) Exceso de valor contable sobre el fiscal de inmuebles mobiliario y equipo (1) Diferencia en cambio de tasa (1) Perdidas fiscales por amortizar Intereses pagados por anticipado Provisiones de gastos 2004 2003 $ 111,541 $ 206,082 ( 13,688 1,590 37,493) 651 - 12,184 ( 1,334) ( 139,219) 309 Tasa de ISR 89,977 30% 78,022 34% ISR diferido Impuestos por recuperar (IMPAC) ( 26,993 1,439) 26,527 973) ISR diferido neto pasivo $ 25,554 ( $ 25,554 (1) La Almacenadora consideró una tasa de impuesto diferido del 28% y 30% en los inventarios e inmuebles, mobiliario y equipo (32% en 2003, para este último), respectivamente. La conciliación entre la tasa nominal y efectiva del ISR correspondiente a los años terminados el 31 de diciembre de 2004 y 2003 se muestran a continuación: ISR a la tasa nominal Depreciación y amortización Efectos contables de la inflación Efectos fiscales de la inflación Deducción de inventarios Pérdidas fiscales Otros Tasa efectiva 2004 2003 33% 34% 1% (14%) 7% 163% (170%) 10% 1% ( 17%) 15% 144% (151%) 4% 30% 30% Al 31 de diciembre de 2004, la Compañía tiene pérdidas fiscales por amortizar, susceptibles de actualizar a la fecha de su amortización, contra utilidades gravables futuras, que expiran en los siguientes años: Año de la pérdida 2002 Importe $ 37,493 Año de caducidad 2012 Las pérdidas anteriores se muestran actualizadas para fines fiscales hasta el 30 de junio de 2004. (20) El IMPAC se causa a la tasa del 1.8% sobre el importe neto de ciertos activos y pasivos, sólo cuando éste excede al ISR a cargo. Durante el ejercicio que terminó el 31 de diciembre de 2004 y 2003, la Compañía determinó un IMPAC de $467 y $170, respectivamente. NOTA 17 - CONCENTRACION DE RIESGOS Los instrumentos financieros que potencialmente son sujetos a una concentración excesiva de riesgos son principalmente efectivo e inversiones en valores. La Compañía coloca sus excedentes de efectivo en Banco Mercantil del Norte, S. A., y están principalmente representados por inversiones a corto plazo en instrumentos de deuda. La concentración de riesgos crediticios es bajo respecto a las cuentas por cobrar por servicios de almacenaje en función de que la Compañía cuenta con la mercancía en depósito en sus bodegas, las cuales garantizan el pago de los servicios prestados. (21) INFORME DEL COMISARIO A la Asamblea de Accionistas de Arrendadora Banorte, S. A. de C. V., Organización Auxiliar del Crédito, Grupo Financiero Banorte: Monterrey, N. L., 14 de marzo de 2005 En mi carácter de Comisario y en cumplimiento de lo dispuesto en el Artículo 166 de la Ley General de Sociedades Mercantiles y de los estatutos de Almacenadora Banorte, S. A. de C. V., Grupo Financiero Banorte, rindo a ustedes mi dictamen sobre la veracidad, suficiencia y razonabilidad del balance general y de los estados de resultados, de variaciones en el capital contable y de cambios en la situación financiera, preparados por y bajo la responsabilidad de la Administración de la Sociedad y que ha presentado a ustedes el Consejo de Administración, en relación con la marcha de la Sociedad, por el año que terminó el 31 de diciembre de 2004. He asistido, ó en mi ausencia asistió mi suplente, a las Asambleas de Accionistas y a las Juntas del Consejo de Administración a las que he sido convocado y he obtenido de los directores y administradores la información sobre las operaciones, documentación y registros que consideré necesario examinar. Mi revisión ha sido efectuada de acuerdo con las normas de auditoría generalmente aceptadas. Revisé cuidadosamente el dictamen de fecha 11 de marzo de 2005, rendido por separado, por los auditores externos de la Sociedad, PricewaterhouseCoopers, S. C., en relación con el examen que llevaron a cabo, de acuerdo con las normas de auditoría generalmente aceptadas, de los estados financieros preparados por la Administración de la Sociedad. Dicho dictamen hace referencia al siguiente asunto: Como se menciona en la Nota 3 a los estados financieros, la Compañía está obligada a preparar y presentar sus estados financieros con base en las reglas contables emitidas por la Comisión Nacional Bancaria y de Valores (la Comisión), aplicables a empresas de factoraje financiero, las cuales no coinciden con los principios de contabilidad generalmente aceptados en los casos que se mencionan en dicha Nota. En mi opinión, los criterios y políticas contables y de información financiera seguidos por la Compañía y considerados por los administradores para preparar la información presentada por los mismos a esta Asamblea, son adecuados y suficientes, y se aplicaron en forma consistente con el año anterior; por tanto, dicha información refleja en forma veraz, razonable y suficiente la situación financiera de Almacenadora Banorte, S. A. de C. V., Organización Auxiliar del Crédito, Grupo Financiero Banorte, al 31 de diciembre de 2004, así como el resultado de sus operaciones, las variaciones en el capital contable y los cambios en la situación financiera por el año terminado en esa fecha, de conformidad con las bases contables emitidas por la Comisión. Atentamente, C.P.C. Fernando Morales Gutiérrez Comisario (2) Sr. C.P. Angel Rebolledo P., Director General Almacenadora Banorte, S. A. de C. V. Av. “A” #100 Fracc. Almacén Industrial Apodaca, Nuevo León. Monterrey, N. L., 29 de marzo de 2005 Estimado señor Rebolledo: ALMACENADORA BANORTE, S. A. DE C. V., ORGANIZACION AUXILIAR DEL CREDITO, GRUPO FINANCIERO BANORTE De acuerdo con sus instrucciones, acompañamos diez ejemplares de nuestro informe sobre los estados financieros de la Compañía citada al rubro, por los años terminados el 31 de diciembre de 2004 y 2003. Reciba un cordial saludo, C.P. Eduardo Rodríguez Lam Gerente Auditoría y Asesoría de Negocios Anexos Los mencionados cc C.P. Angel Mario Jiménez - Subdirector de Administración y Finanzas 5 juegos de estados financieros