Monotributo 1

Anuncio

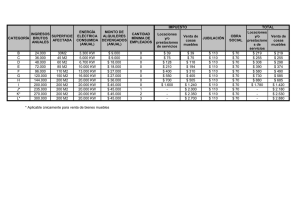

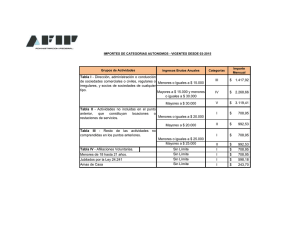

TRABAJADORES INDEPENDIENTES - RÉGIMEN SIMPLIFICADO PARA PEQUEÑOS CONTRIBUYENTES (RS) o MONOTRIBUTO INTRODUCCIÓN ASPECTOS GENERALES DEL RÉGIMEN El “Régimen Simplificado para Pequeños Contribuyentes” o “Monotributo” es un régimen integrado y simplificado destinado a los pequeños contribuyentes relativo a: Impuesto a las Ganancias, Impuesto al Valor Agregado (IVA) y Sistema Previsional. Los pequeños contribuyentes deberán encuadrarse en categorías tomando distintos parámetros y efectuar solamente el pago mensual de un tributo (de aquí surge la denominación de “Monotributo”). PEQUEÑOS CONTRIBUYENTES Pueden ser pequeños contribuyentes: Personas que realicen: a) Venta de cosas muebles b) Locaciones (alquileres) de cosas (tanto muebles como inmuebles) c) Locaciones de obras y/o prestaciones de servicios Sociedades de hecho e irregulares siempre que tengan hasta 3 socios Integrantes de cooperativas de trabajo Sucesiones indivisas y condominios Etc. PARÁMETROS Para encuadrarse en las diferentes categorías los criterios fijados son: Ingresos brutos anuales Superficie afectada a la actividad Energía eléctrica consumida anual Monto de los alquileres devengados en el año El importe del impuesto a ingresar variará según la actividad realizada por el pequeño contribuyente, ya sea que se trate de: Locaciones y/o prestaciones de servicios ó Venta de cosas muebles Se debe tener en cuenta que: o No se podrán superar los parámetros máximos definidos para cada categoría. o El precio máximo unitario de venta no deberá superar el importe de $ 2.500. o No podrán realizar más de 3 actividades simultáneas o no poseer más de 3 unidades de explotación. - 1 VENCIMIENTO OBLIGACIÓN MENSUAL Hasta el día 20 del correspondiente mes, excepto cuando se trate de inicio de actividades, en cuyo caso el 1º pago podrá efectuarse hasta el último día de ese mes. Modalidades de pago: débito directo en cuenta bancaria, tarjeta de crédito, a través de cajero automático, Pago Fácil, Rapipago, etc. Para abonar se deberá exhibir la credencial para el pago, Form. 152, 153 o 157, según corresponda. CATEGORÍAS El sujeto deberá inscribirse en la categoría en la que no supere el valor de ninguno de los parámetros dispuestos para ella. Categoría Ingresos Brutos (anual) Superficie afectada Energía eléctrica consumida (anual) B Hasta $ 48.000 Hasta 30 m2 Hasta 3.300 KW Monto de alquileres devengados (anual) Hasta $ 18.000 Hasta $ 72.000 Hasta 45 m 2 Hasta 5.000 KW Hasta $ 18.000 Hasta 60 m 2 Hasta 6.700 KW Hasta $ 36.000 Hasta 85 m 2 C D E F G H I Hasta $ 96.000 Hasta $ 144.000 Hasta $ 192.000 Hasta $ 240.000 Hasta $ 288.000 Hasta $ 400.000 Hasta 10.000 KW Hasta $ 36.000 Hasta 110 m 2 Hasta 13.000 KW Hasta $ 45.000 Hasta 150 m 2 Hasta 16.500 KW Hasta $ 45.000 Hasta 200 m 2 Hasta 20.000 KW Hasta $ 54.000 Hasta 200 m 2 Hasta 20.000 KW Hasta $ 72.000 Exclusivamente para venta de bienes muebles - Categoría Cantidad mínima de empleados Ingresos Brutos (anual) J 1 $ 470.000 K 2 $ 540.000 L 3 $ 600.000 2 IMPUESTO INTEGRADO El impuesto integrado está compuesto por un componente impositivo y un componente previsional. El importe a pagar en concepto de componente impositivo va a variar según la actividad desarrollada por el contribuyente, ya sea: Locaciones y/o prestaciones de servicios ó Venta de cosas muebles como así también, la categoría en que el contribuyente resulte encuadrado (según los parámetros mencionados anteriormente). El impuesto integrado que por cada categoría deberá ingresarse mensualmente es: Categoría B COMPONENTE IMPOSITIVO: (a) o (b) Locaciones y/o Venta de prestaciones de cosas servicios (a) mueble (b) $ 39 $ 39 C $ 75 $ 75 D $ 128 $ 118 E $ 210 $ 194 F $ 400 $ 310 G $ 550 $ 405 H $ 700 $ 505 I $ 1.600 $ 1.240 J No aplicable $ 2.000 K No aplicable $ 2.350 L No aplicable $ 2.700 El importe a pagar en concepto de componente previsional es: $ 323 correspondientes al aporte para Obra Social y $ 157 correspondientes al Aporte para las prestaciones de la Seguridad Social al SIPA (Sistema Integrado Previsional Argentino). Entonces, el IMPORTE TOTAL A INGRESAR en concepto de MONOTRIBUTO surge de la suma de: Componente Impositivo, Aportes de Obra Social y Aportes de Seguridad Social. NORMATIVA VIGENTE - Ley 26.565 (B.O. 21/12/2009) que sustituye el Anexo de la Ley Nº 24.977. Decreto Nº 01/2010 (B.O. 05/01/2010) R.G. (AFIP) 2746 (B.O. 06/01/2010) modificada por R.G. (AFIP) 2760 (B.O. 26/01/2010) R.G. (AFIP) 3334 (B.O. 31/05/2012) R.G (AFIP) 3529 (B.O. 12/09/2013) R.G (AFIP) 3653 (B.O. 23/07/2014) 3 CATEGORIZACIÓN: INICIO Y CAMBIO DE ACTIVIDAD INICIO DE ACTIVIDADES: INSCRIPCIÓN EN EL RS CATEGORIZACIÓN INICIAL Según superficie afectada a la actividad y en su caso al monto del alquiler pactado. Deberá encuadrarse: Si no posee Estimación razonable. Transcurridos 4 meses: la finalización del período ¿coincide con la finalización del cuatrimestre calendario?: Se deberá anualizar SI Ingresos brutos obtenidos y Energía eléctrica consumida Alquileres devengados en dicho período NO Mantendrá la categorización inicial hasta el momento de la primera recategorización. Confirma categorización Se recategoriza Supera los límites conforme la actividad y de acuerdo a la cantidad de empleados que posea Permanecerá dentro del RS debiendo encuadrarse hasta la próxima recategorización, en la última categoría que corresponda a la actividad que desarrolla (I o L, según el caso). RECATEGORIZACIÓN A la finalización de cada cuatrimestre calendario. Se deberá calcular Ingresos brutos obtenidos y Energía eléctrica consumida Alquileres devengados Superficie afectada a la actividad En los 12 meses inmediatos anteriores. A la finalización del cuatrimestre. Determina la categoría en que resulta encuadrado. Nueva categoría: a partir del segundo mes inmediato siguiente del último mes del cuatrimestre respectivo. - 4 TABLA RESUMEN DE LAS DISTINTAS CATEGORÍAS Categ. Ingresos brutos (anual) Energía eléctrica consumida (anual) Superficie afectada Monto de alquileres devengados (anual) Cantidad mínima de empleados Componente impositivo (I) Locaciones y/o Prestaciones de Servicios (a) Aportes al SIPA (II) Aporte Obra Social (III) Venta de cosa mueble Monto TOTAL a ingresar (I+II+III): De (a) ó (b) Locaciones y/o Prestaciones de Servicios (a) (b) Venta de cosa mueble (b) B Hasta $ 48.000 Hasta 30 m2 Hasta 3.300 kw Hasta $ 18.000 No requiere $ 39 $ 157 $ 323 $ 519 C Hasta $ 72.000 Hasta 45 m2 Hasta 5.000 kw Hasta $ 18.000 No requiere $ 75 $ 157 $ 323 $ 555 D Hasta $ 96.000 Hasta 60 m2 Hasta 6.700 kw Hasta $ 36.000 No requiere $128 $ 118 $ 157 $ 323 $ 608 $ 598 E F G H I J K L Hasta $ 144.000 Hasta $ 192.000 Hasta $ 240.000 Hasta $ 288.000 Hasta $ 400.000 Hasta $ 470.000 Hasta $ 540.000 Hasta $ 600.000 Hasta 85 m 2 Hasta 10.000 kw Hasta $ 36.000 No requiere $ 210 $ 194 $ 157 $ 323 $ 690 $ 674 2 Hasta 13.000 kw Hasta $ 45.000 No requiere $ 400 $ 310 $ 157 $ 323 $ 880 $ 790 2 Hasta 16.500 kw Hasta $ 45.000 No requiere $ 550 $ 405 $ 157 $ 323 $ 1.030 $ 885 2 Hasta 20.000 kw Hasta $ 54.000 No requiere $ 700 $ 505 $ 157 $ 323 $ 1.180 $ 985 2 Hasta 20.000 kw Hasta $ 72.000 No requiere $ 1.600 $ 1.240 $ 157 $ 323 $ 2.080 $ 1.720 2 Hasta 20.000 kw Hasta $ 72.000 1 No aplicable $ 2.000 $ 157 $ 323 No aplicable $ 2.480 2 Hasta 20.000 kw Hasta $ 72.000 2 No aplicable $ 2.350 $ 157 $ 323 No aplicable $ 2.830 2 Hasta 20.000 kw Hasta $ 72.000 3 No aplicable $ 2.700 $ 157 $ 323 No aplicable $ 3.180 Hasta 110 m Hasta 150 m Hasta 200 m Hasta 200 m Hasta 200 m Hasta 200 m Hasta 200 m Observaciones El IMPORTE TOTAL A INGRESAR en concepto de MONOTRIBUTO surge de la suma de I + II + III correspondientes al: Componente impositivo Aportes de Seguridad Social (al SIPA: Sistema Integrado Previsional Argentino) Aportes de Obra Social 08-03-16 PROPUESTA DIDÁCTICA I Objetivos de la 1° clase del Monotributo Comprender el tratamiento impositivo para los Pequeños Contribuyentes. Poder categorizar diferentes contribuyentes dentro del Régimen del Monotributo. Referencia normativa Ley 26.565 (B.O. 21/12/2009) que sustituye el Anexo de la Ley Nº 24.977. Decreto Nº 01/2010 (B.O. 05/01/2010) R.G. (AFIP) 2746 (B.O. 06/01/2010) modificada por R.G. (AFIP) 2760 (B.O. 26/01/2010) R.G. (AFIP) 3334 (B.O. 31/05/2012) R.G (AFIP) 3529 (B.O. 12/09/2013) R.G (AFIP) 3653 (B.O. 23/07/2014) Actividades I- - Leer la ficha “RÉGIMEN SIMPLIFICADO PARA PEQUEÑOS CONTRIBUYENTES (RS) o MONOTRIBUTO”. 6 II- Dados los siguientes casos, encuadre a los contribuyentes en la categoría del Monotributo que corresponde e indique cuánto debería pagar mensualmente. Para ejemplificar resuelvan 2 casos todos juntos. Enunciación de casos Categoría en la que se encuadra el contribuyente Importe a pagar mensualmente de monotributo 1- Un electricista tiene local de ventas de materiales eléctricos con una superficie de 52 m2, consume 4.000 kw de energía eléctrica anual y sus ingresos brutos anuales son de $ 135.000. Es propietario del local. 2- Un abogado recibido hace 1 año y ½ , que alquila los lunes, miércoles y viernes un estudio jurídico de una superficie de 32 m2 , consume 500 kw de energía eléctrica, paga un alquiler de $ 1.800 mensuales y tiene ingresos brutos anuales por $ 68.000. 3- Un contador que no tiene un estudio contable percibe ingresos por $ 130.000. 4- Un comerciante que tiene 5 locales de ventas. 5- Un electricista a domicilio que tiene ingresos anuales por $ 48.000. 6- Un panadero con 2 empleados a cargo e ingresos brutos anuales por $ 560.000. 7- Un arquitecto por honorarios de dirección de obras percibe anualmente $ 260.000. 8- Una médica anestesista entre sus guardias y trabajos en clínicas percibe honorarios profesionales por $ 288.000 anuales. 9- Un joven dentista atiende en un consultorio de 45 m2 . Su tío le alquila el departamento que usa de consultorio y le cobra sólo $ 2000 mensuales. Consume 500 kw de energía eléctrica. Tiene ingresos brutos anuales por $ 70.000. 10- Una empresa muy grande que tiene 15 puntos de venta. 11- Un contador que tiene un estudio contable percibe ingresos anuales por $ 118.000. Además tiene un empleo en relación de dependencia: es profesor titular de cátedra de Impuestos I en la Facultad de Ciencias Económicas. Paga una prepaga para él y su familia. 12- Un ingeniero que se dedica a la venta, tiene un comercio de 100 m2, 5 empleados, consume anualmente 4.000 kw de energía eléctrica y sus ingresos brutos anuales son de $ 600.000. Es propietario del local. Es soltero, paga un plan de medicina privada. Es profesor de cátedra de una materia de la carrera de Ingeniero Industrial en la Facultad de Ingeniería. - 7 Respuestas (para el profesor): 1- Electricista con local de ventas: Categoría “E”; Impuesto integrado = $ 194 + $ 157 + $ 323 = $ 674 2- Abogado: Categoría “D”; Impuesto integrado = $ 128 + $ 157 + $ 323 = $ 608 3- Contador: Categoría “F”; Impuesto integrado = $ 400 + $ 157 + $ 323 = $ 880 4- Comerciante que tiene 5 locales de ventas: Está excluido del “Régimen Simplificado para Pequeños Contribuyentes”. 5- Electricista a domicilio: Categoría “B”; Impuesto integrado = $ 39 + $ 157 + $ 323 = $ 519 6- Panadero con 2 empleados: Categoría “K”; Impuesto integrado = $ 2.350 + $ 157 + $ 323 = $ 2.830 7- Arquitecto: Categoría “I”; Impuesto integrado = $ 1.600 + $ 157 + $ 323 = $ 2.080 8- Médica anestesista: Categoría “H”; Impuesto integrado = $ 700 + $ 157 + $ 323 = $ 1180 9- Joven dentista: Categoría “C”; Impuesto integrado = $ 75 + $ 157 + $ 323 = $ 555 10- Empresa muy grande con 15 puntos de venta: Está excluida del “Régimen Simplificado para Pequeños Contribuyentes”. 11- Contador con estudio y empleo en relación de dependencia: Categoría “G”; Impuesto integrado = $ 550 + $ 0 + $ 0 = $ 550 - Debe pagar sólo el componente impositivo. 12- Ingeniero comerciante y profesor: Categoría “L”; Impuesto integrado = $ 2.700 + $ 0 + $ 0 = $ 2.700 - Debe pagar sólo el componente impositivo. (Observación: Poner atención en el futuro a la vigencia de las categorías e importes. Valores vigentes desde 01/07/15. Actualizado el 08/03/16) - 8 Tarea para la próxima clase: A) Recolectar comprobantes: facturas, tiquet, tiquet-facturas, recibos (10 por persona). B) Visitar 5 negocios pequeños. En relación con la AFIP, observar: a. b. c. d. ¿Qué formulario exhiben generalmente en sus vidrieras o puertas? Mencionar cómo se denomina el formulario. ¿Qué formulario exhiben generalmente en sus cajas o en lugar cercano a la caja? Mencionar cómo se denomina el formulario. ¿Cuáles son los datos principales que constan en los formularios citados anteriormente? Por grupos, mediante el uso de un dispositivo móvil (teléfono inteligente, notebook, netbook, tableta, etc.) provisto de cámara y con acceso a Internet, accedan a los datos que les permitirá visualizar el Data Fiscal capturando el código de respuesta rápida (QR) que posee. Listen por lo menos 10 ítems de información a los que puedan acceder de un contribuyente. Repitan este último procedimiento en por lo menos 3 contribuyentes. ¿Qué observan? 08-03-16 - 9

![03 - Ganancias y Monotributo [Modo de compatibilidad]](http://s2.studylib.es/store/data/005674435_1-49f2976294f72f57730dd71c63e8779d-300x300.png)