Perspectiva Económica Global

Anuncio

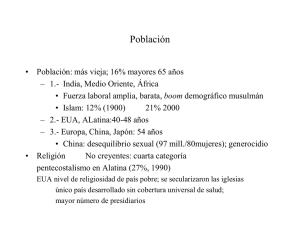

Perspectiva Económica Global JULIO 2011 Perspectivas del Grupo de Deuda de Franklin Templeton • EL DEBATE SOBRE EL TECHO DE ENDEUDAMIENTO Y LA CALIDAD CREDITICIA DE EUA • POSIBLE COMPÁS DE ESPERA ANTES DE NUEVOS ESTÍMULOS MONETARIOS • LOS TEMORES SOBRE EL CRECIMIENTO Christopher Molumphy ECONÓMICO GLOBAL NOS PARECEN EXAGERADOS • PERSPECTIVA ECONÓMICA EUROPEA EL DEBATE SOBRE EL TECHO DE ENDEUDAMIENTO Y LA CALIDAD CREDITICIA DE EUA Michael Materasso Roger Bayston A fines de Junio, en una referencia lateral al ácido debate sobre la reducción del déficit del gobierno, el Fondo Monetario Internacional (FMI) advirtió que las “noticias fiscales desfavorables” se encontraban entre los principales peligros de la perspectiva económica de EUA. Luego, en forma más precisa y abierta, las dos agencias de calificación más grandes, Standard & Poor’s y Moody’s, amenazaron con reducir la calificación AAA de crédito de EUA si la indefinición política sobre la reducción del déficit continuaba. Ilustrando la vulnerabilidad del ya deprimido mercado de viviendas ante cualquier falta de pago del gobierno, Moody's también amenazó con reducir las calificaciones AAA de las agencias de préstamos del gobierno Fannie Mae, Freddie Mac, Federal Home Loan Banks y Federal Farm Credit Banks. Michael Hasenstab John Beck Las advertencias aumentaron la presión sobre los políticos de EUA para que encuentren una solución a la creciente carga de deuda del país y, de forma inmediata, avanzar en el tema de elevar el techo establecido de endeudamiento del gobierno actualmente en USD14.300 miles de millones. Este límite de endeudamiento ya ha sido alcanzado, y EUA podría, eventualmente, caer en una “falta de pago” técnica tal como lo dijo la Tesorería que no podría hacer frente a todas sus obligaciones luego del 2 de Agosto, si el Congreso no logra llegar a un acuerdo antes de ese momento. El tema del techo de endeudamiento detonó un caldeado debate político. El gasto discrecional en EUA aumentó significativamente en la última década. © 2011 Franklin Templeton Investments. All rights reserved. Parte de los desembolsos extras pueden ser ubicados en las invasiones a Irak y Afganistán al igual que en los relacionados con la atención de las crisis financieras. Además, una gran porción del aumento de los gastos ha provenido de la seguridad social, los programas Medicare y Medicaid. Ambos extremos del espectro político de EUA acuerdan en que hay que ubicar a la política fiscal en un sendero sostenible, y los esfuerzos de los legisladores para poner bajo control a la deuda pública, probablemente, resulten en una mezcla entre aumento de impuestos y reducción de gastos. Aún así, la indefinición en el elevamiento de techo de la deuda refleja el desacuerdo sobre la composición precisa de estas medidas y podría, potencialmente, elevar los temores sobre la situación crediticia de EUA hacia el mediano plazo. A pesar de los temores de las agencias de calificación, al 22 de Julio muchos analistas pensaban que los republicanos y los demócratas podrían, eventualmente, llegar a algún tipo de acuerdo en el último minuto, preservando así –por lo menos por ahora- la calificación AAA. Una serie de informes económicos relativamente pobres, especialmente los referidos al mercado de trabajo, parecieran incorporar más urgencia a una situación difícil. El mundo ya enfrenta una crisis de deuda soberana en Europa. La forma del acuerdo que se logre, sin embargo, y lo que él signifique para la reforma fiscal de largo plazo, es muy probable que determinen la calidad del crédito de EUA hacia el mediano y el largo plazo. Pero más allá de la importancia que tiene en el corto plazo el tema del aumento del techo de endeudamiento, pensamos que el desafío principal para las finanzas del gobierno federal es la estabilización y reducción de relación entre deuda y PIB (producto interno bruto). La Organización para la Cooperación y el Desarrollo Económico (OCDE) espera que el déficit entre ingresos y gastos del gobierno de EUA sea de 10.1% de PIB en el año 2011 y 9.1% en el 2014. (Como comparación, la Euro-zona en conjunto se espera que tenga un déficit equivalente de 4.2% del PIB en el año 2011 y 3% en el 2012). Perspectiva Económica Global Gráfico 1: Rendimiento del Bono del Tesoro de 10 años 5.0% mencionar que las idas y vueltas políticas alrededor del techo de endeudamiento, en el lapso de 12 meses finalizados el 30 de Junio, han resultado en la duplicación del valor de los contratos derivados –aún cuando es un mercado ilíquido-- diseñados para pagar frente a una situación de falta de pago de EUA, de acuerdo con la Depository Trust and Clearing Corporation. 4.0% POSIBLE COMPÁS DE ESPERA ANTES DE NUEVOS ESTÍMULOS MONETARIOS Mayo 2005–Mayo 2011 6.0% La segunda ronda de Expansión Cuantitativa (EC2) de la Reserva Federal finalizó, oficialmente, el 30 de Junio. Con este programa, la Reserva Federal adquirió USD600 mil millones en bonos del gobierno desde Noviembre 2010. 3.0% 2.0% May-05 May-06 May-07 May-08 May-09 May-10 May-11 Fuente: Bloomberg, información del 27/05/11. Gráfico 2: El Mundo Ahorra, EUA Gasta: Cambios Anuales en el % de los ahorros mundiales mantenidos por EUA (escala derecha) y por otras regiones (escala izquierda) 1990–2010 12% -9% 9% -6% 6% -3% 3% 0% 0% -3% 3% 90 94 98 Exportadores. Petróleo (izq.) Oil Exporters (Left) Países Industriales (izq) Industrial Countries (Left) 02 06 10 Asia Emergente EM Asia (Left) (izq.) EUA (derecha invertida) United States (Right, Inverted) Fuentes: © 2010 Fondo Monetario Internacional (Perspectiva Económica Mundial– Octubre 2010). Información al 30 de Octubre de 2010. Es verdad, el hecho de que los rendimientos de los bonos del Tesoro de 10 años se encontrasen por debajo del 3% a principios de Julio nos sugiere que los inversionistas pueden no estar especialmente preocupados por ese tema. Cualesquiera sean los temores que los inversionistas puedan haber tenido parecieran haber sido superados por el deseo de buscar refugio para cubrirse ante lo que parece una desaceleración en el crecimiento económico de EUA. Los bajos rendimientos de los bonos de la Tesorería sugieren que, por el momento, el gobierno de EUA es capaz de financiar barato su déficit en el presupuesto fiscal. Sin embargo, el costo de renovación de la deuda del gobierno de EUA (dominado por vencimientos en el corto plazo) podría volverse más caro si hubiese una reaparición de la inflación o un colapso en la confianza de los inversionistas. Si bien tal colapso podría parecer improbable, es interesante FRANKLIN TEMPLETON INVESTMENTS La Expansión Cuantitativa Dos parece estar finalizando como un suspiro antes que como una explosión, con operadores que percibieron el progresivo retiro de las compras de la Reserva Federal bastante antes de la fecha límite del 30 de Junio. Aún así, como el programa llegó a su fin, se plantean preguntas acerca de los efectos del retiro de la demanda de la Reserva Federal del mercado de bonos. Hubo dos temores que surcaron los mercados en los últimos meses. El primero es el temor de que la pérdida de demanda por bonos de la Tesorería luego de la salida de la Reserva Federal resulte en un aumento de los rendimientos de los bonos. El segundo, es que el apetito especulativo por varios tipos de activos podría operar en reversa. La primera fuente de ansiedad ya no se materializó, a la luz del estado relativamente débil de la economía que mantiene el rendimiento de los bonos del Tesoro de 10 años por debajo del 3% al cierre de Junio. La declinación en los precios de las acciones (y de los productos básicos) nos indica que puede haber más sustancia en el segundo de los temores. Estrictamente en términos del impacto de la Expansión Cuantitativa Dos sobre la economía de EUA, pareciera que el proceso está inconcluso. La Expansión Cuantitativa Dos se lanzó en un momento en que la inflación en EUA estaba en valores peligrosamente bajos flirteando con la deflación. Aún cuando la Reserva Federal no tiene un objetivo oficial de inflación, la inyección de USD600 mil millones extras a la economía ayudaron a disipar los temores de deflación (la inflación subyacente anual avanzó de 1.05% en Junio de 2010 a al 2.5% anualizado para los tres meses finalizados el 31 de Mayo de 2011). Pero el círculo “virtuoso” que se suponía que ayudaría a crear la Expansión Cuantitativa (aumento en los precios e inflación de activos orientados a inducir aumentos en el gasto, estimulando así el crecimiento económico y el empleo) ha quedado incompleto. En verdad, la generación de empleo no agrícola fue pobre en Junio, sólo 18.000 puestos en el mes. La creación de puestos en el sector privado fue el más débil del último año, y el sector público continuó expulsando trabajadores. Más aún, el decepcionante número de creación de empleo de Mayo fue, incluso, revisado significativamente a la baja. 2 Perspectiva Económica Global Gráfico 4: PIB Real de EUA (Variación Trimestre/Trimestre) Gráfico 3: Tasa de Desempleo de EUA Marzo 2007–Marzo 2012* (estimación) 6% Mayo 2006–Mayo 2011 11% 4% 10% 2% 9% 0% -2% 8% -4% 7% -6% 6% -8% Mar-07 5% 4% May-06 Actual May-07 May-08 May-09 May-10 May-11 Fuente: Oficina de Estadísticas Laborales, información al 3 de Junio de 2011 Posiblemente, la compra de bonos de la Reserva Federal haya permitido mantener bajas a las tasas de interés al reducir la oferta de bonos de largo plazo entre inversionistas privados. La Expansión Cuantitativa Dos puede haber ayudado a las exportaciones de EUA al contribuir al debilitamiento del USD (también impulsó al aumento de los precios de los productos importados). Las acciones de EUA declinaron luego de haber alcanzado los niveles más elevados en la primera parte del mes de Junio. Pero como lo ha dicho el presidente de la Reserva Federal, Ben Bernanke, con las familias y las compañías en EUA intentando reducir su endeudamiento luego de la crisis financiera más grande desde la Gran Depresión, “la política monetaria no puede ser una panacea” El Sr. Bernanke parece haber cambiado su tono levemente en su testimonio ante el Congreso en Julio al decir que la situación se había vuelto “más compleja” y admitió que la debilidad económica reciente “bien puede ser más persistente que lo esperado… lo que puede requerir un apoyo adicional de política.” La Reserva Federal también redujo su pronóstico de crecimiento para el 2011 y el 2012. La Reserva Federal, todavía ve recuperación en el crecimiento en la segunda parte de ese año luego de haber sufrido una debilidad transitoria en la primera. De modo que el banco central prefiere ver cuán sólida resulta la recuperación antes de decidir nuevos estímulos monetarios. Las últimas cifras de creación de empleo no agrícola han sido decepcionantes, pero la creación de empleos tiende a ser un indicador coincidente (no líder), fuera de sincronización con otra información económica y corporativa. En nuestra opinión, aún hay elementos para considerar que puede haber creación de empleo en los próximos meses a medida que se resuelven las interrupciones en las cadenas de suministro y los menores precios de los combustibles alienten la capacidad de compra. FRANKLIN TEMPLETON INVESTMENTS Mar-08 Mar-09 Mar-10 Mar-11 Mar-12 Estimado Estimate Fuente: Oficina de Análisis Económico, al 26 de Mayo de 2011; estimaciones de Blue Chip Economic Indicators, al 10/06/11. Tal como lo determine el National Bureau of Economic Research, hubo un periodo de recesión entre 03/07a 03/11; tuvo lugar entre 12/07 y 06/09. La zona sombreada representa, aproximadamente, el período de recesión. No hay certeza de que una previsión, proyección o estimación se verifique en la realidad. Los períodos de recesión (en gris) cubren valores de PIB reales informados. El aumento de la inflación también sugiere que la Reserva Federal tiene menos espacio de maniobra dado que los pedidos para que la política monetaria vuelva a la normalidad han sido cada vez más estridentes. Aún así, al mismo tiempo, el estado de incertidumbre de la economía ha llevado a la Reserva Federal a diferir cualquier plan para reducir sus tenencias de bonos vendiéndolos en el mercado abierto. Además, la Reserva Federal parece ser comprometida en adquirir Bonos de la Tesorería con los ingresos por los vencimientos de los bonos con garantía hipotecaria que tiene en su cartera. LOS TEMORES SOBRE EL CRECIMIENTO ECONÓMICO GLOBAL NOS PARECEN EXAGERADOS A medida que nos adentramos en la segunda parte del año, las perspectivas de crecimiento de la economía global lucen inusualmente inciertos. Con los temores sobre la deuda soberana que afectan a la Euro-zona, la economía de EUA transitando un “periodo de debilidad” y la reducción de las estimaciones de crecimiento económico de Japón para el actual año fiscal, el mundo desarrollado tiene espacio para mejorar, en nuestra opinión. Aún en las más grandes, y con rápido crecimiento, economías de Asia, la situación se ha vuelto más complicada. El crecimiento económico en India puede encontrar difícil alcanzar el 8.5% esperado para el año fiscal actual que finalice en Marzo 2012. Los gastos en inversiones han comenzado a retraerse, en parte debido a los sucesivos aumentos en las tasas de interés decididos como medio de calmar la inflación. El comercio de China en Junio, junto con las marcas de los índices de gerentes de compra brindan evidencia fresco de que la segunda economía del mundo se está desacelerando aún con una inflación que el alcanza el valor más elevado de los últimos tres años. Ello fuerza a las autoridades a restringir la política monetaria en forma repetitiva en los últimos nueve meses. 3 Perspectiva Económica Global Gráfico 5: Precios Mundiales de Alimentos en Ascenso (%) Enero 1, 2003–Marzo 31, 2011 (Enero 2003=100) 250 200 150 100 50 0 Jan-03 Jun-04 Oct-05 Feb-07 Jul-08 Nov-09 Mar-11 Fuente: Copyright © 2011 Fondo Monetario Internacional, Perspectiva Económica Regional, Abril 2011. Todos los Derechos Reservados. De hecho, el crecimiento económico de China sólo declinó levemente en los tres meses que finalizaron en Junio—a una tasa anualizada del 9.5% del 9.7% en el primer trimestre. Aún así, ha habido temores, aunque infundados, de que una parte demasiado importante del crecimiento en China depende de inversiones fijas excesivas alimentadas por un crecimiento en la oferta monetaria que está pobremente supervisada. Más aún, hay quienes interpretan que este crecimiento de oferta monetaria excesivo se puede convertir en un sobrecalentamiento generalizado en el mercado inmobiliario de China y provocar un rápido aumento en la deuda de los gobiernos locales. Una resolución convincente de los problemas fiscales en la Euro-zona y en EUA podría, potencialmente, recorrer un largo camino para aplacar el tipo de temores de mercado que fueron evidentes en Junio y a principios de Julio. Además algo no menor, la buena noticia para los inversionistas que siguen siendo optimistas con respecto a las perspectivas económicas de largo plazo es que los presupuestos pesimistas de los bancos centrales como la Reserva Federal, significan que las tasas de interés podrían permanecer bajas por algún tiempo más. Con respecto a las economías de rápido crecimiento de Asia, pensamos que una cierta desaceleración en su ritmo de expansión tiene que ser bienvenido. Tal desaceleración sugiere que los bancos centrales tienen éxito (de momento) en prevenir el sobre-calentamiento de la economía y en poner a las economías de Asia en un sendero más firma para disfrutar – potencialmente- de un crecimiento más sostenible en el futuro. Los bancos centrales en Asia no pueden ser complacientes, y las presiones de los aumentos de precios de los productos básicos continúan siendo un problema. Aún hay riesgo de que las autoridades monetarias queden “por detrás de lo que se necesite” cuando se trata de aplicar ajustes. Pero, de momento, pensamos que los temores de un aterrizaje duro en China y en otras economías emergentes podrían ser exagerados. Gráfico 6: Cierre del Diferencial entre Producto Interior Bruto Potencial y Real en Algunas Economías Emergentes (Nivel de PIB Real versus Pre-Crisis: 4T2010 como Porcentaje del 2T2008) 125 Las recientes encuestas de negocios globales han sugerido que las economías del mundo han estado perdiendo momento desde principios de este año. En efecto, la OCDE dice que los indicadores líderes que utiliza para predecir el crecimiento en sus 34 países miembros han apuntado a una moderación del ritmo de expansión en los meses próximos. Por su parte, la Reserva Federal ha reducido recientemente sus expectativas de crecimiento para EUA para este año y el próximo. 120 De momento, sin embargo, muchos economistas creen que la economía global ha estado experimentando, simplemente, una desaceleración de mitad de ciclo, aunque ulteriores debilidades pueden aún aparecer. Podría haber terreno para el optimismo, desde nuestro punto de vista. Parece que los problemas de abastecimiento causados por el terremoto/tsunami de Japón se están resolviendo, al igual que los temores de la “primavera árabe”. Los agudos aumentos en los precios del petróleo y de otros productos básicos que se vieron a principios de este año parecieran han finalizado, en tanto que las tasas de interés de largo plazo han permanecido en niveles excepcionalmente bajos. Los estados patrimoniales y las utilidades corporativas en EUA parecen, en general, ser bastante sólidas, alentando a aquéllos que creen que el crecimiento se acelerará aún con la desaparición de los paquetes de estímulo. 90 FRANKLIN TEMPLETON INVESTMENTS 115 110 105 100 95 85 Asia América Emerging Asia Latin America Emergente Latina EUA US EuroEuro zonaArea Japón Japan Fuente: Copyright © 2011 por Fondo Monetario Internacional, Perspectiva Económica Regional, Abril 2011.Todos los Derechos Reservados. 4 Perspectiva Económica Global Gráfico 7: Crecimiento Económico Proyectado (%) 12.0 9.6 9.5 10.0 8.2 7.8 8.0 6.5 6.0 4.0 4.4 6.5 4.5 2.8 2.9 2.0 0.0 EUA Mundo Mercados United States World Output Desarrollados Developing Countries Projected 2011 Proy 2011 India India China China Projected 2012 Proy 2012 Fuente: Copyright © 2011 por Fondo Monetario Internacional, Perspectiva Económica Mundial Abril 2011. Todos los Derechos Reservados. Cambio Porcentual Anual. Proyecciones a Abril 2011 para 2011 y 2012. No hay certeza de que una previsión, proyección o estimación se verifique en la realidad. PERSPECTIVA ECONÓMICA EUROPEA Las noticias financieras de Europa han continuado estando dominadas por la continuidad de la crisis de la deuda soberana. El foco se ha movido hacia Italia y España después de que Grecia estuvo al borde de la declaración de falta de pago y forzada a introducir ulteriores y más estrictas medidas de austeridad para asegurar liberación de los fondos de emergentes por parte de las autoridades de Europa y del Fondo Monetario Internacional. Los políticos europeos y el Banco Central Europeo (BCE) han intentado ponerse al frente de la situación repetidamente desde que los problemas de Grecia salieron a la luz un año y medio atrás. Pero los participantes del mercado han estado poco impresionados por el desempeño de políticos y funcionarios puesto que percibieron en ellos un enfoque “poco a poco” en el tratamiento del problema de la deuda soberana y lo consideraron inadecuado; como ejemplo se incluye una decisión de los ministros de finanzas europeos para posponer su propia fecha tope hasta Septiembre para brindar un segundo paquete a Grecia de mayor escala. Para la segunda semana de Julio, sin embargo, las tensiones con relación a los mercados de bonos europeos habían crecido como bolas de nieve a proporciones peligrosas y debieron actuar antes de lo consignado en la agenda oficial. Portugal e Irlanda—también receptor de fondos de ayuda de Europa y el Fondo Monetario Internacional—habían visto aumentar significativamente los rendimientos de sus bonos en las últimas semanas. Aunque el Fondo Monetario Internacional, el Banco Central Europeo y la Comisión Europea habían felicitado a Irlanda por sus progresos en controlar sus finanzas públicas, el rendimiento de los bonos de Irlanda de dos años alcanzó el 21% anual a mediados de Julio. Tales niveles sugieren que los mercados, simplemente, no están convencidos de la capacidad de Europa para administrar la crisis de deuda soberana en el corto plazo. Y las agencias de calificación FRANKLIN TEMPLETON INVESTMENTS crediticia parecen no haber quedado convencidas que Portugal e Irlanda puedan hacer algo sin nuevos fondos internacionales aún a pesar de los rigurosos planes de austeridad de ambos países. En Julio, frente a un coro de protestas en tono elevado de los políticos de Europa, Moody’s redujo la calificación crediticia de Portugal y de Irlanda por debajo del grado de inversión, haciendo mucho más difícil que estos países encuentren financiamiento de inversionistas privados. Durante buena parte de Julio y principios de Julio, una buena parte del esfuerzo se dedicó a encontrar un modo para prevenir que Grecia ingrese en falta de pago. A pesar de estos esfuerzos, a principios de Julio, los rendimientos de los bonos griegos estaban indicando que los mercados esperaban que Grecia ingrese en falta de pago de una forma u otra. Enfrentados con tal escepticismo, las autoridades europeas, finalmente, parecieron inclinarse ante lo inevitable. Los ministros de finanzas, finalmente, no descartaron que Grecia pudiese ingresar en falta de pago en un conclave en Bruselas el 11 de Julio a pesar de la oposición del Banco Central Europeo. Las autoridades comenzaron a preocuparse en prevenir el contagio de Grecia a economías más grandes y más importantes tales como España e Italia, cuyos costos de endeudamiento habían alcanzado los valores más elevados de la década. Finalmente, en un intento por marcar una línea en la arena, los diplomáticos europeos comenzaron a discutir la ampliación del European Financial Stability Facility (EFSF), el fondo de ayuda de la Unión Europea, con el objeto de permitirle comprar bonos soberanos en mercados secundarios con descuento sobre su precio de emisión. Un movimiento hacia una forma de emisión de bonos que reduciría la carga de la deuda en países como Grecia y, potencialmente, podría ser acompañado por los bancos de Europa acordando cambiar sus tenencias de bonos por nuevos bonos de deuda con mayor madurez. Los ministros de finanzas de la Euro-zona también invocaron la posibilidad de otorgarles a Grecia, Portugal e Irlanda menores tasas de interés, mayores períodos de maduración, y ulteriores ahorros sobre los fondos que recibe de sus socios de Europa. Sin embargo, al momento de escribir este documento, el “New Deal” europeo conteniendo algunas o todos estas propuestas aún tiene la oposición del Banco Central Europeo, que ha estado ansioso por los efectos de contagio de las continuas crisis y las pérdidas probables sobre sus propias tenencias de bonos de Grecia. Entretanto, el reloj continúa funcionando para Grecia, con alguna forma de falta de pago que aparece. En nuestra opinión, Europa necesita asegurar que cualquiera sea “la falta de pago” que se adopte sea tan ordenada como sea posible y debe aislar al país de modo que la falta de pago de Grecia no detone lo mismo en otros estados soberanos, bancos o bonos corporativos. A pesar del fondeo continuo día a día del Banco Central Europeo (BCE), creemos que tal acontecimiento podría derrumbar a los bancos de Grecia arriesgando una crisis económica terminal en el país- especialmente si el Banco Central Europeo no acepta bonos del gobierno griego como colateral para los préstamos que otorga. Sin embargo, la decisión de cómo negociar con Grecia es política y no del Banco Central Europeo. 5 Perspectiva Económica Global Recientemente, España e Italia también han estado sufriendo un súbito retiro de la confianza del inversionistas, aún cuando ambos países han logrado colocaciones exitosas de bonos en las últimas cinco semanas (aunque a rendimientos relativamente elevados). España tiene un elevado déficit fiscal (9.2% del PIB en 2010), en tanto que Italia tiene una relación Deuda / PIB (119% en 2010) que es la segunda después de Grecia. Ambos países han mostrado un pálido crecimiento y crecientes tensiones políticas. La debilidad de las secciones de sus respectivos sistemas bancarios ha caído cada vez más en la atención del mercado, y eventualmente podría generarse mayor presión frente a una eventual falta de pago de Grecia. Hay serias dudas de que la acción colectiva de Europa pueda salvar a España o a Italia, si entraran en dificultades. La gran deuda de Italia explica por qué tiene el tercer mercado de bonos más grande del mundo después de EUA y de Japón. De acuerdo con el Ministro del Tesoro de Italia, el volumen diario de bonos del gobierno italiano en Mayo fue de €12 mil millones, en tanto que las necesidades de refinanciamiento de Italia para el año próximo alcanzan a más de €300 mil millones. Es vital, pensamos, que los países europeos, individual y colectivamente muestren que son capaces de ponerse al frente de la situación en forma inmediata. A la luz de la crisis de Grecia y la situación extremadamente delicada en la que se encuentran otros países de la Euro-zona, la decisión del Banco Central Europeo de principios de Julio de aumentar su tasa de interés base en 25 puntos básicos por segunda vez en tres meses, resultó quijotesca para algunos. La justificación básica para este movimiento fue la elevada inflación: los índices de precios al consumidor mostraron una tasa de 2.7% en Junio, superando al objetivo del Banco Central Europeo por séptimo mes consecutivo. Pero los críticos del Banco Central Europeo plantean que buena parte del reciente aumento en la inflación obedece a la volatilidad de los precios de productos básicos y que la decisión de aumentar la tasa (no replicada por el Banco de Inglaterra o la Reserva Federal de EUA) arriesga el retorno a la recesión de la Euro-zona. En verdad, el titular del Banco Central Europeo, Jean-Claude Trichet, admitió que el crecimiento de la Euro-zona en el segundo trimestre del año 2011 se desaceleró “en forma muy significativa” del 3.4% en el primero. Es verdad, Alemania se mantiene indemne, con desempleo en declinación, exportaciones en ascenso (luego de una breve declinación en Abril) y avances en los indicadores de confianza empresarial. Aún así, si bien el Banco Central Europeo continúa actuando como salvaguarda para los miembros más vulnerable de la Euro-zona a través de la compra de bonos de sus gobiernos y continúa inyectando liquidez en los sistemas bancarios, un aumento del 50 puntos básicos en la tasa de interés base en el período de tres meses significa un aumento de tensiones para Grecia, Portugal e Irlanda, sin mencionar a países que vemos con pobres perspectivas económicas como Italia. Todas las inversiones suponen riesgos. FRANKLIN TEMPLETON INVESTMENTS 6 Perspectiva Económica Global PIB Real de la Euro zona, A/A (%) EUROZONA – DATOS MACROECONÓMICOS 6 PRODUCTO FINAL Producto Interno Bruto (PIB)1 PIB, A/A (%) Consumo Privado, A/A (%) Formación Bruta de Capital Fijo, A/A (%) 3T10 2.0 1.0 4T10 2.0 1.1 1T11 2.5 1.0 -3 -0.4 0.6 1.1 3.7 -6 FEB 11 1.1 10.0 7.8 MAR 11 -1.4 9.9 5.9 ABR 11 0.8 9.9 5.3 MAY 11 -1.9 9.9 4.0 FEB 11 2.4 1.0 MAR 11 2.7 1.3 ABR 11 2.8 1.6 MAY 11 2.7 1.5 MAR 11 11.39 ABR 11 11.79 MAY 11 11.23 JUN 11 11.17 1.00 1.25 1.25 1.25 3.35 3.24 3.02 3.03 JAN 11 -16.13 FEB 11 -3.24 MAR 11 1.58 ABR 11 -4.06 2T10 -0.8 3T10 -0.3 4T10 0.3 1T11 -1.4 INDICADORES ECONÓMICOS1 Ventas Minoristas, A/A (%) Tasa de Desempleo (%) Producción Industrial, A/A (%) INFLACIÓN Y PRESIÓN SALARIAL Indicadores de Inflación¹ Índice de Precios al Consumidor, A/A (% IPC subyacente A/A (%) MERCADOS FINANCIEROS Índice Dow Jones EuroStoxx 50 en EUR Relación precio / ganancias móvil2 Tasa de Refinanciación del BCE (%)3 Rendimiento del bono de 10 años— Bunds de Alemania (%)2 BALANCE DE PAGOS1 Balance Comercial Miles de millones de Euros Balance de Cuenta Corriente % PIB 2T10 0.0 -1.3 10.7 3T10 3.6 6.2 4.2 4T10 -2.9 -2.5 0.1 1T11 -3.5 -4.4 -4.9 FEB 11 4.6 2.9 2.0 MAR 11 4.6 -13.1 -4.5 ABR 11 4.7 -13.6 -4.1 MAY 11 4.5 -5.5 — 3T10 54.1 8 4T10 27.3 5 1T11 16.2 6 2T11 — -9 FEB 11 0.0 -0.3 MAR 11 0.0 -0.1 ABR 11 0.3 0.6 MAY 11 0.3 0.6 MAR 11 ABR 11 MAY 11 JUN 11 17.9 0.110 1.260 18.0 0.110 1.210 17.8 0.105 1.165 18.0 0.100 1.140 FEB 11 720 MAR 11 237 ABR 11 -418 MAY 11 -773 2T10 3.4 3T10 3.5 4T10 3.6 1T11 3.4 INDICADORES ECONÓMICOS Actividad Corporativa Aumento de utilidades corporativas %)7 Encuesta Trimestral Tankan (índice)8 INFLACIÓN Indicadores de Inflación5 Índice de precios al consumidor A/A (%) IPC excl. alimentos frescos, A/A (%) MERCADOS FINANCIEROS2 Nikkei 225, Relación móvil Precio/Ganancias Retorno de 3 meses—JGB's (%) Retorno de 10 años—JGB's (%) BALANCE DE PAGOS Balance Comercial Mensual 7 Miles de Millones de Yenes Balance de Cuenta Corriente9 % PIB 1Q06 1Q07 1Q08 1Q09 1Q10 1Q11 Fuente: © Unión Europea 1995–2011, a Mar 2011. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. Índice de Precios al Consumidor, A/A (%) 6 4 2 0 -2 May-06 CPI May-07 May-08 Core CPI May-09 May-10 May-11 Fuente: © Unión Europea 1995–2011, May 2011. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. Balance Comercial Externo, PIB (%) 0.5 0.0 -1.0 PRODUCTO FINAL Tasa de Desempleo (%)5 Producción Industrial, A/A (%)6 Índice Terciario, A/A (%)6 0 -0.5 JAPON – DATOS MACROECONÓMICOS Producto Interno Bruto (PIB)4 PIB, T/T tasa anual (%) Consumo Privado, T/T tasa anual (%) Formación de Capital Fijo, T/T (%) 3 2T10 2.0 0.6 Abreviaturas: T/T: Tasa anual trimestre sobre trimestre. A/A: Año sobre año. 1. Fuente: © Comunidades Europeas 2004–2008 Eurostat. 2. Fuente: Bloomberg. Relaciones precio/ganancias de Índice de precios Dow Jones EURO STOXX 50, y de índice Nikkei-225 Stock Average - Bloomberg. 3. Fuente: Banco Central Europeo. 4. Fuente: Instituto de Investigación Económica y Social, Oficina del Gabinete, Gobierno de Japón. 5. Fuente: Ministerio de Asuntos Internos y Comunicaciones, Japón. 6. Fuente: Ministerio de Economía, Comercio e Industria, Japón. 7. Fuente: Ministerio de Finanzas, Japón. 8. Fuente: Banco de Japón 9. Fuente: Índices Bloomberg. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. FRANKLIN TEMPLETON INVESTMENTS 1Q08 1Q09 1Q10 1Q11 Fuente: © Unión Europea 1995–2011, Mar 2011. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. PIB Real de Japón, T/T tasa anual (%) 15 5 -5 -15 -25 1Q06 1Q07 1Q08 1Q09 1Q10 1Q11 Fuente: ESRI, Oficina de Gabinete, Gobierno de Japón, Mar 2011. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. Índice de Precios al Consumidor, A/A (%) 3 1 -1 -3 May-06 CPI May-07 May-08 CPI ex-Fresh Food May-09 May-10 May-11 Fuente: Ministerio de Asuntos Internos y Comunicaciones, May 2011. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. Balance Comercial Visible, PIB (%) 2 1 0 -1 1Q09 1Q10 1Q11 1Q08 Fuente: Ministerio de Finanzas, Japón y ESRI, Oficina de Gabinete, Gobierno de Japón, Mar 2011. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. 7 Perspectiva Económica Global EUA – DATOS MACROECONÓMICOS Producto Interno Bruto (PIB), T/T tasa anual (%) 10 PRODUCTO FINAL 4T10 3.1 1T11 1.9 2T11E2 2.0 3T11E2 3.2 INDICADORES ECONÓMICOS FEB 11 4.4 4.8 5.0 MAR 11 4.5 4.8 4.9 ABR 11 4.8 4.4 4.9 MAY 11 4.7 4.2 5.0 Empleo Tasa de Desempleo (%)3 Tasa de Participación (%)3 Empleo No Agrícola (nuevos puestos en 000)3 Pedidos de Subsidio por Desempleo, promedio 4 semanas (en 000)4 MAR 11 8.8 64.2 ABR 11 9.0 64.2 MAY 11 9.1 64.2 JUN 11 9.2 64.1 194 217 25 18 395 432 427 428 Viviendas5 Viviendas Existentes (millones) A/A Variación (%) FEB 11 4.92 -2.0 MAR 11 5.09 -6.4 ABR 11 5.00 -13.8 MAY 11 4.81 -15.3 1T11 28.46 2T11 17.01 3T11E 10.5 4T11E 9.5 FEB 11 5.1 76.5 MAR 11 5.1 76.8 ABR 11 4.7 76.7 MAY 11 3.4 76.7 2T10 5.2 3T10 8.2 4T10 10.6 1T11 9.1 Indicadores de Inflación Gasto de Consumo Personal (GCP), A/A (%)1 GCP Subyacente, A/A (%)1 Índice de Precios al Consumidor (IPC), A/A (%)1 IPC Subyacente, A/A (%)3 Índice Precios al Productor (IPP), A/A (%)3 IPP subyacente, A/A (%)3 FEB 11 MAR 11 ABR 11 MAY 11 1.6 0.9 1.9 0.9 2.2 1.1 2.5 1.2 2.1 1.1 5.6 1.8 2.7 1.2 5.8 1.9 3.2 1.3 6.8 2.1 3.6 1.5 7.3 2.1 Productividad3 Productividad, T/T tasa anual (%) Costos Laborales Unitarios, T/T tasa anual (%) 2T10 -1.7 3T10 2.3 4T10 2.9 1T11 1.8 4.9 0.1 -2.8 0.7 MAY 11 JUN 11 15.28 0.25 15.03 0.25 — 0.10 — 0.12 Déficit Comercial Mensual1,9 Miles de millones de USD JAN 11 -47.9 FEB 11 -46.0 MAR 11 -46.8 ABR 11 -43.7 Déficit de Cuenta Corriente Trimestral (miles de millones de USD)1 Anualizado (% PIB)10 2T10 -120.3 -3.0 3T10 -120.1 -3.1 4T10 -112.2 -3.2 1T11 -119.3 -3.1 Inversión Fija No Residencial1 A/A (%) -10 1Q06 1Q07 1Q08 1Q09 1Q10 1Q11 Fuente: Ofic. de Análisis Económico, Mar 2011. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. Ingresos y Gastos Personales, A/A (%) 10 5 0 -5 May-06 May-07 May-08 Consumer Spending Valuación RELACIÓN PRECIO/GANANCIAS S&P 5006 Tasa de Fondos Federales7,8 JUL 11E AUG 11E BALANCE DE PAGOS May-11 Fuente: Ofic. de Análisis Económico, May 2011. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. Variación de empleo no agrícola y Tasa de desempleo INFLACIÓN Y PRODUCTIVIDAD MERCADOS FINANCIEROS May-09 May-10 Personal Income 500 8 -500 4 -1,000 Jun-06 Sep-07 Dec-08 Nonfarm Payrolls Net Charge Unemployment Rate (right-hand scale) 0 Jun-11 Mar-10 Fuente: Oficina de Estadísticas Laborales, Jun 2011 (ajustado por estacionalidad). El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. Índice de Precios al Consumo A/A (%) 10 5 0 -5 May-06 CPI May-07 May-08 Core CPI May-09 May-10 May-11 Fuente: Oficina de Estadísticas Laborales, May 2011. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar en períodos futuros. Productividad y Costos Laborales Unitarios, T/T (%) 10 5 0 -5 -10 Fuente: Oficina de Análisis Económico. Fuente: Pronósticos Económicos Bloomberg. Fuente: Oficina de Estadísticas Laborales. Fuente: Departamento de Trabajo. Fuente: Propiedad intelectual de la Asociación Nacional de Operadores Inmobiliarios®. Reimpreso con autorización. 6. Fuente: Bloomberg. Utilidades corporativas y relación Precio / Ganancias del índice S&P 500 de acuerdo con cálculos de Bloomberg sobre los componentes del índice al 30 de Junio de 2011 7. Fuente: Reserva Federal. En la reunión de 16 de Diciembre 2008, la Reserva Federal recortó las tasas de interés a una “tasa objetivo” entre 0 y 0.25. 8. Fuente: Chicago Board of Trade (Futuros de la tasa de Fondos Federales a 30 días para los meses de Jul 2011 y Ago 2011), al 31 de Junio de 2011. 9. Fuente: Oficina de Censos. 10 Fuente: Índices Bloomberg. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. FRANKLIN TEMPLETON INVESTMENTS 10 0 -10 1Q06 1Q07 Unit Labor Costs Abreviaturas: T/T: Tasa anual trimestre sobre trimestre. A/A: Año sobre año. 1. 2. 3. 4 5. 12 0 Percent Ingreso/Ahorros1 Gasto de Consumo, A/A (%) Ingreso Personal, A/A (%) Tasa de Ahorro, (%) Producción y Utilización de Capacidad7 Producción Industrial, A/A (%) Utilización de Capacidad (%) 0 -5 CONSUMO/DEMANDA FINAL INVERSIÓN Utilidades Corporativas6 Utilidades, A/A (%) 5 Thousands Producto Interno Bruto (PIB)1 T/T tasa anual (%) 1Q08 1Q09 Productivity 1Q10 1Q11 Fuente: Oficina de Estadísticas Laborales, Mar 2011. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar en períodos futuros. Déficit Comercial Anualizado, PIB (%) -2.0 -3.0 -4.0 -5.0 -6.0 -7.0 1Q06 1Q07 1 Q08 1Q09 1Q10 1Q11 Fuente: Oficina de Censos y BEA, Mar. 2011. El desempeño pasado no garantiza resultados futuros y los resultados pueden variar entre distintos períodos futuros. 8 Perspectiva Económica Global Información Legal Importante Este documento esta dirigido exclusivamente a sociedades distribuidoras en el territorio Mexicano o personas en el extranjero que sean Inversionistas Institucionales (“Institutional Investors”) o casas de bolsa registradas (“Registered Broker Dealers”) según la regulación de valores en los Estados Unidos de América, es publicado con la única intención de proporcionar información y análisis con base en las fuentes que se consideran fidedignas y que sin embargo, no garantizan su veracidad. Las opiniones, estimaciones y proyecciones contenidas aquí reflejan el punto de vista personal de los analistas de Franklin Templeton Investments señalados en el presente documento, no el de un área de negocio en particular y no necesariamente una opinión institucional. Dichas opiniones pueden modificarse de acuerdo con los cambios en las condiciones económicas, políticas y sociales, y no constituye una oferta de acciones, ni significa una asesoría de cualquier tipo, ya sea fiscal, legal, de seguros o de inversiones y nada en este material deberá de ser interpretado como una recomendación, ya sea nuestra o de tercero alguno, para adquirir o disponer de inversión o instrumento financiero alguno, o para adoptar una estrategia de inversión o realizar una transacción. Si bien ciertas herramientas disponibles en este material pueden mostrar análisis generales de inversiones o financieros basados en su información personalizada, los resultados de los mismos no pueden ser interpretados como que nosotros estamos hacienda recomendaciones de inversión o asesoría. A menos que esté establecido expresa y específicamente en el presente, sólo usted es responsable por la determinación de si un instrumento de inversión, o estrategia o cualquier otro producto o servicio, es apropiado o adecuado para usted basado en sus objetivos de inversión y en su situación personal y financiera. Nada en este material constituye ni será considerado una solicitud de compra o una oferta para vender acciones, bonos o cualquier otro valor o cualquier otro producto o servicio, a persona alguna en ninguna jurisdicción donde tal solicitud, oferta, compra o venta esté prohibida por las leyes aplicables de esa jurisdicción. SI USTED TIENE ALGUNA DUDA sobre cualquiera de las restricciones de venta, por favor consulte con su casa de bolsa, operadora de sociedades de inversión, distribuidor de sociedades de inversión, abogado, contador, gerente de banco u otro asesor profesional. El rendimiento pasado no garantiza resultados futuros. Los fondos de inversión y cualquier otro producto de inversión no son depósitos u obligaciones de, o garantizadas por, una institución financiera, y están sujetos a riesgos, incluyendo la posibilidad de pérdida del capital inicial (principal) invertido. Cualquier investigación o análisis incluidos en este material han sido realizados por Franklin Templeton Investments con fines propios y son provistos incidentalmente. Las visiones expresadas son las visiones del administrador de inversiones y no constituyen o forman parte de ningún tipo de asesoramiento o recomendación de compra o venta de valores. Se ha tomado un cuidado considerable en asegurar que la información que contiene este material es correcta a la fecha de su publicación. Sin embargo, no se brinda garantía, expresa o implícita, de que sea correcta o completa. Franklin Templeton Investments o cualquiera de los fondos no acepta la responsabilidad por pérdida alguna que surja, directa o indirectamente, del uso de cualquiera de las partes de la información contemplada en este material y además no tienen obligación alguna de actualizarla. Para más información sobre lo aquí señalado, por favor contacte a su Asesor Financiero Recomendamos que Ud. consulte el Prospecto antes de realizar cualquier inversión Para obtener información relacionada con Franklin Templeton Asset Management México S.A. de C.V. Sociedad Operadora de Sociedades de Inversión, consulte la página de internet: www.franklintempleton.com.mx, comuníquese al teléfono (55)5002-0650, o bien acuda a nuestras oficinas en la ciudad de México, ubicadas en Montes Urales No. 770, cuarto piso, Col. Lomas de Chapultepec, C.P. 11000, México D.F. 2011731_GEP_IAS © 2011 Franklin Templeton Investments. Todos los Derechos Reservados. FRANKLIN TEMPLETON INVESTMENTS 9