“EQ3”? en WALL STREET Vuelve a retomar la punta Wall Street

Anuncio

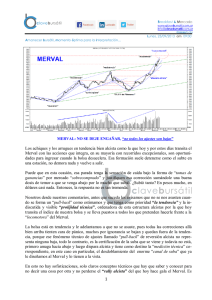

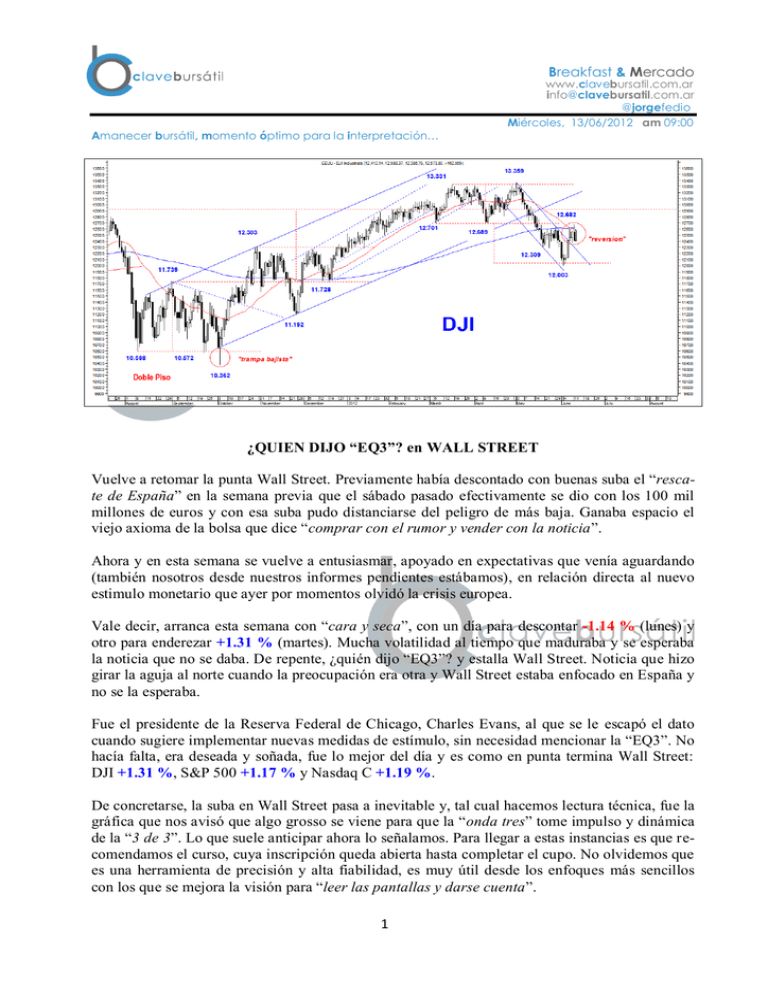

Breakfast & Mercado www.clavebursatil.com.ar [email protected] @jorgefedio Miércoles, 13/06/2012 am 09:00 Amanecer bursátil, momento óptimo para la interpretación… ¿QUIEN DIJO “EQ3”? en WALL STREET Vuelve a retomar la punta Wall Street. Previamente había descontado con buenas suba el “rescate de España” en la semana previa que el sábado pasado efectivamente se dio con los 100 mil millones de euros y con esa suba pudo distanciarse del peligro de más baja. Ganaba espacio el viejo axioma de la bolsa que dice “comprar con el rumor y vender con la noticia”. Ahora y en esta semana se vuelve a entusiasmar, apoyado en expectativas que venía aguardando (también nosotros desde nuestros informes pendientes estábamos), en relación directa al nuevo estimulo monetario que ayer por momentos olvidó la crisis europea. Vale decir, arranca esta semana con “cara y seca”, con un día para descontar -1.14 % (lunes) y otro para enderezar +1.31 % (martes). Mucha volatilidad al tiempo que maduraba y se esperaba la noticia que no se daba. De repente, ¿quién dijo “EQ3”? y estalla Wall Street. Noticia que hizo girar la aguja al norte cuando la preocupación era otra y Wall Street estaba enfocado en España y no se la esperaba. Fue el presidente de la Reserva Federal de Chicago, Charles Evans, al que se le escapó el dato cuando sugiere implementar nuevas medidas de estímulo, sin necesidad mencionar la “EQ3”. No hacía falta, era deseada y soñada, fue lo mejor del día y es como en punta termina Wall Street: DJI +1.31 %, S&P 500 +1.17 % y Nasdaq C +1.19 %. De concretarse, la suba en Wall Street pasa a inevitable y, tal cual hacemos lectura técnica, fue la gráfica que nos avisó que algo grosso se viene para que la “onda tres” tome impulso y dinámica de la “3 de 3”. Lo que suele anticipar ahora lo señalamos. Para llegar a estas instancias es que recomendamos el curso, cuya inscripción queda abierta hasta completar el cupo. No olvidemos que es una herramienta de precisión y alta fiabilidad, es muy útil desde los enfoques más sencillos con los que se mejora la visión para “leer las pantallas y darse cuenta”. 1 Con esta herramienta visualizamos la caída de mayo 2011 cuando señalábamos “algo se ha roto y se instala el pesimismo” (informe del 9 de mayo 2011) ante una corrección mayor, historia que terminó 6 meses después con el “reversal day” y “trampa bajista” del 4 de octubre al que también suscribimos con absoluta convicción técnica y no nos equivocamos. Esa suba fue de exactos 8 meses, del 4 de octubre al 1 de mayo pasado. Últimamente y antes de ausentarnos (7 de mayo) advertimos que la baja era para mucho mas y anunciamos la caída y un ajuste mayor que al regresar de vacaciones dimos por terminada con alto grado de optimismo que no dejamos de sostener y lo anunciamos con todas las letras. Esa visión tan aproximada y casi exacta nos la brinda en Análisis Técnico. En ocasiones hasta les señalamos como llegamos a esas conclusiones. En esta oportunidad y al despojarnos del día a día, visualizamos lo que llamamos la “Línea Nazca en Wall Street” y la compartimos. Es decir, pudimos observar a través del gráfico del presente Ciclo Alcista (en compresión semanal) la figura total y deducir el desenlace que señalamos como de “onda tres” Actualizamos el mismo gráfico y si lo agrandamos vemos como emerge esa indicada “salida alcista”. Estamos convencidos que los gráficos dan señales y mensajes, solo que hay que adquirir un mínimo de conocimiento para interpretarlos. Sobre el tema nos extendimos en el informe previo, ahora corresponde mirar hacia dónde vamos y al día de hoy se nos presenta un pequeño escollo en ese camino. Para que la tendencia continúe es imprescindible que se supere la MM 200 ruedas W de la misma manera con que pudo girar el Dow Jones de los 12 mil puntos, del soporte extremo y Stop Loss a la vez, es decir, con vigor. Escribíamos en el informe previo que “lo bueno es que aun no se parece y con la ayuda técnica ya se puede tomar posición desde sus principios”. Hoy estamos más convencidos de todo lo que escribimos, sin entrar demasiado tarde. Anticiparse con pautas técnicas adquirimos coraje y experiencia positiva, por más que en la bolsa todo es relativo, pero dentro de la misma, nosotros buscamos ciertas certezas con las que nos valemos, apartamos las dudas y nos decidimos. Hoy Barack Obama tiene para mostrar que Wall Street solo subió y las bajas y/o “recortes” solo fueron separadores de tramos alcistas, por más que esas bajas fueron lapidarias. Todas ellas fueron absolutamente funcionales a la estructura alcista a la que constantemente hacemos referencia. El presidente Obama hoy hace campaña para su reelección y con bolsa en suba no puede perder, y tal cual lo anticipáramos, si es necesario, se verá beneficiada de estímulos que hoy se traduce en “EQ3”. 2 Aparte, por experiencia sabemos que si la bolsa acompaña la campaña presidencial, es el oficialismo el que gana, y para ese lado es ahora que se vuelca el inversor y, como siempre, la aprovecha al máximo, cuando encima se valed de la “onda tres” que le viene como anillo al dedo. El proceso de un ajuste mayor oportunamente lo advertimos, mientras que ahora, nuestra recomendación es una y única, solo comprar donde las señales técnicas la habilita. Nunca la bolsa fue fácil, pero para llegar a conclusiones tan sencillas, alguna preparación y conocimiento hay que disponer y es el curso que recomendamos y aconsejamos tomar. Es parte de una misma inversión, en tiempo y en dinero. Más de uno de nuestros alumnos durante el mismo curso hizo diferencias muy superiores al curso y hasta de sus propias expectativas. Entonces, que el árbol no nos tape el bosque, la “onda uno” fue de nada menos que de dos años (de 26 meses), mientras que la “onda dos” de tan solo tres meses de profundización, mas tres de lateralización, en total 6 meses hasta formar el “doble piso” con que revierte y se inicia la “onda tres” que un su primer tramo impulsivo fue de una suba acorde y de 8 meses, hasta el 1 de mayo reciente y el “recorte” que experimentamos fue solo de un mes al caer al borde de la estructura sin que se quiebre ni que se altere el gráfico y desde esa instancia revierte. Resumiendo, 26 meses de suba para la “onda uno”, 6 meses correctivos para la “onda dos” y ahora en “onda tres” 8 meses de suba y solo uno para el “recorte” y continuar con la “dinámica de suba” que tiene mucho más para dar, si es que ya se dispara entra en la dinámica de la “3 de 3”. Es decir, esto es bolsa y sabemos por experiencia que estos cuadros le son propios, por más que suelen aturdir y espantar a inexpertos. Es por eso que hoy privilegiamos y le damos letra al cambio que visualizamos y ya anticipamos ni bien volvimos de vacaciones. Somos reiterativos, es cierto, pero ese es nuestro método, mediante el constante machaque inculcar esos conceptos para que no pasen inadvertidos y no se pierdan. Hoy Europa está lejos de salir de la crisis en la que no sabe cómo salir y girando como el perro solo se muerde la cola. Los emergentes que subieron mucho están en corrección producto de la generalizada desaceleración económica y solo Wall Street tiene cuerda y posibilidades ciertas para continuar con su Ciclo Alcista que no finalizó y aun tiene mucho para dar. Analicemos el gráfico a continuación. La divergencia alcista en el RSI ya la advertimos. A su vez vemos que el MCD está girando a positivo desde el área de sobrevendido. El “recorte” y/o ajuste mayor que recientemente experimentó Wall Street fue al extremo, hasta alcanzar el objetivo, para el DJI a los 12 mil puntos y para el S&P 500 a los 1.250 puntos, ambos como colocados con la mano, cuya precisión no es inventada ni caprichosa, es absolutamente técnica y de estricta “medición técnica”, conforme a las reglas del Análisis Técnico que enseñamos en el curso y no son tantas como para olvidarlas. 3 De esa instancia extrema y correctiva ya salió Wall Street y el nuevo tramo de suba recién empieza. Tampoco olvidemos que los movimientos nunca son lineales, salvo honrosas excepciones, siempre oscilantes, con días de suba y días de baja, pero la que lleva de ganar es la tendencia, en este caso alcista, que ahora suma más de lo que resta. Vamos a tener días de baja y no nos preocupa, si el Dow Jones hoy es capaz de superar el escollo inmediato, la MM 200 ruedas. Los precios por encima de la misma le otorgan el sesgo alcista para que despegue en “onda tres”. Con el mensaje que nos deja el “doble techo ascendente” en el DJI, la recuperación la tenemos casi asegurada. Para los que no lo recuerdan, esa figura técnica y con ese detalle no se evita la corrección, pero una vez que finaliza, retoma y la supera en la tendencia que representa. El S&P 500 tuvo un comportamiento similar al DJI, también revierte. Su destino de baja y “recorte” fue a los 1.250 puntos y casi los alcanza con la misma precisión. También tiene divergencias alcistas que advierten el cambio de negativo a positivo (no lo colocamos para no disminuir el gráfico que pretendemos interpretar). Si desde esta instancia revierte, el ajuste aquí no fue tan importante como en el DJI, pero que completó perfectamente el esquema de ajuste en A-B-C. El Nasdaq Composite también reaccionó conforme al DJI y al S&P 500. Lo malo fue que cedió el piso, peor lo bueno está por venir. La baja simplemente se pasó de rosca y el Stop Loss lo desplazamos a los 2.700 puntos, al tiempo que lo precios se recuperaron. En definitiva, Wall Street con el “recorte” y ajuste mayor cumplió, alcanza los objetivos y desde esta instancia técnica revierte y retoma el Ciclo Alcista que nunca abandonó. 4 Quedan por verse los soportes y las resistencias. Los primeros, para el Dow Jones los 12.385 puntos, seguidos de 12.300 y del Stop Loss y “soporte del número redondo” de los 12 mil puntos. Las equivalencias para S&P 500 los 1.300 y los 1.275 como Stop Loss, mientras que para el Nasdaq C. los 2.800 y 2.750 puntos respectivamente. En sentido contrario, las resistencias que el Dow Jones encuentra en la recuperación son los mismos escalones del descenso, pero en este caso en ascenso y con pasos agigantados, dado que la resistencia inmediata la tenemos en los 12.625, seguida de 12.800, 13.000, 13.360 y nuevos máximos en franca escalada alcista. Las equivalencias, para el S&P 500 los 1.330, seguido de 1.340, 1.378, 1.400, 1.425 puntos y sucesivos a mas, como también el Nasdaq C. de los 2.850, seguido de 2.875, 2.900, 3.000, 3.150 y sucesivos a mas. Como a priori sabemos, la bolsa no es fácil, al contrario, siempre es difícil. De los tropiezos se aprende más que de las subas, siempre y cuando a esa experiencia le sumemos conocimiento que aconsejamos tomar de nuestros cursos. Con planteos técnicos intentamos descifrar las secuencias e interpretarla, conforme a nuestra definición “leer las pantallas y darse cuenta”. Los que hicieron el curso y necesiten refrescar los conceptos y afirmarse, pueden volver a repetirlo, cuando el cupo así lo permita (con un más reducido aporte económico). Conclusión: Wall Street cumplió con el “recorte” que oportunamente identificamos y señalamos, mientras que ahora hace lo contrario y sube, se recupera. Esa reducción de la tendencia pertenece a la “onda tres” que no resignamos y desde el “doble techo ascendente” afirmamos. Evolución inmediata en el Merval El MERVAL SIGUE BAJANDO, NO DA TREGUA ¿Es necesario extendernos más para argumentar que nuestra bolsa baja? Lamentablemente, no se va a modificar hasta tanto no cambie el adverso contexto interno, absolutamente dependiente de la política económica vigente. Para nosotros emprendió el inexorable a una nueva crisis “la baja en la bolsa anticipa el inexorable camino a una crisis que empieza con el dólar y todos saben cómo termina”. Es una película que no es nueva y los finales todos conocen. Ayer bajó -0.05 % cuando el resto de las bolsas del mundo subió. La baja marginal es “engañosa”, dado que las bajas son más importantes y los “rebotes” por más que parezcan superiores, vienen de precios muy bajos y poco representa. A que no baje tanto se suma Tenaris +2 %, vehículo del contado con liquidación, caso contrario, la baja hubiera sido mucho peor. Tal cómo evoluciona el Merval no deja de hacer sonar las alarmas, cada día se complica más y baja cada día mas, suba o no suba Wall Street. Desde nuestros informes venimos repitiendo una y otra vez, “cuando sube no convence y con los rebotes no le alcanza”. Carece de expectativas y gana en apatía, con bajos precios y sin volumen tiene un futuro inmediato absolutamente empañado y, en estas condiciones, no hay bolsa que pueda subir. Ayer Moody´s le bajó la calificación a YPF por “riesgo de liquidez ante una aceleración de la deuda de corto plazo de YPF y el desafío recurrente para cumplir con sus obligaciones de pago 5 de deuda de corto plazo a medida que se producen sus vencimientos” y, consecuentemente cayó -8.24 %, registrando nuevos mínimos, el de ayer de $ 66,70 y hasta puede descender mucho mas, nuestro target negativo es de $ 60, sin que sea definitivo. El pésimo manejo de la política económica del Gobierno acentúa la incertidumbre por la que navegamos y si llega a levantar olas, nos hunde a todos. La mentira que emana y sale por la boca de los que nos gobiernan ya no se puede obviar y es por donde el pez muere. Hoy y frente al mundo, los “rebotes” del Merval no son otra cosa que vender mejor cuando mañana puede llegar a estar mucho peor. Las razones de tanta baja, son las mismas que las que fuimos describiendo antes de irnos de vacaciones y no cambiaron cuando retornamos, en todo caso se agravaron y ese deterioro sigue y no frena, cada día suma uno nuevo y cada día espanta mas mercado. Ya son muchos más los que se decepcionan y reaccionan, hasta se expresan con bronca. El contexto interno es adverso y contrario a la bolsa y hasta tanto esa negatividad no se revierta, de subas ni hablar, solo de esporádicos “rebotes técnicos” para vender mejor. Frente a todo igual y mucho peor nuestro planteo técnico no se ha modificado, la tendencia del Merval es bien bajista. Quebrado el “triángulo” (más grande) se continúa con una acelerada y profunda baja, conforme a nuestra definición “por el lado que sale, se dispara”. Ayer la baja -0.05 % fue marginal y debió ser mayor. El volumen aumentó en solo dos acciones, en Tenaris +2 % con $ 18.5 millones y con YPF -8.24 % con $ 8.9 millones y para el resto casi nada, cuando por total operó por $ 42.3 millones. GGAL -0.72 % solo pudo arañar $ 2.6 millones y con un mercado de tan bajo volumen el negocio se agua y pierden todos. Vale decir, ya ni destaques quedan, a no ser a la baja. Es la bolsa que hoy tenemos y nos tiene preocupado, cuando nadie es capaz de poner un piso firme, por más que el nuestro y por estricta medición técnica se oriente a los 1.800 puntos, equivalente a 20 % más de baja. En definitiva, el panel líder de ayer, extraído de www.nuevobolsar.com se viene hundiendo en precios cada vez más. 6 La crisis como tal aun no estalló, está en camino por más que muchos opinen distinto. Cuando caiga y toque fondo es cuando explota la crisis y se vuelve a la bolsa, para ello es imprescindible la presencia del pánico que tampoco está presente. La preocupación de una inmensa mayoría que dispone de pesos es como adquirir dólares para protegerse de lo peor. Para los que gusten de bolsa, la liquidez que la resguarden con instrumentos financieros que terminan en dólares y la conserven para cuando hay que volver a la bolsa de la que ahora con toda razón no quieren saber nada, por más que se muestre barata. Los gráficos del MERV y M.AR no han cambiado, se deslizan por el mismo tobogán de baja. Técnicamente, quiebran la figura triangular y se proyectan bajista tal como lo indica su “medición técnica” correspondiente. Lamentablemente, esa secuencia asusta, es tirarse al abismo de una caída que tiene un “piso técnico” intermedio y “número redondo” de los 2.000 puntos, considerado “piso psicológico” de nuestro Merval, pero que no es ese su objetivo técnico, son los 1.800 puntos con la exageración incluida al pánico cuando llegue a esa instancia. Entre ambos índices, MERV y M.AR, es notable la sincronización y la semejanza. Siguen el mismo camino y llegan al mismo destino, casi no se diferencian y en todo el recorrido ofrecen el mismo impacto visual, solo que el M.AR ya llegó al Stop Loss que aun no presenta el MERV, por lo tanto, deducimos que el M.AR tiene para mucha más caída. 7 Ninguno de los dos gráficos seducen, aun no inspiran expectativas alcistas, los “rebotes” aun no cambian nada y todos los promedios móviles en posición descendente, es que la MM 200 ruedas sigue en pendiente descendente que ya traía y cumple el rol de resistencia de techo, cubre todo. Solo los indicadores y osciladores técnicos, por lo sensibles que son, después de la caída a los mínimos, reaccionaron en divergencia alcista y que aún conservan, tanto el Williams (de 70 períodos), como el RSI (de 14 períodos) en el MERV y en el M.AR. Finalmente, la pauta del volumen es baja y contractiva por el desinterés, y si aumenta como ayer a 42.3 millones es por mas venta y no por posicionamiento. Quebrado el Stop Loss de los 2.600 puntos del Merval, la baja se precipitó. Hoy vuelve a orillar los mínimos de los 2.118 puntos, queda entonces como soporte 2.100 antes de descender al “piso técnico” y psicológico de los 2.000 puntos, sin que se complete aun la “medición técnica” correspondiente y que tiene como destino los 1.800 puntos, donde debiera frenar. Las equivalencias para el M.AR los 1.500 puntos, ya como Stop Loss y si los quiebra, mucha más baja. La resistencia más inmediata para el MERV los 2.200, 2.300 y 2.400 puntos como mucho, y no más que eso. Para el M.AR 1.600 y los 1.700 y extensión a los 1.750 puntos. Conclusión: La tendencia del Merval es bajista a los objetivos ya detallados. Los “rebotes técnicos” no cambian nada, solo habilitan mas ventas. P.D: Escribimos muy seguido del mercado local, tres veces por semana (lunes, miércoles y viernes). Cuando tengamos señales técnicas a favor, es decir de cambio y reversión, estaremos detrás de esas señales. Jorge Fedio [email protected] www.jorgefedio.com.ar Analista Bursátil independiente, Miembro y Socio-Fundador de la Asociación Argentina de Analistas Técnicos – AAAT, Cronista acreditado de la Bolsa de Comercio, artículos didácticos en “La Bolsa Hoy”, columnista de radio en “Desde la Bolsa en Directo”.Copyright: “El contenido es solo para uso personal y no tiene mayores intenciones que la asistencia y el uso exclusivo y excluyente al destinatario consignado como usuario, de manera que no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben. El inversor que tenga acceso al presente informe debe ser consciente de que 8 valores, instrumentos o inversiones a que el mismo se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo ya que éstos no han sido tomados en cuenta para la elaboración del presente informe, por lo que d ebe adoptar sus propias decisiones de inversión teniendo en cuenta dichas circunstancias y procurándose el aseso ramiento especifico y especializado que pueda ser necesario. Está estrictamente prohibida la recolección, reproducción, modificación, transmisión, publicación o "puesta a disposició n" de los contenidos a otros autores o agentes no autorizados. Esta también estrictamente prohibida la venta, cualquiera fuere su causa. La información contenida en este informe es de autoría y propiedad exclusiva de www.jorgefedio.com.ar y www.clavebursatil.com.ar Para mayor información, comunicarse al teléfono 49324832 o al celular 156-569-2733. No obstante, la reproducción de dicho material solo podrá hacerse con expresa autorización del autor . Toda violación será objeto de acción legal que corresponda. 9