Retener y "a fijar", dos opciones riesgosas

Anuncio

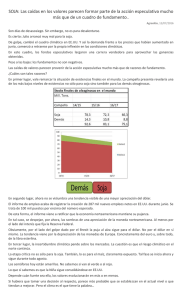

Retener y “a fijar”, dos opciones riesgosas Durante la época de bonanza de precios, donde las fluctuaciones generalmente terminaban con un movimiento alcista para la soja, el productor argentino se acostumbró a retener mercadería, a la espera de vender a los mejores precios. En la actualidad, esa práctica no sólo sigue vigente, sino que convive con otra opción que suma adeptos: la entrega de mercadería, pero sin precio firme, “a fijar”, como se la conoce en el mercado a esta alternativa que constituye otra forma de tomar riesgo ante la expectativa de mejores cotizaciones. “Hoy, ambas opciones me parecen riesgosas. Es como apostar un pleno a que el clima durante julio/agosto en EE.UU. será desfavorable para los cultivos. Pero, si las condiciones son normales, el mercado seguirá ofertado y ello es bajista”, advirtió Olivero. El miércoles pasado, en su informe semanal de comercialización agrícola, el Ministerio de Agricultura de la Nación relevó que aún hay 1.199.800 toneladas de soja 2013/2014 sin precio fijo y 9.154.400 toneladas de grano del ciclo 2014/2015 en igual condición. “Si de todos modos se quiere apostar por una suba, lo aconsejable sería hacerlo con el uso de las herramientas de los mercados de futuros, tal el caso de las opciones. Al físico le iría poniendo valor, especialmente en aquellas jornadas en las cuales circunstancialmente haya ciertos rebotes en las cotizaciones”, sugirió Olivero. Para el productor dispuesto a asumir el riesgo de no vender su soja, la tenga o no en su campo, Seltzer recomendó comprar un put de soja noviembre de US$ 220 en el Mercado a Término de Buenos Aires, con US$ 5 de prima. “Con esto se asegura hasta fin de octubre un valor piso para su soja de US$ 215 (neto de primas), que es levemente superior al precio que tendría hoy si vendiese todo, pero con el beneficio de conservar la posibilidad de capturar eventuales subas del mercado”, explicó. El especialista agregó que en un año tan complejo como el actual, en el que nadie le puede garantizar al productor que el valor de la soja no caerá debajo de los US$ 210, “esta es una estrategia sencilla, accesible para todos; que no necesita seguimiento alguno; que no genera riesgo, y que lo mejor que puede ocasionar es la pérdida de la prima pagada (los US$ 5), dado que ello implicaría que quien la hizo logró mejorar el precio de venta. Alternativas de cobertura hay muchas, pero dependen de la situación de cada productor. Lo que sí está claro es que no existen recetas mágicas que le sean útiles a todos”. En el mismo sentido, Olivero señaló que las coberturas de precios son muy importantes, porque permiten mayor flexibilidad comercial y reducir los riesgos. “Lamentablemente, su uso continúa siendo muy limitado entre los productores”, reconoció. Fuente: La Naciòn