ANÁLISIS DE LAS CONDICIONES DE COMPETENCIA DEL

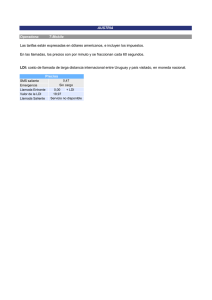

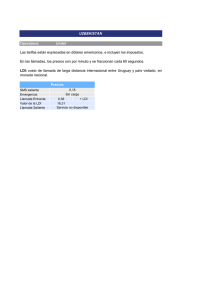

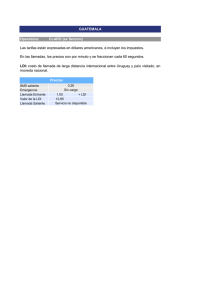

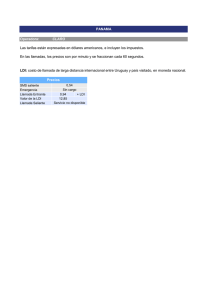

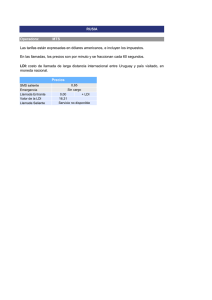

Anuncio