portan - Condusef

Anuncio

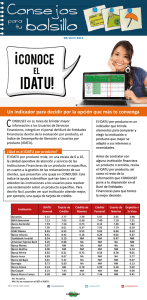

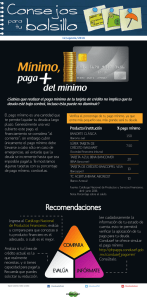

OCTUBRE 2016 AÑO 17. NÚM. 199 . ISSN 1405955X. Educación Financiera Inclúyete CONDUSEF llega a San Diego, California Ampliamos nuestros horizontes El ahorro, un hábito de todos los días Este 31 de octubre celebramos el Día Mundial del Ahorro Detección de CLÁUSULAS abusivas Entérate Descárgala en: www.gob.mx/condusef www.gob.mx/condusef Pero mamá, hoy es el día del ahorro Entonces vengo mañana O CTU B R E / Núm. 199 5 CARTA EDITORIAL 6 AGENDA 8 EN CORTO 47 2016 Actividades para octubre Novedades para tu bolsillo APRENDE JUGANDO Sopa de letras 20 10 TU BOLSILLO ¿Siempre te falta dinero? Aprende a administrar tus gastos 14 EN VOZ DE… Marco A. Mares “Los seguros son como un escudo protector frente a imprevistos” PERSPECTIVAS Educación Financiera Inclúyete 16 PRIMER PLANO Aprendiendo a emprender Quítate el miedo 23 PUNTOS CARDINALES La CONDUSEF llega a San Diego, California Ampliamos nuestros horizontes 26 2 ECONOMÍA JOVEN Cómo ser saludable sin gastar tanto Contenido 28 LAS FINANZAS Y … ¿Te depositan la nómina? Conoce tus derechos 32 HAZ CRECER TU DINERO 36 TU BOLSILLO BANCO 1 El ahorro, un hábito de todos los días Este 31 de octubre celebramos el Día Mundial del Ahorro BANCO 2 Prepárate para la Descarga la app y conoce todos los eventos que habrá en tu localidad Cómo salir de deudas sin morir en el intento Planeación y disciplina, tus mejores aliados DE ENTIDADES 40 BURÓ FINANCIERAS ¿Qué es y para qué me sirve? 42 VE A LO SEGURO Detección de cláusulas abusivas en contratos de seguros Entérate 44 PONLO EN LA BALANZA Mínimo, mínimo ¡paga más! Los pagos pequeños no siempre son la mejor opción 3 BUZÓN BUZÓN “Cada mes busco la revista, tiene muy buenas recomendaciones”. Aidé Sandoval. ¡Escríbenos! [email protected] Visítanos: www.gob.mx/condusef @BuroEntidadesMX: ¿Recibiste una tarjeta sin solicitarla? Sabías que las instituciones se sancionan por esta causa #BEFdecidesmejor. @CNSF_gob_mx: Consulta en http://www.gob.mx/ cnsf#acciones info: de aseguradoras, afianzadoras autorizadas, agentes seguros y fianzas, la Ley de Seguros y Fianzas. /condusefoficial @BANSEFI: “Ahorrar en tu AFORE nunca fue tan fácil” con @BANSEFI y @CONSAR_mx no hay costo por comisión. @CondusefMX @SATMX: Las aportaciones voluntarias que hagas a tu afore son deducibles, #PideFactura. /Condusefoficial 4 @IME_SRE: ¿Quieres construir tu casa en México con tus remesas? Nosotros podemos ayudarte http://bit.ly/2c18vp8 Tu opinión es importante. Envía tus comentarios, preguntas, opiniones y sugerencias. Proteja su dinero se reserva el derecho de publicar y editar los comentarios recibidos. CARTA EDITORIAL DIRECTORIO Sin miedo al emprender Presidente Mario Alberto Di Costanzo Armenta Secretaria de la Junta de Gobierno Gabriela Sánchez Santillán Vicepresidenta Jurídica Edna Barba y Lara Vicepresidente de Planeación y Administración Daniel Quintero Peña ¿ Quieres abrir tu propio negocio pero a la vez estás lleno de incetidumbre? Quizá emprender no sea una tarea sencilla pero tampoco es imposible. Te decimos lo que debes tomar en cuenta antes de empezar y te platicamos sobre algunos programas que actualmente apoyan a las Pymes. VicepresidentA DE DELEGACIONES Silvia Fernández Martínez Vicepresidente Técnico Luis Fabre Pruneda Director General de Educación Financiera Leonardo Jorge Torres Góngora Director de Promoción y Desarrollo Educativo José Fernando Sosa Necoechea Por otra parte, el ahorro es uno de los pilares para la construcción de unas finanzas sanas, no permitas que tus metas se vean limitadas porque no llevas a cabo este hábito, te decimos cómo puedes hacerlo. También conoce la experiencia de algunas personas en cuanto al ahorro, así como los países con más ahorro. Además, tenemos buenas noticias para nuestros connacionales que radican en San Diego, California; pues si contrataron y tie- Consejo Editorial Leonardo Jorge Torres Góngora María Guadalupe Rivera Zarur Editor Responsable María Guadalupe Sánchez Montes de Oca Coordinador Editorial Noé Gutiérrez Soto Redacción Karina Lizzet Velasco Díaz Estefanía López Ávila Leonardo Jorge Torres Góngora Sergio Isaíd Vera Morales Karla Navarro Robles Edgar Amigón Domínguez nen un problema o duda con un servicio o producto financiero de alguna institución mexicana, la CONDUSEF puede ayudarlos y asesorarlos, entérate cómo. Si tus deudas te quitan el sueño, te damos algunos tips para que aprendas a controlarlas y hasta deshacerte de ellas. Prepárate para llevar a cabo un plan y ser disciplinado para lograr tu objetivo. Diseño Oscar T. Martínez Torres Paola Espinosa Pérez Juan M. Amador Hernández Ana Luisa Vargas Urquijo María Elena Díaz Gómez Los editores Administración y Distribución Georgina García González Proteja su dinero, publicada mensualmente por la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), está destinada a informar y orientar sobre temas de Educación Financiera. Los ejercicios comparativos, listados y descripción de productos y servicios financieros se publican con fines informativos. Las opiniones, puntos de vista, citas y estimaciones presentadas no deberán considerarse como recomendaciones para la contratación, compra o venta de ningún tipo de valores, bienes, productos o servicios. La información generada por fuentes distintas a Condusef es responsabilidad de las mismas. El contenido de los artículos firmados no necesariamente refleja la opinión de la revista ni de Condusef. Proteja su dinero es una revista mensual editada y publicada por la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros, ubicada en Insurgentes Sur 762, Col. Del Valle, C.P. 03100, Del. Benito Juárez, CDMX. Tel.: 54 48 70 00. Editor responsable: María Guadalupe Sánchez Montes de Oca. Distribución Condusef Insurgentes Sur 762, Col. Del Valle, C.P. 03100, Del. Benito Juárez, CDMX. Certificado de Licitud de Título núm. 11251, Certificado de Licitud de Contenido ante la Comisión Calificadora de Publicaciones y Revistas Ilustradas de la Secretaría de Gobernación Núm. 7874, Certificado de Reserva de Derechos Núm. 04-2001-022314413700-102. Impresa en los TALLERES DE IMPRESIÓN DE ESTAMPILLAS Y VALORES ubicado en Legaria 662, Col Irrigación, Miguel Hidalgo, CDMX. C.P. 11500 5 OCTUBRE Curso interactivo onial SHF-FOVISSSTE” “Tu Consejero Patrim En este curso en línea recibirás orientación especializada en temas desde presupuesto familiar, hasta soluciones de vivienda, remodelaciones, contratos y financiamiento. Si eres derechohabiente del FOVISSSTE este curso es para tí, solo necesitas registrarte con tu CURP, además es gratuito. Ingresa a: http://educacionfinanciera.fovissste.gob.mx ra Curso Educación Financie Si te interesa aprender a administrar tus finanzas personales, te invitamos a inscribirte a los cursos gratuitos y presenciales que se imparten en las instalaciones de la CONDUSEF. Puedes consultar el calendario de fechas y temas en www.gob.mx/condusef, e inscribirte llamando al 5448 7000 ext. 6268. Los cursos se llevan a cabo los jueves de 18:00 a 19:30 horas. ¡Aprovecha esta oportunidad! Curso ventajosa“ ra e n a m a n u e d o it d ré c “Cómo usar el El portal Hands on Banking ofrece un curso gratuito en línea sobre cómo usar el crédito a tu favor. En este puedes encontrar de una forma práctica y resumida, los aspectos más importantes que debes considerar al solicitar un crédito. Para tener acceso a esta información no es necesario que te registres, simplemente debes ingresar a la siguiente liga: http://handsonbanking.org/htdocs/es/a/#/es/a/uc/index.html 6 CNN Dinero Conductor: Xavier Serbiá. Lunes a viernes 20:00 horas. Ahorro para el retiro ¿De qué vas a vivir al jubilarte? ¿Sabes que puedes hacer aportaciones voluntarias a tu cuenta de Afore para incrementar tu ahorro para el retiro? A través de este divertido video, conoce varias opciones. https://www.youtube.com/watch? v=ClTNurgTspQ 1110 AM NEGOCIANDO Radio RED Locutor: Ramón Pieza Lunes de 21:00 a 22:00 horas. ¡Es posible hacer predicciones! Es un libro dirigido a administradores y gerentes, su propósito es presentar las técnicas básicas que son necesarias en la elaboración de pronósticos de negocios y planes a largo plazo, siendo muy útil a la hora UbiCajeros Banxico de tomar decisiones. Está escrito en un estilo sencillo y directo e incluye un gran número de Esta aplicación te permite conocer la ubicación de cajeros automáticos y consultar las comisiones que cobran los bancos operadores a los tarjetahabientes de otros bancos. ejemplos prácticos de negocios. Disponible para Android: https://play.google.com/store/apps/details?id=org.banxico.dsp Autor: John E. Hanke Disponible para IOS: https://itunes.apple.com/mx/app/ubicajeros-banxico/id771288365 Libro: Pronósticos en los negocios Editorial: Pearson ISBN: 9786074427004 7 Impuesto a la victoria Estados Unidos de Norteamérica siempre se ha caracterizado por ser el país con más medallas olímpicas en su historia, sin embargo no todo son buenas noticias para sus competidores, ya que por cada presea que ganen deberán pagar un impuesto en su país, dicho gravamen puede llegar a ser hasta del 39% de sus ganancias. A esto se le conoce como el "impuesto a la victoria", que se calcula con base en el dinero que los deportistas reciben del Comité Olímpico de EE.UU. y al valor de las medallas olímpicas. BBC Noticias. Salario en pokemonedas Aprovechando el reciente éxito de Pokémon Go, el director de un call center en Dinamarca solicitó a través de su página de Facebook, personal para el área de telemarketing. El salario mensual que ofrece ronda los 3 mil 500 dólares mensuales, parte del sueldo también puede ser pagado con pokemonedas o powerballs, si es que el trabajador así lo desea. Dinero en imagen. Sale muy caro fabricarla De acuerdo con información del Banco de México, fabricar cada moneda de 10 centavos cuesta 14.5 centavos, es decir casi una tercera parte más de su valor, por lo que se prevé cambiar su manufactura y denominación al significar un desperdicio de recursos materiales. Banco de México. 8 ¿Cuánto vale un Oscar? Aunque ganar la preciada estatuilla es muy peleado, si el actor quisiera venderla, el Oscar tiene un precio de sólo 1 dólar. Esto desde 1950, cuando a los ganadores del premio se les hizo firmar un contrato que les prohíbe vender la estatuilla sin antes ofrecérsela a la AMPAS (Academia de Artes y Ciencias Cinematográficas) por 1 dólar. Sin embargo, en el mercado negro puede alcanzar precios exorbitantes. BBC Noticias. ¿Qué cuentas? ¿Para qué utilizan el cajero los mexicanos? Los cajeros automáticos cada vez tienen más usos además del retiro de efectivo. Aquí te dejamos algunos datos de las transacciones más comunes que los mexicanos hacen en estas máquinas: Encuesta Nacional de Inclusión Financiera (ENIF) 2015. 9 ¿Siempre te falta dinero? Aprende a administrar tus gastos 10 ¿Has atravesado por alguna de las siguientes situaciones? 1 Ir al supermercado y salir con más productos de los que tenías pensado comprar. 2 La reunión con tus amigos en su restaurante favorito se puso tan bien, que las horas pasaron y al pedir la cuenta ves que tendrás que pagar el doble de lo planeado. 3 Ir al centro comercial solo por un pantalón, pero al encontrar ofertas o rebajas, regresaste a casa con más ropa, accesorios y hasta un par de zapatos nuevos. 4 Tu novia se molestó contigo y para solucionar el problema, la consientes llevándola a donde quiera y comprándole todo lo que le gusta. 5 Ir al cine y querer solo palomitas pero como por “$25, $30 o $40 pesos más” te llevas también nachos, refresco grande o el paquete jumbo, lo pagas porque “te conviene”. Si te sentiste identificado, ¡alerta! Significa que estás acostumbrado a gastar más de lo considerado y eso no es correcto. Administrar tus gastos, te permitirá cubrir prioridades e incluso evitar que te endeudes, ¿Cómo? A través de la realización de un presupuesto, tú decides cada cuándo realizarlo, puede ser cada quince días o cada mes, como mejor te acomode. ¿Sabías que el 63.4% de la población adulta en México no lleva un registro de sus gastos? Del porcentaje que lo realiza (36.6%), más de la mitad (63.8%) lo lleva mentalmente1, lo cual no es nada recomendable, pues se puede olvidar con facilidad. Lo mejor es tomar una libreta y anotar: • TUS INGRESOS, que pueden ser fijos (si sabes que recibes una cantidad regularmente) o variables (cuando no siempre recibes la misma cantidad). • TUS GASTOS, que puedes dividir en: prioritarios (por ejemplo el servicio de luz, agua, teléfono, despensa, etc.), deudas, ahorro, entretenimiento, etc. Con tu presupuesto no solo tendrás el control de tus gastos, además podrás identificar aquellos que son innecesarios, conocerás tus posibilidades de ahorro para lograr tus objetivos y también sabrás tu capacidad de pago para evitar contraer deudas que no puedas pagar. Si no tienes el hábito de realizarlo, ¡empieza ahora! Ten presente que tus ingresos siempre deben ser mayores a tus gastos, pues de no ser así, contraerás deudas. 11 La tecnología te ayuda Puedes aprovechar las aplicaciones móviles que te facilitan la realización de un presupuesto, por ejemplo: Presupuesto Familiar Es una aplicación gratuita desarrollada por CONDUSEF que te permite conocer y calcular el balance de los ingresos y gastos que percibes mensualmente, ya sea de manera personal y/o familiar. CoinKeeper Esta aplicación te permite añadir tus ingresos o gastos, fijar presupuestos mensuales y realizar una planificación financiera, así como administrar un presupuesto familiar o utilizar tu cuenta de CoinKeeper en distintos dispositivos, además de consultar tu cuenta, saldo y gastos en una sola pantalla. Control de gastos ContaMoney Cuenta con una serie de herramientas como la generación automática de gráficos para ver en qué gastas tu dinero. Te permite hacer presupuestos, además de controlar los movimientos de tus cuentas bancarias o ahorro. Te permite controlar tus gastos e ingresos a través de listas, incluso las finanzas de tu casa o negocio debido a la posibilidad de crear cuentas, monederos y préstamos ficticios. También puedes adjuntar las fotos del justificante de compra a tus gastos, generar un excel con los gastos e ingresos realizados, consultar estadísticas e informes de los mismos, así como añadir alarmas para gastos fijos que tienes todos los meses para no olvidar efectuar el pago correspondiente. 1 Encuesta Nacional de Inclusión Financiera (ENIF) 2015. 12 ¿Te gusta escribir y además eres ingenioso? La Condusef te invita a redactar una Calaverita Financiera Echa a volar tu imaginación y envíanos la tuya a: [email protected] Las más creativas serán publicadas en la revista Proteja su Dinero del mes de noviembre. Reglas de participación: • No debe pasar los 500 caracteres incluyendo espacios. • Incluye tu nombre, edad y el lugar de donde nos escribes. @CondusefMX /condusefoficial Marco A. Mares “Los seguros son como un escudo protector frente a imprevistos” Marco A. Mares es periodista desde hace 39 años, en los últimos 20 se ha especializado en negocios, finanzas, economía; y ha sido además de columnista, comentarista de negocios en multimedia. 14 Actualmente participa en Milenio Diario con la columna Fortuna y Poder; es uno de los tres conductores del programa de televisión Alebrijes, Aguila o Sol, especializado en temas económicos; y desde hace 18 años participa en el programa Fórmula Financiera. Desde 2015 dirige su propio portal de internet, donde proporciona orientación a las audiencias de todos los estratos sociales y las ayuda a comprender las noticias financieras en un lenguaje sencillo y directo. Siendo un experto en finanzas, ¿qué tan ordenadas están tus finanzas personales? A la fecha y desde hace 30 años están en superávit. Puedo presumir que gozo de libertad financiera, siempre he buscado gastar menos de lo que gano y he ahorrado e invertido, con el propósito de que mi dinero trabaje para mí. ¿De niño ahorrabas?, ¿tus padres te hablaron de la importancia del ahorro? En aquella época existían las planillas y timbres del ahorro, aprendí un poco de esa práctica. Mis padres nunca me hablaron de la importancia del ahorro, pero con su ejemplo me enseñaron a mantener una actitud responsable y administrada de los recursos. La mayor enseñanza que obtuve de ellos fue el trabajo arduo y la ambición de superación. En cuanto a tus tarjetas de crédito, ¿eres totalero?, ¿has caído en la tentación de los meses sin intereses? Soy totalero y entiendo el uso del dinero plástico como una magnífica oportunidad de financiamiento, lo es para todo el mundo si pagamos el total de nuestras deudas antes de la fecha de corte. Me gusta utilizar la tarjeta de crédito, pero no me retraso en los pagos. Y sí utilizo los meses sin intereses, pero sólo para electrodomésticos o algunos servicios en los que creo que representa una ventaja pagar a largo plazo. Nunca utilizo los meses sin intereses para gastos cotidianos, soy cuidadoso al extremo en el pago de las mensualidades y no caigo en el incumplimiento. ¿Qué recomiendas a la población para un uso adecuado de sus tarjetas? Que nunca olviden que el dinero plástico, ¡no es dinero propio! Es dinero prestado y lo tienen que pagar, si no lo hacen antes de que venza su fecha de pago, les cobrarán intereses y eso perjudica su economía. Las tasas de interés que cobran los bancos por el uso de tarjetas de crédito son muy altas. ¿Qué crees que es lo más importante para que una persona no caiga en el sobreendeudamiento? Creo que debe tener conciencia del ingreso que percibe y que no debe gastar más de lo que gana. Debe ser responsable y administrar sus recursos, además de ahorrar una parte de su dinero y cuando se pueda, invertir. ¿Has entrado a alguna tanda?, ¿qué opinas del ahorro informal? No me gustan las tandas porque no ofrecen rendimientos. El ahorro informal es riesgoso porque no hay autoridad que lo regule y en muchos casos, por no decir que en la mayoría, se trata de fraudes. ¿Qué opinas de los seguros? Los seguros son como un escudo protector frente a imprevistos. Son una variación del ahorro porque te permiten pagar a plazos, cantidades que probablemente no tendrías al momento de enfrentar por ejemplo, un accidente de tránsito, una operación quirúrgica o un desastre natural. ¿Qué haces para asegurar tu retiro? Además de ahorrar en mi Afore, hago aportaciones voluntarias. En realidad no tengo un porcentaje definido, pero hago aportaciones en promedio cada 6 meses y cada vez que lo hago trato de que sean deducibles de impuestos. Además, tengo inversiones financieras y en bienes inmuebles. ¿Cuál es el mejor consejo financiero que te han dado? No malgastes tu dinero, ahorra e invierte, ponlo a trabajar. Siempre es mejor que el dinero trabaje para ti y no al revés. 15 PRIMER PLANO Aprendiendo a EMPRENDER Quítate el miedo En México existen aproximadamente 4 millones 15 mil unidades empresariales, de las cuales 99.8% son PYMES.* *Instituto Nacional de Estadística y Geografía (INEGI). 16 S olicitar un financiamiento o préstamo puede resultar una tarea muy difícil si no tienes tus objetivos claros o una empresa ya formada. En México, las micro, pequeñas y medianas empresas representan casi a la totalidad de empresas en el país, dan empleo a 7 de cada 10 personas; sin embargo, el financiamiento que reciben es muy bajo en comparación con las empresas grandes1. Emprender nunca ha sido una tarea sencilla ya que se generan muchas incertidumbres, sin embargo, no es imposible y si lo planeas con anticipación, tu negocio podría alcanzar el crecimiento que esperas. Pon mucha atención: 1. Debes tener tus objetivos claros. ¿Qué deseas emprender?, ¿para qué?, ¿en dónde?, ¿cuánto dinero necesitas? Estas son algunas de las preguntas que debes responder antes de solicitar un crédito y presentar tu documentación. 2. Piérdele el miedo al crédito. Solicitarlo en una Institución Financiera formal para crear un negocio tiene muchas ventajas; recuerda utilizarlo con criterio. Algunas instituciones al otorgar un crédito ofrecen programas de capacitación para que emprender te sea más sencillo, pregunta por ellos. 3. Haz cuentas. La falta de registros, balances formales y proyecciones de tu negocio, atenta contra la formación del mismo. Llevar un presupuesto detallado puede facilitarte muchas cosas, entre ellas organizar la información para que al momento de que te aprueben el crédito, tengas claro lo que vas a hacer con el dinero y cómo vas a cubrir los pagos. 4. Ten paciencia. Muchos emprendedores se dan por vencidos al ver la cantidad de requisitos y documentos que requieren las instituciones para otorgar un crédito empresarial. Tener paciencia es esencial, siempre ten en mente la meta que quieres alcanzar, ya que un proyecto bien pensado muestra seguridad. 5. Considera todas las formas posibles de financiarte. Dependiendo de cuál sea tu proyecto, existe una amplia gama de instituciones que pueden ofrecerte opciones con costos y requisitos diferentes. Asesórate con un profesional para que optes por el que mejor se adapte a tus necesidades. 17 PRIMER PLANO Estos son algunos de los programas gubernamentales que actualmente apoyan a PYMES: Programa Nacional de Emprendedores Fondo de Innovación Tecnológica Con esta iniciativa, la Secretaría de Economía (SE) promueve la cultura emprendedora e impulsa el desarrollo empresarial. Este programa cuenta con apoyos múltiples e integrales como: Giras o Caravanas del Emprendedor, Eventos para Emprendedores, Modelo “Jóvenes Emprendedores”, Taller Yo Emprendo, Sistema Nacional de Incubación de Empresas, Programa Capital Semilla y Programa Piloto de Financiamiento. Puedes obtener más información en: www.mexicoemprende.org.mx Fomenta iniciativas de innovación de Micro, Pequeñas y Medianas Empresas (MiPyMEs) de Base Tecnológica, Startups y personas físicas con actividad empresarial que realicen proyectos de innovación tecnológica significativos y con alto potencial de ser colocados en el mercado como innovaciones tecnológicas. Si quieres saber más ingresa a: http://conacyt.gob.mx/index.php/ fondos-sectoriales-constituidos2/item/ fondo-de-innovacion-tecnologica-fit Conoce la historia de una mujer emprendedora que a pesar de su falta de experiencia, logró abrir su negocio: Fernanda Cárdenas tiene 27 años de edad y vive en la Ciudad de México. Sus padres son profesionistas, pero su mamá se caracterizó porque siempre trabajó de manera independiente, incluso actualmente está creando su segundo negocio. Con el apoyo de sus padres logró terminar la licenciatura en gastronomía y después de trabajar en distintos restaurantes, tuvo la oportunidad de emprender su propio negocio: una repostería. Es la encargada de las compras, producción y mercadotecnia. “Mi meta principal era crear algo diferente a lo que actualmente encuentras en el mercado, pensé en lo que a mí me hubiera gustado encontrar en una pastelería y que además pagara un precio justo por el producto. Así que me negué a trabajar en una repostería y chocolatería ya establecida, pues es muy difícil llegar a innovar en un lugar donde ya se tiene un control y clientes.” Confiesa no llevar una administración rigurosa dentro de su negocio, “pero siempre estoy al pendiente de que no se pierdan los insumos que compro y además cuento con una base de datos en mi computadora, donde anoto los gastos, las ventas, así como el costo de la mano de obra”. “Voy paso por paso, primero busco que los consumidores conozcan mi producto y marca, aunque no ha sido fácil espero próximamente abrir una boutique, por lo que me animé a solicitar un crédito en el Instituto Nacional del Emprendedor (INADEM) y actualmente mi proyecto se encuentra en proceso de verificación.” Fernanda nos platicó sobre la importancia de tener objetivos claros, “pues emprender se trata de ser paciente y constante para no rendirse ante cualquier adversidad. Además siempre existen medios y personas que pueden apoyarte cuando más lo necesitas”. 18 ¿Sabes por qué fracasa una empresa? Pon atención a los siguientes factores: 1. Falta de planeación. Esto es muy importante puesto que al emprender, puedes fracasar si no logras entender bien el mercado al que deseas llegar, y si desconoces cuánto tiempo podría tomarle a tu negocio generar los ingresos suficientes que le permitan mantenerse por sí sólo. 2. No estar al pendiente de tu dinero. No seas de los que “le huyen” al tema de las finanzas y se lo dejan al contador. Como emprendedor debes involucrarte en cada una de las áreas de tu empresa: finanzas, administración, recursos humanos, mercadotecnia, así como los aspectos técnicos, entre otros. 3. No tener claro cuánto estás dispuesto a arriesgar. Debes tener presente que tu negocio no te dará dinero de forma inmediata, por eso, antes de iniciar debes considerar buscar fondos para tu proyecto o bien, tener un buen ahorro. En México, el 75% de las empresas cierran tras dos años de operación.2 ¿Quieres poner tu negocio pero no sabes de qué giro? Estos son algunos que gracias al gran desarrollo obtenido, se transformaron en franquicias y el resultado se convirtió en una gran experiencia de consumo: • • • • Talleres Automotrices Tintorerías Farmacias Gimnasios 1 Reporte de Inclusión Financiera 7, 2016 2 Tech Startup Failures in Mexico. Failure Institute. Fuentes: Instituto Nacional del Emprendedor (INADEM) PROMÉXICO Sabías que... Actualmente somos espectadores de todo lo que las industrias ofrecen en el mercado y de los avances tecnológicos que han cambiado los productos y servicios que utilizamos a diario. La industria financiera no es la excepción, ¿has escuchado el término “FinTech”?, se trata de nuevos productos creados con un nuevo enfoque, donde la tecnología es el factor clave de su creación. ¿De qué se trata? Las empresas FinTech emplean nuevas tecnologías en la industria financiera para resolver problemas asociados con los productos y servicios financieros que actualmente ofrecen las Instituciones Financieras, tales como: • Pagos y transferencias • Banca móvil • Negociación (trading) • Préstamos y financiamiento colectivo (crowdfunding) • Mercado de divisas • Servicios de asesoramiento financiero • Seguros, entre otros. Suena interesante, ¿no? Este tipo de empresas disponen de tecnología más moderna para ser un medio por el cual las Instituciones Financieras puedan cumplir con sus servicios; además reducen los costos de los mismos ya que la manera en que los ofrecen es online, sin que el usuario tenga que trasladarse a algún lugar en específico; esto ayuda a incluir a más sectores de la población en el sistema financiero. Sin embargo, es importante que sepas que aunque este tipo de empresas han revolucionado la industria financiera, no cuentan con seguro de depósito. El seguro de depósito es administrado por el Instituto para la Protección al Ahorro Bancario (IPAB), quien protege: cuentas de ahorro, cuentas de cheques, tarjetas de débito, cuentas de nómina, pagarés con rendimiento liquidable al vencimiento y certificados de depósito. Además debes tomar en cuenta que debido a que no son empresas que estén inmersas en el sistema financiero formal, la CONDUSEF no tiene jurisdicción en ellas, por lo que debes ser cuidadoso si es que deseas contratar sus servicios. 19 EDUCACIÓN FINANCIERA Inclúyete C on el paso del tiempo, los esfuerzos para promover la Educación Financiera han sido constantes, tanto a nivel nacional como internacional. En muchos países existe un número creciente de programas e iniciativas donde entidades públicas, instituciones financieras, organizaciones educativas, entre otras, buscan acercar a la población en general al mundo de las finanzas personales. 20 Estos son los países con mayor porcentaje de población con Educación Financiera* 1. Noruega (71%) 2. Dinamarca (71%) 3. Suecia (71%) 4. Israel (68%) 5. Canadá (68%) EDUCACIÓN FINANCIERA De acuerdo con la Organización para la Cooperación y el Desarrollo Económico (OECD), la Educación Financiera es el proceso mediante el cual, los consumidores logran un mejor conocimiento de los diferentes productos y servicios financieros. Esto se logra mediante una instrucción, donde se dan a conocer los riesgos y beneficios, para que a su vez los usuarios desarrollen habilidades que les permitan realizar una mejor toma de decisiones. Actualmente nos enfrentamos a una realidad donde la mayoría de personas adultas, no cuentan con conocimientos en temas que competen a sus finanzas personales y además no reconocen la relación e importancia que tienen estos temas en su vida. El acceso y uso de productos y servicios financieros se ha convertido en algo esencial en nuestras vidas, por lo que es necesario conocer las vías de acceso que actualmente tenemos al sistema financiero formal, para tomar mejores decisiones y tener menos riesgos de sobreendeudamiento y consecuencias negativas en nuestra economía. Lo que se busca con la impartición de Educación Financiera es lograr que los usuarios conozcan las ventajas de ingresar en el sistema financiero formal, que busquen las opciones que se adecuen a sus necesidades para mejorar su bienestar financiero y que además se informen sobre dónde y cómo pueden defender sus derechos en caso de ser necesario. Semana Nacional de Educación Financiera 2016 Con el fin de ayudarte a mejorar tu conocimiento en el uso de productos y servicios financieros, la CONDUSEF trae para ti, como cada año, este evento. Planea tu visita y disfruta de: • Pláticas con expertos en Educación Financiera • Stands informativos • Cine móvil • Juegos para niños y no tan niños • Talleres donde aprenderás sobre temas como presupuesto, ahorro, seguros, crédito, retiro e inversión, y un sinfín de actividades. La SNEF 2016 se llevará a cabo del 7 En nuestro país solo el 32% de la población cuenta con Educación Financiera* al 13 de noviembre a nivel nacional y del 10 al 13 del mismo mes en la sede central (CDMX), ubicada en Calzada Juventud Heroica, entre Puerta de Leones y Altar a la Patria. 1ª Sección del Bosque de Chapultepec, en un horario de 9:00 a 17:00 horas. Este año podrás descargar la aplicación de la SNEF 2016 en tu dispositivo móvil. Con ella podrás conocer los eventos que se llevarán a cabo en cada Estado de la República y toda la información de la Sede Central. Descárgala y visualiza la ubicación, así como el mapa, las instituciones participantes, la agenda con todas las actividades y fotos que se estarán subiendo en tiempo real. ¡No te quedes fuera! Adquiere herramientas para el manejo de tus finanzas personales y mejora tus conocimientos y habilidades en el uso de productos y servicios financieros. *Encuesta Global de Educación Financiera de Standard and Poor’s (S&P). 21 ESTA ES LA OPINIÓN DE ALGUNOS ACADÉMICOS EN CUANTO A LA IMPORTANCIA DE LA EDUCACIÓN FINANCIERA… Mtra. Patricia Rodríguez López Académica del Instituto de Investigaciones Económicas de la UNAM “Actualmente con el avance de la economía, a nivel macro, micro y personal; nos estamos enfrentando a la necesidad de recurrir a los productos financieros. La educación en este sentido, es muy importante para saber, por ejemplo, qué instrumentos financieros estamos utilizando; qué representa para nosotros tener una cuenta o una tarjeta de crédito, débito o nómina; cuáles son las diferencias, ventajas o desventajas. Y así utilizar los productos financieros en nuestro beneficio”. Renata Herrería Franco Profesora de finanzas del ITAM “La Educación Financiera es un tema fundamental porque se trata del bienestar de las personas, dado que necesitamos dinero para vivir, y para ello debemos administrar nuestros recursos. Este tipo de educación viene desde los hábitos de consumo, hasta los de ahorro y crédito, por lo que debemos ser cuidadosos para evitar dañar nuestro patrimonio”. Leticia Armenta Fraire Profesora investigadora en el Tecnológico de Monterrey, campus Ciudad de México. Dr. Francisco Ortiz Arango Secretario de investigación de la Escuela de Ciencias Económicas y Empresariales de la Universidad Panamericana “La Educación Financiera es fundamental porque, por ejemplo, no puedes pedir un crédito de auto, hipotecario o para un negocio si no tienes idea de lo que te va a costar, las condiciones, si son créditos fijos o con tasas variables, los periodos, penalizaciones. Es fundamental conocer todos esos detalles”. 22 “Definitivamente la Educación Financiera hace la diferencia en nuestra manera de vivir. Alguien con este tipo de educación, va a tener estándares de vida radicalmente diferentes a alguien que no la tiene. Los recursos, si son empleados con alguna estrategia o sin ella, representarán la posibilidad de tener un mejor o peor nivel de vida”. La CONDUSEF llega a Ampliamos nuestros horizontes A través del Módulo de Atención en el Exterior (MAEX) la CONDUSEF da ayuda y asesoría a todos los mexicanos que la soliciten en el Consulado de San Diego, CA. Esta iniciativa conlleva un esfuerzo en conjunto para garantizar una atención óptima. Es por ello que la CONDUSEF capacitó al personal para dar dicha asesoría en el consulado. 23 ¿POR QUÉ ES IMPORTANTE ESTA INICIATIVA? El MAEX es una respuesta a las dudas en Educación Financiera que tienen los connacionales que viven en Estados Unidos. De acuerdo con datos de la Federal Deposit Insurance Corporation (FDIC), el 17% de los hispanos en Estados Unidos no cuenta con un producto o servicio bancario1 y esto, según resultados del Sondeo sobre las Necesidades de Educación Financiera de los Migrantes del 2012; se debe a las siguientes causas2: No saben si su situación migratoria les permite usar servicios bancarios 27% Les interesa, pero no saben cómo hacerlo ni la documentación que requieren 27% Barrera del idioma 26% Desconfianza hacia bancos 20% El poco acceso que los connacionales tienen a la Educación Financiera es preocupante, debido a que representan una fuente importante de ingresos para México, pero estos no conocen o no saben a dónde acudir en caso de tener problemas con sus finanzas personales y las manejan sin alguna dirección o guía. Las remesas que los connacionales enviaron a nuestro país durante el 2015 fueron cerca de 24.8 miles de millones de dólares, lo que representa cerca del 2.2% del Producto Interno Bruto (PIB).3 Federal Deposit Insurance Corporation (FDIC) 2015 Resultados del sondeo sobre las necesidades de educación financiera de los migrantes, CONDUSEF, 2012. 3 Banco de México 1 2 24 ¿QUÉ SERVICIOS OFRECE? ¿QUIÉNES PUEDEN ACERCARSE AL MAEX? Todos los mexicanos que actualmente radican en California, que hayan contratado y tengan un problema o duda con un servicio o producto financiero de alguna institución mexicana; también se brindan asesorías para el cobro de seguros o pensiones de familiares que radicaron en México. En el MAEX podrás: Pedir asesoría financiera. Solicitar tu Reporte de Crédito Especial. Presentar quejas en contra de una Institución Financiera (con residencia en México). Agendar videoconferencia con especialistas de la CONDUSEF. Ser canalizado con la oficina para la Protección Financiera del Consumidor (CFPB) para asuntos competentes e instituciones de los EUA. ¿CÓMO PUEDES HACER USO DEL MAEX? Es muy fácil, para usar los servicios del módulo basta con seguir los siguientes pasos: Acude con el asesor en el Consulado y presenta tu queja. Responde los datos que te solicitarán. 235 mil usuarios potenciales del MAEX. Tu asesor capturará estos datos y redactará textualmente tu consulta. Se generará un acuse con un número de folio y se enviará a las oficinas de la CONDUSEF. La resolución de tu consulta tardará mínimo 48 horas para el caso de asesoría y máximo 25 días hábiles en caso de alguna reclamación. Podrás recibir la respuesta a través de tres medios: en la página de la CONDUSEF (con el número de folio que se te proporcionó); en tu correo electrónico; o bien, puedes acudir de nuevo a las oficinas del Consulado. 25 r e os m ó C n i s e l b a as lud O T N A T R A T GAS Ll evar un estilo de vida saludable tiene que ver con lograr un estado de bienestar general a partir de la actividad física y una dieta balanceada para así mejorar la salud y condición física, reducir el estrés y llevar una vida más tranquila. De acuerdo con el INEGI1, el 56% de la población mexicana mayor de 18 años es inactiva físicamente, y de este porcentaje, el 58.2% son mujeres y el 41.8% hombres. Esto puede generar problemas de salud, como la obesidad. Si te encuentras en esta situación, es conveniente cambiar tu estilo de vida pero ¡OJO!, sin perjudicar a tu bolsillo. 26 56% de la población mexicana mayor de 18 años es inactiva físicamente 1 Resultados del Módulo de Práctica Deportiva y Ejercicio Físico, INEGI, 2015. ¡Cuida tus finanzas! Para muchas personas, llevar un estilo de vida saludable va más allá de hacer ejercicio, implica asistir al gimnasio, cambiar su dieta, comprar suplementos alimenticios, ropa y otros accesorios, lo cual puede rebasar tu presupuesto y afectar tus finanzas. ¿De cuánto estamos hablando? Para empezar el costo mensual de los gimnasios puede ir desde 150 pesos hasta más de 2 mil, según la zona y los servicios que busques (en algunos es necesario pagar inscripción). Hay desde los que tienen los equipos básicos para ejercitarte hasta los que te ofrecen alberca, cama de bronceado, cámara de colágeno, sillón de masaje y acceso las 24 horas del día. Veamos el caso de Gabriel Ponce, un joven de 22 años, estudiante de licenciatura, quien asiste a uno de los gimnasios en la zona oriente. Inscripción al gimnasio $500 Mensualidad* $560 Comida/ Dieta especial* $3,500 Accesorios (fajas, guantes, vasos, toalla, etc.) $1,500 Suplementos (óxido nítrico, quemador de grasa, etc.)* Proteína* $800 Ropa (tenis, pants, playeras) $700 Gasto Total $10,560 $ 3,000 Gasto Mensual $5,560 Para llevar una vida saludable, no es necesario sacrificar tu bolsillo, al igual que en tu salud, necesitas tener un equilibrio en tu economía. A continuación te damos algunas sugerencias para ser saludable sin gastar tanto: • Asiste a gimnasios gratuitos o de bajo costo: Si estudias, puedes inscribirte en el gimnasio de tu escuela; si no, tienes más opciones, como los gimnasios locales o los espacios recreativos como parques públicos. • Cuidado con los Suplementos: Considera si realmente necesitas consumirlos, ya que podrían tener un efecto contrario en tu salud y economía. • Come equilibrado y sano: No necesitas gastar mucho para comer sano, pero sí es importante que tengas hábitos alimenticios adecuados y equilibrados. Para más información, puedes consultar la página de PREVENISSTE: http://www.prevenissste.gob.mx/ nutricion-ejercicio/alimentacioncorrecta#ancla. • Haz ejercicio en casa o parques públicos: también puedes ejercitarte en casa y basarte en tutoriales de internet; la opción de salir a caminar o correr en tu colonia o algún parque público siempre es buena. Recuerda que es importante ejercitarte y tener una vida saludable, y para lograrlo no necesitas gastar mucho, así que considera estos consejos para mejorar tu condición física y ayudar también a tu cartera. *Gastos mensuales. 27 BANCO 1 ¿Te depositan la nómina? Conoce tus derechos BANCO 2 28 L a portabilidad de nómina es el derecho que tienes de elegir el banco o Institución Financiera en el que recibirás tu salario, independientemente de que tu patrón haya escogido una entidad financiera para pagarte; tu derecho de portabilidad lo puedes ejercer en el momento que lo desees. Ten presente que: nadie puede obligarte a estar con determinada Institución Financiera. Si no lo haces, es probable que llegue tu nómina incompleta puesto que sólo se depositará a tu cuenta el dinero restante después de haber aplicado dichos cobros. Ojo, sólo si debes o tienes pagos domiciliados. Deben ayudarte Las Instituciones Financieras deben acatar cierta regulación dispuesta por el Banco de México (Banxico), de manera que el proceso sea igual para los usuarios de servicios financieros, así establece entre otros puntos: ¿Deberías cambiarte? Existen varias razones por las que podrías considerarlo. Por ejemplo: si tienes otro banco más cerca de tu casa o lugar de trabajo; porque conoces y te gustan los servicios de otra institución; porque en otro lado te ofrecen otros servicios más competitivos. ¡Tómalo en cuenta! Quizá el banco donde depositan tu salario no es accesible para ti por varias razones, por ejemplo: no hay uno cerca de tu casa, necesitas transporte para llegar a él, o incluso está lejos del trabajo. En esos casos la portabilidad de nómina puede ser tu aliada. Antes de cambiar Cerciórate de no tener adeudos, pagos pendientes o domiciliados, esto para que no te apliquen cobros a la cuenta donde te pagan tu nómina y desde donde se hace el traslado a la cuenta de tu preferencia. • Los bancos están obligados a transferir los recursos de pensiones, además de salarios y otras prestaciones de carácter laboral. • La utilización de un formato para la solicitud de la portabilidad de nómina, así como la posibilidad de efectuar cargos en las cuentas, previo a la transferencia por concepto de pago de créditos y por servicios contratados cuando así se haya pactado con los clientes. • La obligación de los bancos de publicar en dos periódicos de circulación nacional, así como en internet y en carteles colocados en sus sucursales, el derecho de sus clientes a solicitar en cualquier momento la portabilidad de nómina. Esta publicación se hará en enero y julio de cada año. 53% de adultos con cuenta de nómina no conoce la portabilidad gratuita de nómina 53% no sabe si le cobran comisiones por su cuenta Fuente: Encuesta Nacional de Inclusión Financiera 2015 29 Y… ¿Cómo lo pides? Los bancos ya ofrecen dicho trámite de forma electrónica, pero si tienes dudas puedes acudir a la sucursal para que te orienten en el trámite y conozcas qué necesitas para realizarlo. Generalmente puede ser así: 1. Preséntate en el banco de la cuenta ordenante. Ahí te darán un formato de solicitud de transferencia que deberás llenar. 2. Después presenta la siguiente documentación donde abrirás la cuenta receptora: contrato, estado de cuenta, tarjeta de débito (con tu nombre) y una identificación oficial. Ten presente que si no tienes aún una cuenta, también deberás cubrir los requisitos del banco de tu elección. Debe haber una cuenta ordenante, que es la que tu patrón abrió para depositar tu paga. 3. Entrega la solicitud. Cuando el trámite haya concluido comenzarás a recibir el servicio, a más tardar, en un plazo de 10 días hábiles, posteriores a la fecha de entrega de la solicitud. 4. No olvides preguntar en tu lugar de trabajo si se puede hacer la portabilidad de nómina, para que les proporciones el número CLABE de 18 dígitos de la cuenta del banco de tu preferencia y puedas recibir tu sueldo. La cuenta de la Entidad Financiera que tu elegiste se llama receptora, donde solicitarás que se haga la transferencia de tu sueldo. ¿Qué debes considerar? Lo primero que debes de saber de este servicio es que no tiene costo, además es de forma automática, no tienes que recordarle a tu patrón ni al banco cada vez que vayas a recibir tu sueldo. Al abrir la cuenta en tu banco favorito, verifica si cobra comisiones, ya que según el tipo de cuenta, podría haber cobros por manejo de cuenta o saldo mínimo. Piensa dos veces antes de contratar servicios financieros en ambas cuentas, ya que podrías perder el control. Si quieres cambiar, preferentemente no tengas adeudos, pagos pendientes o domiciliados. 30 31 El ahorro, un hábito de todos los días Este 31 de octubre celebramos el Día Mundial del Ahorro A horrar dinero y tener un fondo para vivir un futuro tranquilo o hacer frente a una contingencia, es la meta financiera de cualquier persona, pero si tú eres de aquellas que apenas recibe la quincena y ya está pensando en qué gastarla, o incluso ya debe buena parte de ella, seguro este artículo te interesará. Para muchos la palabra “ahorrar” es algo que no tiene sentido o no saben cómo lograrlo, pues generalmente surgen excusas. Sin embargo, si en verdad quieres ahorrar, debes tomarlo como un hábito y pensar en cómo podrías incorporar esta práctica a tus actividades. El beneficio es grande y quizá no lo veas en el momento, pero sí después. “El ahorro es una herramienta primordial para poder tener un futuro financiero sano, por lo que debe convertirse en una práctica de nuestro día a día”, asegura el doctor Edgar Castillo Huerta, consultor de administración de riesgos y estrategia financiera del Tecnológico de Monterrey. 32 Para el especialista, el hábito de ahorrar requiere de Educación Financiera, mucha disciplina y se obtiene poco a poco, por lo que recomienda empezar por adquirir la costumbre de separar un porcentaje de tus ingresos y guardarlo en la forma que mejor te guste. “Actualmente, el gobierno y las Instituciones Financieras aplican diversas estrategias para atraer la confianza de los usuarios y tratar de incentivar ésta actividad a través de diversos instrumentos de ahorro como Cetes, inversiones a plazos y desde luego las Afores, en donde es mucho más fácil hacer ahorros voluntarios con muy buenos rendimientos respecto de una cuenta bancaria, por ejemplo”, aseveró. Ahorrar ¿para qué? Al momento de ahorrar es importante que tengas definido cuál es el propósito de guardar ese dinero: para vacacionar con la familia, para pagar el enganche de una casa o un auto, para la vejez, etc., de esta manera será más fácil determinar el monto y plan de ahorro a seguir. Para que tus prácticas de ahorro sean exitosas debes ser realista con tus finanzas y no establecer expectativas demasiado altas que no puedas cumplir. Cuando fijas metas de ahorro fuera de tu realidad financiera, puedes perder la motivación porque no es posible conseguirlas. Una buena práctica es que cada vez que tengas un ingreso te ´pagues´ a ti mismo; esto es, separa el 5% o 10% de ese dinero y guárdalo, quizá pudiera parecer poco, pero el dinero ahorrado e invertido con planificación y prudencia, crece. No importa si tienes poco o mucho, lo importante es comenzar a guardar, pues cada centavo cuenta. Desde el punto de vista financiero algunos de los principales propósitos del ahorro son: 1) Representar un “colchón de seguridad” para situaciones no previstas como: enfermedad, accidente o alguna emergencia que pudieran generarte un requerimiento de dinero que no está contemplado en tu presupuesto diario. 2) Servir para alcanzar una meta específica como: pago de colegiaturas, un auto nuevo, realizar el viaje soñado, la fiesta de 15 años de tu hija, la computadora que tanto necesitas, etc. 3) A largo plazo, este tipo de ahorro está más enfocado a guardar dinero para vivir una vejez tranquila cuando los años de productividad laboral hayan quedado atrás. El ahorro es una herramienta primordial para poder tener un futuro financiero sano ¿Sabes identificar las formas de ahorro? Guardar tu dinero en casa, en una tanda, con tu familia o en una caja de ahorro del trabajo o conocidos; es ahorrar en medios informales. La desventaja de este tipo de ahorro, es que tu dinero puede perderse en cualquier momento. ¿Qué pasaría si alguien entrara a tu casa y te robara? ¿O si el lugar donde vives sufre una inundación o incendio? ¿Lo has pensado? Además, con estos métodos de ahorro informal puedes acceder de forma sencilla al dinero que has guardado, por lo que podrías gastarlo en un momento de impulsividad. ¿Realmente te conviene? Piénsalo. 33 ¿Sabías que el 32.4% de la población adulta en México utiliza este tipo de ahorro?* Por otra parte, ahorrar en una cuenta de nómina o pensión, de ahorro, cheques o depósito a plazo fijo, en Instituciones Financieras autorizadas; es ahorrar en medios formales. Esta forma de ahorro es la más conveniente, porque por ejemplo, puedes acceder más fácil a otros servicios financieros, puedes ganar intereses y además tu dinero cuenta con un seguro de depósito. Estarías más tranquilo al saber que tu ahorro está protegido, ¿no? A pesar de que el ahorro formal te otorga más beneficios, solo el 15.1% de la población adulta en México ahorra de esta forma.* Para saber en dónde puedes guardar tu dinero, te sugerimos que compares las opciones que te ofrecen las diferentes Instituciones Financieras y sobre todo asegurarte de que aquella que elijas, esté debidamente autorizada. Para ello puedes consultar el Sistema de Registro de Prestadores de Servicios Financieros (SIPRES), disponible en: http://portal.condusef.gob.mx/SIPRES/ jsp/pub/index.jsp El ahorro seguro es la mejor forma de guardar tu dinero en: • Un banco • Sociedad Financiera Popular (SOFIPO) • O en una Sociedad Cooperativa de Ahorro y Préstamo (SOCAP) autorizada Toma en cuenta que si guardas tu dinero en un banco, tendrás la certeza de que tu dinero está protegido por el Instituto de Protección al Ahorro Bancario (IPAB), hasta por una cantidad equivalente a 400 mil unidades de inversión UDIS* (2.1 millones de pesos aproximadamente) por persona física o moral, de acuerdo con los lineamientos que marca la Ley de Protección al Ahorro Bancario. Las SOFIPO cuentan con un Fondo de Protección hasta por un importe equivalente a 25 mil UDIS por persona (Artículo 105 de la Ley de Ahorro y Crédito Popular). Las SOCAP autorizadas por la Comisión Nacional Bancaria y de Valores (CNBV) cuentan con un Fondo de Protección hasta por un importe equivalente a 25 mil UDIS por persona, excepto aquellas con un nivel de operación básico (Artículo 54 de la Ley para Regular las Actividades de las Sociedades Cooperativas de Ahorro y Préstamo). *Valor de la UDI al 21 de septiembre de 2016: 5.445384, Banxico. Al ahorrar, no debes olvidar… • Pensar antes de hacer cualquier gasto • Fijarte una meta • Ser organizado • Ser constante *Encuesta Nacional de Inclusión Financiera 2015 34 • Reducir gastos innecesarios • Resistir las tentaciones • Realizar una lista de lo que necesitas antes de comprar Y tú, ¿ahorras? PREGUNTAMOS A ALGUNOS MEXICANOS ACERCA DEL AHORRO… ¿QUIERES SABER CUÁLES SON LOS PAÍSES CON MÁS AHORRO? Los países con más ahorros pertenecen a las naciones petroleras o se encuentran en Asia1. Juan Velasco 53 años Vendedor En mi trabajo hay una caja de ahorro donde se guarda una parte de mi salario cada quincena. Ese dinero lo tengo apartado por si llegara a presentarse un imprevisto, es un soporte para mí y mi familia. Eva Fernández 32 años Locutora de radio 1 Qatar Ahorro: 57.64% del Producto Interno Bruto (PIB) 2 Kuwait Ahorro: 55.05% del PIB Tengo una cuenta de ahorro en el banco, el dinero que guardo lo utilizo para salir de viaje. Omar Moremont 28 años Productor Tengo una cuenta de ahorro en el banco y procuro guardar algo cada mes. Estoy ahorrando para irme de vacaciones. 3 China Ahorro: 47% del PIB Laura Serdio 26 años Directora de una Asociación Civil Guardo mis ahorros en una cuenta bancaria. Antes ahorraba para irme de viaje pero ahorita mi prioridad es juntar lo suficiente para adquirir una casa. 4 Corea del sur Ahorro: 35.70% del PIB Natalia Gálvez 25 años Abogada No ahorro porque no me alcanza. Con mi sueldo cubro exactamente los gastos básicos de mi hogar, auto, pagar deudas y a veces para darme uno que otro gusto. 5 Botsuana Ahorro: 35.60% del PIB 1 Compendio de estimaciones del Fondo Monetario Internacional (FMI), Banco Mundial y el Libro Mundial de Datos de la CIA, entre 2010 y 2015. 35 Cómo salir de DEUDAS sin morir en el intento Planeación y disciplina, tus mejores aliados ¿Has estado endeudado en algún momento de su vida? Muchas son las personas que al menos en una ocasión han tenido que enfrentar una crisis financiera, ya sea por un problema de desempleo, de salud o simplemente porque gastaron de más y perdieron el control de sus deudas, que ahora los ahogan. 36 De acuerdo con una regla financiera básica, el pago de tus deudas no debe ser mayor al 30% de tus ingresos netos, ya que de lo contrario podrías caer en una situación de insolvencia. El pago de tus deudas NO DEBE SER MAYOR AL 30% DE TUS INGRESOS NETOS, ya que de lo contrario podrías caer en una situación de insolvencia. Si estás endeudado y esto se ha convertido en una situación que te agobia, te produce estrés y te quita el sueño, no desesperes porque es cierto que salir de deudas no es fácil, pero con disciplina y planeación, siempre podrás superarlas. Lo más importante es que reconozcas que estás en un problema de endeudamiento y no esperes a que tus cuentas sean enviadas a una agencia de cobranza. Y es que estar endeudado no siempre es malo, aunque suene extraño, también hay deuda buena y es aquella que destinas para incrementar tu patrimonio, por ejemplo: la compra de una casa, la remodelación de tu vivienda (que le da mayor valor), la adquisición de un auto, etc. Es claro que no existe un plan universal para salir de las deudas y la estrategia debe ser de acuerdo con tu situación particular, así que en Proteja su Dinero te queremos hacer algunas recomendaciones para que tomes la que mejor te convenga: Enlista tus deudas Saca tus estados de cuenta y haz una lista de todas tus deudas. Escribe el nombre de la tarjeta, el saldo total de la deuda, la tasa de interés, el pago mínimo y la fecha límite de pago. Para ello te podemos sugerir dos formatos: 1. Coloca en primer lugar la deuda con el saldo mayor y en seguida el resto en orden descendente. Concentra tus esfuerzos en pagar las deudas más altas, paga más del mínimo y a las demás cuentas destínales al menos el pago mínimo, no dejes de hacer las aportaciones mensuales para mantenerte al corriente. 2. Ordénalas conforme a la mayor tasa de interés. De esta forma dedicarás la mayor cantidad de dinero a liquidar la deuda más cara. Sin lugar a dudas esta es la mejor estrategia en términos financieros, ya que liquidarás primero la deuda que más intereses te genera. 37 Elabora un presupuesto El primer paso para tomar el control de tu situación financiera es saber cuánto dinero gastas, para luego definir el monto que puedes destinar al pago de tus deudas. Realiza un listado con el monto total de tus ingresos mensuales, a continuación gastos fijos (renta, colegiaturas, gas, luz, teléfono, etc.) y por último gastos variables (transporte, entretenimiento, ropa, zapatos, etc.). Establecer un presupuesto detallado que dé cuenta de todos tus gastos, por pequeños que sean, te permitirá también determinar dónde puedes recortarlos. Lo más recomendable es que empieces por reducir los gustos y gastos innecesarios, sin que ello signifique que dejarás de pasarla bien, no se trata de que ya no gastes, solo que lo hagas con moderación. Por ejemplo, puedes reducir el número de veces que sales al cine o a comer, cancelar la televisión de paga o reducir tu plan de telefonía móvil. Paga más del mínimo Para salir lo más pronto posible de esta complicada situación debes destinar la mayor cantidad de dinero posible al pago de tus deudas y debe ser suficiente para cubrir el pago mínimo y un poco más. Consolida tu deuda Esta opción te permite agrupar tus deudas en una sola cuenta. Revisa qué banco te ofrece mejores condiciones (CAT, menor tasa de interés, etc.) y solicítale traspasar el saldo de varias tarjetas de crédito a un solo plástico, además de tener un mayor control de tus pagos, esto te permitirá el ahorro de comisiones anuales. No todas las Instituciones Financieras ofrecen este beneficio, así que pregunta en el banco de tu elección si maneja el programa y bajo qué condiciones. 38 Salir de deudas no es fácil, pero con disciplina y planeación, puedes lograrlo. Guarda las tarjetas Si tu objetivo es dejar de seguir endeudándote, evita a toda costa continuar usando las tarjetas de crédito. Deja los plásticos guardados en un lugar seguro, o de ser posible, destrúyelos para erradicar la tentación de usarlos y acostúmbrate a hacer todas tus compras en efectivo. Reestructura tu deuda Comparada con la consolidación, la reestructura parece a simple vista más ventajosa, porque la institución acreedora puede disminuirte el monto de tu deuda e incluso eliminar los intereses generados por ésta. Sin embargo, el lado negativo es que dejará malos antecedentes en tu historial crediticio, por lo que siempre será mejor liquidar el total de tus adeudos. Encuentra Solicita un plan de pagos fijos Esta opción te permite “bajar” el monto del pago que debes realizar cada mes, el beneficio radica en que los intereses de la deuda ya no generarán más intereses. Esto facilita el pago del adeudo en un plazo mucho menor que si solo hicieras los pagos mínimos. Usualmente las Instituciones Financieras manejan plazos que van de 6 a 60 meses. Es importante que una vez que establezcas este plan con tus acreedores no vuelvas a utilizar tus tarjetas, ya que de otra forma, volverás a incrementar el monto de tu deuda y podrías volver a caer en una situación de insolvencia. Haz de tu tarjeta tu mejor aliado Si las sabes manejar, las tarjetas de crédito son una de las mejores opciones de crédito, ya que te permiten financiarte hasta por 50 días sin pagar un peso de interés. Además de esto, te ofrecen algunos beneficios como: generar puntos con los que puedes pagar tu anualidad, obtener boletos de avión o contar con seguros de viaje. Asimismo, te permiten domiciliar el pago de servicios con lo que te ahorran el traslado a una sucursal. ¡GR en Ciudad de México: Octavio Paz Av. Miguel Ángel de Quevedo 115, Col. Chimalistac, C.P. 01070, Del. Álvaro Obregón, CDMX, México. Daniel Cosío Villegas Av. Universidad 985, Col. Del Valle, C.P. 03100, Del. Benito Juárez, CDMX, México. Un paseo por los libros Pasaje Zócalo-Pino Suárez del Metro local 4, Col. Centro Histórico, C.P. 06060, Del. Cuauhtémoc, CDMX, México. Rosario Castellanos Tamaulipas 202, esq. Benjamín Hill, Col. Hipódromo de la Condesa, C.P. 06170, Del. Cuauhtémoc, CDMX, México. Juan José Arreola Eje Central Lázaro Cárdenas 24, esq. Venustiano Carranza, Col. Centro Histórico, C.P. 06300, Del. Cuauhtémoc, CDMX, México. ATI S ! Edmundo O'Gorman Av. Eduardo Molina 113, Archivo General de la Nación Col. Penitenciaría Ampliación, C.P. 153590, Del. Venustiano Carranza, CDMX, México. Trinidad Martínez Tarragó Carretera México- Toluca Km. 16 1/2 N° 3655, dentro del Centro de Investigación y Docencia Económicas (CIDE) Col. Lomas de Santa Fe, C.P. 01210, Del. Álvaro Obregón, CDMX, México. Guadalajara: José Luis Martínez Av. Chapultepec Sur 198, Col. Americana, C.P. 44310, Guadalajara, Jalisco. Nuevo León: Fray Servando Teresa de Mier Av. San Pedro 222 Norte, Col. Miravalle, C.P. 64660, Monterrey, N.L. En el I.P.N. Av. IPN s/n, esq. Wilfrido Massieu, instalaciones del IPN Zacatenco, Col. Lindavista, C.P. 07738, Del. Gustavo A. Madero, CDMX, México. Alfonso Reyes Carr. Picacho-Ajusco 227, Col. Bosques del Pedregal, C.P. 14738 Del. Tlalpan, CDMX, México. José María Luis Mora Plaza Valentin 12 Col. Mixcoac, C.P. 03730, Del. Benito Juárez, CDMX, México. Elsa Cecilia Frost Allende S/N, dentro del parque Juana de Asbeje Col. Tlalpan Centro, C.P. 14000, Del. Tlalpan, CDMX, México. Elena Poniatowska Amor Av. Chimalhuacán, entre Feria de las flores y Clavelero Col. Benito Juárez, C.P. 57000, Del. Nezahualcóyotl, CDMX, México. 39 Buró de Entidades Financieras ¿Qué es y para qué me sirve? ¿C uántas veces has escuchado hablar de que alguien tiene problemas al contratar un crédito porque “está en el Buró”? En esos casos, de lo que se trata es de un historial crediticio negativo en los registros de las Sociedades de Información Crediticia, que la mayoría conoce como el Buró de Crédito. Ese historial se toma en cuenta por las institucio- 40 nes que otorgan créditos, al decidir si le otorgan o no uno nuevo a cualquier persona. Así como ese “Buró” tiene información sobre las personas que han utilizado algún crédito, y de alguna forma las califica para saber si son aptas para contratar y pagar uno nuevo, la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF) cuenta, derivado de un mandato legal, con un Buró de Entidades Financieras (BEF), el cual contiene información sobre cómo se comportan las instituciones de este sector, en especial en aspectos que tienen un impacto directo en el usuario. Se trata de una herramienta de difusión y consulta que dicha Comisión construyó en el 2014 pensando en el beneficio de los usuarios de productos y servicios financieros, ya que facilita el tomar una decisión informada y objetiva sobre qué producto o servicio financiero contratar, y con qué institución. Aquí vas a encontrar cómo se portan los bancos, SOFOMES, afores, compañías de seguros, cajas de ahorro, entre otros sectores; en productos como crédito personal y de nómina, tarjetas de crédito, cuentas de ahorro, seguros de auto, entre muchos otros. Así, el Buró te dice de forma muy sencilla, cuántas reclamaciones han recibido las Instituciones Financieras por parte de los usuarios, por qué causas, cuánto se tardan en promedio en resolver y qué tanto resuelven a favor o en contra del usuario, al igual que el monto total de dinero que se deriva de estas reclamaciones, y cuánto se le abona al final a los usuarios de ese total reclamado. También se presenta un Índice de Desempeño de Atención a Usuarios (IDATU), que indica qué tan bien atienden las instituciones a los usuarios cuando éstos presentan una reclamación en CONDUSEF. En el Buró vas a encontrar también el total de las sanciones administrativas que las instituciones reciben por parte de CONDUSEF, cuánto deben pagar por esas multas y las causas por las cuales se les ha impuesto la sanción, así como si atienden de forma estricta los registros ante la propia CONDUSEF, los cuales sirven para que los usuarios puedan contar con mayor información sobre las instituciones, sus contratos y distintas obligaciones en beneficio de los usuarios, como el Registro de Despachos de Cobranza. Hay algunos casos de instituciones que incurren en prácticas no sanas, las cuales provocan un impacto negativo en el usuario, por lo cual también esa información se presenta en el Buró, y algo muy relevante: las cláusulas abusivas que las instituciones tienen en sus contratos. Por cierto, CONDUSEF multa a las instituciones cuando encuentra este tipo de cláusulas y las obliga a que se eliminen, por lo que si tú has hallado este tipo de abusos en tus contratos, denuncia en la liga que vas a ver en el propio Buró, y haz valer tus derechos. Una de las acciones muy valiosas que algunas Instituciones Financieras realizan en beneficio de los usuarios se refiere a la implementación de programas de Educación Financiera. Por ello, el Buró te indica qué instituciones cuentan con este tipo de programas, y en qué consiste cada uno. Algo también relevante que vas a encontrar en el Buró, es una evaluación que se realiza por producto de cada Institución Financiera, con base en las recla- maciones y sanciones que reciben y en la labor de supervisión que realiza la propia Comisión. Adicional a toda esta información, en el Buró vas a encontrar el Catálogo Nacional de Productos y Servicios Financieros, donde se describen y se presentan las características y requisitos de los productos más utilizados en el sistema financiero, por cada una de las entidades que los ofrecen. Con toda esa información que ahora puedes conocer al consultar el Buró de Entidades Financieras, podrás revisar de forma sencilla y rápida diversas opciones y elegir la que se ajuste a lo que necesitas, con lo cual se nivela y se hace más justa la relación entre los usuarios y las Instituciones Financieras. ¿Cómo ves? Si piensas que te será útil, visita la página www. buro.gob.mx y empieza a usar estos datos en tu beneficio. 41 U Detección de cláusulas abusivas EN CONTRATOS DE SEGUROS Entérate 42 n seguro es una inversión que te permite contar con un respaldo frente a situaciones inesperadas, además de que salvaguarda tu bienestar y el de los tuyos. Pero has pensado, ¿qué sucedería si esto no fuera así? Las cláusulas son aquellas estipulaciones que integran tu contrato, pero se convierten en abusivas al momento de causarte un perjuicio en tus derechos y obligaciones. En algunos contratos de adhesión existen este tipo de cláusulas y pueden poner en riesgo tu patrimonio. Derivado de la Reforma Financiera, la CONDUSEF puede sancionar a las Instituciones Financieras por tener este tipo de cláusulas en sus contratos de adhesión y obligarlas a suprimirlas. Para brindarte una mayor protección en este tipo de asuntos, la CONDUSEF, ha identificado dos cláusulas abusivas en contratos de seguros. De acuerdo con las Disposiciones de Carácter General en Materia de Cláusulas Abusivas contenidas en los contratos de adhesión, a continuación te presentamos las cláusulas detectadas en contratos de seguros: 1. “En el caso de pólizas individuales, se condicione la indemnización de un siniestro procedente ocurrido durante la vigencia de la póliza a que la póliza se encuentre vigente al momento de la reclamación1”. Ejemplo: Paola adquirió un seguro de gastos médicos mayores, con vigencia del 1° de enero al 31 de diciembre. Lamentablemente el 30 de diciembre sufrió un accidente y le fue posible reportarlo hasta el 1° de enero del siguiente año. Como su contrato solo abarcaba un periodo en específico, la aseguradora consideró improcedente su reclamación y no le fue otorgada la indemnización. 2. “Excluyan de los seguros que amparan muerte accidental, la que derive de actos dolosos cometidos en contra del asegurado, siempre y cuando éste no sea sujeto activo de delito, o no sea el provocador2”. Ejemplo: José contaba con un seguro de vida. Un día se encontraba caminando por la calle y fue arrollado por un auto que lamentablemente le quitó la vida. Al realizar las investigaciones pertinentes descubrieron que la persona que lo atropelló, lo hizo con toda la intención de herirlo por lo que el seguro de José no entregó la suma asegurada a los beneficiarios. Tú como usuario puedes denunciar una Cláusula Abusiva ante la CONDUSEF, y juntos podremos evitar que se quebranten los derechos de otros usuarios como tú. Ten presente que también puedes encontrar cláusulas abusivas en contratos de adhesión de crédito, automotriz, de nómina, cuenta corriente, hipotecario, personal, de tarjeta de crédito, seguros y más. ¡RECUERDA! • Es importante que revises el contrato antes de adquirir un seguro, ya que muchas veces al firmar sin leer, aceptas las condiciones abusivas sin tener conocimiento de ellas. • Si no tienes el contrato, solicítalo. • Si ya tienes un contrato, revísalo a detalle y si consideras tener una cláusula abusiva, no pienses más, acude a la CONDUSEF y denunciala. • Verifica que las condiciones ofertadas concuerden con las pactadas. • Si estás seguro de que la cláusula se considera abusiva, solicita a la Unidad Especializada de Atención a Usuarios (UNE) de la Institución Financiera, que la elimine de tu contrato. • En caso de que encuentres una de estas cláusulas o si tienes dudas sobre si es o no abusiva, en CONDUSEF te asesoramos. Puedes marcar al 01 800 9999 80 80 desde el interior de la república; o bien al 53 400 999 si vives en la Ciudad de México o área metropolitana. 289 cláusulas abusivas vigentes en el BEF3 en proceso de eliminación. 1 Disposición tercera, fracción sexta, inciso “a”. 2 Disposición tercera, fracción séptima, inciso “b”. 3 Buró de Entidades Financieras. * Sistema de Información Operativa (SIO), CONDUSEF La causa principal por la que usuarios de Instituciones de Seguros emiten reclamaciones ante la CONDUSEF, es debido a la Negativa en el pago de la indemnización. En el segundo trimestre de este año, se recibieron 3 mil 19 quejas.* 43 MÍNIMO, MÍNIMO, ¡paga más! Los pagos pequeños no siempre son la mejor opción. 44 C uando te llega tu estado de cuenta bancaria, hay muchas opciones que debes tomar en cuenta, entre ellas el pago mínimo. ¿Entonces me convienen los paguitos? Chécalo, puesto que estos esquemas suelen ser más caros, y la deuda se va incrementando si no pagas a tiempo, sólo compara y ve si es tu mejor opción. Veamos el siguiente ejemplo: En dos tiendas te ofrecen una pantalla led de 48 pulgadas, su costo promedio es de $10, 000. 1 Pagos chiquitos Si escoges por pagos semanales1: Pagas en 52 semanas (un año un mes) la cantidad de $266 cada semana, pero si te retrasas, tu pago sería de $313. En ambos casos significa que terminarías pagando: Sin retraso en el pago: $13,832 Con retraso en el pago: $16,276 2 Pago mínimo Si eliges usar la tarjeta de crédito de la insititución e ir pagando sólo el mínimo2: Pagas en 55 meses (más de 4 años): poco más de $23,000 y tu pago mínimo inicial será de 1,000 pesos por mes. El pago mínimo lo podemos describir como una manera en que cubrirás tu adeudo con la Institución Financiera por el dinero que te prestó. Así la Entidad te pide que cada cierto tiempo aportes una cantidad con la que consideres que estás al corriente. El tiempo en el que debes pagar, la cantidad, además de alguna comisión o interés, depende de cada institución. Hasta aquí, parece que estás pagando tus deudas como se debe, pero no es así. El pago mínimo como su nombre lo dice, es sólo una pequeña aportación que haces para terminar con la deuda, si sólo te sujetas a este pago verás muy lejos el fin de la misma, porque siempre se cubren primero antes intereses, comisiones, incluso el IVA; y puedes llegar a perder el control de manera que parezca impagable. Adelántate a tu deuda Siempre ten en cuenta tu fecha de corte y fecha límite de pago, Así conocerás cuánto debes de pagar y el último día en que podrás hacerlo, antes de que te apliquen cargos por pagar a destiempo. En el primer caso debes estar consciente del tiempo que estarás endeudado y la cantidad que terminarás pagando. Como viste, siempre será más. Por otro lado, si sólo cumples con el pago mínimo, tu deuda se extenderá varios años y pagarás más del doble. Si consideras alguna de estas opciones siempre abona más del mínimo, para acabar pronto con la deuda. Recuerda que es mejor ahorrar y que pongas como tu meta el artículo que quieres comprar, así no se desajustan tus finanzas ni terminas con una deuda larga. 1. Con datos obtenidos en visita a la tienda y en la página de la institución, al 24 de septiembre de 2016. 2. Datos obtenidos con la calculadora de pagos mínimos de la CONDUSEF, al 24 de septiembre de 2016, visita la página en: http://phpapps.condusef.gob.mx/condusef_pagomin/ 45 46 Sopa de letras Encuentra las siguientes palabras en la sopa de letras: Inversión, Administrar, Deuda, Ahorro, MAEX, Gasto, Portabilidad, Calaverita, Educación Financiera, Emprender M H A R M N D C E R X N Z I M L L O C T S I N A P B N O N A L R Q H F Q S A U X D P A D Y E Y I N F Y K S T P E M S E J A E H L Q C Q D R E D K V D R D T U Q R Z E J B K P W X Z O J W C E G E I M V R C B P I A Z O A B M C R Y N L A V S Q I N N P U Q L N X L D H M I V F Y A P L v M Z V J G B V I M K P D C A I T T D Y L K Q P E C R W B L O S I V N A P Q C G A S T O Z C A V H P U O V Q E P O G O L Q Y N N P R V L A C V T J E W P G L R R Q B N J L T T A A H O R R O Q P Z D N N P T V R D E K T A V D L E Y Y Z S N E R T V B N C W Q R T H O Y T P L A A E E V L S P B F J D L J O Y O P O V C T G B P C R S B X U R T D D E X C A L A V E R I T A A N I B O P Q D Y I R A W K P C R Q H L Y P H B T P I T X L N Z C X V T Y L F Z S V W F T H G M I U A D M P R Q N X V Y O I G Q Q I X B N C F H M A H Q R Z C R P A S C N D E A D R X Y I D P R L D R Y A B H Z E H P A R S R V K E R V T P I O R A Q T A L I O Q N O S A Y O T P I C U P W S R Y F M N E D J H V P L A E J O G A Q S H A K N L Q G I D A W Z A A T T U Q W Ñ D R I L M J I K U J N K J I L O J F P N D S Z A V E X Q S F O A H N R B O X D G T C V N Z C K C T R C H R T L I F D P N I L N I G Y B M A D T N N I O X E Q A L G Ñ P O G C L M H E U A E F E C O Z S O D I C A G I J N C D B A T E D U C A C I O N F I N A N C I E R A O B C A F J K C H A X R I V S D M X D C O D C I L N A H N P N U I G U Z 47 A H E T C G D F F S R D E A Q O A Y M H T F R C E D P S Y Y T T O G O L Z M N Y P K S M A N H M X D L P O I J N B A H Q X B Z A L S V L W E L A R U M N A L O O H H G H C F S A Q I J A X J R R I C H I H M G S Z Q M L A J N H Y V G V Z A Q M V A E L N J A A E R I Y L D E O N N B S O E H N S C U N R I Q Y H Z U P A L R R N A V Q J H F D D I A I B K S O P C A H V J T R P P I I W L Q C M O E G O U H T A R D B E O V O R Q M N C Q S E X N F Y X J A P R P M T R Y B Q V C K N E C A R D F E B D N K I S A P P I O N P L G P P G Q U X C I C M G K N C R S R I T P C Z A A D U E D X N O N O A T J L U V C Q T A O W D C S C Q I R D Z D A Z D C I Q P K N N X A V Q N V T A L M E P I C N S T V L G W E D X L N C R N T O I N V D A M I C O N N O I S R E V N I T T P J Z T X R K D L L I D N Z J D R V A Y Z B G H T E C T L C V Y L N E I I C F A Y T D O C O B O V W A D D B D E O A R C O K P W F P R I X P P Y R P V Y H P R Y C H A A X C N Z M I X G V Q C T D G H L M I D I T N O G E T D A N O Y Q T D R P E L P K I A T N S P B I Q R S A E R I Q Y Y S L K R U Q V Z U F I N C J A C Z T D A D I L I B A T R O P F O Q Y N U A N L H A T J Q P X F R X A A Q V E Y A R K A I F C G R V U H T R B Z A U E V B Q C A B Z S P G J D Ñ T E Q V A L N S W R E D N E R P M E T B U K B P L X W P L D C V K T V L J P W L C J P N Z C A O I Q Ñ L I R F W P D L E L O B v R B E O Ubica la subdelegación más cercana a tu domicilio En la Ciudad de México y área metropolitana 53 400 999 Norte Central Av. Lomas Verdes No. 1200 Local 46-E Plaza la Cúspide, Naucalpan, Edo. de Méx., C.P. 53126. [email protected] Av. Insurgentes Sur No. 762, Col. Del Valle, Del. Benito Juárez, CDMX, México, C.P. 03100. [email protected] Oriente Av. Canal de Río Churubusco No. 1635, Local LX03, Plaza Comercial Central, Col. Central de Abastos, Del. Iztapalapa, CDMX, C.P. 09040. [email protected] Centro Histórico Tacuba número 41, Col. Centro Histórico, Delegación Cuauhtémoc, C.P. 06010, CDMX (Estación Allende de la línea 2 del metro). [email protected] En el interior de la República: 01 800 999 80 80 Aguascalientes Av. Francisco I. Madero No. 322 Zona Centro, Aguascalientes, Ags. C.P. 20000 [email protected] Baja California Av. José Ma. Velasco No. 2789, P.B. Zona Urbana Río (entre Paseo de los Héroes y Boulevard Sánchez Tabuada) C.P. 22010, Tijuana, B.C. [email protected] Baja California Sur Estado de México Querétaro Guanajuato Quintana Roo Av. Estado de México No. 1616 Oriente Col. Álamos 2, Metepec, Estado de México, C.P. 52148 [email protected] Calz. de los Héroes No. 522 Col. Andrade, León, Gto., C.P. 37370 [email protected] Guerrero Av. Zaragoza Poniente No. 330 Edificio Torre Azul, piso 8, Col. Centro, Querétaro, Qro., C.P. 76000 [email protected] Av. Tulum No. 96 y 97 esq. Calle Agua, Mza. No. 15 Supermanzana No. 4 Cancún, Q. Roo, C.P. 77500 [email protected] Av. Baja California Sur No. 510 entre Ignacio Allende y Normal Urbana, Fracc. Perla, La Paz, B.C.S., C.P. 23000 [email protected] Av. Costera Miguel Alemán No. 707 (antes 133, Mezanine, Edificio Nafin) Fracc. Magallanes Acapulco, Gro., C.P. 39670 [email protected] San Luis Potosí Campeche Hidalgo Sinaloa Jalisco Sonora Michoacán Tabasco Calle 10 ó Paseo de los Héroes No. 290-A, Barrio San Román Campeche, Camp., C.P. 24040 [email protected] Coahuila Blvd. Independencia No. 2120 Ote. P.B. Local “A”, Col. Estrella Torreón, Coah., C.P. 27010 [email protected] Colima Francisco I. Madero No. 243 esq. General Núñez, P.B. edificio Palacio Federal, Colima, Col., C.P. 28000 [email protected] Chiapas Av. Central Poniente No. 1384 esq. 13 Poniente Sur, Col. Centro Tuxtla Gutiérrez, Chis., C.P. 29000 [email protected] Chihuahua Av. Francisco Zarco No. 2605 Col. Jardines del Santuario esq. Calle Guillermo Prieto Chihuahua, Chih., C.P. 31020 [email protected] Cd. Juárez (Chih.) Av. Tecnológico No. 1770, Local 14-A, Planta Alta, Col. Fuentes del Valle, Cd. Juárez, Chih., C.P. 32500 [email protected] Durango Aquiles Serdán No. 954-A, PB Poniente, Zona Centro, Piazza Venecia, Centro Comerciale, Durango, Dgo., C.P. 34000 [email protected] Calle 15 de septiembre #108 Col. Periodistas, C.P. 42060 Pachuca de Soto, Hidalgo [email protected] Edificio “Cima” López Cotilla No. 2032, pisos 2 y 4 Col. Arcos Sur Guadalajara, Jal., C.P. 44130 [email protected] Av. Camelinas No. 3233, desp. 209 Fracc. Las Américas, Morelia, Mich. C.P. 58270 [email protected] Morelos Av. Alta Tensión No. 156, esq. Gustavo Díaz Ordaz, Col. Cantarranas Cuernavaca, Mor., C.P. 62440 [email protected] Nayarit Calle San Luis 136 Sur Col. Centro Tepic, Nay., C.P. 63000 [email protected] Nuevo León Morelos No. 133 Oriente, piso 9 Condominio “Monterrey”, Zona Centro Monterrey, N. L. C.P. 64000 [email protected] Oaxaca Violetas No. 218, (entre Palmeras, Sabinos y Pensamientos) Col. Reforma, Oaxaca, Oaxaca., C.P. 68050 [email protected] Puebla Boulevard Libramiento San Juan (Esteban de Antuñano) No. 2702, local B, Col. Reforma Sur la Libertad Puebla, Pue., C.P. 72160 [email protected] Av. Real de Lomas No. 1005, P.B, Fracc. Lomas, cuarta sección San Luis Potosí, S.L.P., C.P. 78216 [email protected] Av. Insurgentes Sur 790 A-4, Col. Centro Sinaloa Culiacán, Sinaloa C.P. 80120 [email protected] Dr. Ignacio Pesqueira No. 170 esq. con Madrid, Col. Prados del Centenario Hermosillo, Son., C.P. 83260 [email protected] Av. César Sandino No. 741, PB, Col. Primero de Mayo, C.P. 86190, Villahermosa, Tab. [email protected] Tamaulipas Dr. Carlos González Salas No. 101 Locales 3, 4, 5 y 6 Col. Vista Hermosa Tampico, Tamps., C.P. 89349 [email protected] Tlaxcala Av. Mariano Sánchez No. 32, casi esq. con Guerrero, Col. Centro Tlaxcala, Tlax., C.P. 90000 [email protected] Veracruz Juan Enríquez No. 128 esq. Xicoténcatl Col. Ricardo Flores Magón Veracruz, Ver., C.P. 91900 [email protected] Yucatán Calle 29 No. 479, esq. con 46 A Fracc. Gonzalo Guerrero Mérida, Yuc., C.P. 97115 [email protected] Zacatecas Blvd. López Mateos No. 103-C, Interior 1, Col. Centro, Zacatecas, Zac. C.P. 98000 [email protected] QUEJAS O DENUNCIAS EN CONTRA DE SERVIDORES PÚBLICOS DE LA CONDUSEF Porque nos interesa promover la transparencia de la gestión pública y lograr la participación ciudadana, ponemos a tu disposición los medios para presentar una: QUEJA O DENUNCIA EN CONTRA DE SERVIDORES PÚBLICOS DE LA COMISIÓN NACIONAL PARA LA PROTECCIÓN Y DEFENSA DE LOS USUARIOS DE SERVICIOS FINANCIEROS 1. PERSONALMENTE acudir al 9º piso, y presentarse en el Área de Quejas. 2. VÍA TELEFÓNICA por línea directa o a los números 54 48 71 80 y 01 800 71 71 774. 3. POR BUZONES instalados en las áreas de atención al público. 4. PÁGINA DE INTERNET http://www.gob.mx/condusef en el sitio del Órgano Interno de Control. 5. CORREO ELECTRÓNICO [email protected] Ayúdanos a combatir la corrupción No permitas irregularidades, estamos para servirte Ubicación: Av. Insurgentes Sur No. 762, Piso 9, Col. Del Valle, CDMX, México, C.P. 03100, Delegación Benito Juárez. Horario de atención: SANCIONAR LAS CONDUCTAS INDEBIDAS, SATISFACER LAS NECESIDADES Y EXPECTATIVAS DE LOS USUARIOS DE LA CONDUSEF, ES TAREA DE TODOS lunes a viernes de 9:00 a 18:00 horas. EDUCA tu CARTERA En todo el país del 7 al 13 de noviembre Sede central en la CDMX del 10 al 13 de noviembre visítala en Calzada Juventud Heroica entre Puerta de Leones y Altar a la Patria, 1ª Sección de Chapultepec, Ciudad de México De 9:00 a 17:00 hrs Stands informativos, conferencias, obras de teatro, talleres, cine móvil, juegos y más actividades para toda la familia ACTIVIDADES GRATUITAS