Compañía Tenedora de Seguros y Calificaciones de

Anuncio

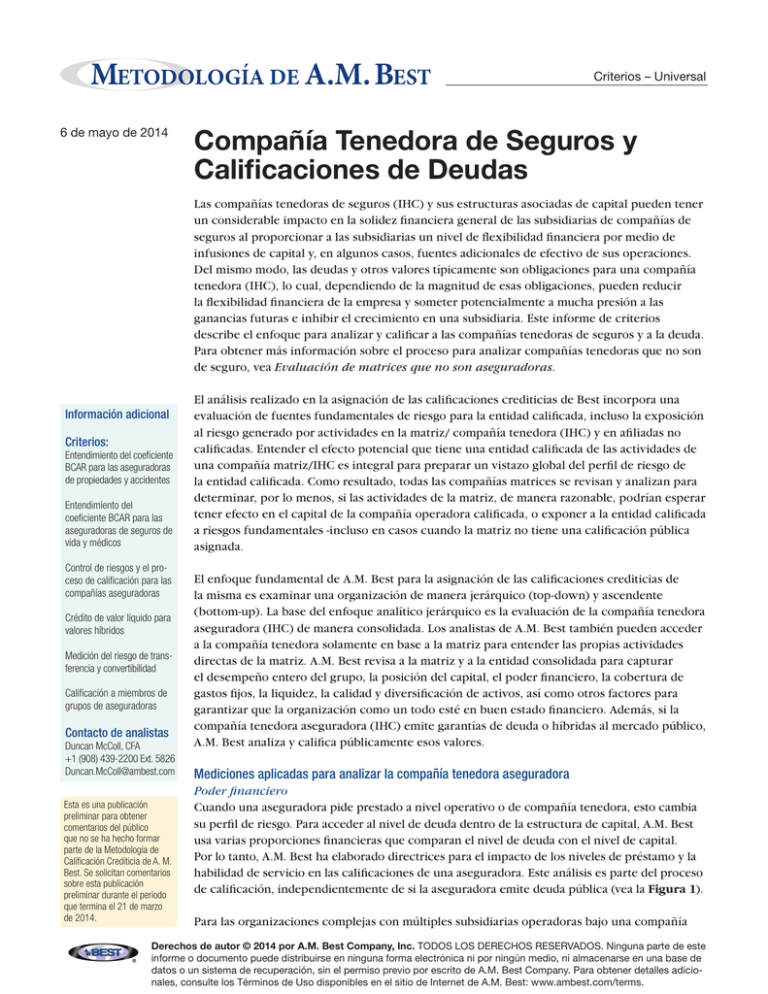

METODOLOGIA DE A.M. BEST 6 de mayo de 2014 Criterios – Universal Compañía Tenedora de Seguros y Calificaciones de Deudas Las compañías tenedoras de seguros (IHC) y sus estructuras asociadas de capital pueden tener un considerable impacto en la solidez financiera general de las subsidiarias de compañías de seguros al proporcionar a las subsidiarias un nivel de flexibilidad financiera por medio de infusiones de capital y, en algunos casos, fuentes adicionales de efectivo de sus operaciones. Del mismo modo, las deudas y otros valores típicamente son obligaciones para una compañía tenedora (IHC), lo cual, dependiendo de la magnitud de esas obligaciones, pueden reducir la flexibilidad financiera de la empresa y someter potencialmente a mucha presión a las ganancias futuras e inhibir el crecimiento en una subsidiaria. Este informe de criterios describe el enfoque para analizar y calificar a las compañías tenedoras de seguros y a la deuda. Para obtener más información sobre el proceso para analizar compañías tenedoras que no son de seguro, vea Evaluación de matrices que no son aseguradoras. Información adicional Criterios: Entendimiento del coeficiente BCAR para las aseguradoras de propiedades y accidentes Entendimiento del coeficiente BCAR para las aseguradoras de seguros de vida y médicos Control de riesgos y el proceso de calificación para las compañías aseguradoras Crédito de valor líquido para valores híbridos Medición del riesgo de transferencia y convertibilidad Calificación a miembros de grupos de aseguradoras Contacto de analistas Duncan McColl, CFA +1 (908) 439-2200 Ext. 5826 [email protected] Esta es una publicación preliminar para obtener comentarios del público que no se ha hecho formar parte de la Metodología de Calificación Crediticia de A. M. Best. Se solicitan comentarios sobre esta publicación preliminar durante el periodo que termina el 21 de marzo de 2014. El análisis realizado en la asignación de las calificaciones crediticias de Best incorpora una evaluación de fuentes fundamentales de riesgo para la entidad calificada, incluso la exposición al riesgo generado por actividades en la matriz/ compañía tenedora (IHC) y en afiliadas no calificadas. Entender el efecto potencial que tiene una entidad calificada de las actividades de una compañía matriz/IHC es integral para preparar un vistazo global del perfil de riesgo de la entidad calificada. Como resultado, todas las compañías matrices se revisan y analizan para determinar, por lo menos, si las actividades de la matriz, de manera razonable, podrían esperar tener efecto en el capital de la compañía operadora calificada, o exponer a la entidad calificada a riesgos fundamentales -incluso en casos cuando la matriz no tiene una calificación pública asignada. El enfoque fundamental de A.M. Best para la asignación de las calificaciones crediticias de la misma es examinar una organización de manera jerárquico (top-down) y ascendente (bottom-up). La base del enfoque analítico jerárquico es la evaluación de la compañía tenedora aseguradora (IHC) de manera consolidada. Los analistas de A.M. Best también pueden acceder a la compañía tenedora solamente en base a la matriz para entender las propias actividades directas de la matriz. A.M. Best revisa a la matriz y a la entidad consolidada para capturar el desempeño entero del grupo, la posición del capital, el poder financiero, la cobertura de gastos fijos, la liquidez, la calidad y diversificación de activos, así como otros factores para garantizar que la organización como un todo esté en buen estado financiero. Además, si la compañía tenedora aseguradora (IHC) emite garantías de deuda o híbridas al mercado público, A.M. Best analiza y califica públicamente esos valores. Mediciones aplicadas para analizar la compañía tenedora aseguradora Poder financiero Cuando una aseguradora pide prestado a nivel operativo o de compañía tenedora, esto cambia su perfil de riesgo. Para acceder al nivel de deuda dentro de la estructura de capital, A.M. Best usa varias proporciones financieras que comparan el nivel de deuda con el nivel de capital. Por lo tanto, A.M. Best ha elaborado directrices para el impacto de los niveles de préstamo y la habilidad de servicio en las calificaciones de una aseguradora. Este análisis es parte del proceso de calificación, independientemente de si la aseguradora emite deuda pública (vea la Figura 1). Para las organizaciones complejas con múltiples subsidiarias operadoras bajo una compañía Derechos de autor © 2014 por A.M. Best Company, Inc. TODOS LOS DERECHOS RESERVADOS. Ninguna parte de este informe o documento puede distribuirse en ninguna forma electrónica ni por ningún medio, ni almacenarse en una base de datos o un sistema de recuperación, sin el permiso previo por escrito de A.M. Best Company. Para obtener detalles adicionales, consulte los Términos de Uso disponibles en el sitio de Internet de A.M. Best: www.ambest.com/terms. Metodología Criterios – Universal tenedora aseguradora, se hace un juicio analítico de la magnitud hasta la que cada subsidiaria está, en práctica, apoyando lo que pidió prestado y, como resultado, los niveles de poder relevante a la calificación crediticia de A.M. Best de cada subsidiaria. Además de poder, A.M. Best toma en cuenta la calidad de la estructura de capital y la permanencia del capital. Como parte de su análisis de calidad de capital, A.M. Best revisa los términos y las condiciones de los valores emitidos, el programa de madurez de la estructura de capital, y el nivel de fondo de comercio, el valor en vigor, los costos diferidos de adquisición y otros activos intangibles relacionados con el valor líquido reportado y la capitalización total. El nivel de activos intangibles es de importancia especial cuando dichos artículos constituyen una parte considerable de la base de capital de la organización, de ese modo distorsionando las proporciones de poder financiero relativas a las compañías similares. Proporción de cobertura Al evaluar la habilidad de una compañía tenedora aseguradora para dar servicio a sus obligaciones financieras, A.M. Best toma en cuenta varias proporciones de cobertura, incluido el interés y la cobertura de gastos fijos. Al evaluar los niveles de cobertura, A.M. Best factoriza el entorno de tasas actuales y previstas de interés en cuenta de la solidez de cobertura. Figura 1 Directrices del poder financiero típico de la compañía tenedora y la cobertura de interés Categoría ICR aaa aa a bbb bb b Débito/capital* <15% <25 <35 <45 <65 >65% Cobertura de interés** >10x >7x >5x >3x >2x <2x La habilidad para dar servicio a las obligaciones financieras con el tiempo es una función de la capitalización actual de la organización y la habilidad para generar ganancias de las operaciones. El efectivo sin gravámenes, los equivalentes a efectivo y las inversiones a corto plazo contenidos en la compañía tenedora también pueden apoyar el servicio de deuda de la matriz y otras obligaciones a corto plazo. Los antecedentes de la gerencia de recompras de acciones y dividendos de interesados se considera como parte de la evaluación de la solvencia prospectiva de la compañía tenedora y de las proporciones de cobertura esperadas. Poder operativo Para complementar su evaluación de poder financiero, A.M. Best también revisa el poder operativo de la compañía. A.M. Best define ampliamente el nivel operativo como deuda (o instrumentos similares) usados para financiar un conjunto específico de activos igualados. El flujo de efectivo del conjunto de activos se espera que sea suficiente para financiar los pagos de interés y principal relacionados con las obligaciones, reduciendo considerablemente la llamada potencial de unas utilidades de la aseguradora y el flujo de efectivo. Generalmente, las obligaciones de deudas vistas por A.M. Best como elegibles para tratamiento de poder operativo se excluirán del cálculo del poder financiero, a menos que se sobrepase uno de los niveles de tolerancia. (Perspectiva A.M. Best del poder operativo.) * Deuda a largo plazo + corto plazo (ajustado para valores híbridos)/[(Valor líquido total de los interesados + interés minoritario y otro + acciones preferidas (sin valor líquido) + deuda a largo plazo + deuda a corto plazo) neto de AOCI] ** Ingreso operativo sin gravar + gasto de interés/gasto de interes + dividendos preferidos La visión económica de A.M. Best del capital en alguna organización puede diferir considerablemente de la capitalización informada. Liquidez La liquidez de una compañía tenedora depende del grado en el cual pueda cumplir con sus obligaciones financieras a través de flujo de efectivo o teniendo efectivo e inversiones que sean buenas, diversificadas y líquidas. La fuente de flujo de efectivo disponible para una compañía tenedora con pocas operaciones se apoya principalmente en la capacidad de pago de dividendos de sus subsidiarias. La capacidad de dividendos, a su vez depende en parte de la estructura organizacional, reconociendo que es preferible una estructura generalmente plana que una estructura de niveles. La presencia de subsidiarias rentables sin regular se ven 2 Metodología Criterios – Universal positivamente, dado que no hay límites en la cantidad de dividendos que pueden enviarse por flujo ascendente. Las fuentes adicionales de efectivo, incluso los centros bancarios de crédito, también puede mejorar la liquidez de una compañía tenedora. Un alto grado de liquidez permite a una aseguradora cumplir con necesidades inesperadas de efectivo sin vender anticipadamente inversiones o activos fijos, lo cual puede causar pérdidas considerables debido a las condiciones temporales del mercado o consecuencias fiscales. Para obtener más información sobre el análisis de liquidez de A.M. Best, vea Análisis de la liquidez de una compañía tenedora de seguros. Riesgos de inversión y asignación de activos La calidad y diversificación de activos contribuye a la estabilidad financiera de la compañía. Los activos invertidos (principalmente bonos, acciones comunes, hipotecas y bienes raíces) se evalúan para acceder el riesgo de incumplimiento de pago y el efecto potencial en el capital y el excedente si el descenso del valor del mercado de esos ocurre inesperadamente. Mientras más grande la liquidez, la diversificación y la calidad de la cartera de activos, menos será la incertidumbre que hay en la valuación que se realizará cuando se vendan los activos y menor la probabilidad de incumplimiento de pago. Por lo tanto, las normas de inversión de una compañía se revisan para identificar la falta de diversificación entre sectores o regiones geográficas, con atención particular a las inversiones grandes e individuales que sobrepasan el 10% del capital total de la compañía. Las compañías que tienen activos no líquidos, no diversificados o especulativos y estos tienen una exposición importante a la evaluación de riesgos a líneas volátiles de negocios que son vulnerables a cambios no favorables en condiciones económicas o de aseguramiento, pueden poner en peligro el capital y el excedente. Riesgo de las operaciones que no se incluyen en el balance Si una compañía tenedora está expuesta a artículos de capital para las operaciones no incluidos en el balance, incluso balances asociados con activos no controlados, garantías para los afiliados, responsabilidades de contingencia, obligaciones de plan de pensión sin financiar, obligaciones de alquiler a largo plazo y permuta financiera de tasa de interés, los artículos de capital para las operaciones de liquidación se analizan para determinar el efecto potencial en la flexibilidad financiera, liquidez, excedente y exposición a pérdida del grupo. Adecuación de capital Como parte de su análisis de la capacidad financiera de la organización como un todo, A.M. Best podría usar un coeficiente de adecuación de capital de Best (BCAR) consolidado para evaluar la capitalización ajustada al riesgo usando las declaraciones financieras consolidadas de la compañía tenedora o la compañía matriz aseguradora operadora si no existe una compañía tenedora aseguradora. Para obtener más información, vea Entendimiento del coeficiente BCAR Universal, Entendimiento del coeficiente BCAR para las aseguradoras de propiedades y de accidentes y Entendimiento del coeficiente BCAR para las aseguradoras de seguros de vida y médicos. Un coeficiente BCAR consolidado se calcula con base en la proporción del capital disponible de la organización en relación con el capital neto requerido. Coeficiente BCAR consolidado = Capital disponible Capital neto requerido El capital disponible representa el capital que está disponible para que la organización entera absorba diversas desviaciones en sus inversiones, crédito, evaluación de riesgos y riesgos de liquidación. La fórmula de capital de A.M. Best usa un enfoque de capital basado en el riesgo en el que el capital neto requerido se calcula para apoyar tres amplias categorías de riesgo: Riesgo de 3 Metodología Criterios – Universal inversión, riesgo de crédito y riesgo de evaluación de riesgos. La fórmula de adecuación o suficiencia de capital también contiene un ajuste para covarianza, que refleja la independencia estadística supuesta de los componentes individuales. El capital disponible de una compañía se divide por su capital requerido neto, después del ajuste de covarianza, para determinar su coeficiente BCAR. A.M. Best hace un número de ajustes al capital reportado de una compañía dentro de su modelo de capital para ofrecer una base más económica y comparable para evaluar la suficiencia de capital. Después de entender el riesgo inherente de los artículos de liquidación, el analista hará suposiciones cualitativas de las responsabilidades de liquidación que podrían agobiar el crecimiento de la compañía o la conservación del excedente y puede modificar el cambio de capital en un coeficiente BCAR consolidado para reflejar el nivel apropiado de riesgo. Los diferentes marcos de trabajo de contabilidad y requisitos reguladores de todo el mundo requieren numerosos ajustes al capital reportado de una compañía. Se eliminan la plusvalía y otros activos intangibles. Se eliminan las reservas previas a catástrofes de las reservas de pérdida y se mueven al capital disponible conforme al efecto impositivo. Los ajustes para cualquier valor incorporado en las reservas de primas no devengadas, se hacen reservas de pérdida y valores de ingreso fijo si la compañía todavía no las refleja en su capital reportado. Se hacen más ajustes al capital para reflejar otros riesgos a la solidez del balance, incluidas las exposiciones a catástrofes y los requisitos de notificación de deudas. Figura 2 Componentes des capital disponible Capital reportado Ajustes de valor líquido: Primas no devengadas Activos Reserva de pérdida Reaseguro Ajustes de deuda: Valores de deuda e híbridos Requisitos de notificación de deuda Otros ajustes: Pérdidas potenciales por cátastrofes (neto del reaseguro) Pérdidas operativas futuras Dividendos futoros Capital de contingencia Reservas de contingencia Valor en vigor (negocio de seguros de vida) Costos diferidos de adquisición Activos de fondo Otros activos intangibles El modelo del coeficiente BCAR produce una calificación absoluta, la cual es la proporción del capital ajustado de la compañía con su propio capital neto requerido. Esta proporción de capital específica para la compañía indica si su capacidad de capital se alinea con las categorías de calificación “segura” o “vulnerable” de A.M. Best y se basa en un perfil de riesgo específico de las operaciones de la compañía. Control de riesgos de empresas A.M. Best cree que el control de riesgos de empresas (ERM) –establecer una cultura atenta al riesgo, usando herramientas sofisticadas para identificar y controlar regularmente, así como medir los riesgos y las correlaciones de riesgo- es un componente cada vez más importante del marco de control de riesgos de una aseguradora. Esto incluye el mejoramiento y el esfuerzo continuo para refinar un marco de control de riesgos de empresas, incluida la elaboración de modelos internos de capital económico a nivel consolidado o de grupo. Cuando se analiza una compañía tenedora, A.M. Best evaluará las prácticas de control de riesgos de la operación en relación con el perfil de riesgos de la compañía con base en la volatilidad de las ganancias y el capital con el tiempo. (Vea Control de riesgos y el proceso de calificación de las compañías aseguradoras.) Afiliadas no calificadas Otra parte importante del enfoque de calificación jerárquico de A.M. Best es la revisión y el análisis de las afiliadas no calificadas. Esto típicamente se incorporará a la evaluación de las actividades de la matriz a través del análisis de la información –tal como la tabla organizacional y las finanzas consolidadas- con la gerencia de la compañía. A.M. Best revisa 4 Metodología Criterios – Universal el grupo para detectar el beneficio o el perjuicio potencial que representa cualquier afiliada. Para sentirse cómodos con las afiliadas que no son aseguradoras de un grupo, los analistas de A.M. Best tienen pláticas con la administración para determinar el ajuste estadístico de estas entidades. Además, los análisis de A.M. Best usan información pública, estudios analíticos de terceros e informes del sector, así como sus propios análisis de información provista por la administración, para evaluar el estado financiero de una afiliada que no es aseguradora. Poder doble Otra medida usada para evaluar la capitalización es poder doble, o la proporción de las inversiones de la compañía tenedora en subsidiarias a su valor líquido ajustado. El poder doble se usa para determinar la magnitud hasta donde la deuda emitida en la compañía tenedora se contribuye como valor líquido para una o más compañías operadoras. El poder doble alto no contrarrestado por factores mitigantes puede llevar a un vistazo desfavorable de la estructura capital de la organización o la calidad del capital en la compañía operadora. Calificación de la compañía tenedora La calificación de la compañía tenedora se determina por referencias de las calificaciones crediticias de la aseguradora de la aseguradora operadora y refleja el análisis de las implicaciones de riesgo de crédito de la compañía tenedora que es una entidad legal separada de la aseguradora operadora, y la subordinación normal de la compañía tenedora a los asegurados de la compañía operadora (vea la Figura 3). Figura 3 Resumen de la relación entre distintas calificaciones Calificación crediticia de una compañia tenedora no operadora Perfil de riesgo de compañia tenedora tomada en consideración en la calificación publicada de la compañia operadora Calificación de deuda (especifica a obligaciones de deuda Calificación de compañia tenedora derivada de la calificación publicada de la compañia operadora Calificación publicada de compañia operadora Calificación de deuda (específica a obligaciones de deuda) Dado que la compañía tenedora generalmente no genera utilidades importantes aparte de las operaciones subsidiarias, su separación legal de la compañía operadora representa un Figura 5 del control real o potencial que un grado adicional de riesgo, especialmente en términos regulador podría aplicar al traslado de fondos de unade aseguradora operadora a una compañía Resumen la relación entre distintas calificaciones tenedora. Además, los asegurados de la para aseguradora operadora organizaciones complejas Figura 4 generalmente tienen jerarquía sobre los acreedores de la Puntaje típico de calificación a) La calificación crediticia de la compañía tenedora se deriva de la calificación publicada de compañía tenedora. crediticia a calificación crediticia las compañías operadoras por medio del análisis de A.M. Best del grado de efecto que tiene cada compañía operadora en la solvencia de la compañía tenedora y cualquier beneficio que riesgos tomados por diversificadas de fondos de las operaciones. obtenga por las fuentes Debido en parte al mayor grado de acreedores principales no asegurados de la compañía tenedora en b) La calificación crediticia publicada de las compañías el análisis de A.M. Compañiaoperadoras operadorareflejan Compañia tenedora comparación con la compañía operadora, la grado compañía tenedora Bestadel hasta donde cada una está apoyando la deuda, o demás obligaciones, de la aaa 0-2 compañíacrediticia tenedora o las normalmente se le asignarán una calificación encompañías afiliadas.aa+ 2-3 lugar de una compañía operadora (vea la Figura 4). Los niveles aa/aa- tenedoras no 3operadoras Calificación crediticia de compañías máximos de dividendos u otras restricciones en el movimiento de a+/a/a3 bbb+/bbb 3 fondos de la compañía operadora a la compañía tenedora también bbb3-4 se reflejan en los puntos entre la compañía tenedora operadora y bb+/bb 4 la calificación de la aseguradora. bb4-5 Calificación crediticia Calificación crediticia Análisis de una agencia Para las compañías operadoras de alta calificación, las calificaciones crediticias de la publicada de una aseguradora publicada de una aseguradora operadora que no es compañía tenedora generalmente son dos o tres puntos más bajas. Bajando aun más la escalaaseguradora operadora operadora de calificaciones, esto puede extenderse a cuatro o cinco puntos. Por el contrario, para las organizaciones más fuertes, con operaciones diversificadas, estos puntos pueden reducirse a 5 Figura 3 Resumen de la relación entre distintas calificaciones Calificación crediticia de una compañia tenedora no operadora Metodología Calificación de deuda (especifica a obligaciones de deuda Perfil de riesgo de compañia Calificación de compañia cero (por ejemplo, sitenedora después de tomar en cuenta los riesgos indicados anteriormente, tenedora tomada en consideración derivada de la depublicada créditodedela la sociedad depublicada carteradeseguía uniforme con una calificación de “aaa”). en la calificación calificación la compañia operadora compañia operadora Criterios – Universal el perfil Para las organizaciones más complejas, con múltiples operaciones de seguro y que no son de Calificación de deuda seguro propiedad de una compañía tenedora, seaaplicará la misma lógica analítica. El juicio (específica Calificación publicada de compañia operadora obligaciones de deuda) depende la principal compañía adicional se usa para ver de qué subsidiarias operadoras tenedora para cumplir con sus obligaciones y, por lo tanto, cuáles calificaciones crediticias de la compañía tenedora son más importantes para el proceso de puntos (vea la Figura 5) Una compañía tenedora provee mejorías de calificación a una compañía operadora (ver Calificación a miembros de grupos de aseguradoras). Si una a) La calificación crediticia de la compañía tenedora se deriva de la calificación publicada de compañía tenedora mantiene las compañías operadoras por medio del análisis de A.M. Best del grado de efecto que tiene cada compañía operadora en la solvencia de la compañía tenedora y cualquier beneficio que considerables activos líquidos, obtenga por las fuentes diversificadas de fondos de las operaciones. estos se tomarán en cuenta en las calificaciones crediticias publicadas b) La calificación crediticia publicada de las compañías operadoras reflejan el análisis de A.M. Best del grado hasta donde cada una está apoyando la deuda, o demás obligaciones, de la de la compañía operadora, si se compañía tenedora o las compañías afiliadas. considera que estos fondos estarían disponibles para cumplir con las Calificación crediticia de compañías tenedoras no operadoras obligaciones en curso de seguro. Si esos fondos no se considera que están disponibles para cumplir con las pólizas y las obligaciones contractuales pero parecen ser Calificación crediticia Calificación crediticia Análisis de una agencia una característica sostenible del publicada de una aseguradora publicada de una aseguradora operadora que no es operadora operadora aseguradora balance de la compañía tenedora, la liquidez de la compañía tenedora podría tomarse en cuenta en el grado de puntos entre la calificación crediticia de la compañía tenedora y la de la compañía operadora. Figura 5 Resumen de la relación entre distintas calificaciones para organizaciones complejas De modo similar, si una compañía tenedora mantiene un poder o medidas de cobertura débiles en relación con la calificación crediticia de la compañía operadora, entonces esto se tomará en cuenta en la calificación crediticia publicada de la compañía operadora. En ambos casos, a la calificación crediticia de la compañía tenedora se le dan puntos de la calificación crediticia publicada de la compañía operadora. Calificaciones de deuda y acciones preferidas Si una organización aseguradora emite una deuda pública, A.M. Best podría asignar una calificación específica a su criterio de la calidad del crédito de la deuda emitida. La calificación de la deuda se establece por referencias a las calificaciones crediticias de la entidad emisora, tanto si es una compañía tenedora operadora como si es una compañía tenedora. Las calificaciones de deuda emitidas por una compañía tenedora reciben puntos de las calificaciones crediticias de la compañía tenedora. A.M. Best ve la subordinación del valor de la estructura de capital de la compañía tenedora como el factor principal para los puntos. Es razonamiento es que en el caso de que la compañía tenedora quedara en bancarrota, las obligaciones principales en teoría deberían pagarse antes de que los acreedores subordinados reciban algún pago. Se hace más hincapié en la subordinación contractual de la estructura de capital que en el nombre del valor. Los valores descritos en el contrato de emisión como los principales a todas las demás obligaciones sin asegurar reciben 0 puntos de la calificación 6 Metodología Criterios – Universal crediticia de la compañía tenedora. Los valores subordinados contractualmente únicamente a la deuda principal reciben 1 punto. Los valores subordinados contractualmente a la deuda principal y la deuda subordinada reciben 2 puntos. Además, las características agresivas de absorción de pérdida pueden influenciar el puntaje. Las características tales como eliminaciones o conversiones de equidad pueden causar un puntaje más amplio si en un panorama de estrés la deuda se convertiría a un tipo más subordinado de valor. Por otra parte, las características que no afectan la subordinación (por ejemplo, interés diferido) no tienen efecto en el puntaje. Si una compañía con un problema existente de deuda subordinada emite una deuda subordinada adicional considerada principal a la emisión existente, entonces la calificación de la emisión previa se podría rebajar la calificación. Este enfoque es congruente con una asignación de calificación que se basa principalmente en la subordinación estructural. Generalmente, solamente se asignan tres niveles de puntaje (0, 1 ó 2) a los valores en una compañía tenedora, independientemente del Figura 6 número de valores en la estructura de capital. Puntaje típico de calificación crediticia de El punto de vista de A.M. Best es que en un panorama de bancarrota de una compañía una compañia tenedora para instrumentos tenedora, las diferencias de recuperación entre de deuda de compañias tenedoras los valores con 2 o más puntos probablemente no Deuda principal sin Acciones serán significativas. Por lo tanto, es posible que garantías Deuda subordinada preferidas instrumentos con distinta subordinación tengan el 0 1 2 mismo nivel de puntaje (vea la Figura 6). Aunque los valores preferidos y valores fiduciarios preferidos se ven como que tienen menos solvencia que la de la deuda subordinada secundaria y generalmente se califican con dos puntos menos que la calificación crediticia de la compañía tenedora. En los casos en donde un valor fiduciario o una entidad para fines especiales emiten valores respaldados por una clase diferente de valores, los valores emitidos por el fideicomiso tienen un punto menos que los valores emitidos por la entidad aseguradora al fondo de la obligación, sujeto al tope del puntaje. Por ejemplo, si A.M. Best califica emisiones de valores fiduciarios preferidos que están respaldados por una deuda subordinada, el instrumento se califica en el mismo nivel que los valores fiduciarios preferidos, dado que los valores fiduciarios preferidos están más retirados de los flujos de efectivo en la compañía operativa. Pueden ocurrir modificaciones a esto, dependiendo de los detalles de la emisión. Si se emitiera deuda subordinada a deuda principal, y no existiera deuda principal, entonces la deuda recibirá 1 punto de la compañía tenedora, permitiendo eficazmente un marcador de posición en el caso de que se emitiera deuda principal. Las calificaciones de deudas emitidas por Figura 7 compañías operadoras reciben puntos de Puntaje típico de la calificación crediticia de las calificaciones crediticias publicadas de una compañía operadora para instrumentos la compañía operadora. Para las deudas de deuda de compañías operadoras emitidas por compañías operadoras, el grado Notas de Deuda Calificación de subordinación contractual de la emisión de crédito del principal sin excedentes/otras deu- Acciones das subordinadas preferidas garantías emisor calificada a los acreedores principales aaa/aa/a 1 2 3 (generalmente los asegurados) se refleja en bbb+/bbb 1ó2 2 3 el nivel de calificación. Para las aseguradoras bbb2ó3 3 4 con calificaciones más altas, la deuda bb+/bb 3 4 5 bb3 ó más 4 ó más 5 ó más principal sin garantía más frecuentemente se calificará con un número más bajo que la calificación crediticia (para reflejar la subordinación de tenedores de deuda a los asegurados), la deuda subordinada dos puntos, y así sucesivamente. Sin embargo, para las aseguradoras en niveles más bajos de calificación, los puntos entre los asegurados y las obligaciones principales 7 Metodología Criterios – Universal de tenedores de deuda pueden expandirse a medida que las calificaciones crediticias se bajen por la escala de calificaciones. El aumento en puntaje en los niveles más bajos de calificación crediticia refleja el aumento generalmente de la intervención reguladora (vea la Figura 7). En ciertas jurisdicciones, la antigüedad de los asegurados y los tenedores de deuda principal son paralelos. En ese panorama, la deuda principal recibirá 0 puntos en lugar de 1, la deuda subordinada recibirá 1 punto en lugar de 2, y las acciones preferidas recibirán 2 puntos en lugar de 3. Crédito de valor líquido para híbridos La emisión de valores de deuda no tradicionales por parte de una compañía tenedora o una compañía aseguradora operadora podría recibir un trato favorable de los valores híbridos en relación con los instrumentos de deuda tradicionales debido a la existencia de características parecidas al valor líquido. La evaluación de A.M. Best de esos valores, y el impacto causado en el poder financiero y las proporciones de cobertura, se enfocan en el uso de los instrumentos dentro de una estructura de capital de la entidad y el efecto de las proporciones financieras y la flexibilidad financiera. Al clasificar valores con valor líquido de crédito patrimonial a lo largo del proceso continuo, A.M. Best coloca la deuda sola y los valores con una opción de colocación de efectivo en un extremo y las acciones comunes en el otro. Todos los demás valores caen entre esos, con base en las características de pérdida de absorción y flexibilidad de flujo de efectivo. En general, mientras más larga sea la madurez, más largos los plazos que podrían diferirse los pagos de intereses o dividendos, y más profunda la subordinación, más alto el crédito de valor líquido dado a un valor híbrido. Sin embargo, esos instrumentos pueden ser demasiado complejos y requerir un análisis extensivo de calificación. Como tal, la determinación de crédito de valor líquido por valores híbridos se hará en cada caso individual. Generalmente, A.M. Best otorga crédito de valor líquido, que se compone de hasta el 20% del capital total de la compañía, para los valores híbridos que muestran las características del valor líquido común. La cantidad de crédito dado a valores híbridos se basa en la creencia de A.M. Best de que el sector de los seguros, así como el sector más amplio de servicios financieros, es muy sensitivo a los cambios de la percepción del mercado de la salud financiera de una aseguradora (vea Crédito de valor líquido para valores híbridos). Límite máximo de transferencia y convertibilidad Las calificaciones de las compañías tenedoras están sujetas a los límites máximos de transferencia y convertibilidad (T&C). A.M. Best define el riesgo de transferencia y convertibilidad como el riesgo de que las autoridades gubernamentales puedan imponer controles de transferencia y convertibilidad que pudieran evitar o impedir fundamentalmente la habilidad del sector privado para convertir moneda local en moneda extranjera o transferir fondos a acreedores no residentes. A.M. Best emplea un proceso de dos pasos para calcular el límite máximo de transferencia y convertibilidad. El proceso empieza con una calificación soberana y después calcula la probabilidad de que un gobierno implemente restricciones de moneda en caso de incumplimiento de pago. De ese modo, los límites máximos de riesgo de transferencia y convertibilidad son siempre iguales o más altos que una calificación del soberano del país (vea Medición del riesgo de transferencia y convertibilidad ). Consideración del apoyo gubernamental El apoyo gubernamental, tanto a través de formas explícitas (por ejemplo, garantías escritas) o por medio de apoyo implícito (no contractual), puede aumentar la calificación crediticia publicada de la compañía tenedora. El apoyo financiero explícito demuestra el compromiso gubernamental hacia una organización. Dicho apoyo viene en forma de contribución de capital 8 o un acuerdo contractual que muestra el compromiso. El nivel de beneficios asequible a la calificación de una compañía tenedora depende del tipo de apoyo financiero explícito provisto. Las garantías que ofrecen protección completa pueden proporcionar aumentos de calificación. Una compañía tenedora también puede recibir aumentos de calificación con base principalmente en el nivel de apoyo implícito esperado de parte del gobierno. Sin embargo, la cantidad de apoyo explícito ya provisto a la compañía tenedora también influencia el nivel de apoyo implícito previsto por A.M. Best y el nivel de beneficio en una calificación. Estos juicios son subjetivos y se deciden por un comité de calificación después de un análisis formal de calificación, lo cual incluye la evaluación de información reunida a través de conversaciones detalladas con funcionarios/administradores del gobierno para obtener un entendimiento completo de la relación que tiene el gobierno con la organización. Publicado por A.M. Best Company Metodología PRESIDENTE Y DIRECTOR Arthur Snyder III VICEPRESIDENTE EJECUTIVO Larry G. Mayewski VICEPRESIDENTE EJECUTIVO Paul C. Tinnirello VICEPRESIDENTES PRINCIPALES Douglas A. Collett, Matthew C. Mosher, Rita L. Tedesco, Karen B. Heine A.M. BEST COMPANY OFICINAS CENTRALES MUNDIALES Ambest Road, Oldwick, NJ 08858 Teléfono: +1 (908) 439-2200 OFICINA DE WASHINGTON 830 National Press Building 529 14th Street N.W., Washington, DC 20045 Teléfono: +1 (202) 347-3090 A.M. Best América Latina, S.A. de C.V. Paseo de la Reforma 412, Piso 23 Col. Juárez, México, DF A.M. BEST SERVICIOS DE CALIFICACIÓN DE EUROPA, S.A. A.M. BEST SERVICIOS DE INFORMACIÓN DE EUROPA, S.A. 12 Arthur Street, 6th Floor, London, UK EC4R 9AB Teléfono: +44 (0)20 7626-6264 A.M. BEST DE ASIA Y EL PACÍFICO, S.A. Unit 4004 Central Plaza, 18 Harbour Road, Wanchai, Hong Kong Teléfono: +852 2827-3400 A.M. BEST DE MENA, ASIA DEL SUR Y ASIA CENTRAL Office 102, Tower 2 Currency House, DIFC PO Box 506617, Dubai, UAE Teléfono: +971 43 752 780 Una calificación de capacidad financiera de Best es una opinión independiente de la capacidad financiera de una aseguradora y su habilidad para cumplir con sus obligaciones en curso de pólizas y contratos. Se basa en la evaluación global cuantitativa y cualitativa de la solidez de balance, el desempeño operativo y el perfil comercial de una compañía. La opinión de la calificación de capacidad financiera trata de la habilidad relativa de una aseguradora para cumplir con sus obligaciones en curso de pólizas y contratos de seguro. Estas calificaciones no son una garantía de la habilidad actual o futura de una aseguradora de que cumplirá con sus obligaciones contractuales. La calificación no se asigna a pólizas o contratos de seguro específicos ni trata ningún otro riesgo, incluso, entre otros, las políticas o los procedimientos de pago de reclamaciones de la aseguradora; la habilidad de la aseguradora de disputar o denegar el pago de reclamaciones por razones de malas interpretaciones o fraude; ni ninguna responsabilidad específica contractual originada por la póliza o el titular del contrato. Una calificación de capacidad financiera no se recomienda para la compra, el mantenimiento o la cancelación de una póliza de seguro, un contrato o alguna otra obligación financiera emitida por una aseguradora, ni trata de lo adecuado de ninguna póliza ni contrato particular para un fin o comprador específico. Una calificación de crédito de deuda o de emisor de Best es una opinión relacionada con el riesgo relativo de crédito futuro de una entidad, un compromiso de crédito o un valor de deuda o similar. Se basa en una evaluación global cuantitativa y cualitativa de la solidez del balance, el desempeño operativo y el perfil comercial de la compañía, y cuando es adecuado, la índole específica y los detalles del valor de deuda calificado. El riesgo de crédito es el riesgo de que una entidad pueda no cumplir con sus obligaciones financieras, contractuales a medida que vayan venciendo. Esas calificaciones de crédito no tratan de ningún riesgo, incluido entre otros, el riesgo de liquidez, el riesgo de valor de mercado o la volatilidad del precio de los valores calificados. La calificación no es una recomendación para comprar, vender o mantener ningún valor, póliza de seguro, contrato ni ninguna otra obligación financiera, ni trata de lo adecuado de ninguna obligación financiera particular para un fin o comprador específico. Al llegar a una decisión de calificación, A.M. Best confía en los datos financieros auditados por un tercero o en otra información provista para eso. Aunque esta información se considere confiable, A.M. Best no verifica independientemente la precisión o confiabilidad de la información. A.M. Best no ofrece servicios de consultoría ni asesoría. A.M. Best no es un Asesor de Inversiones y no ofrece consejo de inversiones de ningún tipo, ni la compañía ni sus analistas de calificación ofrecen ninguna forma de asesoría de estructuración o financiera. A.M. Best no vende valores. A.M. Best recibe compensación por sus servicios de calificación interactiva. Esas cuotas de calificación pueden variar desde US$5,000 a US$500,000. Además, A.M. Best puede recibir compensación de entidades calificadas por servicios relacionados que no califican o por productos ofrecidos. Los informes especiales y las hojas de datos relacionadas de A.M. Best están disponibles, sin cargo alguno, a todos los suscriptores de BestWeek. Las personas que no estén suscritas pueden comprar el informe completo y la hoja de datos. Hay informes especiales disponibles a través de nuestro sitio de Internet en www.ambest.com/research o llamando a Servicio al Cliente al (908) 439-2200, ext. 5742. Se ofrecen algunos informes especiales e instrucciones al público en general sin costo alguno. Para hacer indagaciones de prensa o para comunicarse con los autores, comuníquese con James Peavy al (908) 439-2200, ext. 5644. SR-2012-M-395A