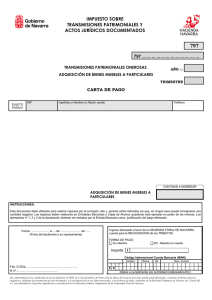

El Impuesto de Transmisiones Patrimoniales Onerosas y Actos

Anuncio

El Impuesto de Transmisiones Patrimoniales Onerosas y Actos Jurídicos Documentados La transmisión de una oficina de farmacia tiene diversas consecuencias fiscales, según sea el tipo de operación que se efectúe, así dará lugar a un posible incremento o disminución de patrimonio, pudiendo constituir, además, hecho imponible de IVA o de Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados, o bien del Impuesto sobre Sucesiones y Donaciones. Necesitamos tener meridianamente claras las condiciones en que se transmite la oficina de farmacia y en que se ha de liquidar este impuesto, así, eliminaremos posibles riesgos de contingencias fiscales, para que con un adecuado diseño y ejecución de la operación de traspaso de la oficina de farmacia, nos permita afrontar estas circunstancias con total tranquilidad, aunque que en el quehacer diario de la gestión de una oficina de farmacia no se pone de manifiesto, este impuesto cobra una importancia singular cuando el farmacéutico traspasa su oficina de farmacia,. En este breve artículo estudiaremos las transmisiones que dan lugar al nacimiento del hecho imponible contemplado en el Impuesto de Transmisiones Patrimoniales, por lo que deberemos conocer primero si la operación esta sujeta a IVA, aspecto que ya estudiamos en profundidad en un capítulo precedente, pues esta figura impositiva se aplica con prioridad sobre aquella. Debo recordar que nos estamos limitando a las transmisiones de oficinas de farmacia "inter vivos", ya que las producidas por "mortis causa" tributan por el Impuesto de Donaciones y Sucesiones, y son analizadas en otro link de esta Web. ¿Qué tipo de tributo es el Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados? Se trata de un impuesto de naturaleza indirecta que grava: • Las transmisiones patrimoniales onerosas. • Las operaciones societarias. • Los actos jurídicos documentados. 1 Debemos tener en cuenta, que en ningún caso, un mismo acto podrá ser liquidado por el concepto de transmisiones patrimoniales onerosas y por el de operaciones societarias. Cuando el tráfico es empresarial, el impuesto que afecta a las transmisiones de bienes es el IVA, pero cuando esta venta de bienes no tiene un carácter mercantil, sino civil, el impuesto indirecto que las grava es el Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados. ¿Cuándo nace la obligación a tributar por el Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados? El nacimiento del impuesto puede originarse por dos causas: a. Por las transmisiones patrimoniales onerosas de bienes y derechos, cualquiera que sea su naturaleza, que estuvieran situados, pudieran ejercitarse o hubieran de cumplirse en territorio español o en territorio extranjero, cuando el obligado al pago del impuesto tenga su residencia en España. Es decir, que los farmacéuticos de la Unión Europea que están adquiriendo las oficinas de farmacia en nuestro país, también estarán obligados al pago de dicho impuesto; esta ha sido una duda siempre presente, que se ha visto finalmente resuelta por una circular de la Dirección General de Tributos. b. Por los Actos Jurídicos Documentados que se formalicen en territorio nacional y por los que habiéndose formalizado en el extranjero surtan cualquier efecto, jurídico o económico, en España. ¿Cuáles con las transmisiones patrimoniales sujetas? En las operaciones de traspaso de oficinas de farmacia, cobran especial importancia a efectos de este impuesto, dos situaciones: a. Las transmisiones onerosas por actos «inter vivos» de toda clase de bienes y derechos que integren el patrimonio de las personas físicas o jurídicas. b. La constitución de derechos reales, préstamos, fianzas, arrendamientos, pensiones y concesiones administrativas, salvo cuando tengan por objeto la 2 cesión del derecho a utilizar inmuebles o instalaciones en puertos y aeropuertos. ¿Esta sujeta la operación de traspaso de todo el patrimonio empresarial a Impuesto de transmisiones Patrimoniales y Actos Jurídicos Documentados cuando la operación no esté sujeta a IVA? Efectivamente quedarán sujetas las entregas de aquellos inmuebles que estén incluidos en la farmacia, como totalidad de patrimonio empresarial, cuando por las circunstancias concurrentes la transmisión de este patrimonio no quede sujeta al Impuesto sobre el Valor Añadido. En este sentido el artículo 7.5 del Real Decreto Legislativo 1/1993 de 24 de septiembre según interpretación de la Dirección General de Tributos, entre otras la Resolución de 20 de octubre de 2003. "esta valoración se ha obtenido mediante capitalización, a un tipo coincidente con el interés de demora del año de traspaso, del beneficio medio ponderado de los tres años anteriores a dicho traspaso. Por tanto la valoración asignada sólo podría modificarse mediante tasación pericial contradictoria, para que en su caso, se llegase a girar liquidación por Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados" Tribunal Económico Administrativo Central Ar. 1993\1170 ¿Cuál será la base imponible que tendremos en cuenta para la liquidación del tributo? La base imponible está constituida por el valor real del bien transmitido o del derecho que se constituya o ceda. Unicamente serán deducibles las cargas que disminuyan el valor real de los bienes, pero no las deudas, aunque estén garantizadas con prenda o hipoteca. "...dado que el Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados, ha sufrido diversas modificaciones, es necesario concretar el periodo de tiempo al que debe referirse la presente sentencia, y declara que la transmisión de una oficina de farmacia, incluido el local donde se ubica por parte de un farmacéutico a otra persona con igual titulación que va a seguir ejerciendo la 3 misma actividad, entre el 1-1-1987 y el 31-12-1991, está sujeta al Impuesto de Transmisiones Patrimoniales"( Sentencia del Tribunal Supremo. Ar RJ 1996\8459). ¿En el caso de oficinas de farmacia en régimen de arrendamiento, que cantidad se considerará como base imponible? Así como en el caso del arrendamiento de viviendas, sujeto al Impuesto de Transmisiones Patrimoniales, servirá de base la cantidad total que haya de satisfacerse por todo el período de duración del contrato; cuando no constase aquél, o indicase "duración indefinida" se girará la liquidación computándose seis años, sin perjuicio de las liquidaciones adicionales que deban practicarse, caso de continuar vigente después del expresado período temporal; en los contratos de arrendamiento de fincas urbanas sujetas a prórroga forzosa se computará, como mínimo, un plazo de duración de tres años, en el caso del arrendamiento del local de negocio de la Oficina de farmacia, dichas directrices no son de aplicación puesto que está sujeto al Impuesto sobre el Valor Añadido. ¿A cuanto ascenderá la cuota tributaria?: Se obtendrá aplicando sobre la base liquidable los siguientes tipos: a) El 6 por 100, si se trata de la transmisión de inmuebles, así como la constitución y cesión de derechos reales que recaigan sobre los mismos, excepto los derechos reales de garantía. Dicho tipo por lo que respecta a la normativa estatal, ya que las Comunidades Autónomas han aprobado con carácter general el 7 por 100. b) El 4 por 100, si se trata de la transmisión de bienes muebles y semovientes, así como la constitución y cesión de derechos reales sobre los mismos, salvo los derechos reales de garantía. c) El 1 por 100, si se trata de la constitución de derechos reales de garantía, pensiones, fianzas o préstamos, incluso los representados por obligaciones, así como la cesión de créditos de cualquier naturaleza. Cuando en el mismo contrato de traspaso de la oficina de farmacia incluyen bienes muebles e inmuebles, como es frecuente en las operaciones que nos ocupan, sin especificación de la parte de valor que a 4 cada uno de ellos corresponda, se aplicará el tipo de gravamen de los inmuebles. Cuando se utiliza un fiduciario que mantiene la titularidad de la oficina de farmacia, mientras el farmacéutico adquirente se hace cargo de ella, hay que tener en cuenta que se están produciendo dos transmisiones, y por tanto se ha de tributar dos veces. "...del examen efectuado por la Sentencia de la Sala Primera del Tribunal Supremo, se infiere, que a consecuencia de la naturaleza del contrato de fiducia, el primer adquirente se comprometió a entregar al fiduciante la oficina de farmacia, por lo que el acto descrito está revestido del carácter de onerosidad desde el momento en que ambas partes suscriben un contrato ante Notario por un valor de 72.121 euros, para garantizar a su debido tiempo la oficina de farmacia y el local, cuya titularidad había sido adquirida por el fiduciario con dinero del fiduciante. Por lo que para determinar si la liquidación girada por la Consejería de Hacienda de la Comunidad valencia a don Luis A.P. por el concepto de Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados, este Tribunal reconoce que son ajustados a la legalidad." (Sentencia del Tribunal Supremo Ar. RJ 95\1995). ¿Qué trascendencia adquiere el Impuesto de Transmisiones Patrimoniales, cuando se permuta la oficina de farmacia por una renta vitalicia mientras sobreviva el farmacéutico? Cuando en las cesiones de bienes a cambio de pensiones vitalicias o temporales, la base imponible a efectos de la cesión sea superior en más del 20 por 100 y en 12.020 euros, a la de la pensión, la liquidación a cargo del cesionario de los bienes se deberá girar por el valor en que ambas bases coincidan y por la diferencia se le practicará otra por el concepto de donación. (De conformidad con lo dispuesto en el artículo 14.6 del Real Decreto Legislativo 1/1993). Cuando en las transmisiones onerosas por actos intervivos de bienes y derechos, el valor comprobado a efectos de la modalidad de transmisiones patrimoniales onerosas exceda del consignado por las partes en el correspondiente documento en más del 20 por 100 de éste y dicho exceso sea superior a 12.020 euros, éste último sin perjuicio de la tributación que corresponda por la modalidad anteriormente 5 comentada, tendrá para el transmitente y para el adquirente las repercusiones tributarias de los incrementos patrimoniales derivados de transmisiones a título lucrativo. (Dicha disposición relativa al artículo 14.7 de la misma norma fue declarado inconstitucional y nula.) ¿Existe alguna excepción en la liquidación de Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados? No, todas las transmisiones empresariales de bienes inmuebles sujetas y no exentas al Impuesto sobre el Valor Añadido, se liquidarán sin excepción por dicho tributo, sin perjuicio de lo previsto en el art. 27 respecto al gravamen sobre Actos Jurídicos Documentados. También será aplicable cuando se renuncie a la aplicación de la exención en el Impuesto sobre el Valor Añadido, conforme a lo previsto en este Impuesto. Si a pesar de esto se efectúa la autoliquidación por la modalidad de transmisiones patrimoniales onerosas del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, ello no eximirá en ningún caso a los sujetos pasivos sometidos al Impuesto sobre el Valor Añadido, de sus obligaciones tributarias por este concepto, sin perjuicio del derecho a la devolución de los ingresos indebidos a que hubiese lugar, en su caso, por la referida modalidad de transmisiones patrimoniales onerosas. Así, el farmacéutico que enajena su farmacia por acto "inter vivos" queda afectado por el Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados por lo que se refiere al local donde se ejercita la actividad. ¿Y cuando el farmacéutico transmite la oficina de farmacia, pero se reserva para sí el local, que lo cede en régimen de arrendamiento? "El traspaso mediante precio de una oficina de farmacia, incluyendo cesión del arrendamiento del local, y venta de las instalaciones, mobiliarios y enseres, debe calificarse como sujeto a IVA y, por tanto, no sujeta a la modalidad de transmisiones patrimoniales onerosas del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados, sin perjuicio del gravamen de AJD. Tanto en el 6 caso de sujeción a IVA, si hay transmisión parcial, como de no sujeción, si hay transmisión total, no procedería el gravamen por Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados, que sólo tiene lugar en las entregas de inmuebles exentos de IVA, que no existen en el caso del traspaso de la oficina de farmacia que nos ocupa." Sentencia del Tribunal Supremo. Ar. 1170\1993. ¿Qué parte debe hacerse cargo del pago del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados? El obligado al pago es el adquirente de la oficina de farmacia, sin que pueda haber lugar a dudas por las partes que realizan la transmisión, ahora bien, esto no tiene por que limitar los pactos que entre las partes puedan llegar a acordar en traspaso de oficina de farmacia, pero en caso de incumplimiento de las obligaciones tributarias, la Hacienda Pública se lo exigirá al adquirente, en calidad de sujeto pasivo del impuesto. ¿Realiza la Administración Tributaria una comprobación sobre el valor declarado para el Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados? La comprobación de estos importes, ha sido un tema que ha traído de cabeza a más de un farmacéutico en el proceso de enajenación de su oficina de farmacia, ya que la Administración comprobará el valor real de los bienes y derechos transmitidos, y en caso de encontrar alguna diferencia, notificará una nueva liquidación con el valor estimado por ella. Esta valoración puede ser impugnada por el sujeto pasivo, pudiendo exigir la realización de una prueba pericial contradictoria. No obstante, en el proceso actual de modernización de la Administración Tributaria, y con el ánimo siempre presente de combatir el fraude, la Administración se ha dotado de dos elementos disuasorios: • En primer lugar, mediante una disposición de la Ley de Tasas, estableció que si el valor comprobado era mayor del 20%, y siempre que este diferencial excediera de 12.020 euros, no sólo tributaria este diferencial por el impuesto que nos ocupa, sino que además este incremento tributaria como una plusvalía. 7 • Además cuando el valor comprobado por la Agencia Tributaria exceda en más del 100% del valor declarado, la Administración podrá ejercer una especie de derecho de adquisición preferente, y adquirir para si misma los bienes y derechos transmitidos, pero ahora que en algunos Juzgados se están produciendo subastas de distintas oficinas de farmacia no sería extraño que en un futuro la Administración Tributaria haga uso de este derecho. Este impuesto, por estar cedido a las Comunidades Autónomas, la gestión y recaudación corresponde a las Consejerías de Economía y Hacienda; a excepción de Madrid, Ceuta y Melilla, donde se encarga la Administración del Estado. 8