Cálculo de la rentabilidad económica de una empresa

Anuncio

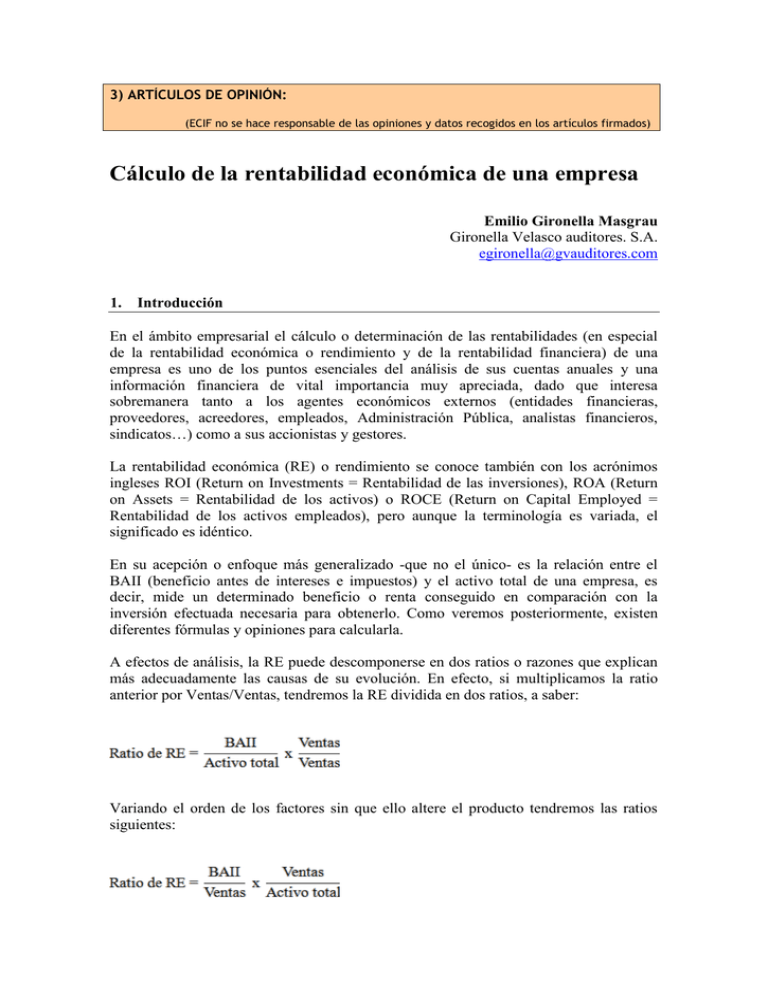

3) ARTÍCULOS DE OPINIÓN: (ECIF no se hace responsable de las opiniones y datos recogidos en los artículos firmados) Cálculo de la rentabilidad económica de una empresa Emilio Gironella Masgrau Gironella Velasco auditores. S.A. [email protected] 1. Introducción En el ámbito empresarial el cálculo o determinación de las rentabilidades (en especial de la rentabilidad económica o rendimiento y de la rentabilidad financiera) de una empresa es uno de los puntos esenciales del análisis de sus cuentas anuales y una información financiera de vital importancia muy apreciada, dado que interesa sobremanera tanto a los agentes económicos externos (entidades financieras, proveedores, acreedores, empleados, Administración Pública, analistas financieros, sindicatos…) como a sus accionistas y gestores. La rentabilidad económica (RE) o rendimiento se conoce también con los acrónimos ingleses ROI (Return on Investments = Rentabilidad de las inversiones), ROA (Return on Assets = Rentabilidad de los activos) o ROCE (Return on Capital Employed = Rentabilidad de los activos empleados), pero aunque la terminología es variada, el significado es idéntico. En su acepción o enfoque más generalizado -que no el único- es la relación entre el BAII (beneficio antes de intereses e impuestos) y el activo total de una empresa, es decir, mide un determinado beneficio o renta conseguido en comparación con la inversión efectuada necesaria para obtenerlo. Como veremos posteriormente, existen diferentes fórmulas y opiniones para calcularla. A efectos de análisis, la RE puede descomponerse en dos ratios o razones que explican más adecuadamente las causas de su evolución. En efecto, si multiplicamos la ratio anterior por Ventas/Ventas, tendremos la RE dividida en dos ratios, a saber: Variando el orden de los factores sin que ello altere el producto tendremos las ratios siguientes: La primera ratio se denomina margen de beneficios (del BAII) sobre las ventas, y la segunda ratio se denomina rotación del activo. La descomposición o división anterior implica que la empresa puede incidir sobre la RE a través de la acción sobre los dos componentes (aumentando el precio de venta, o reduciendo los costes, o ambos a la vez) para el margen de beneficios, o (vendiendo más cantidad, o reduciendo el volumen del activo, o ambos a la vez), para la rotación del activo. La rentabilidad financiera (RF) se conoce también con el acrónimo inglés ROI (Return on Equity = Rentabilidad de los fondos propios), siendo, a nuestro criterio, la ratio más importante dentro del análisis de cuentas anuales y de la información financiera, al medir la relación existente entre el beneficio neto (BDI -beneficio después de impuestos- o resultado del ejercicio según el Plan General de Contabilidad 2007), suponiendo evidentemente de que hay beneficio y no pérdidas, y los fondos propios aportados por los accionistas. De ahí viene que algunos autores la denominan ratio de los accionistas al medir el objetivo principal perseguido por un inversor, a saber: qué rentabilidad obtiene en relación al capital aportado. Al igual que ocurriera con la ratio de RE, la ratio de RF también puede descomponerse en varias ratios. La división más interesante es la que determinó Parés, de ahí que se le denomina Método Parés a la fórmula de su descomposición, que se obtiene multiplicando la ratio de RF por los siguientes cuatro ratios: Variando el orden de los factores sin que ello altere el producto tendremos las ratios siguientes: Conforme puede constatarse, las dos primeras ratios de la RF (BAII/Ventas y Ventas/Activo) constituyen las dos ratios en que se divide la RE, antes descritos. De ahí viene la idea de que la RE es la base de que una empresa consiga una buena rentabilidad financiera (RF), porque está demostrado que sin una buena RE es casi imposible generar una RF aceptable. Dado que la rentabilidad económica (RE) o rendimiento puede calcularse aplicando diferentes enfoques y dentro de ellos existen también diferentes opiniones, el objetivo de este artículo persigue conocer los más importantes, en orden a saber cómo debe calcularse. 2. Enfoques para el cálculo de la rentabilidad económica Existen argumentos diferentes que sustentan diversas opiniones sobre el cálculo o determinación de la rentabilidad económica de una empresa. Bajo su punto de vista algunos de estos argumentos tienen su lógica y razonabilidad, mientras que otros, a nuestro criterio, no lo tienen. Fundamentalmente los enfoques para su determinación se apoyan en un único aspecto, a saber: 2.1. Cálculo sin tener en cuenta la financiación de los activos. 2.2. Cálculo considerando la financiación de los activos. 2.1. Calculo sin tener en cuenta la financiación de los activos Primera opción. Cálculo de la RE total de la empresa Según esta opinión la rentabilidad económica (RE) proporciona la medida de la eficiencia operativa total de la empresa, al medir el rendimiento o rentabilidad de los activos utilizados, con independencia de quien los financie y del efecto fiscal sobre el resultado de la empresa. La RE contemplada bajo este prisma informa de la eficacia o capacidad de la empresa de convertir sus activos (materiales y humanos) en ingresos. Los seguidores de esta opción, que hay que decir que teóricamente tiene su lógica económica, arguyen en su apoyo que el rendimiento de un negocio no es mejor ni peor dependiendo de cómo se financie (accionistas, entidades crediticias, organismos públicos, acreedores financieros, proveedores,…) ni tampoco en función de la legislación fiscal aplicable al resultado, sino por su estructura de ingresos y gastos. Contemplado bajo este prisma, por ejemplo, la rentabilidad de una fábrica de muebles depende fundamentalmente de su estructura de gastos e ingresos de dicho negocio, no de otros factores. Consecuentemente, la ratio para calcular la RE juzga el grado de eficacia de los recursos utilizados por una empresa (materiales y humanos), sin tener en cuenta su estructura financiera, es decir, sin considerar las fuentes de financiación. De acuerdo con este criterio, en su cálculo no se consideran los gastos financieros incurridos por la empresa ni el gasto por el impuesto sobre beneficios, por tratarse de conceptos independientes del objetivo que se persigue. La ratio o fórmula para determinarla es: Siendo BAII = Beneficio antes de intereses (gastos financieros) e impuesto (impuesto sobre beneficios). También es conocido con la denominación BAIT. Dicha ratio siempre se expresa en porcentaje. Es evidente que cuanto más elevada sea la ratio mejor, porque significará que los activos utilizados tienen una buena productividad, mientras que una ratio reducida puede ser indicativo de un exceso de inversiones (activos) o de otras causas y, por tanto, de una menor productividad. En base al modelo de la cuenta de pérdidas y ganancias normal del PGC 2007 que se adjunta al final, en el que no se ha incluido el epígrafe “Operaciones interrumpidas” para mayor simplicidad, el cálculo del BAII incluiría las partidas siguientes: + + + + + + + + + + + + + + 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 16. 17. 18. 19. Importe neto de la cifra de negocios Variación de existencias Trabajos realizados por las empresas para su activo Aprovisionamientos Otros ingresos de explotación Gastos de personal Otros gastos de explotación Amortización del inmovilizado Imputación de subvenciones Exceso de provisiones Deterioro y resultado por enajenaciones del inmovilizado Diferencia negativa de combinaciones de negocio Otros resultados Ingresos financieros Variación de valor razonable en instrumentos financieros Diferencias de cambio Deterioro y resultado por enajenaciones de instrumentos financieros Otros ingresos y gastos de carácter financiero Para su determinación se han incluido todas las partidas de ingresos y gastos de la cuenta de pérdidas y ganancias, con el signo correspondiente, menos las partidas 15. Gastos financieros y 20. Impuesto sobre beneficios. De ahí la denominación de BAII = Beneficio antes de intereses (gastos financieros) e impuesto (impuesto sobre beneficios), suponiendo que existan beneficios, que esto es ya otro cantar. Un cálculo rápido e intuitivo del BAII sería obtenerlo a partir del Resultado del ejercicio (beneficio neto o BDI), al que habría que añadir simplemente las partidas: 20. Impuesto sobre beneficios, y 15. Gastos financieros. A mi criterio, el cálculo de la RE anterior, sin incluir los ajustes necesarios que se comentan, tiene dos grandes problemas, a saber: 1º. Las partidas incluidas en el BAII. De conformidad con lo manifestado anteriormente, se incluyen todas las partidas de ingresos y gastos de la cuenta de pérdidas y ganancias con excepción de las dos indicadas: 15. Gastos financieros y 20. Impuesto sobre beneficios. Ello significa que para el cálculo del BAII se incluyen: (a) Todas las partidas de ingresos y gastos de explotación. (b) Todas las partidas de ingresos y gastos del resultado financiero, con excepción de los gastos financieros. (c) Todas las partidas extraordinarias (gastos, pérdidas, ingresos y beneficios), inexistentes en el modelo de la cuenta de pérdidas y ganancias adjunto, por haberlas eliminado en el PGC 2007 como tales siguiendo las directrices de las Normas Internacionales de Contabilidad/Normas Internacionales de Información Financiera (NIC/NIIF), las cuales se encuentran actualmente incluidas una parte dentro del resultado de explotación y otra parte dentro del resultado financiero. No es este el lugar para exteriorizar mi total desacuerdo con la eliminación de dichas partidas extraordinarias (que recordemos, son aquellas que: 1º. Caen fuera de las actividades ordinarias y típicas de la empresa y 2º. No se espera, razonablemente, que ocurran con frecuencia, según la definición que de las mismas dio el PGC 1990) cuya inclusión dentro del resultado de explotación y del resultado financiero representa una gran manipulación de la información financiera y la aplicación práctica y real de “el humo cierra tus ojos”, que evita conocer la auténtica y verdadera RE de una empresa y muchas cosas más. De ahí que cada día son más los profesionales que abogan, ante tal desaguisado y engaño, por calcular la RE no total de la empresa sino únicamente la RE de explotación, que obviamente facilita una información más interesante y útil de la misma. 2º. La determinación del denominador “Activo total promedio del ejercicio”. Es evidente que por definición hay que incluir todos los activos de la empresa, sean productivos o no, estén afectos a la explotación o no, estén funcionando o no…, con una excepción, que es que a nuestro criterio no debería incluirse la partida VI. Activos por impuesto diferido, incluida dentro del grupo A) Activo no corriente del activo del balance, por tratarse de una partida relacionada con el cálculo del impuesto sobre beneficios. En efecto, si no se incluye el efecto del impuesto sobre beneficios en el numerador de la ratio, lo congruente es que tampoco se incluya el efecto pertinente en el activo del balance, que se manifiesta en el denominador. Pero opiniones, haylas. Idéntico criterio es aplicable al resto de ratios o fórmulas que siguen donde se considera el activo total promedio del ejercicio. El auténtico problema existente en la determinación del importe del activo es su valoración. Ello es así teniendo en cuenta que prácticamente todas las partidas incluidas en el numerador de la ratio (BAII) están valoradas al valor actual o valor razonable (ventas, compras, gastos de personal, otros gastos de explotación, variación de valor razonable en instrumentos financieros, diferencias de cambio…), la valoración de determinados bienes del activo que han generado los ingresos y gastos de la empresa, expresados en su cuenta de pérdidas y ganancias, concretamente para ser específicos los terrenos y edificios (estén clasificados en el inmovilizado material o en inversiones inmobiliarias) y las inversiones en el patrimonio de empresas del grupo, multigrupo y asociadas deberían estar valorados a valor razonable, es decir, a valor normal de mercado, y no al coste histórico, que es el criterio aplicado actualmente. Pienso que el criterio actual de valorar al coste los activos descritos anteriormente es una herejía de la contabilidad financiera que debería cambiarse a la mayor brevedad posible, porque la valoración por dicho criterio conduce, entre otros, a que el patrimonio neto de la empresa no refleje correctamente la riqueza empresarial real, que es lo que debería expresar. Se trata simplemente de un problema de homogeneización valorativa. No hacerlo así implica comparar valoraciones diferentes en el numerador y en el denominador, lo cual no tiene ningún sentido. Lo que también habría que hacer es recalcular el importe de la partida 8. Amortización del inmovilizado, de la cuenta de pérdidas y ganancias, para tener en cuenta las nuevas valoraciones. Otro tema que afecta al denominador de la ratio es la necesidad de determinar una cifra del activo total que sea representativa. Dicha cifra debiera ser la media aritmética ponderada del importe del activo total del ejercicio, no lo que se hace normalmente que es calcular la media aritmética simple del importe total del activo al inicio y al final del ejercicio. Hacerlo de la última manera significa, en ocasiones, obtener una cifra que es poco representativa del activo total promedio del ejercicio. Evidentemente, para calcular la cifra antes indicada hay que ir a la empresa para obtener la información necesaria, que es precisamente lo que muchos por comodidad no quieren hacer… De ahí se deduce que el cálculo de la RE de muchas empresas no es un tema sencillo y rápido, como algunos pretenden, sino bastante complejo y que requiere su tiempo si quiere hacerse bien. Segunda opción. Cálculo de la RE sin tener en cuenta las partidas extraordinarias A mi criterio es una opción más lógica y racional que la anterior, porque por su propia definición una partida extraordinaria puede existir este año y no en años sucesivos o anteriores y, por tanto, lo que conviene conocer es la RE de la actividad recurrente de la empresa. La ratio o fórmula para determinarla es: El BAII incluiría lo siguiente: + + + + + + + + 1. 2. 3. 4. 5. 6. 7. 8. 10. 14. 16. 17. Importe neto de la cifra de negocios Variación de existencias Trabajos realizados por las empresas para su activo Aprovisionamientos Otros ingresos de explotación Gastos de personal Otros gastos de explotación Amortización del inmovilizado Exceso de provisiones Ingresos financieros Variación de valor razonable en instrumentos financieros Diferencias de cambio Por tanto, se han excluido del BAII las partidas siguientes: 9. Imputación de subvenciones. 11. Deterioro y resultado por enajenaciones del inmovilizado. 12. Diferencia negativa de combinaciones de negocio. 13. Otros resultados. 18. Deterioro y resultado por enajenaciones de instrumentos financieros. 19. Otros ingresos y gastos de carácter financiero. Dado que no debe incluirse en el numerador la partida 9. Imputación de subvenciones, por ser una partida o epígrafe que es de carácter extraordinario, el denominador debería ser ajustado para no incluir la parte de los activos materiales o intangibles que hubiesen sido subvencionados, para ser congruentes en el cálculo. Abundando en un tema tangencial al aquí tratado, considero que el tratamiento contable actual dado a las subvenciones de capital, de considerarlas como una partida incluida dentro del patrimonio neto con un tratamiento auténticamente rocambolesco, es una negación de la realidad económica, porque si un organismo subvenciona, normalmente una parte de un bien del activo, lo lógico para simplificar y hacer fácil el tema sería disminuir el importe de dicho activo con la cuantía recibida y no complicarse la vida innecesariamente, porque el sacrificio económico o efectivo que sale de la empresa para adquirirlo es el que es, y punto. Tercera opción. Cálculo de la RE de explotación Algunos autores manifiestan que constituye la RE más pura y genuina, al incluir solamente el resultado de explotación, es decir, el resultado recurrente o típico, aquel que forma parte del ciclo normal de la explotación de una empresa, sin incluir, por tanto, las partidas no recurrentes, extraordinarias o excepcionales, como se las quiera denominar. La ratio o fórmula para determinarla es la siguiente: El numerador, esto es, el resultado de explotación (ajustado) se determina cogiendo las partidas siguientes del modelo de la cuenta de pérdidas y ganancias adjunta: + + + + - 1. 2. 3. 4. 5. 6. 7. Importe neto de la cifra de negocios Variación de existencias Trabajos realizados por las empresas para su activo Aprovisionamientos Otros ingresos de explotación Gastos de personal Otros gastos de explotación - 8. Amortización del inmovilizado + 10. Exceso de provisiones Dicho resultado no debe incluir, lógicamente, las partidas que se citan a continuación, por no ser conceptualmente de explotación en el sentido más amplio del término: 5. Otros ingresos de explotación. No debe incluir únicamente el concepto a) Ingresos accesorios y otros de gestión corriente, específicamente la cuenta 752. Ingresos por arrendamientos, referidos al alquiler o arrendamiento operativo de las inversiones inmobiliarias, dado que, tal como se verá más adelante, dicho epígrafe de activo no se incluye dentro del denominador de la ratio (activo de explotación). 9. Imputación de subvenciones. 11. Deterioro y resultado de enajenaciones del inmovilizado. 12. Diferencia negativa de combinaciones de negocio. 13. Otros resultados. El denominador de la ratio debe incluir únicamente los bienes de activo afectos a las actividades de explotación, a saber: - Activo no corriente = I. Inmovilizado intangible + II. Inmovilizado material + VII. Deudores comerciales no corrientes. - Activo corriente = II. Existencias + III. Deudores comerciales y otras cuentas a cobrar + VI. Periodificaciones a corto plazo + VII. Efectivo y otros activos líquidos equivalentes. Debe recordarse nuevamente la conveniencia y necesidad de tomar como cifra en el denominador el promedio ponderado del ejercicio, por ser la cifra más representativa. Habría que analizar en detalle si todo el importe existente en el apartado VII. Efectivo y otros activos líquidos equivalentes del activo del balance es de explotación o si una parte no lo es y debe asignarse a financiación, en cuyo caso la parte asignada a financiación no debería considerarse. A nuestro criterio, esta es la opción más acertada de todas las aquí expuestas. 2.2. Cálculo considerando la financiación de los activos Los defensores de esta opción argumentan que es necesario considerar la influencia de la financiación (deudas) en el cálculo de la RE, dado que dicha financiación forma parte de la estructura financiera de la empresa, sea la que sea y, por tanto, no se puede prescindir de este hecho tan relevante. La ratio o fórmula para calcularla sería la siguiente: Siendo: - BDI = Beneficio después de impuestos (beneficio neto del ejercicio) o resultado del ejercicio según denominación del PGC 2007. - Gasto financiero neto = Gasto financiero (partida 15. Gastos financieros de la cuenta de pérdidas y ganancias) devengado en el ejercicio neto del impuesto sobre beneficios = Gastos financiero (1 – t), siendo t la tasa del impuesto sobre beneficios, actualmente el 30% con carácter general. - Fondos propios, no el patrimonio neto, dado que este último concepto incluye partidas que no han sido aportadas por los accionistas y, en consecuencia, considerarlas sería un error conceptual. - Pasivo remunerable = Pasivo con gasto financiero explícito (préstamos o créditos de entidades financieras; préstamos o créditos de empresas o particulares, incluyendo accionistas; contratos de arrendamiento financiero…). Debiera cogerse, como siempre, la media aritmética ponderada del ejercicio. Esta fórmula, al igual que las anteriores, es muy utilizada en los Estados Unidos de América, mientras que en los países europeos, por lo general, se prefiere el primer enfoque de cálculo de la rentabilidad económica sin tener en cuenta la financiación de los activos. 3. El beneficio generado por el activo En los últimos tiempos viene hablándose de un concepto, que en mis años mozos no existía, que es el beneficio sin deuda o beneficio generado por el activo, que no debe confundirse con la rentabilidad económica, al calcularse de manera diferente, pero que consideramos necesario comentar aquí para que se vea la diferencia entre ambos. Este concepto, utilizado actualmente en la valoración de empresas, es conocido como Beneficio Antes de Intereses y Después de Impuestos (BAIDI o también BAIDT), o por su nombre en inglés NOPAT (Net Operating Profit After Taxes). Su cálculo es como sigue: También puede calcularse como sigue: Este concepto parte de la idea de determinar, al igual que el primer enfoque antes comentado de la RE, el beneficio que genera la empresa sin considerar su endeudamiento o estructura de financiación (ya sean fondos propios o deuda), pero con la matización de considerar el efecto fiscal o ahorro que generan los gastos financieros al tener la consideración de gasto fiscalmente deducible en el cálculo del impuesto sobre beneficios. Como puede observarse en la fórmula para calcularlo, no relaciona el BAIDI con el activo utilizado (primer enfoque empleado para determinar la RE) ni con la financiación utilizada (segundo enfoque), por lo que se trata de un concepto diferente. 4. Conclusiones No existe unanimidad acerca del cálculo de la rentabilidad financiera (RE) de una empresa. Existen dos enfoques claramente diferenciados para calcularla: 1º. Sin tener en cuenta la financiación de los activos, y 2º. Teniendo en cuenta la financiación de los activos. Adicionalmente, dentro de la primera opción existen diferentes opiniones sobre su cálculo o determinación (cálculo de la RE total de la empresa; cálculo sin tener en cuenta las partidas extraordinarias, y cálculo de la RE de explotación), sin que sean todas las posibles porque aquí hemos detallado únicamente aquellas con las que estamos de acuerdo, dado que manifestar un total desacuerdo no nos parece positivo. Consideramos que la tercera opción de cálculo de la RE de explotación es la más acertada de todas las existentes porque la determina en base al resultado recurrente o típico del negocio de la empresa, aquel que forma parte de su ciclo normal de explotación, sin incluir las partidas extraordinarias o excepcionales, como se las quiera denominar. No obstante, úsese el enfoque u opción que cada uno considere conveniente, las partidas incluidas en el numerador y en el denominador de la ratio o razón utilizada deben ser congruentes, tanto en lo que se refiere a su clasificación como a su valoración. También consideramos muy acertado calcular dos ratios, por ejemplo: 1º. El cálculo de la RE total de la empresa, y 2º. El cálculo de la RE de explotación, dado que una ratio nos informa de la RE total y la otra únicamente de la de explotación. Por último, como todo en la vida, si quiere hacerse bien debe dedicarse el tiempo necesario y calcularse adecuadamente, a fin de reflejar un porcentaje correcto. Anexo Modelo de la cuenta de pérdidas y ganancias normal del PGC 2007 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. = 14. 15. 16. Importe neto de la cifra de negocios (siempre saldo Haber) Variación de existencias (puede tener saldo Debe o Haber) Trabajos realizados por las empresas para su activo (siempre Haber) Aprovisionamientos (siempre Debe) Otros ingresos de explotación (siempre Haber) Gastos de personal (siempre Debe) Otros gastos de explotación (fundamentalmente Debe) Amortización del inmovilizado (siempre Debe) Imputación de subvenciones (siempre Haber) Exceso de provisiones (siempre Haber) Deterioro y resultado por enajenaciones del inmovilizado (puede tener saldo Debe o Haber) Diferencia negativa de combinaciones de negocio (siempre Haber) Otros resultados (puede tener saldo Debe o Haber) 19. RESULTADO DE EXPLOTACIÓN (A.1) Ingresos financieros (siempre Haber) Gastos financieros (siempre Debe) Variación de valor razonable en instrumentos financieros (puede tener saldo Debe o Haber) Diferencias de cambio (puede tener saldo Debe o Haber) Deterioro y resultado por enajenaciones de instrumentos financieros (puede tener saldo Debe o Haber) Otros ingresos y gastos de carácter financiero (puede tener saldo Debe o Haber) = RESULTADO FINANCIERO (A.2) = 20. = RESULTADO ANTES DE IMPUESTOS (A.1 + A.2) Impuesto sobre beneficios RESULTADO DE EJERCICIO 17. 18.