La financiación por medio de acciones privilegiadas, una

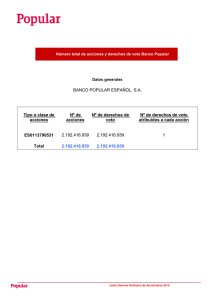

Anuncio