Análisis Técnico estadístico Principales indicadores y su aplicación

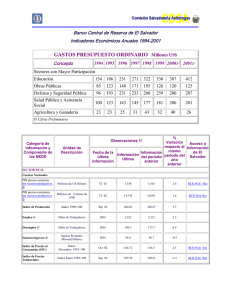

Anuncio

Análisis Técnico estadístico Principales indicadores y su aplicación al ISR® Juan Pablo Graziano Contador Público [email protected] Marzo 2001 "Los conceptos, datos y opiniones vertidas en los artículos, son de exclusiva responsabilidad de sus autores y no reflejan necesariamente la opinión de la Bolsa de Comercio de Rosario, deslindando la institución toda responsabilidad derivada de la exactitud de la información allí contenida. Queda prohibida la reproducción total o parcial de los artículos sin autorización de sus autores”. Introducción En los últimos años, al enfoque tradicional del análisis técnico (chartista) se han agregado una amplia variedad de indicadores, que junto a la estadística se han aplicado al estudio del comportamiento de los precios en los mercados. Existe una gran cantidad de indicadores, pero el objetivo de este trabajo es profundizar solamente en aquellos que son mayormente utilizados y aplicarlos sobre los precios de futuros de soja del Rofex, para así determinar su eficiencia y eficacia ya que éste opera en un contexto económico muy distinto al de los mercados de EEUU y Europa. 1 Indicadores y osciladores Un indicador u oscilador técnico es la representación gráfica de una relación matemática entre variables bursátiles (generalmente cotizaciones), que según su tendencia, cambio de sentido o corte de líneas de referencia, indica el momento de compra o de venta de un título. Se entiende por oscilador técnico un indicador que varía sólo del cero al cien por cien. La principal ventaja de los indicadores y osciladores técnicos es su sencilla utilización y fiabilidad en la toma de decisiones, destacando la fácil lectura de sus señales de compra y venta, por lo que toda valoración de activos (principalmente a corto y medio plazo) debería estar complementada por esta vertiente del análisis técnico. Existen muchos tipos de indicadores y osciladores técnicos y continuamente se crean nuevos indicadores que desaparecen tan rápido como se crearon. No existe un indicador universal que sirva para cualquier activo o situación de mercado, por lo que es conveniente utilizar más de un indicador u oscilador técnico en un momento determinado. Estadísticamente, los que dan mejor resultados son el RSI (Relative Strength Index) y el MACD (Moving Average Convergence-Divergence). Existen otros indicadores que también deben conocerse como son el Estocástico, el Momentum, ADX, etc. Una técnica que complementa perfectamente el análisis de indicadores y osciladores técnicos es el análisis de medias móviles. 1.1 Medias móviles Una media móvil, tal como su nombre lo indica, es una media sobre un conjunto de valores (precios, volúmenes...) que tiene la particularidad que su cálculo se efectúa sobre un número concreto de datos (n días) que marcan el período. A medida que se incorpora un nuevo dato desaparece el primero, para mantener siempre este período de cálculo. Hay que resaltar en primer lugar que una media no anticipa nada, es un indicador seguidor, no-líder. Con las formaciones de precios chartistas podríamos predecir el comportamiento futuro de los precios; con las medias lo que se consigue es seguir la pista de la tendencia. Es decir, el cambio de tendencia ya ha tenido lugar y posteriormente la media reacciona y lo confirma. Con una media se obtiene una suavización de los precios, lo que permite disminuir "el ruido" y tener una visión más clara de la dirección de los precios, eso sí, a costa de retrasar la actuación del mercado. Este retraso y la suavización se acentúan al incrementar los períodos de cálculo de las medias. Las medias móviles se construyen con diversos datos. El cálculo se realiza principalmente con los precios de cierre, pero hay quien utiliza los máximos y mínimos del día para trazar medias móviles 1 Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] adicionales; o también se suma el cierre, el máximo y el mínimo y se dividen por tres y al resultado se le aplica la media. El cálculo más común es el primero. También es posible aplicar las medias móviles a otros casos, como el volumen de contratación e incluso a otros indicadores. 1.1.1 Tipos de Medias Móviles Las medias móviles pueden ser: • Media móvil simple. • Media móvil ponderada. • Media móvil exponencial. Hay que tener claro que la aplicación de las medias móviles dependerá de cada valor, es decir, a lo mejor para un valor X nos vienen bien las medias 10 y 22 días mientras que estas mismas medias funcionan mal para otro valor. Media móvil simple Es la media aritmética de los últimos N períodos; por ejemplo para calcular una media móvil simple de 3 días, la fórmula sería: MMs3 = Cotiz hoy + Cotiz ayer + Cotiz 2 díasatrás 3 Ante esta media se plantean dos problemas: 1) Proporciona el mismo peso al primer día que al último; a esto lo soluciona la Media móvil ponderada. 2) Sólo tiene en cuenta el período elegido, el resto lo ignora; a esto lo soluciona la Media móvil exponencial. Media móvil ponderada Da más peso a los valores más próximos en el tiempo que a los más lejanos. Para tres días su fórmula sería: MMp3 = 3 * Cotiz hoy + 2 * Cotiz ayer + 1 * Cotiz 2 díasatrás 3 + 2 +1 Media móvil exponencial Tiene en cuenta toda la serie histórica. Su fórmula es: [ ] [ MMehoy = Cotizhoy * a + MMeayer * (1 − a) ] Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 2 a= 2 n +1 Un problema a solucionar es cuál de las tres medias utilizar; para ésto existen programas informáticos (como Metastock) que tienen herramientas que buscan cual es la media y su período de tiempo óptimo para cada valor. Veremos ahora las medias de corto plazo, medio y largo. Las de corto se ajustan más a los precios, por ejemplo una media de 5 días, sirve para operar a corto plazo. Las de medio serían de entre 15 y 40 días y entre 70 y 200 las de largo plazo. Las medias son muy útiles para trabajar cuando el mercado está en tendencia, ya que permiten aplicar una de las máximas del análisis técnico: dejar correr los beneficios y acortar las perdidas. También permiten identificar zonas de soportes y resistencias dinámicos que se van actualizando con los precios. Existen varias formas de operar con las medias. Una de ellas es la utilización de una única media que ofrece como señales de compra y venta los cruces de ésta con los precios los precios. También se pueden buscar estas señales utilizando dos medias móviles (una de corto plazo y otra de medio plazo por ejemplo) y buscando sus puntos de corte. La estrategia sería comprar cuando los precios cortan en sentido ascendente a su media móvil y vender cuando el corte se produce desde arriba hacia abajo. Cuando el mercado está en tendencia, las medias móviles muestran su mejor virtud. Nos mantienen en el mercado mientras la tendencia tiene una dirección clara, y evita que nos salgamos en las pequeñas correcciones del mercado. En cambio en los momentos de lateralidad del mercado, si utilizamos como estrategia el corte con los precios nos proporcionarían muchas señales falsas, que nos inducirían a pérdidas. En el gráfico 2–1, conjuntamente a la serie de cotizaciones del ISR® Mayo 2000 se hallan dos medias móviles simples; Una de 8 días (con línea tenue), y otra de 20 días (con línea más definida). Podemos ver como la línea de corto plazo sigue más de cerca a los precios y la de mediano plazo toma una forma más suavizada, estableciendo señales de compra y venta en los cruces de ambas. Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 3 185 ISR Mayo 2000 180 175 170 165 160 155 150 145 Abr-99 Jun-99 Ago-99 Oct-99 Dic-99 Feb-00 Abr-00 Gráfico 2-1 1.2 Momentum Es el más común y simple de todos los indicadores, pero no por ello el menos efectivo, mide la aceleración del movimiento de un precio de n días atrás en comparación con el precio actual, es decir, mide la diferencia de dos precios en un intervalo de tiempo. 1.2.1 Fórmula matemática Matemáticamente el Momento viene representado por una diferencia. M = C - Cn Siendo M el momento, C la última cotización y Cn la cotización anterior en n días a la que tomamos como referencia. Esta variable n es un número a optimizar y suele oscilar entre 5 y 10 días. La fórmula resultará en una variedad de valores positivos y negativos que se trazan alrededor de una línea cero. Si el último cierre es más alto de lo que fue “n” días anteriores, un valor positivo será trazado sobre la línea cero y si el último precio de cierre es más bajo que el precio de “n” días anteriores, un valor negativo será trazado debajo de la línea cero. Con el Momento se estudia la velocidad del movimiento de las cotizaciones con respecto a n días anteriores y en muchos casos cuando la cotización todavía sigue su tendencia al alza o a la baja, el Momento (que visualiza la "velocidad" de este movimiento), se anticipa y gira marcando un próximo cambio de tendencia. Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 4 1.2.2 Interpretación Hay dos formas de interpretarlo: con respecto a la línea de cero, o buscando divergencias. 20 Momentum 9 días 0 -20 220 ISR Mayo 1999 210 200 190 180 170 160 150 140 Nov-98 Dic-98 Ene-99 Feb-99 Mar-99 Abr-99 Gráfico 2-2 En el primer caso, los cruces con la línea central nos marcarían la entrada y salida del valor. Observamos que cuando el valor se halla en tendencia, los resultados son más satisfactorios y se producen menos señales falsas. (Gráfico2-2) En el segundo tipo de interpretación (divergencias) nos encontramos dos posibilidades. Hay dos tipos de divergencias: Diremos que se produce una divergencia alcista cuando dos mínimos sucesivos decrecientes en el mercado se corresponden con dos mínimos sucesivos crecientes en el oscilador. Tendremos una divergencia bajista cuando dos máximos sucesivos crecientes del mercado se corresponden con dos máximos sucesivos decrecientes en el oscilador. Para apreciar con mayor claridad las divergencias utilizamos un gráfico de línea. Una divergencia normalmente adelanta un cambio de tendencia a la baja o una pérdida de fuerza en la tendencia en curso. En el gráfico 2-3 tenemos una de cada. De izquierda a derecha la primera sería bajista, donde nuevos máximos crecientes en los precios no se corresponden con nuevos máximos del oscilador. Esto sería por tanto una señal de venta. Y la alcista donde los precios hacen nuevos mínimos en forma decreciente y el oscilador no, provocando una señal de compra. Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 5 20 Momentum 9 días 0 -20 185 Cierre ISR Mayo 2000 180 175 170 165 160 155 150 145 May-99 Jun-99 Jul-99 Ago-99 Sep-99 Oct-99 Nov-99 Dic-99 Dic-99 Ene-00 Feb-00 Mar-00 Gráfico 2-3 1.3 Tasa de Cambio (ROC) El ROC (Rate of Change) se asemeja mucho al indicador del momentum, sin embargo, hay algunas diferencias: En primer lugar, la fórmula del ROC es basada en dividir el precio de cierre actual por el precio de un período anterior. En segundo lugar, el ROC tiene una línea 100 como la línea de referencia en vez de una línea cero. La fórmula es la siguiente: ROC = (C / Cn) x 100 C = Último precio de cierre, n = Número predeterminado de días, Cn = Precio de cierre de “n” días anteriores. Las líneas del momentum y las líneas del ROC grafican los mismos movimientos, sólo que ésta tiene otro punto de referencia (alrededor de 100). Se aplica la interpretación de los lineamientos estándar del momentum. Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 6 1.4 Índice de Fuerza Relativa (RSI) El RSI (Relative Strength Index), conocido como Indicador de Fuerza Relativa es un indicador que mide en cada momento la fuerza con que actúa la oferta y la demanda. El RSI se expresa en porcentaje, es decir es un oscilador que se mueve entre el cero (cero por ciento) y el cien (cien por cien), siendo cincuenta (cincuenta por ciento) la zona neutra. 1.4.1 Fórmula matemática Matemáticamente la expresión del RSI es: 100 100 − 1 + rs con rs = An Bn An = Media de las variaciones del precio que resultaron positivas de los últimos n períodos. Bn = Media de las variaciones del precio que resultaron negativas de los últimos n períodos. El valor de n es variable aunque a modo de ejemplo utilizamos el RSI construido a nueve días (RSI9), es decir se tiene en cuenta para los cálculos las cotizaciones de las últimas nueve sesiones. 1.4.2 Representación gráfica Hemos dicho que el RSI oscila entre el cero (cero por ciento) y el cien (cien por cien) y que en el cincuenta (cincuenta por ciento) está la zona neutra. En esta zona y su entorno se entiende que las fuerzas de la demanda son prácticamente idénticas a las fuerzas de la oferta con lo que el RSI no indica ninguna tendencia definida. En cambio cuando el RSI se aleja de la zona central o neutra y se dirige hacia el tope superior (cien por cien) indica que las fuerzas realizadas por la demanda son mayores que las realizadas por la oferta y cuando el RSI está cerca del tope superior del cien por cien la fuerza realizada por la demanda es desmesurada con relación a la fuerza realizada por la oferta, por lo cual en cualquier momento esta fuerza compradora puede extinguirse y convertirse en fuerza de oferta, tirando hacia abajo del RSI. Cuando se produce esta situación se dice que el título está sobrecomprado y es una señal de venta. Por el contrario si el RSI se aproxima al límite inferior (cero por ciento) entenderíamos que los títulos están sobrevendidos, lo cual indicaría una buena situación de compra. En resumen, por encima de cincuenta el título empieza a estar sobrecomprado y por debajo de este nivel se encuentra sobrevendido. Pero esta información no debe tenerse en cuenta hasta que el RSI se aleje suficientemente del centro (zona neutra). Lógicamente cuanto más se aproxime a los extremos más fuerte será la sobrecompra (señal de venta) o la sobreventa (señal de compra). En la práctica, en el gráfico del RSI se marcan unas líneas horizontales simétricas con respecto al centro (por ejemplo: 50 ± 20) y se considera que el RSI sale de la zona neutra y baja a la zona de compra (de cero a treinta) o sube a la zona de venta (de setenta a cien) cuando supera estos límites. Habitualmente estos niveles se fijan en treinta y setenta. Este tipo de señales se da con mas claridad en los rangos de operación o cuando la tendencia es muy débil, con tendencia fuerte no es aconsejable utilizar de esta manera el indicador. Además de la sobreventa o sobrecompra que producen las señales de compra o venta, otro concepto importante para operar con el RSI son las divergencias entre el indicador y la cotización. Las Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 7 divergencias (gráfico 2-4) pueden ser bajistas o alcistas (ya han sido explicadas en el punto 2.2.2). Las divergencias son una de las señales más fiables del RSI, aunque, a veces el efecto sobre la cotización se retrasa algún tiempo antes de producirse. RSI 9 días 100 90 80 70 60 50 40 30 20 10 0 Cierre ISR Mayo 2000 180 175 170 165 160 155 150 145 140 May-99 Jun-99 Jul-99 Ago-99 Sep-99 Oct-99 Nov-99 Dic-99 Ene-00 Feb-00 Mar-00 Abr-00 Gráfico 2-4 1.4.3 Una adaptación dinámica del indicador a cada activo concreto Vamos a ver un nuevo enfoque del RSI basado en el concepto de las bandas de volatilidad, lo que confiere al RSI una capacidad adaptativa frente a las diferentes tendencias posibles del precio. Nuestro objetivo es sustituir las líneas estáticas de sobrecompra/sobreventa tradicionalmente situadas en 30/70 por unas bandas dinámicas que se adapten al comportamiento reciente del precio. Estas bandas las calculamos en función de: • • Una media móvil de largo plazo del RSI. Por ejemplo una media de 70 días El valor de una desviación estándar del RSI con respecto a esa media móvil. Si sumamos / restamos el valor de una (1) desviación estándar del valor dinámico de la media móvil obtendremos dos líneas envolventes que abarcarán gran parte de los valores posibles del RSI. Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 8 RSI 9 días 100 90 80 70 60 50 40 30 20 10 0 185 ISR Mayo 2000 180 175 170 165 160 155 150 Ago-99 Sep-99 Oct-99 Nov-99 Dic-99 Ene-00 Feb-00 Mar-00 Abr-00 Gráfico 2-5 Como se aprecia en el gráfico 2-5, estas bandas de volatilidad del RSI son dinámicas y van estrechándose / ensanchándose en función de la volatilidad reciente del RSI. ¿Que ventajas tiene la utilización de estas bandas como delimitadores de las zonas de sobrecompra / sobreventa? Básicamente dos: 1. Su cálculo en función de la volatilidad reciente del RSI les permite adaptarse a las condiciones cambiantes del precio de cada activo. • Niveles de sobrecompra del RSI para un activo no tienen porque ser los mismos que para otro. • Y, además, estos niveles, para un mismo activo, pueden ir variando en función de la tendencia actual del precio de ese activo. En tendencias alcistas los niveles de sobrecompra se desplazan al alza y en tendencias bajistas los niveles de sobreventa se desplazan a la baja. 2. El área comprendida entre más / menos n (en este caso 1) desviaciones estándar tiene una probabilidad estadística de suceso. Es decir, si suponemos que trabajamos bajo la hipótesis de normalidad, podemos asignar probabilidades al hecho de que la línea del RSI se dé la vuelta y se interne de nuevo dentro de las dos bandas. Por ejemplo, la probabilidad comprendida entre ± 1 una desviación estándar es, según las tablas de la distribución normal, igual al 68%. Los círculos señalados en el gráfico 2-5 son situaciones de extrema sobrecompra del precio, Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 9 oportunidades de venta a corto plazo. Del mismo modo, las salidas del indicador por debajo de la banda inferior(banda de sobreventa) significan oportunidades de compra del valor. Si el RSI se sitúa por debajo de la banda inferior de volatilidad, tiene una probabilidad del 68+16 = 84% de retornar dentro de la banda. Es decir, son oportunidades de compra con una elevada probabilidad de éxito. Lo mismo ocurre por encima de la banda superior. 1.5 Convergencia-Divergencia de medias móviles (MACD) El MACD (Moving Average Convergence Divergence), que se puede traducir como convergenciadivergencia de medias móviles, es un indicador que mediante el cruce de la línea del indicador (MACD) y de su media móvil (Sign) proporciona señales de compra o venta. El MACD se mueve alrededor de una línea central o línea cero, sin límites superior e inferior. 1.5.1 Fórmula matemática Está basada en la diferencia entre dos media móviles concretas. Matemáticamente la expresión del MACD es: MACD = med(cotiz.12) – med(cotiz26) Sign = med (MACD 9) Siendo med(cotz. n) la media móvil exponencial de las cotizaciones de las últimas n sesiones (en nuestro caso 26 sesiones y 12 sesiones) y med(Macd 9) la media móvil exponencial de las últimas 9 sesiones del MACD. 1.5.2 Interpretación El gráfico del MACD consta de dos líneas: el MACD propiamente dicho, que se obtiene restando a la media móvil exponencial de las últimas doce(12) sesiones la de las últimas veintiséis(26) sesiones y de otra línea (Sign) que representa la media móvil exponencial de las últimas nueve sesiones del MACD. En el gráfico 2-6 se representa el chart del ISR® Mayo 2001 y el MACD con las dos líneas que lo componen, MACD y Sign(línea fina), que oscilan alrededor de la línea cero. Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 10 MACD 6 0 -6 Cierre ISR Mayo 2001 200 190 180 170 160 150 140 130 Mar00 Abr00 May00 Jun00 Jul00 Ago00 Sep00 Oct00 Nov00 Dic00 Ene01 Feb01 Mar01 Abr01 Gráfico 2-6 Las principales señales de compra y de venta se producen cuando la curva del MACD corta a su media móvil. Las señales de compra se generan cuando la línea del MACD corta en forma ascendente a la línea de su media móvil (Sign). Mientras la línea del MACD esté por encima de su media móvil la posición seguirá siendo compradora. Por el contrario se produce una señal de venta cuando la línea del MACD corta en sentido descendente a su media móvil. Mientras la línea del MACD esté por debajo de su media móvil la posición seguirá siendo vendedora. Por ejemplo en el gráfico 2-6 se destacan las fuertes señales de compra que dio el MACD cuando la cotización marcó el mínimo de 158 dólares. También destaca la fuerte señal de venta de los máximos de 190 y 173 dólares. Se puede observar que se producen unos cortes o amagos de cortes entre la línea MACD y la Sign a partir de Marzo 2001; donde la tendencia se debilita. Estos cortes sirven, conjuntamente con otros indicadores para actuar a más corto plazo, aunque estos movimientos carecen de la fiabilidad de las señales en los extremos y en la mayoría de los casos es mejor ignorarlos. Hay que tener en cuenta que el MACD, al igual que el resto de indicadores genera sus señales de compra o venta después del cambio de signo de la cotización, por lo que no se puede comprar o vender en los extremos máximos o mínimos de la misma si no un poco más tarde cuando el descenso o ascenso de la cotización arrastra al indicador. El MACD es un indicador de tendencias que identifica el inicio o el agotamiento de una tendencia, por lo que en los movimientos laterales es mejor ignorar las señales de compra o venta y esperar que se confirmen. Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 11 1.6 Estocástico El Estocástico (Stochastic) tiene su origen en las series estocásticas aplicadas por primera vez en los años cincuenta a los mercados financieros y dadas a conocer públicamente a principio de los ochenta. El Estocástico es una variable estadística que se basa en la posición de la cotización con respecto a los máximos y mínimos de la misma en un período de tiempo determinado. El Estocástico es un oscilador que se mueve entre 0 y 100 y que mediante el cruce de la línea del oscilador (%K) y de su media móvil (%D) proporciona señales de compra o de venta. 1.6.1 Fórmula matemática Matemáticamente la expresión del Estocástico (%K) es la siguiente: % K = 100 C − Min Max − Min Siendo C el valor de cierre de la última sesión y Max y Min el valor máximo y mínimo de la cotización en un período determinado, siendo los períodos de tiempo más utilizados las últimas 5 ó 20 sesiones, que equivalen a una semana o a un mes natural. 1.6.2 Representación gráfica El gráfico del Estocástico consta de dos líneas: el Estocástico propiamente dicho (%K) y una línea que representa la media móvil de las últimas tres sesiones del Estocástico (%D). En el gráfico 2-7 se representa el chart diario del ISR® Mayo 2000 y su Estocástico que oscila entre cero y cien. 1.6.3 Señales de compra y de venta Las principales señales de compra y de venta se producen cuando la línea del Estocástico corta a su media móvil. Las señales de compra se generan cuando la línea %K corta de forma ascendente a su media móvil (%D). Mientras la línea del Estocástico siga por encima de su media móvil, la posición seguirá siendo compradora. Por el contrario, se produce una señal de venta cuando la línea del Estocástico corta en sentido descendente a su media móvil. Mientras la línea del Estocástico siga por debajo de su media móvil la posición seguirá siendo vendedora. Siguiendo con el gráfico 2-7 puede observarse una característica de este indicador y es que cuando el valor de la línea %K del Estocástico llega a niveles próximos a cero se observa que habitualmente tiene un repunte, para volver a caer a los niveles anteriores. Es decir, casi siempre la primera señal de compra no suele ser válida, debiéndose esperar a que retorne hacia el nivel de cero antes de dar la orden definitiva. En los niveles superiores suele pasar lo mismo y normalmente hasta el tercer máximo no existe confirmación de la orden de venta. También se puede observar que se producen unos cortes en la línea del Estocástico (%K) y su media móvil (%D) en la zona intermedia de la banda de oscilación, estos cortes nos pueden ayudar en las operaciones a corto plazo, pero carecen de fiabilidad. Los cambios importantes en la tendencia se suelen producir en los extremos de las bandas de oscilación es decir en las zonas de sobrecompra y sobreventa. Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 12 ESTOCASTICO 100 80 60 40 20 0 185 ISR Mayo 2000 180 175 170 165 160 155 150 145 Abr-99 Jun-99 Ago-99 Oct-99 Dic-99 Feb-00 Gráfico 2-7 Hemos dicho que el Estocástico es un oscilador que se mueve entre el cero y el cien, y entre estos límites existe una zona superior que se considera la zona de sobrecompra y una zona inferior que es la zona de sobreventa, mientras que la zona central se considera zona neutra. En la práctica en el gráfico del Estocástico se marcan unas líneas horizontales simétricas respecto al centro en los niveles 20 y 80 y se considera que el Estocástico sale de la zona neutra y baja a la zona de sobreventa (de cero a veinte) o sube a la zona de sobrecompra (de ochenta a cien) cuando supera estos límites. Como en los demás indicadores y osciladores técnicos, es importante antes de tomar una decisión, confirmar las señales de compra y venta. Una señal de compra o venta del Estocástico, dada por el corte %K y %D la confirmaremos como válida en los siguientes casos: a) Cuando se produzca en zona de sobrecompra o sobreventa. b) Cuando sea la segunda o tercera señal consecutiva que se produzca. c) Cuando rompa, después de la señal, una resistencia o soporte importante. d) Cuando después de entrar en la zona de sobrecompra o sobreventa, gire y salga rápidamente de estas zonas cortando la línea horizontal de separación de zonas. Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 13 1.7 TRIX El TRIX es un indicador que muestra el porcentaje de cambio de una triple media móvil exponencial suavizada del precio de cierre. Grafica una línea similar al MACD sólo que un poco mas suavizada. 1.7.1 Forma de cálculo Para obtener el TRIX: 1) Se calcula una media móvil exponencial de n períodos de los precios de cierre. 2) Se calcula una media móvil exponencial de n períodos de la media móvil calculada en el paso 1. 3) Se calcula una media móvil exponencial de n períodos de la media móvil calculada en el paso 2. TRIX = variación porcentual diaria de la media móvil calculada en el paso 3 Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 14 1.7.2 Interpretación El TRIX oscila alrededor de la línea de cero. Su triple media móvil exponencial suavizada está diseñada para filtrar los ciclos "insignificantes" (es decir, aquellos que son más cortos que el número de períodos que hemos especificado). Debemos operar cuando el indicador cambia de dirección (esto es, comprar cuando gira hacia arriba y vender cuando gira hacia abajo). Es posible dibujar una media móvil de 9 períodos del TRIX para crear una línea de "señal" similar a la del MACD, y comprar cuando el TRIX cruza hacia arriba su señal, y vender cuando la cruza hacia abajo. 0,5 TRIX 10 0 -0,5 ISR Mayo 2000 185 180 175 170 165 160 155 150 145 Abr-99 Jun-99 Ago-99 Oct-99 Dic-99 Feb-00 Abr-00 Gráfico 2-8 En el gráfico 2-8 está representado el chart del ISR® Mayo 2000 y el TRIX correspondiente a un período de 10 días. Observamos cómo en situaciones de marcada tendencia genera fuertes señales de compra – venta, y a partir de Marzo de 2000(donde la tendencia pierde fortaleza) el TRIX dibuja una línea casi horizontal, generando señales falsas. 1.8 Índice de Movimiento Direccional (ADX) En su interpretación común, el ADX sirve para averiguar si un valor está en tendencia o no, y también determinar la fuerza de la misma. En el anexo 6.1 están indicados todos los pasos a seguir para calcular el ADX Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 15 1.8.1 Interpretación La determinación de si un valor se encuentra o no en tendencia, sea alcista o bajista, viene dada por el valor que toma el ADX. Si éste es superior a 30, el valor está en tendencia, y, a mayor valor más fortaleza tiene la tendencia. Como no determina la dirección de la tendencia, siempre hay que efectuar el análisis con el gráfico de precios. Este indicador permite efectuar una mejor selección de los indicadores que se deben tener en cuenta para adoptar una decisión. Si, por ejemplo, el valor está en tendencia fuerte, deberemos utilizar indicadores y sistemas seguidores de tendencia, como el MACD o medias móviles. Por el contrario si se está en tendencia débil, el Estocástico y el RSI pueden proporcionar mejor información. 120 ADX 90 60 30 0 260 ISR Mayo 1998 250 240 230 220 210 200 Nov-97 Dic-97 Ene-98 Feb-98 Mar-98 Gráfico 2-9 Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 16 2 Conclusión Hemos visto que cada indicador nos puede dar una fracción de información y que cada uno tiene un carácter diferente. Es conveniente siempre separar la tendencia del 'ruido'. El mercado siempre tiene implícita una tendencia de fondo (alcista, bajista o lateral) y un 'ruido' (pequeñas variaciones de la tendencia). Dentro de estos dos marcos temporales podemos definir estados de sobrecompra o sobreventa Para el uso en sistemas de trading es sano disponer de la información que nos dan dos osciladores: a) Uno que siga la tendencia del mercado b) Uno que señale el estado de sobrecompra o sobreventa dentro de la tendencia Con respecto a la aplicación de los indicadores sobre los precios del ISR®, a través de los distintos ejemplos que se dieron en este trabajo, podemos concluir que a pesar del muy diferente volumen que opera el Mercado a Término de Rosario comparado con los mercados de EEUU y Europa, los distintos indicadores y osciladores se comportaron de forma eficiente, pudiendo brindar correctamente la información de cada uno de ellos. 3 Bibliografía sitios en Internet • “Análisis Técnico de los mercados de Futuros”, John. Murphy – Gesmovasa – 1990 • “Technical Analisys on Futures”, Jack D. Schwager – John Wiley & Sons. – 1996 • Equis Internacional (Metastock): http://www.equis.com/free/taaz/ • Asociación Española de Analistas Técnicos: http://www.aeatonline.com • Series de precios:(ROFEX) http://www.rofex.com.ar/oldrofex/datacenter/ 4 Agradecimientos Quiero agradecer al Departamento de Capacitación de la Bolsa de Comercio de Rosario y en particular a Amilcar Menichini quien fue el tutor del presente trabajo. 5 Anexo 5.1 Forma de cálculo del ADX Para calcular el ADX de, por ejemplo, 7 días el proceso es el siguiente: 1) La variable mc toma el máximo entre los siguientes valores: • max(hoy) – max(ayer) • 0(cero) 2) La variable mb toma el máximo entre los siguientes valores: • mínimo(ayer) – mínimo(hoy) Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 17 • 0(cero) 3) La variable tr toma el máximo entre los siguientes valores: • máximo(hoy) – mínimo(hoy) • máximo(hoy – cierre(ayer) • cierre(ayer) – mínimo(hoy) 4) Si mc > mb, entonces: • la variable dmp toma el valor de mc y • la variable dmn toma 0(cero) como valor 5) Si mc <= mb, entonces: • la variable dmp toma 0(cero) como valor y • la variable dmn toma el valor de mb • 6) Se calcula una media móvil simple de 7 días sobre tr. 7) Se calcula una media móvil simple de 7 días sobre dmp. 8) Se calcula una media móvil simple de 7 días sobre dmn. 9) DIP = 100 * (7) /(6) 10) DIN = 100 * (8) /(6) 11) DX = 100 * ABS(DIP - DIN) / (DIP + DIN) 12) Para obtener el ADX se calcula una media móvil simple de 7 días sobre DX Investigación & Desarrollo –Departamento de Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO www.bcr.com.ar - [email protected] 18