Casos prácticos de utilización de información privilegiada

Anuncio

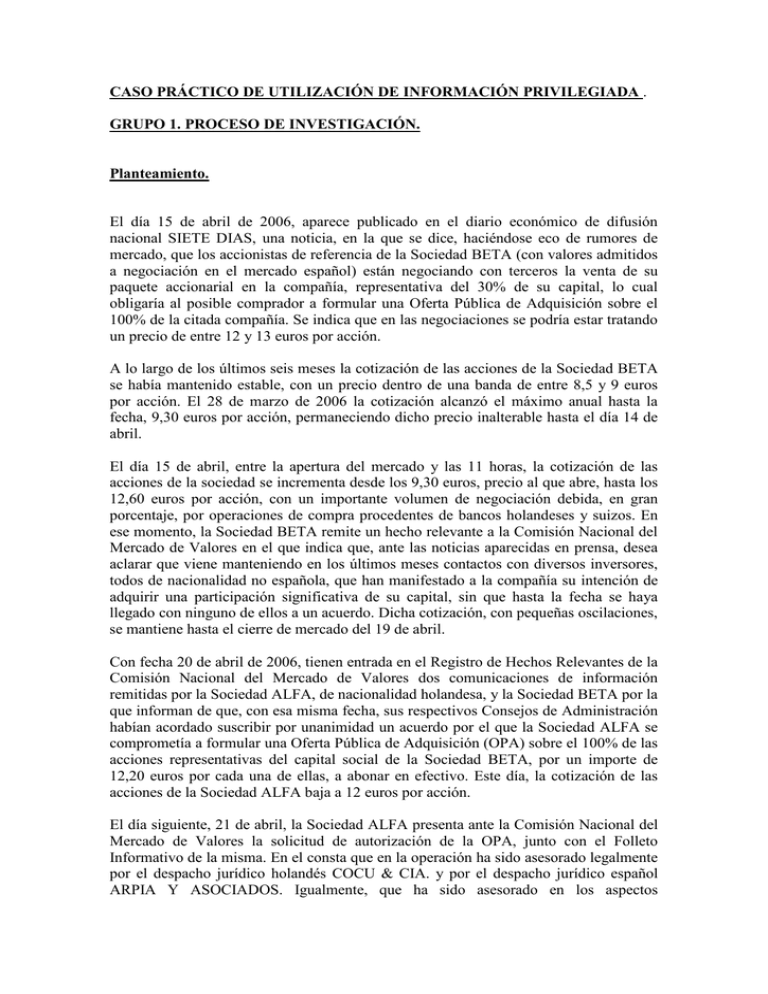

CASO PRÁCTICO DE UTILIZACIÓN DE INFORMACIÓN PRIVILEGIADA . GRUPO 1. PROCESO DE INVESTIGACIÓN. Planteamiento. El día 15 de abril de 2006, aparece publicado en el diario económico de difusión nacional SIETE DIAS, una noticia, en la que se dice, haciéndose eco de rumores de mercado, que los accionistas de referencia de la Sociedad BETA (con valores admitidos a negociación en el mercado español) están negociando con terceros la venta de su paquete accionarial en la compañía, representativa del 30% de su capital, lo cual obligaría al posible comprador a formular una Oferta Pública de Adquisición sobre el 100% de la citada compañía. Se indica que en las negociaciones se podría estar tratando un precio de entre 12 y 13 euros por acción. A lo largo de los últimos seis meses la cotización de las acciones de la Sociedad BETA se había mantenido estable, con un precio dentro de una banda de entre 8,5 y 9 euros por acción. El 28 de marzo de 2006 la cotización alcanzó el máximo anual hasta la fecha, 9,30 euros por acción, permaneciendo dicho precio inalterable hasta el día 14 de abril. El día 15 de abril, entre la apertura del mercado y las 11 horas, la cotización de las acciones de la sociedad se incrementa desde los 9,30 euros, precio al que abre, hasta los 12,60 euros por acción, con un importante volumen de negociación debida, en gran porcentaje, por operaciones de compra procedentes de bancos holandeses y suizos. En ese momento, la Sociedad BETA remite un hecho relevante a la Comisión Nacional del Mercado de Valores en el que indica que, ante las noticias aparecidas en prensa, desea aclarar que viene manteniendo en los últimos meses contactos con diversos inversores, todos de nacionalidad no española, que han manifestado a la compañía su intención de adquirir una participación significativa de su capital, sin que hasta la fecha se haya llegado con ninguno de ellos a un acuerdo. Dicha cotización, con pequeñas oscilaciones, se mantiene hasta el cierre de mercado del 19 de abril. Con fecha 20 de abril de 2006, tienen entrada en el Registro de Hechos Relevantes de la Comisión Nacional del Mercado de Valores dos comunicaciones de información remitidas por la Sociedad ALFA, de nacionalidad holandesa, y la Sociedad BETA por la que informan de que, con esa misma fecha, sus respectivos Consejos de Administración habían acordado suscribir por unanimidad un acuerdo por el que la Sociedad ALFA se comprometía a formular una Oferta Pública de Adquisición (OPA) sobre el 100% de las acciones representativas del capital social de la Sociedad BETA, por un importe de 12,20 euros por cada una de ellas, a abonar en efectivo. Este día, la cotización de las acciones de la Sociedad ALFA baja a 12 euros por acción. El día siguiente, 21 de abril, la Sociedad ALFA presenta ante la Comisión Nacional del Mercado de Valores la solicitud de autorización de la OPA, junto con el Folleto Informativo de la misma. En el consta que en la operación ha sido asesorado legalmente por el despacho jurídico holandés COCU & CIA. y por el despacho jurídico español ARPIA Y ASOCIADOS. Igualmente, que ha sido asesorado en los aspectos económicos, financieros y fiscales de la misma por el BANCO DE INVERSIÓN TOTAL, de nacionalidad española, que asimismo figura como prestador del aval correspondiente. Cuestiones a debatir. Supuesto que los hechos descritos sucedieran en sus jurisdicciones respectivas: ¿ Creen Vds. que el caso descrito es un supuesto de posible uso de información privilegiada?. ¿ Cuál sería en el caso la información privilegiada susceptible de uso? ¿ Decidirían Vds. la realización de una investigación?. ¿Por posible uso de información privilegiada o por alguna otra razón? ¿ Quién lo decidiría? ¿ Qué información o datos esenciales, en su caso, necesitarían obtener en primer lugar al iniciarse la investigación? ¿A través de qué instrumentos de investigación obtendría estos datos esenciales? ¿ Qué periodo de tiempo fijarían como de posible uso de información privilegiada e investigarían?. ¿ A estos efectos, tendría alguna trascendencia la publicación de la noticia en la prensa?. ¿ Qué instrumento utilizarían para determinar ese periodo y a quién lo dirigirían? ¿ Cómo obtendrían la lista de personas jurídicas y físicas que hubieran participado en la operación o que la pudieran haber conocido?. ¿ Cómo obtendrían la identidad de los titulares que hubieran realizado operaciones sobre valores en el periodo de análisis?. ¿ Consideraría para investigar los titulares de cualquier tipo de operación o limitaría el análisis a algún tipo de operación concreta, por naturaleza o cuantía?. Con la información obtenida, ¿ qué mecanismo o instrumento utilizaría para determinar el grupo de titulares que podrían haber incurrido en uso de información privilegiada a investigar?. ¿Investigaría a algún titular aún cuando no figurara en la lista de participantes o conocedores de la operación? ¿Qué instrumentos de investigación aplicaría a los titulares a investigar y que información o datos sobre ellos quisieran obtener? 2 CASO PRÁCTICO DE UTILIZACIÓN DE INFORMACIÓN PRIVILEGIADA . GRUPO 2 . COOPERACION INTERNACIONAL. Planteamiento. El día 15 de abril de 2006, aparece publicado en el diario económico de difusión nacional SIETE DIAS, una noticia, en la que se dice, haciéndose eco de rumores de mercado, que los accionistas de referencia de la Sociedad BETA (con valores admitidos a negociación en el mercado español) están negociando con terceros la venta de su paquete accionarial en la compañía, representativa del 30% de su capital, lo cual obligaría al posible comprador a formular una Oferta Pública de Adquisición sobre el 100% de la citada compañía. Se indica que en las negociaciones se podría estar tratando un precio de entre 12 y 13 euros por acción. A lo largo de los últimos seis meses la cotización de las acciones de la Sociedad BETA se había mantenido estable, con un precio dentro de una banda de entre 8,5 y 9 euros por acción. El 28 de marzo de 2006 la cotización alcanzó el máximo anual hasta la fecha, 9,30 euros por acción, permaneciendo dicho precio inalterable hasta el día 14 de abril. El día 15 de abril, entre la apertura del mercado y las 11 horas, la cotización de las acciones de la sociedad se incrementa desde los 9,30 euros, precio al que abre, hasta los 12,60 euros por acción, con un importante volumen de negociación debida, en gran porcentaje, por operaciones de compra procedentes de bancos holandeses y suizos. En ese momento, la Sociedad BETA remite un hecho relevante a la Comisión Nacional del Mercado de Valores en el que indica que, ante las noticias aparecidas en prensa, desea aclarar que viene manteniendo en los últimos meses contactos con diversos inversores, todos de nacionalidad no española, que han manifestado a la compañía su intención de adquirir una participación significativa de su capital, sin que hasta la fecha se haya llegado con ninguno de ellos a un acuerdo. Dicha cotización, con pequeñas oscilaciones, se mantiene hasta el cierre de mercado del 19 de abril. Con fecha 20 de abril de 2006, tienen entrada en el Registro de Hechos Relevantes de la Comisión Nacional del Mercado de Valores dos comunicaciones de información remitidas por la Sociedad ALFA, de nacionalidad holandesa, y la Sociedad BETA por la que informan de que, con esa misma fecha, sus respectivos Consejos de Administración habían acordado suscribir por unanimidad un acuerdo por el que la Sociedad ALFA se comprometía a formular una Oferta Pública de Adquisición (OPA) sobre el 100% de las acciones representativas del capital social de la Sociedad BETA, por un importe de 12,20 euros por cada una de ellas, a abonar en efectivo. Este día, la cotización de las acciones de la Sociedad ALFA baja a 12 euros por acción. El día siguiente, 21 de abril, la Sociedad ALFA presenta ante la Comisión Nacional del Mercado de Valores la solicitud de autorización de la OPA, junto con el Folleto Informativo de la misma. En el consta que en la operación ha sido asesorado legalmente por el despacho jurídico holandés COCU & CIA. y por el despacho jurídico español ARPIA Y ASOCIADOS. Igualmente, que ha sido asesorado en los aspectos 3 económicos, financieros y fiscales de la misma por el BANCO DE INVERSIÓN TOTAL, de nacionalidad española, que asimismo figura como prestador del aval correspondiente. Cuestiones a debatir. Supuesto que los hechos descritos sucedieran en sus jurisdicciones respectivas y que se inicia un proceso de investigación en ellas por posible uso de información privilegiada: ¿ Incluirían en la investigación operaciones sobre valores de la Sociedad BETA realizadas en el periodo de posible uso de información privilegiada por ejecución de órdenes procedentes fuera de su jurisdicción? ¿ Tendrían competencia para investigarlas y, en su caso, sancionarlas? Con la información sobre operaciones de mercado disponible en su jurisdicción, ¿ podrían conocer la identidad de los titulares finales de estas operaciones o necesitarían dirigirse a entidades u organismos supervisores no nacionales? En la investigación, ¿necesitarían obtener información y datos de entidades y personas residentes fuera de su jurisdicción?. ¿A qué efectos y cuales? ¿Tendrían competencia para dirigirse a estas entidades u organismos supervisores en solicitud de la información y datos necesarios?. ¿Tienen suscritos instrumentos de cooperación internacional que contemplen peticiones de tal naturaleza?. 4 CASO PRÁCTICO DE UTILIZACIÓN DE INFORMACIÓN PRIVILEGIADA . GRUPO 3 . PROCEDIMIENTO SANCIONADOR. Planteamiento. El día 15 de abril de 2006, aparece publicado en el diario económico de difusión nacional SIETE DIAS, una noticia, en la que se dice, haciéndose eco de rumores de mercado, que los accionistas de referencia de la Sociedad BETA (con valores admitidos a negociación en el mercado español) están negociando con terceros la venta de su paquete accionarial en la compañía, representativa del 30% de su capital, lo cual obligaría al posible comprador a formular una Oferta Pública de Adquisición sobre el 100% de la citada compañía. Se indica que en las negociaciones se podría estar tratando un precio de entre 12 y 13 euros por acción. A lo largo de los últimos seis meses la cotización de las acciones de la Sociedad BETA se había mantenido estable, con un precio dentro de una banda de entre 8,5 y 9 euros por acción. El 28 de marzo de 2006 la cotización alcanzó el máximo anual hasta la fecha, 9,30 euros por acción, permaneciendo dicho precio inalterable hasta el día 14 de abril. El día 15 de abril, entre la apertura del mercado y las 11 horas, la cotización de las acciones de la sociedad se incrementa desde los 9,30 euros, precio al que abre, hasta los 12,60 euros por acción, con un importante volumen de negociación debida, en gran porcentaje, por operaciones de compra procedentes de bancos holandeses y suizos. En ese momento, la Sociedad BETA remite un hecho relevante a la Comisión Nacional del Mercado de Valores en el que indica que, ante las noticias aparecidas en prensa, desea aclarar que viene manteniendo en los últimos meses contactos con diversos inversores, todos de nacionalidad no española, que han manifestado a la compañía su intención de adquirir una participación significativa de su capital, sin que hasta la fecha se haya llegado con ninguno de ellos a un acuerdo. Dicha cotización, con pequeñas oscilaciones, se mantiene hasta el cierre de mercado del 19 de abril. Con fecha 20 de abril de 2006, tienen entrada en el Registro de Hechos Relevantes de la Comisión Nacional del Mercado de Valores dos comunicaciones de información remitidas por la Sociedad ALFA, de nacionalidad holandesa, y la Sociedad BETA por la que informan de que, con esa misma fecha, sus respectivos Consejos de Administración habían acordado suscribir por unanimidad un acuerdo por el que la Sociedad ALFA se comprometía a formular una Oferta Pública de Adquisición (OPA) sobre el 100% de las acciones representativas del capital social de la Sociedad BETA, por un importe de 12,20 euros por cada una de ellas, a abonar en efectivo. Este día, la cotización de las acciones de la Sociedad ALFA baja a 12 euros por acción. El día siguiente, 21 de abril, la Sociedad ALFA presenta ante la Comisión Nacional del Mercado de Valores la solicitud de autorización de la OPA, junto con el Folleto Informativo de la misma. En el consta que en la operación ha sido asesorado legalmente por el despacho jurídico holandés COCU & CIA. y por el despacho jurídico español ARPIA Y ASOCIADOS. Igualmente, que ha sido asesorado en los aspectos 5 económicos, financieros y fiscales de la misma por el BANCO DE INVERSIÓN TOTAL, de nacionalidad española, que asimismo figura como prestador del aval correspondiente. Realizada por la Unidad de Vigilancia de los Mercados de la UVM una investigación sobre los hechos, resulta lo siguiente: A) Respecto a la cronología de acontecimientos: Con fecha 1 de enero de 2006, el Presidente de la Sociedad ALFA encargó a BANCO DE INVERSIÓN TOTAL la realización de un estudio sobre posibilidades de inversión en sociedades cotizadas en España, dedicadas a su mismo sector de actividad, al objeto de tomar su control e integrarlas en su grupo de empresas. Con fecha 31 de enero de 2006, BANCO DE INVERSION TOTAL entregó a la Sociedad ALFA el estudio requerido. En él se planteaba la posible compra de dos sociedades, BETA y GAMA, a través de la formulación de una Oferta Pública de Adquisición por el 100% del capital de las mismas. Con fecha 15 de febrero de 2006, el Presidente de la Sociedad ALFA se dirige telefónicamente al Consejero Delegado de la Sociedad BETA y le solicita una reunión urgente a celebrar al día siguiente. Con fecha 16 de febrero de 2006, tiene lugar una reunión entre ambos. El Presidente de la Sociedad ALFA le trasmite al Consejero Delegado de la Sociedad BETA el interés de su compañía en adquirir el control de esta última, solicitando el inicio de una negociación con tal finalidad. Con fecha 20 de febrero de 2006, se inicia formalmente la negociación. Ese día tiene lugar una primera reunión a la que asisten las dos personas antes citadas, acompañadas por sus respectivos asesores jurídicos y financieros, firmándose por los intervinientes un acuerdo de confidencialidad. Entre este día y el 19 de abril de 2006, tienen lugar otras tres reuniones a las que asisten las mismas personas. En la última de ellas se llega a un acuerdo entre las partes, lo que da lugar al Hecho Relevante comunicado a la CNMV al día siguiente. B) Respecto a operaciones sospechosas de uso de información privilegiada. - Con fecha 16 de abril de 2006, el Presidente de la Sociedad ALFA adquirió 10.000 acciones de la Sociedad BETA, a 9,30 euros cada una, por un importe total de 93.000 euros. - Se trata de una persona que habitualmente opera en los mercados de valores, incluyendo la compra y venta de acciones de sociedades españolas. Mantiene en cartera otras 10.000 acciones de la Sociedad BETA adquiridas a través de cuatro operaciones en el año 2005. 6 - A la fecha de finalización de la investigación, no ha vendido las acciones de la Sociedad BETA adquiridas el día 16 de abril de 2006, por lo que es titular de 20.000 acciones. - En declaración prestada ante Técnicos de la UVM, manifiesta que: La adquisición de acciones de la Sociedad BETA que realizó el día 15 de abril no lo fue en uso de información privilegiada. Es una persona conocedora de los mercados de valores y que sigue la situación empresarial y la cotización de las diversas empresas europeas del mismo sector de la sociedad holandesa de la que es Presidente. La Sociedad española BETA siempre le ha parecido que estaba infravalorada por el mercado y que era una buena oportunidad de inversión de parte de su patrimonio, como demuestra que ya tuviera 10.000 acciones compradas en 2005. Cuando adquirió las acciones el día 15 de abril de 2006, no se había llegado a un acuerdo con la Sociedad BETA, en ese momento la impresión es que no se iba a producir, y la existencia de negociaciones de representantes de la Sociedad BETA con terceros para la entrada de éstos en su capital era pública, ya que ese día fue noticia en un diario económico que lee todos los días a primera hora de la mañana, por lo que entendió que podía comprar. No tuvo ningún animo de lucro como lo demuestra que no ha vendido las acciones adquiridas, ni siquiera después de notificarse a la CNMV el acuerdo entre la Sociedad que preside y la Sociedad BETA. Y que tiene el compromiso de no vender las acciones en la liquidación de la OPA, manteniéndolas como una inversión a largo plazo. Cuestiones a debatir. Supuesto que los hechos descritos sucedieran en sus jurisdicciones respectivas: ¿ La conducta del Presidente de la Sociedad ALFA podría considerarse como operación de abuso de mercado por utilización de información privilegiada?. El hecho de que el sujeto no sea nacional o residente, ¿tendría alguna consecuencia para la anterior conclusión?. ¿ Se le podría incoar un expediente sancionador y, en su caso, sancionar?. ¿ Tendría alguna relevancia, al objeto de concluir sobre la licitud de la operación realizada por el sujeto, las manifestaciones realizadas y los hechos en que se apoyan?. ¿ Creen que el sujeto, al momento de sus operaciones del día 16 de abril de 2006 estaba en disposición de una información privilegiada, es decir, concreta, no pública y con capacidad de haber influido apreciablemente en la cotización de las acciones de la Sociedad BETA de haberse hecho pública?. ¿ Cual sería el procedimiento, en su caso, para sancionar la conducta del sujeto?. 7