trabajo de investigación 2ª de la eso

Anuncio

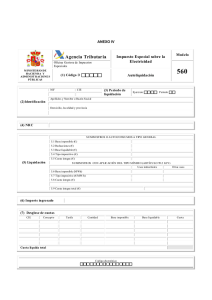

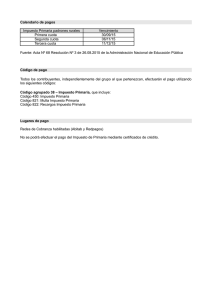

Guía de la declaración “Cuando pago impuestos, invierto en civilización” (Vieja sentencia pronunciada por un juez estadounidense a principios del siglo pasado) El IRPF es un impuesto progresivo que grava la riqueza que uno tiene en función, fundamentalmente, de tres conceptos: • Rendimientos del trabajo: Lo que uno gana en función del trabajo que realiza, bien sea trabajador por cuenta ajena (que trabaja para otros que le pagan) o autónomo. (Generalmente los autónomos declaran el IRPF por un procedimiento más simplificado que comúnmente se dice “declarar por módulos). • Rendimientos del capital inmobiliario: Lo que uno gana como consecuencia de alquilar propiedades (otras viviendas, garajes, cocheras) o rendimientos similares que obtengan de las mismas. • Rendimientos del capital mobiliario: Lo que uno gana como consecuencia de especular con el dinero (compra de acciones, inversiones, depósitos de dinero, etc…) El rendimiento en cada uno de esos apartados es una medida de los ingresos que se generan en ellos menos una medida de los gastos que conlleva desarrollar la actividad económica correspondiente. La suma de los rendimientos de se producen en todos apartados, constituyen la base imponible. A la base imponible se le aplican una serie de deducciones en función de la situación personal del declarante (número de hijos menores de 25 años, número de ascendientes mayores de 25 años convivientes con el declarante) dependiendo de la situación familiar de cada individuo obteniéndose así la base liquidable. La base liquidable es la cantidad a partir de la cuál que se construye el cálculo del IRPF. El IRPF es un impuesto progresivo (cuanto más gana uno, más paga, según una escala constituida por tramos llamada escala de gravamen). Cuando sometemos la base liquidable a la escala de gravamen, obtenemos la cuota integra. A la cuota íntegra se le aplican una serie de deducciones. En tu caso tendrás derecho a ellas porque estás pagando la hipoteca de la vivienda en que vives, lo que te permitirá deducir los gastos derivados de la misma en un porcentaje determinado. Cuando a la cuota integra le quitamos estas deducciones, obtenemos la cuota liquida. Se supone que con el objeto de que uno no se lleve sorpresas y a la hora de hacer la declaración a uno le salga pagar más de lo que no puede y, también por tener dinero disponible, hacienda se va quedando cada mes con cierta cantidad de nuestros ingresos (entre un 15% o 20% aproximadamente). Es como un anticipo que le damos a hacienda de lo que tendremos que pagar en la declaración de ese año. Esa cantidad se llama retención y hay que descontarla por tanto de lo que tenemos que pagar. Cuando restamos de la cuota líquida las retenciones correspondientes, tenemos la cuota diferencial, que es, digamos el resultado final. Si el resultado final es positivo, tenemos que ingresar el mismo a la hacienda pública. En este caso lo haremos a través de un documento bancario de autorización de pago desde una cuenta bancaria que tengamos. Si el resultado final es positivo, lo que hacemos es solicitar a la hacienda pública el ingreso en nuestra cuenta bancaria propia de la cantidad en cuestión. Cada uno de vosotros tendrá un conjunto personalizado de documentos, generado de forma aleatoria por un ordenador. Ellos definirán tu perfil de declarante y deberás hacer la declaración de la renta según los mismos. Tendrás asignados (o no) cierto número de hijos menores de 25 años y dos personas mayores de 65 (padres o suegros) convivirán contigo. No suele ser habitual que los trabajadores vayan por la vida disfrutando de una segunda vivienda pero en tu caso habrás heredado una de una tía abuela de Puerto Rico. Alquilarás la misma y los datos referentes a dicho alquiler vendrán expresados en el documento I. ¿Qué documentación se te entrega? Documento 1. CONTEXTO FAMILAR Este es el único documento que no nos dan de verdad cuando hacemos la declaración de renta. En el te aparecerá un NIF ficticio. Una dirección ficticia. Y el número de una cuenta bancaria también ficticia. Te servirá para saber cuantos hijos menores de 25 años tienes y cuantos padres o suegros en total viven contigo. También te indican en cuanto alquilas mensualmente la vivienda que has heredado Documento 2. DECLARACIÓN DE INGRESOS DE TU EMPRESA Certificación de ingresos emitida por la empresa en al que trabajas. En ella se hace saber lo que cobras, la cantidad de tu salario que aportas a la seguridad social y las retenciones que te hace Hacienda. Servirá fundamentalmente para cumplimentar el apartado de los rendimientos del trabajo. Documento 3.PAGO DE CUOTA SINDICAL. Se supone que estás afiliado a algún sindicato. El Secretario Local del mismo certifica los pagos anuales que haces al mismo. Ello será un gasto deducible en los rendimientos del trabajo. Documento 4. RECIBO DE PAGO DEL IBI. Este recibo lo expide el Servicio Regional de Recaudación y corresponde a lo que pagas en el IBI por la vivienda que has heredado y alquilas. En los gastos deducibles en el rendimiento del capital inmobiliario deberás tener presente el IBI y un porcentaje del valor catastral excluido el valor del suelo. DOCUMENTO 5. GASTOS DE HIPOTECA Este documento lo emite el banco con el que tienes el crédito hipotecario. Indica lo que gastas en amortizar (devolver) el dinero que te prestaron, en pagar los intereses del préstamo y en los seguros de vida y hogar que se suelen obligar a contratar cuando negocias una hipoteca. DOCUMENTO 6 En este documento constan los gastos que te genera la vivienda que alquilas a un tercero (alcantarillado, agua, etc…). Ello te permitirá utilizarlo como deducciones de gastos inmobiliarios. DOCUMENTO 7. MODELO DE DECLARACIÓN SIMPLIFICADO Es uno de los dos documentos que has de entregar. Es tu declaración de la renta. Debes cumplimentar sus casillas a partir de los datos que te damos y siguiendo las indicaciones que te proponemos. DOCUMENTO 8. TAREA DE INVESTIGACIÓN Este documento tiene por objeto que vayas conociendo poco a poco el mundo de los impuestos y que función tienen. Tienes que investigar al respecto y responder a las preguntas que se te plantean. Como guía te proponemos que sigas la declaración de un personaje imaginario de nombre Miguel Ángel García Lucas. Fíjate como cumplimenta su declaración. Paso 1. Rendimientos del trabajo. En este caso no hay mayor misterio que rellenar a partir de los documentos 2 (expedido por tu empresa) y 3 (expedido por tu sindicato) las casillas correspondientes: Paso 2. Rendimientos del capital inmobiliario. Esta casilla se rellena a partir de los documentos recibo del pago del IBI (4) y el de pago de tasas (6). El rendimiento integro del capital inmobiliario será 12 veces el coste al que alquilas la segunda vivienda (esta información, lo que cobras mensualmente a tu inquilino viene en el documento 1) Los gastos de amortización correspondientes a la segunda vivienda se obtienen a partir del valor catastral y son el 3% del valor construido de la vivienda. Y muy importante: El rendimiento neto del capital inmobiliario es la mitad del rendimiento integro menos los gastos deducibles. PASO 3. Cálculo de la base imponible No hay mayor misterio. Se trata de escribir en la casilla 13 la suma de las casillas 12 y 6 PASO 4. Cálculo de la base liquidable. La base liquidable es la base imponible menos el resultado de aplicar tres deducciones: • Mínimo del contribuyente: Que se aplica a todos los contribuyentes por igual y vale 5151 €. • Mínimo por descendientes menores de 25 años (el número de hijos que se te ha asignado viene de le documento 1). ¡OJO!. Aquí hay que tener cuidado. Las deducciones por este concepto van como siguen: o 1836 euros anuales por el primer hijo. o 2040 euros por el segundo hijo. o 4039,20 por el tercer hijo. o 4600,20 por el cuarto y siguiente hijo. Pero atención, estas cantidades se suman. Es decir si tienes 3 hijos deduces: 1836 € por el primero, 2040 € por el segundo y 4039,20 € por el terrero, esto es: 1836+2040+4039,20= 7915,2 € • Mínimos por ascendientes mayores de 65 años. Se supone que los padres o suegros con los que conviven están entre 65 y 75 años. La deducción es de 918 € por ascendiente. PASO 5. Cálculo de deducciones a la cuota íntegra. En este cado todas las deducciones provendrán de los gastos que tienes como consecuencia de tener hipotecada tu vivienda habitual: se consideran gastos los intereses que pagas, el capital que amortizas, así como los seguros de vida y hogar que te obligan a contratar al firmar la hipoteca. Una vez que sumes todos los gastos CASILLA 23 ¡OJO! Hay un valor máximo por encima del cual no puedes deducir: • • Si el número que hay en la casilla 23 es superior o igual a 9015, en la casilla 24 deberás de poner el 15% de 9015, esto es: 1352,25 €. Si el número que hay en al casilla 23 es menor que 9015 €, en la casilla 24 debes de poner el 15% de lo que hay en la casilla 23. PASO 6. Cálculo de la cuota íntegra. Este es el paso más difícil de entender. El IRPF se paga según tramos, porque es un impuesto progresivo. Cuanto más gana uno, más paga y en mayor porcentaje. Para conseguir este fin, se calcula el valor que hay que pagar por cada tramo según el valor que tenga la base liquidable de cada uno. Para ello se utiliza una escala de gravamen que se presenta así: Esto quiere decir que: Si la base liquidable está entre Si la base liquidable está entre Si la base liquidable está entre Si la base liquidable está entre Si la base liquidable está entre Si la base liquidable está entre 0 y 17707,20 su cuota íntegra va a ser de 0 más el 24% de lo que se exceda de 0 17707,20 y 33007,20 su cuota íntegra va a ser de 4259,73 más el 28% de lo que se exceda de 17707,20 33007,20 y 53407,20 su cuota íntegra va a ser de 8533,73 más el 37% de lo que se exceda de 33007,20 53407,20 y 120000,20 su cuota íntegra va a ser de 16081,73 más el 43& de lo que se exceda de 53407,20 120000,20 y 175000,20 su cuota íntegra va a ser de 44716,72 más el 44% de lo que se exceda de 120000,20 175000,20 su cuota íntegra va a ser de 68916,72 más el 45% de lo que se exceda de 175000,20 más de Así las cosas, en nuestro caso: PASO 7. Cálculo de las cuotas líquida y diferencial Cuando a la cuota íntegra le quitamos las deducciones correspondientes obtenemos la cuota líquida. Que sería en realidad lo que nos corresponde pagar, pero como hacienda ya nos había descontado un dinero (rentenciones) para hacer el balance final, hay que restar de la cuota líquida las retenciones, obteniéndose la cuota diferencial. Si la cuota diferencial es positiva todavía tenemos que ingresar más dinero a hacienda. Nos sale una declaración a pagar (y así lo hay que señalar). Si la cuota diferencial nos sale negativa nos sale una declaración a devolver (y así lo hay que señalar). PASO 8. Documento de ingreso o devolución. Este documento es muy importante y se ha de entregar convenientemente firmado. Si no lo entregáramos, en caso de salir la declaración a pagar, hacienda nos reclamaría el dinero por no haber cumplido con nuestras obligaciones fiscales y nos pondría una multa por ello. Si nos sale a devolver, sencillamente nos quedaríamos sin el dinero. Así que tenlo muy presente. El pago o la devolución la haremos a través de una orden a nuestro banco. No olvides que el número de cuenta está en el documento 1. Observación: EN EL DOCUMENTO 7 MODELO DE DECLARACIÓN LOS PÁRRAFOS DEL DOCUMENTO DE INGRESO O DEVOLUCIÓN SON INCORRECTOS. DEBES DE CORREGIRLOS SEGÚN LA IMAGEN ILUSTRATIVA QUE VIENE A CONTINUACIÓN.