“B” Guía de Trabajos Prácticos - Blog UCC

Anuncio

Facultad de Ciencias

Económicas y de

Administración

Universidad Católica de Córdoba

IMPUESTOS I – Cátedra “B”

Guía de Trabajos Prácticos

Profesor Titular:

Profesor Adjunto:

Jefes de Trabajos Prácticos:

Cr. Hugo Pérego de la Torre

Cra. Ma. Ximena Gomez Duran

Cra. Rodriguez Raffo Eleonora

Año 2014

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

IMPUESTO A LAS GANANCIAS

UNIDAD 2

MARCO TEÓRICO. REQUISITOS PARA LA GRAVABILIDAD DE LA RENTA

Concepto

Rendimientos, Rentas, Enriquecimientos

Susceptibilidad de ser periódico

Permanencia

Habilitación

Personas Físicas y

Sucesiones Indivisas

SI

SI

SI

SI

Sociedades y Empresas

Unipersonales

SI

NO

NO

NO

EJERCICIO Nº 1 - OBJETO DEL IMPUESTO

Indicar si el resultado de las siguientes operaciones, se encuentra comprendido en el ámbito del

IMPUESTO A LAS GANANCIAS. Fundamentar la respuesta.

1.

Un médico cirujano practica una sola intervención quirúrgica en el año, por la cual percibe

honorarios.

Respuesta: Es ganancia gravada porque es un beneficio que proviene de una fuente habilitada y

permanente y susceptible de ser periódica. [art. 2º- punto 1), Ley].-

2.

Una persona física obtiene una ganancia por la venta de una (1) unidad de vivienda de

propiedad horizontal. La misma fue adquirida hace 2 años ya construida.

Respuesta: No está alcanzada por el impuesto. No existe permanencia de la fuente -se extingue

con la enajenación- y no hay habitualidad. Se trata de una operación gravada por el impuesto a

la transferencia de inmuebles (Ley Nº 23.905).-

3.

Una S.A. obtiene una ganancia por la venta de un inmueble destinado a inversión.

Respuesta: La operación está gravada por el Impuesto a las Ganancias en virtud del art. 2º punto 2), Ley.

4.

Se efectúa la venta de un vehículo en marzo del 2014, en desuso desde el ejercicio fiscal 2010,

por:

a. una sociedad de responsabilidad limitada.

b. una persona física.

Respuesta:

a. El resultado de la venta se encuentra alcanzado por el Impuesto a las Ganancias [art. 2ºinciso 2), Ley].b. El resultado de la venta no está alcanzado por tratarse de un bien mueble que no estuvo

afectado a la actividad al momento de su enajenación.

5.

Una persona física vende una obra de arte y obtiene un beneficio por dicha operación.

a. Operaciones como la indicada las realiza en forma habitual.

b. Esta operación la realizó en forma ocasional (la persona es coleccionista de estas piezas).

2

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

Respuesta:

a. Resultado alcanzado por el tributo ya que realiza la operación en forma habitual, con

habilitación y permanencia de la fuente.b. No Alcanzado. No cumple con los requisitos del art. 2º- punto 1), Ley.6.

Una sociedad colectiva realiza la venta de una obra de arte y obtiene una utilidad por dicha

operación.

Respuesta: Resultado gravado por tratarse de un sujeto empresa [art. 2º- punto 2) Ley].-

7.

El propietario de un inmueble, que le produce rentas en concepto de alquileres, obtiene una

ganancia por la enajenación del mismo al inquilino que lo ocupa como casa habitación desde

2003. ¿Cuál es el tratamiento impositivo que corresponde otorgar a esa utilidad derivada de la

venta, en caso que la operación sea realizada por:

a. Una sociedad anónima?

b. Una persona física?

Respuesta:

a. Gravada. art. 2º, inciso 2) - Ley.b. No está alcanzada debido a que no existe permanencia de la fuente (la renta se extingue con

la venta) y no hay habitualidad ganancias [art. 2º, punto 1) Ley]. Esta operación está

gravada por el Impuesto a la Transferencia de Inmuebles (Ley 23.905).-

8.

Un dentista vende su equipo odontológico en Marzo del 2014.

Respuesta: La utilidad generada está alcanzada por el impuesto, debido a que proviene de la

enajenación de un bien mueble amortizable [art. 2º, punto 3) Ley]. Es ganancia gravada a partir

de la reforma incorporada en Septiembre del 2013 por la Ley Nº 26.893.-

9.

Un contador público vende la oficina donde funcionaba su estudio profesional.

Respuesta: Utilidad no alcanzada por el impuesto [art. 2º- punto 1, Ley]. Gravada por el

Impuesto a las Transferencia de Inmuebles (Ley 23.905).-

10. Una persona física incurre en los siguientes gastos bancarios por:

a. La gestión de cobranza de los intereses generados por un depósito a plazo fijo.

b. Comisión bancaria por contrato de regalía.

Respuesta:

a. Los intereses forman parte de las rentas alcanzadas [art. 2º- punto 1, Ley]; no obstante no

están sujetos a imposición por disposición expresa de la Ley [art. 20º - inciso h)]. Al respecto,

la ley establece que los gastos incurridos en la obtención de una renta exenta no resultan

deducibles en la liquidación del impuesto (art. 17º, 3º párr.).

b. Las regalías forman parte de las rentas alcanzadas y los gastos incurridos en la obtención de

una renta gravada resultan deducibles en la liquidación del impuesto [art. 2º- punto 1), Ley].

11. En una operación de construcción y venta de un inmueble, bajo el régimen de la Ley N° 13.512,

se obtiene una determinada utilidad. Operación realizada por:

a. una sucesión indivisa.

b. una sociedad anónima.

3

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

Respuesta:

a. Gravada por el art. 49º- inciso d), Ley.

b. Gravada por el art. 2º- inciso 2), Ley.

12. El propietario de una estación de servicios es indemnizado por el Estado con motivo de la

expropiación del inmueble que ocupaba la explotación. Dicha expropiación ha sido declarada

de utilidad pública por ensanche de una avenida sobre la que estaba situado el inmueble.

Respuesta:

Renta incluida en el ámbito de aplicación del impuesto. En cuanto al tratamiento impositivo que

corresponde otorgar a la indemnización, las Leyes Nros. 21.499 y 21.878 disponen en forma

expresa que los rubros que componen las indemnizaciones correspondientes a expropiaciones

realizadas por el Estado Nacional, las Provincias o sus Municipios, no estarán sujetos al pago de

impuesto o gravamen alguno en el orden nacional.EJERCICIO Nº 2 - FUENTE

Determine el Impuesto a las Ganancias que debe pagar el arquitecto Diego López, residente

argentino, que presta servicios profesionales en el país y en EE.UU., el cual obtuvo las siguientes

rentas netas durante el 2014:

- Argentina: $160.000,00

- EE.UU: $55.000,00

En EE.UU. abonó como impuesto a la renta la suma de $10.000,00

SOLUCIÓN DEL EJERCICIO:

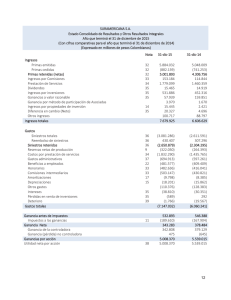

Impuesto de Rentas de Fuente Mundial

GANANCIA NETA RENTA MUNDIAL

Imp. a las Ganancias determinado . Art. 90 L

{(215000 - 120.000) x 0,35} + 28.500,00

$

$ 215.000,00

Impuesto de Rentas de Fuente Argentina

GANANCIA NETA RENTA ARGENTINA

Imp. a las Ganancias determinado . Art. 90 L

{(160.000 - 120.000) x 0,35} + 28.500,00

$

$ 160.000,00

Impuesto a las Rentas abonado en EE.UU

Incremento del impuesto por el cómputo de ganancias de

exterior: (61.750,00 - 42.500,00)

Tope de los dos el menor:

Pago a Cuenta (Art. 1 º, 2 párrafo ley)

Impuesto determinado s/ Art.90

Pago a Cuenta Impuesto Análogo pagado en el Exterior

Impuesto a Abonar:

$ 61.750,00

$ 42.500,00

$ 10.000,00

$ 19.250,00

$ 10.000,00

$ 61.750,00

$ 10.000,00

$ 51.750,00

4

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

UNIDAD 3

EJERCICIO Nº 1 – SUCESION INDIVISA

Determine las etapas y sujetos que intervienen en los diferentes periodos del juicio sucesorio,

identificando quien debe presentar la DDJJ del Impuesto a las Ganancias del periodo fiscal 2014,

según los siguientes datos:

1. El Sr. Pit Eduardo, arquitecto, fallece el día 12/03/2014 y obtuvo ganancias gravadas durante

todo el período.

2. Herederos: su esposa y un hijo de 26 años.

3. Se dicta la declaratoria de herederos el 31/08/2014.

4. La partición de bienes se realiza el 01/11/2014.

SOLUCIÓN DEL EJERCICIO:

1/01/14

PF

12/03/14

SI

31/08/14

31/10/14

SI A.INFORMACIÓN

31/12/14

CADA HEREDERO

1º ETAPA: Rentas obtenidas hasta el día del fallecimiento

Desde el 01/01 hasta el 12/03/2014 se debe presentar la DDJJ a nombre del Sr. Pit por sus rentas

hasta ese día inclusive.

2º ETAPA: Comienzo del Juicio Sucesorio. Rentas obtenidas después del fallecimiento

Desde el 12/03/2014 y hasta el 31/08/2014 inclusive (Declaratoria de Herederos), se debe

presentar la DDJJ a nombre de la Sucesión Indivisa de Eduardo Pit.

3º ETAPA: Rentas obtenidas después de la Declaratoria de Herederos y hasta la partición de

bienes

Desde el 01/09/2014 y hasta el 31/10/14, la Sucesión Indivisa del contribuyente opera como

“Agente de Información”. Cada heredero, esposa e hijo, es contribuyente del impuesto y en sus

DDJJ personales deben incorporar las rentas de la Sucesión según las disposiciones del Código Civil.

4º ETAPA: Rentas obtenidas desde la Partición de Bienes y hasta el 31/12/2014

Desde el 01/11/14 cada heredero debe incorporar en su DDJJ Anual las rentas distribuidas según la

Partición de Bienes, al valor impositivo que tenía el causante.

5

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

UNIDAD 4

MARCO TEÓRICO. ESQUEMA GENERAL DE LIQUIDACIÓN DEL IMPUESTO A LAS GANANCIAS PARA

PERSONAS FÍSICAS Y SUCESIONES INDIVISAS.

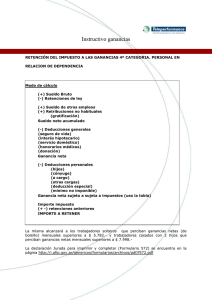

1.

GANANCIAS NETAS DE CADA CATEGORÍA y TOTAL DE LAS MISMAS:

Categoría

Ganancia Bruta

(L. 45 al 48; DR. 64 al

67)

(L. 41 al 44; DR. 56 al

63)

(L. 49 a 78; DR. 68 al

109)

Menos

Deducciones

(L. 80 al 84 y 86; DR. 124

Segunda

al 132)

(L .80 al 85; DR.. 124 al

Primera

131 y 147)

(L. 80 al 84 y 87; DR. 124

1

Tercera

al 143)

(L. 80 al 82; DR. 124 al

Cuarta

(L. 79; DR. 110 al 115)

131)

SUMATORIA DE GANANCIAS NETAS DE CADA CATEGORÍA {1}

Igual

=

=

=

=

Resultado

Ganancia Neta de 2°

categoría

Ganancia Neta de 1°

categoría

Ganancia Neta de 3°

categoría

Ganancia Neta de 4°

categoría

SUBTOTAL

Menos:

2.

DEDUCCIONES GENERALES:

2.1. Con Topes Fijos:

• Seguro de Vida (L. 81 b); DR. 122)

• Gastos de Sepelio (L. 22; DR. 46)

• Personal de casas particulares 2

• Intereses por créditos hipotecarios otorgados a partir

del 01/01/2001 (L. 81 a)

$

$

$

996,23

996,23

15.552,00

$

20.000,00

2.2. Sin Topes:

• Intereses de deudas y actualizaciones (L. 81 a); DR. 120 a 121 y siguientes) 3

• Aportes Jubilatorios (L. 81 d) 4

• Aportes a Obras Sociales (L. 81 g)

SUBTOTAL = {1} – {2.1.} – {2.2.} [antes del cómputo de Donaciones, Gastos por Cobertura

Médico-Asistencial y Honorarios por asistencia médica a los fines de calcular el tope de estas.].

Menos:

2.3. Con Topes Variables 5

• Donaciones (L. 81 c); DR. 123)

1

2

3

4

5

Sujetos al ajuste por inflación +/- (L. 94 a 98 y DR. 159 a 164)

A través del art. 16 de la Ley Nº 26.063 y 26.844 se establece para los dadores de trabajo al personal de casas

particulares (anterior servicio doméstico) la deducción de los importes abonados en el período fiscal en

contraprestación por los servicios prestado y los importes abonados para la cancelación de aportes y contribuciones,

siendo el tope igual al Monto de la Ganancia Mínima No Imponible correspondiente al período que se liquida. La AFIP

mediante RG 2055 (Art. 13) impone como condición mantener y conservar los comprobantes de pago de los conceptos

indicados.

Tope variable para sujetos del art. 49 salvo Entidades de la ley 21.526 y préstamos comprendidos en el art. 93.c.2 de la

LIG, contraídos con personas no residentes que los controlen.

Efectuados por el desarrollo de actividades comprendidas en distintas categorías de ganancias. Cuando se efectúen por

tareas correspondientes a una sola categoría se consideran deducción especial de esta.

Tope: Hasta el 5% de la ganancia indicada en subtotal precedente {1} – {2.1.} – {2.2.}.

6

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

•

•

3.

Cuotas Médico Asistenciales (L. 81 g); DR. 123.1)

Honorarios Servicios de Asistencia Sanitaria, Médica y Paramédica (L. 81 h) y DR. 123.1) 6

GANANCIA NETA DEL PERÍODO = {1} – {2.1.} – {2.2.} – {2.3.} (al cuadro de JVP)

Menos:

4.

QUEBRANTOS DE AÑOS ANTERIORES (L. 19; DR. 31 y 32)

5.

RESULTADO NETO DESPUES DE COMPUTO DE QUEBRANTOS = {3} – {4}

Menos:

6.

DEDUCCIONES PERSONALES. -Año 2014- (L. 23; DR. 47 a 50.1.)

Concepto

Norma

L. 23 a) y

47 DR

L. 23 b)

b1.

b2.

b3.

GANANCIA NO IMPONIBLE

DEDUCCION POR CARGAS DE FAMILIA

Cónyuge

Hijo, hijastro menor de 24 años o incap. p/ trabajo

Otras cargas

Máximo de entradas netas de familiares a cargo

DEDUCCION ESPECIAL (Tope)

Ganancias comprendidas en el artículo 49 cuando el

contribuyente trabaje personalmente en la actividad y ganancias

netas incluidas en el artículo 79, incisos d), e), f) y g)

Importe ($)

GANANCIA NETA SUJETA A IMPUESTO = {5} – {6}

8.

IMPUESTO DETERMINADO (L. Art. 90)

Ganancia Neta Imponible

17.280,00

8.640,00

6.480,00

15.552,00

L. 23 c)

15.552,00

Ganancias comprendidas en el artículo 79, incisos a), b) y c)

7.

15.552,00

74.649,60

Pagarán

De Más de $

a $

$

Mas el %

Sobre

Excedente de $

0

10.000

20.000

30.000

60.000

90.000

120.000

10.000

20.000

30.000

60.000

90.000

120.000

en adelante

—

900

2.300

4.200

11.100

19.200

28.500

9

14

19

23

27

31

35

0

10.000

20.000

30.000

60.000

90.000

120.000

Menos:

6

Tope del 40%, previo al 5% indicado en la nota precedente.

7

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

9.

CRÉDITOS DE IMPUESTO A FAVOR DEL CONTRIBUYENTE

• Anticipos pagados del impuesto y por el período fiscal que se determina

• Otros pagos a cuenta

• Retenciones y Percepciones sufridas

• Saldo a favor de años anteriores

10. IMPUESTO NETO A INGRESAR (8 - 9)

EJERCICIO Nº 1 - ESQUEMA DE LIQUIDACIÓN DEL I.G. (PERSONAS FÍSICAS Y SUC. INDIVISAS)

Arme el esquema de liquidación y determine el impuesto a las ganancias del ejercicio fiscal 2014

correspondiente al contribuyente (persona física) Manuel Argota, teniendo en cuenta los siguientes

datos:

CONCEPTO

Rentas de 3º categoría

Deducciones de la 4º Categoría

Deducciones de la 1º Categoría

Rentas de 2º categoría

Deducciones de la 2º Categoría

Total de Deducciones Personales

Rentas de 1º categoría

Deducciones de la 3º Categoría

Rentas de 4º categoría

Total de Deducciones Generales

$

112.000,00

5.500,00

5.600,00

20.000,00

3.200,00

46.224,00

48.000,00

25.500,00

50.000,00

24.512,23

SOLUCIÓN DEL EJERCICIO:

CONCEPTO

Renta de Segunda Categoría

Deducciones de la 2º Categoría

Rentas Netas de 2º Categoría

$

20.000,00

-3.200,00

16.800,00

Renta de Primera Categoría

Deducciones de la 1º Categoría

Rentas Netas de 1º Categoría

48.000,00

-5.600,00

42.400,00

Renta de Tercera Categoría

112.000,00

Deducciones de la 3º Categoría

-25.500,00

Rentas Netas de 3º Categoría 86.500,00

Renta de Cuarta Categoría

Deducciones de la 4º Categoría

Rentas Netas de 4º Categoría

50.000,00

-5.500,00

44.500,00

Total de Rentas Gravadas 190.200,00

Deducciones Generales

-24.512,23

8

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

RESULTADO DEL EJERCICIO 165.687,77

Deducciones Personales

-46.224,00

Ganancia Neta Imponible 119.463,77

Impuesto determinado {(119.463,77 - 90.000) x 28.333,77

0,31} + 19.200,00

IMPUESTO A INGRESAR

28.333,77

EJERCICIO Nº 2 - JUSTIFICACIÓN DE LAS VARIACIONES PATRIMONIALES

Determine en cada caso que conceptos corresponde a ganancia gravada, no gravada, ganancia

exenta, incremento de justificación de variación patrimonial y disminución de justificación de

variación patrimonial. Obs: Puede que corresponda a mas de una opción.

Nº

1

2

3

4

5

6

7

8

9

CONCEPTO

Gravado

Ganancia por la venta de una máquina de chopp de uso

personal realizada por una persona física

Una persona física cobra intereses de un plazo fijo

Juan recibe honorarios por su profesión de veterinario

Mariela presta su departamento a una amiga por un año

Jorge vende el juego de living de su estudio

Una empresa dedicada a la venta de forrajes vende una

máquina de escribir que se tenía en desuso. Se obtiene una

ganancia por dicha venta.

Una sucesión indivisa alquila a una empresa una casa

Ernesto cobra una indemnización laboral del rubro

antigüedad

Ignacio vende a una empresa una moto que tenia para uso

personal

x

intereses. Cuál es el tratamiento de la venta a plazo?

12 Joaquín percibió asignaciones familiares por matrimonio

Incr.

JVP

Dism.

JVP

x

x

x

x

x

x

x

x

x

x

x

10 El Estado Provincial expropia terrenos a una SRL

11 Daniela vende un terreno a un particular en 10 cuotas sin

No

Exento

Gravado

x

x

x

x

x

x

x

SOLUCIÓN DEL EJERCICIO:

Gravado: 3, 4, 5, 6, 7, 11

No Gravado: 1, 9, 10, 12.

Exento: 2, 8.

Incremento Justif. Var. Patrimonial: 1, 2, 8, 9, 12.

Disminución Justif. Var. Patrimonial: 4, 11.

9

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

UNIDAD 5

EJERCICIO Nº 1 - ESQUEMA DE LIQUIDACIÓN

Determinar el Impuesto a las Ganancias del año 2014 del Sr. Luis Romero, que obtuvo durante el

2014 los siguientes ingresos:

1. Tiene una pequeña empresa unipersonal que durante el ejercicio 2014 tuvo una utilidad

impositiva de $ 9.000.

2. Fue despedido en 09/2014 de un empleo que tenía en relación de dependencia desde hacía

varios años, cobrando en concepto de sueldos netos (incluye SAC 2 cuota 2013) de 01/2014 a

09/2014 la suma de $ 72.000 y por todo concepto indemnizatorio la suma de $ 58.800

DATOS COMPLEMENTARIOS:

•

•

•

El Sr. Romero tiene a su cargo a su esposa desde el 2012, que no puede trabajar por problemas

en la columna, también tiene a su cargo una hija de 26 años que estudia y una nieta de 2 años.

Pago por autónomos de 01/2014 a 12/2014 un importe total de $ 4.200, que corresponde a

una categoría menor a la denunciada por él al Fisco.

El impuesto determinado del Sr. Romero del ejercicio 2013 fue de $ 2.000.

Al respecto, se solicita:

a. Determinar el monto del impuesto a las ganancias que deberá ingresar el Sr. Luis Romero

para el ejercicio 2014.

b. Determinar la justificación de las variaciones patrimoniales.

SOLUCIÓN DEL EJERCICIO:

a. Determinación del impuesto a ingresar:

Conceptos

Rentas Gravadas

Tercera Categoría

Resultado impositivo Unipersonal

Resultado Neto 3º Categoría

Importes

9.000,00

9.000,00

Cuarta Categoría

Sueldos cobrados

72.000,00

Resultado Neto 4º Categoría

72.000,00

SUBTOTAL DE CATEGORIAS

81.000,00

Deducciones Generales

Autónomos

Subtotal

-4.200,00

76.800,00

10

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

Deducciones Personales

Ganancia No Imponible

Ded. Especial 3ª * y 4ª categoría

Cónyuge

Nieta

Total Deducciones Personales

-15.552,00

-72.000,00

-17.280,00

-6.480,00

111.312,00

Ganancia Neta Imponible

Impuesto determinado

IMPUESTO A INGRESAR

0,00

0,00

0,00

* No se considera la deducción especial de 3° Categoría por no cumplir con la condición

del Art. 47 DR de ingresar la categoría de autónomo denunciada por el contribuyente

JUSTIFICACIONES VARIACIONES PATRIMONIAL (+)

- Indemnización por despido (exento art. 20 inc. i )

58.800,00

58.800,00

JUSTIFICACIONES VARIACIONES PATRIMONIALES (-)

- Impuesto a las ganancias ejercicio 2013

2.000,00

2.000,00

EJERCICIO Nº 2 - ESQUEMA DE LIQUIDACIÓN

Determinar el Impuesto a las Ganancias del año 2014 de la Sra. Angélica Torres, con los siguientes

ingresos:

1. Posee 5 máquinas de coser que las alquila mensualmente a cada una en $ 1.000. Fueron

adquiridas en el 2004 y se encuentran totalmente amortizadas. Cobró todos los meses de

alquiler.

2. Es empleada Municipal y cobró en concepto de haberes brutos $ 200.000 y le descontaron por

aportes al SIJP $34.000, la segunda cuota del SAC $ 8.000 la cobro el 05/01/2015.

DATOS COMPLEMENTARIOS:

•

•

La Sra. Torres tiene a su cargo a su padre desde el 2010 que cobra una jubilación de $ 2.000

mensuales, y una hija de 16 años que se fue a EEUU de intercambio el 01/05/2014 y regresó

30/11/2014.

La Sra. Torres tuvo retenciones de ganancias en el ejercicio 2014 por $ 32.000. El impuesto

determinado de la Sra. Torres del ejercicio 2013 fue de $ 34.000.

Al respecto, se solicita:

a. Determinar el monto del impuesto a las ganancias que deberá ingresar la Sra. Torres para el

ejercicio 2014.

b. Determinar la justificación de las variaciones patrimoniales.

11

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

SOLUCIÓN DEL EJERCICIO:

Conceptos

Rentas Gravadas

Segunda Categoría

Alquiler Bienes Muebles (1)

Importes

60.000,00

60.000,00

Resultado Neto 2º Categoría

Cuarta Categoría

Sueldos Netos cobrados

Aportes SIJP

Resultado Neto 4º Categoría

200.000,00

-34.000,00

166.000,00

SUBTOTAL DE CATEGORIAS

226.000,00

Deducciones Generales

Subtotal

226.000,00

Deducciones Personales

Ganancia No Imponible

Ded. Especial 4ª categoría

Padre *

Hija **

Total Deducciones Personales

-15.552,00

-74.649,60

0,00

0,00

-90.201,60

Ganancia Neta Imponible

135.798,40

Impuesto determinado {(135.798,60 - 120.000) x 0,35} + 34.029,44

28.500,00

Retenciones Ganancias Sufridas

-32.000,00

IMPUESTO A INGRESAR

2.029,44

* No se considera carga de familia por tener ingresos superiores a la ganancia no

imponible.

** No se considera carga de familia por no ser residente en el ejercicio 2014.

(1) Ingreso por Alquiler Máquinas de Coser 2014:

5 máquinas x $ 1.000 x 12 meses

60.000,00

JUSTIFICACIONES VARIACIONES PATRIMONIAL (+)

JUSTIFICACIONES VARIACIONES PATRIMONIALES (-)

- Impuesto a las ganancias ejercicio 2013

0,00

34.000,00

34.000,00

12

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

EJERCICIO Nº 3 - ESQUEMA DE LIQUIDACIÓN

Determinar el Impuesto a las Ganancias para el ejercicio fiscal 2014 de la Sra. María López,

actualmente jubilada del Poder Judicial (magistrada), que presenta los siguientes ingresos:

1. Cobró durante todo el año 2014 jubilaciones brutas por un importe de $ 253.500, reteniéndole

en concepto de aportes al sistema único de la seguridad social un total de $ 43.095 por el

mismo período.

2. Percibió en concepto de sueldo neto como docente universitaria durante el 2014 la suma de

$ 48.000.

3. Con fecha 02/01/2014 efectuó un contrato de alquiler de una casa adquirida el 15/08/2009 en

barrio Jardín de la ciudad de Córdoba por $ 170.000, por el término de dos años, obteniendo

ingresos por alquiler por la suma de $ 3.500 mensuales, el contrato prevé que el pago se realice

por mes adelantado y que el inquilino se haga cargo de los impuestos correspondientes al

inmueble, que para el año 2014 ascendieron a $ 4.300. En Abril de 2014 se habilitaron mejoras

al inmueble, incorporándole una galería con asador por un valor de $ 40.000, de los cuales la

Sra. María López solo se hace cargo de $ 30.000 y el resto corrió por cuenta el inquilino. Desde

el año 2009 la Sra. López ejerce la opción de gastos presuntos.

DATOS COMPLEMENTARIOS:

•

•

•

•

La contribuyente es soltera, tiene a su cargo a su madre que no posee ingresos propios desde

el año 2002.

Paga un seguro de vida (cubre riesgo de muerte) anualmente por $1.300.

Por la declaración jurada del Impuesto a las Ganancias del período fiscal 2013 la Sra. María

López ingresó al fisco la suma $ 1.100.

No efectuó durante el año 2014 el ingreso de los anticipos de Ganancias 2014 que le había

correspondido.

Al respecto, se solicita:

a. Determinar el monto del impuesto a las ganancias que deberá ingresar la Sra. María López para

el ejercicio 2014.

b. Determinar la justificación de las variaciones patrimoniales.

SOLUCIÓN DEL EJERCICIO:

a. Determinación del impuesto a ingresar

Cuarta Categoría

Sueldos docencia

Conceptos

Importes

48.000,00

Resultado Neto 4º Categoría

48.000,00

Ganancia Bruta de 1° Categoría

42.000,00

4.300,00

4.285,71

50.585,71

Primera Categoría

Alquiler casa

Impuestos a cargo del inquilino

Mejora a cargo del inquilino

13

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

Impuestos

Gastos de mantenimiento presunto

Amortización inmueble

Amortización mejora

Deducciones de la 1º Categoría

-4.300,00

-2.529,29

-2.278,00

-662,98

-9.770,27

Resultado Neto 1º Categoría

40.815,45

RENTAS NETAS DE LAS CATEGORIAS

88.815,45

GANANCIA NETA DEL EJERCICIO

-996,23

87.819,22

Total Deducciones Personales

-15.552,00

-48.000,00

-6.480,00

-70.032,00

Deducciones Generales

Seguro de Vida

Deducciones Personales

Ganancia No Imponible

Ded. Especial 3ª y 4ª categoría

Madre

Ganancia Neta Imponible

Impuesto determinado {(17.787,22 - 10.000,00) x 0,14} + 900,00

IMPUESTO A INGRESAR

17.787,22

1.990,21

1.990,21

b. Justificación de Variaciones Patrimoniales

JUSTIFICACIONES VARIACIONES PATRIMONIAL (+)

- Jubilación de magistrada

- Amortización Inmueble

- Amortización Inmueble mejora

JUSTIFICACIONES VARIACIONES PATRIMONIALES (-)

- Seguro de vida -parte no computable- Impuesto a las ganancias ejercicio 2013

209.905,0

0

2.278,00

662,98

212.845,98

303,77

1.100,00

1.403,77

EJERCICIO Nº 4 - ESQUEMA DE LIQUIDACIÓN

Determinar el Impuesto a las Ganancias para el año 2014 del Sr. Walter Sarlanga (Licenciado en

Administración de Empresas), que presenta los siguientes datos:

1. Desde el 01/01/2014 es socio (en un 20%) de una sociedad colectiva que cierra ejercicio el

31/12/2014. Las utilidades impositivas de la sociedad correspondiente al ejercicio 2014

ascendieron a la suma de $ 400.000.

14

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

2. Intereses por sumas colocadas a plazo fijo en el Banco de la Nación Argentina durante los meses

de Noviembre y Diciembre de 2014 $ 2.700,00 según el siguiente detalle:

Importe

Cobrado

Noviembre $ 1.300,00 01/11/2014

Diciembre $ 1.400,00 02/01/2015

3. Percibió $ 45.000 el día 31/03/2014 en concepto de honorarios netos por trabajos profesionales

efectuados a una S.A. El servicio profesional fue prestado durante los meses de Noviembre y

Diciembre de 2013 y se le practicó una retención del Impuesto a las Ganancias por $ 11.100.

4. El día 30/07/2014 vendió su automóvil en $ 58.500, habiéndolo adquirido el 01/01/2009 en la

suma de $ 40.500. Se aclara que el automóvil se encontraba afectado el 100% para su uso

particular.

5. Percibió durante el año 2014 (retribuciones brutas por el ejercicio de la docencia en relación de

dependencia), la suma de $ 9.800. El sueldo anual complementario 2ª cuota 2014 lo percibió el

05/01/2015 y asciende a $ 392. Le retuvieron durante el 2014 en concepto de aportes a sistema

único de la seguridad social la suma de $ 1.665. Además percibió durante este período $ 3.520

correspondiente a asignaciones familiares.

DATOS COMPLEMENTARIOS:

•

El contribuyente es viudo, tiene dos hijas menores de 24 años a su cargo, sin ingresos propios.

Una de ellas se casó el día 10/09/2014 y la otra estudia en EE.UU. desde el 31/07/2014,

inclusive.

•

El contribuyente aportó al Régimen Previsional Autónomo por la actividad empresaria $ 7.445

por el año 2014. Por la actividad profesional pagó matrícula profesional al CPCE por $ 950

mensuales.

•

Al Sr. Sarlanga se le practicó una intervención quirúrgica de urgencia el 11/11/2014, por la

misma se abonan honorarios profesionales y gastos de internación al Sanatorio Córdoba por

$ 9.500. Posee la factura correspondiente y no se encuentra sujeta a reintegro por parte de su

obra social.

Al respecto, se solicita:

a. Determinar el monto del impuesto a las ganancias que deberá ingresar el Sr. José Sarlanga.

b. Determinar la justificación de las variaciones patrimoniales.

SOLUCIÓN DEL EJERCICIO:

a.

Determinación del impuesto a ingresar

Cuarta Categoría:

Honorarios Profesionales

Sueldos docencia

Conceptos

Total Rentas Brutas de 4º Categoría

Matrícula Profesional (950x12)

Importes

45.000,00

9.800,00

54.800,00

-11.400,00

15

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

Aportes al SUSS

Total de deducciones de 4º Categoria

RENTAS NETAS DE 4º CATEGORÍA

-1.665,00

-13.065,00

41.735,00

Total Rentas Brutas de 3º Categoría

80.000,00

80.000,00

Aportes Jubilatorios de Autónomos

Total de deducciones de 3º Categoria

RENTAS NETAS DE 3º CATEGORÍA

-7.445,00

-7.445,00

72.555,00

Total de Rentas Gravadas

114.290,00

Deducciones Generales

Honorarios Médicos y Asistencia Sanitaria (1)

GANANCIA NETA DEL EJERCICIO

-3.800,00

110.490,00

Tercera Categoría:

Sociedad Colectiva

Deducciones Personales

Ganancia No Imponible

Ded. Especial 3ª y 4ª categoría

Hija casada (hasta Septiembre /2014)

Hija en EEUU (todo el año)

Total Deducciones Personales

-15.552,00

-15.552,00

-6.480,00

-8.640,00

-46.224,00

Ganancia Neta Imponible

Impuesto determinado {(64.266,00 - 60.000) x 0,27} + 11.100,00

Retenciones

64.266,00

12.251,82

-11.100,00

IMPUESTO A INGRESAR

1.151,82

CÁLCULOS AUXILIARES:

(1) Honorarios médicos. El menor de:

Tope 1: 5% de $114.290

Tope 2: 40% de $9.500

b.

5.714,50

3.800,00

Justificación de Variaciones Patrimoniales

JUSTIFICACIONES VARIACIONES PATRIMONIAL (+)

- Intereses PF

- Resultado Venta Auto

- Asignaciones Familiares (exento por la Ley Nº 24.714)

JUSTIFICACIONES VARIACIONES PATRIMONIALES (-)

- Honorarios médicos -parte no computable-

1.300,00

18.000,00

3.520,00

5.700,00

22.820,00

5.700,00

16

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

QUEBRANTOS IMPOSITIVOS - MARCO TEÓRICO

QUEBRANTOS

GANANCIAS

Fuente

Argentina

Fuente

Extranjera

Común

Acciones

Derivados

Común

Acciones

Derivados

Fuente Argentina

Fuente Extranjera

Venta de

Venta de

Ordinarias

Derivados * Ordinarias

Derivados*

Acciones

Acciones

SI

NO

NO

NO

NO

NO

SI

SI

NO

NO

NO

NO

SI

NO

SI

NO

NO

NO

SI

NO

NO

SI

NO

NO

SI

NO

NO

SI

SI

NO

SI

NO

SI

SI

NO

SI

* No cobertura – Especulativos

EJERCICIO Nº 5 - QUEBRANTOS IMPOSITIVOS

Un contribuyente individual, dedicado a la actividad comercial y profesional, ha obtenido los

siguientes ingresos durante el ejercicio fiscal 2014:

a) Participación en los resultados (ganancia) de una sociedad colectiva, de la cual es socio, según

balance cerrado el 31/08/2014 $ 15.000.

b) Por el ejercicio de la profesión de abogado, percibió $ 45.000.

c) Los resultados devengados por arrendamientos de campos de su propiedad, fueron los

siguientes:

Campo A $ 4.000 (beneficio)

Campo B $ 56.000 (quebranto)

d) Cobró intereses por préstamos efectuados a particulares por $ 3.500.

e) La participación que le correspondió como socio de una sociedad de hecho, en el quebranto del

ejercicio cerrado el 30/06/2014, fue de $ 1.600.

Se solicita que determine la ganancia neta del contribuyente.

SOLUCIÓN DEL EJERCICIO:

1.

Determinación de la ganancia dentro de cada categoría:

CATEGORIA

1ª Categoría

Campo A

Campo B

2ª Categoría

Intereses

3ª Categoría

Sociedad Colectiva

Sociedad de Hecho

SUBTOTAL

TOTAL

4.000,00

(56.000,00) (52.000,00)

3.500,00

3.500,00

15.000,00

(1.600,00)

13.400,00

17

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

4ª Categoría

Honorarios

45.000,00

45.000,00

2. Compensación entre categorías

CATEGORIA

Resultado de 1ª Categoría

Resultado de 2ª Categoría

Subtotal

Resultado de 3ª Categoría

Subtotal

Resultado de 4ª Categoría

Resultado del Ejercicio

TOTAL

(52.000,00)

3.500,00

(48.500,00)

13.400,00

(35.100,00)

45.000,00

9.900,00

El resultado final es ganancia neta correspondiente a la Cuarta Categoría.

UNIDAD 6

EJERCICIO Nº 1 - PRIMERA CATEGORÍA

Se solicita calcular el Impuesto a las Ganancias para el ejercicio fiscal 2014 de la Sra. Susana Car,

dueña de un campo, el cual alquila mediante un contrato de arrendamiento a la empresa Agrol SRL.

El contrato de arrendamiento con Agrol SRL, prevé que la Sra. Susana Car indicará el momento en

que Agrol SRL le deberá liquidar las toneladas que le corresponde según contrato, que para el año

2014 fue: la cantidad de 670 Toneladas de Maíz y 320 Toneladas de Soja, de las cuales mando a

liquidar:

Grano

Soja

Maíz

Toneladas

300

550

Precio

1.890,00

755,00

DATOS COMPLEMENTARIOS:

• La contribuyente no posee otro ingreso que el proveniente de la Aparcería.

• La empresa Agrol SRL cierra su balance comercial el 30/06/2014 y no le adeudaba nada en

concepto de alquiler a la Sra. Susana Car.

• Se detalla las cotizaciones a tener en cuenta para la liquidación del impuesto:

Grano

Soja

Soja

Maíz

Maíz

•

•

Fecha

30/06/2014

31/12/2014

30/06/2014

31/12/2014

Precio

1.530,00

2.000,00

750,00

765,00

Pagó en concepto de Impuesto Inmobiliario Rural Anual 2014 la suma de $ 30.300.

La Sra. Susana Car tiene una sola hija que nació el 15/05/2014, su marido la incorporó como

18

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

carga de familia en la empresa que trabaja.

Al respecto, se solicita:

a. Determinar el monto del impuesto a las ganancias que deberá ingresar la Sra. Susana Car para

el ejercicio 2014.

SOLUCIÓN DEL EJERCICIO: Determinación del impuesto a ingresar:

Conceptos

Rentas Gravadas

Primera Categoría

Alquileres cobrados (granos liquidados)

Alquileres devengados ( stock de granos )

Ganancia Bruta de 1º Categoría

Importes

982.250,00

131.800,00

1.114.050,00

Impuestos (Inmobiliario rural)

-30.300,00

Resultado Neto 1º Categoría 1.083.750,00

Renta Neta de las Categorías 1.083.750,00

RESULTADO DEL EJERCICIO 1.083.750,00

Deducciones Personales

Ganancia No Imponible

Hija ($8.640 x 8 meses / 12meses)

Total Deducciones Personales

-15.552,00

-5.760,00

-21.312,00

Ganancia Neta Imponible

1.062.438,00

Impuesto determinado {(1.062.438,00 - 120.000) x 0,35} + 358.353,30

28.500,00

IMPUESTO A INGRESAR

358.353,30

CÁLCULOS AUXILIARES:

Ingreso por Alquiler de granos liquidados 2014:

Soja 300 Ton x $ 1.890 :

Maíz 550 Ton x $ 755 :

982.250,00

567.000,00

415.250,00

Ingreso por Alquiler de granos en Stock al 31/12/2014:

Soja ( 320Ton - 300 Ton) x $ 2.000 :

Maíz (670 Ton - 550 Ton) x $ 765 :

131.800,00

40.000,00

91.800,00

EJERCICIO Nº 2 - PRIMERA CATEGORÍA

Determinar el Impuesto a las Ganancias del año 2014 de la Sra. Clara Rex, con los siguientes

ingresos y gastos:

19

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

1. Obtuvo ingresos por alquileres de enero a diciembre de dos departamentos y un dúplex que se

detallan a continuación:

Inmueble

Departamento A

Departamento B

Dúplex

Alquiler mensual

1.800,00

2.700,00

3.500,00

2. Durante el 2014 se realizaron cambios de cañerías del baño por un importe de $ 3.600 en el

departamento A, a cargo del propietario.

3. Realizó en 08/2014 una reforma en el Dúplex agregándole un garaje cerrado que consistió en

una inversión de $ 40.000.

4. El departamento B lo administra una inmobiliaria que por todo concepto de gastos y comisión

del 2014 asciende a $ 330 mensual.

5. Por el resto de los inmuebles ha optado por gastos presuntos.

6. Los impuestos inmobiliarios anuales del 2014 de los departamentos A $ 2.400, B $ 3.000 y por

el dúplex $ 3.600.

7. Los datos de los inmuebles para el cálculo de las amortizaciones son:

Inmueble

Departamento A

Departamento B

Dúplex

Fecha

Adquisición

01/02/2010

13/04/2010

30/06/2010

Valor Origen

70.000,00

160.000,00

150.000,00

DATOS COMPLEMENTARIOS:

• La Sra. Rex es soltera y no tiene ninguna persona a cargo.

• Paga mensualmente un servicio de medicina pre paga por $ 550, ingresando en el período

fiscal 2014 todos los pagos.

SOLUCIÓN DEL EJERCICIO:

Conceptos

Primera Categoría

Alquiler Departamento A

Alquiler Departamento B

Alquiler Dúplex

Importes

Renta Bruta de 1° Categoría

21.600,00

32.400,00

42.000,00

96.000,00

Amortización Dpto A

Amortización Dpto B

Amortización Dúplex

Amortización Mejora

Impuestos Dpto A

Impuestos Dpto B

Impuestos Dúplex

Gastos Presuntos Dpto A

Gastos Presuntos Dúplex

Gastos Reales Dpto B

Deducciones de la 1º Categoría

-1.120,00

-2.560,00

-2.010,00

-437,16

-2.400,00

-3.000,00

-3.600,00

-1.080,00

-2.100,00

-3.960,00

-22.267,16

20

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

Resultado Neto 1º Categoría

73.732,84

GANANCIA NETA DE LAS CATEGORÍAS

Deducciones Generales

Prepaga (1)

RESULTADO DEL EJERCICIO

Deducciones Personales

Ganancia No Imponible

Total Deducciones Personales

73.732,84

Ganancia Neta Imponible

Impuesto determinado {(54.494,20 - 30.000) x 0,23}

+ 4.200,00

IMPUESTO A INGRESAR

-3.686,64

70.046,20

-15.552,00

-15.552,00

54.494,20

9.833,67

9.833,67

CÁLCULOS AUXILIARES:

Inmueble

Departamento A

Departamento B

Dúplex

Mejora Dúplex

Departamento A

Departamento B

Dúplex

Mejora Dúplex

Fecha Adquisición

01/02/2010

13/04/2010

30/06/2010

15/08/2014

Valor Origen

70.000,00

160.000,00

150.000,00

40.000,00

Amortiz. Del Ejercicio:

Amortiz. Del Ejercicio:

Amortiz. Del Ejercicio:

Amortiz. Del Ejercicio:

CUADRO DE TRIMESTRES TRANSCURRIDOS:

AÑO

2010

2011

2012

2013

2014

VIDA UTIL RESTANTE DUPLEX AL MOMENTO HABILITACIÓN MEJORA

(1) Medicina Pre paga

Real (550 x 12)

Tope (73.732,84 x 0,05)

Amort. Ejerc.

1.120,00

2.560,00

2.010,00

437,16

(V.O x 0,80) x 4t

(V.O x 0,80) x 4t

(V.O x 0,67) x 4t

V.O. x 2t / 183t

TRIM.

TRANSCURR.

3

4

4

4

2

17

183

$ 6.600,00

$ 3.686,64 el menor

21

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

EJERCICIO Nº 3 - PRIMERA CATEGORÍA

Se solicita determinar el Impuesto a las Ganancias a ingresar para el ejercicio fiscal 2014 del Sr. José

Cuervo, cuyos ingresos provienen del alquiler de los siguientes inmuebles:

1. Una casa ubicada en calle Catamarca 1000 Barrio General Paz adquirida en Octubre 2012 por la

suma de $ 550.000 (el precio incluye $40.000 de interés de financiación). La misma se

encuentra alquilada al Sr. Mario López por el período 01/10/2012 a 30/09/2015 quien se

compromete a pagar por el primer año $ 3.600 mensual y por el tiempo restante $ 4.800

mensual. El contrato prevé que el inquilino deberá hacerse cargo de los impuestos del

inmueble. Al 31/12/2014 el Sr. López adeudaba el alquiler de diciembre.

Impuesto Anual Inmobiliario Provincial:

Año

2012

2013

2014

Valuación Fiscal

Terreno

30.000,00

36.000,00

40.000,00

Valuación Fiscal

Construcción

90.000,00

100.000,00

120.000,00

Impuesto

1.700,00

2.100,00

3.400,00

Tasa Anual sobre inmuebles. Municipalidad de Córdoba:

Año

2012

2013

2014

Valuación Fiscal

Terreno

43.000,00

50.000,00

56.000,00

Valuación Fiscal

Construcción

110.000,00

160.000,00

183.000,00

Impuesto

2.000,00

3.100,00

3.600,00

2. Posee un local comercial ubicado debajo de un edificio en la calle 9 de Julio al 300, recibido

como anticipo de herencia de su madre el 20/03/2014 por un valor de $400.000. El mismo se

alquiló al Sr. Julio Gómez por 3 años a partir del 01/04/2014 cobrando el 1° año $ 18.000

mensual, 2° año $ 22.500 mensual y el 3° año $ 28.125 mensual. Adicionalmente se

incorporaron al alquiler bienes muebles que fueron adquiridos en abril del 2014 por un valor

total de $ 20.000 con una vida útil de 10 años, cobrando por estos $ 1.200 mensuales por la

duración del contrato de alquiler. El impuesto provincial 2014 de $ 3.500 y el Municipal 2014

de $ 4.600 fueron cancelado por el Sr. Cuervo, siendo a cargo del inquilino. El Sr. Gómez realizó

gastos de pintura y adecuación del local por un valor de $ 5.000 a su cargo.

3. Con fecha 02/01/2013 efectuó un contrato de aparcería de unas 150 hectáreas ubicadas en la

ciudad de Río Segundo por el cual acordó recibir por el 1° año 180 Toneladas de Soja, por el 2°

año 200 Toneladas de Soja y en el 3° año 220 Toneladas de Soja, las cuales se liquidaran al

momento que el Sr. Cuervo decida, que para el año 2014 fue lo siguiente:

-

Con fecha 13/01/2014 se liquidaron las últimas 30 toneladas de soja del año (campaña)

2013.

Con fecha 15/05/2014 se liquidaron 100 toneladas de soja.

Con fecha 30/06/2014 se liquidaron 60 toneladas de soja.

Con fecha 24/08/2014 se liquidaron 40 toneladas de soja.

Las cotizaciones para el cereal fueron las siguientes:

22

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

Fecha

Cotización en Toneladas

31/12/2013

$ 1.300,00

13/01/2014

$ 1.208,00

15/05/2014

$ 1.540,50

30/06/2014

$ 1.530,00

24/08/2014

$ 1.923,00

31/12/2014

$ 2.000,00

El impuesto inmobiliario rural ascendió a $16.500 para 2014.

Datos Adicionales:

• El Sr. José Cuervo es soltero y no tiene hijos, solo tiene a cargo desde 02/2014 un sobrino de 20

años que estudia medicina.

• El contribuyente opto por deducir gastos presuntos.

• Durante el año 2014, sufrió retenciones del impuesto a las ganancias por $ 20.000 e ingreso

anticipos a cuenta del impuesto por $ 54.000.

SOLUCIÓN DEL EJERCICIO:

Conceptos

Importes

Primera Categoría

Alquileres casa calle Catamarca (1)

Impuesto casa calle Catamarca a cargo del inquilino (2)

Alquileres Local Comercial calle 9 de Julio (4)

Alquiler Bienes Muebles Local Comercial (5)

Impuestos local comercial (6)

Gastos de pintura y adecuación del Local Comercial

Arrendamiento Campo (9)

Ganancia Bruta de 1º Categoría

57.600,00

7.000,00

162.000,00

10.800,00

8.100,00

5.000,00

358.470,00

608.970,00

Impuesto casa calle Catamarca

Amortización casa calle Catamarca (3)

Impuestos Local Comercial

Amortización Local Comercial (7)

Amortización Bienes Muebles Local Comercial (8)

Impuestos inmueble rural

Gastos Presuntos (10)

Total deducciones de 1º Categoría

-7.000,00

-7.650,00

-8.100,00

-6.400,00

-2.000,00

-16.500,00

-12.525,00

-60.175,00

Resultado Neto 1º Categoría

548.795,00

RESULTADO NETO DE LAS CATEGORÍAS

548.795,00

RESULTADO DEL EJERCICIO

548.795,00

Total Deducciones Personales

-15.552,00

-15.552,00

Ganancia Neta Imponible

533.243,00

Deducciones Personales

Ganancia No Imponible

23

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

Impuesto determinado {(525848,00 - 120.000) x 0,35} +

28.500,00

173.135,05

Anticipos

Retenciones

IMPUESTO A INGRESAR

-54.000,00

-20.000,00

99.135,05

CÁLCULOS AUXILIARES:

(1). Ingreso por Alquiler de Casa calle Catamarca año 2014:

Devengado 01/01/2014 al 31/12/2014

(2). Impuestos a cargo Inquilino casa calle Catamarca

Impuesto Provincial 2014

Tasa Inmobiliaria Anual Municipal 2014

57.600,00

7.000,00

3.400,00

3.600,00

(3). Amortización Inmueble calle Catamarca

Valor Impositivo Inmueble: 550.000 - 40.000 :

Valor Fiscal Terreno 2012:

Valor Fiscal Construcción 2012:

Amortización del Ejercicio 2014:(510.000x0,75) x (4t/200t)

7.650,00

510.000,00

30.000,00

90.000,00

7.650,00

(4). Ingreso por Alquiler Local Comercial 9 de Julio Año 2014:

Devengado 01/04/2014 al 31/12/2014

162.000,00

(5). Devengado Bienes Muebles 01/04/2014 al 31/12/2014

10.800,00

(6). Impuestos local comercial

Impuesto Provincial 2014

Tasa Inmobiliaria Anual Municipal 2014

(7). Amortización Inmueble Local Comercial

Valor Impositivo Inmueble:

Amortización del Ejercicio 2014:(400.000x0,80) x (4t/200t)

8.100,00

3.500,00

4.600,00

6.400,00

400.000,00

6.400,00

(8). Amortización Bienes Muebles Local Comercial

Valor Impositivo :

Vida Util :

Amortización del Ejercicio 2014:($20.000/10)

2.000,00

20.000,00

10 años

2.000,00

(9). Ingreso por Alquiler de granos liquidados 2014:

30 Toneladas ($1.208,00 -1.300,00):

100 Toneladas a $ 1.540,50

60 Toneladas a $ 1.530

40 Toneladas a $ 1.923

358.470,00

-2.760,00

154.050,00

91.800,00

115.380,00

(10). Gastos Presunto 5% (Ingresos Inmuebles Urbanos)

12.525,00

24

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

UNIDAD 7

EJERCICIO Nº 1 - SEGUNDA CATEGORÍA

Se solicita determinar el Impuesto a las Ganancias y las Justificaciones de Variaciones Patrimoniales

del año 2014 del Sr. Antonio Sans, quien poseía una cosechadora adquirida en 2011 por un importe

de $ 105.000, la cual mantuvo en su patrimonio hasta enero de 2012, donde la transfirió

definitivamente a una empresa agropecuaria, pactando recibir en concepto de regalías, el 10% del

total facturado por el término de 4 años, las cuales deben ser abonados al Sr. Sans dentro de los 30

días de cerrado el ejercicio económico de la empresa (fecha de cierre 30/09). La facturación de la

empresa por servicio de cosecha para el año 2012 fue de $ 770.000; año 2013 ascendió $ 860.000 y

para el año 2014 $1.100.000.

DATOS COMPLEMENTARIOS:

• Se encuentra pagado un crédito hipotecario de su única casa (donde habita) desde hace dos

años por el que en el 2014 pago en concepto de intereses del crédito la suma de $ 15.000.

• Ingreso los anticipos correspondientes a la declaración jurada de ganancias 2014 por un

importe de $ 4.200. El impuesto determinado en la declaración jurada del 2013 ascendió a

$ 4.800.

• El importe total de las retenciones de ganancias en el año 2014 fue de $ 2.000.

SOLUCIÓN DEL EJERCICIO:

A. Determinación del impuesto a ingresar:

Conceptos

Segunda Categoría

Regalías

Importes

Ganancia Bruta de 2° Categoría

110.000,00

110.000,00

Deducción de la 2º Categoría

Resultado Neto 2º Categoría

-27.500,00

-27.500,00

82.500,00

Deducciones Generales

Intereses préstamo Hipotecario casa habitación

Total de Deducciones Generales

-15.000,00

-15.000,00

RESULTADO DEL EJERCICIO

67.500,00

Total Deducciones Personales

-15.552,00

-15.552,00

Ganancia Neta Imponible

51.948,00

Deducción regalías

Deducciones Personales

Ganancia No Imponible

Impuesto determinado {(51.948,00 - 30000) *0,23} +

4.200,00

Anticipos

Retenciones

IMPUESTO A INGRESAR

9.248,04

-4.200,00

-2.000,00

3.048,04

25

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

CÁLCULOS AUXILIARES:

Años

2011

2012

2013

2014

Facturado por

Empresa

Ingreso Anual

Regalía

770.000,00

860.000,00

1.100.000,00

77.000,00

86.000,00

110.000,00

Parte Anual

Deducible

Inversión

Inicial

Deducciones

Acumuladas

Saldo de

inversión

105.000,00

-19.250,00

-21.500,00

-27.500,00

-19.250,00

-40.750,00

-68.250,00

85.750,00

64.250,00

36.750,00

B. Justificación de Variaciones Patrimoniales:

JUSTIFICACIONES VARIACIONES PATRIMONIAL (+)

- Deducción Regalías

27.500,00

JUSTIFICACIONES VARIACIONES PATRIMONIALES (-)

- Impuesto a las ganancias ejercicio 2013

27.500,00

4.800,00

4.800,00

UNIDAD 8

EJERCICIO Nº 1 - CUARTA CATEGORÍA

Determinar la renta neta de Cuarta Categoría y el monto computable en concepto de deducción de

Tercera y Cuarta Categoría para el ejercicio 2014 del Sr. Juan Carlos Raspa, de profesión ingeniero,

que presenta la siguiente información:

1. Es docente de la Universidad Católica en San Juan y percibió durante el año 2014 los siguientes

sueldos:

Sueldos Brutos Univ. Católica

Aportes Jubilatorios Univ. Católica

Obra Social Univ. Católica

Neto Percibido

39.000,00

-5.460,00

-1.170,00

32.370,00

2. Como profesional independiente cobró la suma de $ 124.500 en concepto de honorarios.

3. El 15/12/2014 fueron asignados y puestos a disposición por la asamblea de Robust S.A. sus

honorarios por su cargo de director, siendo los mismos totalmente computables en el

Impuesto a las Ganancias.

4. Un cliente el 03/10/2013 le entregó una computadora en concepto de $ 6.000,00 por

honorarios adeudados . El 03/04/2014 el Sr. Raspa vende la misma a un colega en $ 8.500,00.

5. Aportó en el año al Régimen Nacional de Trabajadores Autónomos por su cargo de director de

la sociedad anónima la suma de $ 8.000,00.

6. El único gasto vinculado a su profesión informado es que aportó a su Caja Profesional

$6.200,00 anuales.

26

IMPUESTOS I (CAT. “B”) - GUIA DE TRABAJOS PRACTICOS

SOLUCION DEL EJERCICIO:

A. Determinación de la Ganancia de Cuarta Categoría:

Art.79

inc. a, b y c

CONCEPTOS

RENTAS DE LA 4º CATEGORÍA

- Sueldos Brutos Univ. Católica

- Honorarios Particulares

- Honorarios Director de S.A.

- Honorarios en especie*

DEDUCIONES DE LA 4º CATEGORÍA

- Aportes Jubilatorios Univ. Católica

- Obra Social Univ. Católica

- Aportes Caja Profesional

- Aportes Autónomos

RENTA NETA 4º CATEGORÍA

Otras rentas

3º y 4º Cat.

39.000,00

124.500,00

30.000,00

2.500,00

39.000,00

124.500,00

30.000,00

2.500,00

-6.200,00

-8.000,00

142.800,00

-5.460,00

-1.170,00

-6.200,00

-8.000,00

175.170,00

-5.460,00

-1.170,00

32.370,00

TOTAL

*Art. 114 y 115 DR. Rentas indirectas. Al venderse la computadora dentro de los 2 años desde su

adquisición, es renta gravada de 4º Categoría.

Precio de Venta

Valor costo computable

Resultado

8.500,00

-6.000,00

2.500,00

B. Determinación del monto a computar en concepto de Deducción de Tercera y Cuarta Categoría:

Al tener renta del art. 79 inc. a, b y c de la LIG, se analiza la misma, llegándose a la conclusión que el

monto real es menor al incremental establecido por ley para este tipo de rentas (Tope de

$74.649,60) pero superior al establecido para las otras rentas (Tope $ 15.552,00), por lo que se

toma el valor real neto cobrado por este tipo de ganancias. En este caso, corresponderá computar

$ 32.370,00.

27