NOTICIAS DEL MUNDO DE LOS DERIVADOS

Anuncio

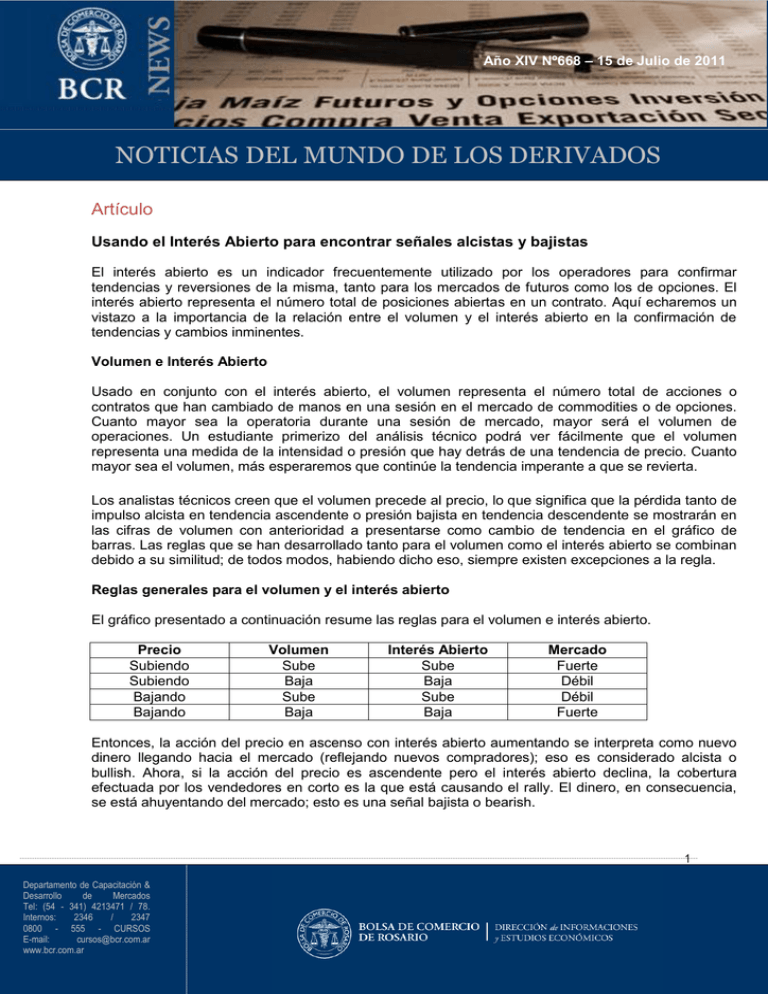

BCR NEWS/ Noticias del mundo de los derivados Nº 655 Año XIV Nº668 – 15 de Julio de 2011 NOTICIAS DEL MUNDO DE LOS DERIVADOS Artículo Usando el Interés Abierto para encontrar señales alcistas y bajistas El interés abierto es un indicador frecuentemente utilizado por los operadores para confirmar tendencias y reversiones de la misma, tanto para los mercados de futuros como los de opciones. El interés abierto representa el número total de posiciones abiertas en un contrato. Aquí echaremos un vistazo a la importancia de la relación entre el volumen y el interés abierto en la confirmación de tendencias y cambios inminentes. Volumen e Interés Abierto Usado en conjunto con el interés abierto, el volumen representa el número total de acciones o contratos que han cambiado de manos en una sesión en el mercado de commodities o de opciones. Cuanto mayor sea la operatoria durante una sesión de mercado, mayor será el volumen de operaciones. Un estudiante primerizo del análisis técnico podrá ver fácilmente que el volumen representa una medida de la intensidad o presión que hay detrás de una tendencia de precio. Cuanto mayor sea el volumen, más esperaremos que continúe la tendencia imperante a que se revierta. Los analistas técnicos creen que el volumen precede al precio, lo que significa que la pérdida tanto de impulso alcista en tendencia ascendente o presión bajista en tendencia descendente se mostrarán en las cifras de volumen con anterioridad a presentarse como cambio de tendencia en el gráfico de barras. Las reglas que se han desarrollado tanto para el volumen como el interés abierto se combinan debido a su similitud; de todos modos, habiendo dicho eso, siempre existen excepciones a la regla. Reglas generales para el volumen y el interés abierto El gráfico presentado a continuación resume las reglas para el volumen e interés abierto. Precio Subiendo Subiendo Bajando Bajando Volumen Sube Baja Sube Baja Interés Abierto Sube Baja Sube Baja Mercado Fuerte Débil Débil Fuerte Entonces, la acción del precio en ascenso con interés abierto aumentando se interpreta como nuevo dinero llegando hacia el mercado (reflejando nuevos compradores); eso es considerado alcista o bullish. Ahora, si la acción del precio es ascendente pero el interés abierto declina, la cobertura efectuada por los vendedores en corto es la que está causando el rally. El dinero, en consecuencia, se está ahuyentando del mercado; esto es una señal bajista o bearish. 1 Departamento de Capacitación & Desarrollo de Mercados Tel: (54 - 341) 4213471 / 78. Internos: 2346 / 2347 0800 - 555 - CURSOS E-mail: [email protected] www.bcr.com.ar BCR NEWS/ Noticias del Mundo de los Derivados Nº 668 Si los precios están en una tendencia bajista y el interés abierto sube, los chartistas saben que nuevo dinero fluye hacia el mercado, mostrando nuevas agresivas ventas en corto. Este escenario demostrará la continuación de una tendencia descendente y una situación bajista o bearish. Finalmente, si el interés abierto total está cayendo y los precios también, la caída de las cotizaciones es probable que sea causada los disgustados tenedores de posiciones largas que son forzados a liquidar sus posiciones. Los técnicos ven a este escenario como una situación fuerte debido a que la tendencia bajista terminará una vez que los vendedores hayan liquidado sus posiciones. La situación puede dividirse en los siguientes escenarios. • • • • Bullish: un interés abierto creciente en un mercado alcista. Bearish: un interés abierto decreciente en un mercado alcista. Bearish: un interés abierto creciente en un mercado bajista. Bullish: un interés abierto decreciente en un mercado bajista. Cuando el interés abierto es alto en un techo del mercado y el precio cae dramáticamente, este escenario debería considerarse bajista. En otras palabras, esto significa que todos los tenedores de posiciones largas que compraron cerca del techo del mercado están ahora experimentando pérdidas, y su pánico para vender mantiene la acción del precio bajo presión. Línea de base No hay necesidad de estudiar un gráfico para este indicador debido a que las reglas son lo más importantes para estudiar y recordar. Si usted es un analista técnico que empieza a entender los parámetros básicos de esta línea de análisis, observe diferentes gráficos de oro, plata y otras commodities así puede empezar a reconocer los patrones que se desarrollan. El costo de una opción LEAPS es, como en cualquier otra opción, determinada por: El valor intrínseco La tasa de interés El tiempo hasta el vencimiento La volatilidad de largo plazo estimada del activo A pesar de que las opciones calls LEAPS pueden ser caras, debido a su mayor valor tiempo, el costo es generalmente menor que comprar el activo subyacente en el margen. Como el objetivo del inversor es minimizar el deterioro en el tiempo, la opción call LEAPS es generalmente comprada muy in the money, y esto requiere algunos márgenes en efectivo para mantener la posición. Por ejemplo, si el ETF S&P 500 se está negociando a US$ 130, la opción call LEPAS a dos años con un precio de ejercicio de US$ 100 ser comprará con un margen de US$ 30, y luego venderá un call a un mes con un precio de ejercicio de US$ 130, por lo tanto, in the money. Al vender opciones call LEAPS al vencimiento, el inversor puede esperar capturar la apreciación del activo subyacente durante el período de posesión del activo (dos años en el ejemplo anterior), menos cualquier gasto por intereses o costos de mantención. Igualmente, cualquier inversor que mantenga una opción LEAPS debería ser consciente de que su valor podría fluctuar significativamente de este estimativo debido a los cambios en la volatilidad. También, si durante el siguiente mes el índice de repente gana US$ 15, la opción call vendida deberá ser recomprada antes del vencimiento para lanzar otro. Además, los requisitos de márgenes también aumentarán en US$ 15. El timing impredecible de los flujos de fondos hace que implementar una estrategia de calls cubiertos con LEAPS sea complejo, especialmente en mercados volátiles. 2 BCR NEWS/ Noticias del Mundo de los Derivados Nº 668 NOTICIAS CME Group anuncia el lanzamiento de un nuevo contrato de futuro cambiario sobre yuan (PRNewswire/CME Group – 11/07/2011) CME Group, mercado líder que es el más diversificado del mundo y el mayor mercado institucionalizado para tipos de cambio, anunció hoy el lanzamiento de un nuevo contrato de futuros de tipos de cambio basado en el yuan chino, o Renminbi. Con el objetivo de satisfacer la creciente demanda de los clientes por productos denominados en moneda china, estos innovadores contratos estarán valuados en términos interbancarios (europeos), reflejando el número de yuanes por dólar. Estos futuros están alineados a las convenciones OTC para forwards sin entrega (non-deliverable forwards, NDF) a la vez que proveen los beneficios de la mitigación del riesgo de contraparte de los derivados negociados en mercados institucionalizados. Estos nuevos productos de tipos de cambio, que serán listados y sujetos a las reglas y regulaciones de CME, serán lanzados el lunes 22 de agosto para el vencimiento en septiembre de 2011 y serán asignados a la División IMM (International Monetary Market). “Dado el movimiento del yuan hacia una mayor convertibilidad y la creciente operatoria offshore de la moneda en Hong Kong, CME Group ha desarrollado estos innovadores contratos de futuro para permitirle a nuestros clientes aún más eficiencia para administrar su riesgo cambiario con los beneficios de la mitigación del riesgo de contraparte que ofrecen los productos negociados en mercados institucionalizados”, dijo Roger Rutherford, Director Administrativo de Productos FX de CME Group. “El lanzamiento de nuestro nuevo contrato sobre yuan demuestra el continuo compromiso de CME Group con nuestros clientes globales basado en crear nuevos productos que sean relevantes tanto para los mercados maduros como para los emergentes. Creemos que el éxito de estos nuevos contratos seguirá un patrón similar al del rublo ruso y el real brasilero, que han experimentado un crecimiento anual del 350% y 450% respectivamente. Estos significativos aumentos tanto en volumen como en interés abierto reflejan la mayor demanda de mitigación del riesgo crediticio en productos de mercados emergentes, y creemos que nuestro nuevo contrato sobre yuan provee los mismos beneficios para clientes que administren su riesgo cambiario en yuanes”. Para poder servir tanto al mercado institucional como al minorista, CME Group listará tantos contratos enteros USD/RMB (dólar/yuan) como una versión E-micro. Estos nuevos contratos se unirán a los contratos de futuro existentes en CME RMB/USD, lanzados en junio de 2006, y todos se negocian en CME Globex a la vez que están disponibles para Blocks y EFPs a través de ClearPort. CME Group ofrece un producto global innovador con 54 contratos de futuros y 31 de opciones. El volumen de CME en tipos de cambio promedió los 930.000 contratos por día en 2010, un 49 por ciento mayor al del 2009, reflejando un valor nominal promedio diario de u$s 120 mil millones. El volumen diario promedio en E-micro Forex en el primer trimestre de 2011 fue de más de 6.900 contratos, un 109 por ciento mayor comparado con el mismo período del año anterior. Los precios en tiempo real estarán disponibles gratuitamente en la página web E-quivalents de CME Group. Como mercado líder mundial y más diversificado, CME Group (www.cmegroup.com) es el lugar donde el mundo acude para administrar su riesgo. Los mercados que conforman CME Group ofrecen el rango más amplio de productos de referencia mundial en las principales clases de activos, incluyendo futuros y opciones sobre tasas de interés, índices accionarios, tipos de cambio, energía commodities agrícolas, metales, clima y bienes raíces. CME Group une a compradores y vendedores a través de la plataforma de 3 BCR NEWS/ Noticias del mundo de los derivados Nº 668 trading electrónico CME Globex® y sus facilidades de trading en Nueva York y Chicago. CME Group también opera CME Clearing, uno de las casas compensadoras líderes del mundo, que ofrece servicios de compensación y liquidación para contratos negociados a través de mercados institucionales, así como para transacciones con derivados over-the-counter a través de CME ClearPort®. Estos productos y servicios aseguran que los negocios de todo el mundo puedan mitigar sustancialmente el riesgo crediticio de contraparte tanto en los mercados de derivados listados como en los mercados over-the-counter. Los mercados de Brasil y Colombia firman acuerdo de colaboración (The Wall Street Journal – 11/07/2001) BM&FBovespa, conocido como el principal mercado de valores y futuros de Brasil, y su homólogo de Colombia firmaron un memorando de entendimiento con el fin de evaluar alternativas dirigidas a una posible interconexión de sus acciones, títulos de renta fija y mercados de derivados para promover el desarrollo de los mercados de capitales, expresó BM&FBovespa el fin de semana. "Con la firma de un memorando de entendimiento, los dos mercados están entusiasmados en iniciar una fase de exploración, que establecerá un plan que haría posible la interconexión entre ambos países de sus plataformas de negociación de valores, que permite la oferta y demanda de órdenes" dijo BM&FBovespa. "El objetivo es explorar los beneficios y el valor de las oportunidades en ambos mercados, este es el primer paso del proceso, las modalidades y la fecha de la ejecución de la interconexión será discutido y establecido por los mercados en el futuro", agregó. BSE incentivará a corredores hacia operaciones con derivados (Business Standard - 12/07/2011) Bombay Stock Exchange (BSE) planea lanzar un esquema para operadores de acciones la semana que viene, dándoles incentivos para atraer volumen hacia su segmento de derivados, según dijo un alto funcionario del mercado. BSE, el mercado de valores más antiguo de Asia, también planea invertir 1.080 millones de rupias en los próximos seis meses para el plan de mejora de liquidez. “Daremos dinero a los corredores que vengan a la plataforma de BSE a operar”, dijo Ashishkumar Chauhan, director ejecutivo adjunto de BSE. “Este paso va a ser tomado para aumentar nuestro volumen en derivados, que es menos del 1% de la totalidad de nuestro negocio”, agregó. BSE otorgará 1.050-1.100 rupias a los corredores por cada 10 millones de rupias negociados en el segmento de derivados, tanto para ofertas de compra como de venta. El monto será aproximadamente el doble para market makers, que aportan tanto cotizaciones de compra como de venta. Actualmente, el volumen de derivados de BSE es ínfimo si se lo compara con el de su contraparte, la National Stock Exchange (NSE). El volumen promedio de junio se situó cerca de 16,4 millones de rupias, mientras que en julio viene siendo inferior, cercano a 5.800.000 rupias. Mientras tanto, NSE registra un volumen promedio diario de derivados cercano a 800.000 millones rupias. Con este esquema de mejoramiento de liquidez, BSE espera que el negocio en su segmento de derivados se incremente unas 20 veces. La Comisión Nacional de Valores de la India (Securities and Exchange Board, SEBI) ha aprobado el esquema. “Si tenemos éxito, luego el mercado invertirá más dinero ya que se nos permite el 25% de nuestro patrimonio neto o el 50% de la ganancia, el que sea mayor”, afirmó Chauhan. El trading de derivados fue lanzado por los dos mercados simultáneamente en el año 2000 pero NSE tomó una gran cuota del mercado, ya que los traders prefirieron este mercado, ya que ofrecía mayor liquidez, menores spreads y mejor descubrimiento de precios. BSE disfruta de contar con el 23% de participación del mercado en el segmento contado. Pero es el volumen operado con derivados lo que causa preocupación, ya que 4 BCR NEWS/ Noticias del mundo de los derivados Nº 668 los volúmenes son muy inferiores en BSE, con NSE dominando con casi el 100% de la participación. Brasil gravará derivados para frenar un alza del real (Reuters – 12/07/2011) El ministro de finanzas, Guido Mantega, comunicó la semana pasada que el gobierno podría adoptar medidas en los mercados de derivados y futuros. Brasil está considerando subir los impuestos sobre los futuros de monedas y otros derivados como parte de un plan para tratar de quitar fuerza al real, afirmó a Reuters un alto miembro del equipo económico del gobierno. La fuente señaló que aún no se había tomado una decisión sobre la implementación de las medidas. Controles más fuertes sobre los derivados apuntan a los inversores extranjeros, cuyas apuestas a favor de una mayor alza del real han llevado a la moneda a subir 6 por ciento frente al dólar este año, indicó la fuente. Brasil elevó los esfuerzos en los últimos días para contener la apreciación del real. El ministro de Finanzas, Guido Mantega, comunicó la semana pasada que el gobierno podría adoptar medidas en los mercados de derivados y futuros. El pasado viernes, el Banco Central limitó las apuestas a favor de un alza del real por parte de la banca local en el mercado a la vista, al elevar los requisitos de reservas. Tras caer cerca de 1.0 por ciento el lunes, el real reanudó sus ganancias el martes, pero tras conocerse el informe de Reuters redujo su avance a 0.1 por ciento hasta los 1.578 por dólar. Dodd-Fran llevará el 60% del volumen OTC hacia clearing centralizado (Finextra - 13/07/2011) La Ley Dodd-Frank llevará a que aproximadamente el 60% del actual mercado de derivados over the counter (OTC) por volumen sea compensado en forma centralizada, de acuerdo al Citi. En un documento técnico que describe los temas que los inversores necesitan preparar de cara a la Ley Dodd-Frank, el banco alerta que las instituciones estarán sujetas obligatoriamente a clearing centralizado para la mayoría de los derivados OTC, mayores requerimientos de márgenes para los swaps no compensados, incremento de la complejidad de las garantías y mayores requerimientos de información a declarar. “Los managers de inversión deberían esperar desafíos significativos en materia tecnológica y operacional y podrían necesitar una importante reingeniería de su infraestructura para prepararse para el clearing centralizado, supervisión y reporting, y mayores conciliaciones”, indica Neeraj Sahai, jefe global de valores y fondos en el Citi. El documento establece los pasos que los inversores deberían tener en cuenta tomar, haciendo hincapié en la importancia de asegurarse de que las operaciones internas y el personal de tecnología puedan cumplimentar con los requerimientos de informaciones y las directrices de conciliación. El personal interno, o un proveedor externo, también debe poder separar las carteras entre aquellas sujetas a clearing y no sujetas y rastrear y administrar los mayores requerimientos de márgenes. Las empresas también necesitan determinar su clasificación regulatoria, buscando consejo -de ser necesario- en aspectos tales como los requerimientos potenciales de registración. En tanto, las compañías van a necesitar vincularse a múltiples plataformas de negociación, Plataformas de ejecución de Swaps y registros de operaciones si operan en productos sujetos a clearing. El temor del banco respecto de la agitación que genera la regulación de los mercados OTC fue resaltada días antes esta semana por Thomson Reuters, que publicó los resultados de las encuestas personales sobre la materia a altos directivos de casas de dealing. El clearing emerge como el foco más inmediato de los bancos mientras se preparan para lidiar con una serie de nuevas consideraciones tales como si los instrumentos necesitan clearing, que información de clearing es requerida, como manejar el direccionamiento de negocios a 5 BCR NEWS/ Noticias del mundo de los derivados Nº 668 CCPs y registros de operaciones y que requisitos de reporting existirán. CME Clearing Europe comenzará a compensar contratos de energía alternativa y aceite vegetal. (BBR – 14/07/2011) CME Clear Europe, casa compensadora europea de CME Group, ha dicho que comenzará a compensar nuevos productos de energía alternativa, Swaps de Etanol T2 de especificación alemana, y un nuevo producto de aceite vegetal, el swap sobre aceite de colza denominado en dólares estadounidenses. La empresa también dijo que ofrecerá compensaciones de márgenes entre contratos de swaps calendarios de colza denominados en dólares y euros y el swap Argus Biodiesel RME FOB de Rotterdam. El CEO de CME Clearing Europe Andrew Lamb dijo que la expansión de productos está en línea con su compromiso de ayudar a los clientes a administrar sus riesgos. El mercado de energía se está adaptando a la introducción de más energías alternativas, y quieren ofrecer productos con compensados que permitan que esos productos sirvan para administrar el riesgo junto con los productos de energías más tradicionales. “Ofreceremos compensaciones de márgenes para calcular el riesgo entre productos a medida que el rango de los mismos se expanda”, agregó. Junto con el clearing de contratos de commodities para dar apoyo a las necesidades de administración del riesgo de sus clientes, CME Clearing Europa ofrece eficiencias de márgenes a través de créditos de spread inter-commodity donde los pares de productos son valuados correlativamente. LIBROS RECIENTEMENTE PUBLICADOS Hedging Market Exposures: Identifying and Managing Market Risks (Oleg V. Bychuk, Brian Haughey) Proporciona una descripción clara de los riesgos que enfrentan los administradores en la exposición a renta variable, renta fija, commodities, créditos y divisas. Elaborando métodos de cuantificación de estos riesgos. Analiza las variadas herramientas disponibles para cobertura, y cómo elegir los instrumentos de cobertura óptimos, devela los riesgos ocultos tales como los riesgos de contraparte, operacionales y de modelo, y expone la importancia y la inestabilidad de los supuestos del modelo, como las correlaciones de mercado, y los problemas que conlleva. ISBN-10: 0470535067 ISBN-13: 978-0470535066 Editorial, Wiley; lanzamiento 2 de agosto 320 páginas, tapa dura 6 BCR NEWS/ Noticias del mundo de los derivados Nº 668 Accounting for Investments: Volume 2 - Fixed Income and Interest Rate Derivatives: A Practitioner's Handbook (R. Venkata Subramani) Si bien hay una serie de textos destacados en materia de valuación de derivados de tasa de interés, ninguno de ellos da un tratamiento integral de los principios de contabilidad. Un libro bien estructurado que cubre eficientemente este vacío. Para cada instrumento, el autor brinda primero una descripción clara del producto y sus flujos de fondos asociados. Luego procede a discutir los aspectos más sutiles de la contabilidad con detallados ejemplos que sin duda enriquecen el conocimiento del lector sobre el tema. ISBN-10: 047082591X ISBN-13: 978-0470825914 Editorial, Wiley, lanzamiento 20 de Julio de 2011 576 páginas, tapa dura 7