UNIDAD 6 PRÉSTAMOS Y OPERACIONES DE LEASING

Anuncio

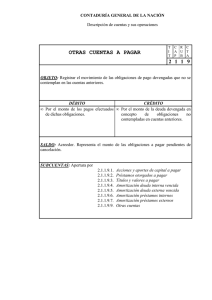

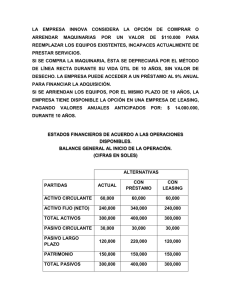

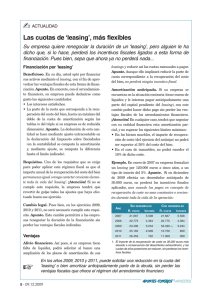

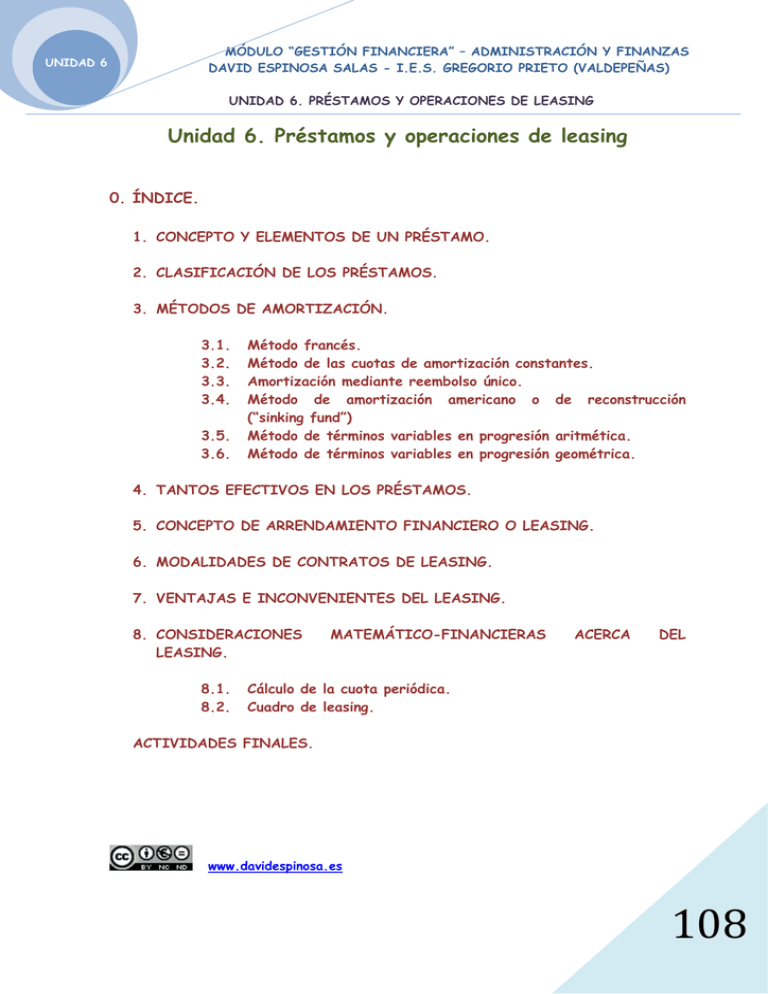

MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Unidad 6. Préstamos y operaciones de leasing 0. ÍNDICE. 1. CONCEPTO Y ELEMENTOS DE UN PRÉSTAMO. 2. CLASIFICACIÓN DE LOS PRÉSTAMOS. 3. MÉTODOS DE AMORTIZACIÓN. 3.1. 3.2. 3.3. 3.4. 3.5. 3.6. Método francés. Método de las cuotas de amortización constantes. Amortización mediante reembolso único. Método de amortización americano o de reconstrucción (“sinking fund”) Método de términos variables en progresión aritmética. Método de términos variables en progresión geométrica. 4. TANTOS EFECTIVOS EN LOS PRÉSTAMOS. 5. CONCEPTO DE ARRENDAMIENTO FINANCIERO O LEASING. 6. MODALIDADES DE CONTRATOS DE LEASING. 7. VENTAJAS E INCONVENIENTES DEL LEASING. 8. CONSIDERACIONES LEASING. 8.1. 8.2. MATEMÁTICO-FINANCIERAS ACERCA DEL Cálculo de la cuota periódica. Cuadro de leasing. ACTIVIDADES FINALES. www.davidespinosa.es 108 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING 1. CONCEPTO Y ELEMENTOS DE UN PRÉSTAMO. Un préstamo es una operación financiera que consiste en la entrega de una cantidad de dinero C0 por parte de una persona (prestamista) a otra (prestatario), quien se compromete a devolver dicha cantidad y a satisfacer los intereses correspondientes, en la forma y plazos acordados. Desde un punto de vista financiero, debe existir una equivalencia financiera entre prestación y contraprestación. Es decir, el valor actual del capital entregado por el prestamista, debe ser igual al valor actual del pago o de los pagos satisfechos por el prestatario, utilizando normalmente, la ley de capitalización compuesta. C0 a a 1 0 1 a 2 n-1 2............................................................................. n-1 a n n C0 = a 1 × (1 + i )-1 + a 2 × (1 + i )-2 +....................+ a n × (1 + i )-n Si las cláusulas del contrato lo permiten, el prestatario podrá cancelar anticipadamente la totalidad o parte del préstamo. Las propias cláusulas establecerán si, en tal caso, el prestatario debe pagar o no una comisión por la cancelación anticipada. La existencia de excedentes de tesorería o de un interés de mercado inferior al del préstamo, son algunas de las razones que pueden motivar que el prestatario solicite la cancelación anticipada. Además del capital prestado C0, de los distintos momentos del tiempo en que se efectúan los pagos, y del tipo o tipos de interés vigentes en la operación, los elementos que intervienen en cualquier préstamo son los siguientes: - Los términos amortizativos de cada período ( a , a ,.....a ,.....a ) o capitales de la 1 2 s n contraprestación, que tienen como misión abonar los intereses que se forman en la operación y amortizar la deuda. Reciben la denominación de anualidades, mensualidades, etc., en correspondencia con la periodicidad anual, mensual, etc., de los términos. www.davidespinosa.es 109 UNIDAD 6 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING a =A s - Las cuotas de amortización de cada Is período (A1, A2,......As,....An) s + o parte de los términos amortizativos que se destina a devolver el principal de la deuda. - Las cuotas de interés (I1, I2,......Is,....In) o parte de los términos amortizativos que se destina a satisfacer los intereses que, en cada período, genera el capital pendiente de amortizar. Is = Cs-1 × i - Capital total amortizado (M1, M2,......Ms,....Mn) al final de cada uno de los respectivos períodos. - Capital pendiente de amortizar (C1, C2,......Cs,....Cn) al final de cada uno de los respectivos períodos. Para obtener el capital pendiente de amortizar al final del período s, se pueden utilizar tres métodos: a) El método prospectivo, que se fija en los capitales de la contraprestación con vencimiento posterior al momento s , obteniendo su valor en dicho momento. b) El método retrospectivo, que se fija en los capitales de la prestación y de la contraprestación con vencimiento igual o anterior al momento s , restando sus valores en dicho momento. c) El método recurrente, que establece que el saldo al final de un período s , será igual al saldo al final del período anterior s - 1, más los intereses que en el período s genere el capital pendiente, menos el término amortizativo correspondiente a este período. Cs-1 × (1 + i ) Cs-1 Cs = Cs-1 × (1 + i ) - as Is As Cs www.davidespinosa.es s-1 a s s 110 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Para clarificar las operaciones de amortización en los préstamos, se recurre normalmente a la confección de un cuadro, en el que se recogen todos estos elementos. La estructura del mismo podría ser la siguiente: TIEMPO a s Is As Ms Cs 0 1 2 3 4 5 6 7 .... 2. CLASIFICACIÓN DE LOS PRÉSTAMOS. Los préstamos se pueden clasificar atendiendo a diversos criterios: A) Según el prestamista: a) préstamos bancarios; b) préstamos no bancarios. B) Atendiendo a su destino: a) préstamos para el consumo (solicitados por las economías domésticas); b) préstamos para la explotación (solicitados por las empresas, para adquirir elementos del activo no corriente o del activo corriente); c) préstamos para actividades y servicios públicos (concedidos a entidades públicas). C) Según su plazo de devolución: a) préstamos a largo plazo (se han de devolver en un plazo superior al año); b) préstamos a corto plazo (deben ser devueltos en un plazo inferior al año). D) Según el tipo de interés: a) préstamos con un interés fijo; b) préstamos con un interés variable. En este último caso, se pueden fijar los distintos tipos de interés www.davidespinosa.es 111 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING aplicables durante la vida del préstamo, o bien, se puede concertar la revisión del interés inicial, una o más veces, en función de un tipo de interés de referencia. E) Otras clasificaciones: a) préstamos personales o reales (en función de la garantía aportada); b) préstamos formalizados en escritura pública o en póliza (atendiendo a su forma); c) préstamos con o sin carencia (si existe período de carencia, se podrá pactar el pago o no de intereses durante dicho período). 3. MÉTODOS DE AMORTIZACIÓN 3.1. Método francés. Se caracteriza porque los términos amortizativos son constantes. Este método, también recibe el nombre de progresivo, debido a que las cuotas de amortización crecen, a medida que transcurre el tiempo. C0 0 a a 1 a a 2............................................................................. n-1 n En este método, lo primero que debemos calcular es el término amortizativo constante. Para ello, se debe plantear la equivalencia financiera que debe satisfacer la operación en el origen: C0 C0 = a × an i a = an i A partir del término amortizativo constante, es posible elaborar el cuadro de amortización del préstamo. No obstante, esta labor puede verse facilitada conociendo la forma de calcular el resto de sus elementos: www.davidespinosa.es 112 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING • El capital pendiente de amortizar al final de un período s cualquiera (Cs), se puede obtener aplicando cualquiera de los métodos comentados con anterioridad. Método prospectivo: an-s i Cs = a × an-s i = C0 × an i Método retrospectivo: Cs = C0 × (1 + i )s - a × Ss i Método recurrente: Cs = Cs-1 × (1 + i ) - a • El capital total amortizado en los s primeros períodos (Ms), será igual al capital prestado (C0), menos el capital pendiente de amortizar al final del período s (Cs): Ms = C0 - Cs • Las cuotas de amortización varían en progresión geométrica de razón (1 + i ). Por lo tanto, conocido el valor de la primera cuota, se pueden calcular automáticamente las restantes: As + 1 = As × (1 + i ) As + 1 = A1 × (1 + i )s www.davidespinosa.es 113 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 1. Una entidad bancaria concede un préstamo de 10 millones de euros a cierta S.A., para ser amortizado en 15 años mediante anualidades constantes. Si el interés efectivo anual concertado es el 10%, determinar: a) Cuantía de la anualidad constante que amortiza el préstamo. b) Cuota de amortización del cuarto período. c) Capital pendiente al principio del sexto año (por el método prospectivo y retrospectivo). d) Cuota de interés del sexto período. e) Capital pendiente a finales del sexto año (por el método recurrente). f) Capital amortizado en los siete primeros años. g) Cuadro de amortización. a) 10.000.000€ C0 a = = 1.314.737,77€ = 1 – ( 1 + 0,1) -15 an i 0,1 b) La primera anualidad o término amortizativo será igual a: a = A1 + I1 I1) es igual a C0 × i Por otro lado, sabemos que la cuota de interés del primer período ( a = 1.314.737,77€ A1 = 314.737,77€ Por lo tanto: I1 = 10.000.000€ × 0,1 = 1.000.000€ Conociendo la relación que existe entre las cuotas de amortización As + 1 = A1 × (1 + i )s , obtenemos el valor de la cuota de amortización del cuarto período: A4 = A1 × (1 + i )3 = 314.737,77€ × (1 + 0,1)3 = 418.915,97€ www.davidespinosa.es 114 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 1 (continuación). c) El capital pendiente a comienzos del sexto año es igual al capital pendiente al final del año quinto, es decir, C5 MÉTODO PROSPECTIVO: 1 – ( 1 + 0,1)-10 C5 = a × a10 0,1 = 1.314.737,77€ × = 8.078.494,45€ 0,1 MÉTODO RETROSPECTIVO: C5 = C0 × (1 + 0,1)5 - a × S5 0,1 = ( 1 + 0,1)5 -1 C5 = 10.000.000€ × (1 + 0,1)5 – 1.314.737,77€ × = 8.078.494,45€ 0,1 I6) será igual a C5 × i d) La cuota de interés del sexto período ( Por lo tanto: I6 = C5 × i = 8.078.494,45€ × 0,1 = 807.849,45€ C6) por el método recurrente, se calculará de la e) El capital pendiente a finales del sexto año ( siguiente forma: C6 = C5 × (1 + 0,1) - a = 8.078.494,45€ × (1 + 0,1) - 1.314.737,77€ = 7.571.606,13€ f) Para calcular el capital amortizado en los siete primeros años ( M7), primero procedemos a C7). Empleamos para ello, por ejemplo, el calcular el capital pendiente a finales del séptimo año ( método recurrente: C7 = C6 × (1 + 0,1) - a = 7.571.606,13€ × (1 + 0,1) - 1.314.737,77€ = 7.014.028,97€ A continuación, procedemos a calcular M7 = C0 - C7 M7 : = 10.000.000€ - 7.014.028,97€ = 2.985.971,03€ www.davidespinosa.es 115 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 1 (continuación) g) TIEMPO a Is s As Ms 0 Cs 10.000.000€ 1 1.314.737,77€ 1.000.000€ 314.737,77€ 314.737,77€ 9.685.262,23€ 2 1.314.737,77€ 968.526,22€ 346.211,55€ 660.949,31€ 9.339.050,69€ 3 1.314.737,77€ 933.905,07€ 380.832,70€ 1.041.782,01€ 8.958.217,99€ 4 1.314.737,77€ 895.821,80€ 418.915,97€ 1.460.697,99€ 8.539.302,01€ 5 1.314.737,77€ 853.930,20€ 460.807,57€ 1.921.505,55€ 8.078.494,45€ 6 1.314.737,77€ 807.849,44€ 506.888,32€ 2.428.393,88€ 7.571.606,12€ 7 1.314.737,77€ 757.160,61€ 557.577,16€ 2.985.971,03€ 7.014.028,97€ 8 1.314.737,77€ 701.402,90€ 613.334,87€ 3.599.305,91€ 6.400.694,09€ 9 1.314.737,77€ 640.069,41€ 674.668,36€ 4.273.974,27€ 5.726.025,73€ 10 1.314.737,77€ 572.602,57€ 742.135,20€ 5.016.109,46€ 4.983.890,54€ 11 1.314.737,77€ 498.389,05€ 816.348,71€ 5.832.458,18€ 4.167.541,82€ 12 1.314.737,77€ 416.754,18€ 897.983,59€ 6.730.441,76€ 3.269.558,24€ 13 1.314.737,77€ 326.955,82€ 987.781,95€ 7.718.223,71€ 2.281.776,29€ 14 1.314.737,77€ 228.177,63€ 1.086.560,14€ 8.804.783,85€ 1.195.216,15€ 15 1.314.737,77€ 119.521,62€ 1.195.216,15€ 10.000.000€ 0 3.2. Método de las cuotas de amortización constantes. Como su nombre indica, este método se caracteriza porque las cuotas de amortización son constantes, es decir, en cada período se amortiza la misma parte de capital: A1 =A2 =......= As =....An = A Lógicamente, las cuotas de interés irán disminuyendo de un período al siguiente, y siempre en la misma proporción. Por lo tanto, los términos amortizativos también irán decreciendo a lo largo del préstamo. www.davidespinosa.es 116 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING De todo lo anterior, se deriva que el capital prestado C0 es igual a la cuota de amortización constante por el número de períodos en los que se amortiza capital: C0 C0 = n × A A= n Debido a la constancia de las cuotas, el cálculo del capital amortizado y del capital pendiente es sencillo, a través de las siguientes expresiones: n–s Cs = (n – s ) × A = C0 × n Ms =s × A = C0 × s n Ejemplo 2. Un préstamo de 800.000€ se otorga con las siguientes condiciones: - Tanto de interés efectivo anual: 12%. - Duración de la operación: 10 años. - Amortización con cuotas de amortización constantes. Obtener: a) b) c) d) e) Cuantía del primer término amortizativo. Capital pendiente de amortización al principio del sexto año. Capital amortizado al final del séptimo año. Cuota de interés del quinto año. Cuadro de amortización. a) Estos préstamos se caracterizan porque todas las cuotas de amortización son iguales entre sí: A = C0 / n = 800.000€ / 10 = 80.000€ Por otra parte, sabemos que el primer término amortizativo será igual a: a 1 = A + I1 = A + C0 × i = 80.000€ + (800.000€ × 0,12) = 176.000€ www.davidespinosa.es 117 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 2 (continuación). b) El capital pendiente al principio del sexto año es igual al capital pendiente a finales del quinto año C5): ( C5 = (10 - 5) × A = 5 × 80.000€ = 400.000€ c) El capital amortizado a finales del año séptimo ( M7 = 7 × M7) se calcula de la siguiente manera: A = 7 × 80.000€ = 560.000€ d) Para calcular la cuota de interés del quinto año ( I5) necesitamos calcular previamente el capital C4): pendiente a finales del año cuarto ( C4 = (10 - 4) × A = 6 × 80.000€ = 480.000€ I5 = C4 × i = 480.000€ × 0,12 = 57.600€ e) TIEMPO a Is s As Ms 0 Cs 800.000€ 1 176.000€ 96.000€ 80.000€ 80.000€ 720.000€ 2 166.400€ 86.400€ 80.000€ 160.000€ 640.000€ 3 156.800€ 76.800€ 80.000€ 240.000€ 560.000€ 4 147.200€ 67.200€ 80.000€ 320.000€ 480.000€ 5 137.600€ 57.600€ 80.000€ 400.000€ 400.000€ 6 128.000€ 48.000€ 80.000€ 480.000€ 320.000€ 7 118.400€ 38.400€ 80.000€ 560.000€ 240.000€ 8 108.800€ 28.800€ 80.000€ 640.000€ 160.000€ 9 99.200€ 19.200€ 80.000€ 720.000€ 80.000€ 10 89.600€ 9.600€ 80.000€ 800.000€ 0 www.davidespinosa.es 118 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING 3.3. Amortización mediante reembolso único. Sea C0 el capital prestado, n la duración del préstamo e i el tanto de interés anual compuesto al que se realiza la operación. En el reembolso único, C0 se devuelve de una sola vez en la fecha que se haya convenido. Además del capital, el prestatario está obligado a pagar los intereses. Según el vencimiento de éstos distinguiremos dos casos: a) Pago único de intereses junto al capital que se prestó: si los intereses correspondientes a cada período no se pagan, se van acumulando al capital, y transcurridos n años habrá que devolver el montante: Cn = C0 × (1 + i )n b) Pago periódico de intereses: en cada período, el prestatario pagará al prestamista los intereses que correspondan. Si el préstamo dura n años, cada año se paga en concepto de interés más el capital prestado C0 × i euros, y en n se paga C0 × i C0 prestado. La equivalencia financiera implica que el capital C0 en el momento cero será igual al valor actual de todos los pagos que hace el prestatario, siendo éstos: los intereses de cada año y el capital C0 en el momento n. C0 = C0 × i × an i + C0 × (1 + i )-n Ejemplo 3. Don Luis Estrada obtiene de una entidad financiera un préstamo de 6.000€, comprometiéndose a devolverlo en un plazo de 10 años, junto a los intereses correspondientes. Si el tipo de interés pactado es el 5% efectivo anual compuesto: a) ¿Qué cantidad tendrá que desembolsar Don Luis a los 10 años?; b) ¿Cuál será la deuda pendiente a finales del año 6?; c) Elaborar el cuadro de amortización. a) a b) C6 = 6.000 × 10 = 6.000 × (1 + 0,05 )10 = 9.773,37€ (1 + 0,05 )6 = 8.040,57€ www.davidespinosa.es 119 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 3 (continuación). c) TIEMPO a Is s As Ms Cs 6.000,00 € 0 1 - € - € - € - € 6.300,00 € 2 - € - € - € - € 6.615,00 € 3 - € - € - € - € 6.945,75 € 4 - € - € - € - € 7.293,04 € 5 - € - € - € - € 7.657,69 € 6 - € - € - € - € 8.040,57 € 7 - € - € - € - € 8.442,60 € 8 - € - € - € - € 8.864,73 € 9 - € - € - € - € 9.307,97 € 9.773,37 € 465,40 € 9.307,97 € 9.307,97 € 10 0€ Ejemplo 4. Realizar el cuadro de amortización del ejemplo anterior, pero con pago periódico de intereses. TIEMPO a s Is As Ms Cs 6.000,00 € 0 1 300 € 300 € - € - € 6.000,00 € 2 300 € 300 € - € - € 6.000,00 € 3 300 € 300 € - € - € 6.000,00 € 4 300 € 300 € - € - € 6.000,00 € 5 300 € 300 € - € - € 6.000,00 € 6 300 € 300 € - € - € 6.000,00 € 7 300 € 300 € - € - € 6.000,00 € 8 300 € 300 € - € - € 6.000,00 € 9 300 € 300 € - € - € 6.000,00 € 6.300 € 300 € 10 6.000 € 6.000 € 0€ www.davidespinosa.es 120 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING 3.4. Método de amortización americano o de reconstrucción (“sinking fund”) El capital prestado C0 se amortiza mediante reembolso único, en la fecha convenida, pagándose los intereses de forma periódica. Con objeto de disponer en su día de dicho capital, el prestatario destina periódicamente a un fondo de reconstrucción, la cantidad constante necesaria (f) para que al final de los n períodos, el importe de ese fondo sea igual a C0. La operación de reconstrucción, que se caracteriza por una prestación múltiple y una contraprestación única, tiene fijado un tipo de interés (i´), que no tiene por qué coincidir con el pactado en la operación de préstamo. Para calcular la cantidad constante (f) que hay que destinar al fondo de reconstrucción, se debe plantear la equivalencia financiera que debe satisfacer la operación en el momento n: f x Sn i´ = C0 f= C0 Sn i´ Transcurridos s períodos, la cuantía constituida en el fondo será: Fs = f x Ss i´ = C0 x Ss i´ Sn i´ De todo lo anterior, se deduce que la persona que interviene en las dos operaciones, debe satisfacer periódicamente: C0 × i + f = C0 × i + 1 Sn i´ Además del cuadro de amortización del préstamo, en este método es necesario elaborar el cuadro correspondiente al fondo de reconstrucción. Éste, puede presentar la siguiente estructura: www.davidespinosa.es 121 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING TIEMPO f Valor del fondo (principio período) Intereses del Valor del fondo período (final del período) 0 1 2 ... Ejemplo 5. La entidad financiera A concede un préstamo de 5.000.000€ a la empresa SOLA S.A., que se amortizará dentro de 5 años, mediante reembolso único con pago período de intereses. El tipo de interés efectivo anual estipulado es el 10,5%. Por otro lado, el deudor (SOLA S.A.) concierta con la entidad financiera B un fondo de reconstrucción, por la misma duración, a un tipo de interés del 9% anual, comprometiéndose a depositar al final de cada año la cantidad constante necesaria para formar al cabo de 5 años un importe igual a 5.000.000€ A partir de estos datos, se pide: a) Calcular lo que tiene que pagar anualmente SOLA S.A. a las dos entidades financieras. b) Calcular la cantidad constituida en el fondo después de 3 años. c) Elaborar los cuadros de amortización de las dos operaciones. a) A la entidad financiera A le paga al final de cada año: C0 × i = 5.000.000€ x 0,105 = 525.000€ A la entidad financiera B le paga al final de cada año: f= C0 = S5 0,09 5.000.000 = 835.462,28€ (1 + 0,09)5 -1 0,09 Por lo tanto, el total anual a pagar a las dos entidades financieras sera: 525.000€ + 835.462,28€ = 1.360.462,28€ b) F3 = f x S3 0,09 = 835.462,28€ x (1 + 0,09)3 -1 0,09 = 2.738.728,92€ www.davidespinosa.es 122 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 5 (continuación). c) Operación con la entidad financiera A (préstamo con reembolso único y pago períodico de intereses): TIEMPO as Is As Ms Cs 5.000.000,00 € 0 1 525.000,00 € 525.000,00 € 0,00 € 0,00 € 5.000.000,00 € 2 525.000,00 € 525.000,00 € 0,00 € 0,00 € 5.000.000,00 € 3 525.000,00 € 525.000,00 € 0,00 € 0,00 € 5.000.000,00 € 4 525.000,00 € 525.000,00 € 0,00 € 0,00 € 5.000.000,00 € 5 5.525.000,00 € 525.000,00 € 5.000.000,00 € 0,00 € 5.000.000,00 € Operación con la entidad financiera B (fondo de reconstrucción): f Valor fondo principio período Intereses del período Valor fondo final período 1 835.462,28 € 0,00 € 0,00 € 835.462,28 € 2 835.462,28 € 835.462,28 € 75.191,61 € 1.746.116,18 € 3 835.462,28 € 1.746.116,18 € 157.150,46 € 2.738.728,92 € 4 835.462,28 € 2.738.728,92 € 246.485,60 € 3.820.676,80 € 5 835.462,28 € 3.820.676,80 € 343.860,91 € 5.000.000,00 € TIEMPO 0 3.5. Método de términos variables en progresión aritmética. Se trata de amortizar el capital prestado (C0) mediante n pagos que varían en progresión aritmética de razón d. www.davidespinosa.es 123 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING C0 a a +d 0 a + (n -2) d a + (n -1) d 1 1 1 1 2............................................................................. n-1 Para calcular el primer término amortizativo ( a ), 1 1 n hay que plantear la equivalencia financiera que debe satisfacer la operación en el origen: C0 = A( a1 , d) n i C0 = (a1 + d / i) an i - a 1 = C0 + d n (1+ i)-n d n (1+ i)-n i x 1 an i i - d i A partir del primer término amortizativo, se obtienen los restantes a través de las siguientes relaciones: a a s+1 s+1 = = a a 1 s +d +sd El capital pendiente de amortizar al final de un período s cualquiera (Cs), se puede obtener aplicando cualquiera de los tres siguientes métidos. Método prospectivo: Cs = A( as+1 , d) n-s i www.davidespinosa.es 124 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Método retrospectivo: Cs = C0 × (1 + i )s - S(a1 ,d) s i Método recurrente: Cs = Cs-1 × (1 + i ) - as Partiendo del método recurrente para el cálculo del saldo, y planteándolo para dos períodos consecutivos, se llega a la conclusión de que las cuotas de amortización guardan la siguiente relación: As + 1 = As × (1 + i ) + d As + 1 = A1 × (1 + i )s + d S s i Ejemplo 6. La entidad financiera B concede un préstamo de 15.000.000€ a la empresa PERCA S.A., que se amortizará en un período de 5 años, mediante términos anuales que irán creciendo en 85.000€ cada uno con respecto al del año anterior. Si el tipo de interés efectivo anual es del 6%, se pide: a) b) c) d) e) f) Calcular el primer término amortizativo del préstamo. Calcular la cuota de amortización del tercer y el quinto año. Calcular el capital pendiente al final del tercer año por los tres métodos. Calcular la cuota de interés del cuarto año. Calcular el capital total amortizado al final del cuarto año. Elaborar el cuadro de amortización. a) 15.000.000 = A( a , 85.000) 5 0,06 1 a 15.000.000 = ( 1 + 85.000/0,06) x 1-(1+0,06)-5 0,06 Despejando, a 1 - 85.000 x 5 x (1+0,06)-5 0,06 = 3.400.837,18€ www.davidespinosa.es 125 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 6 (continuación) b) La primera anualidad o término amortizativo será igual a: a 1 A1 + I1 = I1) es igual a C0 × i Por otro lado, sabemos que la cuota de interés del primer período ( a 1 = 3.400.837,18€ A1 = 2.500.837,18€ Por lo tanto: I1 = 15.000.000€ × 0,06 = 900.000€ Conociendo la relación que existe entre las cuotas de amortización As + 1 = A1 × (1 + i )s + d S s i , obtenemos el valor de la cuota de amortización del cuarto período: A3 = 2.500.837,18 × (1 + 0,06)2 + 85.000 x (1 + 0,06)2 – 1 0,06 A3 = 2.985.040,66€ A5 = 2.500.837,18 × (1 + 0,06)4 + 85.000 x (1 + 0,06)4 – 1 0,06 A5 = 3.529.091,68 www.davidespinosa.es 126 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 6 (continuación) c) MÉTODO PROSPECTIVO: a 4 = a 1 + 3 d = 3.400.837,18 + 3 x 85.000 = 3.655.837,18€ C3 = A( a4 , 85.000) 2 0,06 = C3 = (3.655.837,18 + 85.000/0,06) x 1-(1+0,06)-2 - 85.000 x 2 x (1+0,06)-2 = 0,06 0,06 C3 = 6.778.234,77€ MÉTODO RETROSPECTIVO: C3 = C0 × (1 + 0,06)3 - S(a1 ,85.000) 3 0,06 C3 = 15.000.000 × (1 + 0,06)3 - (1 + 0,06)3 x (3.400.837,18 + 85.000/0,06) x 1-(1+0,06)-3 - 0,06 85.000 x 3 x (1+0,06)-3 = 6.778.234,77€ 0,06 MÉTODO RECURRENTE: C3 = C2 × (1 + 0,06) - a3 A través de cualquiera de los métodos calculamos Por otro lado, a 3 = a 1 C2 = 9.763.275,42€ + 2 d = 3.400.837,18 + 2 x 85.000 = 3.570.837,18€ C3 = 9.763.275,42€ × (1 + 0,06) - 3.570.837,18€ = 6.778.234,77€ www.davidespinosa.es 127 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 6 (continuación) d) I4 = C3 x 0,06 = 6.778.234,77 x 0,06 = 406.694,09€ e) M4 = C0 - C4 A través de cualquiera de los métodos calculamos M4 = 15.000.000 - C4 = 3.529.091,68€ 3.529.091,68 = 11.470.908,32€ f) PERÍODO as Is As Ms Cs 15.000.000,00 € 0 1 3.400.837,18 € 900.000,00 € 2.500.837,18 € 2.500.837,18 € 12.499.162,82 € 2 3.485.837,18 € 749.949,77 € 2.735.887,41 € 5.236.724,58 € 9.763.275,42 € 3 3.570.837,18 € 585.796,53 € 2.985.040,65 € 8.221.765,23 € 6.778.234,77 € 4 3.655.837,18 € 406.694,09 € 3.249.143,09 € 11.470.908,32 € 3.529.091,68 € 5 3.740.837,18 € 211.745,50 € 3.529.091,68 € 15.000.000,00 € 0,00 € 3.6. Método de términos variables en progresión geométrica. Se trata de amortizar el capital prestado (C0) mediante n pagos que varían en progresión geométrica de razón q. www.davidespinosa.es 128 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING C0 a a xq 0 a xq 1 n-2 1 1 1 2............................................................................. n-1 Para calcular el primer término amortizativo ( a ), 1 a xq 1 n-1 n hay que plantear la equivalencia financiera que debe satisfacer la operación en el origen: C0 = A( a1 , q) C0 = a1 x n i 1- qn (1 + i)-n 1+i-q a =C 1 0 x 1 + i - q 1- qn (1 + i)-n A partir del primer término amortizativo, se obtienen los restantes a través de las siguientes relaciones: a a s+1 = a s+1 = a s xq 1 x qs El capital pendiente de amortizar al final de un período s cualquiera (Cs), se puede obtener aplicando cualquiera de los tres siguientes métidos. www.davidespinosa.es 129 UNIDAD 6 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Método prospectivo: Cs = A( as+1 , q) n-s i Método retrospectivo: Cs = C0 × (1 + i )s - S(a1 ,q) s i Método recurrente: Cs = Cs-1 × (1 + i ) - as Partiendo del método recurrente para el cálculo del saldo, y planteándolo para dos períodos consecutivos, se llega a la conclusión de que las cuotas de amortización guardan la siguiente relación: As + 1 = As × (1 + i ) + (as+1 - as) As + 1 = A1 × (1 + i )s + S( a1 x (q - 1) , q) s i Las expresiones anteriores pueden verse modificadas, en el caso de que q = 1 + i Ejemplo 7. La entidad financiera C concede un préstamo de 10.000.000€ a la empresa SINCA S.A., que se amortizará en un período de 10 años, mediante términos anuales que irán creciendo un 20% cada uno con respecto al del año anterior. Si el tipo de interés efectivo anual es del 5%, se pide: a) Calcular el primer término amortizativo del préstamo. b) Calcular la cuota de amortización del noveno año. c) Calcular el capital pendiente al final del octavo año por el método prospectivo y retrospectivo. d) Calcular la cuota de interés del séptimo año. e) Calcular el capital total amortizado al final del quinto año. f) Elaborar el cuadro de amortización. www.davidespinosa.es 130 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 7 (continuación) a) 10.000.000 = A( a , 1,2) 10 0,05 1 10.000.000 = a 1 x 1 - 1,210 x (1 + 0,05)-10 1 + 0,05 – 1,2 Despejando, a 1 = 535.486,89€ b) La primera anualidad o término amortizativo será igual a: a 1 A1 + I1 = I1) es igual a C0 × i Por otro lado, sabemos que la cuota de interés del primer período ( a 1 = 535.486,89€ A1 = 35.486,89€ Por lo tanto: I1 = 10.000.000€ × 0,05 = 500.000€ Conociendo la relación que existe entre las cuotas de amortización As + 1 = A1 × (1 + i )s + S( a x (q - 1) , q) s i, obtenemos el valor de la cuota de amortización del cuarto período: 1 A9 = 35.486,89 × (1 + 0,05)8 + S(35.486,89 x 0,2 , 1,02) 8 0,05 A9 = 52.430,30 + (1 + 0,05)8 x 107.097,38 x 1 - 1,28 x (1 + 0,05)-8 = 2.067.547,06€ 1 + 0,05 – 1,2 www.davidespinosa.es 131 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 7 (continuación) c) MÉTODO PROSPECTIVO: a 9 = a 1 x q8 = 535.486,89 x 1,28 = 2.302.495,62 C8 = A( a9 , 1,02) 2 0,05 = 2.302.495,62 x 1 - 1,22 x (1 + 0,05)-2 = 4.698.970,59€ 1 + 0,05 – 1,2 MÉTODO RETROSPECTIVO: C8 = C0 × (1 + 0,05)8 - S(a1 ,1,2) 8 0,05 C8 = 10.000.000 × (1 + 0,05)8 - (1 + 0,05)8 x 535.486,89 x 1 - 1,28 x (1 + 0,05)-8 = 4.698.970,59€ 1 + 0,05 – 1,2 d) A través de cualquiera de los métodos calculamos I7 = C6 x 0,05 = C6 = 7.525.278,87€ 7.525.278,87 x 0,05 = 376.263,94€ e) M5 = C0 - C5 A través de cualquiera de los métodos calculamos M5 = 10.000.000 - C5 = 8.435.944,38€ 8.435.944,38 = 1.564.055,62€ www.davidespinosa.es 132 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 7 (continuación) f) PERÍODO as Is As Ms Cs 10.000.000,00 € 0 1 535.486,89 € 500.000,00 € 35.486,89 € 35.486,89 € 9.964.513,11 € 2 642.584,26 € 498.225,66 € 144.358,61 € 179.845,49 € 9.820.154,51 € 3 771.101,11 € 491.007,73 € 280.093,39 € 459.938,88 € 9.540.061,12 € 4 925.321,34 € 477.003,06 € 448.318,28 € 908.257,16 € 9.091.742,84 € 5 1.110.385,60 € 454.587,14 € 655.798,46 € 1.564.055,62 € 8.435.944,38 € 6 1.332.462,73 € 421.797,22 € 910.665,51 € 2.474.721,13 € 7.525.278,87 € 7 1.598.955,27 € 376.263,94 € 1.222.691,33 € 3.697.412,46 € 6.302.587,54 € 8 1.918.746,33 € 315.129,38 € 1.603.616,95 € 5.301.029,41 € 4.698.970,59 € 9 2.302.495,59 € 234.948,53 € 2.067.547,06 € 7.368.576,47 € 2.631.423,53 € 10 2.762.994,71 € 131.571,18 € 2.631.423,53 € 10.000.000,00 € 0,00 € 4. TANTOS EFECTIVOS EN LOS PRÉSTAMOS. En ocasiones, los préstamos acarrean una serie de gastos, que no se tienen en cuenta a la hora de calcular los capitales de la contraprestación. Estos gastos o características comerciales pueden ser unilaterales (cuando afectan a una sola de las partes contratantes) o bilaterales (cuando afectan a ambas partes). Algunas de las características comerciales unilaterales que se pueden presentar, por ejemplo, en un préstamo hipotecario son: los gastos de tasación, los gastos de formalización del préstamo (escritura del notario, ITPAJD, Registro de la Propiedad,....), el seguro de la vivienda, etc. Todos estos gastos recaen únicamente sobre el prestatario. Siguiendo con el ejemplo del préstamo hipotecario, son características comerciales bilaterales, al afectar tanto al prestamista como al prestatario: la comisión de estudio, la comisión de apertura del préstamo, etc. Estos gastos alteran la equivalencia financiera de la prestación y de la contraprestación en el origen, al tipo de interés i. Teniendo en cuenta las www.davidespinosa.es 133 UNIDAD 6 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING características comerciales, el equilibrio de la operación se restablecerá para otro tipo de interés i*, que se denominará: a) Tanto de interés efectivo para el prestatario o tanto pasivo (cuando sólo se tienen en cuenta los gastos bilaterales y los unilaterales que afectan al prestatario). b) Tanto de interés efectivo para el prestamista o tanto activo (cuando únicamente se tienen en cuenta los gastos bilaterales y los unilaterales que afectan al propio prestamista). c) TAE de la operación para el prestamista y el prestatario (cuando sólo se tienen en cuenta las características comerciales bilaterales). Ejemplo 8. Una entidad bancaria nos concede un préstamo personal de 10.000€, que se amortizarán en 10 años mediante anualidades constantes. El tipo de interés anual pactado con la entidad es del 10%. Por otro lado, los gastos que nos supone el préstamo son: • Comisión de estudio: 0,5% sobre el nominal. • Comisión de apertura: 1% sobre el nominal. • Gastos de notaría: 0,2% sobre el nominal. A partir de estos datos, se pide calcular: a) El tanto anual de interés efectivo para el prestatario (ip). b) El TAE de la operación. Antes de nada, debemos calcular la anualidad constante que amortiza el préstamo: a 10.000€ C0 = = 1. 627,45€ = an i 1 – ( 1 + 0,1) -10 0,1 a) Para calcular el tanto anual de interés efectivo (ip) para el prestatario, debemos tener en cuenta las características comerciales bilaterales (comisión de estudio y comisión de apertura) y las características comerciales unilaterales que afectan al prestatario (gastos de notaría). www.davidespinosa.es 134 UNIDAD 6 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 8 (continuación). Planteamos la equivalencia financiera en el origen de la prestación real y de la contraprestación real: PRESTACIÓN REAL (EN EL ORIGEN) = CONTRAPRESTACIÓN REAL (EN EL ORIGEN) Nominal – Comisión de estudio – Comisión de apertura – Gastos de Notaría = Valor actual de los pagos del préstamo (valorados al tanto de interés ip) 10.000 – 0,005 x 10.000 – 0,01 x 10.000 – 0,002 x 10.000 = 1.627,45 a 10 i p Aplicando tablas financieras o Excel, ip = 0,104011 (10,4011%) b) Para calcular el TAE, sólo debemos tener en cuenta las características comerciales bilaterales (comisión de estudio y comisión de apertura) Planteamos la equivalencia financiera en el origen de la prestación real y de la contraprestación real: PRESTACIÓN REAL (EN EL ORIGEN) = CONTRAPRESTACIÓN REAL (EN EL ORIGEN) Nominal – Comisión de estudio – Comisión de apertura = Valor actual de los pagos del préstamo (valorados al TAE) 10.000 – 0,005 x 10.000 – 0,01 x 10.000 = 1.627,45 a 10 TAE Aplicando tablas financieras o Excel, TAE = 0,103533 (10,3533%) 5. CONCEPTO DE ARRENDAMIENTO FINANCIERO O LEASING. El leasing es una modalidad de contrato de alquiler con opción de compra, que permite la financiación de bienes del activo no corriente (muebles o inmuebles). Dicha opción se ejercita pagando el valor residual, que suele ser igual al valor de una cuota, y que es el último pago que se realiza. Es decir que, si la empresa realiza dicho pago, pasa a ser propietaria del bien, aunque puede, si lo desea, no ejercitar dicha opción y devolver el bien a la entidad financiera de leasing. www.davidespinosa.es 135 UNIDAD 6 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Las cuotas que debe pagar el arrendatario a la entidad financiera de leasing, deben cubrir el coste del bien (excluido el valor de la opción de compra) y satisfacer los intereses que se generen en la operación. La parte de las cuotas de arrendamiento financiero correspondiente a la recuperación del coste del bien deberá permanecer igual o tener carácter creciente a lo largo del período contractual. Con carácter general, los contratos de arrendamiento financiero tendrán una duración mínima de dos años cuando tengan por objeto bienes muebles, y de diez años, cuando tengan por objeto bienes inmuebles o establecimientos industriales. 6. MODALIDADES DE CONTRATOS DE LEASING. Existen diferentes modalidades de contratos de leasing, como son las siguientes: - El leasing financiero: la sociedad especializada adquiere el bien elegido por el usuario, arrendándoselo posteriormente, pero no corre con los gastos de mantenimiento o reparación. Al final del contrato, el cliente o arrendatario podrá ejercer o no la opción de compra y no suele ser posible la revocación anterior del contrato. Por lo tanto, el bien se suele amortizar en un solo contrato. - El leasing operativo: promovido normalmente por el fabricante o distribuidor, consiste en ofrecer el arrendamiento de un bien con opción de compra, generalmente a corto o medio plazo, incluyendo el mantenimiento y reparación del mismo. De este forma, se impulsa la comercialización de ese bien. Esta modalidad de leasing es revocable por el arrendatario en cualquier momento (previo aviso). Por lo tanto, suelen precisarse varios contratos para la amortización total del bien. - El lease-back o retroleasing: es la venta de un bien por parte del usuario y propietario del mismo, a una compañía de leasing, para, a continuación, pactar un arrendamiento con opción de recompra sobre dicho bien. www.davidespinosa.es 136 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING 7. VENTAJAS E INCONVENIENTES DEL LEASING. Las ventajas del leasing son principalmente las siguientes: a) financia el 100% del precio del equipo adquirido, mientras que los préstamos no suelen financiar más del 70% del mismo; b) son contratos muy flexibles, adaptables a las necesidades del usuario; c) presenta un tratamiento fiscal favorable; etc. Entre sus inconvenientes, se pueden destacar: a) el carácter irrevocable que presenta, en general, el leasing financiero; b) la existencia de cláusulas penales previstas para el caso de incumplimiento de obligaciones contractuales; c) un coste a veces mayor, que el de otras formas de financiación; etc. CONSIDERACIONES LEASING. 8. MATEMÁTICO-FINANCIERAS ACERCA DEL 8.1 Cálculo de la cuota periódica. Es habitual pactar con la entidad de leasing el pago de cuotas constantes prepagables (k) , satisfaciendo la primera en el momento de formalizar el contrato. La opción de compra suele coincidir con el importe de una cuota. Bajo estos supuestos, la representación gráfica de la operación sería la siguiente: Vc K0 = k k k k OC = k 0 1 2............................................................................. n-1 n Desde un punto de vista financiero, prestación y contraprestación deben ser equivalentes. Por lo tanto, el valor de la prestación (valor al contado del bien Vc ) en el origen, debe coincidir con el valor de la contraprestación (cuotas periódicas más la opción de compra) también en el origen. Así, se cumple que: Vc = k ân+1 i www.davidespinosa.es 137 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Es decir, el valor al contado del bien es igual al valor actual de una renta constante, inmediata, prepagable, de cuantía k y de n+1 términos, al tener en cuenta la opción de compra. De esta expresión se puede despejar el valor de la cuota periódica: k= Vc ân+1 i El tipo de interés utilizado es el tanto efectivo anual (i), por lo tanto, se supone que las cuotas periódicas son anuales y que la duración de la renta viene expresada en años. Si, por el contrario, se pactan pagos de periodicidad inferior a la anual, se deberá utilizar im y se tendrá en cuenta que ahora, la duración de la renta vendrá expresada en mésimos de año. El caso que se está comentando, parte del supuesto de que todos los pagos, incluida la cuota inicial y la opción de compra, son iguales, ya que ese suele ser el modo más frecuente de contratar el leasing. Pero, pueden darse otras variantes, en cuyo caso la cuota periódica se calcula de la siguiente forma: A) La opción de compra no coincide con el resto de los pagos: Vc K0 = k k k k 0 1 2............................................................................. n-1 Vc = k ân i k= OC n + OC (1 + i)-n Vc - OC (1 + i)-n ân i www.davidespinosa.es 138 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING B) La cuota inicial no coincide con el resto de los pagos: Vc K0 k 0 1 k k OC = k 2............................................................................. n-1 Vc = k0 + k= k n an i Vc - k0 an i C) La cuota inicial y la opción de compra no coinciden con el resto de los pagos: Vc K0 k 0 1 k k 2............................................................................. n-1 Vc = k0 + k= k an-1 i OC n + OC (1 + i)-n Vc - k0 - OC (1 + i)-n an-1 i www.davidespinosa.es 139 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING 8.2 Cuadro de leasing. La estructura del cuadro de leasing suele ser similar a la de los cuadros de amortización de los préstamos. TIEMPO CUOTA IVA CUOTA + IVA RENDIMIENTO AMORTIZACIÓN CAPITAL VIVO 0 1 ... Las principales diferencias que presenta con respecto a éstos son: Ejemplo contado y valor interés, • La empresa arrendataria debe pagar la cuota más el IVA correspondiente, por lo que, en el cuadro de leasing aparece una columna en la que se recoge el importe de dicho IVA, y otra con la suma de la cuota más el IVA. • El primer pago (realizado en el momento 0) sólo incluye amortización, ya que al no haber transcurrido tiempo alguno, no se puede haber generado ningún interés o rendimiento. • Algunos autores consideran que, la cuota correspondiente al pago de la opción de compra no incluye rendimiento alguno, por lo que debe efectuarse un ajuste, que implica sumar ese rendimiento al de la cuota anterior y la no inclusión en el cuadro, de la fila correspondiente al pago de la opción de compra. 9. Redactar el cuadro de leasing por el que se adquiere una máquina cuyo coste al es de 7.000€, siendo la duración del contrato de 4 años, pago trimestral de las cuotas, de la primera cuota y de la opción de compra igual al resto de las cuotas. Tipo de 12% nominal anual. IVA 18% www.davidespinosa.es 140 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING Ejemplo 9 (continuación). i4 = 0,12 /4 = 0,03 k= Vc = ân+1 i 7.000 = 516,18€ (1 + 0,03) x 1 – (1 +0,03)-17 4 0,03 CUOTA MÁS IVA RENDIMIENTO AMORTIZACIÓN CAPITAL VIVO PERÍODO CUOTA IVA 0 516,18 € 92,91 € 609,10 € 0,00 € 516,18 € 6.483,82 € 1 516,18 € 92,91 € 609,10 € 194,51 € 321,67 € 6.162,15 € 2 516,18 € 92,91 € 609,10 € 184,86 € 331,32 € 5.830,83 € 3 516,18 € 92,91 € 609,10 € 174,92 € 341,26 € 5.489,58 € 4 516,18 € 92,91 € 609,10 € 164,69 € 351,49 € 5.138,08 € 5 516,18 € 92,91 € 609,10 € 154,14 € 362,04 € 4.776,04 € 6 516,18 € 92,91 € 609,10 € 143,28 € 372,90 € 4.403,14 € 7 516,18 € 92,91 € 609,10 € 132,09 € 384,09 € 4.019,05 € 8 516,18 € 92,91 € 609,10 € 120,57 € 395,61 € 3.623,44 € 9 516,18 € 92,91 € 609,10 € 108,70 € 407,48 € 3.215,96 € 10 516,18 € 92,91 € 609,10 € 96,48 € 419,70 € 2.796,26 € 11 516,18 € 92,91 € 609,10 € 83,89 € 432,29 € 2.363,96 € 12 516,18 € 92,91 € 609,10 € 70,92 € 445,26 € 1.918,70 € 13 516,18 € 92,91 € 609,10 € 57,56 € 458,62 € 1.460,08 € 14 516,18 € 92,91 € 609,10 € 43,80 € 472,38 € 987,70 € 15 516,18 € 92,91 € 609,10 € 29,63 € 486,55 € 501,15 € 16 516,18 € 92,91 € 609,10 € 15,03 € 501,15 € 0,00 € www.davidespinosa.es 141 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING máquina cuyo coste al contado es de 7.000.000 u.m., s ACTIVIDADES FINALES 1. Cierta entidad bancaria nos concede un préstamo de 9.000€ que amortizaremos mensualmente según el sistema francés . La duración de la operación es de 2 años y el interés nominal anual capitalizable por meses es del 6%. A partir de estos datos, calcular: a) La mensualidad constante. b) El capital pendiente de amortizar (por los tres métodos) cuando falten 11 meses para la finalización de la operación. c) La cuota de amortización del mes noveno. d) La cuota de interés del mes decimocuarto. e) El cuadro de amortización del préstamo. 2. Se concede un préstamo personal de 2.000€, con la intención de que éste quede amortizado en un plazo de 10 años, a un tipo de interés del 9% anual. Calcular el término amortizativo anual del préstamo bajo las siguientes hipótesis. a) Durante los tres primeros años solamente se pagan intereses y en los siete restantes la anualidad constante necesaria para extinguir la deuda. b) Durante los tres primeros años no se paga ninguna cantidad y en los restantes siete años la anualidad constante necesaria para amortizar la deuda. 3. Elaborar los cuadros de amortización correspondientes a los apartados a) y b) del ejercicio anterior. 4. Queremos comprarnos un coche que nos cuesta 18.000€. Como sólo disponemos de la mitad del dinero, decidimos financiar el resto. Para ello acudimos a una entidad financiera que nos propone las siguientes condiciones: 16 pagos trimestrales; interés efectivo trimestral del 2%; cuotas de amortización constantes. www.davidespinosa.es 142 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING A partir de estos datos, calcular: a) El primer pago trimestral. b) El capital pendiente de amortizar cuando falten 5 trimestres. c) El capital total amortizado en los 3 primeros trimestes. d) La cuota de interés del séptimo trimestre. e) El cuadro de amortización. 5. ¿Cuál sería la nueva mensualidad constante que, en el ejercicio 1, tendríamos que pagar a la entidad bancaria si transcurrido un año, decidiese modificar el tipo de interés efectivo mensual al 0,7%?. 6. Solicitamos un préstamo bancario de 60.000€. Las condiciones ofertadas por la entidad bancaria son las siguientes: 10 pagos semestrales constantes; 8% nominal anual (con capitalización semestral). A partir de estos datos, calcular: a) El pago semestral constante. b) El capital pendiente al finalizar el segundo año (por los tres métodos). c) El capital total amortizado al finalizar el tercer año. d) La cuota de interés del quinto semestre. e) El cuadro de amortización del préstamo. 7. En un préstamo concertado en las condiciones siguientes: - Cuantía del capital prestado: 500.000€ - Duración de la operación: 5 años. - Tipo de interés anual: 11%. Si la amortización es con términos variables en progresión geométrica de razón q = 1,08, determinar: a) Cuantía del primer término. b) Capital vivo al principio del tercer año. c) Cuota de amortización del tercer año. www.davidespinosa.es 143 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING 8. Resolver el ejercicio anterior, pero suponiendo que la razón de la progresión geométrica es 1,11. 9. Elaborar los cuadros de amortización de los ejercicios 7 y 8. 10. Se presta un capital de 200.000€ a un tipo de interés del 7% anual para ser amortizado mediante anualidades constantes. Sabiendo que a los seis años el capital pendiente de amortización es la mitad que el prestado, determinar la anualidad que amortiza el préstamo. 11. Hace cuatro años fue concedido un préstamo francés, a un tipo de interés del 6% anual. Si en estos momentos (principio del quinto año) el capital pendiente de amortización es 804.392,60€, y sabiendo que la cuota de amortización que hay que abonar al final del período ascenderá a 70.000€, determinar: a) Cuantía del capital que se prestó. b) Duración de la operación. 12. Se concede un préstamo de 3.000.000€ para ser amortizado por el método americano en 10 años a un tipo de interés del 12% anual. Por otra parte, el deudor concierta un fondo de reconstrucción, por la misma duración, a un tipo de interés del 7,5% anual, comprometiéndose a depositar al final de cada año la cantidad constante necesaria para formar el principal percibido en préstamo. Elaborar los cuadros de amortización correspondientes a las dos operaciones. 13. Una entidad financiera concede un préstamo de 50.000€, para ser amortizado en diez años, mediante anualidades variables en progresión aritmética de razón 50€. Si el tipo de interés efectivo anual es el 5%. Calcular: a) b) c) d) e) f) Séptima anualidad. Cuota de amortización del año octavo. Capital amortizado al término del noveno año. Capital pendiente al final del año sexto. Cuota de interés del quinto año. Cuadro de amortización. www.davidespinosa.es 144 UNIDAD 6 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING 14. Redactar el cuadro de amortización de un préstamo de 100.000€, que se amortiza mediante 4 pagos semestrales constantes, venciendo el primero a los dos años y medio de la constitución del préstamo, siendo el tipo de interés el 14% nominal capitalizable semestralmente, en los siguientes casos: a) En el período de carencia no se pagan intereses. b) En el período de carencia se pagan intereses. 15. Un préstamo de 70.000€ se va a amortizar mediante el sistema francés (15 anualidades constantes), siendo el tipo de interés inicial el 11% anual, revisable cada año. a) Averiguar la anualidad que amortiza el préstamo en estas condiciones. b) Suponiendo que al cabo de cinco años, el tipo de interés que se aplica es el 10% anual, determinar cuál será la anualidad a partir de ese momento. c) Elaborar el cuadro de amortización 16. A partir de los datos del ejercicio anterior, calcular la anualidad constante y elaborar el cuadro de amortización considerando conocidos y pactados de antemano los tipos de interés (11% en los cinco primeros años y un 10% en los 10 siguientes). 17. Se contrató un préstamo de 2.000.000€ para ser amortizado por el método francés, en 15 años y al 10% anual. Entre las cláusulas figura la de penalización por cancelación anticipada del 1%. Averiguar: a) La anualidad que amortiza el préstamo. b) El resto por amortizar a los 3 años de concertado el préstamo, una vez pagada esa anualidad. c) Si se hace una amortización extraordinaria de 300.000€ en el momento de pagar la tercera anualidad, hallar: i. El importe total que paga el prestatario en ese momento. ii. El resto por amortizar una vez desembolsadas las 300.000€ iii. La anualidad a pagar a partir de este momento. www.davidespinosa.es 145 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6 UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING d) Elaborar el cuadro de amortización. 18. Redactar el cuadro de amortización de un préstamo de 900.000 u.m. que se va a amortizar mediante 6 cuotas de amortización constantes, anuales, pagándose la primera al cabo de 3 años. El tipo de interés es el 17% anual y durante los 2 primeros años no se han pagado los intereses. 19. De un préstamo que se amortiza mediante 10 cuotas de amortización constantes, anuales, inmediatas, pospagables, al 18% de interés compuesto anual, se sabe que la cuota de interés del año quinto es de 54.000€. Averiguar: a) El importe del préstamo. b) El interés del año 7. 20. Se obtiene un préstamo hipotecario de una entidad bancaria por importe de 120.000€. El tanto nominal (capitalizable mensualmente) pactado es del 12% anual. Se acuerda amortizarlo en 15 años, mediante mensualidades constantes pospagables. Además, se conocen los siguientes datos: • • • Comisión de apertura: 0,2%. Comisión de estudio: 0,1%. Gastos de formalización del préstamo (notario, impuestos,....): 2.000€. Calcular: a) La mensualidad que amortiza el préstamo. b) El tanto de interés efectivo para el prestatario. d) El TAE de la operación. 21. Redactar el cuadro de leasing por el que se adquiere un coche cuyo coste al contado es de 37.000€, siendo la duración del contrato de 3 años, pago bimestral de las cuotas, y valor de la primera cuota y de la opción de compra igual al resto de las cuotas. Tipo de interés, 15% nominal anual. IVA 18% www.davidespinosa.es 146 UNIDAD 6 MÓDULO “GESTIÓN FINANCIERA” – ADMINISTRACIÓN Y FINANZAS DAVID ESPINOSA SALAS - I.E.S. GREGORIO PRIETO (VALDEPEÑAS) UNIDAD 6. PRÉSTAMOS Y OPERACIONES DE LEASING 22. Redactar el cuadro de leasing correspondiente al ejercicio 21, pero suponiendo que el valor de la primera cuota es igual a 3.000€ 23. Redactar el cuadro de leasing por el que se adquiere un vehículo industrial cuyo coste al contado es de 16.000€, siendo la duración del contrato de 4 años, pago mensual de las cuotas, valor de la primera cuota igual al resto de las cuotas y opción de compra igual a 1.000€. Tipo de interés, 1% efectivo mensual. IVA 18% 24. Redactar el cuadro de leasing correspondiente al ejercicio 23, pero suponiendo que el valor de la primera cuota es igual a 500€ www.davidespinosa.es 147