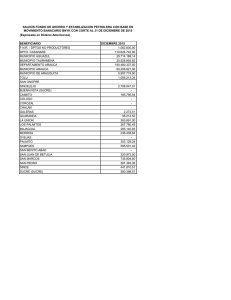

El Sistema Unitario de Compensación Regional (SUCRE)

Anuncio