IPSA ratifica carácter defensivo y se desacopla de caída internacional

Anuncio

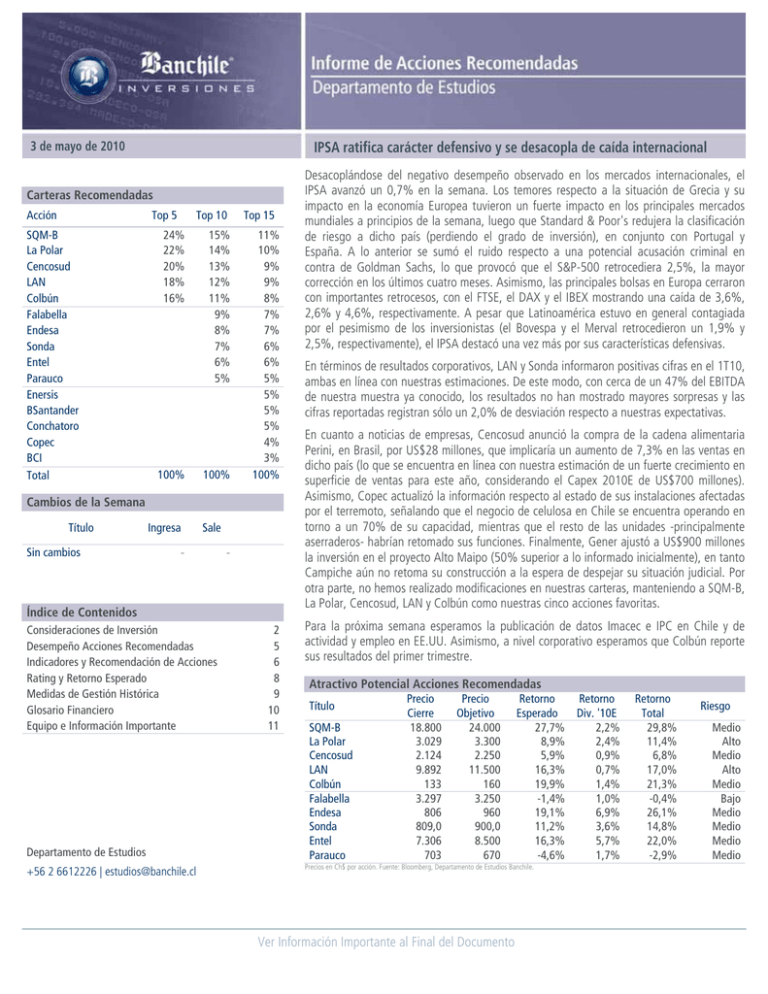

3 de mayo de 2010 IPSA ratifica carácter defensivo y se desacopla de caída internacional Carteras Recomendadas Acción Top 5 SQM-B La Polar Cencosud LAN Colbún Falabella Endesa Sonda Entel Parauco Enersis BSantander Conchatoro Copec BCI Total Top 10 24% 22% 20% 18% 16% 100% 15% 14% 13% 12% 11% 9% 8% 7% 6% 5% 100% Top 15 11% 10% 9% 9% 8% 7% 7% 6% 6% 5% 5% 5% 5% 4% 3% 100% Cambios de la Semana Título Sin cambios Ingresa Sale - - Índice de Contenidos Consideraciones de Inversión Desempeño Acciones Recomendadas Indicadores y Recomendación de Acciones Rating y Retorno Esperado Medidas de Gestión Histórica Glosario Financiero Equipo e Información Importante Departamento de Estudios +56 2 6612226 | [email protected] 2 5 6 8 9 10 11 Desacoplándose del negativo desempeño observado en los mercados internacionales, el IPSA avanzó un 0,7% en la semana. Los temores respecto a la situación de Grecia y su impacto en la economía Europea tuvieron un fuerte impacto en los principales mercados mundiales a principios de la semana, luego que Standard & Poor's redujera la clasificación de riesgo a dicho país (perdiendo el grado de inversión), en conjunto con Portugal y España. A lo anterior se sumó el ruido respecto a una potencial acusación criminal en contra de Goldman Sachs, lo que provocó que el S&P-500 retrocediera 2,5%, la mayor corrección en los últimos cuatro meses. Asimismo, las principales bolsas en Europa cerraron con importantes retrocesos, con el FTSE, el DAX y el IBEX mostrando una caída de 3,6%, 2,6% y 4,6%, respectivamente. A pesar que Latinoamérica estuvo en general contagiada por el pesimismo de los inversionistas (el Bovespa y el Merval retrocedieron un 1,9% y 2,5%, respectivamente), el IPSA destacó una vez más por sus características defensivas. En términos de resultados corporativos, LAN y Sonda informaron positivas cifras en el 1T10, ambas en línea con nuestras estimaciones. De este modo, con cerca de un 47% del EBITDA de nuestra muestra ya conocido, los resultados no han mostrado mayores sorpresas y las cifras reportadas registran sólo un 2,0% de desviación respecto a nuestras expectativas. En cuanto a noticias de empresas, Cencosud anunció la compra de la cadena alimentaria Perini, en Brasil, por US$28 millones, que implicaría un aumento de 7,3% en las ventas en dicho país (lo que se encuentra en línea con nuestra estimación de un fuerte crecimiento en superficie de ventas para este año, considerando el Capex 2010E de US$700 millones). Asimismo, Copec actualizó la información respecto al estado de sus instalaciones afectadas por el terremoto, señalando que el negocio de celulosa en Chile se encuentra operando en torno a un 70% de su capacidad, mientras que el resto de las unidades -principalmente aserraderos- habrían retomado sus funciones. Finalmente, Gener ajustó a US$900 millones la inversión en el proyecto Alto Maipo (50% superior a lo informado inicialmente), en tanto Campiche aún no retoma su construcción a la espera de despejar su situación judicial. Por otra parte, no hemos realizado modificaciones en nuestras carteras, manteniendo a SQM-B, La Polar, Cencosud, LAN y Colbún como nuestras cinco acciones favoritas. Para la próxima semana esperamos la publicación de datos Imacec e IPC en Chile y de actividad y empleo en EE.UU. Asimismo, a nivel corporativo esperamos que Colbún reporte sus resultados del primer trimestre. Atractivo Potencial Acciones Recomendadas Título SQM-B La Polar Cencosud LAN Colbún Falabella Endesa Sonda Entel Parauco Precio Cierre 18.800 3.029 2.124 9.892 133 3.297 806 809,0 7.306 703 Precio Objetivo 24.000 3.300 2.250 11.500 160 3.250 960 900,0 8.500 670 Retorno Esperado 27,7% 8,9% 5,9% 16,3% 19,9% -1,4% 19,1% 11,2% 16,3% -4,6% Precios en Ch$ por acción. Fuente: Bloomberg, Departamento de Estudios Banchile. |Ver Información Importante al Final del Documento Retorno Div. '10E 2,2% 2,4% 0,9% 0,7% 1,4% 1,0% 6,9% 3,6% 5,7% 1,7% Retorno Total 29,8% 11,4% 6,8% 17,0% 21,3% -0,4% 26,1% 14,8% 22,0% -2,9% Riesgo Medio Alto Medio Alto Medio Bajo Medio Medio Medio Medio Informe de Acciones Recomendadas Consideraciones de Inversión Acciones Favoritas (1-5)* Retorno Cartera Top 5 (12M) SQM-B 180 TOP5 Los resultados de la compañía durante 2009 deberían resistir mejor el impacto de la crisis económica global en relación a otros productores de materias primas. Privilegiada posición para beneficiarse de la recuperación económica (crecimiento esperado de 10,0% en el EBITDA durante 2010) debido a que la caída en la demanda por fertilizantes no sería sostenible por un plazo prolongado. Sólidos fundamentos y ventajas competitivas de largo plazo, entre las cuales se cuentan el bajo costo para acceder a materias primas de calidad y su posición de liderazgo mundial en la mayoría de sus negocios. IPSA 160 140 120 100 80 May-09 Jul-09 Sep-09 Nov-09 Dic-09 Mar-10 Abr-10 Rentabilidad Cartera vs. IPSA Retorno Semanal (7D) La Polar Expectativa de destacable visibilidad de resultados a partir del 4T09, a lo que se suma una mejora esperada en la calidad de la cartera de créditos, un crecimiento en el stock de colocaciones y un mayor dinamismo en el consumo. Plan de inversiones por US$108 millones sustentaría nuestra estimación de crecimiento de dos dígitos en el EBITDA consolidado hasta el año 2015. Nuestro precio objetivo tiene implícito un significativo descuento en términos del múltiplo VE/EBITDA histórico pre-crisis. Fuente: Departamento de Estudios Banchile. Cartera Top 5 1,77% IPSA 0,77% Mes Móvil (1M) 2,09% 2,72% Año 2010 (YTD) 5,63% 8,43% Fuente: Departamento de Estudios Banchile. Cencosud Reactivación del plan de inversiones por US$2.600 millones entre 2010 y 2014 del cual más de la mitad será invertido en Perú y Brasil, países que deberían mostrar un destacable dinamismo económico. Crecimiento esperado de 9,9% anual compuesto en la superficie de venta entre 2009 y 2014, que le permitiría a Cencosud casi duplicar su EBITDA en dicho periodo. Expansión esperada en el EBITDA se traduce en atractivos descuentos en múltiplos respecto a su historia y a retailers locales. LAN Indicadores Acciones Recomendadas Volatilidad Título Beta (x) (12M) Riesgo SQM-B 1,50 23,60% Medio La Polar 1,80 33,60% Alto Cencosud 1,50 24,50% Medio LAN 1,10 21,20% Alto Colbún 0,80 19,70% Medio Fuente: Economatica, Departamento de Estudios Banchile. La compañía ofrece un punto de entrada interesante, considerando: (i) El menor desempeño de la acción respecto al IPSA en lo que va del año; (ii) Al analizar el múltiplo VE/EBITDA 2010E, la compañía muestra un premio inferior al promedio histórico relativo a Copa; y (iii) Nuestro precio objetivo tiene implícito un descuento respecto al promedio histórico pre-crisis (en base al múltiplo VE/EBITDAR 2010E). Considerando el agresivo plan de inversión de la compañía (cercano a US$5.300 millones), creemos que debiera beneficiarse del incremento del tráfico en la región. Así, más allá de las atractivas tasas de crecimiento de EBITDAR esperadas para los próximos dos años), estimamos que será capaz de mantener elevados márgenes operacionales y una sólida generación de flujo de caja en el largo plazo. Colbún Nuevo plan de inversiones hasta 2012 por 666 MW se adiciona a la actual expansión de 500 MW, lo que permitiría elevar a 2013 en 44,6% su capacidad de generación. Nuevo contrato con Codelco significa ingresos del orden de US$7.000 millones en los próximos 30 años y agrega un valor estimado de US$645 millones a la compañía. Procesos de licitación de energía con distribuidoras establecen contratos de largo plazo, con precios que permiten una adecuada rentabilidad de su parque de generación y que protege sus márgenes mediante indexaciones asociadas a sus principales costos de producción. (*) Para mayor información, ver los respectivos informes de empresas publicados por el Departamento de Estudios Banchile. PAG 2 Departamento de Estudios Banchile Inversiones Informe de Carteras Recomendadas Consideraciones de Inversión Acciones Favoritas (6-10)* Falabella Retorno Cartera Top 10 (12M) La compañía contempla un ambicioso plan de inversiones para el presente quinquenio, donde se pretende duplicar su superficie de venta y número de locales. Existen interesantes perspectivas de desarrollo en países fuera de Chile, donde la empresa mantiene aún incipientes operaciones. Los márgenes de sus negocios y otros indicadores de gestión se comparan favorablemente con el resto de la industria. 180 TOP10 IPSA 160 140 120 Endesa 100 80 May-09 Jul-09 Sep-09 Nov-09 Dic-09 Mar-10 Abr-10 Fuente: Departamento de Estudios Banchile. Líder de la industria en Chile, con una importante cartera de proyectos de inversión, cuya rentabilidad se sostiene por el nivel de precios de nudo actuales. Mix principalmente hídrico en Chile y moderado nivel de contratos lo convierte en vendedor neto en el spot, aprovechando la baja estructura de costos de sus centrales. Mantuvo su participación de mercado en los procesos de licitación, con atractivos precios y factores de indexación. Sonda Rentabilidad Cartera vs. IPSA Retorno Cartera Top 10 IPSA Semanal (7D) 1,32% 0,77% Mes Móvil (1M) 2,40% 2,72% Año 2010 (YTD) 9,38% 8,43% Fuente: Departamento de Estudios Banchile. Reactivación esperada de proyectos SAP en la región, principalmente en Brasil, impulsaría un sólido crecimiento en el EBITDA 2010E, sumado a nuestra expectativa de mayores márgenes de filiales extranjeras y alta rentabilidad en Chile. Crecimiento de 9,4% en los negocios cerrados durante 2009 generaría una sólida base de expansión para los ingresos durante los próximos años. Adecuada posición financiera y de caja para financiar eventuales adquisiciones en Brasil, Colombia y/o México. Entel Indicadores Acciones Recomendadas Volatilidad Título Beta (x) (12M) Riesgo Falabella 1,00 22,60% Bajo Endesa 1,00 15,60% Medio Sonda 0,70 15,20% Medio Entel 0,80 17,30% Medio Parauco 0,70 23,50% Medio Fuente: Economatica, Departamento de Estudios Banchile. Esperamos un crecimiento de 5,4% en el EBITDA del año 2010, sustentado en una expansión en la base de abonados y un moderado incremento en el ingreso promedio (ARPU). Efecto de mayor competencia esperada en el segmento móvil sería moderado por la estructura de clientes de Entel (40% pertenecen al segmento corporativo), su posicionamiento de marca y las bajas tasas de abandono en relación a la industria. Atractivas valoraciones por debajo de su historia y de compañías comparables. Sólida generación de flujo de caja y retorno por dividendos, a lo que se suma una adecuada posición financiera. Parauco Fuerte plan de expansión que actualmente se encuentra en desarrollo, el que implicaría aumentar en 40,0% su superficie arrendable (ABL) al año 2013. Baja volatilidad en los flujos de sus operaciones existentes, dada la estabilidad de los ingresos por arriendos y su baja dependencia a los ciclos económicos. Atractiva diversificación geográfica, con operaciones en Chile, Argentina, Perú y a partir de 2010 en Colombia. (*) Para mayor información ver los respectivos informes de empresas publicados por el Departamento de Estudios Banchile. Departamento de Estudios Banchile Inversiones PAG 3 Informe de Acciones Recomendadas Consideraciones de Inversión Acciones Favoritas (11-15)* Enersis Generación en Chile se beneficiará del nivel actual de los Precios de Nudo y las licitaciones de las Distribuidoras otorgarán estabilidad en los flujos de caja futuros. Negocio de Distribución cuenta con una estable y creciente base de clientes y ventas físicas, además de un marco regulatorio conocido por los agentes. Últimos decretos tarifarios de subtransmisión y distribución tendrían efecto poco significativo en EBITDA consolidado. Retorno Cartera Top 15 (12M) 180 TOP15 IPSA 160 140 BSantander 120 100 80 May-09 Jul-09 Sep-09 Nov-09 Dic-09 Mar-10 Abr-10 Fuente: Departamento de Estudios Banchile. Sólida situación patrimonial que le permite enfrentar en buen pie el crecimiento esperado para el sector en un escenario de recuperación del ciclo económico. Esperamos un positivo desempeño para los años 2010 y 2011 basado en un mayor dinamismo en términos de colocaciones y menor riesgo de cartera. Industria local continúa siendo evaluada como una de las menos riesgosas del mundo y con mayores rentabilidades. Conchatoro Rentabilidad Cartera vs. IPSA Retorno Cartera Top 15 IPSA Semanal (7D) 0,75% 0,77% Mes Móvil (1M) 1,96% 2,72% Año 2010 (YTD) 8,65% 8,43% Fuente: Departamento de Estudios Banchile Inversiones. Indicadores Acciones Recomendadas Volatilidad Título Beta (x) (12M) Copec Destacable participación en el mercado mundial de celulosa e importantes ventajas competitivas respecto a las productoras del hemisferio norte, lo que se vuelve un factor muy relevante considerando el actual nivel de precio de esta materia prima. Considerando que la expansión de capacidad de celulosa en el mundo es principalmente en fibra corta, su mayor exposición a fibra larga limitaría el espacio para menores precios, ante una eventual sobreoferta de celulosa en el mediano-largo plazo. Riesgo Enersis 0,70 23,50% Medio BSantander 1,00 19,80% Bajo Conchatoro 0,50 28,40% Medio Copec 1,00 24,30% Bajo BCI 0,90 20,60% Medio Fuente: Economatica Departamento de Estudios Banchile. Sólido crecimiento en volúmenes de exportación de 8,5%, en conjunto con una caída en torno al 6,5% en el precio promedio en dólares, le permitiría a Concha y Toro mantener durante 2009 el nivel de EBITDA generado el año anterior. Creemos que Concha y Toro se encuentra en una posición privilegiada para aprovechar la fase de recuperación económica, mostrando un crecimiento de EBITDA de 17,6% y 9,7% en pesos reales en 2010 y 2011, respectivamente. Atractivo nivel de valoración, registrando un importante descuento respecto a sus múltiplos históricos, lo que creemos no se encuentra justificado. BCI Adecuado posicionamiento para continuar creciendo en participación en el segmento de personas, principalmente a través de Banco Nova (división de banca masiva), así como en el segmento de rentas altas, núcleo de su estrategia de crecimiento en la rentabilización de clientes. Luego de una débil expectativa para 2009, creemos que el banco mostraría una atractiva visibilidad de resultados a partir de 2010. Lo anterior sería fuertemente impulsado por la recuperación económica esperada a partir del 4T09, donde esperamos que la utilidad neta avance un 29,7% y 23,4% en 2010 y 2011, respectivamente. (*) Para mayor información ver los respectivos informes de empresas publicados por el Departamento de Estudios Banchile. PAG 4 Departamento de Estudios Banchile Inversiones Informe de Carteras Recomendadas Desempeño Total de Acciones Recomendadas Retorno Total Acciones Recomendadas (12M) Si analizamos el “Total de Acciones Recomendadas (TAR)”1 dada su respectiva ponderación individual, podemos observar la evolución de este portafolio a través del tiempo, evidenciando la eficiencia y rentabilidad que ha tenido éste por sobre el benchmark (IPSA) considerando el total del periodo evaluado. Cabe aclarar que nuestra actual cartera de 15 títulos la homologaremos a la señalada TAR, la principal diferencia es la ponderación equitativa entre acciones versus la selectiva actual. 180 TAR IPSA 160 140 120 100 80 Abr-09 Jul-09 Oct-09 Ene-10 Abr-10 Fuente: Departamento de Estudios Banchile. Por su parte, al analizar índices de eficiencia durante 2009, se puede apreciar que el TAR ha sido superior al IPSA con una muestra claramente menor (ver cuadro pag. 9). En este sentido, los índices de Sharpe y Treynor del TAR son 28,3% y 0,75% respectivamente, mientras que el IPSA, presenta valores de 26,1% y 0,67%, lo que implica que, en promedio, nuestra cartera reflejó un mejor desempeño por unidad de riesgo durante el periodo mencionado. Es más, la dominancia del TAR por sobre el IPSA se ha producido durante todo el periodo en estudio (noviembre 2002 a la fecha), apreciándose esto a través de los distintos indicadores de rentabilidad, riesgo y eficiencia. Rentabilidad Cartera vs. IPSA Retorno Cartera Top 15 IPSA Semanal (7D) 0,75% 0,77% Mes Móvil (1M) 1,96% 2,72% Año Móvil (12M) 44,69% 45,40% Año 2010 (YTD) 8,65% 8,43% Desde Nov/02 26,62% 20,47% Por ejemplo, si observamos la rentabilidad obtenida por el TAR durante los últimos 12 meses (ver gráfico a la izquierda) se puede observar que ésta muestra sólo un leve menor desempeño que el IPSA (44,69% vs. 45,40%, respectivamente). Asimismo, la cartera tiene implícito un nivel de riesgo levemente menor respecto al benchmark, lo que se refleja en un beta de 0,91x, mientras que la volatilidad anualizada es de 14,1%, siendo menor al 15,1% registrado por el IPSA. Fuente: Economatica, Departamento de Estudios Banchile. Tracking Error Top 15 (12M) 7,2% 3,5% Tracking Error (izq.) Rentabilidad Excedente 6,9% 2,1% 6,6% 0,7% 6,3% -0,7% Tal como se observa en el gráfico adjunto, en los últimos 12 meses, el Tracking Error del TAR ha disminuido monótonamente en su mayor parte, con lo que se estaría asumiendo menos riesgo. Lo relevante es que, a pesar de lo anterior, la rentabilidad excedente se ha mantenido altamente volátil, pero creciente en los últimos meses. Por lo tanto, la eficiencia del TAR ha aumentado en el último tiempo (ver zona destacada). -2,1% 6,0% May-09 Otro análisis que se debe considerar al evaluar el desempeño es el Tracking Error. Este indicador nos señala cuán lejos nos encontramos del benchmark (IPSA). Si consideramos que dicha estrategia es riesgosa, sólo estaremos dispuestos a implementarla si a cambio obtenemos un exceso de retorno por sobre el IPSA que compense el mayor riesgo tolerado. Jul-09 Sep-09 Dic-09 Feb-10 Abr-10 Fuente: Departamento de Estudios Banchile. 1 El ítem “Total Acciones Recomendadas” corresponde al desempeño histórico que han presentado el conjunto de acciones recomendadas, anteriormente por categoría de riesgo, ponderando en igual proporción cada título. Los precios de las acciones están ajustados por dividendos y corresponden a series semanales. En la actualidad la homologamos a nuestra cartera “Top 15”, la que posee pesos específicos para cada título, el que puede ajustarse diariamente (antes sólo semanal). Departamento de Estudios Banchile Inversiones PAG 5 Informe de Acciones Recomendadas Desempeño y Recomendación de Acciones Acción Según Sector Andina-B CCU Conchatoro San Pedro Bebidas y Vinos CMPC Copec Masisa Forestal Cencosud D&S Falabella Forus La Polar Parauco Ripley Comercio Aguas-A CGE Colbún Edelnor Endesa Enersis Gener Utilities CAP Iansa Madeco SK SQM-B Industrial CTC-A Entel Sonda Telecom. y T.I. LAN Vapores Transporte Cierre (Ch$) 30-Abr-10 1.894,8 4.451,6 1.141,4 4,20 22.178,0 8.298,7 73,5 2.123,8 200,0 3.297,0 760,0 3.029,1 702,6 461,1 238,0 3.249,9 133,5 1.040,0 805,8 207,5 229,0 16.665,0 33,0 30,0 495,0 18.800,0 725,0 7.306,3 809,0 9.891,9 427,2 - Menor 12M 1.300,0 3.160,0 931,0 3,2 10.500,0 4.599,0 47,5 940,0 189,0 1.675,0 376,1 1.030,0 280,0 238,0 183,0 2.750,0 104,0 500,0 708,0 165,0 190,0 7.450,0 10,0 26,7 380,0 14.200,0 700,0 6.350,0 600,0 4.400,0 290,0 - Mayor 1.894,8 4.451,6 1.205,0 4,4 22.178,0 8.298,7 84,0 2.123,8 260,0 3.297,0 760,0 3.120,0 702,6 461,1 238,0 3.795,0 147,0 1.049,0 910,0 233,0 258,0 17.100,0 45,0 45,6 520,0 21.950,0 1.050,0 7.950,0 828,2 9.891,9 540,0 - 7D 0,8% 5,4% -1,1% -1,2% 2,0% -0,6% 1,2% -0,7% 0,7% 3,7% 4,2% 1,3% 1,3% 4,9% -2,7% 5,3% 2,5% -0,8% -1,5% -1,0% -0,3% -1,2% -1,8% 0,4% -1,3% -0,8% -0,8% -5,0% 3,1% -2,4% -1,7% -2,0% 0,4% 0,4% -0,1% 3,0% 0,0% 2,7% Retorno 2010 9,1% 11,6% 3,2% 13,5% 8,9% 10,0% 8,9% -1,9% 9,1% 23,5% -2,9% 10,0% 22,6% 5,0% 21,1% 8,4% 13,0% 10,7% -4,1% 3,0% 15,3% -6,7% -10,1% 0,0% -4,6% 11,5% 9,9% -6,3% 6,9% -2,4% 2,4% -19,4% -0,4% 2,4% -4,2% 14,2% 15,4% 14,3% 12M 26,1% 29,1% 18,2% 23,2% 25,3% 71,4% 43,1% 20,6% 52,0% 85,4% -6,1% 72,6% 61,7% 92,9% 80,2% 44,1% 69,2% 16,1% 7,6% 15,2% 77,7% 8,8% 19,0% 1,3% 15,2% 77,9% 46,5% 7,0% 23,8% 2,3% 27,2% -6,5% 7,3% 11,6% 5,1% 87,6% 21,8% 79,7% Market Cap. (*) 2.776 2.733 1.644 329 7.482 8.549 20.790 987 29.339 8.950 2.513 15.221 379 1.288 823 1.720 30.894 2.807 2.496 4.511 915 12.737 13.060 3.561 37.281 4.800 170 327 763 9.537 15.597 1.337 3.331 1.200 5.868 6.459 883 7.342 Free Vol. Prom. Float 12M (*) 43,0% 1,5 33,9% 2,4 58,1% 0,8 39,8% 0,2 42,8% 4,9 44,6% 3,4 37,5% 6,0 46,7% 1,7 41,1% 11,2 35,0% 7,7 0,5% 0,2 12,3% 5,1 20,3% 0,1 83,0% 6,8 54,3% 0,5 19,0% 2,3 22,4% 22,8 15,0% 0,2 33,8% 0,5 50,8% 3,3 17,7% 0,6 40,0% 8,5 39,4% 8,8 29,3% 3,3 40,2% 25,2 56,2% 8,5 54,9% 0,7 53,9% 0,9 25,0% 0,3 35,5% 19,1 41,9% 29,4 3,3% 0,1 45,2% 4,1 41,2% 1,1 34,8% 5,3 53,0% 5,4 52,0% 1,7 52,9% 7,1 Precio Objetivo 1.950 Restr. 1.300 Restr. ER 7.100 90 2.250 3.250 3.300 670 425 225 3.700 160 960 230 250 Restr. Restr. 24.000 8.500 900 11.500 - Retorno Política Esperado Div. 2,9% 50,0% - 50,0% 13,9% 40,0% - 30,0% - 40,0% -14,4% 40,0% 22,4% 50,0% 5,9% 30,0% - 30,0% -1,4% 30,0% - 30,0% 8,9% 30,0% -4,6% 30,0% -7,8% 30,0% -5,5% 100,0% 13,8% 50,0% 19,9% 30,0% - 30,0% 19,1% 60,0% 10,8% 60,0% 9,2% 100,0% - 50,0% - 30,0% - 30,0% - 70,0% 27,7% 65,0% - 100,0% 16,3% 80,0% 11,2% 50,0% 16,3% 30,0% - 30,0% - Retorno Div.´10E 6,5% 4,4% 1,4% 0,0% 0,9% 1,0% 2,4% 1,7% 0,0% 10,9% 5,7% 1,4% 6,9% 6,1% 6,0% 2,2% 5,7% 3,6% 0,7% - Retorno Recom. Riesgo Total LP 9,4% Medio Comprar Restr. 18,3% Medio Comprar Restr. Bajo Mantener -13,0% Bajo Mantener 22,4% Alto Mantener 6,8% Medio Comprar - Medio -0,4% Bajo Mantener Alto 11,4% Alto Comprar -2,9% Medio Comprar -7,8% Medio Reducir 5,5% Bajo Mantener 19,5% Medio Mantener 21,3% Medio Comprar Alto 26,1% Medio Comprar 16,9% Medio Comprar 15,2% Medio Mantener Alto Restr. Alto Restr. Alto 29,8% Medio Comprar - Medio 22,0% Medio Comprar 14,8% Medio Comprar 17,0% Alto Comprar Alto - BCI BSantander Corpbanca Chile Bancario 21.450,0 33,1 4,70 54,0 - 10.600,0 18,0 2,4 33,0 - 21.450,0 33,2 4,7 54,0 - 0,4% -2,7% 5,2% 0,1% -0,7% 29,4% 7,6% 14,7% 20,0% 15,5% 72,8% 67,1% 78,1% 54,8% 64,9% 4.192 12.018 2.004 8.590 26.804 36,6% 23,1% 42,5% 14,1% 23,8% 1,4 3,6 0,9 1,5 7,5 18.500 31,5 3,80 Restr. - -13,8% 50,0% -4,8% 65,0% -19,2% 50,0% - 100,0% - 3,8% 4,3% 4,3% - -9,9% -0,5% -14,8% - Almendral Antarchile Calichera Oro Blanco Norte Grande Minera Invercap IAM Holdings 54,0 10.050,0 821,9 8,06 7,50 16.500,0 4.800,0 680,0 - 42,0 6.000,0 500,0 5,9 6,0 13.100,0 2.900,0 470,0 - 57,5 10.300,0 931,0 9,5 8,5 16.600,0 5.600,0 680,0 - 1,5% 0,0% -0,5% -2,2% 0,0% 0,0% 0,0% 3,0% 0,1% 2,9% 8,1% -6,6% 4,7% 14,3% 3,1% 26,3% 11,7% 6,6% 10,2% 35,8% 35,9% 12,1% 15,4% 17,0% 27,3% 20,7% 27,1% 1.409 8.840 2.352 1.107 713 3.975 1.383 1.311 21.090 22,2% 25,7% 16,8% 13,8% 10,8% 22,4% 66,9% 43,4% 26,5% 0,5 0,9 6,4 6,8 2,3 0,1 0,0 1,8 18,9 ER ER ER ER ER ER Restr. ER - - 30,0% - 40,0% - 30,0% - 30,0% - 30,0% - 30,0% - 30,0% - 100,0% - 0,0% 0,0% 0,0% 0,1% 0,4% 0,0% - - Nota: Promedios ponderados por capitalización bursátil. (*) Cifras en millones de dólares. ER: En revisión. Restr.: Opinión restringida. Fuente: Bloomberg, Departamento de Estudios Banchile. PAG 6 Departamento de Estudios Banchile Inversiones Medio Comprar Bajo Comprar Medio Mantener Restr. - Medio Bajo Alto Alto Alto Alto Alto Bajo - ER ER ER ER ER ER Restr. ER - Informe de Carteras Recomendadas Múltiplos Bursátiles e Indicadores Financieros Acción Según Sector Andina-B CCU Conchatoro SanPedro BebidasyVinos CMPC Copec Masisa Forestal Cencosud D&S Falabella Forus LaPolar Parauco Ripley Comercio Aguas-A CGE Colbún Edelnor Endesa Enersis Gener Utilities CAP Iansa Madeco SK SQM-B Industrial CTC-A Entel Sonda Telecom.yT.I. LAN Vapores Transporte 2008 124,7 259,4 47,0 0,05 647,2 291,9 4,0 73,2 3,2 82,6 45,2 169,4 18,3 25,1 17,8 267,6 1,6 180,0 54,0 17,5 10,8 1.247,7 -2,8 17,2 49,3 1.212,5 18,4 646,8 24,7 630,7 neg - BCI BSantander Corpbanca Chile Bancario 2008 1.499,7 1,8 0,3 3,3 - Almendral Antarchile Calichera Oro Blanco Norte Grande Minera Invercap 2008 5,4 487,9 61,3 0,9 1,0 616,7 383,4 IAM 28,3 UPA (Ch$) 2009 2010E 147,6 148,5 54,6 64,1 155,9 305,8 -1,1 1,1 43,6 67,3 75,0 99,0 245,9 250,6 51,3 59,7 1,9 15,3 20,8 22,3 293,7 268,9 6,7 4,9 77,2 78,2 17,7 16,1 20,5 14,5 647,5 828,7 607,1 676,4 41,7 54,4 217,7 421,6 UPA(Ch$) 2009 2010E 1.603,1 2.078,7 2,2 2,9 0,4 0,5 UPA(Ch$) 2009 2010E 6,0 339,0 52,0 0,7 0,8 468,7 61,5 65,4 2008 11,4 14,0 20,4 78,7 17,3 15,5 16,6 12,2 16,7 12,4 79,6 19,8 7,5 6,4 16,2 11,0 21,2 9,7 10,0 60,7 2,7 13,6 9,4 17,8 18,5 5,3 neg 2,6 7,6 12,6 9,9 59,8 10,7 24,6 24,8 8,7 neg 8,7 2008 7,2 11,7 9,9 9,7 10,2 2008 8,8 12,6 9,2 7,3 6,0 21,1 7,4 17,4 P/U (x) 2009 2010E 11,8 12,8 20,3 17,8 14,9 14,6 48,9 27,1 -67,5 65,3 32,4 21,4 39,4 31,5 40,0 33,3 11,7 12,1 11,3 11,8 NA 30,1 37,5 31,0 10,4 10,7 11,5 12,1 19,2 27,1 11,2 10,3 13,0 12,9 11,2 15,8 12,7 13,7 29,7 22,7 29,7 22,7 12,1 10,8 18,9 14,9 13,9 11,9 39,8 23,5 39,8 23,5 P/U(x) 2009 2010E 10,3 10,3 13,9 11,5 10,1 9,6 12,7 11,0 P/U(x) 2009 2010E 8,8 27,4 16,9 10,6 7,9 34,1 9,9 10,4 VE/EBITDA (x) 2008 2009 2010E 6,0 6,6 7,0 13,1 14,5 12,2 5,1 9,6 8,9 7,5 9,0 21,5 16,4 7,6 10,8 8,4 8,8 15,6 11,9 8,3 12,6 12,9 14,2 14,4 21,4 18,8 4,1 5,8 11,8 11,0 11,2 13,9 14,1 8,6 NA 16,9 11,7 17,7 16,3 8,3 8,9 8,9 11,5 11,6 9,9 14,7 14,7 16,3 2,0 9,6 9,6 8,8 5,6 7,5 6,9 9,6 6,8 10,8 9,4 9,3 9,3 5,4 15,0 2,4 6,3 9,2 17,8 15,7 7,8 17,8 15,7 4,6 5,1 4,7 7,8 8,7 7,2 4,2 6,0 5,3 5,7 13,4 10,2 neg 5,7 13,4 10,2 Eficiencia 2008 2009 2010E 48,3% 45,6% 45,4% 35,8% 33,2% 33,8% 42,2% 39,7% 41,0% 51,7% Principal Activo % Subyacente Prop. Entel 54,8% Copec 60,8% SQM 32,0% Calichera 83,2% OroBlanco 86,2% Colbún 49,2% CAP 31,3% Aguas 50,1% Bolsa/ Libro (x) 4,5 3,1 2,9 0,9 3,5 1,4 2,3 0,7 2,1 2,2 2,6 4,6 2,5 2,7 1,7 0,8 3,3 2,5 1,4 1,3 1,7 3,2 1,9 1,2 2,4 4,8 0,6 0,6 1,3 6,0 5,2 1,1 2,6 2,3 2,2 6,0 2,0 5,5 Bolsa/ Libro(x) 2,4 3,7 2,2 3,2 3,2 Bolsa/ Libro(x) 1,5 1,5 3,9 1,3 0,9 0,9 4,4 1,2 ROE 12M 29,1% 26,3% 13,9% 4,6% 20,9% 2,8% 4,7% -1,6% 3,4% 4,6% -21,7% 9,4% 13,1% 20,8% 10,1% 0,7% 4,1% 20,9% 14,3% 6,4% 22,6% 30,8% 19,1% 12,1% 17,9% 27,7% -5,1% 7,3% 12,6% 26,4% 19,6% 7,6% 21,0% 11,8% 14,1% 23,1% -146,2% -27,1% ROE Acum. 3,0% 3,8% 2,9% 3,7% 2,9% ROE 12M 14,7% 3,7% 21,0% 26,8% 28,3% 4,6% -1,8% Ventas12M (US$MM) 1.389 1.387 600 216 3.592 3.090 9.294 846 13.230 10.125 3.886 6.217 180 753 108 1.607 22.876 575 3.278 1.157 497 4.453 11.663 1.691 23.314 1.265 399 369 1.331 1.431 4.795 1.195 1.794 685 3.674 3.680 3.950 7.630 Eficiencia Acum. 47,0% 33,3% 38,3% 43,3% 42,8% ROA 12M 4,6% 1,4% 14,5% 9,9% 13,5% 2,3% -1,6% EBITDA12M (US$MM) 285 308 106 29 728 760 1.227 130 2.117 687 37 720 27 141 69 135 1.817 363 448 344 162 2.255 4.389 563 8.523 346 12 233 627 1.218 433 709 118 1.260 763 -496 267 Mg.Interés (Var%M/M) 18,7% -0,8% 36,3% 25,2% 10,5% Utilidad 12M (US$MM) 124 195 113 204 190 189 -5 Margen EBITDA 20,5% 22,2% 17,7% 13,4% 20,3% 24,6% 13,2% 15,3% 16,0% 6,8% 1,0% 11,6% 15,0% 18,7% 64,1% 8,4% 7,9% 63,1% 13,7% 29,7% 32,6% 50,6% 37,6% 33,3% 36,6% 27,4% 3,0% 17,5% 43,8% 27,5% 36,2% 39,5% 17,2% 34,3% 20,7% -12,6% 3,5% UPAAcum. Anualiz(Ch$) 280 0,34 0,06 0,64 Margen Neto 6,9% 1,9% NA NA NA 15,5% NA Leverage (x) Coloc. (Var%M/M) 0,3% 0,4% -0,1% -0,2% -0,2% Leverage (X) 1,0 0,7 0,4 0,6 0,6 0,3 0,1 Cobertura Gtos. Fin.(x) 12,3 49,6 13,3 -9,5 19,7 23,0 160,8 2,8 24,5 4,7 0,6 4,5 19,4 3,8 3,7 2,6 3,5 8,3 2,9 6,1 15,7 8,7 5,2 6,8 5,9 5,0 0,9 6,5 89,9 10,4 33,7 108,0 -50,7 5,0 97,1 1,8 Provisiones/ Coloc. 2,26% 2,45% 1,95% 2,49% 2,48% Cobertura Gtos.Fin.(x) NA NA NA NA NA NA NA 9,5% 3,3% 93 16,2% 0,8 8,3 0,7 1,0 0,7 0,4 0,9 0,5 0,6 0,7 0,6 1,2 2,1 1,2 0,2 1,6 1,2 0,4 1,1 1,1 1,6 0,5 0,3 1,1 1,1 1,0 1,1 1,4 0,8 0,3 0,9 1,0 1,0 1,4 1,0 0,3 1,0 4,4 2,9 3,9 Fuente: Bloomberg, Economatica, Departamento de Estudios Banchile. Promedios ajustados. Departamento de Estudios Banchile Inversiones PAG 7 Informe de Acciones Recomendadas RENTABILIDAD ESPERADA ACCIONES POR CATEGORÍA DE RIESGO (*) 28% SQM-B 23% MASISA COLBUN ENDESA 18% LAN ENTEL CONCHATORO 13% CGE SONDA ENERSIS GENER LA POLAR 8% CENCOSUD 3% ANDINA-B FALABELLA -2% PARAUCO BSANTANDER Riesgo Bajo Riesgo Medio Riesgo Alto AGUAS-A -7% (*) Rentabilidades esperadas excluyen retornos por dividendos. SISTEMA DE RATING (RENTABILIDADES EXIGIDAS) Riesgo Bajo Medio Alto Especulativo COMPRAR Retorno Mínimo 15% 18% 22% 27% MANTENER Retorno Retorno Mínimo Máximo 5% 15% 7% 18% 10% 22% 14% 27% REDUCIR Retorno menor a 5% 7% 10% 14% RECOMENDACIÓN DE ACCIONES BAJO COBERTURA COMPRAR MANTENER REDUCIR ER-Restr. 15 46,9% 8 25,0% 1 3,1% 8 25,0% Fuente: Departamento de Estudios Banchile. PAG 8 Departamento de Estudios Banchile Inversiones TOTAL ACCIONES 32 100,0% Informe de Carteras Recomendadas Medidas de Gestión Históricas Cuadro de Desempeño de Carteras e IPSA Carteras/ IPSA Retorno Anualizado Top 5 -17,06% 1,09 43,75% 0,89 IPSA CARTERA TOTAL (TAR) Top 10 Beta Volatilidad Anualizada Índice Sharpe Índice Treynor Eficiencia Tracking Error Active Premium Information Ratio 40,79% -5,88% -0,30% -0,42 16,00% 32,92% 0,73% 2,73 14,40% 9,31% 0,41 Año 2008 8,19% -1,92% 4,58 Año 2009 Periodo -20,75% 1,11 39,92% -7,64% -0,38% -0,52 8,95% 4,63% 0,25 Año 2008 45,46% 0,89 15,25% 35,67% 0,75% 2,98 5,62% -0,48% 6,98 Año 2009 67,70% 0,80 15,80% 41,80% 1,14% 4,30 8,80% 12,70% 2,31 Año 2003 35,40% 0,73 10,70% 33,50% 0,68% 3,32 6,70% 10,00% 2,00 Año 2004 14,80% 0,76 9,90% 12,50% 0,23% 1,51 6,00% 4,80% 0,91 Año 2005 43,80% 0,81 11,20% 38,50% 0,74% 3,90 6,10% 4,70% 1,10 Año 2006 10,10% 0,86 18,40% 4,10% 0,12% 0,55 7,10% -3,20% -0,45 Año 2007 -19,84% 1,07 38,01% -7,87% -0,39% -0,52 6,55% 5,04% 0,48 Año 2008 6,35% 0,93 15,60% 36,43% 0,75% 0,41 4,31% 1,57% 0,04 Año 2009 26,62% 0,94 19,21% 14,41% 0,41% 1,39 6,41% 5,00% 0,96 Desde Nov-02 47,50% 1,00 17,20% 28,10% 0,67% 2,77 - - - Año 2003 22,10% 1,00 12,60% 17,30% 0,30% 1,75 - - - Año 2004 9,40% 1,00 11,00% 5,20% 0,08% 0,85 - - - Año 2005 37,10% 1,00 12,00% 30,50% 0,51% 3,09 - - - Año 2006 13,30% 1,00 20,00% 6,00% 0,17% 0,67 - - - Año 2007 -22,98% 1,00 35,13% -10,51% -0,51% -0,65 - - - Año 2008 6,19% 1,00 16,28% 33,76% 0,68% 0,38 - - - Año 2009 20,47% 1,00 19,26% 10,78% 0,29% 1,06 - - - Desde Nov-02 NA: No aplicable, en este caso el horizonte de análisis es insuficiente para dar resultados concluyentes. Todos los retornos accionarios del presente informe están ajustados por dividendos. Fuente: Departamento de Estudios Banchile. Desempeño Cartera Top 15 (TAR) vs. IPSA 600 500 TOP 15 (TAR) IPSA 400 300 200 100 0 Nov-02 Nov-03 Dic-04 Ene-06 Ene-07 Feb-08 Mar-09 Abr-10 Frecuencia semanal. Fuente: Departamento de Estudios Banchile. Departamento de Estudios Banchile Inversiones PAG 9 Informe de Acciones Recomendadas GLOSARIO FINANCIERO Active Premium Indica la rentabilidad promedio del portafolio por sobre la rentabilidad promedio del benchmark (IPSA, MSCI) en términos anuales, según una frecuencia diaria. Beta Mide los cambios de los retornos de un activo con respecto a los del mercado (en este caso IPSA). Los betas aquí indicados son producto de una estimación propia (24M, frecuencia semanal) y por lo tanto, pueden diferir del utilizado en el cálculo del costo de capital de las compañías bajo cobertura al momento de la publicación del informe respectivo. Cálculo (12M) Corresponden a cálculos de 12 meses corridos, es decir, el periodo entre la semana actual y los últimos doce meses anteriores a ésta. Eficiencia Mide el retorno de la acción ajustado por el riesgo de ésta en términos de volatilidad. Sin embargo, es una medida que no toma en cuenta en su resultado la rentabilidad excedente que debería exigirse a los activos riesgosos por sobre la tasa libre de riesgo. Índice de Sharpe Medida de eficiencia que ajusta los retornos promedio de un activo en función del retorno libre de riesgo y su volatilidad. La ventaja de este indicador es que permite comparar entre activos con diferente rentabilidad y nivel de riesgo, es decir, revela cual activo tiene un mejor desempeño sobre la tasa libre de riesgo ajustado por su volatilidad. Se sustenta en la Línea de Mercado de Capitales. Índice de Treynor Medida de eficiencia que ajusta los retornos promedio de un activo en función del retorno libre de riesgo y su beta. La ventaja de este indicador es que permite comparar entre activos con diferente rentabilidad y nivel de riesgo, es decir, muestra cual activo tiene un mejor desempeño sobre la tasa libre de riesgo ajustado por su beta. Se sustenta en la Línea de Mercado de Activos (CAPM). Information Ratio Indica cuanto aumenta mi rentabilidad por sobre el benchmark al distanciarse de éste. Es decir, muestra si un tracking error mayor se traduce en una mayor rentabilidad por sobre el benchmark. Mientras mayor sea el Information Ratio del portafolio, mejor será la gestión del administrador. Tracking Error Es una medida (anualizada) de la volatilidad del exceso de rentabilidad de un portafolio por sobre un índice de referencia o benchmark (IPSA, MSCI). Es decir, la magnitud que se diferencia un portafolio de su benchmark. Si se asume que al desviarse del benchmark se incurre en mayor riesgo, el tracking error se puede utilizar como una medida de éste. Volatilidad Corresponde a la desviación estándar anualizada de los retornos de un título (en este caso durante los últimos 12 meses). Por tanto, es una medida del riesgo sobre la rentabilidad proporcionada por una acción y se expresa en porcentaje en términos anuales. Volumen Promedio Corresponde al volumen promedio diario transado en la Bolsa de Comercio de Santiago durante los últimos 12 meses. YTD (Year to Date) Retorno de un indicador o instrumento desde inicios de año hasta la fecha actual. Fuente: Departamento de Estudios Banchile. PAG 10 Departamento de Estudios Banchile Inversiones Informe de Carteras Recomendadas Información Importante Diego Celedón F. Gerente de Estudios +56 (02) 8736085 | [email protected] Felipe Mercado C. Analista Senior | Forestal – Transporte +56 (02) 8736739 | [email protected] Sergio Zapata M. Analista Senior | Eléctrico +56 (02) 8736162 | [email protected] Peter McMenamin Analista | Retail +56 (02) 8736674 | [email protected] Susanne Linhardt Analista +56 (02) 8736126 | [email protected] Claudia Benavente A. Analista +56 (02) 8736163 | [email protected] a) El Departamento de Estudios es independiente de la División de Banca de Inversión del Banco de Chile y de Banchile Inversiones Asesorías Financieras, así como de cualquier unidad de negocios de Banchile Inversiones y del Banco de Chile. Lo anterior significa que el Departamento de Estudios no tiene vínculos de subordinación ni dependencia con las áreas antes indicadas, por lo que sus opiniones no están influenciadas por otras áreas del Banco de Chile y Banchile Inversiones. b) Los analistas responsables de la preparación y redacción de este documento certifican que los contenidos de este estudio reflejan fielmente su visión personal acerca de las(s) empresa(s) mencionada(s). Los analistas además certifican que ninguna parte de su remuneración estuvo, está o estará directa o indirectamente relacionada con una recomendación específica o visión expresada en algún estudio ni al resultado de la gestión de la cartera propia de Banchile Corredores de Bolsa ni a las actividades desarrolladas por la División Banca de Inversión del Banco de Chile. Asimismo, estas dos áreas de la empresa (Cartera Propia y División de Banca de Inversión del Banco) no evalúan el desempeño del Departamento de Estudios. c) El Analista del Departamento de Estudios de Banchile Corredores de Bolsa no puede adquirir acciones ni instrumentos de deuda emitidos por compañías que estén bajo su cobertura de análisis. En tanto, el Gerente de Estudios de Banchile Corredores de Bolsa no puede adquirir acciones ni instrumentos de deuda emitidos por compañías chilenas que coticen sus títulos en bolsa. d) El instructivo de carácter interno denominado “Normas para Transacciones de Valores y de Moneda Extranjera de los Empleados de Banchile” tiene como objeto regular todas aquellas transacciones de valores y de moneda extranjera que realice un “empleado de Banchile” de tal forma de evitar conflictos de intereses. En particular, respecto de las transacciones de acciones, y entre otras disposiciones, un “empleado de Banchile” no puede vender los “valores” en un plazo inferior a 180 días contados desde la respectiva fecha que los adquirió, en tanto toda orden para compra/venta de acciones u opciones en el mercado nacional debe ser enviada al agente atención de “empleados de Banchile” con siete días de anticipación a la fecha que el empleado desee que se realice la transacción. Todo “empleado de Banchile” sólo puede adquirir acciones de compañías que componen el índice IPSA, limitación que rige también para los Analistas del Departamento de Estudios de Banchile Corredores de Bolsa. Rodrigo Aravena G. Subgerente de Estudios | Economía y Renta Fija +56 (02) 8736196 | [email protected] e) Este informe ha sido elaborado con el propósito de entregar información que contribuya al proceso de evaluación de alternativas de inversión. Entendiendo que la visión entregada en este informe no debe ser la única base para la toma de una apropiada decisión de inversión y que cada inversionista debe hacer su propia evaluación en función de su tolerancia al riesgo, estrategia de inversión, situación impositiva, entre otras consideraciones, Banchile Corredores de Bolsa ni ninguno de sus empleados es responsable del resultado de cualquier operación financiera. Fernando Soto L. Analista | Economía y Renta Fija +56 (02) 8736030 | [email protected] f) Este informe no es una solicitud ni una oferta para comprar o vender ninguno de los instrumentos financieros a los que se hace referencia en él. g) Aunque los antecedentes sobre los cuales ha sido elaborado este informe fueron obtenidos de fuentes que nos parecen confiables, no podemos garantizar que éstos sean exactos ni completos. h) Cualquier opinión, expresión, estimación y/o recomendación contenida en este informe constituyen nuestro juicio o visión a su fecha de publicación y pueden ser modificadas sin previo aviso. La frecuencia de los informes, si la hubiere, queda a discreción del Departamento de Estudios de Banchile Corredores de Bolsa. i) Se prohíbe la reproducción total o parcial de este informe sin la autorización expresa previa por parte de Banchile Corredores de Bolsa. Departamento de Estudios Banchile Inversiones PAG 11