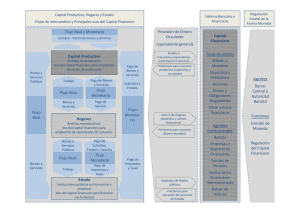

una guía para la supervisión administrativa y la regulación bancaria

Anuncio