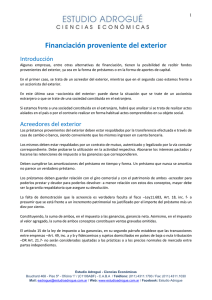

Financiación proveniente del exterior

Anuncio

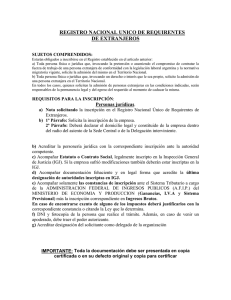

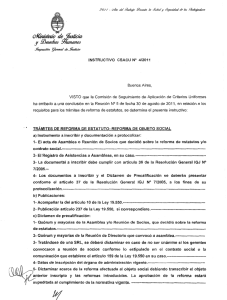

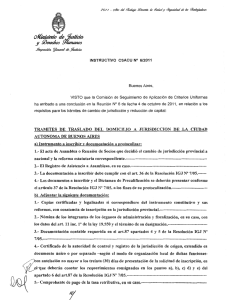

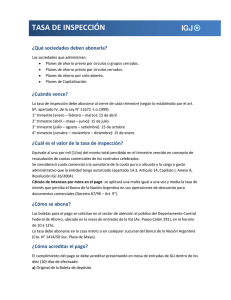

1 Financiación proveniente del exterior Introducción Algunas empresas, entre otras alternativas de financiación, tienen la posibilidad de recibir fondos provenientes del exterior, ya sea en la forma de préstamos o en la forma de aportes de capital. En el primer caso, se trata de un acreedor del exterior, mientras que en el segundo caso estamos frente a un accionista del exterior. En este último caso –accionista del exterior-­‐ puede darse la situación que se trate de un accionista extranjero o que se trate de una sociedad constituida en el extranjero. Si estamos frente a una sociedad constituida en el extranjero, habrá que analizar si se trata de realizar actos aislados en el país o por el contrario realizar en forma habitual actos comprendidos en su objeto social. Acreedores del exterior Los préstamos provenientes del exterior deben estar respaldados por la transferencia efectuada e través de casa de cambio o banco, siendo conveniente que los mismos ingresen en cuenta bancaria. Los mismos deben estar respaldados por un contrato de mutuo, autenticado y legalizado por la vía consular correspondiente. Debe probarse la utilización en la actividad respectiva. Abonarse los intereses pactados y hacerse las retenciones de impuesto a las ganancias que correspondieren. Deben cumplirse las amortizaciones del préstamo en tiempo y forma. Un préstamo que nunca se amortiza no parece un verdadero préstamo. Los préstamos deben guardar relación con el giro comercial y con el patrimonio de ambos -­‐acreedor para poderlos prestar y deudor para poderlos devolver-­‐ a menor relación con estos dos conceptos, mayor debe ser la garantía respaldatoria que asegure su devolución. La falta de demostración que la acreencia es verdadera faculta al fisco –Ley11.683, Art. 18, inc. f-­‐ a presumir que se está frente a un incremento patrimonial no justificado por el importe del préstamo más un diez por ciento. Constituyendo, la suma de ambos, en el impuesto a las ganancias, ganancia neta. Asimismo, en el impuesto al valor agregado, la suma de ambos conceptos constituyen ventas gravadas omitidas. El artículo 15 de la ley de impuesto a las ganancias, en su segundo párrafo establece que las transacciones entre empresas –Art. 49, inc. a y b y fideicomisos y sujetos domiciliados en países de baja o nula tributación –DR Art. 21.7-­‐ no serán considerados ajustadas a las prácticas o a los precios normales de mercado entre partes independientes. Estudio Adrogué - Ciencias Económicas Bouchard 468 - Piso 5º - Oficina “i” / (C1106ABF) - C.A.B.A / Teléfono: (011) 4311.1793 / Fax: (011) 4311.1030 Mail: [email protected] / Web: www.estudioadrogue.com.ar / Facebook: Estudio Adrogue 2 Accionistas del exterior La ley 19.550 de Sociedades Comerciales, establece en su Sección XV las normas que rigen las sociedades constituidas en el extranjero que efectúen actos aislados o bien hagan ejercicio habitual de actos comprendidos en su objeto social, en la República Argentina. El Art. 118, 3° párrafo de la ley 19.550, establece para las sociedades extranjeras que hagan ejercicio habitual en la República Argentina, la obligación de inscribirse en la IGJ cumpliendo una serie de requisitos. Para constituir sociedad en la Republica Argentina el Art. 123 de la ley 19.550 prevé la inscripción de la sociedad extranjera en el Registro Público de Comercio y el Registro Nacional de Sociedades por acciones – hoy Inspección General de Justicia en la Ciudad Autónoma de Buenos Aires-­‐, a cuyos efectos deberán acreditar que la sociedad se ha constituido de acuerdo con las leyes de sus países respectivos e inscribir su contrato social, reformas y demás documentación habilitante, así como la relativa a sus representantes legales. Por otra parte, el Art. 124 de la ley 19.550 –de sociedades comerciales establece que cuando una sociedad extranjera tenga su sede y objeto principal en la República Argentina, la misma será considerada local a los efectos del cumplimiento de las formalidades de constitución o de su reforma y contralor de funcionamiento. La Resolución General IGJ 7/2003 persigue el objetivo de no inscribir en la Inspección General de Justicia (IGJ) sociedades extranjeras que no tengan en el exterior sucursales o representaciones permanentes –Art. 1, punto 2, a-­‐ o que no tengan titularidad en otras sociedades de participaciones que tengan el carácter de activos no corrientes –Art. 1, punto2, b-­‐, o que no tengan activos fijos -­‐ Art. 1, punto 2, c-­‐. Al mismo tiempo, la mencionada resolución dispone que denegará la inscripción de sociedades que no cumplan con alguno de los tres sub puntos anteriores. La RG IGJ 7/2003 dispone, asimismo, que las agencias, sucursales o representaciones permanentes de sociedades extranjeras inscriptas conforme al Art. 118, párrafo 3, de la Ley 19.550 deberán juntamente con la presentación de sus estados contables, acompañar certificación contable de la cual resulte la composición y el valor de los activos sociales ubicados fuera de la Republica Argentina a la misma fecha de cierre de los estados contables de la agencia, sucursal o representación. El Art. 4 de RG 7/2003 de IGJ dispone que los representantes de sociedades inscriptas conforme el Art. 123 de la Ley 19.550 deben presentar una certificación contable referida a los activos sociales ubicados fuera de la República Argentina en la forma indicada en el párrafo anterior. Asimismo, el mencionado Art. 4 dispone que debe acreditarse ante la IGJ el cumplimiento de RG AFIP 1375/2002. La RG AFIP 1375/2002 establece un régimen de información que deben cumplir los representantes de sociedades extranjeras referido a operaciones económicas concertadas en el país entre residentes en el país y los representantes de entes del exterior. La RG IGJ 7/2003 en su Art. 5 dispone que podrá requerir a las sociedades la adecuación de sus estatutos a las disposiciones de la Ley 19.550, en los términos del Art. 124. Esto es, transformar la sociedad extranjera en sociedad local. Estudio Adrogué - Ciencias Económicas Bouchard 468 - Piso 5º - Oficina “i” / (C1106ABF) - C.A.B.A / Teléfono: (011) 4311.1793 / Fax: (011) 4311.1030 Mail: [email protected] / Web: www.estudioadrogue.com.ar / Facebook: Estudio Adrogue 3 El Art. 8 de la RG IGJ 7/2003 dispone que la IGJ no inscribirá en el Registro Público de Comercio los instrumentos correspondientes a asambleas de socios en las que hubieren participado, ejerciendo su voto, sociedades constituidas en el extranjero no inscriptas, a los fines del Art. 123, de la ley 19.550, siempre que los votos emitidos hayan sido determinantes para la formación de la voluntad social. La RG IGJ 8/2003 dispone la creación de un Registro de actos Aislados de Sociedades Constituidas en el Extranjero para llevar constancia de actos relativos a bienes inmuebles. La RG IGJ 22/2004 exime a las sociedades constituidas en el extranjero de cumplir los requisitos de la RG IGJ 7/2003 en la medida que prueben con documentos emanados de los órganos de administración o gobierno que constituyen “vehículo” o instrumento de inversión utilizado para esa única finalidad por otra sociedad del grupo que ejerza control en base a participaciones sociales poseídas. Estudio Adrogué - Ciencias Económicas Bouchard 468 - Piso 5º - Oficina “i” / (C1106ABF) - C.A.B.A / Teléfono: (011) 4311.1793 / Fax: (011) 4311.1030 Mail: [email protected] / Web: www.estudioadrogue.com.ar / Facebook: Estudio Adrogue