PRECIOS RAZONABLES O POPULISTAS ECONOMÍA POLÍTICA

Anuncio

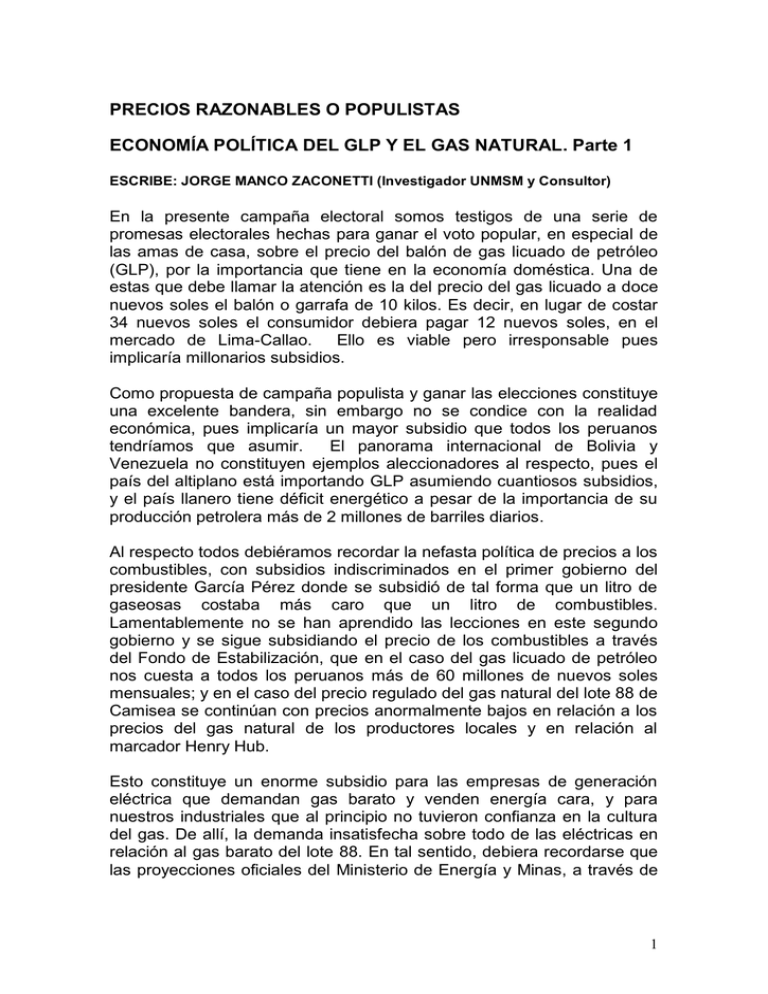

PRECIOS RAZONABLES O POPULISTAS ECONOMÍA POLÍTICA DEL GLP Y EL GAS NATURAL. Parte 1 ESCRIBE: JORGE MANCO ZACONETTI (Investigador UNMSM y Consultor) En la presente campaña electoral somos testigos de una serie de promesas electorales hechas para ganar el voto popular, en especial de las amas de casa, sobre el precio del balón de gas licuado de petróleo (GLP), por la importancia que tiene en la economía doméstica. Una de estas que debe llamar la atención es la del precio del gas licuado a doce nuevos soles el balón o garrafa de 10 kilos. Es decir, en lugar de costar 34 nuevos soles el consumidor debiera pagar 12 nuevos soles, en el mercado de Lima-Callao. Ello es viable pero irresponsable pues implicaría millonarios subsidios. Como propuesta de campaña populista y ganar las elecciones constituye una excelente bandera, sin embargo no se condice con la realidad económica, pues implicaría un mayor subsidio que todos los peruanos tendríamos que asumir. El panorama internacional de Bolivia y Venezuela no constituyen ejemplos aleccionadores al respecto, pues el país del altiplano está importando GLP asumiendo cuantiosos subsidios, y el país llanero tiene déficit energético a pesar de la importancia de su producción petrolera más de 2 millones de barriles diarios. Al respecto todos debiéramos recordar la nefasta política de precios a los combustibles, con subsidios indiscriminados en el primer gobierno del presidente García Pérez donde se subsidió de tal forma que un litro de gaseosas costaba más caro que un litro de combustibles. Lamentablemente no se han aprendido las lecciones en este segundo gobierno y se sigue subsidiando el precio de los combustibles a través del Fondo de Estabilización, que en el caso del gas licuado de petróleo nos cuesta a todos los peruanos más de 60 millones de nuevos soles mensuales; y en el caso del precio regulado del gas natural del lote 88 de Camisea se continúan con precios anormalmente bajos en relación a los precios del gas natural de los productores locales y en relación al marcador Henry Hub. Esto constituye un enorme subsidio para las empresas de generación eléctrica que demandan gas barato y venden energía cara, y para nuestros industriales que al principio no tuvieron confianza en la cultura del gas. De allí, la demanda insatisfecha sobre todo de las eléctricas en relación al gas barato del lote 88. En tal sentido, debiera recordarse que las proyecciones oficiales del Ministerio de Energía y Minas, a través de 1 la Dirección General de Hidrocarburos (DGH), respecto a la demanda de gas, estimaban un consumo de 315 millones de pies cúbicos diarios recién en el 2015, y, en la realidad, tales niveles de demanda se alcanzaron ya en el 2008. De allí la necesidad de la ampliación del gaseoducto y del campo de producción de Malvinas. Es decir, la baratura del gas natural del lote 88 determinada por la renegociación del precio llevada a cabo en el segundo semestre del 2006, corrigiendo lo estipulado en el contrato original firmado en el 2001, ha significado precios inusualmente deprimidos del gas natural que se venden por debajo de los 1.70 dólar por millón de BTU en boca de pozo para la generación eléctrica, cuando el marcador internacional está sobre los 4.75 dólares el millón de BTU, lejos de los niveles anteriores a la crisis mundial del 2008, cuando bordeaban los 12 dólares en promedio. Los precios baratos del gas natural del lote 88 han estimulado una mayor demanda interna que siempre fue un problema por resolver. Al respecto todos debiéramos recordar el famoso Contrato del Siglo de 1996-98 donde el Consorcio Shell-Mobil se retira del país con el argumento de la debilidad del mercado interno, la falta de acuerdo sobre el precio del gas natural en boca de pozo con el gobierno y las expectativas de exportación hacia el Brasil. La debilidad del mercado interno por ejemplo obligó a la presencia de la empresa eléctrica estatal ElectroPerú a la compra de 70 millones de pies cúbicos diarios para poder rentabilizar y asegurar el mercado, esta fue una condición del grupo Endesa para que la filial de Ventanilla genere electricidad con el gas de Camisea; es más, todos los usuarios eléctricos tuvimos que asegurar la rentabilidad del ducto con la garantía de red principal pagando un plus en nuestra tarifas eléctricas. De allí que ante la debilidad y fragilidad del mercado interno la exportación de gas natural del lote 56 era un mecanismo de promover la industria naciente bajo el concepto dinámico de las reservas probadas. Más siempre cuestionamos el compromiso de respaldar el negocio de la exportación con las reservas probadas del lote 88, recursos que nos otorgan seguridad energética y que debieran destinarse al mercado interno. Sin embargo, esta infravaloración del gas natural del lote 88 debiera corregirse en un nuevo gobierno por las serias distorsiones que trae consigo, si es que, de verdad, se aspira al cambio de la matriz energética, fomentando la inversión en la generación hidráulica y en las energías renovables no convencionales. Dado que no resulta razonable 2 quemar intensamente un energético como el gas natural de Camisea, rico en etano (10%) y en metano (90%) para generar electricidad con precios subsidiados, postergando a las calendas griegas la industria petroquímica. De allí la necesidad de sincerar los precios de los derivados de los hidrocarburos, en el caso de gas natural del lote 88 incrementando los precios en boca de pozo ajustándolos con los precios vigentes en el mercado interno y externo, o con impuesto selectivo al consumo progresivo. En el caso del gas licuado de petróleo (GLP), sincerando el precio hacia abajo, pues no resulta razonable que siendo autosuficientes en la producción se tenga que abonar 34 nuevos soles o más agregado a ello un generoso subsidio que todos tenemos que pagar. EL CASO GLP Con la información oficial disponible se puede obtener el GLP a partir del petróleo con las refinerías de PetroPerú (Talara) y La Pampilla de Repsol/YPF, y partir de las plantas de fraccionamiento que tiene varios operadores. Como se puede observar en el cuadro “Perú: Productores de GLP según refinería y Plantas de Fraccionamiento”, la producción de este combustible ha tenido un comportamiento creciente gracias a la producción de los líquidos de gas natural de Camisea, extraídos de los lotes 88 y 56 que son responsables de una producción diaria de GLP de 34,450 barriles diarios para el 2010 de una producción total de 43,820 barriles diarios como se podrá observar. Si se tiene presente que la demanda interna de GLP es creciente no solo por el uso doméstico, comercial sino también en el parque automotor, a febrero del 2011 las ventas totales de GLP en el mercado interno eran equivalentes a 37,290 barriles diarios. Por tanto, la producción interna debiera ser más que suficiente para abastecer la demanda local, con márgenes de exportación. En otras palabras, la producción de GLP a partir de la producción en Plantas de Fraccionamiento un promedio de 37,180 barriles diarios es suficiente para abastecer el mercado local. Se debiera tener presente que en la producción de GLP, a partir del petróleo, los costos resultan mayores en relación a los costos que son producto del fraccionamiento de líquidos de gas natural. Tener una evaluación de los costos de producción, directos e indirectos, debiera ser una tarea del organismo regulador Osinergmin, pues resulta impensable una efectiva regulación sin el conocimiento de la estructura del precio, de los costos y del excedente que captura el Estado y los privados. 3 Por ello, considerando que PetroPerú publica sus precios en el listado “Precios Netos de PetroPerú”, a partir del 10 de mayo del presente año, el precio en refinería de un balón de 10 kilos es de 17.8 nuevos soles, al cual se le habría que sumar el 18% por concepto de impuesto general a las ventas hace que el precio ex planta del GLP, incluyendo impuestos, asciende a 21 nuevos soles, llegando a ser más de 35 nuevos soles si se incluyen los costos y márgenes del envasado, distribución y comercialización. Es decir, el usuario abona más de 13 nuevos soles por un balón de 10 kilos por concepto de envase, distribución mayorista y minorista más la comercialización hasta llegar al mercado. Esta sería la estructura del precio del GLP derivado del petróleo transformado por las refinerías, que resultan responsables para el 2010 de una producción conjunta de 6,640 barriles diarios, es decir del 15% de la producción total del gas licuado de petróleo. Evidentemente, la producción del GLP obtenida a partir de las plantas de fraccionamiento resulta ser mayor, destacando sobre todo la producción de Pluspetrol-Camisea con una producción de 34,450 barriles diarios, donde los costos de producción resultan menores por economías de escalas, y por la explotación intensiva de los líquidos de gas natural (LGN) que se obtienen conjuntamente con el gas. En el caso del GLP obtenido a partir de las plantas de fraccionamiento, como la de Pisco, ante un precio de 35 nuevos soles por balón de GLP, el productor capta 11.3 nuevos soles (lo que representa el 32% del precio), el Estado captura 11.6 nuevos soles por concepto de regalías e impuestos lo que representa el 33% del precio final, y el margen de distribución y comercialización es de más de 12 nuevos soles por balón de 10 kilos. Por lo tanto, una propuesta de rebajar el precio final del GLP a 12 nuevos soles el balón de 10 kilos sería posible si el Estado renuncia a sus ingresos fiscales vía impuestos y regalías, y prácticamente debieran licuarse a cero los costos de distribución y comercialización lo cual atentaría contra decenas de empresas que operan en este rubro, afectando el empleo de miles de peruanos. En tal sentido, debiera ser el organismo regulador Osinergmin quien debiera señalar las distorsiones en los precios y costos, pues una propuesta de reducir drásticamente el precio a 12 nuevos soles el balón resulta una propuesta viable solamente con indeseables subsidios, pero también precios superiores a los 30 nuevos soles constituyen una 4 sustracción al poder de compra de los consumidores, y un abuso de mercado. Si se tiene presente que somos autosuficientes en la producción del GLP, en especial por la producción proveniente de los yacimientos de Camisea, no resulta razonable que los precios internos de este derivado se orienten por los precios internacionales del petróleo pues la producción dependiente del crudo apenas explica el 15% de la producción interna de GLP. Por ello, la agenda del próximo gobierno de sincerar los deprimidos precios del gas natural provenientes del lote 88 y disminuir los precios del gas licuado (GLP) sin afectar las expectativas de inversión constituye el reto de una concepción moderna en la economía energética, superando indeseables subsidios a los privados y abusos al consumidor. 5 PERÚ: PRODUCTORES DE GLP SEGÚN REFINERÍA Y PLANTA DE FRACCIONAMIENTO (En Miles de barriles día calendario) 2005 2006 2007 2008 2009 2010 Petroperú 5.12 4.43 4.84 5.07 4.54 4.93 Relapasa 2.20 1.85 1.63 1.68 1.43 1.71 Producción en Refinería 7.32 6.28 6.47 6.74 5.97 6.64 Procesadora Gas Pariñas* 0.23 0.96 1.12 0.82 0.34 0.90 14.94 16.53 16.40 19.96 33.99 34.45 Graña y Montero Petrolera** 0.35 0.43 0.45 0.49 0.84 0.91 Aguaytía Pluspetrol 1.21 1.12 0.99 0.84 0.82 0.91 Producción en Planta de Fraccionamiento 16.73 19.04 18.95 22.11 35.98 37.18 TOTAL PRODUCCIÓN GLP 24.05 25.32 25.42 28.86 41.95 43.82 (*) El 1º de julio de 2005 hasta octubre de 2008 operó la Planta Criogénica " Procesadora de Gas Pariñas" - PGP. (**) Entre el año 2004 hasta inicios de abril del 2006 producía Empresa Eléctrica de Piura (EEPSA), a partir del 07 de abril del 2006 EEPSA transfiere a GMP la planta de procesamiento de gas natural. FUENTE: Anuario de Hidrocarburos de la Dirección General de Hidrocarburos (MEM), Años 2004 - 2008 www.mancozaconetti.com Estadística Mensual (2009 - 2010) de la Dirección General de Hidrocarburos del MEM. 6