1 - hmontielc

Anuncio

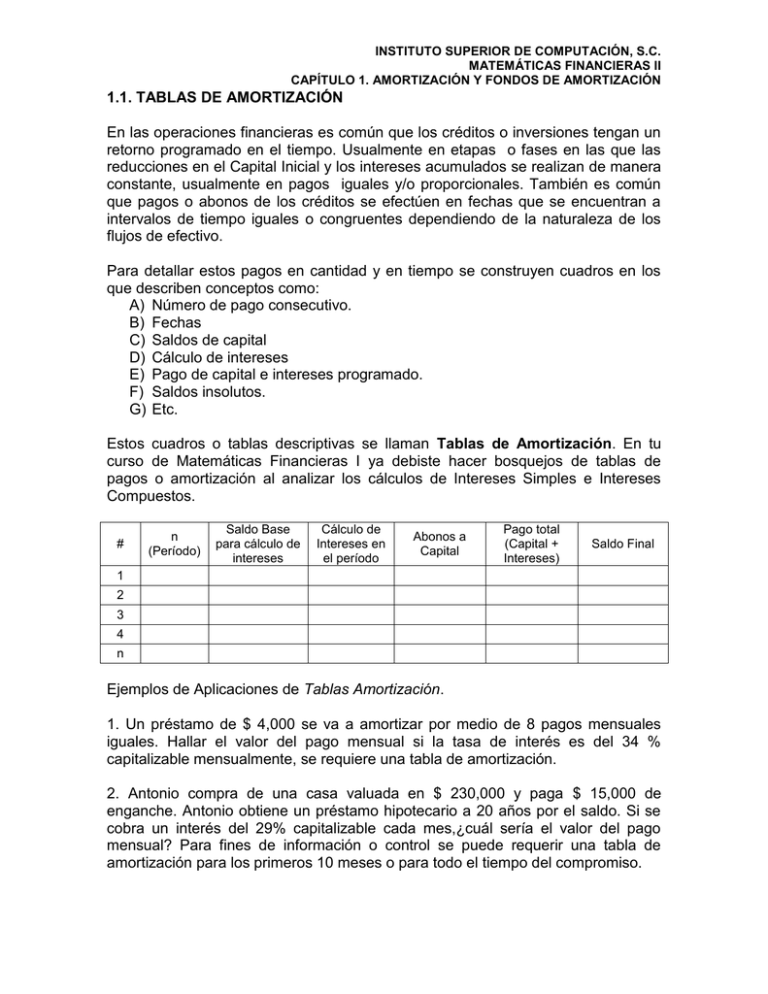

INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN 1.1. TABLAS DE AMORTIZACIÓN En las operaciones financieras es común que los créditos o inversiones tengan un retorno programado en el tiempo. Usualmente en etapas o fases en las que las reducciones en el Capital Inicial y los intereses acumulados se realizan de manera constante, usualmente en pagos iguales y/o proporcionales. También es común que pagos o abonos de los créditos se efectúen en fechas que se encuentran a intervalos de tiempo iguales o congruentes dependiendo de la naturaleza de los flujos de efectivo. Para detallar estos pagos en cantidad y en tiempo se construyen cuadros en los que describen conceptos como: A) Número de pago consecutivo. B) Fechas C) Saldos de capital D) Cálculo de intereses E) Pago de capital e intereses programado. F) Saldos insolutos. G) Etc. Estos cuadros o tablas descriptivas se llaman Tablas de Amortización. En tu curso de Matemáticas Financieras I ya debiste hacer bosquejos de tablas de pagos o amortización al analizar los cálculos de Intereses Simples e Intereses Compuestos. # n (Período) Saldo Base para cálculo de intereses Cálculo de Intereses en el período Abonos a Capital Pago total (Capital + Intereses) Saldo Final 1 2 3 4 n Ejemplos de Aplicaciones de Tablas Amortización. 1. Un préstamo de $ 4,000 se va a amortizar por medio de 8 pagos mensuales iguales. Hallar el valor del pago mensual si la tasa de interés es del 34 % capitalizable mensualmente, se requiere una tabla de amortización. 2. Antonio compra de una casa valuada en $ 230,000 y paga $ 15,000 de enganche. Antonio obtiene un préstamo hipotecario a 20 años por el saldo. Si se cobra un interés del 29% capitalizable cada mes,¿cuál sería el valor del pago mensual? Para fines de información o control se puede requerir una tabla de amortización para los primeros 10 meses o para todo el tiempo del compromiso. INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN 3. Un laboratorio de análisis químicos compra una centrífuga en $ 2,890 dólares, que se va a pagar de la siguiente manera: 20 % de enganche, 4 pagos mensuales iguales, y 500 dólares que se entregarán junto con el último pago. Si la tasa de interés es del 10% anual capitalizable cada mes, calcúlese el valor del pago mensual y formúlese la tabla de amortización. 5. Una institución educativa lleva a cabo una rifa donde el primer premio consiste en $ 100,000. De acuerdo a las reglas establecidas para la entrega de los premios, el ganador del primer premio recibirá de inmediato $ 10,000 y el resto se depositará en un fondo de inversión que paga el 21.8% capitalizable cada semestre, del cual se retirarán $ 20,000 al final de cada semestre. ¿Cuántos retiros se podrán hacer? Aquí puede elaborarse una tabla de amortización. 6. Se liquida una deuda mediante cinco pagos mensuales de $ 1,965.19 cada uno, los cuales incluyen intereses del 36% anual capitalizable cada mes. Encuentre el valor original de la deuda y elabore la tabla de amortización. 1.2 IMPORTE DE LOS PAGOS EN UNA O VARIAS AMORTIZACIONES. Si recapitulamos los conceptos aprendidos, un préstamo es una operación financiera de prestación única y una contraprestación (o devolución) simple o múltiple. En ella, una parte (llamada prestamista) entrega una cantidad de dinero (C0) a otra (llamada prestatario) que lo recibe y se compromete a devolver (retornar) el capital prestado en él (los) vencimiento(s) pactado(s) y a pagar unos intereses (precio por el uso del capital prestado) en fechas específicas llamadas vencimientos acordados o contratados. La operación de amortización consiste en distribuir con periodicidad la devolución del Principal (C0), junto con los intereses que se vayan devengando a lo largo de la vida del préstamo. Los pagos periódicos que realiza el prestatario tienen, pues, la finalidad de rembolsar, devolver, extinguir o amortizar el capital inicial. Esto justifica el nombre de operación de amortización que se asigna a estos pagos. El análisis de los cambios en la deuda pendiente sugiere que ésta crecerá entre cada uno de los períodos en los que se divide la operación de acuerdo a la acumulación de intereses no cubiertos en relación a un saldo de capital, para disminuir al final de los mismos como consecuencia de las aplicaciones o amortizaciones. Según la finalidad a la que se destinen los recursos disponibles para amortización, es posible la existencia de diversos tipos de amortización, es decir, diferentes formas de llevar a cabo la amortización (la devolución) del capital inicial también llamado sistema de amortización del préstamo: Aunque ya en los ejercicios y práctica realizada en Matemáticas Financieras I se desarrollaron diversos ejemplos, a continuación se resumen los dos esquemas comúnmente usados: INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN A) Préstamos reembolsables mediante una serie de pagos periódicos que constituyan renta, esto es, fraccionamiento del principal en varios pagos parciales (cuotas de amortización) con vencimientos periódicos, que se pagan conjuntamente con los intereses, formando un programa de amortización. Según el monto de las amortizaciones, podemos distinguir los siguientes casos: • Pagos constantes. • Pagos variables: – Pagos de amortización constante. – Pagos variables en progresión geométrica. – Pagos variables en progresión aritmética. Esto implica que los intereses que se paguen con una frecuencia, sean fijos o variables, pagaderos por anticipado o al final de cada período dependiendo de la forma de cálculo. Para el prestatario esta operación solamente produce dos flujos de caja: uno de entrada (cobro) en el origen, por el importe del préstamo, y otro al final, de salida (pago), por el importe del préstamo más los intereses devengados y acumulados. La acumulación de intereses se puede realizar tanto en régimen de capitalización simple como en compuesta. B) Préstamos amortizables mediante reembolso único del principal al final de la operación. En este segundo caso, no hay abonos o aplicaciones previas a capital, este se cubre al final en una sola exhibición. Tiene dos modalidades dependiendo de la programación del momento en que se cubren los intereses. • Sin pago periódico de intereses: préstamo simple. En este caso, Se trata de diferir la devolución del capital y de los intereses devengados hasta el final de la operación, pagando todo conjuntamente de una sola vez. INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN • Con pago periódico de intereses: sistema americano. Sistema Americano: También llamado Reembolso Único con Pago periódico de Intereses. José Tovar Jiménez describe el Sistema Americano como aquel en que se pagan periódicamente los intereses que va devengando el capital inicial al tipo de interés vigente en cada período, difiriendo la devolución del capital hasta el final de la operación. A pesar de la sencillez de los sistemas anteriormente comentados, lo más frecuente consiste en fraccionar la devolución de la deuda destinando los términos de amortización simultáneamente a pagar los intereses devengados en el período y cancelar parte de la deuda pendiente. En estos casos resulta útil recoger en un cuadro el proceso de amortización del capital, reflejando de forma clara y concisa el valor que toman las principales variables en los diversos vencimientos de la operación. INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN El nombre de este cuadro o tabla, como ya se mencionó, será la de cuadro de amortización, y en él vamos a reflejar las cantidades de amortización, los pagos de intereses y las cuotas de amortización correspondientes a cada uno de los períodos, así como las cuantías del capital vivo y del capital amortizado referidos a cada período de la operación. Ejemplo: Se tiene un préstamo de $ 10,000 i = 10 % n = 3 años Pago de Intereses anuales vencidos: Pago de Intereses Año 1 = $ 10,000 x 10 % = $ 1,000 Pago de Intereses Año 2 = $ 10,000 x 10 % = $ 1,000 $ 3,000 Pago de Intereses Año 3 = $ 10,000 x 10 % = $ 1,000 Pago Total al final de los tres años = Capital = $ 10,000 + $ Intereses = $ 13,000 1.3. DERECHOS ADQUIRIDOS POR EL DEUDOR Y SALDO A FAVOR DEL ACREEDOR. Los Préstamos o Créditos apoyados por fuentes externas varias también llamados “Empréstitos” se presentan en las operaciones de una empresa cuando las necesidades de efectivo para cubrir gastos y costos presentes son mayores a los flujos o disposiciones presentes por lo que resulta difícil solventar los costos con los fondos propios La empresa en sus balances crea pasivos (deuda a cambio de efectivos de origen externo (Capital). Se puede optar por fraccionar la deuda en préstamos parciales cuyas fuentes pueden ser de distinto origen, representados en títulos, que son suscritos por un número de prestamistas (obligacionistas o bonistas). Las grandes empresas tienen a través de estas colocaciones de deuda o pasivos una forma de conseguir fondos cuando necesita grandes cantidades que son difíciles de obtener de los bancos. Lo que hace es crear una serie de documentos por los que se obliga a devolver el préstamo y los intereses en un periodo determinado, estos documentos tienen un valor reducido al ser solo una parte del empréstito y se llaman Obligaciones. Lo que hace es emitir tantas obligaciones como necesite hasta completar la financiación que se requiere para llevar a cabo la inversión. El método que usa es vender obligaciones (normalmente a través de la bolsa). Transcurrido un plazo, 3 ó 5 años generalmente, la empresa debe pagarle esos títulos u obligaciones al poseedor de las mismas. En el transcurso de ese tiempo, el poseedor de la obligación puede vendérsela a un tercero, siendo el nuevo poseedor el que tiene derecho a recibir los intereses y la devolución del principal. Así, se puede definir el empréstito como un préstamo de monto mayor que para facilitar la participación de varios acreedores el cual se puede dividir en partes INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN iguales, las cuales se instrumentan en títulos. Cada una de las cuales recoge las condiciones generales del empréstito: • El nombre, capital, objeto y domicilio del emisor. • El valor nominal, intereses, vencimientos, primas y lote de obligaciones, si las tuviera. • Garantías de la emisión. Los títulos incorporan un derecho de cobro de intereses y recuperación del nominal para el titular o poseedor del título. Estos derechos se convierten en la obligación para la sociedad emisora que se materializa en el pago de interés y devolución del nominal. En el lenguaje financiero la parte igualitaria del empréstito se reconoce con varios nombres: título-valor, título, obligaciones, título de la obligación si la emisión se hace a más de cinco años y bonos cuando la emisión es a cinco o menos años. PERSONAS QUE INTERVIENEN EN EL EMPRÉSTITO • El prestatario. Es el emisor, la entidad o sociedad que solicita dinero en préstamo emitiendo obligaciones que colocará en el mercado financiero. El prestatario «vende» obligaciones a los ahorradores. • El prestamista. Es la persona física o jurídica que presta el dinero. También se llama obligacionista (o bonista) porque «compra» obligaciones (o bonos). • Intermediario financiero. Es la entidad que canaliza y hace coincidir los intereses y deseos de la sociedad que emite el empréstito y de los ahorradores que desean rentabilizar sus ahorros. Normalmente son las entidades bancarias quienes colocan entre sus clientes el conjunto de obligaciones de un empréstito, cobrando una comisión por ello. TERMINOLOGÍA C: Valor nominal de un título (obligación o bono). T: Duración del empréstito. i : Tipo de interés del empréstito. Nota de Pago de intereses: C x i : Cupón o interés periódico de un título. No : Número de títulos que componen la emisión de un empréstito. Nk : Número de títulos en circulación (pendientes de amortizar) a comienzos del período k. Mk: Número de títulos que se amortizan al final del período k. mk: Total acumulado de títulos amortizados después de k sorteos, incluidos los del período k. INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN ak: Concepto de amortización del período k. Es la contraprestación que la entidad emisora ha de pagar al final del período k. C x N1: Valor nominal del empréstito. V: Precio de emisión de un título. Es la cantidad realmente pagada por el obligacionista cuando adquiere el título. V x N1: Valor de emisión del empréstito. Resultante de multiplicar el número de títulos emitidos por el precio de emisión de éstos. PRINCIPALES DERECHOS ECONÓMICOS DE LOS OBLIGACIONISTAS Toda sociedad emisora tiene, como mínimo, los siguientes derechos: a) Cobro de intereses. Se puede convenir que los intereses se abonen: • Periódicamente, en este caso los intereses los cobran los títulos que en ese momento están en circulación. Es lo que se conoce como emisiones de cupón periódico. • En un solo, cobrando los intereses aquellos títulos que resulten amortizados en cada período. Es lo que se conoce como emisiones de cupón acumulado. Puede ocurrir que todos o parte de los títulos que resulten amortizados en cada período pierdan el derecho de cobro del cupón correspondiente al período del sorteo. Es lo que se denomina amortización seca o amortización ex-cupón. b) Recuperación del dinero prestado. La sociedad emisora deberá rembolsar el importe de las obligaciones en las condiciones fijadas en el momento de la emisión. Dicha cantidad se denomina valor de reembolso del título (Ck), pudiendo ocurrir: Si c = V Emisión a la par Si c > V Emisión bajo par Siendo pe la prima de emisión Siendo p = Prima de amortización o reembolso Clases de amortización: pe = c - V INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN A efectos de determinar el número de títulos que han de retirarse de la circulación caben dos posibilidades: 1. Amortización por sorteo. Periódicamente, previo sorteo, se amortiza un número determinado de títulos. 2. Amortización única. Todos los títulos se amortizan de una sola vez al final de la vida del empréstito. Además de los derechos anteriores, algunos títulos tendrán derecho a un lote (L). Se trata de una cantidad que reciben parte de las obligaciones que resultan amortizadas en un período en concepto de premio. Puede ser fijo o variable. 1.4. NÚMERO DE PAGOS EN UNA AMORTIZACIÓN. No existe un criterio perfecto o predeterminado para establecer el número de pagos en un plan de amortizaciones. En este caso el analista o perito debe considerar al menos los siguientes elementos: a) Flujos de efectivo mensuales y/o periódicos. b) Tasa de depreciación de los activos financiados con los fondos que involucra un plan de retorno. c) Inflación. d) Criterios bancarios. e) Tipos de fuentes financieras. Finalmente, es obligación del analista de crédito y la receptora de los fondos y los inversionistas acordar y programar un plan de amortización adecuado. Bajo los criterios más antiguos (revisados en Matemáticas Financieras I) se entendió lo que es un cálculo de intereses simple y compuesto. En el apartado 1.2. (Importe de Pagos en una Amortización) se mencionaron los esquemas de pago comunes en una o varias amortizaciones. Como consejo general recomendamos priorizar los siguientes factores: A) Los esquemas de pago pueden ser de preferencia constantes en monto y fecha cuando se trate de empresas con flujos constantes de efectivos (Ingresos-Gastos). Estos esquemas son muy aplicables cuando tenemos información precisa sobre flujos y/o podemos manejar fondos de amortización. En el siguiente esquema se detalla la fórmula para la determinación del Factor para Pagos Constantes: INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN (1 + i )n (i) K = -----------------(1 + i )n - 1 Cuando se multiplica la constante “K” por el monto del capital inicial podemos determinar el monto combinado de intereses y capital pagaderos en un número de períodos “n” a la tasa de interés “i” La aplicación sería entonces: C = Capital base n = Número de pagos i = Tasa de Interés K = Factor de pagos Procedimiento final Monto de Pago = (Capital) (k) = Cantidad a pagar en los periodos n Esta herramienta matemática es muy útil para calcular pagos idénticos (sin capitalización y sobre saldos insolutos). En este caso los pagos (abonos) a capital serán crecientes, pero los pagos de intereses son decrecientes en relación inversa al tiempo. Gráfico que muestra los cambios en la proporción de pagos de capital e intereses bajo el esquema de pagos constantes. INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN La suma de ambas obligaciones dará un resultado consistente o igual en todos los períodos. B) En el caso de empresas con picos de operación estacional es recomendable programar fechas y montos de pago de acuerdo a los excedentes en los flujos de efectivo. Y/o recurrir a los fondos de amortización. C) En las revisiones que hacen los analistas se debe de determinar la solvencia o rentabilidad de la empresa antes de tomar acciones para adquirir pasivos los cuales necesariamente se convertirían en amortizaciones futuras. Y lo que menos se desea es que se generen saldos negativos por insolvencia o mala planeación financiera. Además de las primeras dos estrategias anteriores, el apartado 1.7. (Depósitos a fondos de amortización) se plantea una estrategia accesible apara respaldar un plan de amortización. 1.5. TASA DE INTERÉS EN UNA AMORTIZACIÓN. Las tasas de interés varían de acuerdo a los instrumentos de inversión y las condiciones de contratación de los fondos y otros fideicomisos. Es posible que en la realidad los especialistas financieros deberán ser capaces de combinar instrumentos de inversión con sobrantes utilitarios (y de operación) que coincidirán en el tiempo con la programación de obligaciones. También es de esperarse que por conveniencias estratégicas se combinen instrumentos de bajo riesgo por ejemplo de renta fija con otros de renta variable (con tasas estimadas) y capitales de especulación. En cualquiera de los casos pueden crearse esquemas de simulación, por ejemplo en Hojas de Cálculo, para estimar de manera automática pagos futuros para cancelación de pasivos (por ejemplo créditos) y cruzar los datos con tablas de proyección de productos financieros generados con recursos propios (por ejemplo intereses por inversiones originadas de sobrantes utilitarios). 1.6. OTROS CASOS DE AMORTIZACIÓN. Además de los fondos líquidos y/o las disponibilidades en forma líquida para cubrir empréstitos (créditos), es común que deban hacerse fondos de amortización para: A) Cubrir los costos no financieros pero sí de capitalización para compensar la depreciación de equipos que deben ser restituidos B) Pago de obligaciones a inversionistas. C) Pasivos diferidos. INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN D) Reservas de capitalización. E) Reservas para inversión por crecimiento o nuevos proyectos F) Reservas para autofinanciar un programa de gastos operativos. G) Reservas para pago de utilidades. H) Plan de reducción de pasivos. I) Plan de recuperación de acciones. 1.7. DEPÓSITOS A UN FONDO DE AMORTIZACIÓN. Una suma de dinero que se va acumulando, usualmente de una manera programada o premeditada para hacer reservas para el pago de obligaciones crediticias se denomina usualmente Fondo de Amortización. Para la creación de fondos de inversión generalmente se debe tener conocimiento anticipado de un programa de pagos a compromisos de crédito o inversión. Tanto en monto como en tiempo (fechas). Los fondos de amortización son reservas que se crean con saldos, usualmente en fechas o períodos consistentes y en montos preestablecidos. Se colocan en inversiones para que generen un Interés y se capitalicen. De tal manera de contar con recursos para el pago de las obligaciones preestablecidas. Bajo condiciones ideales el fondo de amortización debe acumular una cantidad igual al de las obligaciones por pagar o “anualidad o Mensualidad o Semestralidad”, etc. futura y ordinaria. Se pueden crear Fondos de Amortización para renovar equipos depreciados, cubrir deudas, planes de retiro o pensiones. Ejemplos de aplicaciones de Fondos de Inversión. 1. La vida útil de un cierto equipo industrial que acaba de ser adquirido por la compañía HYLSA es de 5 años. Con el fin de reemplazarlo al final de este tiempo, HYLSA establece un fondo de amortización efectuando depósitos anuales en una cuenta bancaria que paga el 9.6% anual. Si se estima que el equipo costará $42,740, se puede determinar el valor del depósito y elabore la tabla de capitalización (Fondo de Amortización). 2. Ramón desea tener $ 12,000 para darlos de enganche para una casa. Si puede ahorrar $ 1,300 cada mes en un banco que le paga una tasa de interés del 2.24 % mensual, ¿cuánto tiempo tardará en acumular los $ 12,000? Aquí tenemos otro ejemplo de la conveniencia de elaborar una tabla de capitalización. 3. La Empresa Cervecería Cuahtémoc debe pagar dentro de 6 meses la cantidad de $ 40,000. Para asegurar el pago, el contralor propone, dado que hay liquidez en la empresa, acumular un fondo mediante depósitos mensuales a una cuenta INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN que paga el 30 % convertible mensualmente. ¿De cuánto deben ser los depósitos? Construya una tabla que muestre la forma en que se acumula el fondo. 1.8. TOTAL ACUMULADO EN UN FONDO DE AMORTIZACIÓN Y SALDO INSOLUTO. Primero es necesario hacer un repaso de los conceptos de equivalencia en que los analistas deberán tomar decisiones de cuánto reservar para lograr acumulan una cantidad nominal suficiente (fondo de inversión) que cubra las obligaciones programadas previamente. En el Capítulo 3 Matemáticas Financieras I en el apartado 3.4 se hizo referencia al concepto de tasas equivalente. De acuerdo con este concepto, decimos que “dos tasas de interés aplicadas en diferentes períodos de tiempo son equivalentes si generan valores de interés compuesto iguales en una misma fecha de término” También decíamos que Tasa Nominal Anual es la tasa inicial anual sobre la cual se hace convertible el interés varias veces a lo largo del año. La Tasa Efectiva es la tasa concretizada en el mismo período. Dado que de acuerdo a las bases del interés compuesto en un período de tiempo, los intereses ganados variarán dependiendo de la acumulación de saldos (capital pendiente de pago + intereses generados del período previo), entendemos que cuando se determina la razón Intereses Ganados/Capital original obtendremos la Tasa Efectiva. Por ejemplo, una tasa nominal de 4 % anual convertible trimestralmente equivale a una tasa efectiva de 4.06 % Dependiendo de los instrumentos de inversión, los obligacionistas o prestatarios podrán conocer el estimado o exacto de sus compromisos de Capital e Intereses y de acuerdo a un espectro de tasas conocidas. En la práctica es necesario aclarar que hoy en día lasta suelen ser variables y se fijan incluso semanalmente dependiendo de las tasas pagadas por instrumentos de inversión o deuda “líderes” alrededor de los cuales los prestamistas o inversionistas fijan los niveles de costo financiero que pedirán por sus recursos. El “Fondo de Amortización” será por tanto la reserva o fondo de inversión y sus saldos que designará un obligacionista para acumular los recursos necesarios para cubrir sus compromisos. Ejemplo. Supongamos que tenemos el siguiente cuadro de amortizaciones contratado con anticipación en distintos años anteriores a la fecha “base”. Y actualmente estamos en el día 30 de junio del año 0 INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN Obligación A B C Fecha de Capital Vencimiento de Original la obligación ($) 30/jun/año 3 15,000 30/jun/año 4 10,000 30/jun/año 5 13,000 Intereses ($) 5,000 2,500 2,000 Pago Total ($) 20,000 12,500 15,000 47,500 La Metrofinanciera Zeta ofrece a nuestra Compañía un atractivo instrumento de inversión con rendimiento anual nominal de 16 % con capitalización semestral que nos permitirá crear reservas que además producen un rendimiento por productos financieros para cumplir con los pagos futuros comprometidos. Tenemos la siguiente información cuantitativa ficticia para desarrollar el ejercicio: a) Fecha cero o “base”, estamos a 30 de junio del año 0, es necesario tener una fecha “0” o base para calcular la distancia en el tiempo hacia las obligaciones futuras. b) Se conoce la posibilidad de crear un fondo de amortización en que la tasa actual “base” y/o de “seguridad” es de 16 % anual antes de capitalización. Determine el monto de los recursos que necesitamos acumular desde HOY para hacer frente a nuestras obligaciones futuras. Desarrollo del Problema: Obligación A a) Tasa i anual = 16 % . . . . . = Tasa Semestral = 8 % i para cálculo = 0.08 b) Capitalización semestral c) Tiempo disponible para acumular fondo 3 años (a partir de la “fecha 0”) d) Tiempo disponible para acumular la reserva = 3 años = 6 semestres, n = 6 e) Capital Inicial = C0 f) Cantidad Final = Cn g) Pago final “A” después de un cierto tiempo = $ 20,000 Procedimiento de los fondos necesarios para el pago “A” Capital Final = (Capital Inicial necesario) x Factor de capitalización $ 20,000 = (C0) x (1+ i)n $ 20,000 = (C0) x (1+0.08)6 $ 20,000 = (C0) x 1.58687 C0 = $ 20,000/1.58687 = $ 12,603.42 Obligación “B” Datos (a) a (f) Iguales Capital Final = $ 12,500 INSTITUTO SUPERIOR DE COMPUTACIÓN, S.C. MATEMÁTICAS FINANCIERAS II CAPÍTULO 1. AMORTIZACIÓN Y FONDOS DE AMORTIZACIÓN $ 12,500 = (C0) x (1+ i)n $ 12,500 = (C0) x (1+0.08)6 $ 12,500 = (C0) x 1.58687 C0 = $ 12,500/1.58687 = $ 7,877.14 Obligación “C” Datos (a) a (f) Iguales Capital Final = $ 15,000 $ 15,000 = (C0) x (1+ i)n $ 15,000 = (C0) x (1+0.08)6 $ 15,000 = (C0) x 1.58687 C0 = $ 15,000/1.58687 = $ 9452,57 Reserva Inicial = 29,933.13 En este caso la suma de la cantidad final a pagar es $ 47,500 a partir de la cual se pudo una sola operación, sin embargo, en este caso se hicieron de manera desglosada para ubicar al estudiante en la idea que en la práctica tendrá distintas cantidades y seguramente en distintas fechas de vencimiento e incluso podrá combinar más de dos instrumentos de ahorro e inversión. 1.9. NÚMERO DE DEPÓSITOS EN UNA AMORTIZACIÓN. 1.10 TASA DE INTERÉS EN UN FONDO DE AMORTIZACIÓN. 1.11. COMPARACIÓN ENTRE AMORTIZACIÓN Y FONDO DE AMORTIZACIÓN.